BTC/HKD+0.19%

BTC/HKD+0.19% ETH/HKD-0.11%

ETH/HKD-0.11% LTC/HKD+0.05%

LTC/HKD+0.05% ADA/HKD-0.03%

ADA/HKD-0.03% SOL/HKD+1.43%

SOL/HKD+1.43% XRP/HKD-0.5%

XRP/HKD-0.5%這篇文章探討在DeFi上構建金融系統所需的基礎。盡管DeFi領域有諸多創新,它們中的大部分都是在重復投機。我們今天討論構建有效金融體系所需的必要部件,能為實體經濟提供資金。

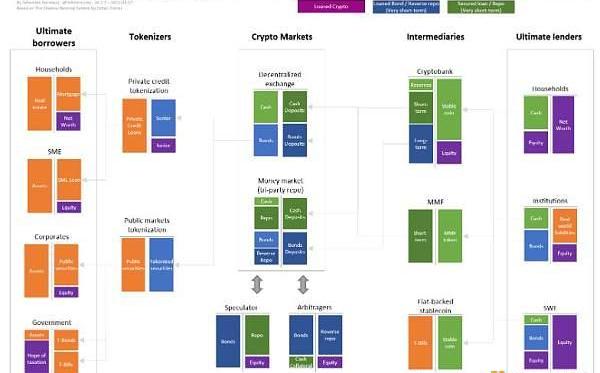

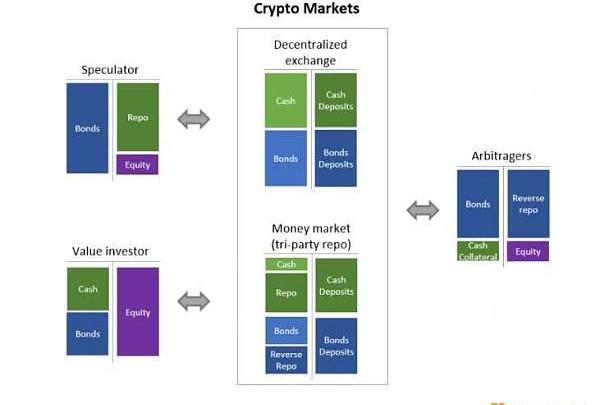

下圖基于Zoltan對影子銀行系統的解讀,為加密貨幣銀行系統提供高層次的概述。同時,它也是《加密貨幣銀行系統101》、《加密貨幣銀行系統與影子銀行系統對比》中內容的延伸。

右側是最終的出資方,它們有多余現金可以用于資助左側的最終貸款方。

在圖表中可以看出,盡管有諸多關于原生加密貨幣資產的故事,它們并沒有出現在該表中。該圖表并不完整,后續將會分析加密貨幣資產的位置。你也可以把現金認為是一種加密貨幣,假設現實世界的資產使用同樣的記賬單位,其工作原理是一樣的。

加密貨幣銀行系統的關鍵元素是:

深度流動的代幣化債券,用來代表真實世界的信用。

加密貨幣市場,是基于市場的經濟的核心基礎設施,包含去中心化交易所和回購市場。

加密貨幣銀行作為儲蓄和貸款方的中介進行期限轉換。

馬斯克將Twitter的鳥類標志替換為狗狗幣標志被作為訴訟證據提出:金色財經報道,馬斯克將Twitter的鳥類標志替換為狗狗幣標志被作為訴訟證據提出,5月31日修訂的法律案件強調了有關馬斯克的加密貨幣交易和促銷活動的新事實和證據。原告在文件中指出,馬斯克曾短暫地將Twitter的鳥類標志替換為狗狗幣標志。這恰逢DOGE價格上漲30%,然后在恢復原始標識后下跌。[2023/6/2 11:53:40]

對新原件的需求

DeFi是在無需信用的基礎上建立的,大部分借款都要依靠抵押物。優良抵押物的關鍵元素就是深度流動性——能夠在規模上快速清算,而不會大幅影響價格。

DeFi世界中最常用的主要抵押物是ETH和WBTC。它們都高度波動,?供應有限,具有投機性。它們可能是未來的抵押物,但是目前它們還不夠方便。

因此我們需要引進一種新的抵押物。比如黃金,它已經被代幣化,但沒有獲得太多關注。

如果我們關注TradFi,會發現人們選擇的抵押物從商業票據轉變到政府債券。

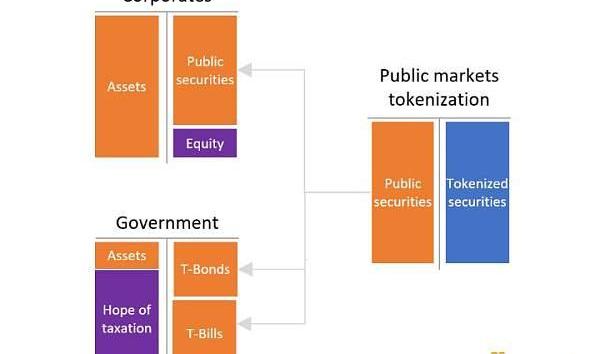

公共信用代幣化

獲取流動抵押物的第一個領域就是鏈上公共市場。公司發行可交易的債券,由信用評級機構評級。政府發布擁有高流動性與高評級的證券,不同于加密貨幣資產,這些資產更加穩定,能夠有效地作為抵押物使用。在TradFi中,這些金融工具被認為安全、足夠流動,能夠被歸入高質量流動資產。

達利歐:硅谷銀行事件影響資產負債錯配嚴重的機構,AI“肯定”會干擾現有社會秩序:金色財經報道,在2023清華五道口全球金融論壇上,國際貨幣基金組織原副總裁朱民與橋水基金創始人瑞·達利歐就全球金融形勢、貨幣政策等問題進行對話。達利歐表示硅谷銀行事件影響資產負債錯配嚴重的機構,這里指的不僅是購買美國政府債券的美國實體,還有因為貨幣政策而購買歐洲債券的歐洲實體等。達利歐還談到了技術革命,他認為,人工智能等肯定會干擾現有的社會秩序,同時還進一步指出風險不在于技術本身,而在于人們對人工智能技術的使用。[2023/5/23 15:20:09]

公開市場代幣化會使一些公開證劵發布在資產端,同時發布代幣。要獲取更好的流動性,可以把同類型債券集中,或直接引入ETF(同時標的資產也要在鏈上,能夠在鏈上集中)。

一個例子是BackedFinance,正在與MakerDAO合作,將iShares美元國債1–3年UCITSETF代幣化。

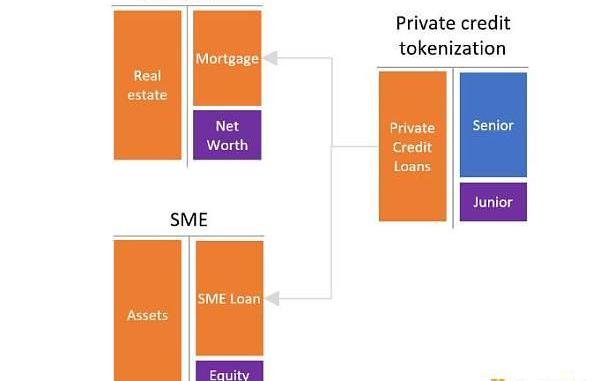

私人信用代幣化

如果我們局限于公共信貸階段,未來幾年內也可以使用諸多抵押物,但這樣的系統將家庭和中小企業排除在融資之外。

日本區塊鏈公司Finanche獲7.7億日元投資:8月5日消息,日本區塊鏈眾籌平臺FiNANCiE的運營商Finanche已吸引了7.7億日元的投資(約580萬美元)。由現有股東B Dash Ventures運營的基金領投,MTG Ventures、Headline Asia、Infinity Ventures Crypto (IVC)、黎明資本、Amuse、W Ventures和THE SEED參投。該投資預計將用于Web3x創作者經濟領域。

據悉,在FiNANCiE平臺上,運動隊和創作者可以通過發行和銷售粉絲代幣和NFT來賺取資金。(Coinpost)[2022/8/5 12:04:53]

解決方案就是證劵化,利用中介池中放置不流動的資產,同時發行兩種類型的代幣,分為優先層和劣后層。劣后層的信用增加能夠為優先層提供安全和方便的價格發現,同時迫使中介“參與游戲”。理想情況下,優先層的價格需要由信用評級機構評估。集中的規模要夠大,池子要夠透明,以鼓勵優先層中強勁流動市場的出現。

這種代幣化的例子有NewSilver,做“修復轉手”的貸款業務,和FortunaFi,它在基于收入的金融領域向資產所有者收集貸款。

美股持續走高,納指漲1%:金色財經消息,行情顯示,美股持續走高,納指漲1%,標普500指數漲約0.5%,道指漲約0.3%。[2022/6/22 1:24:54]

規模和流動性勝過一切

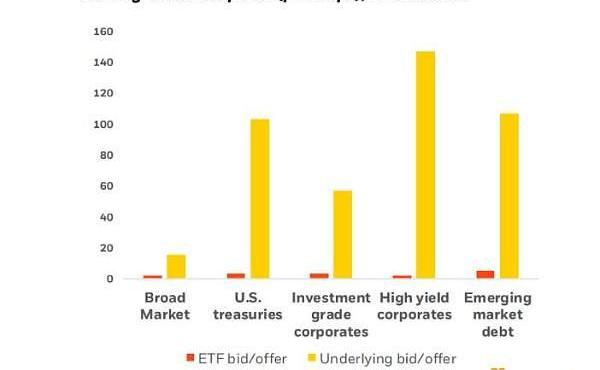

關鍵的一點是,在公私領域都要要針對一定規模形成流動市場,避免流動性的分散。

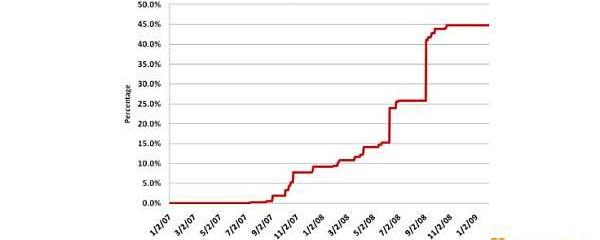

從第一份數據可看出,在2022年三月,ETF債券要比它的標的資產擁有更多的流動性。一些研究也表明,這種聚合投資減少了來自資產甩賣的影響。?

2008年金融大危機的一大問題就是,缺少流動性的證券化被用作質押,有時扣減率為零。但危機嚴重時,會采用更高的扣減率,導致這種抵押被排除在回購市場之外。

因此重要的一點是要有非常流動和透明的工具來支持加密貨幣銀行體系,而不是使用一系列低流動性、難以理解的工具。

在加密貨幣銀行體系中沒有顯示的是由鏈上協議和DAO發行的基金,受到或不受加密貨幣質押品擔保,匯集這些資產需要創建其他流動透明的基金工具。

機構分析師:比特幣可能下探22300美元左右:6月13日消息,機構分析師Joanna Ossinger:現在看起來加密貨幣的狀況很差。對于已經在疲于應對美聯儲加息和風險資產拋售的代幣而言,火熱的美國通脹數據只是雪上加霜。比特幣已經連續第七天下跌,并且已突破了最近的下跌區間。這使得比特幣可能下探200周移動平均線,即22300美元左右,甚至2017年高點19511美元。(金十)[2022/6/13 4:22:01]

有了這些深度和流動性的原件,我們就能夠構建健全的加密貨幣市場。

加密貨幣市場

加密銀行體系的核心是加密市場,提供深流動性池。加密市場由兩大子市場組成,分別是去中心化交易所和貨幣市場。這兩大市場都應最小化管理,最大化實現合同的不可變更。它應該是無需信用、無需權限、無需托管的。

加密貨幣市場有三種操作者:價值投資者、投機者和套利者。

整個系統的穩定性是由價值投資者提供的。這些人可以是個人、DeFi機構或TradFi投資者。簡而言之,假設他們將資產進行預定的配置,將把這些資產的一部分存入去中心化的交易所,被動地讓市場對他們的倉位進行套利,以維持風險敞口恒定。他們還將獲得交易費。他們也可以將未使用的流動性和債券存入貨幣市場,讓其他用戶有償借用。

套利者給更小利差提供更多流動性,來提供有效市場。如果投資級債券的價格波動明顯,他們可以在貨幣市場中進行借用,換取期限相似的國債和高信用風險的債券。這些債券會在貨幣市場上作為質押品使用,為被借用的債券提供資金。套利者也能夠在期權協議上提供流動性,為鏈上ETF提供有序市場。

投機者是愿意比套利者承擔更多風險的人——投機者做多做空不同的資產,來獲得投機機會。比如,做多國債,當投機者認為收益率曲線過于陡峭時,在貨幣市場上再次購入倉位,以獲得杠桿效應。通過投機,他們提供了價格發現機制,試圖實現有效的市場。

通過將流動性集中到加密貨幣市場,而不是閑置在錢包里,加密銀行體系可以以較低的成本和較低復雜性實現比傳統市場更高的流動性。

債券原件被設計為低流動性工具的集合,從而具有高流動性。加密貨幣市場提供方法,能夠將這些原件的大部分市值用作流動性交易或資金促進。

為了更加有效,我們需要有一個新的參與者,即加密銀行。

加密銀行走向部分準備金制度

按照目前的定義,加密銀行體系由債券工具和現金工具組成。我們已經了解債券由代幣化私人集合信用和公共市場工具組成。那么什么是現金?

定義加密銀行體系中的現金

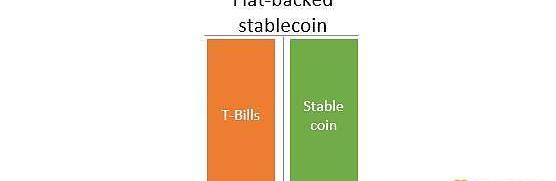

在簡化版本中,受法幣支持的穩定幣就是由國債支持的1美元按需負債。這種支持允許穩定幣隨時被贖回,而不存在流動性的問題。目前,這兩者之間的利差完全流向穩定幣發行者,而不是穩定幣持有人。這種情況也許會有所改變,但從結構上看,穩定幣持有人獲得的利率將受到國庫券利率的限制。

在規模上,這樣的系統可能對信貸中介不利。事實上,如果穩定幣成為新的銀行儲蓄,將使后者規模縮減,減少傳統銀行的信貸創造。這就是加密銀行發揮作用的地方。

解決流動性偏好,擴大貨幣供應量

需要長期借款的最終貸款方和有流動性偏好的最終出資方之間根本不匹配。如下所示,大多數最終出資方都持有現金,可能是大量現金。盡管國家赤字短缺的情況不太可能出現,但為經濟活動提供大量資金是不允許的,可能會導致經濟出現局限。

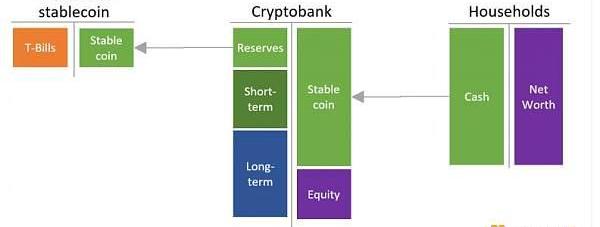

為解決該問題,部分準備金制度被引入,基于長期貸款來擴大現金供應。

如下圖所示,通過中介機構即加密銀行,少量受法幣支持的穩定幣可以通過部分準備金制度擴大數量。加密銀行發行穩定幣,被債權人認為類似于貨幣,因為它可兌換成受法幣支持的穩定幣。但這便是問題所在,沒有足夠儲備金對所有穩定幣進行一次性贖回。歷史表明,信用下降用會導致銀行擠兌,但銀行系統可以運行多年,并未發生擠兌,在經濟衰退時也不例外。

加密銀行體系的貨幣創造

加密銀行體系不是傳統銀行體系,不是基于市場的銀行體系,也不是影子銀行。

加密銀行持有高流動性的資產,是防范銀行擠兌的一種手段。

結論

正如我們所看到的,構建強大加密貨幣金融體系需要三個組成部分:代幣化的真實世界信用,強大的加密貨幣市場,交易和借貸以及加密銀行的到期轉換。

在撰寫本文時,加密貨幣市場雖不完善,但仍在運作。然而,債券的部分嚴重缺失。體系是存在的,但主要用于投機。

像MakerDAO這樣的加密貨幣銀行已經在用D3M這樣的工具與貨幣市場整合。MakerDAO也在幫助創建債券原件,包括與Centrifuge在私人信貸方面、與Backed在公共市場方面的合作,并建議發行多達10億美元的短期債券。

我們從未如此接近過一個強大的加密貨幣銀行系統。

來源:金色財經

2022年7月13日,中國區《拾穗者商業聯合會》在參加“全球發展:共同使命與行動價值”智庫媒體高端論壇后,與法國拾穗者商業聯合會和LCF洛希爾集團領導人通過視頻會議.

1900/1/1 0:00:00導演第746篇原創每日行情分析2022.07.16 一、市場情緒: 范一飛:實現數字人民幣體系與傳統電子支付工具互聯互通:金色財經消息.

1900/1/1 0:00:00要點: ●?MetaSwap設立200萬美元的Web3投資基金。福克斯記者:質疑Ripple是否有能力支付與該訴訟相關的10億美元罰款:金色財經報道,福克斯商業頻道高級記者Charles Gas.

1900/1/1 0:00:00來源:老雅痞 原文標題:《V神:加密皈依者所向往的圣地——網絡國家》撰文:VitalikButerin,以太坊創始人 編譯:DOGE 7月4日.

1900/1/1 0:00:00今年加密市場低迷,連曾經最高時做到行業老三,Luna幣也清零了。再過來看FREE或者其他的項目,掛也是遲早的事情,除非他的人員成長速度能超過泡沫或者有一定的機制讓泡沫去除!每個人的本性就是逐利的.

1900/1/1 0:00:00毫無疑問,去中心化身份是Web3.0的核心拼圖。從山寨幣時代,到ICO時代,再到DEFI/NFT時代,每次都不缺拿去中心化身份講故事的項目。投資人和投機者,也樂于為這樣的故事買單.

1900/1/1 0:00:00