BTC/HKD+0.49%

BTC/HKD+0.49% ETH/HKD-0.11%

ETH/HKD-0.11% LTC/HKD+0.7%

LTC/HKD+0.7% ADA/HKD-1.09%

ADA/HKD-1.09% SOL/HKD+1.68%

SOL/HKD+1.68% XRP/HKD-0.71%

XRP/HKD-0.71%具昨日消息,傳出有避險基金在大量做空USDT,規模達到數億美金。這篇就來分析一下USDT爆雷的可能性。

我們先來看一下usdt的資產儲備成分,其實所有的穩定幣發行商資產儲備都跟貨幣市場基金成分類似,都是以現金、高品質的短期票券為主。時間回到2008年,當時最大的貨幣市場基金ReservePrimary的規模達到630億美元,其持有約7800萬美元的雷曼銀行的短期債券。

正是這微不足道的曝險,導致了市場的恐慌因為雷曼兄弟破產的消息太過突然,ReservePrimary來不及處理手中雷曼的短期債券,這些債券沒人想買賣,也無法評估其剩余價值。導致他們沒辦法跟投資人確保,他們的100美分與1美元等值。

Bybit CEO:80%的客戶資產存儲在冷錢包,正準備儲備金證明:11月16日消息,Bybit首席執行官Ben Zhou最近通過YouTube官方頻道的AMA表示,Bybit 80%的客戶資產存儲在冷錢包中,其余存儲在熱錢包中。但是最近由于客戶提款請求的增加,冷錢包中的部分資產已經轉移到熱錢包中。

如果將冷錢包的資產作為證明,無法確認來源是不是真的是用戶的資產,Bybit的儲備金證明解決方案為每個用戶分配一個鏈上的地址,在存取款時可以實時確認余額,目前此方案正在開發中。[2022/11/16 13:10:41]

2008/9/16,ReservePrimary宣布只剩97美分。打破了大眾對于貨幣基金價值永遠為1美元的認知。這導致了現代金融史上,投資人恐慌程度最嚴重的事件。在接下來的兩周內,投資人從貨幣市場基金撤出高達1,230億美元的資金。

Visa與FTX達成合作,在40個國家提供借記卡:10月7日消息,Visa與FTX達成合作,在40個國家提供借記卡,重點是拉丁美洲、亞洲和歐洲。這些卡已經在美國上市,將直接鏈接到用戶的FTX加密貨幣投資賬戶。(CNBC)[2022/10/7 18:42:02]

由于1:1兌換的承諾,只要資產負債表稍有瑕疵,就會引發擠兌連鎖反應,從這點看來,貨幣市場基金與穩定幣具備高度相似性。要了解usdt是不是會爆雷,要先回答兩個問題:

1.usdt資產儲備品質的流動性如何?

2.usdt有沒有可能像2008年的貨幣市場基金一樣,出現超大量贖回潮?

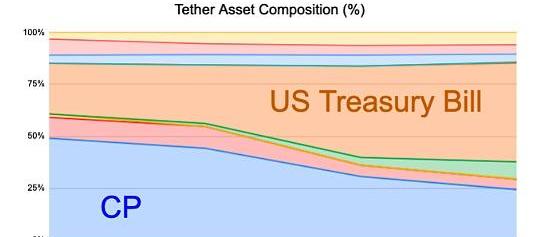

先講第一個問題,USDT資產儲備品質一直以來都在改善,原本有一半是CP,這部分慢慢被T-Bill取代。CPvsT-Bill的比例2Q21:49%,24%3Q21:44%,28%4Q21:31%,44%1Q22:24%,48%

比特幣礦企Core Scientific宣布裁員10% Q2凈虧損達8.62億美元:金色財經消息,比特幣礦企Core Scientific(CORZ)公布第二季度財務報告,凈虧損達8.62億美元,Core Scientific(CORZ)周四宣布裁員10%,首席財務官 Denise Sterling 在財報電話會議上表示,裁員不會影響數據中心的運營人員,公司 2022 年三分之二的增長將發生在下半年。

此前消息,Core Scientific在7月以22,000美元的平均價格出售1,975枚BTC,合計約為4,400萬美元。(Coindesk)[2022/8/12 12:20:01]

美聯儲卡什卡利:我們可能在不久的將來陷入衰退:8月11日消息,美聯儲卡什卡利:我們可能在不久的將來陷入衰退。經濟衰退的風險不會阻止我們采取必要的行動,我們將把通脹率降至2%。(金十)[2022/8/11 12:16:40]

2022Q2的報告還沒出來,不過根據Tether技術長paoloardoino的講法,他們在2022/3之前又贖回了84億美金的CP,2022/5前USDT發行量沒太大改變,合理猜測是轉倉到其他資產去了,這意味著CP占比又下降到了13%左右。

撇開T-Bill不談,USDT持有的CP品質也是很不錯的,評級在3A以上的CP比例一直在增加,3A級別的債券可以說是相當安全了。2Q21:93%3Q21:96%4Q21:98%1Q22:99%

Hasu:Zhu Su聲稱的Starkware Token認股權證已于7月5日到期,清算人未兌現收購要約:7月12日消息,針對Zhu Su社交媒體內容,Flashbots戰略主管Hasu表示,Zhu Su聲稱的Starkware Token認股權證已于7月5日到期,清算人未兌現StarkWare Token收購要約,現在Starkware Token沒有了。

此前,Zhu Su 在個人社交媒體上披露了兩封其律師與三箭債權人之間的電子郵件,郵件內容顯示,債權人 Russell 假意提供幫助并與 Zhu Su 商議了清算解決方案,而后未履行,并將協調過程中三箭資本方提供的資料遞交至美國法院。三箭資本方律師表示,債權人未能兌現 StarkWare 收購要約已導致公司蒙受重大損失,其債權人、投資者和公司股東的權利將因此受到不利影響。[2022/7/12 2:08:28]

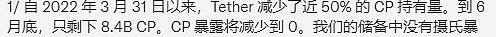

俗話說的好actionspeakslouderthanwords表現流動性最好的方式就是大量贖回的壓力測試,最近一個多月USDT已經redeem了170億美金,流通量減少了20%其中有100億贖回發生在UST崩盤、整體市場最恐慌的時候

+

綜上所述,我們知道USDT資產儲備一直有在改善,T-Bill的占比是最高的,而過去一個多月USDT也已經證明了短期間大量贖回的能力。單就5/12-5/15贖回潮的表現,可以說USDT的流動性甚至比一些類銀行單位還要好。

那么來到第二個問題,假設市場超級恐慌,出現超大量的贖回潮,USDT會不會脫鉤?答案是大概率會,快速贖回意味著需要短期大量賣出資產,稍有滑價都會產生脫鉤的問題事實上所有穩定幣都過不了這關,要是真的發生這種超級黑天鵝,你換到USDC也沒用

所以第二個問題更好的問法是,超級贖回潮發生的可能性有多高?USDT有沒有可能像2008年的貨幣市場基金一樣,突然被天量贖回壓垮?

首先貨幣市場基金的證券就是個投資工具,除了孳息之外沒其他用途,當信心產生裂痕,所有的投資人都會想要逃但USDT不一樣,USDT作為老牌穩定幣,其作用早已遠遠超過了穩定幣本身,所有USDT交易對造市商都必須持有USDT才能運作

很多OTC出金管道、甚至黑市的交易都必須仰賴USDT。簡單來說,比起可能會因為信心崩潰而「樹倒猴孫散」的貨幣市場基金,USDT有很大一部分的人根本不會逃,這樣的比例我粗略估計至少占USDT發行量的20%左右。

此外,USDT的贖回也不是任何人都可以申請,只有經過白名單驗證的機構才可以直接跟Tether交易,把USDT換成美金。這也導致當極端行情出現,USDT也不太可能短期就被掏光家底,砸鍋賣鐵滑價滑到天邊去。

USDT的儲備中有85%是cash&cashequivalent,這部分可以視為「能在短期內迅速賣掉換成現金」的部分,而85%當中有一半以上是流動性很高的T-Bill

我們假設USDTpair的造市商,跟一些不得不持有USDT的人加起來占總發行量的20%,這些人逃不了,面對Fud也只能腳麻假設剩下的80%流通量想逃,這個逃的過程會是:1.USDT因為賣壓而脫鉤2.套利者介入購買USDT,跟Tether換USD

只有2的套利買盤不足以抵擋1的賣盤,才有可能會導致恐慌蔓延造成更大規模的脫鉤由于Tether的redeem流程一直很順暢,從發行以來沒關過,這種脫鉤通常都是很短暫的,即便是5/12這種UST崩潰的極度恐慌時刻,都只讓USDT短暫脫錨0.95,很快就反彈。

這中間不是只有能直接跟Tether交易的套利機構會買,市場其他不怕死的投機性買盤也會介入,就像UST有一大堆根本不會套利的人只是想賭他會回$1,這些買盤讓UST硬是拖了一周才真的爆掉跌到0.5以下這種投機性買盤的介入在USDT只會更強,從2017以來幣圈已經經歷過太多次USDTFud

綜上所述,USDT會爆雷嗎?我覺得機率很低,那些避險基金大概率要賠掉做空的利息,但如果被他們亂fud出一個小坑他們及時平倉還是會賺錢的。所以他們拼命在Fud,懂了嗎?

來源:金色財經

Tags:USDSDTUSDTETHE泰達幣usdt能投資嗎Compound USDTCUSDT價格Ethereal對應的情侶名

在Robinhood確認上市后,Chainlink的LINK代幣出現波動性飆升。 關鍵要點 在線經紀平臺Robinhood上架了Chainlink的LINK。公告發布后,代幣飆升了近9%.

1900/1/1 0:00:00導演第725篇原創每日行情分析2022.06.25 第一部分市場情緒 CoinList將于6月9日開啟NEON銷售,現已開放注冊:5月20日消息,據官方消息.

1900/1/1 0:00:00一提到韓國大家首先想到的是發達的娛樂文化業?整容技術?是泡菜?還是宇宙起源?然而在這些耳熟能詳的標簽背后,還有一個不被大眾所熟知的稱號:炒幣之國.

1900/1/1 0:00:00在現在的DeFi生態中,Curve是一個極其重要的基礎設施。最早的時候,Curve僅僅被用戶當成是穩定幣之間互換交易的工具,其影響力也頂多被看作是一種類似Uniswap的去中心化交易所.

1900/1/1 0:00:00為什么會通貨膨脹? 為什么會發生通貨膨脹?經濟學家們給出了不同的解釋,可以概括為三個方面。1.作為貨幣現象的通貨膨脹這個觀點認為:每次通貨膨脹背后都是貨幣供給的迅速增長,貨幣供給的增加是通貨膨脹.

1900/1/1 0:00:00近期加密資產價格短期內大幅下挫引發了大規模清算和連鎖反應。先有CeFi借貸平臺Celsius因stETH脫錨面臨用戶擠兌而暫停提款和轉賬;再有知名投資機構和做市商3AC被爆出售資產償債務,至目前.

1900/1/1 0:00:00