BTC/HKD-0.26%

BTC/HKD-0.26% ETH/HKD-1.64%

ETH/HKD-1.64% LTC/HKD-4.32%

LTC/HKD-4.32% ADA/HKD-3.86%

ADA/HKD-3.86% SOL/HKD-2.48%

SOL/HKD-2.48% XRP/HKD-2.75%

XRP/HKD-2.75%原文標題:TheLayer2TokenEndgame

親愛的BanklessNation,

TheLayer2競賽正在進行中。

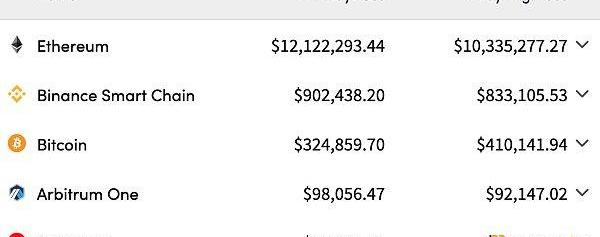

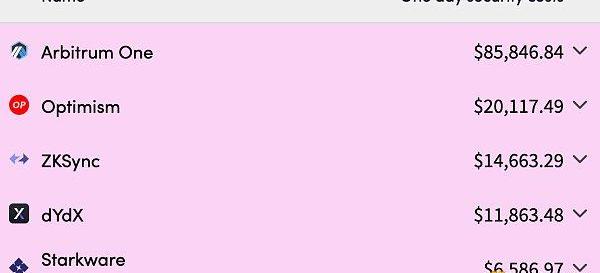

就所有Layer1和Layer2網絡賺取的費用排名而言,Arbitrum和Optimism的排名分別為第四和第五,僅次于以太坊、BSC和比特幣。

但是Layer2網絡的價值增值才剛剛開始,未來將呈現出一條龐大的增長曲線。

Layer2代幣是否會成功,完全看他們未來如何讓其原生代幣實現價值增值。

這就是為什么投資L2代幣實質是對其未來的預測。

本文和Bankless分析師BenGiove一起來深入研究Layer2代幣投資的終局之戰。

這里面肯定會有alpha收益。

—Bankless?

如何預測L2代幣的價值

投資是一種預測的演練。高明的投資者不會基于當前的行情做出的決策,而是基于未來和長期價值創造的潛力。?

在加密貨幣市場中,交易者目前對L2代幣領域展現出短期思維。這對有先見之明的投資者來說是一個很大的機會。

以太坊上的Layer2rollup技術在用戶使用、開發者關注和實用性方面不斷改進。它代表了Web3的前沿。最近,隨著Optimism代幣OP的推出,Layer2代幣——尤其是L2代幣的估值——成為了人們關注的焦點。?

Layer1區塊鏈Babylon發布其比特幣質押協議LitePaper:7月14日消息,基于Cosmos SDK開發的Layer 1區塊鏈Babylon發布了其比特幣質押協議 LitePaper。Babylon 的創始人 David Tse 以及研究團隊正致力于利用比特幣 PoW 的安全性來增強其他 PoS 網絡的安全性,并激勵 BTC 持有者參與這一新方法,允許他們在 PoS 網絡上質押比特幣。[2023/7/14 10:55:50]

OP受到了整個加密貨幣的交易者和投資者的質疑。

讓我們細分一下我所看到的三個最主要的質疑:

1.沒有實用性

此刻,OP僅用于通過Optimism的兩院制治理系統進行治理。在這個系統中,OP持有者組成了所謂的“tokenhouse”。在Rollup生態系統中,tokenhouse能夠對不同項目在升級和激勵分配上進行投票。

2.代幣不產生任何增值

網絡收入——來自rollup的定序器——并不是直接歸代幣持有者,而是用于可追溯性公共產品基金。這種價值分配是由Optimism治理的第二個分支——citizen’shouse——決定,其會員資格將以不可轉讓的NFT標識。?

3.流通供應量低,過剩供應量大

OP目前的市值為1.879億美元,FDV為37億美元。這意味著只有5%的OP總供應量在流通。

Azuki背后創作公司Chiru Labs與全球IP平臺IPX達成合作伙伴關系:金色財經報道,藍籌NFT項目Azuki在社交媒體上宣布,該NFT系列背后的創作公司Chiru Labs已經與全球IP平臺IPX達成合作伙伴關系,IPX擁有LINE FRIENDS角色的IP,本次合作將涉及內容協作、零售分銷和激活IRL等,Chiru Labs將把Web3技術帶入到LINE FRIENDS角色,雙方計劃先從BEANZ NFT與LINE FRIENDS IP開始合作,后續將拓展到其他,BEANZ角色預計將于本周開始出現在時代廣場LINE FRIENDS旗艦店上方的廣告牌上。[2023/4/13 14:00:42]

這些批評是有道理的。但這些批評是針對當前的OP代幣,不是對未來的OP代幣和Layer2代幣。?

這種脫節也帶來了機會。OP代幣,以及類似的L2代幣,正朝著大幅提升實用性和價值增值的方向發展。因為未來L2代幣的設計會與今天的設計完全不同。

讓我們來看看為什么會這樣。

L2商業模式

為了更好地了解L2代幣如何產生價值,你需要了解Layer2平臺的商業模式。?

你可以將rollup技術供應商視為blockspace的經銷商:他們在L1上購買blockspace,更充分地使用它,并通過Layer2出售給用戶以獲取溢價。?

Frax Finance正在研究與Curve推出部分抵押穩定幣解決方案:金色財經報道,混合算法穩定幣協議 Frax Finance 正在研究推出部分抵押穩定幣解決方案,其 FRAX Token 是一種介于 USDC 和 DAI 這些超額抵押穩定幣和 UST 算法穩定幣之間的穩定幣,目前已與 Curve Finance 穩定幣套利協議完成集成,并構建了50/50 FRAX/USDC Frax Base Pool 策略,此外 Frax Finance 還允許其用戶將流動性質押衍生品 frxETH 借給 Curve 流動性池以獲取交易激勵。(beincrypto)[2023/1/17 11:16:22]

收入

Rollup的收入有兩個來源:交易費和礦工/最大可提取價值(MEV)。MEV是一種尋租形式的價值提取形式,機會主義的區塊生產者可以通過重新排序特定交易來實現。

就像用戶在以太坊上向礦工或驗證者支付gas費一樣,他們也必須在L2上向所謂的定序器支付gas費。定序器是負責對L1進行排序、分批處理和提交交易的實體。由于定序器履行了決定交易順序的職責,它也可以通過提取MEV來獲得收益。?

歐洲投資銀行發行1億歐元數字債券:金色財經報道, 法國和盧森堡使用實驗性中央銀行數字貨幣(CBDC)結算價值1億歐元(1.04億美元)的債券。該試驗是法國中央銀行為管理去中心化金融的流動性和結算跨境交易而進行的一系列CBDC測試中最新一項試驗。

根據官方公告,11月29日,法蘭西銀行(BanquedeFrance)和盧森堡中央銀行(Banquecentraledu Luxem bourg)共同協助歐洲投資銀行(EIB)實施Venus Initiative,使用實驗性CBDC結算資產。Venus Initiative包括歐洲投資銀行根據盧森堡法律發行1億歐元數字原生債券,并使用代幣化的歐元中央銀行貨幣進行結算。歐洲投資銀行指定高盛銀行歐洲公司、桑坦德銀行和法國興業銀行發行和分銷數字原生債券。(CoinDesk)[2022/11/30 21:10:42]

成本

運行rollup會產生一些成本,這些成本可以gas費的形式轉嫁給用戶。?

在這種成本結構中,第一個組成部分是在L2上執行交易所需的計算資源。第二個組成部分是批處理和驗證交易的成本。對于樂觀rollup,這需要欺騙/故障證明,而對于zkRollups,則需要零知識證明。?

Layer2在L1上發布交易數據也會產生成本。Calldata成本是所謂的“數據可用性問題”的核心,它和以太坊這樣的網絡上發布和存儲數據的高額成本有關。

Dora Grant DAO開放公共物品資助申請:10月10日消息,Dora Grant DAO第一輪資助將于10月26日開始投票,vcDORA社區將通過DoraHacks.io進行零知識投票(MACI),并決定社區資助結果。

與此同時,Dora Grant DAO公共物品Grant向整個社區開放,在長時間內沒有盈利和Token發行計劃的Web3及前沿科技類公共物品可以通過Public Good Grant獲得多輪資助。[2022/10/10 10:30:00]

Layer2費用成本排名,數據來自l2fees.info

目前有許多Layer2成本問題的解決方案。

第一個是calldata壓縮,它減少了L2發布到L1數據的大小。雖然rollup可以在其一端使用數據壓縮技術,但即將推出的由Vitalik提議的EIP也致力于在這方面提供幫助。

其他方案包括增加可以存儲在以太坊上的數據量的danksharding和proto-danksharding和像Celestia這樣的特定用途的數據可用性層,。

利潤

通過這種模式,rollup可以用收取“溢價”的方式“獲得利潤”,即收取用戶支付的交易費和購買L1blockspace成本之間的差價。

這就是Optimism所做的事情,通過實施所謂的“費用標度”向用戶收取每筆交易的動態額外費用。Optimism的目標是定序器的利潤達到利潤的10%。這種利潤代表了一種潛在的價值來源,可以直接讓L2代幣及其持有人獲得。

MEV

Rollup的另一個收入來源是MEV。每個rollup平臺的MEV方法對其原生代幣的未來價值增值具有重大影響,這將成為L2之間越來越關鍵的區別。

為了更好地理解這一點,我們需要探討Optimism和Arbitrum的MEV方法之間的差異。

Optimism對MEV正在采取所謂的“進攻型”方法。Optimism深信,MEV是區塊鏈的基礎,試圖移除它是徒勞的,所以最終將它納入所謂的MEV拍賣。

MEVA試圖通過把提取MEV的權利拍賣給出價最高的人,以此來隔離和重定向MEV產生的收入。

Optimism計劃將從MEVA獲得的收入通過追溯性公共產品基金分配給公共產品。Optimism認為這樣做能夠創造一個自我維持的生態系統,從長遠來看,將為所有利益相關者提供更多的價值。

另一方面,Arbitrum對MEV采取了一種"防御型"方法,它的根據是,MEV是對用戶收稅的一種形式。Arbitrum專注在其系統內將MEV降到最低,而不是追求獲得和重新分配這種收益。

為此,Arbitrum網絡將實施所謂的公平排序,同一批打包的所有交易都根據接收它們的順序進行處理。通過這樣做,Arbitrum想要減少提取的MEV數量,從而使rollup的成本更低,對用戶和建設者更具吸引力。

圍繞L2應該如何處理MEV的爭論是微妙而復雜的,并且遠遠超出了本文討論的范圍。但是,如果是談論投資策略,我們對L2代幣價值增值意義的一些解讀,還是值得一看的。

MEV對你的Layer2投資策略意味著什么?

進攻型MEV為L2提供了一個收入流,可用于直接為其原生代幣增值。雖然Optimism的MEV收入一開始將完全用于資助公共產品,但有一部分——甚至全部——最終可以通過傳統的單邊質押池,或定序器的去中心化,分配給代幣持有者。?

在資助公共產品時,MEV可以通過改善其生態系統的整體健康和長期可持續性,間接幫助L2代幣獲得更多價值。

雖然防御型MEV剝奪了rollup的收入來源,但它可能會間接提高L2代幣的價值。用戶可能更傾向于在MEV可控的網絡上進行交易,從而提高此L2的接受程度和網絡效應。

哪種方法會帶來更多的用戶長期使用雖然還有待觀察,但很明顯,MEV可以用于L2代幣價值增值。使用MEV的Layer2平臺將比那些不使用MEV的平臺更容易為其原生資產增值。

去中心化定序器

雖然L2代幣可以去中心化各種協議功能,但獲取交易費用和MEV價值的最清晰方法——同時也增加其效用——是去中心化定序器。

由于每個平臺還處在初期階段,中心化定序器起到保護作用。?

展望未來,為了能最大限度地抵抗審查,這些定序器最終去中心化是至關重要的。?

像Arbitrum和Optimism這樣的Layer2可以通過使用它們的原生代幣來實現這一點。有一些去中心化定序器的設計也初具模型了。例如可以通過權益證明(PoS)選擇定序器。?

它的工作原理如下:類似于L1上的PoS,想成為定序器需質押rollup原生代幣以獲得擔任該角色的權利。每個質押者被選中的可能性與他質押代幣的多少成正比,被選擇的新定序器能夠通過交易費、MEV和潛在的代幣獎勵賺取收益.?

在具有進攻型MEV策略的rollup中,如Optimism,這種機制可以與MEV拍賣結合使用。

質押機制將為L2代幣提供實用性來源,從而增加對L2代幣的需求。為了參與該系統并獲得上述現金流,潛在的定序器將被要求從公開市場上購買代幣。

雖然細節尚未確認,但zkSync已確認他們的代幣將用于此目的。

道路是清晰的

L2代幣的使用和增值有明確的未來發展路徑。Rollup從交易費和MEV中獲得的利潤,可直接用于為原生代幣增值,或對公共產品等領域進行間接再投資。

L2代幣可以通過去中心化定序器或其他協議功能來獲取價值。這為L2代幣創造了更多的實用性和需求。?

如果這些代幣經濟學你看起來很熟悉,那是因為:它們反映了ETH自身。?

合并后,ETH將能在PoS系統中使用,該系統使質押者能夠以獎勵、gas費和MEV的形式賺取現金流。

盡管L2代幣不太可能是凈通縮——或者具有像ETH那樣的貨幣溢價——但它們仍可能以“指數溢價”進行交易,因為它們代表了獲得各自生態系統敞口的最廣泛方式。

雖然圍繞L2代幣設計的許多細節還在不斷變化,但有一點是確定的:今天的L2代幣經濟學與明天的L2代幣經濟學是不一樣的。?

高明的投資者應該關注每個L2平臺如何在其代幣中實施價值增值的策略,以及這些策略對2023年及以后的L2代幣意味著什么,然后采取相應的行動。

作者:BenGiove

譯者:金色財經0XOak

來源:金色財經

價格本身在金融市場中就是非常有用的信息,代表了對于當前局勢和未來表現的預期。然而投資活動本身并不是一門嚴格的科學,它本質上是一項社會活動,因此價格承擔了信息和影響的雙重職責.

1900/1/1 0:00:00更專注一級市場、公募、二級市場潛力幣推薦,項目孵化的探究、暴漲山寨幣,優質幣種的挑選和做到更專業,提供海內外一級市場優質項目----區塊鏈阿生由于Liquifi做的事情.

1900/1/1 0:00:00很多朋友私信問我,ETH怎么看,能不能抄底!其實很多人都只看到了價格跌,而不知道跌的根本原因在哪里!請認認真真的讀完這篇博文,也許能給到你啟發在牛市的時候,ETH鏈上生態都很活躍.

1900/1/1 0:00:006月9日,Gitcoin官方宣布,現已開啟第14輪捐贈活動,共有超300萬美元匹配資金。 具體分配如下: GR14-主獎金池:100萬美元;氣候解決方案:50萬美元;支持web3DEI項目:15.

1900/1/1 0:00:00對于互聯網世界,在元宇宙之前,最熱衷的演進方向其實是第三代互聯網——Web3.0。Web1.0:最早期的互聯網門戶網站和PC瀏覽器時代,信息是單向展示和傳遞的,是一個由網絡到用戶的過程,用戶只能.

1900/1/1 0:00:00近兩年來,NFT正不斷打破邊界,成為投資者們津津樂道的出圈話題之一。一個戴著帽子的猿猴最高賣出740ETH,相比發售價翻了9250倍、一件加密藝術品被以超過6900萬美元的價天價拍賣、一個平平無.

1900/1/1 0:00:00