BTC/HKD+1.1%

BTC/HKD+1.1% ETH/HKD+0.73%

ETH/HKD+0.73% LTC/HKD-0.45%

LTC/HKD-0.45% ADA/HKD+0%

ADA/HKD+0% SOL/HKD+3.14%

SOL/HKD+3.14% XRP/HKD-0.14%

XRP/HKD-0.14%TLDR;結論:

總收入:Web3商業模式已經大有發展,其中最強大的仍然是“出售區塊空間”,其次是NFT交易平臺、DeFi、GameFi和基礎設施。

協議收入:大部分收入仍然來自LiquidityProviders和Lenders等角色創造的Supply-sideRevenue,協議本身的盈利能力Protocol?Revenue仍然較少,其中流向TokenHolders的部分更少。雖然用戶享受到了質押收益和治理權,但最核心的經濟利益現在仍然不能夠保證。

協議收入存在審計漏洞,對TokenHolders造成風險:ProtocolRevenue中的風險計提沒有得到體現,協議收入數據與代幣銷售數據經常混為一談,甚至有部分協議收入隱藏了RugPull風險。

一、Web3公司的收入情況概覽

1.1這些Web3公司的收入最高?

在所有的公司中,收入幾乎是最重要的指標之一。那么Web3公司究竟有在創造收入嗎?目前,市場上比較可信的數據來自于TokenTerminal,此外theBlock,Messari和Web3Index也提供了部分數據。遺憾的是,目前沒有任何一家完整地統計了全市場數據;我們將四者的數據結合起來進行分析,輸出了獨家分析報告。由于部分鏈上數據存在缺失,個別信息可能存在偏差,我們會在未來持續改進。

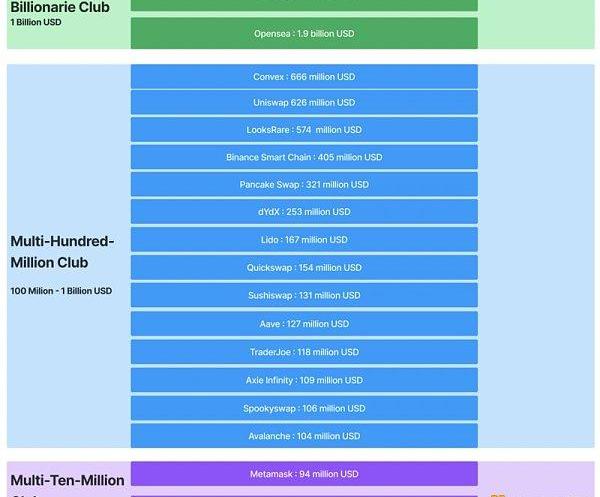

近180天總收入排行前17名的協議

由于Web3的收入依賴于市場波動,我們僅統計180天的總收入。前17名的公司共創造了超過10billionUSD的總收入。

數據:Q1加密貨幣風險投資資金較同期下降80%:金色財經報道,據研究公司 PitchBook 數據,今年第一季度加密貨幣初創公司的私人融資跌至 2020 年以來的最低水平。該行業的全球風險投資資金在本季度下降至 24 億美元,較去年同期的歷史最高點 123 億美元下降 80%。

PitchBook 加密貨幣分析師 Robert Le 表示,這一下降并不令人意外,今年風險投資全面減少。除了利率上升之外,第一季度還見證了硅谷銀行的崩潰,該銀行是一家受到風險投資支持的公司廣泛依賴的機構。[2023/4/17 14:08:39]

第一檔:Ethereum和Opensea,Ethereum的半年總收入為4.6billionUSD,在榜單中遙遙領先;Opensea的半年總收入約為1.8billionUSD,也是一個瘋狂的現金奶牛;

第二檔:大部分是Defi協議,總收入最高的是Convex和Uniswap,他們的半年總收入約為600millionUSD。

第三檔:最有代表性的是工具中的王者——Metamask,半年的總收入為81millionUSD。

1.2商業模式決定了收入天花板?

我們分析了上述總收入的構成,看看商業模式的影響有多大。

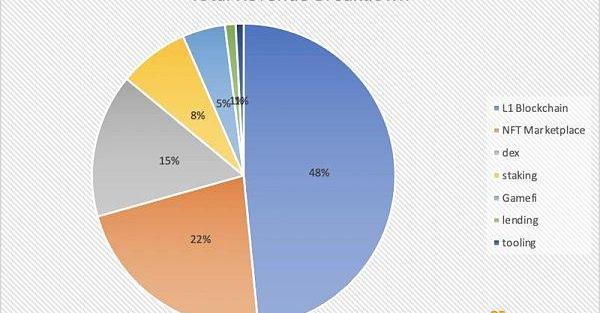

近180天總收入排行前17名的協議所在賽道占比

可以看出:

Layer1的收入占比接近總收入的一半,其商業模式是“出售區塊空間”;

NFT交易平臺收入占比為22%,其商業模式是版稅抽傭;

加密礦企Stronghold Digital已將年終比特幣挖礦算力預測上調至4 EH/s:金色財經報道,據官方聲明,加密礦企Stronghold Digital已將年終比特幣挖礦算力預測從3 EH/s上調至4 EH/s。

此外,Stronghold Digital第四季度凈虧損較上年同期擴大45%至每股74美分。

該公司將12個月的收入預測范圍從之前的1.08億至1.14億美元擴大至9400萬至1.29億美元。以哈希價格衡量的挖礦盈利能力預計為7美分/TH/s至10美分/TH/s。[2023/3/30 13:33:47]

Defi中的Dex收入占比為15%,其商業模式是交易手續費和流動性做市收入;

Defi中的Staking類收入占比為8%,其商業模式是資產管理的carry或利差;

Gamefi占比是5%,其商業模式是版稅抽傭,轉賬手續費,銷售NFT等;

Defi中的Lending收入占比約為1%,其商業模式是利差;

Tooling的收入占比約為1%,其商業模式是服務費;

不難看出,最強大的收入機器是Ethereum,其商業模式是“出售區塊空間”。他的收入遠超其他項目。同樣的,在L1blockchain中,收入的兩級分化非常明顯。

其次,創造收入能力強的是“NFT交易平臺”。除了NFT本身火爆以外,平臺的版稅抽成極高——我們可以對比一下,通常Dex只有0.05%左右。

二、協議收入大比拼

2.1協議自身的價值:ProtocolRevenue

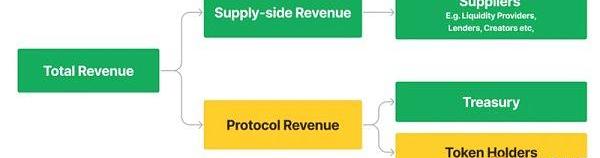

一般來說,Web3協議的收入由Supply-sideRevenue和ProtocolRevenue兩部分構成,其中ProtocolRevenue的去向分為Treasury和Tokenholders。

DeFi孵化器AQRU收購倫敦法律事務所LawBEAM大量股權:金色財經報道,DeFi孵化器AQRU PLC(AQSE:AQRU)宣布,已收購LawBEAM Ltd的大量股權。LawBEAM Ltd是一家總部位于倫敦的法律事務所,專注于數字資產和加密貨幣領域。

AQRU表示,其與LawBEAM的協議旨在為數字資產行業開發、構建技術驅動的法律和監管解決方案。具體來說,AQRU將利用其在區塊鏈和DeFi領域的專業知識來幫助推動解決方案的技術開發,而LawBEAM將利用其在全球區塊鏈和加密貨幣法律法規方面的經驗。

在一份聲明中,AQRU的首席商務官Digby Try表示:“通過LawBEAM平臺,我們正在利用我們的技術、加密貨幣和區塊鏈經驗,為持有數字資產的機構提供跨越多個國家的情報和分析。”(coingape)[2022/12/21 21:59:00]

Web3協議總收入的分配

解釋這張圖:

TotalRevenue?=?Supply-sideRevenue+ProtocolRevenue

Supply-sideRevenue:是指的由Suppliers產生的,比如Defi中的所有流動性提供者,借貸中的所有借款人,Staking中的所有出資人等角色,他們在扣除本金后獲得的收益。這一部分價值由suppliers創造,收入也自然歸屬于他們。

ProtocolRevenue:是指的協議在提供服務后收取的屬于自身的收入,這一部分中,一般會分配給Treasury,剩下的分配給TokenHolders。

數據:狗狗幣總持幣地址數超508萬:金色財經報道,數據顯示,當前狗狗幣DOGE 24小時交易筆數3676,24小時活躍地址數7351,總持幣地址數達5,083,507。DOGE每日手續費總和曾在10月29日上漲至6.77萬DOGE,創近6個月來新高。[2022/10/31 11:59:55]

根據我們的統計,總收入最高的17個公司/產品/協議中,大部分ProtoclRevenue的比例極低。

Defi項目的supply-siderevenue大多占到TotalRevenue的90%以上。更有甚者如Uniswap,雖然累計總交易額達到1萬億美金,總收入高達6億美金,但是沒有任何ProtocolRevenue。

中心化的項目比如Opensea,Metamask等,由于沒有Tokenomics,因此ProtocolRevenue暫且代表歸屬于公司的價值。

2.2ProtocolRevenue排行靠前的公司:本身的盈利能力

近180天ProtocolRevenue超過10millionUSD的公司排行?

我們可以看到,如果用ProtocolRevenue來衡量協議的盈利能力,排行榜與通過TotalRevenue衡量完全不同。榜單中,Defi的占比直線下降,而L1公鏈,NFT交易平臺,Gamefi項目仍保持不變。

備注:上述的一些項目我們將它們做了黃色標記

Stepn未被主流網站收錄,但確實有大量的收入,我們根據公開消息進行了預估測算

Ripple客戶沙特英國銀行與匯豐銀行達成合作,旨在擴大沙特阿拉伯業務:5月27日消息,Ripple客戶沙特英國銀行(SABB)已與英國銀行巨頭匯豐銀行簽署了一份諒解備忘錄,以創建創新、實時支付的外匯服務,旨在擴大其在沙特阿拉伯的業務。

SABB首席執行官Tony Cripps表示,與匯豐銀行的合作為他們提供了一個獨特的機會,使其在沙特阿拉伯開始使用最先進的支付技術。

當前,沙特阿拉伯王國的外幣交易量激增,其他國家的匯入款達到2015年以來的最高峰,在2021年增長了近35%。

匯豐銀行財富和個人銀行業務主管Nuno Matos表示,與SABB的合作非常重要,因為這使匯豐銀行能夠在中東地區獲得更多用戶,將為用戶管理財富,并為用戶提供無縫匯款業務。(U.Today)

此前2021年11月消息,沙特英國銀行(SABB)宣布,通過由Ripple提供支持的區塊鏈支付技術成功推出美國走廊即時跨境轉賬服務。[2022/5/27 3:46:14]

AxieInfinity的收入波動過大,已跌為峰值的10%以下

DecentralGames僅被TokenTerminal收錄,未被其他網站未收錄,可能數據不準確

因此,讓我們嚴格一點,不考慮GovernanceRights,繼續尋找上述哪些協議把價值留給了token。

2.3ProtocolRevenue有多少流向了TokenRevenue?

?關于UNI的Meme

ProtocolRevenue可以通過以下三個方式,將價值傳遞給TokenHolders:

直接分配:直接分錢,由于合規問題,較為少見

實時銷毀:常見于L1blockchain,在合約中自動實現

回購并且銷毀:較為中心化,由項目方主導回購和銷毀

在上述具備ProtocolRevenue的協議中,我們進行了調整,總共發現有8個協議滿足“Token可以捕獲收入價值”的條件。

(圖6)具備分潤或回購的協議

從類別來看,最主流的方式是Real-time-burn;其中,銷毀力度最大的是Ethereum,總共燃燒了接近238萬個ETH;其次是BSC,總共回購和燃燒了3700萬個BSC。除了這8個協議以外,ProtocolRevenue排名前20的其余12個協議,均沒有把價值回饋給TokenHolders。

不僅如此,ProtocolRevenue存在一些常見的審計漏洞,如果不加以當心,可能會誤導我們對協議價值的判斷。

三、ProtocolRevenue常見審計漏洞:我們的觀點

3.1有的收入,沒有進行風險計提

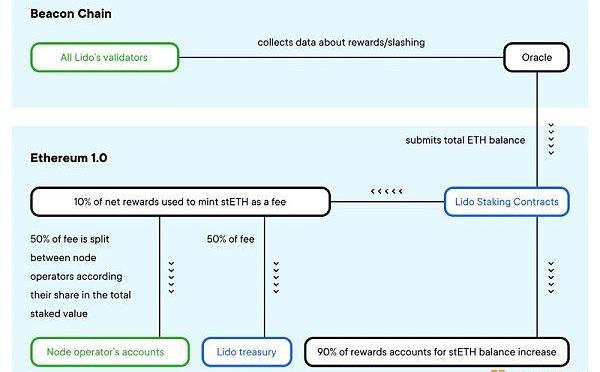

很多Staking平臺為了吸引用戶,將其核心功能點描述為提供”高收益“,或者”高流動性“。我們要明白,這種業務的核心競爭力并非科技,而是如何巧用金融杠桿。

以Lido為例,一個普通用戶進行以太坊質押通常面臨很長的鎖倉時間,但如果在Lido平臺質押,就可以得到stETH并且可以立即取走,同時還享受Staking收益。Lido協議的成本是發行與StakingETH1:1承兌的stETH,收入則是從用戶的ETHStaking中抽取10%利差。

Lido協議的模式

當然,天下沒有免費的午餐,Lido持有大量的鎖倉ETH,但是發行了流動的stETH并且承諾1:1剛兌,因此要準備大量的資金來應對stETH的提現風險。通常這類業務在信用擴張周期中的表現非常好,但是在信用收縮周期中的利潤會下滑,面臨極大風險。雖然Lido有16.6millionUSD的收入,但是其承擔的風險一旦爆發,這部分收入將會大打折扣。而協議首要的保衛目標,一定是stETH持有人,而非LDOtoken持有人。

3.2有的收入,本質是TokenSale,非常不穩定

根據Web3Index的定義,收入可以分成內部和外部的,我們將其延伸為如下:

外部收入:用戶為使用服務進行的支付,實用屬性;

內部收入:用戶為了得到協議Token進行的支付,投機套利屬性。

這一部分ImplicitRevenue,常見于x-2-earn和Web3infra中。它類似于Defi中的Supply-sideRevenue,但是更接近于TokenSale,參與者是為了獲取Token的投機收益而使用這個協議,貢獻了ETH或者SOL等形式的”收入“,得到了Token并且在未來賣出獲利。

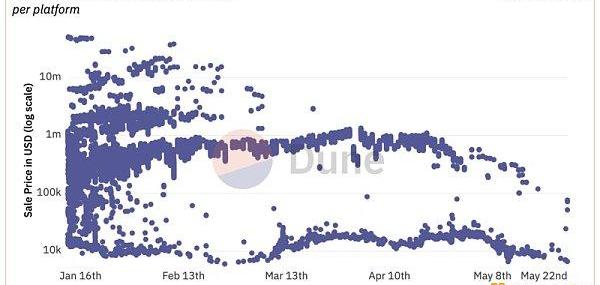

LooksRare的可疑交易統計

以LooksRare為例,刷量交易者是平臺最大的內部收入創造者。他們給平臺支付了大量的交易手續費得到了LOOKS并賣掉,用這種套利交易的方式持續獲利。這更像一種TokenSale驅動的融資收入,而不是業務驅動帶來的收入。

此外,LooksRare雖然將ProtocolRevenue分配給LOOKStoken的質押者,但是這部分ETH的收入全部自動賣成LOOKS,并以LOOKS支付質押者。這也類似于一種默認的代幣銷售。

最終在這個經濟體內,LooksRare創造了驚人的利潤,但是其他參與者——不論是Washtrader還是TokenHolders——最終付出了ETH卻得到了一堆LOOKStoken。究竟是誰捕獲了價值?是Treasury還是LOOKS持有人?

3.3?有的收入永不披露,比如于雙幣系統中的增發收益

在Gamefi2.0中,有很多雙幣模式:

GovernanceToken:獎勵給VC/投資者,有上限、且帶有回購銷毀;

UtilityToken:獎勵給游戲玩家,無上限、且不回購,目的是維護游戲經濟系統的穩定,不受投資者的影響。這個設計意圖是好的,但一旦操作不當,將有可能使項目掏空整個經濟體的價值。

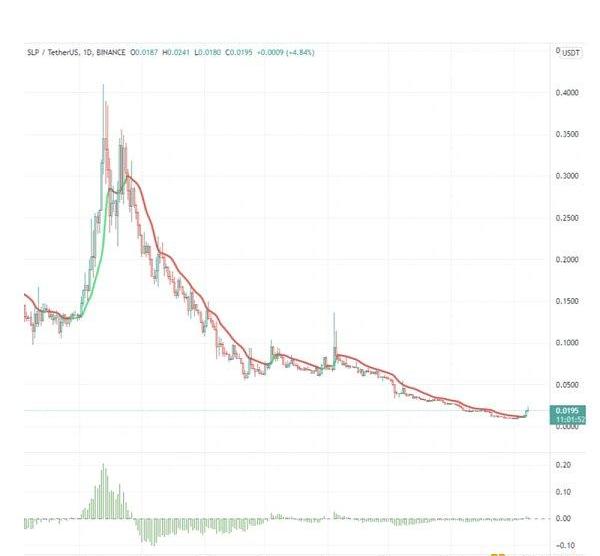

SLP的夸張下跌

鏈上分析師容易犯一個錯誤,當我們在為游戲中不斷增長的“Inbound/outbound”數據歡呼的時候,其實UtilityTokens一直在增發。項目方可能通過多個地址,反復交易這部分UtilityToken,從而進行巨額獲利,而不會向社區披露。因為根據白皮書,他們只需披露GovernanceToken的釋放規則。

雖然GovernanceToken在通縮,并且積累價值,但是UtilityTokens的增發獲利,讓項目方在不斷抽走游戲經濟體的價值,類似于在rugpull整個項目,對投資者造成不利情況。目前,我們沒有數據證明這一部分潛在收入,只是推測。

四、結語

截止2022年,我們可以看到Web3公司已經具備了商業模式,和創造巨額收入的能力。

如何為收入找到對社區,甚至是社會,更有價值的分配方式,是一個艱難的任務。有的協議將收入據為己有,有的協議將其保留在treasury選擇觀望,有的選擇將收入回饋社區。當然,也有項目選擇回避披露,用各種方式掩蓋自己獲取利益,而讓TokenHolder承擔巨大風險。

我們希望看到更多專注在Web3的審計、財務、以及監管功能的出現,完善整個行業。

原文作者:FMResearchTeam

原文來源:FutureMoney

來源:金色財經

Tags:VENEVEREVENUvenus幣投資價值First Ever NFTrevo幣跟MAX幣的關系Venus ADA

最近,比特幣價格上漲至3.23萬美元,但三個因素可能會限制其復蘇。多頭將價格壓至33300美元,但傳統市場的重大利好可能繼續拖累比特幣價格.

1900/1/1 0:00:00目前,DoKwon及其公司TerraformLabs已經重新推出了Terra網絡,并搭建了新的區塊鏈及LunaToken,以此讓Terra生態系統重新煥發生機.

1900/1/1 0:00:00這幾天騎行項目BikeRush熱度挺高,戶外騎行還能邊騎邊賺。BikeRush是一個騎車賺錢的健康和健身DAPP,持有bikesNFT的玩家可以開啟騎賺之旅.

1900/1/1 0:00:00互聯網的Web2.0時代已經瀕臨黃昏,Web3時代正在悄然到來。在Web3的潮頭,涌現出了眾多令人興奮的項目.

1900/1/1 0:00:00一周熱點回顧總結: 1、OP上線,以太坊L2網絡Optimism鎖倉量超10億美元,排在Arbitrum后面;2、USDT場外價格持續縮水,跡象表明有資金在不斷的離場;3、鏈上數據.

1900/1/1 0:00:00幣圈咨詢 6月8日熱點; 1.5月份FTX上BTC與ETH現貨交易量首次超過Coinbase2.哈薩克斯坦中央銀行:不會忽視加密貨幣市場3.馬斯克暫時擱置為推特并購交易籌集新資金的工作4.

1900/1/1 0:00:00