BTC/HKD-4.07%

BTC/HKD-4.07% ETH/HKD-4.71%

ETH/HKD-4.71% LTC/HKD-2.65%

LTC/HKD-2.65% ADA/HKD-6.68%

ADA/HKD-6.68% SOL/HKD-9.48%

SOL/HKD-9.48% XRP/HKD-6.4%

XRP/HKD-6.4%那么PerpetualProtocol到底是什么呢?最近發布的協議版本2有哪些改進?它是如何使用UniswapV3的?什么是Perpetual的未來?您將在本文中找到這些問題的答案。

介紹

PerpetualProtocol是一個DeFi項目,其主要目標是為永續期貨創建最好、最容易訪問和最安全的去中心化交易所。?

PerpetualProtocol由一個由初創公司創始人和軟件工程師組成的小團隊于2019年創立。該項目最初稱為“Strike”,后來轉向永續期貨,并于2020年夏天更名。?

該協議的第一個版本于2020年12月在xDai網絡上發布。該協議的第2版以著名科學家和諾貝爾獎獲得者瑪麗·居里的名字命名為居里,于2021年11月31日在Optimism上發布。???

我們將在后面解釋的PerpetualProtocol的設計非常有趣,因為它利用DeFi“moneylegos”精神既可以建立在其他現有的DeFi項目上,又可以為未來的其他協議提供構建塊。?

PerpetualProtocol是DeFi中專注于衍生品的項目之一。在我們深入研究Perpetual的設計之前,讓我們充分了解該協議提供的主要交易衍生產品——永續期貨。?

Tether顧問:貝萊德的ETF可能會改變比特幣游戲規則:金色財經報道,Tether顧問Gabor Gurbacs表示,監管機構沒有足夠的理由不批準比特幣ETF。SEC提到了對潛在市場操縱、托管問題以及基礎市場整體成熟度的擔憂,現貨比特幣ETF代表了對比特幣等標的資產的直接所有權。當你購買現貨ETF的份額時,該基金實際上獲得了等量的資產,提供了近乎一對一的風險敞口,它可以通過為個人和機構提供一種熟悉且受到廣泛監管的方式來接觸比特幣,從而擴大比特幣的投資者基礎。它可能會增加流動性并改善價格發現。其次,它可能會導致機構采用率的增加,進而有助于提高市場穩定性和減少價格波動,現貨比特幣ETF何時熊市無從知曉,但情況與2018年略有不同。例如,薩爾瓦多在2021年將比特幣定為法定貨幣,一些公司已經在積累比特幣,或將其作為財務或投資管理的一部分。貝萊德的興趣只是這一新轉變的一部分,其申請獲得批準可能會永遠改變比特幣游戲規則。[2023/7/24 15:54:30]

永續合約?

永續期貨是加密貨幣領域最受歡迎的交易產品之一。最初由Bitmex、Binance或Bybit等知名中心化平臺提供,它們現在也正在進入DeFi。?

與其他衍生品類似,永續期貨允許在不持有標的資產的情況下獲得特定金融工具價格的敞口。這可用于多種目的,包括價格投機、對沖或套利。?

3AC Ventures成為OPNX生態系統合作伙伴:6月21日消息,三箭資本創始人Zhu Su等人創辦的加密索賠和交易平臺OPNX發推稱,3AC Ventures成為OPNX生態系統合作伙伴。該合作伙伴關系將投資于在OPNX生態系統中構建并致力于實現去中心化的項目。[2023/6/22 21:53:03]

與標準期貨合約相比,永續期貨不會到期,也沒有結算日期,因此可以無限期地持有和交易。

沒有結算日期對交易者來說非常有益,因為他們不必處理具有不同結算日期的多個合同。在標準期貨中,結算日非常重要,因為隨著結算日的臨近,它允許期貨合約的價格與其標的資產的實際價格趨同。?

為確保永續合約的價格不會與其標的資產價格相差太多,永續合約使用融資利率。資金費率會定期支付,并為市場的一側提供激勵-持有多頭頭寸或空頭頭寸的市場參與者。

一般來說,當永續合約的價格高于其標的資產價格時,資金利率變為正數,多頭支付空頭。當永續合約的價格低于現貨價格時,情況正好相反。在這種情況下,空頭支付多頭。?

這允許特定資產的永續合約價格與其底層證券的價格趨同。除了融資利率,價格投機者和套利者還有助于確保不同衍生品或現貨交易所之間的價格不會相差太大。?

永續期貨還提供了一種做空特定資產的簡單方法,市場參與者可以從該資產的價格隨時間下降中受益。

Sui生態DEX Cetus:Token目前僅在Sui上發布且尚未流通,用戶交易前需辨別真偽:5月10日消息,構建在Sui與Aptos生態的DEX與集中流動性協議Cetus發布公告稱,許多假冒的CETUS在不同的鏈上發行,有些已經開始交易。請用戶注意CETUS目前僅在Sui上發布且尚未流通,在采取任何行動之前,應仔細確認官方網站和社交媒體上的信息。[2023/5/10 14:54:12]

它們還有助于輕松獲得杠桿,從而可以控制比使用相同數量的資本可能實現的更大的頭寸。這在某些情況下很有用,但它也可能非常危險,因為當市場向交易者的頭寸移動時,抵押不足的頭寸可能會被清算。?

一般來說,衍生品市場有助于發現不同資產的價格,因為它們提供了一個所有市場參與者都可以見面并輕松交易的地方,通常是大型交易。對于某些金融工具,衍生品市場甚至可以成為其價格發現的主要市場。?

PerpetualProtocol

PerpetualProtocol?允許將比特幣或以太坊等最受歡迎的加密貨幣的不同永續合約與未來將添加到協議中的多種其他貨幣進行交易。?

與提供類似產品的中心化交易所不同,PerpetualProtocol不保管用戶的資金,因此用戶始終可以完全控制自己的資產。最重要的是,它允許其用戶以無需許可且完全透明的方式進行交易。?

數據:Uniswap和dYdX分別占據44%和38%的DEX市場份額:8月19日消息,Messari統計數據顯示,Uniswap和dYdX分別占據DEX市場44%和38%的市場份額。[2022/8/19 12:35:33]

目前,Perpetual使用USDC穩定幣作為其主要抵押品。這可以在未來擴展到其他類型的抵押品。?

在整個平臺上使用USDC也意味著所有交易都以USDC結算。這意味著,如果用戶對以太幣的價格進行投機,并且比方說,將他們的資金翻倍,他們將在平倉后在他們的賬戶中獲得更多的USDC。

該協議的V1最初部署在以太坊第1層,但在遇到執行緩慢和交易費用高的問題后,該協議于2020年底在xDai上發布。?

V2?

V2對初始設計進行了迭代,并引入了一種管理頭寸和執行交易的新模型,該模型利用UniswapV3及其集中的流動性。?

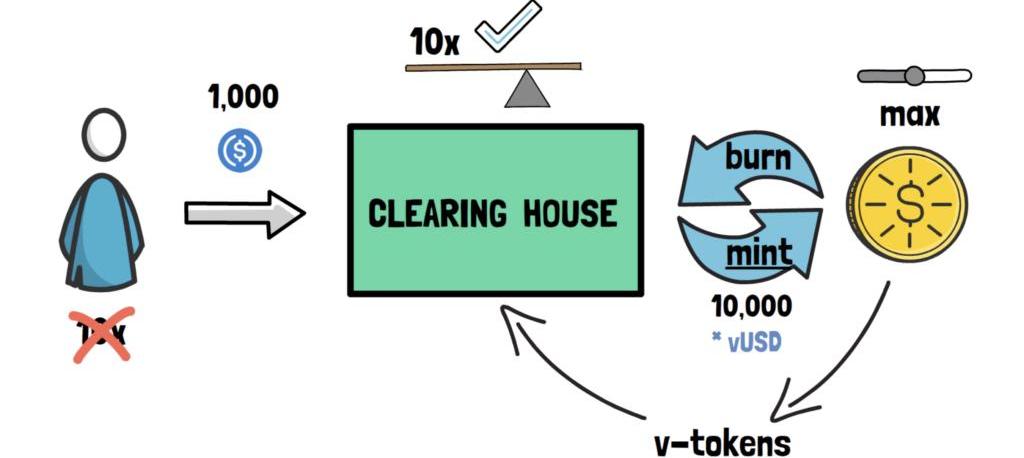

PerpetualProtocol?設計的核心是票據交換所智能合約。Clearinghouse負責鑄造和銷毀由合約代表用戶持有的稱為v-token的虛擬代幣。?

當用戶將USDC存入交易所時,票據交換所合約使用最大可用杠桿鑄造v-token。這并不意味著用戶在開倉時必須使用最大杠桿,它只是讓用戶有機會通過發行用戶可能使用或不使用的最大數量的代幣來這樣做。

支持Vasil協議升級Cardano Rosetta 1.8.0版本已經發布:金色財經報道,根據Cardano 更新分享的 Github 數據,支持即將到來的 Vasil 協議升級的全新 Cardano Rosetta 1.8.0 已經發布。正如開發人員說明中所述,Dockerfile 捆綁了最新的 Vasil 節點 1.35.3 和新發布的 Cardano DB sync v13.0.4。

Cardano Rosetta既是一個規范,也是一套工具,可簡化與 Cardano 的集成過程。Rosetta 的目標是通過作為通用集成框架使集成過程更容易、更快和更可靠。與 Rosetta 集成的基本原理是,所有采用接口的區塊鏈都可以通過單個接口與其通信,而不會出現任何問題。[2022/8/17 12:31:39]

例如,如果用戶決定存入1000USDC,協議將發行10,000個v-token,在本例中為vUSD。?

要創建特定倉位,用戶可以選擇他們想要交易的產品并使用v-token進入倉位。?

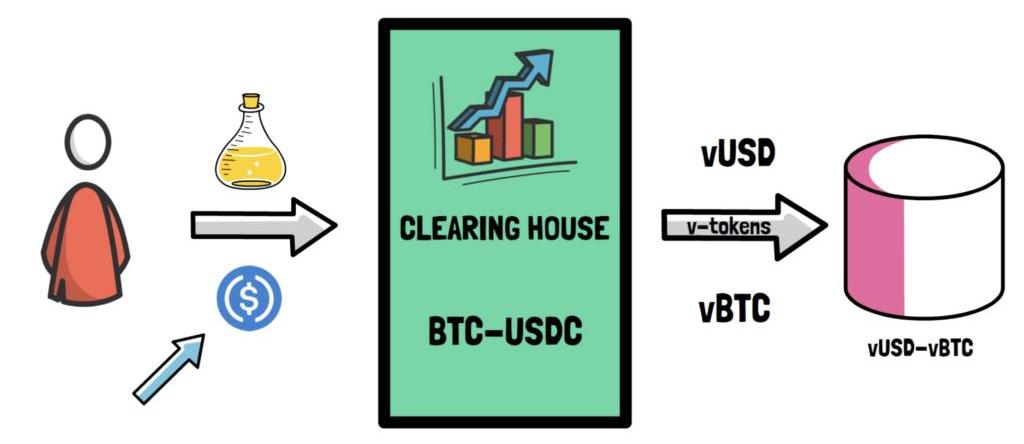

例如,如果用戶想要做多BTC,他們可以指示票據交換所將他們的vUSD代幣交易為v-BTC。在這種情況下,該協議將使用UniswapV3vUSD-vBTC池。

如前所述,根據用戶選擇的杠桿比率,他們可以使用部分或全部vUSD代幣。?

每當用戶決定關閉他們的BTC頭寸時,他們都可以將他們的vBTC代幣交易回vUSD,根據他們開倉后比特幣價格的變化來確保他們的利潤或損失。?

除了被交易者使用之外,票據交換所合約也被制造商使用。?

在Perpetual中,Maker是為永續期貨交易所提供流動性的市場參與者。通過這樣做,每當有人在他們提供流動性的池中進行交易時,制造商就會通過累積交易費用來賺錢。Maker在提供流動性時也可以使用杠桿。?

由于UniswapV3設計,提供流動性比其他AMM更棘手。特別是,制造商必須決定他們想要在哪個價格范圍內提供流動性。他們也只從通過其流動性存在范圍的交易中產生費用。?

Maker與交易者類似,可以使用USDC與永續期貨交易所進行交互。當制造商決定為某些資產提供流動性時,他們將USDC存入票據交換所合約,該票據反過來鑄造vToken并自動將流動性添加到選定的UniswapV3池中。?

例如,如果制造商決定在BTC-USDC市場提供流動性,則他們的USDC將用于鑄造正確的vUSD和vBTC比率,然后將其添加到vUSD-vBTCUniswapV3池中。?

由于制造商暴露于流動性池中基礎代幣的價格,他們可能會受到非永久性損失的影響,因此他們必須小心他們提供流動性的范圍,并且通常他們應該有提供流動性的可持續策略。?

為了更輕松地在UniswapV3上提供流動性,Perpetual與PopsicleFinance、Visor等協議合作。

有趣的是,PerpetualProtocol建立在UniswapV3之上,以完全無需許可的方式利用了前面提到的“金錢樂高”精神。?

在保證金模型上,PerpetualProtocol使用交叉保證金,這意味著用戶的資金被保存在一個池中,他們的所有頭寸都使用這個池作為抵押。?

這使得管理抵押品更容易,因為用戶不需要為每個頭寸添加或刪除保證金,但必須謹慎使用,因為在這種模式下,一個頭寸可能會影響其他頭寸。如果用戶有多個高杠桿頭寸,一個與用戶背道而馳的頭寸可能會導致其他人面臨風險并面臨可能的清算。用戶還可以通過為每個頭寸創建單獨的錢包來使用隔離保證金模式。?

第2層

該協議的V2剛剛在Optimism上發布-一種optimisticrollup以太坊第2層擴展解決方案。?

在rollup上啟動允許PerpetualProtocol擴展并實現低交易費用和高交易吞吐量。這對于成功運行永續期貨交易所極為重要。隨著現有解決方案的成熟并變得越來越便宜,匯總的好處應該會隨著時間的推移越來越明顯。??

V1將保留在xDai上。如果Uniswapv3也在xDai上啟動,V2也可以在xDai上啟動。

Perpetual還計劃在不久的將來在Arbitrum上推出。?

PerpetualV2不僅限于首次發布。事實上,在完整的V2推出期間,該協議正計劃帶來額外的功能。其中一些包括限價和止損訂單、抵押、多抵押品、流動性挖掘,甚至是無需許可的市場創建。?

對于后者,只要通過Uniswapv3TWAP或Chainlink預言機提供價格信息,任何人都可以為任何資產創建一個永久市場——這兩者都在V2中得到支持。

此外,在未來的更新中,該協議將不再僅限于加密貨幣,它將擴展到外匯、商品和股票等市場。

總結

PerpetualProtocol顯然是專注于DeFi衍生品的最有趣的協議之一。?

看起來該團隊從協議的第一個版本中吸取了一些重要的教訓,并提出了一種新的、改進的設計,應該使永續合約交易更具可持續性,對交易者和流動性提供者都更具吸引力。

PerpetualProtocol是一個很好的例子,該項目從以太坊第2層解決方案上的啟動中獲益匪淺。

它表明將有一組協議最好直接在第2層上啟動,甚至無需在第1層上部署。看到其他協議遵循這種方法并嘗試以前由于第1層以太坊的局限性。?

撰文:jakub

編譯:Alex

來源:金色財經

Tags:ETUTUAPERPPETPerpetual ProtocolVirtual Trade TokenSUPERPOO價格PETC價格

原文標題:《TheNewGet-Rich-FasterJobinSiliconValley:CryptoStart-Ups》作者:DaisukeWakabayashi.

1900/1/1 0:00:00作者:Corn 出品:鴕鳥區塊鏈 疫情出現之后,帶給我們的是什么樣的改變呢?美元大縮水,加密空前大牛市,分布式辦公趨勢,無一不在告訴我們未來的軌跡.

1900/1/1 0:00:00特別感謝KarlFloersch、DanRobinson和TinaZhen的反饋和審查。參見《區塊鏈治理筆記》、《治理,第二部分:財閥仍是壞事》、《論勾結與協調,好與壞》,了解早期對類似話題的思.

1900/1/1 0:00:00元宇宙概念爆發,TheSandbox迎來了爆發期。TheSandbox,一個基于以太坊區塊鏈的去中心化虛擬游戲世界,創作者可以創作3D像素化資產,并將其以NFT的形式導入游戲中,在未來,TheS.

1900/1/1 0:00:00前些時候,我和母親談論了比特幣,能直觀感受到她的大腦停止運轉了。當我談到脫離于中央管理的數字資產供應量奇跡時,她的眼神還是游離的.

1900/1/1 0:00:00員工為Web3和加密原生工作離開公司工作的趨勢并非一時興起,并將持續下去 撰文:Adam 編譯:TechFlowFriends?原標題:《Ethropy:DeFi/L1/WEB3……2022加密.

1900/1/1 0:00:00