BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD-0.15%

ETH/HKD-0.15% LTC/HKD-0.18%

LTC/HKD-0.18% ADA/HKD+0.13%

ADA/HKD+0.13% SOL/HKD+0.01%

SOL/HKD+0.01% XRP/HKD-0.12%

XRP/HKD-0.12%伯克希爾·哈撒韋公司的年度股東大會于美國東部時間5月1日舉行。沃倫·巴菲特(Warren Buffett)和查理·芒格(Charlie Munger)再度diss了比特幣。巴菲特拒絕討論比特幣,而芒格直接表示,“討厭比特幣的成功。我不歡迎一種對綁架者和勒索分子如此有用的貨幣。我也不喜歡向一個剛剛憑空發明的新金融產品的人多掏幾億、幾十億美元。這個該死的發展是令人厭惡的,而且與文明的利益背道而馳。”

而自從知道比特幣開始,巴菲特就一直在猛烈抨擊比特幣。很多人心中都有疑惑,作為投資大師,為什么巴菲特和芒格如此討厭比特幣?他們大多是從投資風格、價值、思想多個角度解讀,也許事情的真相在于:

他們討厭比特幣的原因寫在比特幣的基因里。

Bailout

2009年1月3日18點15分零5秒,中本聰在比特幣創世區塊中寫下當天《泰晤士報》頭版文章標題——The Times 03/Jan/2009 Chancellor on brink of second?bailout?for banks(2009年1月3日,財政大臣正處于實施第二輪銀行緊急援助的邊緣)。

金色財經行情播報丨BTC小幅震蕩,上升楔形保持良好:據火幣行情顯示,今日BTC行情小幅震蕩,14時出現過劇烈波動,隨后整體向上小幅抬升。從日線圖看,上升趨勢沿均線MA5依托,上升楔形形態保持良好。4小時圖中行情與日線共振性較強,但此前依托上漲的MA30局部走平。在1小時圖上,均線聚攏,多頭蓄勢,仍有發力空間。截至18:30,主流幣的具體表現如下:[2020/5/20]

請注意關鍵字“bailout”。這個字眼簡直就是對巴菲特部分財富來源的徹底否定。

穿透巴菲特“投資大師”人設背后,巴菲特和傳統金融體制的綁定遠超大多數人的想象。這是巴菲特總是diss比特幣的重要原因甚至可以說是主要原因。

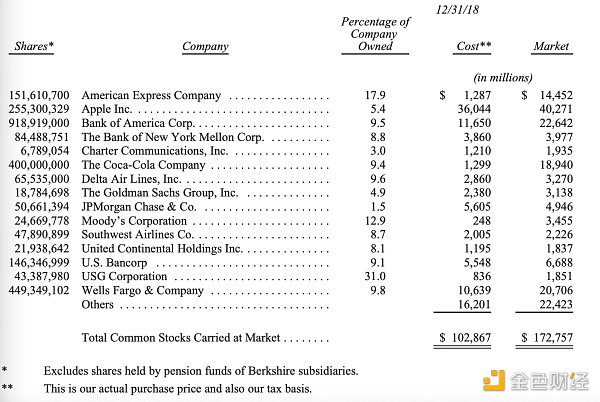

上圖是伯克希爾哈撒韋2018年財報中的15項投資,伯克希爾是相當多金融機構的大股東,如美國運通、美利堅銀行、紐約梅隆銀行、高盛、摩根大通、美國合縱銀行、富國銀行等。

按時間順序,可以從離現今不太遙遠的2008年金融危機中找到巴菲特部分財富根源的蛛絲馬跡。

BTC減半倒計時|金色財經挖礦收益播報:金色財經報道,據OKEx礦池數據顯示,下一次BTC減半日期預計為2020年5月10日,今天距此還有57天。BTC當前塊高621419,下一次減半塊高630000。今日全網算力約115.25EH/s,全網難度約16.55T,預測下次難度17.42(5.22%),距離調整還剩還有10天,今日BTC收益:0.00001519BTC/T/天。[2020/3/13]

2008年金融危機中,美國首屈一指的投行高盛受到重創。2008年9月24日,巴菲特控制的伯克希爾出手50億美元投資購買高盛優先股以及50億美元的普通股認股權證。僅僅過去一個月,2008年10月28日,美國財政部向高盛注資100億美元。

2008年10月1日,伯克希爾向通用電氣投資30億美元。同樣是一個月后,2008年11月12日,通用電氣資本獲得美國聯邦存款保險公司1390億美元的債務擔保。

同樣在10月,美財政部向富國銀行注資250億美元,而巴菲特早在1990年購買了富國銀行10%的股權。截止最新報表,伯克希爾幾乎沒有減持,仍然持有富國銀行9.8%股權。

金色講堂 | 呂國寧:區塊鏈落地的最佳切入點是金融公鏈:在今日舉行的金色講堂第19期《2020金融公鏈如何落地》中,Nervos聯合創始人呂國寧表示,區塊鏈落地的最佳切入點是金融公鏈,分享三個基于區塊鏈發展金融公鏈的優勢。第一個金融公鏈的優勢是歷史機遇,以區塊鏈為基礎的金融基礎設施有非常大的機會實現彎道超車。以區塊鏈作為金融基礎設施有極大的優勢,為什么 Libra 那么受到關注,因為這套系統可以直接帶來一個全球化的跨境支付體系,并且效率比現有的傳統跨境支付體系比如 SWIFT 效率要高,而成本則低很多。所以我們可以做出清晰的判斷,尤其是在一些金融基礎設施不完備,不發達的局部地區或者國家,區塊鏈作為金融基礎設施擁有巨大的潛力。第二個金融公鏈的優勢是技術優勢。區塊鏈帶來的公共賬本,共識機制,可以在多方參與的情況下,以最低的成本達成協作。第三個金融公鏈的優勢其實是合規和監管帶來的機會。正視區塊鏈作為金融基礎設施,要推動落地,就要正視監管和合規,這不是對錯,理念的問題,因為現實世界中你要面對的問題真的是非常復雜的。[2019/12/25]

此外,2008年美財政部向美國合縱銀行注資66億美元,向美國運通注資33.8億美元,向M&T銀行注資7.5億美元。而巴菲特先生是這些金融機構的大股東。

異動 | 金色盤面:ADA跌幅擴大至5.60%:金色盤面分析師觀察:ADA受阻力位壓制影響,下行跌破短線支撐,下一支撐關注0.12美元。[2018/8/2]

巴菲特事后聲稱,富國銀行是被美國財政部的“問題資產救助計劃”(TARP)逼迫強行注資的。

事實真是這樣嗎?2018年12月HBO出品的紀錄片《恐慌:2008年金融背后不為人知的故事》披露,2008年10月3日,美國國會和總統通過經濟穩定經濟法案后,巴菲特深夜打電話告訴美國時任財政部長保爾森,建議保爾森直接向那些陷入危機的銀行們注資。最終美國財政部動用了7000億美元“問題資產救助計劃”(TARP)中的2500億美元購買優先股向金融機構注資。

盡管這些優先股到期會被回購,但現行無錨約束的銀行體制必然會選擇通貨膨脹。在經濟危機后,美國從2009年開始實施量化寬松貨幣政策。在這一過程中,財富會向最先拿到央行錢的人發生轉移。而巴菲特先生就是最先拿到錢的人。

這同樣也是巴菲特瞧不上黃金的原因所在,因為黃金硬約束著政府的財政、貨幣紀律。

巴菲特的現金奶牛

金色財經獨家現場報道 火幣Pro高級總監吳興:火幣十大安全保障:金色財經獨家現場報道,在火幣Pro舉辦的越南Blockchain Festival千人大會上,火幣Pro高級總監吳興就“新時代建立信任的用戶保護演變”進行了演講,她認為:交易所為區塊鏈鋪平了道路,安全是大事,不僅僅是交易所,行業上下游都會遇到安全問題。對于火幣來說,有多重安全保障。第一、火幣有安全漏洞測試、滲透測試和定期通過專業第三方的全面測試。第二,保護用戶財產,火幣多重驗證和人工審查,手動處理大額限制的金額;第三,錢包安全,其98%第數字資產放在冷錢包里;第四,良好的內部控制管理;第五,全時間安全團隊,有實時響應的安全團隊;第六,智能鏈評估模型,第七,提供不同水平的投資者教育,第八,最重要的一點是用戶保護基金,火幣每個季度20%的收入會用于回購火幣,第九,火幣自己擁有20000BTC會被用于處理極端安全情況,第十,全球火幣團隊提供支持,包括火幣礦池、一級市場、二級市場、火幣錢包。[2018/5/25]

很多人會反問,接受政府bailout的先決條件是有彈藥在危機時刻收購資產抄底。

巴菲特以對一些好公司作長期持有幾十年的價值投資著稱。這既需要敏銳的價值發現,還需要長期的低成本資金來源。而對巴菲特來說,這筆長期資金來自伯克希爾的保險浮存金(即保費)。

盡管保費是保險公司暫時管理并不屬于它的資金,但有些資金可能需要10年甚至更長時間才發生賠付。如果經營的好,這些資金可能是零成本的資金。再考慮到時間威力下的通脹效應,甚至是負成本的。

伯克希爾不僅是很多銀行的大股東,還是很多家保險公司的大股東。這些保險公司成為巴菲特的現金奶牛,為他提供了源源不斷的巨額低成本保險資金,能夠大規模收購優質企業。高額投資回報會讓伯克希爾旗下保險公司更有賠付能力,又有更多保險浮存金,從而形成良性循環。

據廣發非銀研報,收入結構上,伯克希爾最大收入來源是零售服務業,收入占比近50%。保險業收入緊隨其后,保費收入貢獻占比近20%。盡管保費收入占比不高,但是可以長期留存的保費,是可以匹配中長期的投資資金。這是巴菲特投資的“彈藥庫”,是可持續的充足的現金池。

目前巴菲特旗下的保險業務主要劃為四個重要部分:國家雇員保險公司、通用再保險公司、BHRG(旗下再保險業務集團)和BH Primary(混業獨立經營保險集團)。

保險業在美國同樣是特許和受到嚴格管制的行業,和中心化央行控制下的金融機構有著千絲萬縷的聯系。

這同樣和比特幣所要求的去中心化、去管制、去中介、自由競爭、去通脹的精神完全相悖。

所以,巴菲特仇視比特幣

巴菲特并不是一個不肯承認錯誤的投資者。事實上,巴菲特在其投資生涯上也曾錯過很多重大投資機會,也曾修正舊有錯誤看法。

巴菲特在2017年、2018年連續兩年的伯克希爾股東大會上,親口向股東承認:沒有預料到亞馬遜發展得這么好取得大規模的成功,幾年前沒有買入谷歌的股票是一個失誤。

2013年,巴菲特曾堅定地表示自己不會買蘋果股票,因為不知道蘋果公司十年后會是什么樣子。但2015年開始,巴菲特大舉買入蘋果股票。

但巴菲特對比特幣的批評從沒松口過。

2013年伯克希爾股東大會時,比特幣價格還不到130美元,還沒暴漲至1000多美元引發普通人關注,巴菲特就已經關注到比特幣,他公開表示,比特幣是老鼠藥,在490億美元現金中,沒有任何資產是比特幣也沒有計劃投向比特幣。

2014年,巴菲特接受CNBC采訪時警告投資者遠離比特幣。他認為,比特幣只是一種“海市蜃樓”,說比特幣具有巨大的價值本身就是一個笑話,這種繁榮是虛假的。

2014年伯克希爾股東大會上,巴菲特表示,如果比特幣在未來10年或20年沒有成功,我也不會感到意外。它不是一種貨幣,不符合貨幣的規律。比特幣是一種具有投機性質的“巴克羅杰斯”現象,所有的買賣行為都由大家自己判斷漲跌,就像當年的郁金香泡沫一樣。

2015年和2016年,比特幣熊市,和普通人一樣,巴菲特也沒有關注比特幣。

2017年比特幣牛市,在比特幣漲到9000多美元時,有記者再次問他的看法,巴菲特回答:“可能是老鼠藥的平方了。”

2017年11月,巴菲特在《福布斯》上刊文稱比特幣毫無意義,無論是美聯儲還是其他央行都無法監管,是“不折不扣的泡沫”。

2018年1月,巴菲特接受CNBC采訪時再度預測加密貨幣肯定會出現“糟糕的結局”,雖然并不清楚這樣的結局多久發生?如何發生?

隨著比特幣在2018年1月達到歷史高點,2018年2月,巴菲特諷刺比特幣是一場徹頭徹尾的 FOMO (Fear of Missing Out,錯失恐懼)。

2018年伯克希爾股東大會前夕,巴菲特接受雅虎財經采訪時再次表態,購買比特幣是賭博,不是投資。

再到2019年2月23日,巴菲特在2019年至股東信中繼續diss比特幣,比特幣沒有任何獨特價值。

此次巴菲特和芒格再次表示討厭比特幣,目前比特幣價格在57000美元上下,從2013年巴菲特第一次公開唱衰比特幣,自130美元比特幣上漲了近438倍,遠勝股神的“價值投資”。

結語

布雷頓森林體系崩潰后,間接金本位被廢棄已成既成事實。熱愛自由的人們只能另起爐灶,經幾代學者、軟件工程師努力,發展出去央行、不可增發操縱的互聯網原生貨幣——比特幣。

如果比特幣、黃金成為被人們廣泛接受的貨幣,必將嚴重限制政府無中生有超發貨幣的能力,當然也會削弱政府向個別群體輸送利益的能力。

這才是巴菲特一直以來仇視比特幣、黃金的真正原因。

參考資料:

巴菲特背后的保險帝國——解密伯克希爾哈撒韋

How Warren Buffett Gained from Bank Bailout

伯克希爾2018年年報

The Berkshire-Buffett Bailout

How Warren Buffett Clinched The 2008 Bailouts

5月10日,#數字人民幣與微信支付寶關系# 話題登上了微博熱搜榜。 央行數字貨幣研究所所長穆長春曾表示,微信、支付寶和數字人民幣不是一個維度上的,微信和支付寶是錢包,數字人民幣是錢包里面裝的錢.

1900/1/1 0:00:004月據市場消息,5.33億Facebook用戶的個人數據被泄露,包括電話號碼、全名、出生日期、電郵地址、ID地點以及一些生物信息,這將對數百萬加密貨幣交易者構成潛在風險.

1900/1/1 0:00:00NFT(非同質化代幣)概念今年以來獲得了市場關注,大量NFT畫作、NFT房地產等虛擬區塊鏈資產被炒作到不可思議的高價。數字貨幣投資者們正開啟一項新活動:投資包括NFT房地產等虛擬區塊鏈資產.

1900/1/1 0:00:00過去幾天,以太坊價格連創新高,成為加密市場最受關注的主流資產之一。據歐易OKEx行情顯示,以太坊于5月6日觸及3548.41美元,較5月1日最低點(2732美元)漲幅近30%.

1900/1/1 0:00:00Coinbase的上市,加快了加密資產步入主流金融世界的進程,也給比特幣ETF登陸美國市場注入一針強心劑.

1900/1/1 0:00:00眾所周知,AMM 機制的 DEX 普遍存在三大痛點:高昂的交易手續費、高滑點以及無常損失風險。作為同樣采用 AMM 機制的 DEX,Curve 通過建立相似價值資產池(如各類穩定幣資產)來解決以.

1900/1/1 0:00:00