BTC/HKD-0.94%

BTC/HKD-0.94% ETH/HKD-0.68%

ETH/HKD-0.68% LTC/HKD-0.22%

LTC/HKD-0.22% ADA/HKD-1%

ADA/HKD-1% SOL/HKD-2.85%

SOL/HKD-2.85% XRP/HKD-0.04%

XRP/HKD-0.04%2021年第一季度的關鍵詞:

用戶數量(增加)

NFT(熱度)

穩定幣(新玩法)

DeFi(解決高昂gas費的解決方案)

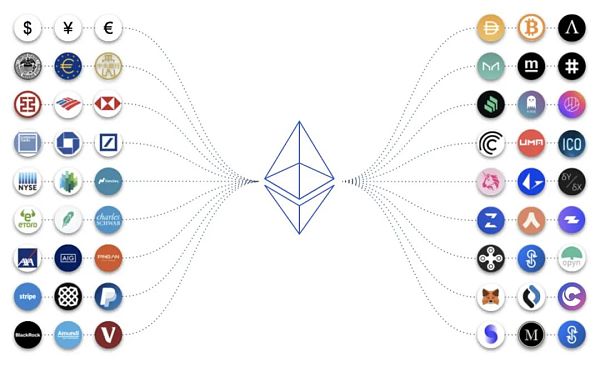

去中心化金融(DeFi)指的是從傳統的集中式金融系統向以太坊區塊鏈支持的點對點金融的轉變。

從穩定幣、借貸、預測市場、保證金交易、支付、保險、游戲和NFT市場,DeFi生態系統現在代表了一個由協議和金融工具組成的龐大網絡,價值超過530億美元。

從根本上來說,這些金融活動都不同于集中式的金融活動,原因如下:

DeFi應用程序被部署為智能合約,應用程序的規則/邏輯被編寫為代碼,而不是由公司和法律文件強制執行。

它們是全球性的,無需許可——只要有互聯網連接,任何人都可以與它們互動。

DeFi應用程序是可組合的。一個DeFi智能合約或應用程序可以被其他智能合約或更復雜的應用程序使用,而且幾乎所有DeFi智能合約都是公共開源代碼,這意味著整個金融系統是在公開構建的。

貌似貨幣已經數字化。我們可以拿出手機,用Venmo給朋友匯錢。去中心化金融進一步推動了這一點——甚至貨幣本身都是數字的、可編程的,并且可以在以太坊的區塊鏈上進行驗證。

DeFi在以太坊的主要好處之一是金融活動是透明的和實時結算。像MetaMask這樣的錢包允許全球任何人在Uniswap這樣的去中心化交易所交易資產。如果別人控制了金融軌道,那么到底是誰擁有了我們所交易的資產呢?

野村證券數字資產子公司Laser Digital計劃于第一季度推出機構交易平臺:金色財經報道,銀行業巨頭野村證券的子公司 Laser Digital 計劃于第一季度推出機構交易平臺,Laser Digital 聯合創始人兼首席執行官 Jez Mohideen 表示,這是為客戶提供最佳流動性戰略的一部分,正在等待監管部門的批準。該公司不愿透露目前的員工人數,但表示計劃在本季度末擁有約 70 名員工。Mohideen 在描述野村對做市業務的深入了解時說:“我們正在擴展這些技能并為機構建立做市商,我們將在第一季度末準備就緒,隨后將根據我們可以向客戶提供產品的情況申請某些司法管轄區的監管許可”。[2023/2/3 11:44:32]

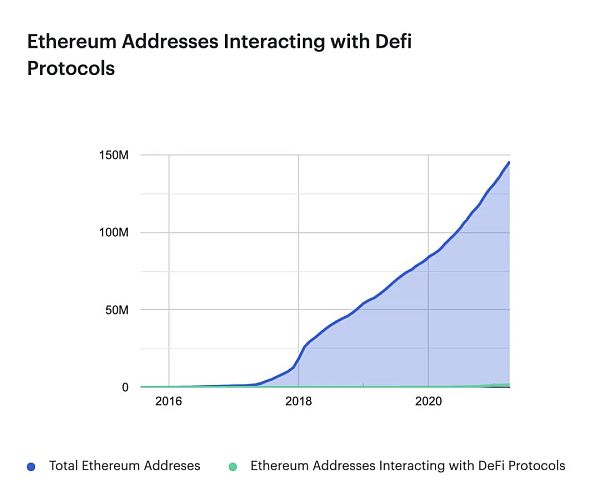

到2021年1月1日為止,大約有1.3億個以太坊地址。截至2021年4月1日,目前共有1.46億個以太坊地址,較年初增長了12%。MetaMask是以太坊的關口,也是加密貨幣領域的“佼佼者”錢包,每月活躍用戶超過500萬。

這些地址中有多少使用了DeFi協議?事實證明,仍然不是很多。盡管本季度DeFi用戶增長了50%,比2020年第一季度增長了10倍,但截至第一季度末,仍有175萬個地址使用至少一種DeFi協議。盡管如此,DeFi用戶只占以太坊總地址的1%左右。

推特賬戶:嘉楠科技第一季度收入與去年相比下降80%:金色財經報道,匿名推特賬戶“BTCKING555”透露,內部人士稱,嘉楠科技在2020年第一季度的收入比去年下降了80%。據悉,在2019年第四季度,嘉楠錄得1.147億美元的凈虧損,歸因于比特幣12月的看跌價格行動。[2020/5/20]

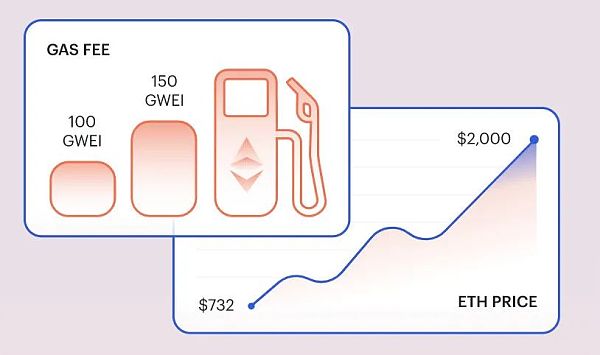

雖然所有這些增長對整個加密生態系統都帶來了難以置信的好處,但需求的增長確實給網絡帶來了一些挑戰。gas費價格中值從年初的約100Gwei上漲到3月31日的約150Gwei,ETH上漲了50%。與此同時,ETH的價格也從732美元上漲到了近2000美元,加上用戶需要支付的gas費的美元價值。gas費價格和ETH價格的上漲導致平均交易費用從年初的5.4美元增加到第一季度末的22.9美元,上漲了約4.2倍。

在2021年第一季度,以太坊的總費用是比特幣區塊鏈的兩倍。Uniswap收取了比特幣近一半的費用,這些費用 是各種代幣的流動性提供者產生的收益。對于其他的DEX,比如Curve,這些費用的一部分實際上會歸到金庫基金本身。在未來,可能會根據用戶持有的代幣數量向用戶分配這些費用,或者他們的金庫可能被用來在公開市場上回購代幣。他們還可以累計DeFi資產本身的價值。

報告:2020年第一季度女性加密用戶數激增:CoinMarketCap發布的一項新報告顯示,2020年第一季度,女性加密用戶增長43.24%。相比之下,2019年第四季度女性加密用戶僅增長15.5%。此外,18-24歲的年輕加密用戶增長65%,美洲和歐洲大陸的增長率超過50%。該研究強調,在拉丁美洲、歐洲和亞洲的一些國家/地區,平均增長率超過80%。阿根廷在整個拉丁美洲處于領先地位,增長率超過98.23%,其次是哥倫比亞(82.03%)、委內瑞拉(80.23%)。希臘以163.67%的增長率位居歐洲之首,緊隨其后的是羅馬尼亞(145.09%)、葡萄牙(89.95%)、烏克蘭(86.68%)和捷克(85.6%)。在亞洲,只有印度尼西亞的增長超過88.92%。歐洲似乎是女性用戶中增長率最高的國家,在2020年第一季度增長58.55%,其次是美洲,為50.59%。非洲的增長率仍然很低,僅為17.99%。(Cointelegraph)[2020/5/2]

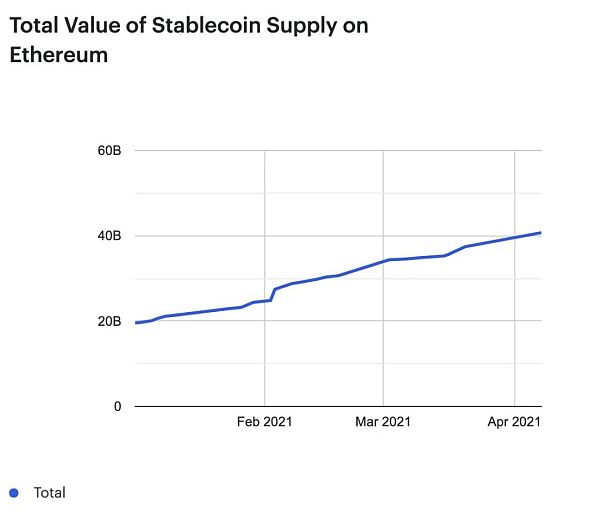

第一季度,DeFi的持續增長與以太坊上穩定幣的供應相應增加是相匹配的。考慮到穩定幣是交易的主要媒介,可以在DeFi應用中利用穩定幣作為貸款、流動性提供者的投資回報(LP)或作為合成產品的抵押品來獲得收益,這種關聯性是有意義的。以太坊的穩定幣總供應量從1月1日的195億美元增加到3月31日的374億美元,增長了近兩倍。從每年的數據來看,這種趨勢更加顯著,因為穩定幣供應量從2020年第一季度末的55億美元增加到2021年第一季度末的374億美元,增加了近7倍。

動態 | 2019年第一季度加密資產盜竊額超過12億美元:加密貨幣安全公司CipherTrace的報告顯示,2019年第一季度,加密貨幣行業詐騙和欺詐金額飆升至12億美元,占2018年全年17億美元的70%。報告指出,超過3.56億美元的交易所和用戶被盜。此外,他們對QuadrigaCX損失1.95億美元的行為提出了嚴重質疑。[2019/7/24]

以太坊不僅是幾乎所有領先dapps的結算層,也是幾乎整個數字化美元生態系統的結算層。3月31日,穩定幣的總供應量約為420億美元,比第四季度末的總供應量增加了4倍多。甚至像Visa這樣的傳統金融服務公司也將允許在以太坊上與USDC進行交易結算,這表明穩定幣正在遠遠超越傳統加密貨幣的使用情況。

此外,對具有新型掛鉤結構的算法穩定幣的需求持續上升。最近,Fei協議籌集了63.9萬ETH,按當前價格約為12.7億美元。Fei使用了一種叫做直接激勵的新穩定機制,對DEX的交易量使用動態的鑄造獎勵和對DEX交易量的懲罰,以保持穩定幣的掛鉤匯率。他們的機制不需要通過過度擔保的債務體系來實現穩定,這使其不同于MakerDAO的DAI。他們利用聯合曲線來維持一個掛鉤。然而,這些新的算法穩定幣帶來了重大挑戰。由于協議的設計方式,FEI代幣變得不可能出售,因為其流動性池將代幣定價為負值,由于系統中的漏洞而被禁止購買返利機制。

由于銀行禁止購買加密貨幣 萬事達卡第一季度跨境交易量下降:據coindesk報道,萬事達公司首席財務官Martina Hund-Mejean周三表示,由于大銀行禁止客戶使用卡購買加密貨幣導致萬事達2018年第一季度跨境交易量下降。該公司德跨境支付總額在2018年上半年總體增長了19%,但與2017年的最后一個季度相比,這一數字下降了2%“,部分原因是加密錢包的資金。[2018/5/3]

其他算法穩定幣利用彈性供應來維持其掛鉤匯率。Ampleforth是彈性供應算法穩定幣的佼佼者。當價格高于掛鉤時,Ampleforth的總量會增加。因此,如果我們的錢包里有AMPL,因為新的AMPL分布意味著降低價格,相應的我們的AMPL余額實際上會增加。當價格低時,Ampleforth實際上減少了供應,這導致錢包供應減少。與美元支持的穩定幣相比,基于彈性供應的算法穩定幣的價格波動要大得多,AMPL已跌至32美分的低點,并升至4美元的高點。

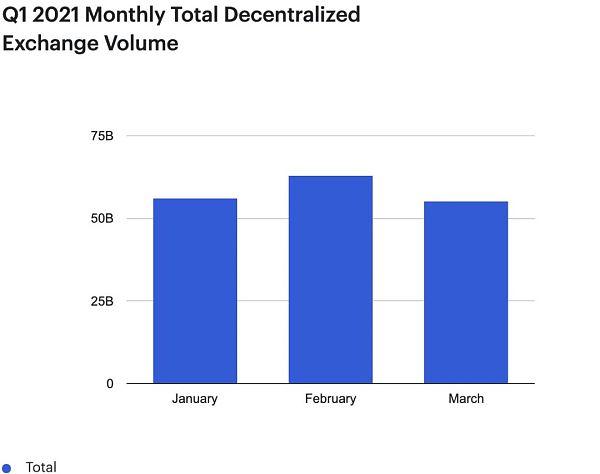

2021年第一季度,DeFi的每個部分都受益于50%的用戶增長。DEX交易量從去年12月的約250億美元增加到今年3月的630億美元,增長了2.5倍。Uniswap的周交易額從1月第一周的約50億美元增加到3月最后一周的約78億美元,幾乎增加了1.6倍。有趣的是,Sushiswap的周DEX交易量出現了下降,從1月第一周的約26億美元下降到3月最后一周的約19億美元,下降了約27%。

從2021年1月1日到3月31日,DeFi的未償貸款從大約36億美元增加到108億美元,增加了3倍。在第一季度,借入了價值約33億美元的資產,比第四季度約27.5億美元的凈借貸增加了2.75倍。Aave也經歷了類似的增長。從1月1日到3月31日,Aave的未償貸款總額從6.7億美元增加到大約16億美元,增加了近2.4倍。

隨著DeFi項目從用戶到總價值鎖定(TVL)的基礎指數增長,市場在生態系統中認可了這些改進,在這一點上我們不應該感到驚訝。DPI是一個去中心化的金融市值加權指數代幣,追蹤與DeFi相關的領先數字資產(AAVE、Synthetix、Uniswap、Yearn Finance、Compound、Maker、REN、Loopring、Kyber Network和Balancer),從1月1日的約117美元上漲至3月31日的410美元,漲幅3.5倍。同期BTC僅增長了2倍,這表明DeFi資產價值的增長可能與日益強勁的基本面有關,而不僅僅是受到數字資產整體人氣上升的驅動。

然而,對DeFi用戶來說,高昂的費用是一個持續存在的問題。因此,DeFi開發者希望將他們的應用程序和用戶轉移到layer 2,以利用更低的gas費。layer 2的TVL從1月1日的3840萬美元增加到3月31日的2.734億美元,增長了7.1倍。DeFi應用程序,如Synthetix和dYdX,已經宣布他們正在積極致力于與layer 2解決方案集成。Synthetix已經與Optimsm合作了幾個月,而dYdX最近宣布,他們新的交叉邊際收益永續投資是在Starkware的基于STARK的Rollups解決方案上進行的。我們預計這一趨勢將在今年剩余時間里更加突出。

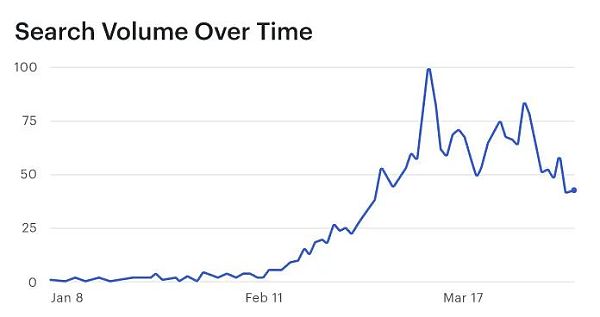

谷歌上“NFT”一詞的搜索量在3月初達到了歷史最高水平。搜索量是相對于0 ~ 100的,100為指定時間段內的最大值。NFT在谷歌的搜索量在3月12日達到了100。NFT本質上是區塊鏈上作為流動知識產權鑄造的數據。這些數據可以是藝術、游戲虛擬商品、聲譽分數、訪問私有網絡等。

NFT的迅速增長可以歸因于多種因素:由于冠狀病大流行,許多藝術家的創收活動消失了,人們花在互聯網上的時間創下了紀錄。全球大流行改變了我們使用互聯網的方式。NFT將數字IP的默認所有權從平臺轉移到了創作者身上,目前有62%的藝術家處于失業狀態。在大流行之前,視覺藝術家幾乎沒有從藝術中獲得收益的大量中間媒介;創作受委托的藝術作品,為企業環境、副業和/或富有的父母提供插圖。這場病大流行為沉迷于網絡和失業的藝術家創造了一個優渥的環境,使他們能夠將自己的作品貨幣化,NFT交易平臺應運而生,包括支持開發NFT交易標準的技術要求。

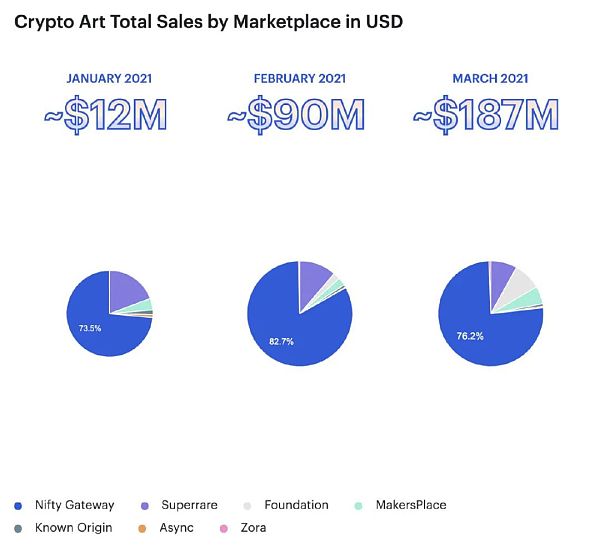

到2020年底,NFT加密藝術的總市場價值為52,293,650美元(42,720 ETH),在五大平臺上售出了53,663件獨特的藝術品。目前,加密藝術品的總市場價值為490,242,627.92美元(244,953.521 ETH),在過去30天內共售出151,977件藝術品。

相比之下,全球傳統藝術品市場的交易量卻因疫情而穩步下降。2018年,全球藝術品市場價值超過670億美元,目前價值為500.6億美元。2019年巴塞爾藝術展和瑞銀全球藝術市場報告稱,92%的千禧一代收藏家表示曾在網上購買藝術品,但該報告沒有包括NFT藝術品銷售。如今,千禧一代占全球藏家總數的近一半(49%),也是最活躍的委托人,71%的千禧一代收藏家表示,他們轉售過自己收藏的作品,而嬰兒潮一代的收藏家只有三分之一。隨著在線藝術品銷售的飆升,以及基于聯合曲線的NFT和基于ERC-1155的數字藝術品,這些新作品為尋求投機和轉售藝術品牟利的千禧一代創造了一個誘人的資產類別。

許多新聞媒體都在報道“ NFT”一詞的搜索量下降,以及平均售價的下降。但是,藝術NFT僅占整個NFT市場分布的11%。

當前,幣圈涉嫌犯罪的情況越來越引起辦案機關的重視,幣圈otc作為從事法幣與數字貨幣交易的環節,在整個犯罪鏈條中更容易被發現,處于全案打擊的前端位置.

1900/1/1 0:00:00佟掌柜的朋友們·海外項目專場,成都站熱辣約飯時間:北京時間2021年4月26日 14:30 ~ 20:00地點:四川成都世紀城新會展中心附近(需憑邀請函入場) 冠名:Beer 聯合主辦:Casp.

1900/1/1 0:00:00本月,有一位在華爾街名聲遠波的大人物逝世了,他曾因操縱了金融史上規模最大、最具破壞性的龐氏騙局,于2009年被判入獄150年,他就是麥道夫(伯納德·L·麥道夫).

1900/1/1 0:00:00在牛市中,交易者們也難免迷失方向。昨天全村的人們可能還在喊著:「沖呀!」,今天可能就看到一群人擠滿天臺。是的,你很難預測市場,或者說,你很難每把都梭準.

1900/1/1 0:00:00金色財經聯合歐易OKEx,向用戶推出K線基礎視頻,用戶將通過視頻學習K線相關知識,方便用戶了解行情走勢.

1900/1/1 0:00:00比特幣到底是什么?我們該如何認識和監管比特幣及類似的各種幣?它們能否承擔貨幣的職能?在4月初的博鰲論壇上,人民銀行副行長李波表示,比特幣和穩定幣是加密資產.

1900/1/1 0:00:00