BTC/HKD-4.25%

BTC/HKD-4.25% ETH/HKD-7.33%

ETH/HKD-7.33% LTC/HKD-4.32%

LTC/HKD-4.32% ADA/HKD-7.27%

ADA/HKD-7.27% SOL/HKD-3.59%

SOL/HKD-3.59% XRP/HKD-8.15%

XRP/HKD-8.15%最近數月,AMM 領域內的創新推動了 DEX 的成長。

2021 年 3 月,SushiSwap 將其單資金庫模型「便當盒(BentoBox)」公之于眾,令其作為一種去中心化的應用商店。所有用戶都可將他們的代幣存儲至可通過不同應用訪問的單盒中。例如,便當盒中的資產可在提供閃電貸的同時在 Onsen 挖礦,甚至(在未來)為 SushiSwap 的 AMM 上提供流動性。

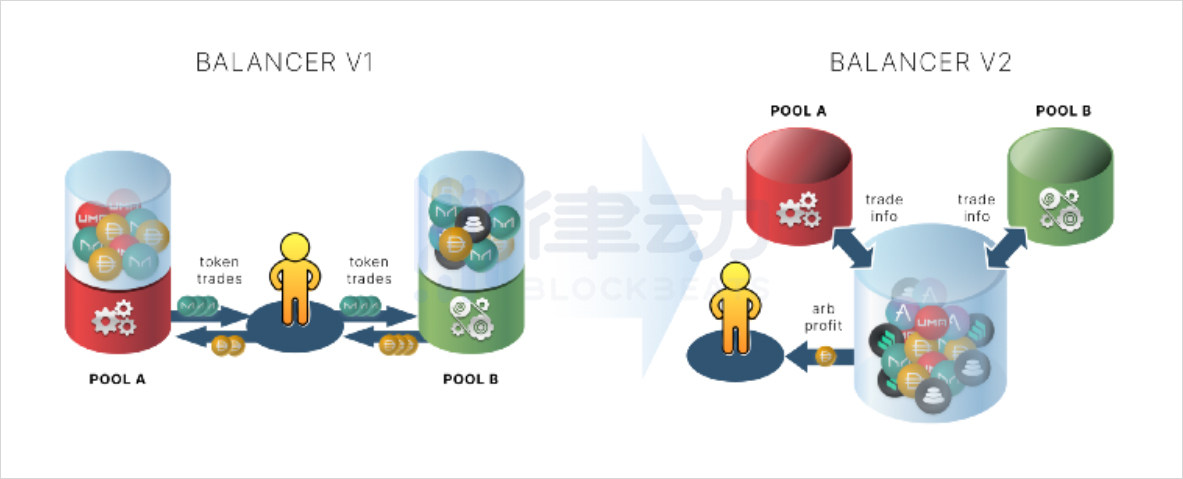

類似地,Balancer 在發布其 V2 期間啟動了自己的單資金庫。Balancer 的合約資金庫將所有 Balancer 池提供的代幣匯集起來,統一集中管理。AMM 的邏輯同代幣的管理和記賬活動是相剝離的。代幣管理和記賬由資金庫進行,而每個資金池的 AMM 邏輯卻大不相同。

單資金庫可被視為一個樂高基座,其他樂高積木塊(不同的 DeFi 應用)可以基于此構建。Uniswap 等協議專注于構建單一的積木塊,而Sushiswap和Balancer等其他協議則采取了不同的辦法——將多個積木塊進行合并。

這一基座可以安全地儲存代幣,并自動通過未充分利用的資產產生利潤,以此降低機會成本。開發者們可以直接在該基座上進行構建,其去中心化的應用(dApps)可以連接基礎資產并吸引更多用戶,以此提高合約的整體利用率。

Tim Beiko:錢包應針對EIP-1559帶來的Gas費用政策改變來改善用戶體驗:9月18日消息,以太坊核心開發者會議協調人Tim Beiko在推特上表示,MetaMask的UI/UX開發者Jake Lee Haugen在Trenton Van Epps組織的EIP-1559復盤會上稱,目前80%的MetaMask用戶從未進入過“編輯 Gas”的界面。Tim Beiko表示,目前錢包在用戶體驗設計上最大的挑戰在于從之前針對不同交易速度需求來設置Gas費用轉換為現在平時的“支付當前所需費用”,以及網絡擁堵時“等待高峰期結束”、“設置全網最高的交易費”一類的需求。而目前很多錢包團隊已經意識到了這個問題并正在朝這個方向進行開發。[2021/9/18 23:35:17]

DEX 之道在于給流動性提供者最大化的資產效率和利潤。在這篇文章當中,我們將嘗試解釋單資金庫模型是如何為這一目標進行優化的。

SushiSwap 的核心前端開發者 Omasake 將便當盒描述為一個 Layer 1.5 的解決方案,在這里所有東西都被放進了同一代幣庫中。」單資金庫通過允許持有資金庫內部代幣余額的方式,減少了不必要的代幣劃轉,確保了一個 gas 效率較高的基礎結構。」

今天,對于同一代幣的多重批準浪費了大量的 gas 費用。而在單資金庫中,這不可能發生。一旦一枚代幣被批準用于資金庫,它便可用于建構在資金庫上的全部合約。

美聯儲主席:數字貨幣有助于改善金融包容性:美聯儲主席鮑威爾稱,數字貨幣有助于改善金融包容性,但也存在風險,例如可能會對銀行體系造成損害。[2021/2/24 17:45:57]

此前,由智能訂單路由算法的復雜性導致的 gas 費用的增加,大大超出了低價影響可能帶來的節約。新的模型完全解決了這一問題,令價格變得更加合適。

借助 Balancer 的新資金庫,交易無需受到多重資金池的限制,只有在最后階段凈代幣才會在資金庫間結算,這將為用戶節省大量的 gas。

高頻交易者還可以避免為短期頭寸發布任何 ERC20 交易,這對 DEX 聚合器特別有效。

此外,通過閃電貸款,套利者可以在不持有代幣的情況下在池子之間進行套利,從而提高流程效率并減少資本密集型操作。

總的來說,開發者可以在不考慮自己的 gas 優化開銷的情況下構建 dApp,與此同時,由于 gas 費吃掉了更少的利潤,交易者也會更愿意選擇在這些平臺上進行交易。

單資金庫模型將池子的 AMM 邏輯與代幣管理和記賬脫鉤,為開發者奠定了堅實的基礎。一些細節可以通過委托給資金庫以降低技術成本。這種模塊化架構使團隊能夠變得更加專注和高效。

美聯儲主席:CBDC可改善美國支付系統:金色財經報道,美聯儲主席鮑威爾(Jerome Powell)周一在由國際貨幣基金組織(IMF)主持的關于跨境支付的小組討論中承認,中央銀行數字貨幣(CBDC)可能會改善美國的支付系統。鮑威爾說,CBDC可以幫助實現更快、更便宜的支付交易,還可以幫助實現支付基礎設施的現代化,并覆蓋金融機構服務不足的消費者。鮑威爾稱,全球約有80%的中央銀行正在探索CBDC概念,但美聯儲不急于發行自己的CBDC。[2020/10/20]

便當盒(BentoBox)上的第一個 dApp 是 Kashi,它利用便當盒的資產進行借貸和一鍵杠桿交易。由于所有代幣都存儲在中央資金庫中, 因此它可以減少內部代幣交易的數量和整體的 gas 費用。通過 BentoBox 和 Kashi,在單筆交易中即可以完成可以完成 1 倍杠桿的做空。

MISO(Minimal Initial SushiSwap Offering)也被建立在 BentoBox 上。MISO 是一個創始人在 SushiSwap 推出新項目的啟動平臺。MISO 創建了一套智能合同讓非技術人員可以方便的推出新代幣,并通過啟用流動性以將其遷移到 SushiSwap 上。智能合約的功能包括:為項目創建新代幣、鎖倉、新代幣的發行及眾籌、新代幣的挖礦農場等。

動態 | 關貿網路與與印尼通關暨港務服務公司將利用區塊鏈改善跨境貿易環境:據自由財經報道,關貿網路(6183)今天表示,與印尼通關暨港務服務公司(PT EDII)于雅加達簽訂跨境貿易合作,通過區塊鏈,打造臺灣與南向伙伴更便捷、安全的跨境貿易環境。此協議也是印尼首個跨境貿易區塊鏈合作案。關貿網路指出,此次區塊鏈的合作,將著重于跨境通關、貿易、與運籌文件之交換,包括商業發票、提單、報單、檢疫證等資料交換與跨境驗證。[2019/3/29]

Balancer 的代幣資金庫現在可以充當不同的 AMM 策略與 dApp 創新的啟動平臺。已有兩個正式的合作伙伴:

Element Finance:一個固定利率協議,在 Balancer V2 上建立一個自定義交易曲線,以避免從頭開始構建 AMM 的麻煩或分叉的技術開銷。

「Element Finance 需要實現自定義的交易曲線, 但并不想有分叉或構建自己的 AMM 的技術開銷。為了避免這些問題, 我們選擇在 Balancer V2 的基礎上構建。」——Element Finance, 2021 年 4 月

Balancer-Gnosis-Protocol:Balancer 與 Gnosis 合作,將 Gnosis 的 DEX 聚合器和批量拍賣推向市場,旨在降低礦工可提取價值。

日本金融廳:本次行政處罰并非拒絕注冊申請,而是業務改善命令:日本金融廳表示本次行政處罰并非拒絕注冊申請,而是業務改善命令,也就是說交易所的管理改善未能跟上虛擬貨幣的發展進度。[2018/6/22]

BentoBox 和 Balancer 的資金庫都將允許集成到資金庫中的 dApp 相互關聯,這在 dApp 之間創造了協同效應和網絡效應。同時, dApp 為資金庫帶來了新的用戶, 使 TVL 和合約增長。

池子對添加到資金庫的代幣擁有完全的控制權。這從設計上提高了資本效率,使得資產管理器和 dApp 可以建立在資金庫上。在被池子提名后,池子可以通過使用底層代幣來發揮作用,如用于投票、耕種、貸款等用途。

BentoBox 的資產可以用來提供閃電貸,即使同樣的代幣也在 Onsen 耕種。即使這些資產沒有被出借, 用戶仍然可以使用自己的代幣賺取收益或 LP 費用。這最大限度地增加了用戶在任任意時間點的收入。

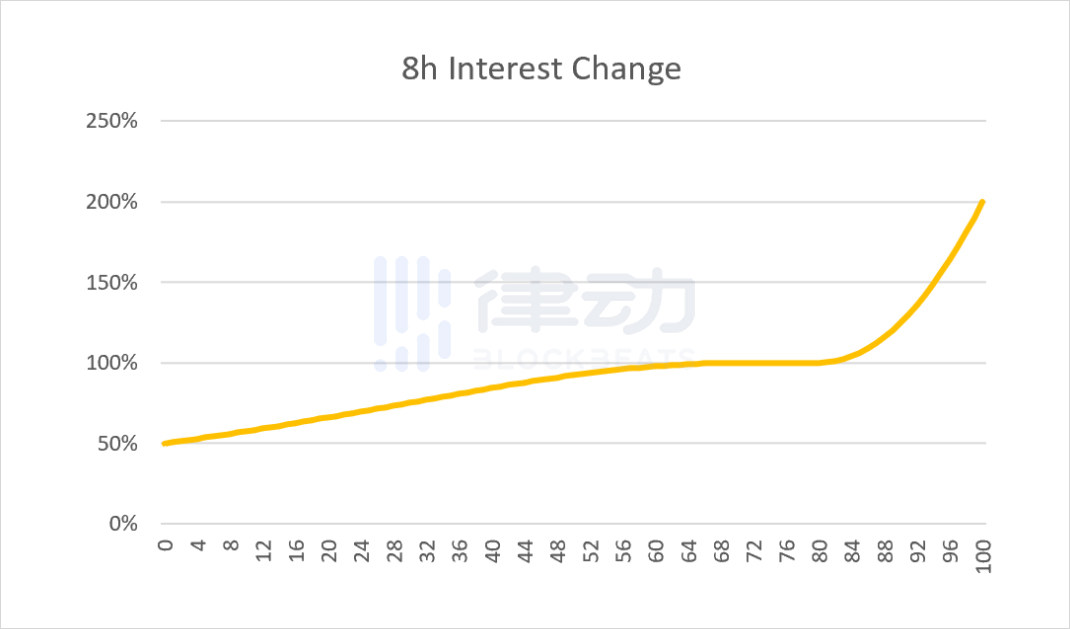

Kashi 的目標利用率在 70% 至 80% 之間。這一利用率的定義是目前借款的資產占供應總額的百分比。它將試圖通過根據利用率波動的彈性利率來實現這一點。

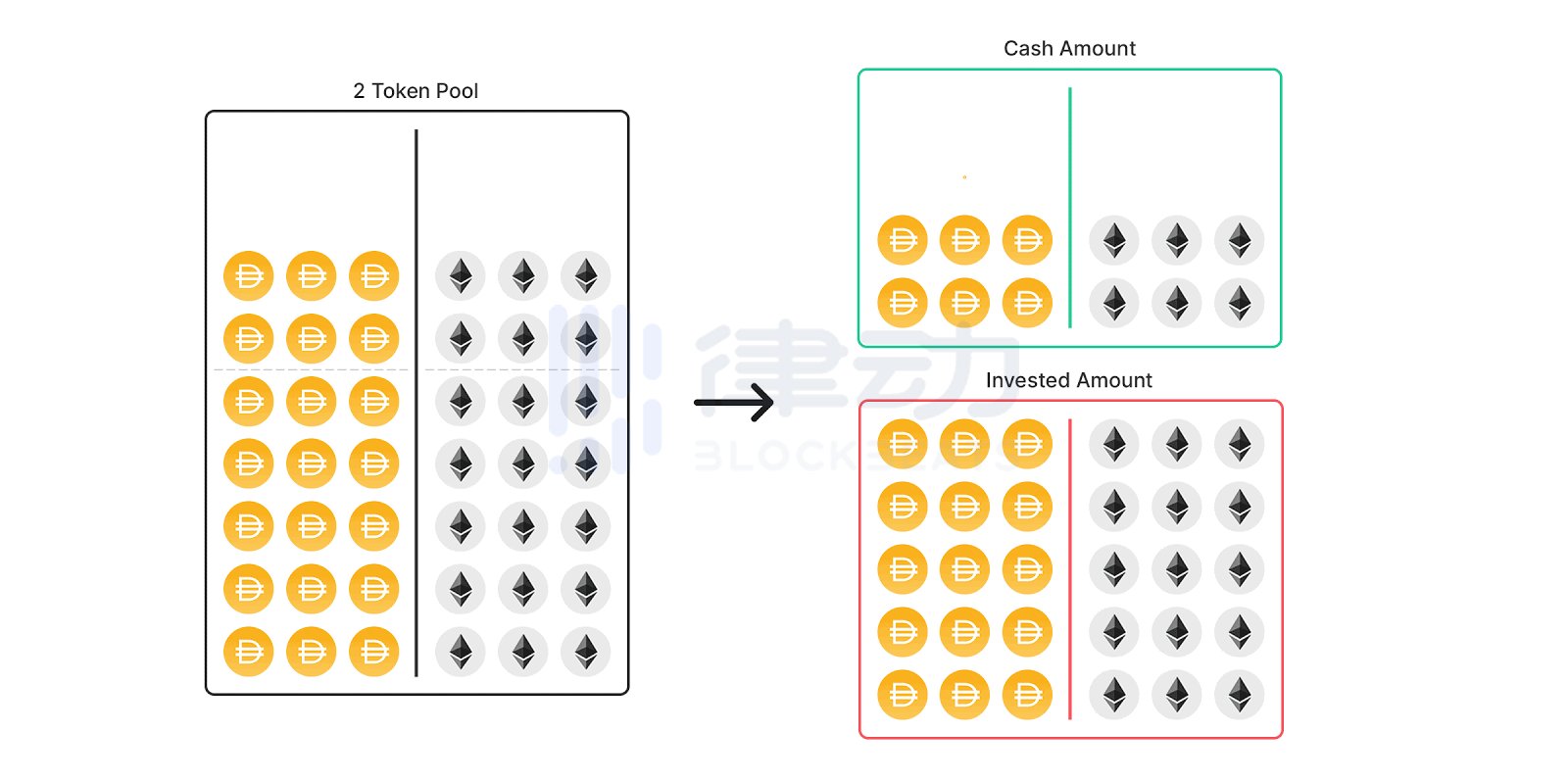

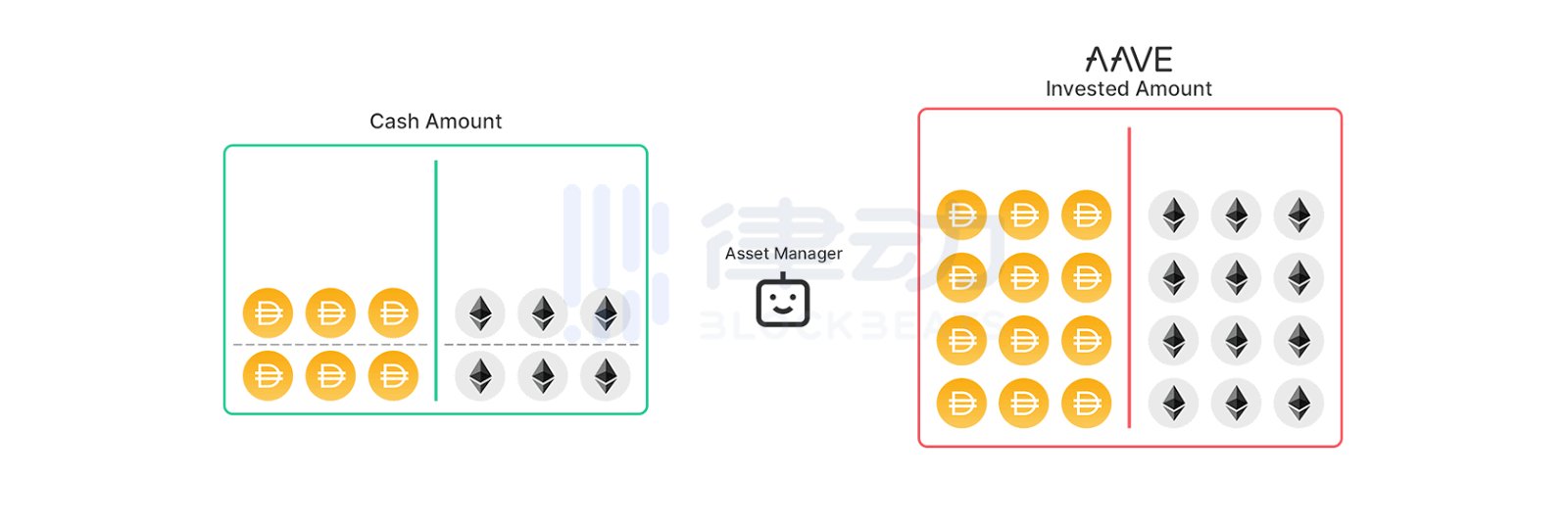

與 BentoBox 相似,在 Balancer 資金庫中的資產也可以用于閃電貸。此外,Balancer 與 Aave 合作構建的第一個 Balancer V2 資產管理器使得 V2 池中的閑置資產可以掙取 Aave。

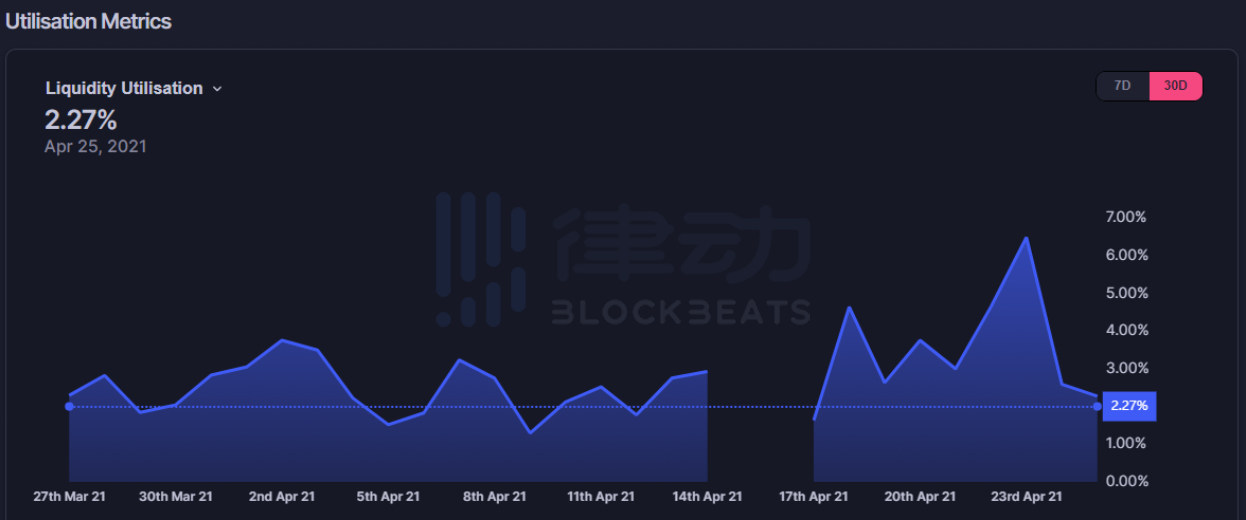

這個圖片描述了這樣一個事實:當流動性池中只有一小部分資產被交易時,大多數資產都在流動性池中閑置。

隨著池內資產比率隨著時間的推移變得更加不平衡, 大型交易可能會失敗。當這種情況發生時, 資產管理公司將自動用 DAI 補充池, 并將更多的 WETH 發送到 Aave, 以最大限度地提高產量。

目前, 只有一小部分TVL在AMM中取得了成效。我們期望隨著資產管理器在單資金庫中的實施,流動性利用率指標 (占產生收益的資產的百分比) 大幅增加。

當所有資產都在一個資金庫中時,由于系統的復雜性,智能合約的風險將增加。雖然 Balancer 和 SushiSwap 團隊都在資金的安全性方面做出大量工作,但這種創新在一定程度上代表了風險。

特別是 dApp 和資產管理器對資金庫的資產擁有較大權限,應仔細審查其所涉及的復雜邏輯。

「BentoBox 的創新在于其可擴展的設計。它的矢量設計讓 BentoBox 可以成為未來 SushiSwap 上的 DeFi 基礎設施。與其他合約不同之處在于,它創造了一個主要的流動性來源, 任何用戶都可以以最小的批準、最小的gas消耗和最大的資本效率來使用。」——SushiSwap,2021 年 5 月

除了從資金庫獲得各種收益外, 需要考慮的一個重要因素是它為集成協議創造了競爭的護城河。在 DeFi 中,這種優勢是難以獲得的,由于協議的復雜性,這使得協議幾乎不可能叉開和被復制。

想象一下,Yearn 和 SushiSwap 在同一個資金庫中。這些協議組合成為參與 DeFi 的用戶資金產生持續收益的切入點。這也將增加市場壁壘,防止其他即將推出的 DEX 侵蝕 SushiSwap 和 Balancer 的市場份額。

在這個過渡中, 可以看到 SushiSwap 和 Balancer 正以被動的流動性提供方為目標,因為大量的主動流動性提供者涌入 UniSwap V3。對于希望被動管理其流動性的散戶流動性提供方而言,SushiSwap 和 Balancer 是不錯的選擇,而 Uniswap 將提供更積極的策略以吸引更多成熟的投資者。如果單個保管庫模型實現了其作為被動流動性提供者的愿景,那么資產的大規模遷移也就不足為奇了。

(金錢樂高建造的DeFi城堡)

用樂高作類比,SushiSwap 和 Balancer 將 AMM 視為生態系統上的一個樂高組件。從 Polygon 中進行借鑒,并積極激勵已建立的DeFi協議(例如 Aave 和 Curve)將其部署到 L2 平臺上,下一步是激勵更多的其他樂高積木,讓它們在樂高基座之上構建——用無數的樂高來填充基座。

隨著時間的推移, 該結構可以通過合作集成變得更加復雜, 為SushiSwap和Balancer實現一個無法逾越的護城河。樂高基座將成為構建 DeFi 城堡的堅實基礎。

原文標題:《單資金庫模型——樂高的基座》

原文作者: Jacob Goh, Bailey Tan

原文來源: deribit, insights?

原文翻譯:0xCC 律動 BlockBeats

Tags:NCEANCBALbalanceRhinos FinanceoolongfinanceBALPAC幣Disbalancer

隨著爆火產品Chia的出現,挖礦行業又有了更新穎親民的玩法,即低門檻的硬盤挖礦方式,這種挖礦方式讓越來越多的普通人能夠參與到挖礦中來,一起感受區塊鏈行業的熱潮.

1900/1/1 0:00:00我們正在走向一個與我們今天的貨幣體系根本不同的貨幣體系嗎?大型科技公司和加密貨幣會在幾年內擊敗銀行和國家貨幣嗎?挪威央行副行長Ida Wolden Bache近期就這些問題發表了演講.

1900/1/1 0:00:00編者注: 智能合約的出現為區塊鏈的發展提供了重要的必要條件,自此區塊鏈世界開始有了豐富的應用。DeFi是區塊鏈應用落地不可忽略的重要組成部分,很多大型機構和優秀的投資者圍繞DeFi的討論從未停歇.

1900/1/1 0:00:00剛剛結束的黑色星期三(5 月 19 日)讓加密貨幣投資者損失慘重。著名的加密資產分析機構 Delphi Digital 用四張圖解讀了巨大動蕩的這天,市場上最值得注意的一些情況,其中包括:5 月.

1900/1/1 0:00:00NFT也非常擅于為客戶創造各種難忘的體驗。品牌方應考慮將NFT營銷與品牌內容策略結合起來,找到從中受益的方法.

1900/1/1 0:00:00歷史上,國際貨幣曾有數年以稀有金屬實物黃金作為價值存儲的支持資產,并公認能有效對抗通貨膨脹。然而,在1971年美國理查德·尼克松(Richard Nixon)總統徹底放棄布雷頓森林系統(Bret.

1900/1/1 0:00:00