BTC/HKD-3.68%

BTC/HKD-3.68% ETH/HKD-4%

ETH/HKD-4% LTC/HKD-2.6%

LTC/HKD-2.6% ADA/HKD-5.81%

ADA/HKD-5.81% SOL/HKD-7.94%

SOL/HKD-7.94% XRP/HKD-5.17%

XRP/HKD-5.17%為什么沒人管管馬斯克?這是美國比特幣投資者最近說得最多的一句話。

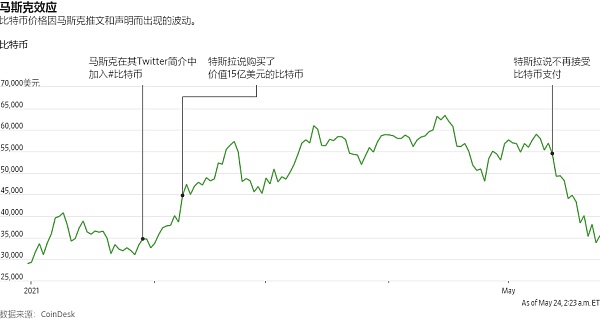

幾周前,比特幣“信徒”馬斯克突然公開唱衰比特幣,緊接著,比特幣的價格下跌超過40%,50多萬人爆倉。更讓投資者憤怒的,是馬斯克還在捧一踩一:

同樣是數字資產,馬斯克一邊唱衰比特幣,一邊卻在為狗狗幣背書。不少美國投資者就覺得,馬斯克在操縱市場,這樣的行為,需要管一管。

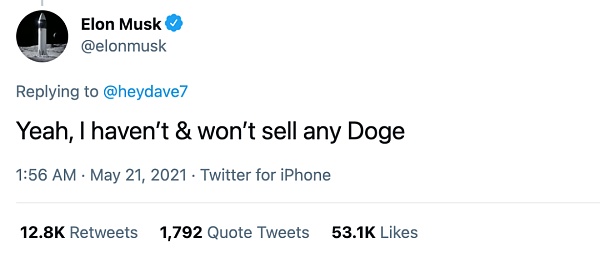

▲5月21日,馬斯克在推特上留言:我從未拋售狗狗幣,將來也不會

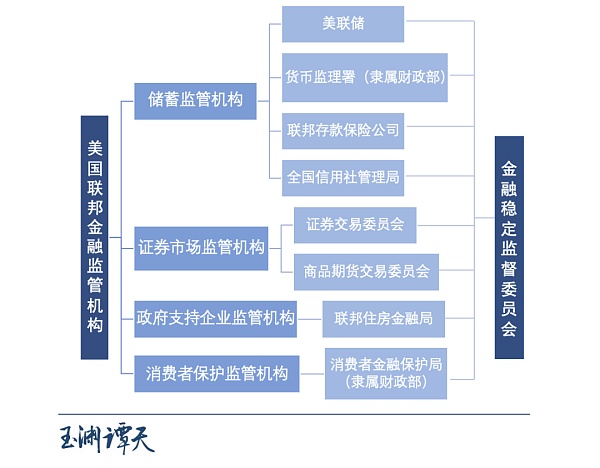

與比特幣相關的美國金融監管機構大體分四類,這四類機構都有自己的分管方向。

這次比特幣風波之后,美國財政部長耶倫、美聯儲主席鮑威爾、美國證券交易委員會主席蓋斯勒等,并非沒有反應。

在談及數字資產時,他們都會提到兩個詞,警告和監管:警告投資者認清風險,并表示要加強對數字資產的監管。只不過,類似的反應在過去幾年,說得多了。

說都說了,但從實效上看,風險依然不小,管了好像卻又沒管住。比特幣,為何就成了美國無法駕馭的“過山車”?

今年,比特幣的關注度空前。

就在1月8日,比特幣交易價格一度突破4萬美元,創歷史新高,它的市場總值也首次突破萬億美元。要知道,2020年,全球GDP超過1萬億美元的國家只有16個。

這還不是終點。到4月份,比特幣的價格高點飆升至64829.14美元,一再突破記錄。

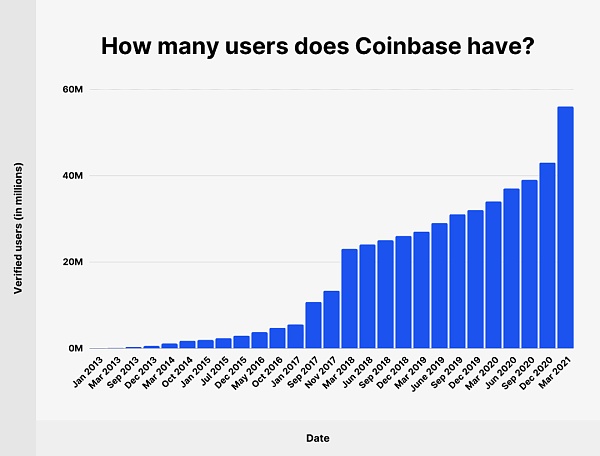

價格上漲拉動的,是投資者的熱情。僅在一季度,美國最大的虛擬貨幣交易所“比特幣基地”的新增用戶,就超過了1300萬。

觀點:通脹和美聯儲持續加息對比特幣價格構成壓力:金色財經消息,Bitfinex Market Analysts指出,加密市場極端波動主要是由宏觀經濟因素造成。通貨膨脹水平不斷攀升和美聯儲持續加息的普遍宏觀經濟背景也對比特幣價格構成壓力。在數字代幣生態系統中,比特幣的主導地位繼續上升。(CryptoNews)[2022/6/15 4:26:47]

2021年3月,“比特幣基地”用戶數達到5600萬

玩家變多了,盤子變大了,按照道理來說,比特幣價格的波動,應該趨于平緩。但事實,卻恰恰相反——從歷史最高點到幾近腰斬,比特幣只用了40天。

許多損失慘重的投資者,選擇將馬斯克視為此次暴跌的罪魁禍首。3個月前,正是他的表態,將比特幣推向“神壇”。

1月,馬斯克將推特簡介改為“比特幣”,當天,比特幣大漲18%;

2月,特斯拉宣布已花15億美元購買比特幣,消息發出后的1個小時,比特幣漲了13%;

3月,特斯拉宣布接受比特幣作為支付方式,當天,比特幣價格隨之走高。

但誰也沒有想到,短短兩個月后,這個比特幣的“信徒”會調轉槍口,唱衰比特幣。

5月13日,馬斯克先是宣布暫停之前特斯拉接受比特幣作為支付方式的決定。當天,有30萬人爆倉。3天后,馬斯克又暗示,特斯拉要出售持有的所有比特幣。這一消息,又讓比特幣大跌10%。

一個人的兩條推文,直接抹平了比特幣自今年2月以來的所有漲幅。馬斯克的行為,讓盡快完善對比特幣的監管這一訴求,再次擺在了桌面上。但這個問題,自從比特幣出現之后,就一直在討論。然而,這么多年,人們似乎一直在重蹈覆轍。

比特幣巨鯨Joe007:一旦比特幣價格足夠高,許多早期投資者就會退出:比特幣巨鯨Joe007預計,一旦BTC價格“足夠高”,許多早期投資者就會退出。他還警告稱,比特幣也無法避免類似今年早些時候發生的全球市場崩盤,那次逆轉曾短暫導致比特幣價格從約9100美元暴跌至約4000美元。其還指出,那些等待收到Mt.Gox凍結比特幣的投資者可能會進行出售。(The Daily Hodl)[2020/12/16 15:23:39]

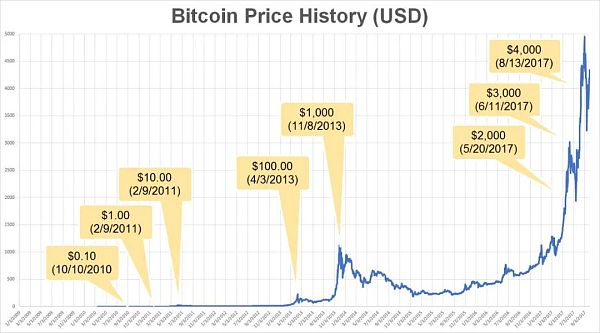

比特幣的歷史上,曾有過4輪“暴漲-暴跌”,暴漲的原因各不相同,但暴跌的關鍵詞之一,都有監管。

2011年6月1日,美國新聞網站“高克”發表了一篇深度報道,里邊詳細講述了如何在暗網上使用比特幣購買非法藥物的故事。報道發出后,短短一周內,比特幣的價格就從10美元,上漲到32美元。

搜索和研究比特幣的,不僅是灰色經濟的相關人員,同時,它也引起了美國監管層的注意。隨后,美國財政部宣布,要對為比特幣提供轉賬或經紀服務的實體進行監管。

消息一出,大家紛紛開始拋售自己手里的比特幣。當時的比特幣市場規模很小,這樣大的拋盤,直接引發了比特幣幣價的“雪崩”——2011年下半年,比特幣的價格從32美元,直接跌到了2美元。

單從數據來看,“腰斬”這種事對于比特幣而言,已經司空見慣了。2013年4月,2013年12月,2016年底,比特幣的跌幅分別是80%、87%和81%。

監管的話沒少說,但是比特幣市場非但沒有得到規范和約束,反而更加肆無忌憚地擴張。中國社科院美國研究所經濟研究室的楊水清告訴譚主:

今年,比特幣市場加大了開放型基金產品的推出力度。美國正在考慮通過比特幣基金,一旦發行,更多普通人將能持有比特幣。

比特幣面向的投資者越來越多,監管,勢在必行。但重要的是,一直在說監管,市場的波動與混亂卻依然一次比一次劇烈。這個問題到底該誰負責?

億萬富翁Paul Tudor Jones:比之前更加看好比特幣了:10月22日消息,億萬富翁、傳奇基金經理Paul Tudor Jones表示,比之前更加看好比特幣了。與此同時,他還將那些真正相信比特幣,努力將比特幣視為一種價值儲存手段的人稱為比特幣背后的“智力資本”。(CoinDesk)[2020/10/22]

這輪暴跌之后,美國出來表態的部門有不少。

5月20日,比特幣暴跌當天,美國證券交易委員會主席加里·詹斯勒率先出來表態,要加強對數字資產交易平臺的監管;隨后,美聯儲主席鮑威爾抨擊數字資產給美國金融穩定帶來的風險,同步向虛擬貨幣施壓……

但這些表態,更像是口頭喊話,唯一一個采取實際行動的,是美國國稅局。

同一天,美國財政部建議收緊對虛擬貨幣的稅收監管力度,要求1萬美元以上的交易上報給美國國稅局。

收稅,能解決比特幣的監管問題嗎?譚主搜了搜這個部門的官網發現,早在2014年,整個虛擬貨幣市值只有60億美元,也就是當下市值的160分之一時,美國國稅局就發布了一個指導文件,明確表示比特幣應被視為“財產”,并就此開始了征稅之路。

只不過,2015年只有802名納稅人向國稅局報告了比特幣收益,這遠少于實際人數。敬酒不吃吃罰酒,美國國稅局決定采取強制措施,并且,還要殺雞儆猴。

2016年,美國國稅局向美國最大的虛擬貨幣交易所比特幣基地發出了一份佚名傳票,這種傳票是司法機關賦予美國國稅局的強有力武器,通過它,美國國稅局不需要說明具體情況,就能調查某一類納稅人的信息。

▲美國國稅局一直向虛擬貨幣交易所發送“John Doe”佚名傳票來尋找納稅人的納稅義務信息

研究:三個因素顯示比特幣可能成為最重要的價值儲存手段:在對投資者的跟進信息中,Electric Capital列出了一個框架,以確定一項資產是否為價值儲存手段。Electric Capital表示,比特幣符合框架中所有的標準,在全球經濟陷入困境之際,它可能成為最重要的價值儲存手段。

根據Electric Capital的說法,在一項資產成為全球公認的價值儲存手段之前,有三個至關重要的因素,分別是效用、信任和采用。比特幣正在檢驗這三個標準。

為某一群體提供好處的基本用例即為提供資產效用。比特幣的效用在于它能夠促進不受審查的支付。信任指的是相信價值儲存在未來會繼續提供效用。在這方面,信任意味著大多數市場參與者相信比特幣將成為未來不可或缺的一部分。

最后,采用是不言而喻的,它代表了比特幣最關鍵的目標。采用將把比特幣帶給許許多多的人,并將幫助比特幣從一項實驗發展成為真正的經濟創新。

總之,這三個標準決定了資產是否屬于價值存儲。目前,最主要的價值儲存手段是美元和黃金。但這兩項資產及其作為主要價值儲存手段的地位正受到威脅,因為比特幣正在醞釀一場完美風暴。(Crypto Briefing)[2020/5/21]

傳票要求比特幣基地向美國國稅局披露2013年12月31日至2015年12月31日期間,交易所中100多萬美國用戶的完整交易記錄。交易所以保護用戶隱私為由,拒絕了。

經過一年多的撕扯,最終以美國國稅局勝訴作結。只不過,拉鋸一直在繼續,在美國國稅局掌握了比特幣基地的用戶信息和賬戶交易信息之后,依然有人不夠自覺,沒有正確申報所得稅,美國國稅局只能寫信警告,發出的信件有1萬多封。

這兩年,收稅幾乎成了美國監管比特幣最常用的手段,今年4、5月份,美國國稅局又分別在波士頓和舊金山,贏了兩場對比特幣征稅的官司。

忙了一圈下來,收稅越來越多,但這,就意味著收緊么?恰恰相反,不少人把這一舉措,視為對比特幣“身份的確認”。

聲音 | 國際清算銀行總裁重申比特幣無法承擔貨幣功能:國際清算銀行總裁Agustin?Carstens重申此前對加密貨幣的批評立場,稱其“不能承擔貨幣的功能” 。[2018/7/5]

比特幣的早期發起人之一羅杰·弗埃爾在征稅之初就說:

如果美國國稅局正在嘗試向比特幣征稅,那也意味著,他們接受了比特幣可能被主流人群、機構使用。

這可不是行業人士的自夸,《紐約時報》當時的報道,也提到了這一觀點——收稅可能意味著虛擬貨幣正在發展壯大。

文中采訪的亞利桑那州立大學商學院副院長阿賈伊·溫澤同樣認為,征稅,把比特幣納入了成為真正金融資產的軌道。這會讓比特幣進一步遠離邊緣處境,進入主流金融體系。

本想給比特幣波動的“烈度”降降溫,結果卻是抱薪救火,更加刺激了比特幣市場的火爆,一個數據很能說明問題,美國聯邦調查局,要求新增80位員工以及2160萬美元的支出——數字資產非法應用的案件,讓他們忙不過來。

這樣看來,美國國稅局關注的重點,是增加一筆筆的稅收收入,至于比特幣價值波動有多大,是否會帶來金融風險,這一點,顯然不在稅務部門的考慮范疇之中。

其實,對于比特幣的定義,美國國稅局的上級部門,美國財政部,早有定論。

征稅開始的前一年,2013年3月,美國財政部下設的一個局——金融犯罪執法網絡就發布了《虛擬貨幣個人管理條例》,對虛擬貨幣進行了界定。

要知道,金融犯罪執法網絡的使命很特殊。它的使命,是打擊洗錢與促進國家安全,通過搜集金融情報來保護金融系統免遭非法使用。2009年比特幣誕生后,這個機構收集了3億多份情報,對比特幣做了定性:

作為一種交換的媒介,比特幣在某些環境中能夠像貨幣一樣運轉,但并不具備貨幣的全部屬性。報告中還提到一句,比特幣在一定條件下可轉換為實際貨幣。

這句話,被視為認定比特幣合法貨幣地位的積極信號。

參議院國土安全和政府事務委員會主席湯姆·卡珀舉行了首次關于虛擬貨幣新興技術國會聽證會

在財政部眼里,只要遵守傳統金融機構的監管規則,比特幣就不是非法貨幣。

但在國稅局眼里,比特幣不是貨幣,而是財產。同一行政體系,不同機構,對待同一事物的看法,出現了分歧。

猶疑當中,2017年2月,比特幣迎來了它最瘋狂的時期。當時的ICO(虛擬貨幣首次公開發售)政策,第一次允許虛擬貨幣創始人直接向市場出售自己的新產品。僅在上半年,美國的ICO融資總額就超過10億美元,是2016年全年的10倍。

行業的火爆也拉動了比特幣價格的提升,2017年上半年,比特幣的價格上漲了160%。

從創紀錄的高點到急速下跌,比特幣的價格仿佛坐上“過山車”

當年7月,美國證券交易委員會發布了ICO監管指南。委員會表示,數字資產,應被歸類為證券。這意味著,比特幣的交易,要在證券交易委員會的監管下進行。但當時,沒有一家主要的虛擬貨幣交易所是登記過的。

很快,這些交易所就讓這份指南,變成了一張廢紙。一個名叫尼克·摩根的律師的故事,很能說明問題。

他曾在美國證券交易委員會執法部門擔任律師,當時,他堅決支持把所有數字代幣歸為證券——投資者買這些代幣,就是期望這些代幣能升值。后來,他去了一家名為普衡的律師事務所,那時,他的觀點變成了希望美國證券交易委員會能夠對這些代幣保持足夠的寬容。

原因很簡單,普衡公司剛接了一個為虛擬貨幣平臺提供股權融資顧問的活兒。

不同的公司出于自己的特殊考量,對比特幣有著不同的看法與選擇,監管部門,也是這樣。

就在美國證券交易委員會加強對比特幣監管,甚至專門發布了一個網站“HoweyCoins.com”,向潛在初始代幣發行投資者解釋哪些虛擬貨幣投資計劃有可能涉嫌欺詐時,美聯儲主席杰羅姆·鮑威爾在一場“解碼虛擬貨幣大會”上,表明了態度:

監管虛擬貨幣并不屬于美聯儲的職責管轄范圍。

中國社科院美國研究所經濟研究室的楊水清也一直在關注鮑威爾對待虛擬貨幣的態度。

按照她的分析,目前美聯儲在加速推出數字美元。在推出路徑上,“數字美元項目”是備選方案之一。該方案或將選擇最為成熟的加密數字資產作為數字美元的“代幣”使用,來推動數字美元的推廣,加強美元的儲備地位。

每個機構,都有每個機構的打算。看起來都在負責,卻又留出了監管的縫隙。

今年5月份,美國財政部長珍妮特·耶倫在《華爾街日報》首席執行官理事會峰會上講話時承認,美國沒有適當地監管虛擬貨幣的框架?。

為什么是財政部長來說這句話,也是有歷史淵源的。

2008年金融危機之后,八個聯邦金融監管機構共同組成了一個跨部門機構,金融穩定監督委員會,這個機構的目標是改善各機構之間的協調,解決美國金融問題存在的風險性。財政部部長正是這個機構的主席。

實際上,自2018年初,這個委員會就專門成立了一個虛擬貨幣工作組,參與其中的,正是美聯儲、財政部和美國證券交易委員會等機構。設立工作組的初衷,是多部門協調行動,加強對比特幣的監管。

但這些機構的管轄權重疊和摩擦并沒有消失,像上面說的,虛擬貨幣的復雜性和進化性導致了各種監管機構的不同解釋。

美國證券交易委員會將數字資產視為證券,美國商品期貨交易委員會稱比特幣為商品,財政部,則是從貨幣的角度看待比特幣,而財政部下屬的國稅局,又出于稅收的目的,將其視為財產。

在中國人民大學重陽金融研究院劉典看來:

時至今日,比特幣仍不像金融衍生品或者期貨產品那樣,有一個明確的交易規則,有一套成熟的監管體系。

想尋求一個共識,但實際上,似乎也沒有共識。看起來都在監管,但比特幣的風險,卻越來越高。

上周,《華爾街日報》一篇關于比特幣的報道中的一句話,戳中了虛擬貨幣工作組的痛點:

馬斯克一發話,比特幣投資者就要側耳傾聽。

當一個人的一句話就能輕易攪動一個超過萬億的市場,監管部門“降低風險”的呼吁,無疑成了一句空談,更可怕的是“狼來了”喊多了,也就沒人信了,等到泡沫破碎的那一天,伴隨著無可挽回的損失一同而來的將會是對監管部門的信任危機。

如今,比特幣就像一輛越來越“瘋狂”的快車,坐在車頭操控的是一個個像馬斯克一樣的資本家,坐上這列快車的,是一個個普通人。

他們只能聽天由命,不知道下一個目的地是山峰還是山谷,抑或是脫軌墜入深淵。

編者按:5月,“幣圈”吸引無數關注。5月18日,中國互聯網金融協會等三大協會發布公告指出,開展法定貨幣與虛擬貨幣兌換及虛擬貨幣之間的兌換業務,違反有關法律法規并涉嫌犯罪.

1900/1/1 0:00:00若銀行持有加密貨幣風險敞口,應如何衡量其風險級別?6月10日,巴塞爾銀行監管委員會(basel committee on banking supervision)就審慎處理銀行加密資產風險敞口的.

1900/1/1 0:00:00在高度的價格波動和極端的Gas價格中,DeFi體現了其在協議層面的彈性。清算和套利機制按計劃運作,保持穩定,同時穩定幣保持其穩定性,看到整個生態系統的大量轉賬量和使用.

1900/1/1 0:00:00劍橋替代金融中心(Cambridge Centre for Alternative Finance)稱,目前比特幣每年消耗約110TWh.

1900/1/1 0:00:002019 年 3 月 22 日,推特分析師PlanB 發表了《用稀缺性為比特幣價格建模》一文。自S2F模型發布兩年多以來,比特幣價格一直以較高的精確度跟蹤著模型的預測價格.

1900/1/1 0:00:00華爾街見聞此前提到,昨日加密貨幣市場受多個利空消息影響再次重挫,比特幣一度跌至3.1萬美元附近。相比其4月的歷史高位6.4萬美元,比特幣價格已跌超50%.

1900/1/1 0:00:00