BTC/HKD-0.19%

BTC/HKD-0.19% ETH/HKD-0.2%

ETH/HKD-0.2% LTC/HKD+0.05%

LTC/HKD+0.05% ADA/HKD+0.11%

ADA/HKD+0.11% SOL/HKD-0.03%

SOL/HKD-0.03% XRP/HKD-0.09%

XRP/HKD-0.09%因 CFTC 官網 COT Financial 短報告數據在 6 月 8 日當周數據更新后停更,導致周報更新有所延后,本期起周報將選取長報告數據進行持續更新。

6 月 19 日,CFTC 公布了最新一期 CME 比特幣期貨周報(6 月 9 日-6 月 15 日),統計周期內比特幣取得了近 7000 美元的價格反彈,并在該統計周期末段重新站回到了 40000 整數關口上方,此前階段性的止跌演化成了一波幅度看似可觀的實際上漲,這種背景下市場上各類投資者的情緒會否有明顯的轉多跡象,是本期持倉周報的關鍵。而如若各類賬戶仍然能夠保持偏空的調倉或者持倉狀況的話,那么可以認為整體的偏空氛圍預計將在相當長的一段時間內保持下去。

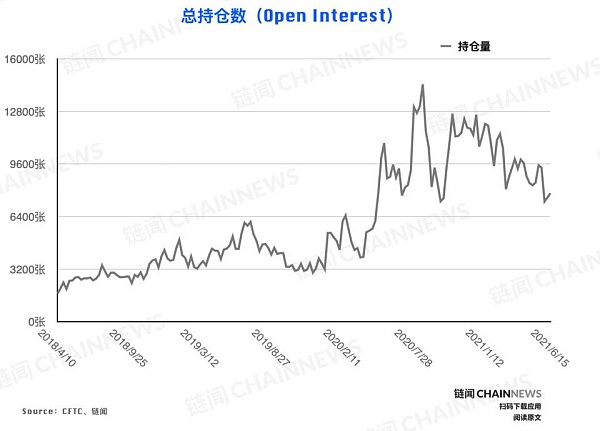

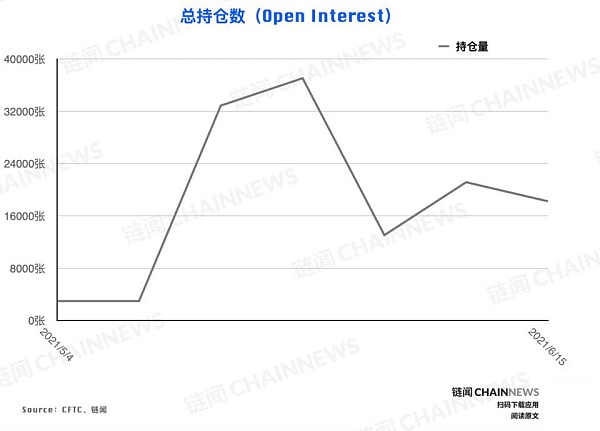

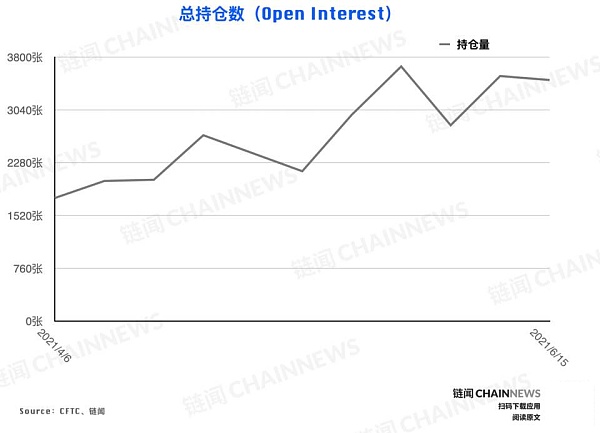

總持倉(未平倉總量)數量在最新一期數據中自 7566 張進一步反彈至 7823 張,此前該數值出現大幅下降后,最近兩個統計周期內市場的持倉總量保持溫和反彈勢頭運行,5 月中下旬急跌跳水制造的恐慌情緒得以逐漸修復,不過考慮到目前該數值距離跳水前仍有較大差距,因此市場仍處在一個相對謹慎的狀況之中。

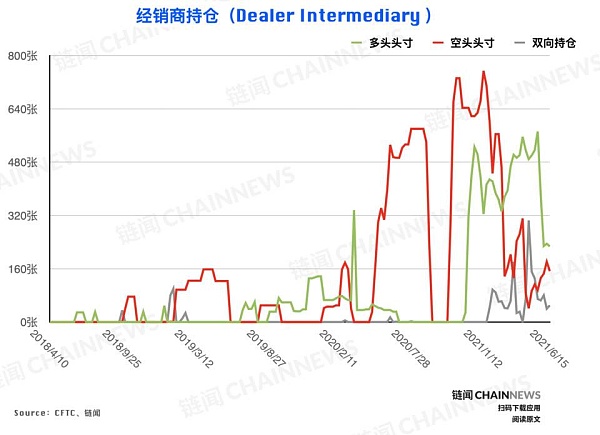

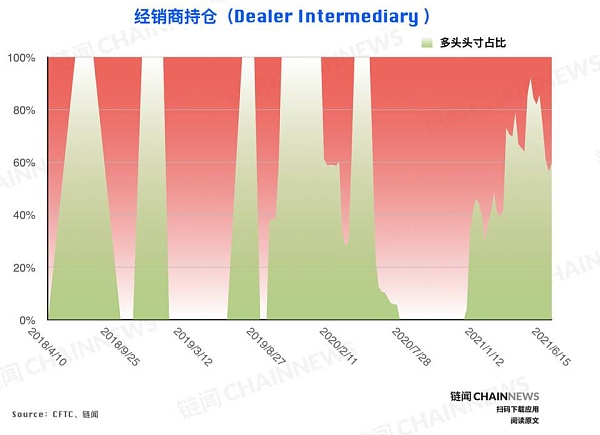

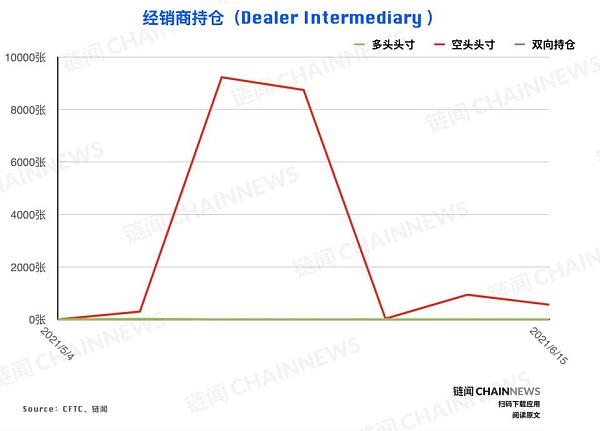

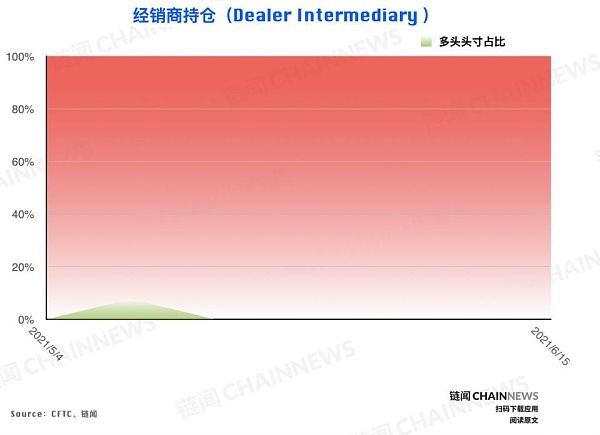

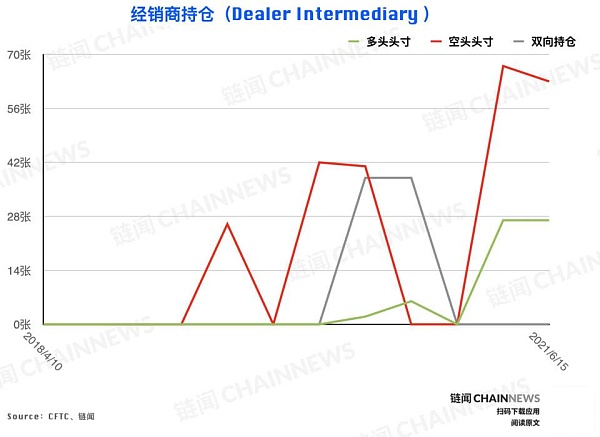

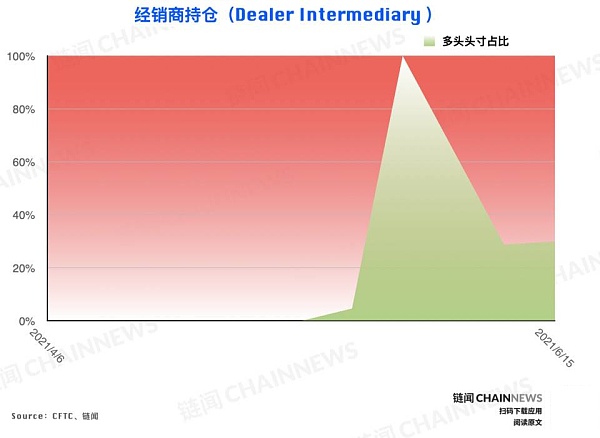

分項數據上來看,規模最大的經銷商持倉多頭頭寸自 235 張回落至 227 張,該數值進一步刷新近 28 周低點位置,空頭頭寸自 181 張同步回落至 153 張,多空雙向(已對沖)持倉自 40 張反彈至 50 張,大型機構在本周內進行了多空雙向的同步減持,這類投資者處在一個相對謹慎的狀況之中,并未拋出比較明確的單邊傾向。不過考慮到過去一段時間里大型機構連續進行了多次凈空調倉,所以這種同步減倉反而可以認為是凈空態度的緩和。

58COIN永續合約大戶持倉情況20:00播報:截至20:00,據58COIN官方永續合約數據,大戶持倉情況如下:

BTC永續合約賬戶中,多頭平均持倉比例為15.89%、空頭平均持倉比例為19.54%,空頭暫時領先,領先數量(凈頭寸數量)為0.28萬個BTC。

EOS永續合約賬戶中,多頭平均持倉比例為16.89%、空頭平均持倉比例為19.80%,空頭暫時領先,領先數量(凈頭寸數量)為228.47萬個EOS。

ETH永續合約賬戶中,多頭平均持倉比例為15.60%、空頭平均持倉比例為17.90%,空頭暫時領先,領先數量(凈頭寸數量)為1.84萬個ETH。[2020/9/27]

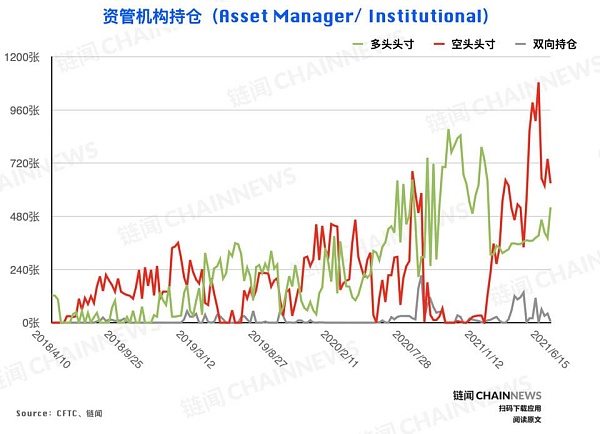

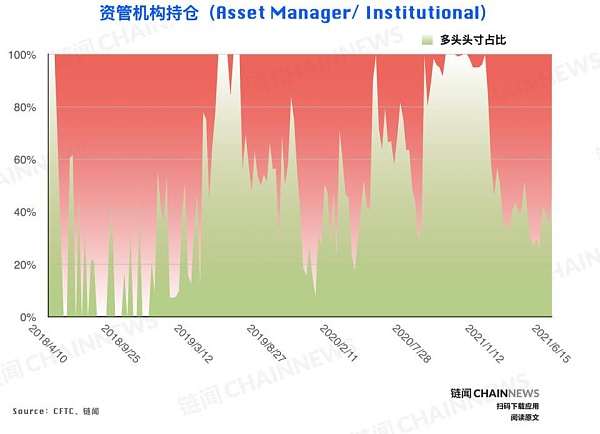

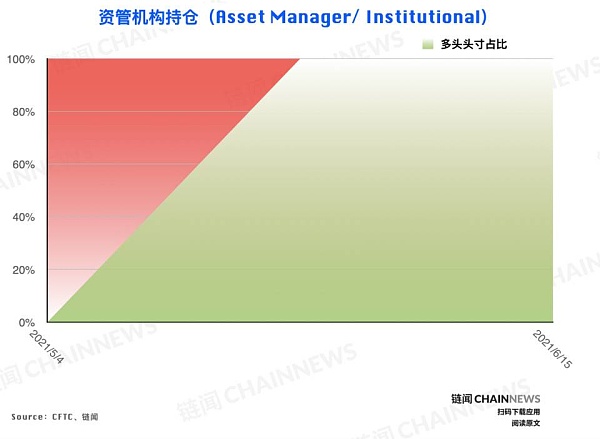

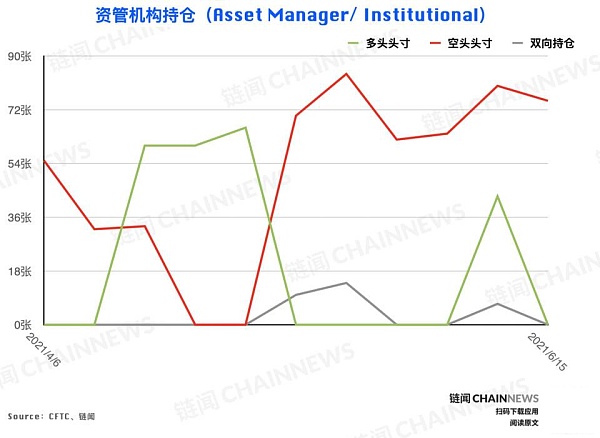

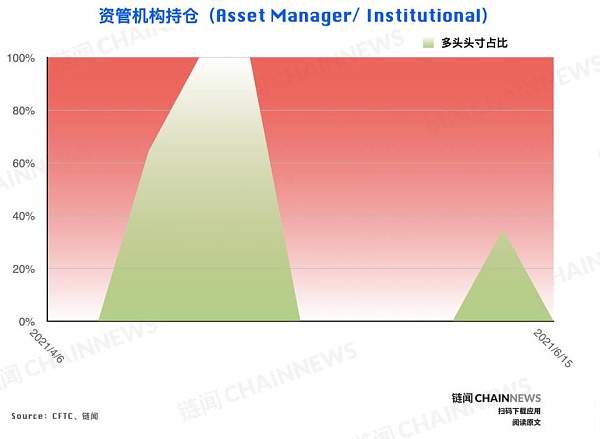

資管機構持倉多頭頭寸自 382 張上升至 521 張,空頭頭寸自 739 張下降至 629 張,雙向持倉自 41 張回落至 5 張。資管機構在最新統計周期內進行了久違的凈多調倉,在行情仍在弱勢區域震蕩走低的背景下,資管機構這種凈多調倉非常值得重視,因為這種逆市場走向的倉位調整可以認為是這類賬戶非常明確的單邊傾向表達。而資管機構的這種「大膽表達」能否順利兌現,將是未來幾期持倉周報值得關注的焦點之一。

58COIN永續合約大戶持倉情況20:00播報:截至20:00,據58COIN官方永續合約數據,大戶持倉情況如下:

BTC永續合約賬戶中,多頭平均持倉比例為15.25%、空頭平均持倉比例為17.15%,空頭暫時領先,領先數量(凈頭寸數量)為0.15萬個BTC。

EOS永續合約賬戶中,多頭平均持倉比例為17.48%、空頭平均持倉比例為19.97%,空頭暫時領先,領先數量(凈頭寸數量)為195.04萬個EOS。

ETH永續合約賬戶中,多頭平均持倉比例為15.89%、空頭平均持倉比例為17.43%,空頭暫時領先,領先數量(凈頭寸數量)為1.09萬個ETH。[2020/9/1]

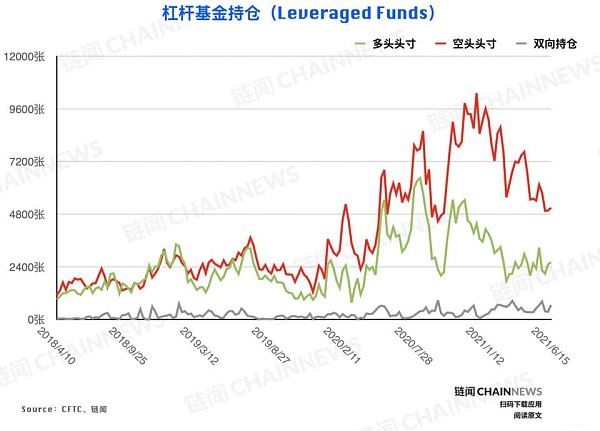

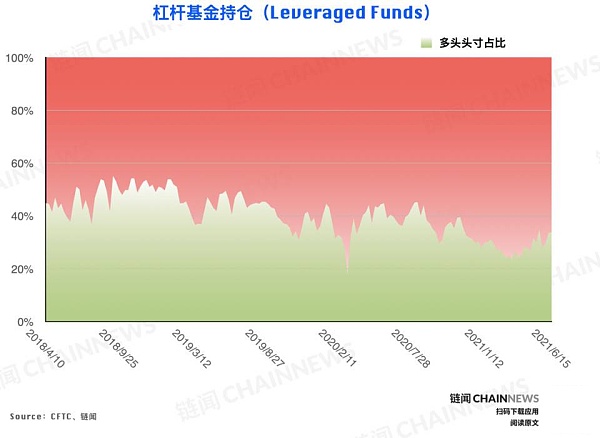

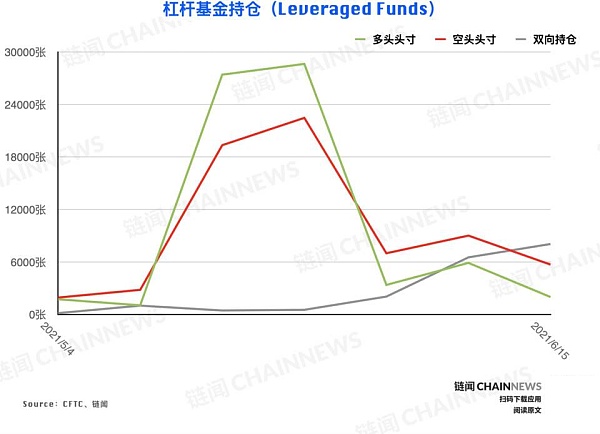

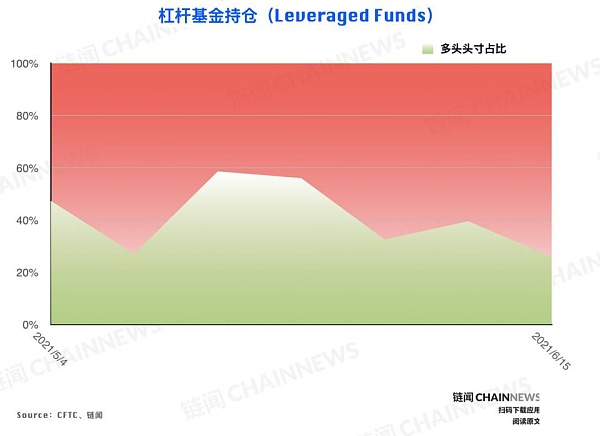

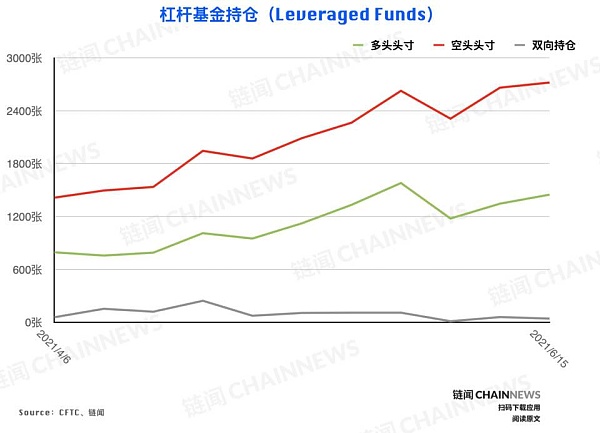

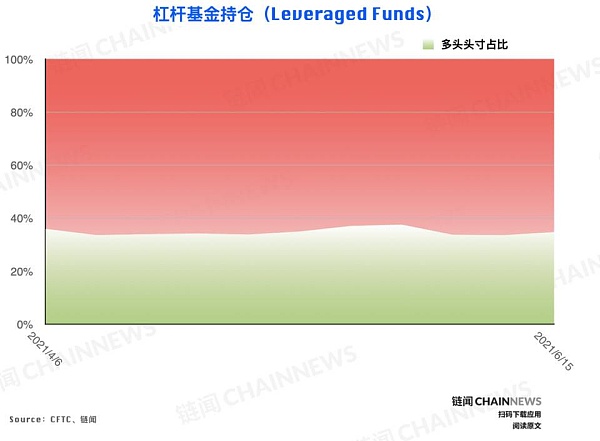

杠桿基金賬戶在最新統計周期內多頭頭寸自 2507 張進一步上升至 2610 張,空頭頭寸自 4964 張同步上升至 5093 張,雙向持倉自 352 張上升至 658 張。杠桿基金在最新統計周期內進行了多空雙向同步增持,延續了上一統計周期的加倉勢頭,雖然目前倉位并未能回補至 5·19 大跌之前的水平,但是連續的加倉同樣表達出了這類賬戶對于短期的偏多預期。

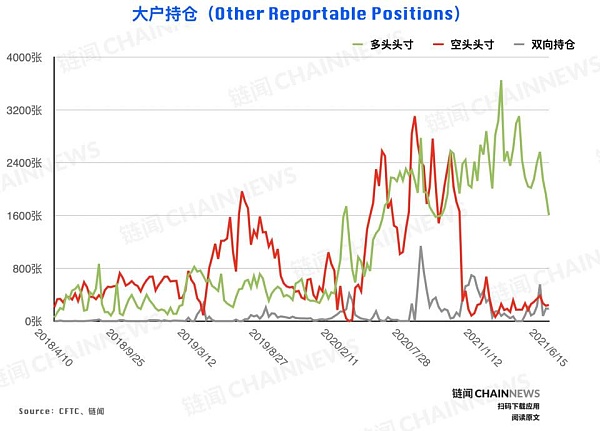

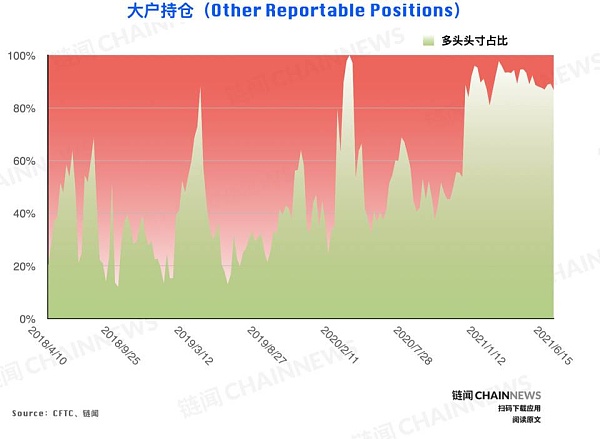

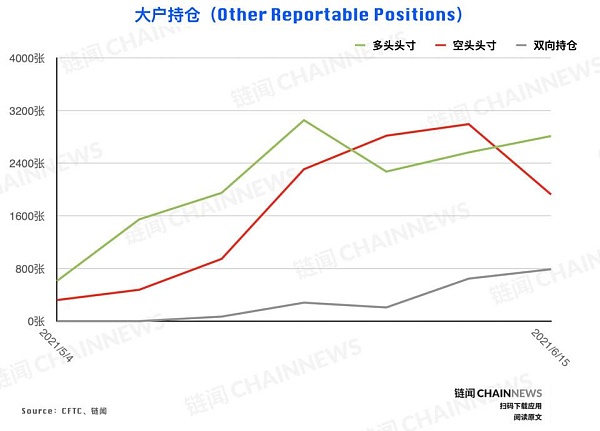

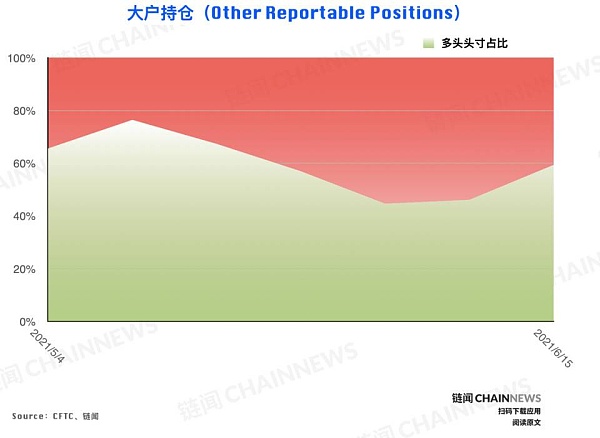

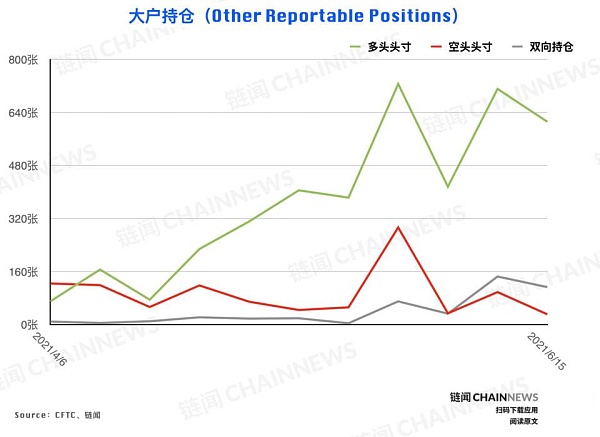

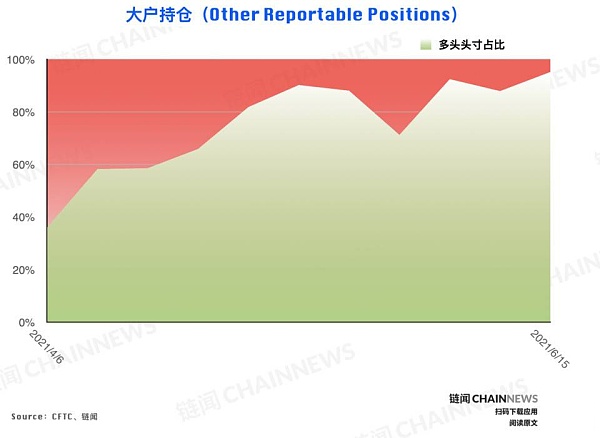

大戶持倉方面,多頭頭寸自 1915 張下降至 1605 張,空頭頭寸自 233 張上升至 245 張,雙向持倉自 191 張微降至 187 張。與資管機構的選擇相悖,大戶在最新統計周期內進行了明確的凈空調倉,而大戶的選擇相對來說與市場表現更為「匹配」,這種明確的看空態度也是這類賬戶對于前段時間保持的偏空思路的鞏固。

58COIN永續合約大戶持倉情況20:00播報:截至20:00,據58COIN官方永續合約數據,大戶持倉情況如下:

BTC永續合約賬戶中,多頭平均持倉比例為17.57%、空頭平均持倉比例為16.59%,多頭暫時領先,領先數量(凈頭寸數量)為0.08萬個BTC。

EOS永續合約賬戶中,多頭平均持倉比例為17.81%、空頭平均持倉比例為17.38%,多頭暫時領先,領先數量(凈頭寸數量)為31.96萬個EOS。

ETH永續合約賬戶中,多頭平均持倉比例為17.74%、空頭平均持倉比例為16.36%,多頭暫時領先,領先數量(凈頭寸數量)為1.05萬個ETH。[2020/8/23]

目前大戶與資管機構站到了明確的對立面,而從最新統計周期結束后的市場表現上來看,大戶的選擇更為「正確」,而這兩類賬戶在接下來的統計周期內會進行何種方向的倉位調整,非常值得持續關注。

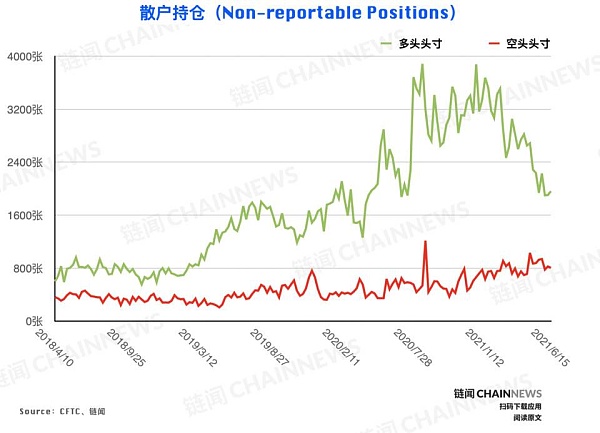

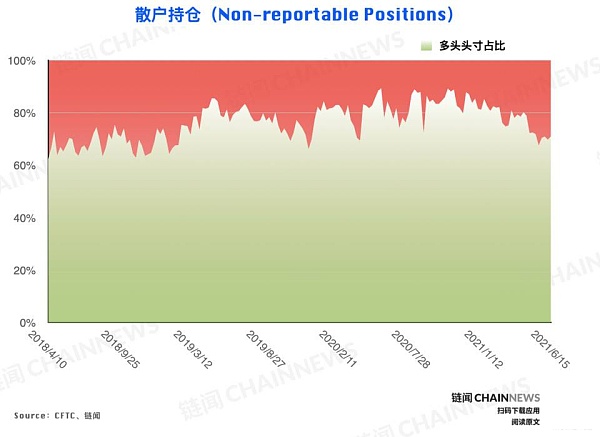

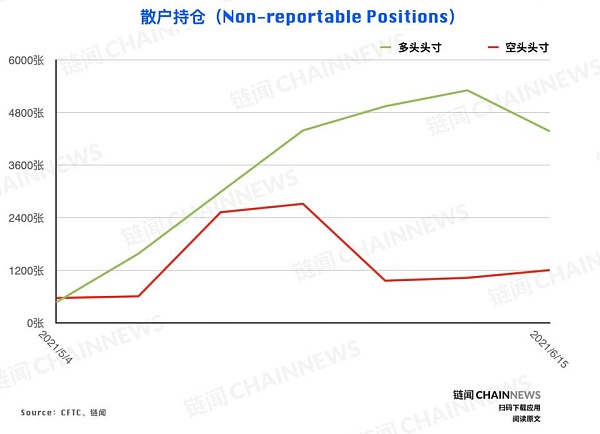

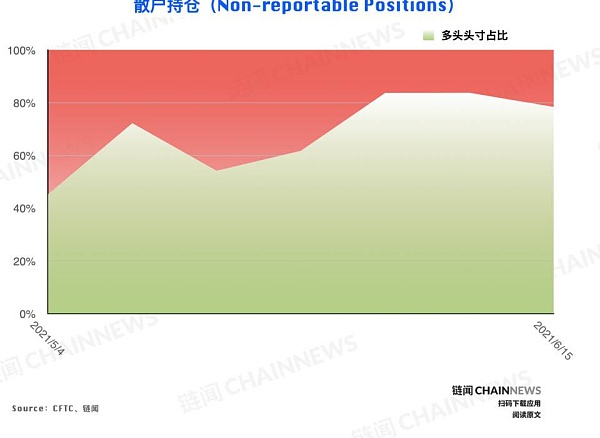

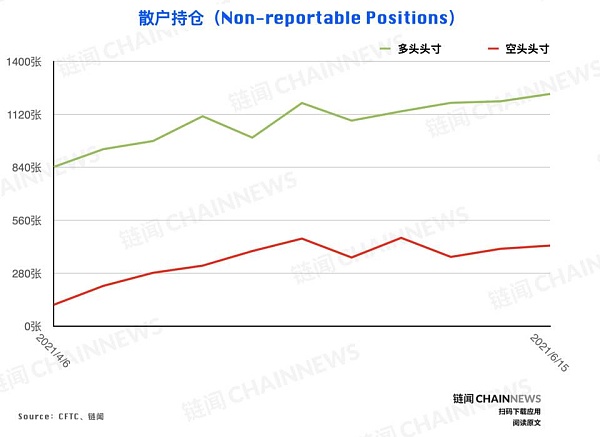

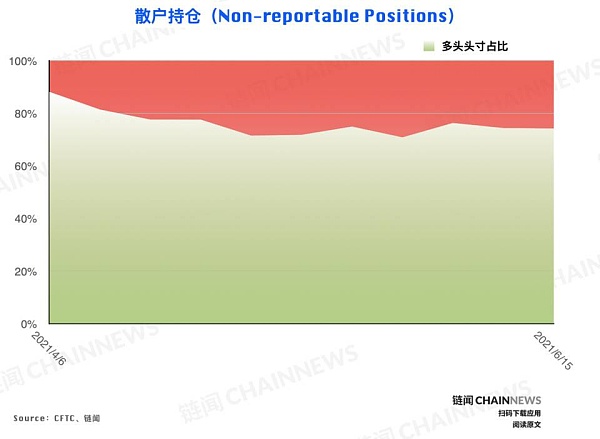

散戶持倉方面,多頭頭寸自 1903 張上升至 1961 張,空頭頭寸自 825 張回落至 803 張。散戶在最新統計周期內同樣進行了凈多調倉,對于散戶來說,這種逆市操作出現的頻率并不高,而從結果上來看,散戶本次與機構投資者相似的選擇最終結果并不理想,而隨著幣價進一步走低,散戶會否順行情波動方向快速轉變交易思路將是下一期周報值得期待的要點。

58COIN永續合約大戶持倉情況20:00播報:截至20:00,據58COIN官方永續合約數據,大戶持倉情況如下:

BTC永續合約賬戶中,多頭平均持倉比例為19.20%、空頭平均持倉比例為19.31%,空頭暫時領先,領先數量(凈頭寸數量)為0.01萬個BTC。

EOS永續合約賬戶中,多頭平均持倉比例為17.45%、空頭平均持倉比例為16.84%,多頭暫時領先,領先數量(凈頭寸數量)為44.93萬個EOS。

ETH永續合約賬戶中,多頭平均持倉比例為16.26%、空頭平均持倉比例為15.17%,多頭暫時領先,領先數量(凈頭寸數量)為0.86萬個ETH。[2020/5/20]

總持倉(未平倉總量)數量在最新一期數據中自 21144 張進一步下降至 18230 張,這類上線不久的合約在此前遭遇大幅減倉過后,雖然上一統計周期有所反彈,但是本期周報顯示投資者又一次進行了比較明顯的減倉,目前這類上線不久的合約持倉量仍處在一個并不穩定的狀況之中,所以對于這種倉位的「跳躍式波動」仍需要有所保留地進行解讀。

分項數據上來看,規模最大的經銷商持倉多頭頭寸保持 0 張不變,空頭頭寸自 941 張下降至 561 張,多空雙向(已對沖)持倉保持 0 張不變。經銷商賬戶在最新統計周期內比較大幅度地削減了空頭頭寸,而多頭和已對沖頭寸繼續保持 0 值不變,這種調倉很難理解成是偏多的調整思路,這類投資者對于微信比特幣合約的參與度仍然不高,所以現有的倉位調整狀況很難用于做出有效的前瞻式判斷。

公告 | Block.one團隊成員聲明沒有委托任何人或團隊進行大戶需求的意向調查:Block.one公告稱,Block.one 沒有委托任何人或團隊進行大戶需求的意向調查,并不會以此來決策1%票權的投票準則。Block.one 的溝通渠道一直是面向所有人開放的 ,有任何問題可以到eos.io官方網站和eos_io 推特留言或發送郵件聯系官方。[2018/7/1]

資管機構持倉自多頭頭寸保持 210 張不變,空頭頭寸保持 0 張不變,雙向持倉同樣保持 0 張不變。資管機構在最新統計周期內完全沒有進行任何倉位調整。

杠桿基金賬戶在最新統計周期內多頭頭寸自 5892 張大跌至 1993 張,空頭頭寸自 9010 張同步大跌至 5699 張,雙向持倉自 6525 張大漲至 8025 張。杠桿基金在最新統計周期內又一次進行了幅度相當可觀的大幅減持,而已對沖倉位又一次出現了特別大幅度的增長。可以認為杠桿基金正在嘗試使用微型比特幣合約來進行風險控制,而多空雙向的集中退出則是與兩周前類似的又一次偏空表達。

大戶持倉方面,多頭頭寸自 2564 張上漲至 2813 張,空頭頭寸自 2994 張下降至 1925 張,雙向持倉自 646 張上升至 789 張。大戶在最新統計周期內進行了明確的凈多調倉,有趣的是,這與大戶賬戶在標準比特幣合約中進行的倉位調倉方向剛好相反。在過去一段時間的初步觀察中可以發現,幾類投資者經常會選擇在標準比特幣合約和微型比特幣合約間進行直接風險對沖,不過考慮到目前微型比特幣合約的實際持倉量仍然相對有限,因此標準比特幣合約仍然是各類賬戶的「有效」表達。未來這種狀況是否會延續下去,同樣是直接對比這兩類合約產品的價值所在。

散戶持倉方面,多頭頭寸自 5307 張下降至 4373 張,空頭頭寸自 1028 張上升至 1204 張。散戶在最新統計周期內進行了明確的凈空調倉,究竟如前文所述,這同樣是一個和標準合約中完全相悖的選擇,所以不認為這種一種看空的信號?還是說微信比特幣合約對于散戶來說上手門檻更低,這反而更能顯示散戶的真實偏好?仍然需要更多時間來進行判斷。

最新統計周期內以太坊的市場表現與比特幣出現了非常明顯的分化,以太坊在統計周期內先跌后反彈,從整周的始末位置來看,行情基本保持原地踏步,并沒有走出與比特幣類似的明顯上漲,因此從盤面上來說,以太坊的幣價對于市場情緒的影響仍然更小,各類賬戶的調倉思路更接近對于市場多空傾向的主觀解讀。

總持倉(未平倉總量)數量在最新一期數據中自 3527 張下降至 3470 張,該數值在上一統計周期內出現了特別大幅度的反彈過后,最新統計周期內略有回落,但目前仍保持在該合約產品推出后的相對高位水平。

分項數據上來看,規模最大的經銷商持倉多頭頭寸保持 27 張不變,空頭頭寸自 67 張下降至 63 張,多空雙向(已對沖)持倉保持 0 張不變。經紀商賬戶在最新統計周期內倉位調整幅度非常有限,不做過多解讀。

資管機構持倉多頭頭寸自 43 張下降至 0 張,空頭頭寸自 80 張微降至 75 張,雙向持倉自 7 張降至 0 張。資管機構在最新統計周期內清空了多頭頭寸和已對沖頭寸,此外空頭頭寸也進行了小幅度的削減,可以認為資管機構對于以太坊短期持偏悲觀的態度。

杠桿基金賬戶在最新統計周期內多頭頭寸自 1346 張上升至 1448 張,空頭頭寸自 2662 張同步上升至 2720 張,創歷史新高,雙向持倉自 59 張下降至 42 張。杠桿基金在最新統計周期內又一次進行了多空雙向的同步增持,過去兩周的連續增持過后,目前這類賬戶的持倉總量來到了以太坊合約推出后的歷史高位水平附近,雖然倉位配比上來看凈空優勢仍然非常明顯,但是可以認為這類賬戶對于以太坊合約的參與熱度已經有所回歸。

大戶持倉方面,多頭頭寸自 711 張下降至 612 張,空頭頭寸自 98 張同步下降至 31 張,雙向持倉自 145 張下降至 113 張。大戶賬戶在最新統計周期內又一次進行了明顯的倉位減持,同樣是比較明確的偏空表達。

散戶持倉方面,多頭頭寸自 1189 張進一步上漲至 1228 張,空頭頭寸自 409 張同步上漲至 426 張。散戶在最新統計周期內進行了多空雙向同步增持,不過增持幅度非常有限,可以認為是對于以太坊幣價橫盤一種非常「保險」的選擇,并未給出新的單邊傾向。

Coinbase 的加密借貸渠道,能否給比特幣注入新的流動性?Coinbase 近期動作頻頻。在比特幣的抵押借貸業務上,Coinbase 再次擴大服務范圍,為美國更多州的用戶提供以比特幣為抵押品.

1900/1/1 0:00:00撰文:Sales Wallet 翻譯:Noon 自 2009 年比特幣問世以來,加密貨幣已經創造了相當多的億萬富翁.

1900/1/1 0:00:006月19日,四川的礦機也關了。一則視頻火爆了朋友圈:比特幣礦機的電源被切斷,一排排跳動的綠光逐一熄滅。 有人說:“這是一個時代的結束。”不久之前,內蒙、新疆、青海的礦工也經歷了這樣難熬的夜晚.

1900/1/1 0:00:00依據2013年五部委發布的《關于防范比特幣風險的通知》可知,目前我國法律制度上否認了虛擬貨幣的貨幣屬性,將虛擬貨幣定義為虛擬商品,但對于虛擬貨幣由誰監管,監管規則是什么,尚無明確的法律依據.

1900/1/1 0:00:00涉區塊鏈存證效力范圍得以明確。6月17日,最高人民法院介紹我國互聯網司法發展情況,發布《人民法院在線訴訟規則》和《人民法院司法改革案例選編(十一)》.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:668.73億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:49.

1900/1/1 0:00:00