BTC/HKD+1.21%

BTC/HKD+1.21% ETH/HKD+1.18%

ETH/HKD+1.18% LTC/HKD+2.05%

LTC/HKD+2.05% ADA/HKD+5.04%

ADA/HKD+5.04% SOL/HKD+3.91%

SOL/HKD+3.91% XRP/HKD+6.13%

XRP/HKD+6.13%美聯儲今晚注定不會加息,也幾乎不可能立刻宣布縮減QE,即便是上調逆回購工具利率(RRP)以及超額準備金利率(IOER)的可能性也不超過五成。然而,正是這樣一個看似不太可能有任何大動作的“議息之夜”,華爾街的交易員們卻無一不嚴陣以待,隨時準備迎接市場可能出現的驚濤駭浪。

在億萬富翁、對沖基金經理瓊斯(Paul Tudor Jones)看來,今晚的美聯儲貨幣政策會議可能是鮑威爾職業生涯最重要的一出大戲。而摩根大通CEO戴蒙則更是放話,該行已經囤積了5000億美元“彈藥”,以等待利率走高時出現的投資機會,目前只待美聯儲“一聲令下”。

可能很多國內的投資者心有疑惑,既然美聯儲今晚不太可能有任何大動作,為何這些業內資深人士還如此如臨大敵呢?但其實,平時密切關注海外市場的投資者對此并不會感到意外——此次利率決議正值美聯儲政策轉向的關鍵敏感期,即便美聯儲不立即作出相關調整,但只要稍有任何鷹派轉變的暗示,就足以對全球資本市場未來一段時間的走勢產生深遠的影響。

按照日程安排,美聯儲為期兩天的貨幣政策會議將于北京時間周四凌晨2點結束,屆時將公布決議聲明和季度經濟預測。而美聯儲主席鮑威爾還將在半小時后召開新聞發布會。

有業內人士表示,無論是聯邦公開市場委員會聲明中使用的措辭、最新的經濟預測、利率點陣圖、還是美聯儲主席鮑威爾在會后新聞發布會上的講話,都可能在不經意間成為今晚引爆市場的導火索。

以下是今晚美聯儲議息夜市場人士所普遍預期的四大主要看點:

看點①:美聯儲會否開始討論縮減QE?

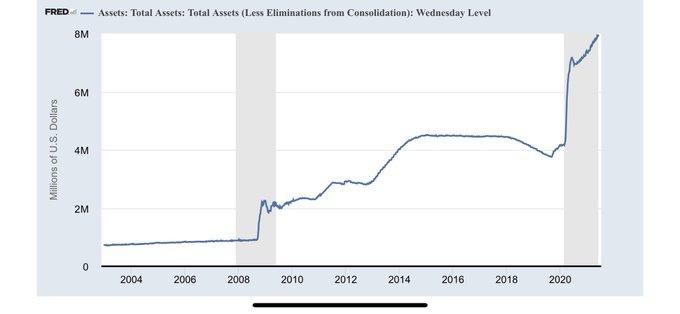

美聯儲在4月的會議紀要曾顯示,一些美聯儲官員指出,如果經濟繼續取得進展,開始討論調整債券購買步伐的計劃可能是合適的。對此不少經濟學家認為,這種討論最早可能會在本周開始,盡管這將只是在初步層面上的,正式宣布縮減每月1200億美元資產購買的具體細節還要留待今年晚些時候。

美律師:有很多政策問題包括加密貨幣將引起美聯儲新任監管副主席的關注:金色財經消息,美國律師們表示,從資本到氣候變化風險再到加密貨幣等等,有很多政策問題將引起美聯儲新任監管副主席的關注。(law360)[2022/7/17 2:18:07]

國際金融協會(IIF)首席經濟學家Robin Brooks指出:“我認為對縮減QE的討論最早將在周二和周三的美聯儲政策會議上開始,同時這將會是一個非常、非常謹慎地開始。”他補充說,美聯儲主席鮑威爾不會急于做出結論。

美國銀行美國短期利率策略主管Mark Cabana也表示,“我們預計美聯儲此次會議的主要關注點將是對縮減購債的描述以及美聯儲對此的看法。在縮減購債規模方面,我們認為他們將開始討論這個問題,但同時鮑威爾將重申,這還需要一段時間。”

此外,景順首席全球市場策略師Kristina Hooper同樣預計,美聯儲可能將在本周的會議上討論縮減購債規模的問題,并在杰克遜霍爾(Jackson Hole)全球央行年會上宣布將于今年秋季開始縮減購債。

當然,并非所有業內人士都預期美聯儲本周就將釋放上述暗示。高盛經濟學家就表示,“現在就談論縮減購債規模可能還為時過早。我們繼續預計,美聯儲將在8月或9月發出第一個暗示,然后在12月正式宣布,明年初開始縮減購債規模。”

無論如何,縮減QE注定將是今晚美聯儲決議最為敏感的一個話題,投資者或許可以從鮑威爾會后的新聞發布會中尋找最終答案。即便美聯儲沒有公布任何縮減QE的時間表,但只要暗示其目前正在討論這一話題,都將被市場視為鷹派信號;而反之,若美聯儲仍強調縮減QE為時尚早,或直言相關討論還未開始,則將繼續令那些押注美聯儲將偏向鴿派的投資者感到安心。

美聯儲理事沃勒:美聯儲可能準備在明年3月或5月加息:12月18日消息,美聯儲理事沃勒:如有必要,希望將明年3月啟動首次加息作為選項,美聯儲可能準備在明年3月或5月加息。[2021/12/18 7:47:28]

看點②:加息預期會否提前至2023年?

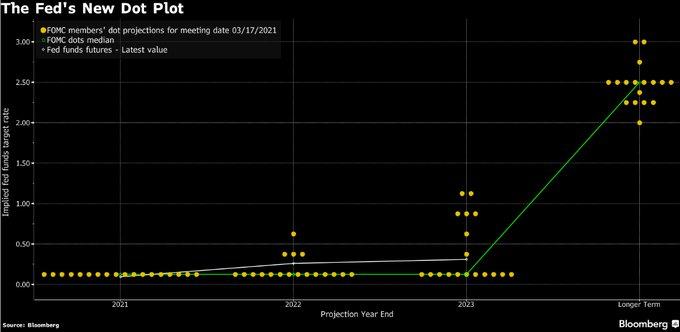

相比于縮減QE,美聯儲加息的日程無疑要顯得更為遙遠。但在今晚的美聯儲決議中,美聯儲在利率點陣圖上將加息預期提前的幾率,甚至有可能要比暗示討論縮減QE更大。

美聯儲3月公布的上一份點陣圖顯示,所有18位政策制定者都預計利率將在今年內保持不變。四位官員預計明年開始提高利率,七位預計到2023年底才會加息,同時有11位預計現有利率仍將維持至2023年底不變。

換言之,7比11——這是美聯儲官員3月決議時,對2023年底前加息支持和不支持的人數對比。這一人數差距其實并不大,只要再有2-3位美聯儲官員在今晚的利率點陣圖投票中支持2023年加息,那么中值預期就將發生轉變。

而眾所周知,每逢美聯儲政策轉變的窗口臨近,美聯儲點陣圖的變動往往都會走在決議措辭或鮑威爾講話的前面。哪怕在3月點陣圖發布時只有7人預測2023年至少會升息一次,但也已經比去年12月時的點陣圖多出了兩人。

對此,不少分析師猜測,將于周三公布的新點陣圖可能會顯示,更多人預計2022年或2023年加息。

摩根大通(JPMorgan Chase)首席美國經濟學家Michael Feroli預計,此次點陣圖或將顯示對加息時間預期的中值提前至2023年。他在上周五的一份報告中說:“我們也將把加息時間的預期提前到2023年底。”

美聯儲主席:通脹將回落到更正常的水平:美聯儲主席鮑威爾表示,美國經濟將很快適應供求平衡,通貨膨脹將回落到更正常的水平。[2021/7/15 0:52:54]

當然,目前也有業內人士對此潑冷水。美國銀行的策略師們預計,官員們尚不會就2023年的加息達成一致。“我們認為他們仍將'擱置',但這將是市場的重點之一,”Cabana稱。“市場預計到2023年底,將加息2次或2.5次。美聯儲目前不指望會有任何變化。”

看點③:美聯儲如何在高通脹和低就業之間權衡?

今晚和利率點陣圖一同發布的,還有美聯儲對未來三年GDP、通脹和失業率的預期。不過,在對未來前景作出評判前,一個難題無疑正擺在鮑威爾面前:美聯儲究竟是如何看待近兩個月不斷飆升的高通脹數據和連續低于預期的非農就業數據的?

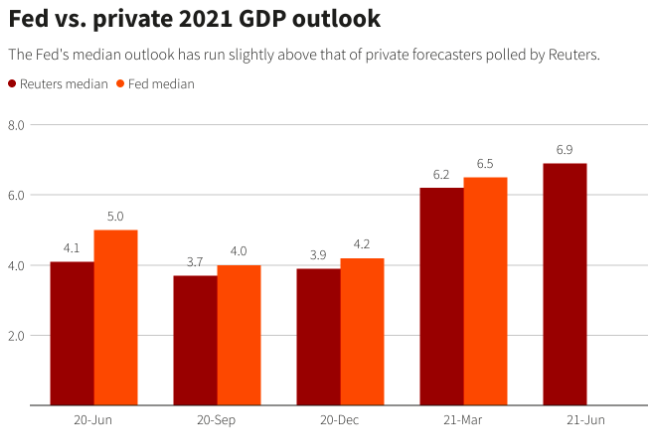

美聯儲官員3月份時曾預計,2021年第四季度消費者價格將比上年同期上升2.4%。這一速度將與2%的長期平均年通脹率目標相一致。但自那以后,美國通脹率出現飆升,因經濟反彈速度遠遠快于預期、企業出現招工難、關鍵材料短缺給供應鏈造成了嚴重破壞。

美國勞工部5月消費者價格指數同比躍升了5%,正式邁入“5時代”。要使通脹率達到官員們3月份的預測,物價不但要停止上漲,而且還要在今年剩余時間下降。

而與過去兩個月通脹數據飆升形成鮮明對比的是,美國勞動力市場則持續表現低迷——4月非農就業人數僅增加26.6萬,遠低于預期的近百萬人,5月非農人數雖然要好于4月,但55.9萬的公布值依然要低于預期的67.5萬。與2020年2月疫情前水平相比,目前就業人數仍銳減了多達760萬人。

美聯儲:將允許銀行使用緩沖資金進行借貸:美聯儲:將允許銀行使用緩沖資金進行借貸。(金十)[2020/3/23]

顯然,在今晚的利率決議中,美聯儲需要在兩大使命目標之間糾結:究竟哪個在眼下更為緊要。在過去幾周美聯儲官員的表態中,其向來是“寬通脹而緊就業”,認為目前高企的通脹數據只是暫時的,而勞動力市場的改善步伐則依然偏慢。如果今晚美聯儲繼續重申這一論調,則料將被市場視為鴿派。但如果其開始更多對通脹數據的上行感到警惕,則可能被視為鷹派信號。

值得一提的是,由于上周5月CPI數據出爐時正好處于緘默期,美聯儲官員們在今晚的決議前還沒有機會對爆表的通脹表現發表自己的看法。Forex全球市場研究主管Matt Weller在周五的研究報告中寫道,現在的關鍵問題是,通脹率上升是否是“暫時性的”,或者價格上漲是否有可能在人們的心理上根深蒂固。

至于前景展望方面,業內普遍預計美聯儲很可能上修今年年底的GDP預期,3月時的預測為6.5%。而隨著CPI數據節節攀升,對年底通脹預期也可能出現上修。高盛集團經濟學家估計美國今年經濟增長率為7.7%,可能助推第四季度通脹同比升幅達到3.5%。

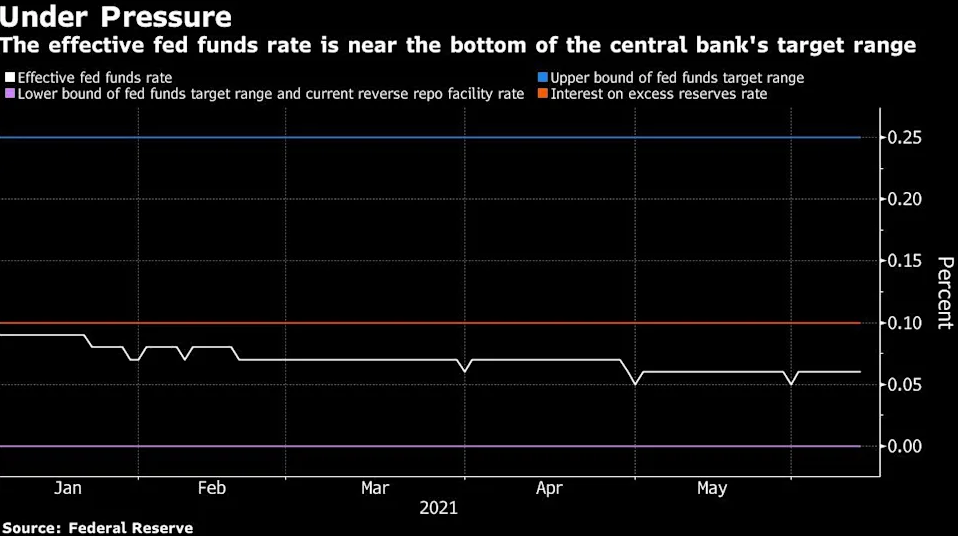

看點④:美聯儲是否會干預隔夜利率市場?

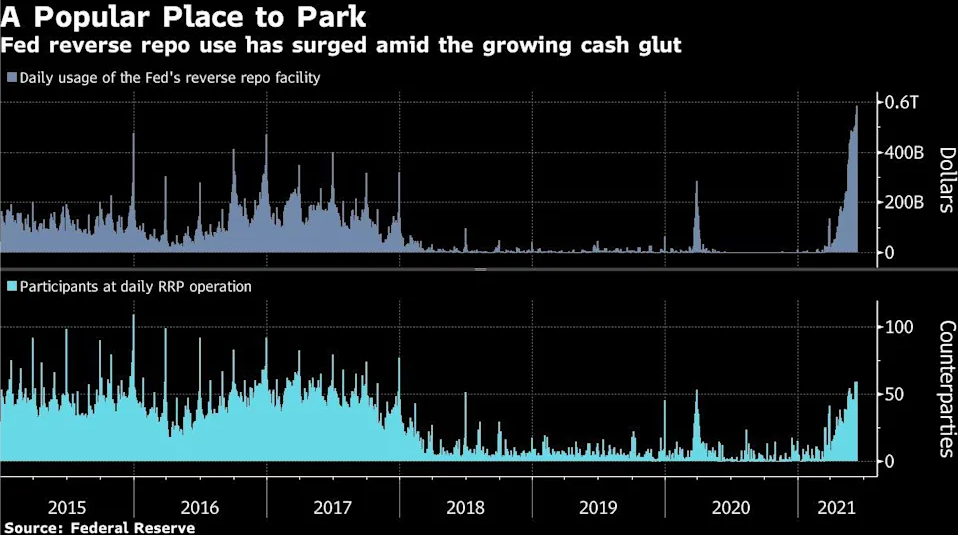

最后,美聯儲今晚利率決議還有一個重頭戲是,在貨幣市場開始被現金淹沒之際,美聯儲是否會及時調整貨幣政策工具包。

本周一(6月14日),59家參與機構逆回購工具的使用量達到5839億美元,超過上周五創下的5478億美元的前紀錄高點。盡管這一數字在周二有所回落,但依然處于5000億美元上方的罕見高位。隨著這種幾乎不提供任何收益的工具在投資組合中占比越來越大,貨幣市場基金正愈發感到到痛楚。

聲音 | 美國副總統建議美聯儲降息 Galaxy Digital創始人表示更看漲比特幣:美國副總統彭斯在接受CNBC采訪時表示,由于美國經濟在持續增長中“看不到任何通脹跡象”,美聯儲應該考慮降息,“不只是不要加息”。對此,Galaxy Digital創始人Michael Novograt發推表示:“這讓我更看漲比特幣。”[2019/5/5]

考慮到管理費用和其他成本,一些基金或將因此開始出現虧損,這可能會促使它們停止接受投資者的新現金甚至完全封閉基金。基金管理公司Federated Hermes的全球貨幣市場首席投資官Deborah Cunningham表示,不少貨幣基金運營商可能不太愿意再從某些產品的新客戶那里獲取現金。接近零的利率正在“帶來更多挑戰”,而且市場運行不健康。

因而,一些觀察人士認為,由于美聯儲的底線有破裂的風險,美聯儲本周的會議可能需要提高所謂的管理利率:即逆回購工具利率(RRP)以及超額準備金利率(IOER)。通過這些調整將可以為貨幣市場基金提供一些喘息的空間,并降低系統的風險。

美聯儲上一次調整管理利率相對于總體目標利率區間的水平還要追溯到2020年1月,當時疫情沖擊導致聯儲將基準利率下調至接近于零并開始實施額外的量化寬松政策。當時,在聯邦基金利率下滑至僅比1.5%的下限高4個基點后,美聯儲決定把超額準備金利率和逆回購利率分別提高5個基點。

不過,更多市場人士仍指出,美聯儲今晚的決議尚不太可能急于貿然做出上述調整,除非聯邦基金利率降至0.05%以下,而該利率迄今一直保持在該水平之上,周一報0.06%。

瑞士信貸分析師Zoltan Pozsar在報告中寫道:“沒有什么是無法解釋或'不恰當的',隔夜逆回購交易量正在升高,但這是其本身設計使然”。他還提到了聯邦基金利率的穩定性。“美聯儲可以隨時調整管理利率。如果到目前為止都沒行動,為什么他們會在6月16日這么做?”

金融市場提前布局?股債匯料現大行情!

綜上所述,今晚的美聯儲決議就算沒有作出任何重大的政策調整,但只要出現任何微妙的立場轉變,都可能“牽一發而動全身”——美聯儲不必正式宣布將縮減QE,只用暗示在討論縮減QE,就足以震懾市場上的“群鴿”;同樣,鮑威爾也不用明言何時加息,只要點陣圖上的幾個點稍有變動,預計市場就將領會美聯儲的意圖!

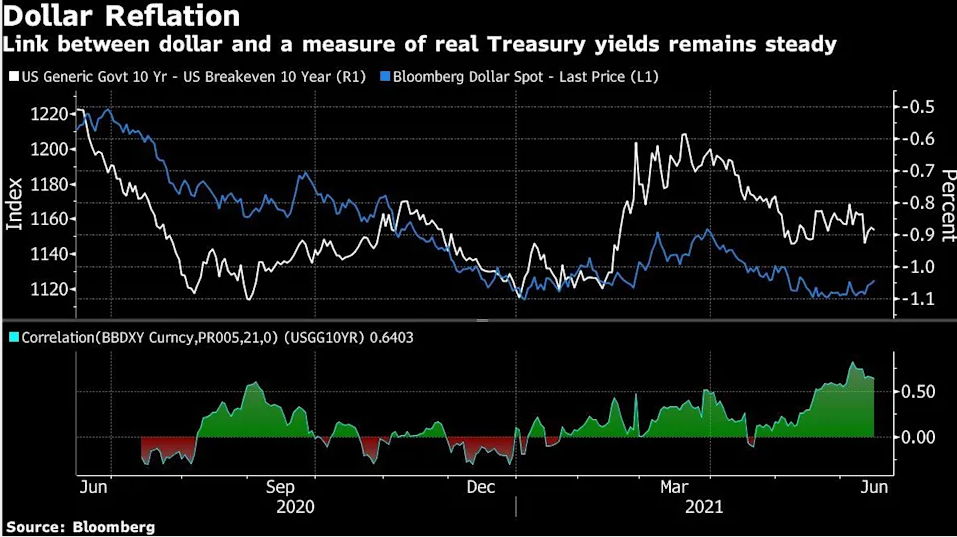

這也無怪乎在今晚美聯儲決議之前,無論是匯市還是債市,在眼下更為害怕的是:這個議息夜可能出現“鷹派意外”。

在外匯市場上,投資者在周三美聯儲宣布政策決定之前已明顯減少了對美元的做空,因擔心偏向鷹派的政策可能被低估。彭博美元指數連續第三天上漲,過去五天中已有四天上漲。與此同時衡量看漲和看跌期權平衡的風險逆轉指標表明,看多情緒達到了4月以來之最。

德意志銀行首席國際策略師Alan Ruskin表示,如果美聯儲主席鮑威爾周三開始就抑制通脹發聲,投資者應建立美元兌加元和日元的看漲頭寸。布朗兄弟哈里曼(BBH)策略師Win Thin則指出,鑒于美債收益率面臨的風險偏于上行,美元可能會受益于債市對美聯儲和通脹前景的重新定價。

相比于匯市,債券市場眼下對美聯儲決議出現鷹派意外的擔憂甚至要更為強烈。包括高盛、花旗、摩根士丹利、摩根大通和道明證券在內的五家華爾街機構自上周末以來已接連發聲警告,美債價格目前“對美聯儲決議出現鷹派結果、而非鴿派結果更為敏感”。

高盛集團(Goldman Sachs Group Inc.)美國利率策略主管Praveen Korapaty指出,“我的感覺是,市場圍繞美聯儲決議的潛在反應存在著不對稱性。外界普遍預計美聯儲將保持其超寬松立場,然而尷尬的是,美聯儲很難比人們預期的更鴿派,因為人們目前就基本預期美聯儲將保持鴿派立場,但如果出現鷹派意外,市場則還沒有做好準備。人們一直在規避做空風險。因此,你可能會看到債市出現一些拋售,推動收益率邁向區間上端。”

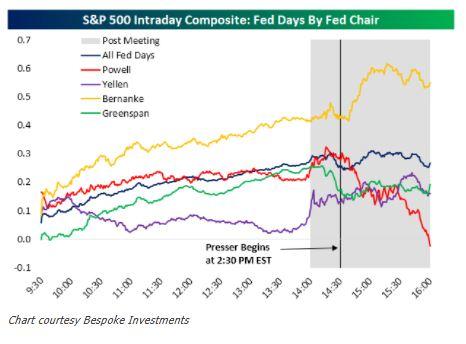

至于美股方面,標普500指數隔夜也暫時止住了過去幾個交易日連創新高的態勢,在美聯儲決議前陷入盤整。此前,該指數在周一剛剛創下了年內第29個紀錄收盤高位。

對于美股投資者而言,一個比較有意思的歷史行情總結顯示,今晚鮑威爾新聞發布會召開前后的這一時間段可能值得格外警惕。如下圖所示,盡管美股在鮑威爾任內漲勢如虹,但卻似乎并不怎么“喜歡”其在利率決議后召開的新聞發布會。在鮑威爾新聞發布會召開當天的凌晨2點半-4點這段時間里,美股往往會走軟,這與其他美聯儲主席任內的情況形成了鮮明對比。

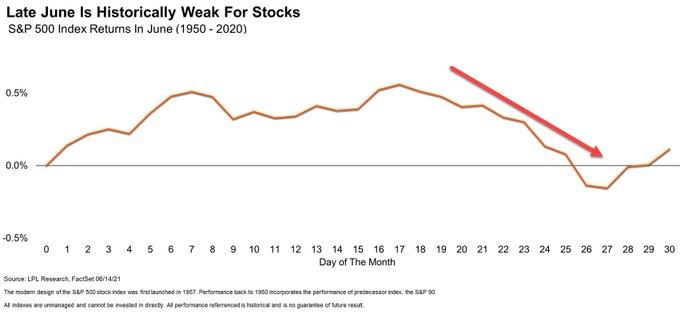

此外,從美股在6月的歷史經歷看,標普500指數往往傾向于在當月下半月下跌:

至于上述歷史規律會否在今晚不利于美股?美聯儲今晚的貨幣政策立場又究竟將偏向鴿派還是鷹派?不妨讓我們在這個美聯儲議息不眠夜,一同拭目以待。

Tags:ALACHAGALAXYBANMagic BalancerMecha MorphingGalaxyCashemobank

在我們參與鏈上生態時,加密錢包必不可少的工具之一。我們可以把錢包想象為參與鏈上生態時使用的銀行卡。沒有錢包調用數字資產的我們,在鏈上生態寸步難行.

1900/1/1 0:00:00"拜登政府「影子內閣」BlackRock 正在增加自己的「加密」話語權。"Pitchbook 近段時間的一組數據顯示,風險投資基金今年前半年已經向加密領域的公司投資了 170.

1900/1/1 0:00:00世界銀行拒絕了薩爾瓦多關于該國過渡到采用比特幣作為法定貨幣的請求。世界銀行以比特幣的環境影響和透明度問題為理由,拒絕支持薩爾瓦多采用比特幣作為官方接受的貨幣.

1900/1/1 0:00:006月9日,薩爾瓦多議會通過決議,正式批準比特幣作為該國的法定貨幣。薩爾瓦多這個中美洲國家成為全球首個承認比特幣為法定貨幣的國家.

1900/1/1 0:00:00區塊鏈安全是一個需要我們持續關注的問題,因為區塊鏈上的資產和傳統資產在本質上不太一樣,它是基于密碼學、公私鑰之類的技術。如果真的發生了詐騙的話,資產被追回的可能性是遠低于傳統資產的.

1900/1/1 0:00:00彭博社今日發表的一篇文章指出,蓬勃發展的加密貨幣公司正在努力尋找合適的候選人來填補數百個職位,對數字貨幣和其他資產的狂熱讓他們與全球一些最大的金融機構展開了競爭.

1900/1/1 0:00:00