BTC/HKD+1.87%

BTC/HKD+1.87% ETH/HKD+7.84%

ETH/HKD+7.84% LTC/HKD+2.04%

LTC/HKD+2.04% ADA/HKD+3.82%

ADA/HKD+3.82% SOL/HKD+1.43%

SOL/HKD+1.43% XRP/HKD+2.08%

XRP/HKD+2.08%之前Uniswap V3推出的時候,不少小伙伴們在想:Curve會不會被Uniswap V3干掉。如今Curve V2出來了。Curve 非但沒有被干掉,且其前進的步伐更進一步。

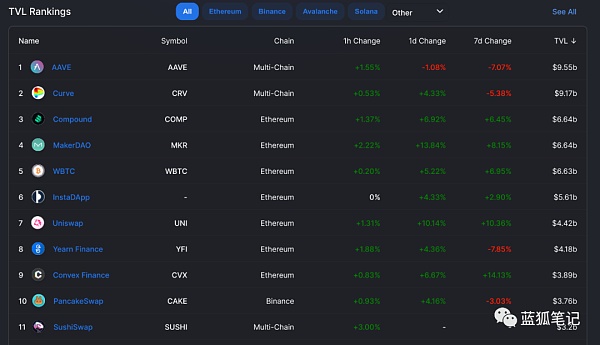

從目前看,Curve的TVL(鎖定資產總價值)達到91.7億美元,接近于第一位的AAVE,按照當前趨勢,Curve的TVL在未來一段時間有一定的概率超過AAVE位居首位。

(DeFi的TVL排行,DeFillama數據)

目前Uniswap V3的TVL是16.1億美元,Uniswap V2為44.2億美元,僅從鎖定資產總量看,距Curve有較大距離。雖然TVL不能代表全部,但從一個側面說明了Curve發展的迅速,它對于資金的吸引力在增強,之前不少人擔心Curve會被Uniswap V3干掉的局面并沒有發生。

要想理解 Curve V2的迭代,理解Uniswap的迭代也有幫助。在Uniswap V2的設計中,其所有LP的做市模式是無差別的,唯一差異是每個LP因為其提供的做市資金不同而產生份額比例的不同。

在這種設計機制下,計算貢獻的主要方式是資金和時間,資金份額越大,提供時間越長,收益越大(當然如果產生無常損失,損失也會越大)。因此,LP增加其收益方法是,增加其份額比例和提供時間。

Curve的創始人目前償還了463萬USDT:金色財經報道,據Lookonchain監測,在Curve遭黑客攻擊后,Curve創始人償還了463萬USDT,并在Aave上存入了1600萬枚CRV(約合1012萬美元)。他目前在Aave上有2.93億枚CRV抵押品和5968萬USDT債務,健康率為1.69。[2023/7/31 16:08:48]

Uniswap V3則打破了這種設計,引入了競爭性的模式。對于LP來說,要想獲得更大的收益,不僅關乎投入的資金量,也關乎LP的策略設置。在這種情況下,對于專業的LP提供商有利,對于非專業的普通用戶或大資金提供者不一定有利。

在Uniswap V3的流動性提供機制設計下,LP可以將其提供流動性的資金進行個性化設置,將其資金自定義地置于某個區間,以增大其資本的利用率,同時獲得了更高的杠杠,有利于獲得更大的收益,不過,同樣不可避免的是,也增加了相應的無常損失的風險。

總結來說,當LP將其資金聚集在當前市場匯率的周圍時,本質上是對市場趨勢的一種判斷。流動性聚集區間越窄,可獲得的杠杠越高,收益也可能越高,但如果波動過大,則無常損失也會相應增大。因此,會有大量的LP不斷進行各種策略的探索,從目前看,大量的資金都匯集在50%的波動性范圍之內。

Curve DAO正在投票為MATIC/ETH池添加Gauge:金色財經報道,Curve DAO正在投票為MATIC/ETH池添加Gauge,投票將于1月29日結束。

Curve表示,看到V2池在不同代幣流動性充足的情況下的表現后,巨鯨開始要求在以太坊上提供更多Gauge。之后,每幾周會增加一個,將先從針對MATIC/ETH池的投票開始。”[2023/1/23 11:26:57]

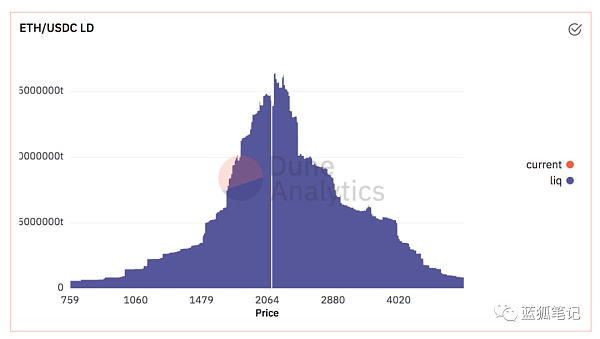

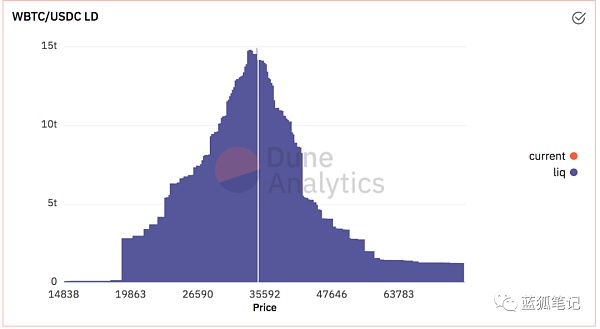

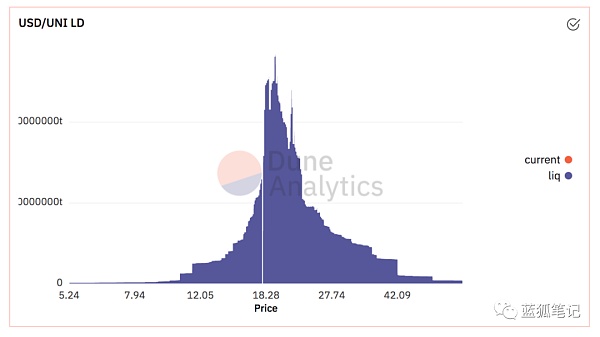

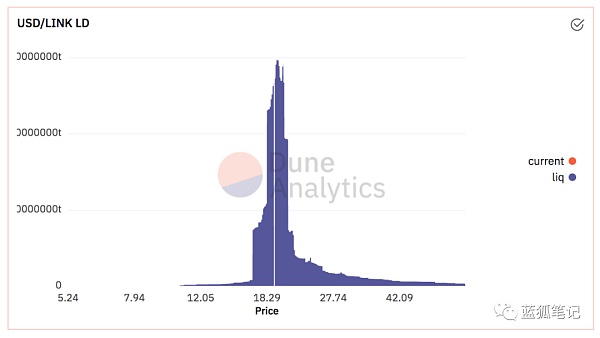

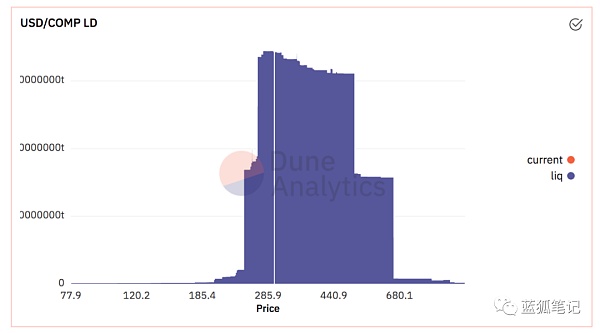

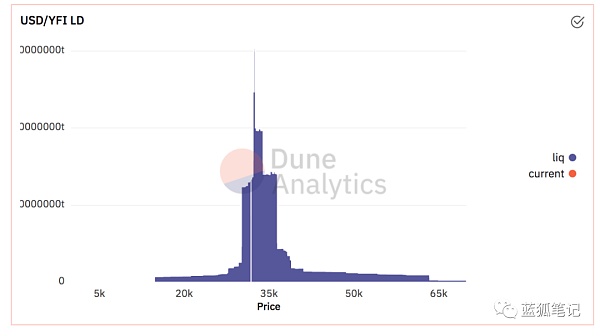

(Uniswap V3部分代幣對流動性分布,DuneAnaylytics數據)

金融應用程序Curve 為美國用戶推出加密獎勵計劃:金色財經報道,金融超級應用程序Curve 宣布與 B2B2C 數字資產基礎設施解決方案的領導者 Zero Hash 合作推出創新的加密獎勵計劃。

用戶收到一張 Curve 卡,并且可以選擇他們的任何其他卡作為 Curve 的基礎支付卡。當基礎支付卡已經獲得加密獎勵時,客戶可以“雙底”并同時在兩張卡上賺取加密,每次購買都符合美國用戶的條件。

Curve 正在利用 Zero Hash 的加密獎勵 API 驅動的基礎設施來原生提供加密獎勵,嵌入在 Curve 應用程序中,并提供無縫的用戶體驗。(finextra)[2022/10/1 18:36:39]

從上面的圖中,我們可以看出,絕大多數的流動性都往當前匯率價格附近聚集,且有些流動性的聚集度非常高。

通過流動性聚合,Uniswap V3本質上是引入了LP做市的競爭。會玩的LP可以根據市場的波動將其流動性進行合理調整,以獲取更大的收益;而有些LP調整如果沒那么及時,其收益就會降低,甚至如果市場價格波動到其價格范圍之外,其流動性資金也無法賺取費用。當然,如果LP設置的價格區間過窄,無常損失也會更大。收益越高風險越大,這一點并沒有變化。但如果設置不到位,收益變小,甚至沒有收益。因此,根據市場的變化,需要講究策略。

動態 | Capital Global Securities涉足加密領域 將向NYCQ基金注資1000萬美元:據NewsBTC消息,總部位于舊金山的美國Capital Global Securities宣布涉足加密貨幣和區塊鏈領域,將向CityBlock capital推出的私人數字風險投資基金NYCQ Fund LP注資1000萬美元。[2019/7/29]

在這種情況下,作為普通LP可能越來越無法跟專業的LP競爭,在交易市場總量相對的情況下,專業LP會賺取更多的收益。因此,可能會催生更多的做市策略商,它們的資金不一定多,但如果其策略足夠好,它可以幫助其他非專業的LP進行做市管理。普通LP可以將其資金存入到專業做市管理商的合約中,由這些專業的策略商聚合后進行統一管理,包括如何選擇價格范圍、重置的頻率等。在Uniswap V3的設計下,大資金不一定收益就更高,策略的權重在上升。

Curve V2跟Uniswap V3在聚集流動性和提升資本效率方面目標相同,但具體方法不同,最終對于不同主體的影響也不同。

Curve V2價格曲線的兼容性

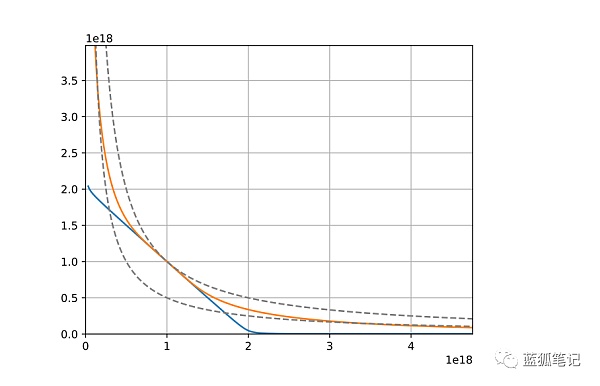

Curve V2在兼容性上表現不錯。下面是Curve V2白皮書上的圖:

IVN Security創始人吳迪:量子級別的安全保護將成為區塊鏈安全技術重點:近日,IVN Security創始人吳迪接受新華社專訪時對區塊鏈行業的數據安全問題發表了看法,他認為:區塊鏈安全技術目前仍處于起步階段,仍存在包括底層算法、成型產品、用戶使用等方面的安全問題。因此,革新數據安全技術迫在眉睫。當下,全球對安全生態建設的重視程度在日益提高,如歐盟早前實施的GDPR數據通用條例。因此,安全加密技術的創新如量子級別的安全保護,必成為技術發展的重點。吳迪提到,IVN Token是創新安全加密技術產物之一,可用于安全節點計算及網絡安全服務支付。[2018/6/2]

(各種AMM曲線對比,Curve白皮書)

藍線是其穩定幣兌換曲線,是Curve V1的兌換曲線,而黃線是更通用的代幣兌換曲線,是Curve V2的兌換曲線。從這條曲線,我們可以看到它的兼容性:一方面,兼顧了V1的穩定幣兌換,同時還兼顧流動性的尾部,由此應對匯率的快速變化。相對而言,在Uniswap V3,絕大部分的流動性會集中在于盤口附近,尾部的流動性可能極小,我們在上面的實例中可以看到,這在事實上已經發生。

Curve V2的自動化做市

上面我們提到,Uniswap V3也可以改變其流動性聚集點,不過,它主要是通過LP們對市場的判斷進行主動化的管理來達成。而Curve V2則是根據預言機進行自動化的調整。這使得普通的LP參與Curve V2更方便,而Uniswap V3正如上面提到的,逐漸變成了比拼LP策略的陣地,更適合專業的LP做市商。

比較來說,Uniswap V3是個性化的管理,而Curve V2是自動化的管理,這有點像互聯網時代的個性化設置和自動化推薦之間的關系。互聯網web1.0時代,用戶是受眾,無法上傳內容或個性化管理自己的偏好;而2.0時代用戶可以上傳內容,可以進行個性化設置;而如今則進入智能推薦時代,以算法自動化推送為主,這更符合大多數用戶“懶”的需求。從Uniswap V3到Curve V2也一種類似的感覺。

那么,Curve V2如何實現其自動化做市?

不斷變化的新曲線

Curve V2為什么可以實現自動化的做市管理?可以讓LP無須主動設置即可實現其流動性的再平衡?

Curve V2的價格曲線并不是固定不變的。它會不斷通過內部預言機的方式來改變其流動性聚集點,一方面可以實現更好的流動性和提升資產效率,也有利于減少LP的無常損失。

也就是說,Curve V2的“內部價格預言機”在其流動性聚集點遷移方面起到重要作用。Curve的內部價格預言機機制為EMA(Exponentially Moving Average),意為指數移動平均線,它會根據Curve中的歷史價格和最新交易價格等綜合得出參考價格。

有了EMA,Curve V2可以構建新的價格曲線,使得流動性重新聚集在盤口價格附近。當然,什么時候進行流動性聚集的再平衡,也需要閥值。它會根據EMA(內部預言機機制)來不斷獲取內部匯率的移動,并更新Xcp的變量,以此來衡量波動率。如果匯率波動超過一定的閥值(損益比),則會更新曲線,產生新的流動性聚集點,由此保護LP的利益。

這對Curve 2的所有LP都是一樣的,不用主動設置其流動性的價格范圍,由系統根據其預言機價格自動將LP的流動性聚集到盤口價格附近。由于是通過自動再平衡來調整流動性的聚集,不同LP之間的流動性只有數量和提供時間差異,沒有其他方面的差異,這跟之前的流動性提供沒有區別,因此其LP份額代幣依然可以是同質化的代幣,這有利于其可組合性。而Uniswap V3由于不同LP做市價格范圍不同,只能用非同質化的代幣NFT來表達。

在Uniswap V3,LP除了自行設置價格范圍,還可以自定義手續費用。而在Curve V2,這也是以自動化方式來解決。如果市場價格接近于流動性聚合的中點位置,其手續費最便宜,如果偏移越大,其費用會越高。

總結來說,從LP做市的角度,Uniswap V3越來越適合專業的LP來玩,相對而言,普通的LP較難跟上其調整的節奏,如果沒有及時調整,很難爭取到其做市的收益。這也催生了專業的LP,可以為普通的LP提供做市管理的服務。Curve V2則不用考慮這一點,只需要將資金注入到其流動性池,剩余的事情交由協議來完成,協議會根據價格的波動,不管構建新的價格曲線,將流動性聚集在交易價格附近。

跟Curve V1相比,Curve V2的價格均衡點會不斷移動,會產生不斷變化的曲線,就像是形成了一個虛擬的面。這種不斷變化的曲線,使得流動性永遠朝匯率附近聚集,提升資本效率,并減少了無常損失,同時對于用戶來說,也可以降低滑點。

在目前的競爭態勢下,Sushiswap采用Uniswap V3的做市模式,不如采用Curve V2的做市模式,從某種意義上,Curve V3更貼近DEX內在的發展趨勢。當然Uniswap V3也有其靈活性的特點,也有不少優勢。

假設SushiSwap采用了Curve V2的做市模式,鑒于其目前的用戶數和多鏈平臺的策略,也許通過它可以更接近于Uniswap。

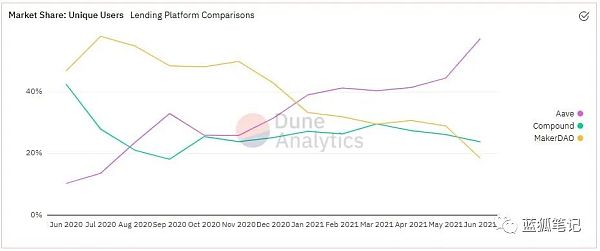

從Uniswap V3的迭代,再到Curve V2的迭代看,未來的DEX格局還存在很大的變數。還要考慮到一點,就是DeFi目前還處于非常早期的階段,如逆水行舟,不進則退。我們可以來看看,DeFi上最重要的領域之一借貸市場的情況:去年六月,MakerDAO和Compound的用戶數占據整個DeFi借貸市場的絕大部分(快接近90%),而AAVE僅有10%左右,如今,AAVE用戶數占據市場的57%以上,而MakerDAO和Compound分別下降到19%和24%左右。

(借貸領域獨立用戶數的比較,DuneAnalytics數據)

DeFi的未來版圖不會是固定的,而是充滿無限可能性。

本文是美聯儲監管副主席 Randal K. Quarles在愛達荷州太陽谷舉行的第 113 屆猶他州銀行家協會年會上發表的講話,發布在美聯儲官網.

1900/1/1 0:00:00近兩天國內消息面比較平靜,更多具有影響力的消息還是反應在國外,而且主要是美國。ETF是永遠逃不過的話題,目前已經有13家金融機構在申請比特幣ETF,若是真的無法通過的話,這些機構不會同時前仆后繼.

1900/1/1 0:00:00隨著全球其他國家或地區不斷對加密貨幣行業釋放監管信號,新加坡友好的監管環境成功吸引了來自世界各地的加密貨幣公司,這些公司正在擴大在新加坡的業務.

1900/1/1 0:00:00備受矚目的倫敦硬分叉升級(包含了 EIP-1559 提案)于昨日在以太坊 Ropsten 測試網上線,而據 watchtheburn.com 的數據顯示,在短短 24 小時內.

1900/1/1 0:00:00"在這次由西方項目傳導而來的過程中,BabyDoge 及 Doge 系列衍生幣種的「模式幣」趨勢已經展露無遺。"紅極一時的 Meme 幣種 DOGE 后繼有「狗」.

1900/1/1 0:00:001.什么是Thorchain?Thorchain基于Cosmos跨鏈協議,該協議也被稱為“區塊鏈互聯網”,支持非原生加密資產交易,讓所有加密貨幣資產擁有流動性.

1900/1/1 0:00:00