BTC/HKD+1.13%

BTC/HKD+1.13% ETH/HKD+1.91%

ETH/HKD+1.91% LTC/HKD+3.23%

LTC/HKD+3.23% ADA/HKD+3.43%

ADA/HKD+3.43% SOL/HKD+3.09%

SOL/HKD+3.09% XRP/HKD+1.82%

XRP/HKD+1.82%DeFi 不是連續時間金融,而是離散時間金融,DeFi 的頻率由公鏈的內在節奏——出塊時間決定。盡管出塊時間從事前看是一個隨機變量,但以出塊時間為時間單位,可以把主流金融領域的利息理論引入 DeFi。因為鏈上交易性能的限制,DeFi 需要適當拉長付息周期,更有必要引入精確的利息計算方法。本文以 PoS 礦池如何既提供 Staking 收益也提供流動性(特別是以太坊 2.0 礦池)為例說明了在 DeFi 的利息理論的實用價值。

與其他所有金融活動一樣,DeFi 的基礎也是投資和融資。因此,對不同的投融資方式所帶來的收益的定量刻畫就構成了對 DeFi 進行定量分析的主要內容,而刻畫和衡量投資收益的最直觀、最基本的概念是利息。利息可以從不同的角度理解。從債權債務關系的角度,利息是借貸關系中債務人為取得資金使用權而支付給債權人的報酬。從簡單的借貸關系的角度,利息是一種補償,由債務人支付給債權人,因為前者在一定時間內占有和使用了后者的部分資金。從投資的角度看,利息是一定量的資本經過一段時間的投資后產生的價值增值。

現場 | 萬向鄒傳偉:需要在去信任環境中引入信任:金色財經現場報道,10月28日,第六屆區塊鏈全球峰會的數字金融主題論壇于上海開幕,論壇上,萬向區塊鏈首席經濟學家鄒傳偉演講表示,DeFi是針對金融功能模塊構建的,包含支付清結算、聚集資源、跨時空轉移資源、管理風險、提供信息、解決激勵等。DeFi是一個離散時間金融,DeFi的頻率由公鏈時間決定,而出塊時間是一個隨機變量,離散時間決定鏈活動效率、價格發現等。以出塊時間為時間單位,可以把利息理論引入DeFi,這是對DeFi進行定量分析的基礎。但因為TPS有限制,DeFi需要拉長付款周期,更需要精確計算利息,

區塊鏈雖是去信任化的,但地址是匿名的,沒有身份和信譽,這顯示了開放性,但會導致作出承諾需要超額抵押。而因為超額抵押,DeFi借貸的風險定價效率很低,最終需要在去信任環境中引入信任,用信任消減對未來的不確定性,例如地址與鏈外身份和信譽關聯,例如公鏈內重復博弈等。[2020/10/28]

DeFi 中的利息有多種成因。一類最特殊的利息是當 DeFi 針對的加密貨幣屬于 PoS 型公鏈或自帶 Staking 屬性時。此時,Staking 構成風險最低的加密貨幣投資渠道,Staking 平均收益率將成為圍繞該種加密貨幣的投資和融資活動的利率基準。在一定程度上,可以把 Staking 平均收益率視為國債或央行票據利率,DeFi 中的其他利率等于基準利率加上風險溢價。當然,這并不意味著 Staking 平均收益率是所在公鏈生態的無風險利率。比如,對于通過 PoS 礦池參與 Staking 的加密貨幣投資者,他們要承擔 PoS 礦池的操作風險(比如因沒有及時出塊而被 Slashing),不同 PoS 礦池在同一時間段上可以產生不同的 Staking 收益率。

鄒傳偉:數字人民幣在核心系統沒有使用區塊鏈技術:近日,萬向區塊鏈首席經濟學家鄒傳偉在澎湃新聞的問吧欄目中表示,數字人民幣作為人民幣現金的“升級”版,會在一定程度上替代人民幣現金,但不會完全取代。中國人民銀行將繼續發行和管理人民幣現金,因為人民幣現金的持有和使用是真正的“零門檻”,不需要依靠智能手機。數字人民幣在核心系統沒有使用區塊鏈技術,但吸收了區塊鏈技術的關鍵特征。[2020/10/19]

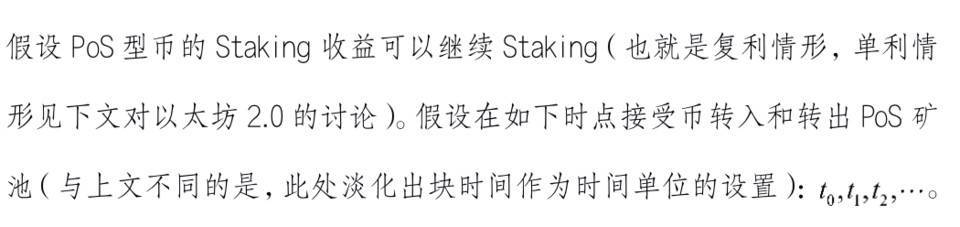

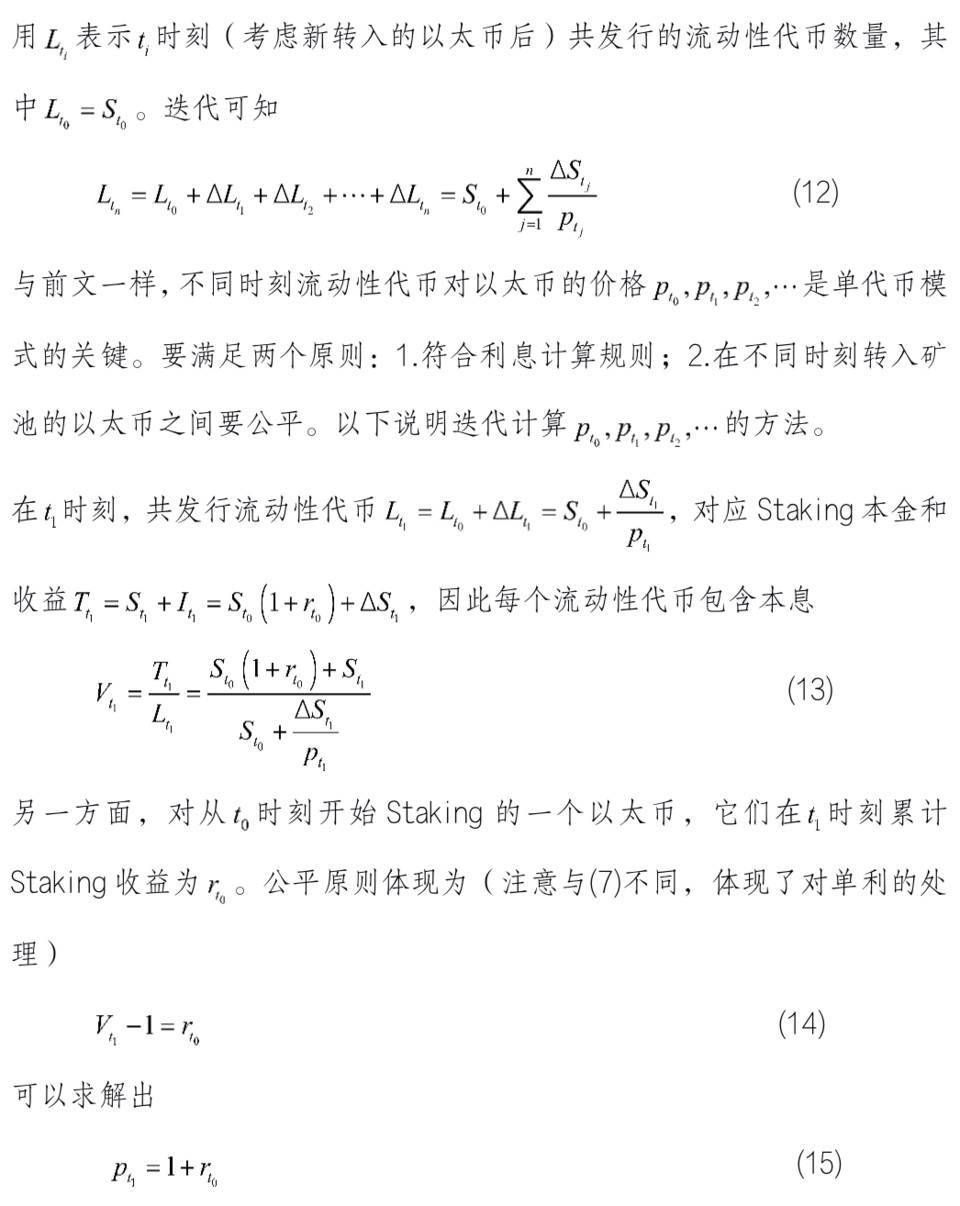

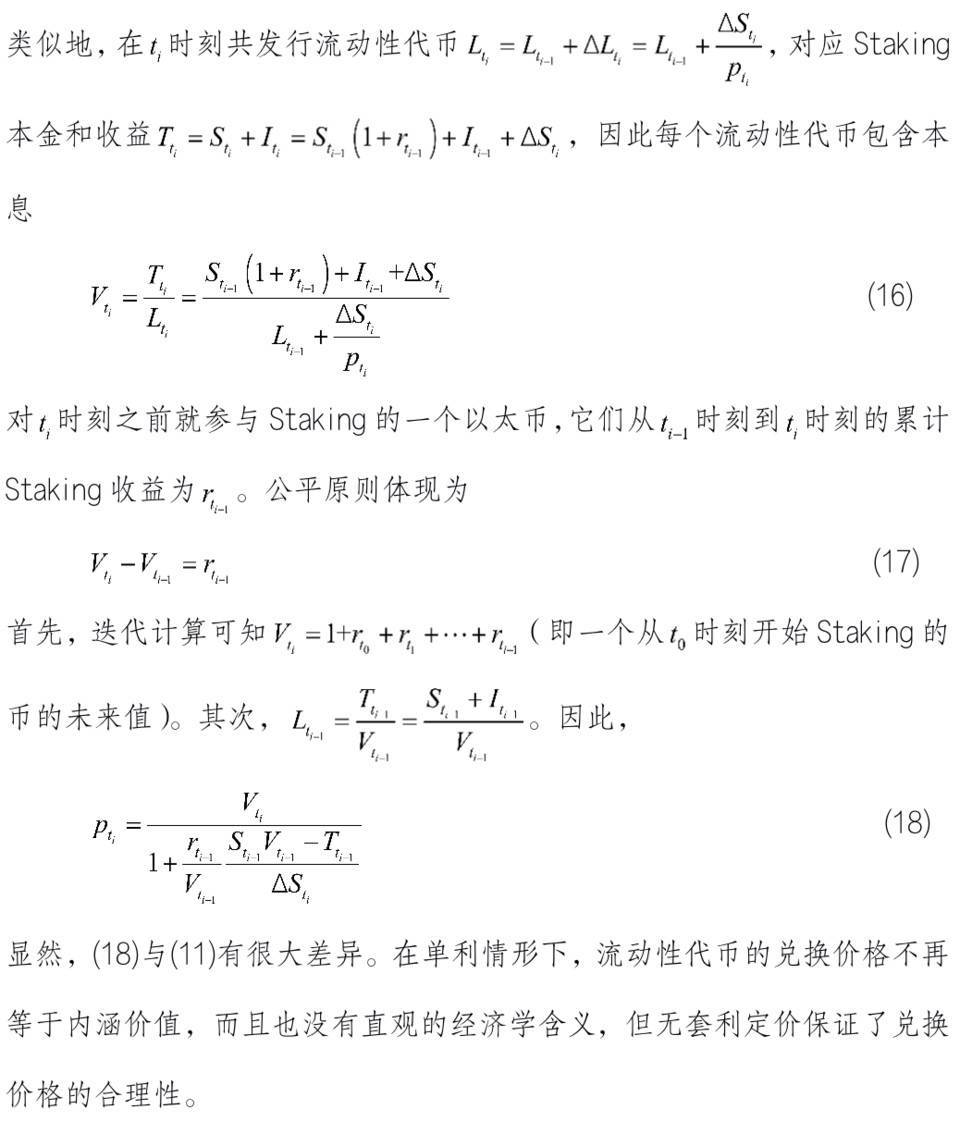

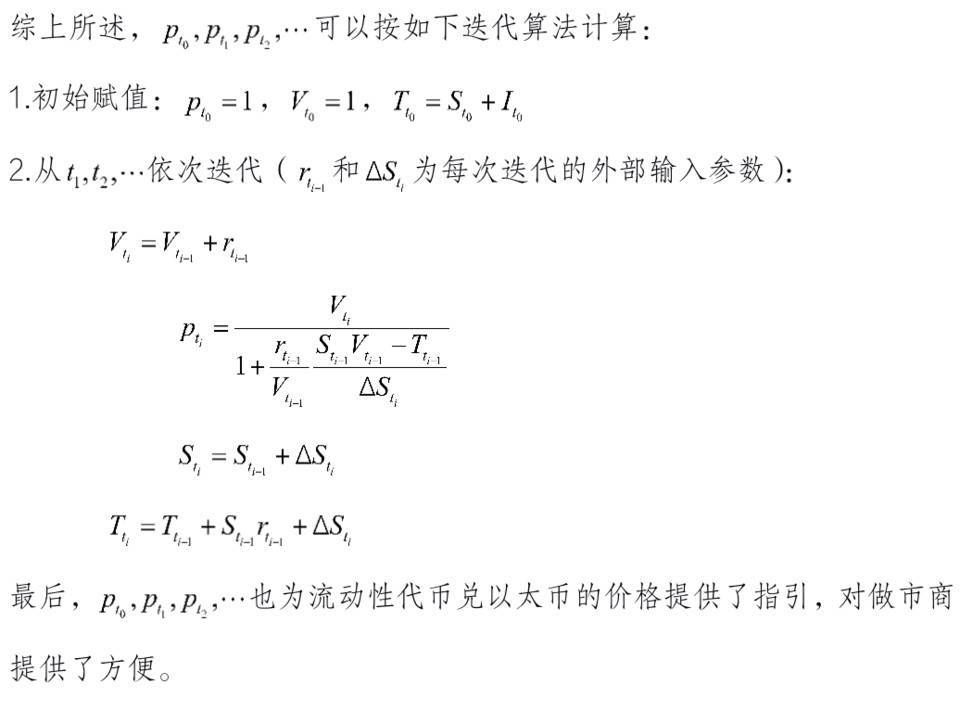

在對利息的處理上,Staking 存在兩類情形。第一類是作為 Staking 收益的加密貨幣不能繼續參與 Staking,這對應著單利情形。第二類是作為 Staking 收益的加密貨幣能繼續參與 Staking,也就是利息收入可以記入下一期的本金,這對應著復利情形。DeFi 與 Staking 之間有緊密聯系,研究 DeFi 的利息理論需要先研究清楚 Staking 有關的利息計算。

DeFi 的利息理論需要考慮公鏈的兩個特殊之處。第一,時間單位的確定。現實中有三種常用的度量投資時間的方法:「實際投資天數 / 年實際天數」(精確利息算法),「30/360」(普通利息算法),以及「實際投資天數 /360」(銀行家利息法則計算)。盡管公鏈中有時間戳,但公鏈中時間的延伸體現為區塊的不斷生成,時間單位是出塊時間。公鏈的出塊時間由驗證節點在分布式網絡中運行共識算法決定,盡管有統計上的平均值,但從事前看是一個隨機變量。本文對 DeFi 中的利息的分析,都是以出塊時間為單位進行。如果要和現實中的利息相比,需要先根據出塊時間做年化(Annulization)處理。

萬向區塊鏈鄒傳偉:央行數字貨幣會是人民幣國家化的新工具:美東時間6月24日,在哈佛大學肯尼迪政府學院的貝爾弗中心智庫展開了一場由中心主任Aditi Kumar主持的關于數字貨幣的研討會。萬向區塊鏈首席經濟師學家鄒傳偉表示,因為數字貨幣技術存在變革當前的跨國支付系統,而且中國政府大力推動人民幣國際化,央行數字貨幣會是人民幣國家化的新工具。但這之中并沒有地緣目標,從技術講,當前的賬戶范式的SWIFT和通證范式的DCEP系統并不相同。天秤幣并不是美國政府的海外先鋒,且會對貨幣替代和貨幣主權有深遠影響。(巴比特)[2020/6/26]

第二,付息周期的確定。在很多 DeFi 應用中,理論上每個新區塊都伴隨著利息的產生,但如果這些新產生的利息都第一時間通過鏈上交易來完成支付,既可能消耗較高的 Gas 費,也可能造成鏈上擁堵。解決方法是讓利息先累積一段時間再集中支付,但這對精確計算累積利息提出了要求。

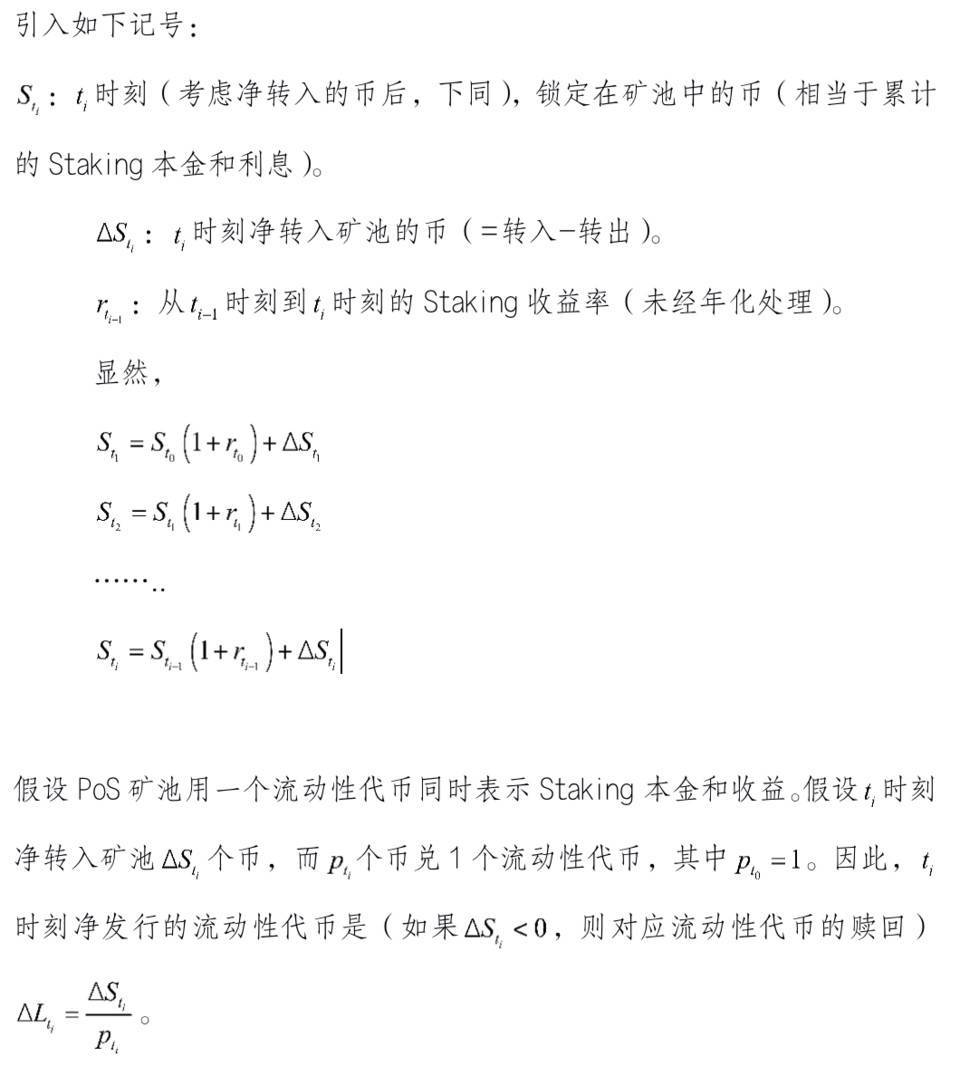

本文接下來用三個應用例子說明 DeFi 的利息理論的基本概念。第一,PoS 型公鏈中 Staking 抵御通脹的效果,以說明現值(Present Value)、未來值(Future Value)和貼現因子(Discount Factor)等概念。第二,PoS 礦池如何在向投資者提供 Staking 收益的同時也提供流動性,以說明對復利的處理。第三,以太坊 2.0 礦池的流動性解決方案,以說明對單利的處理。后兩個例子還將說明無套利定價的思想。

鄒傳偉:央行數字貨幣或可實現與第三方支付雙贏:6月12日,在由《中國經營報》和微吼聯合舉辦的“2020財富公開課”上,萬向區塊鏈首席經濟學家鄒傳偉表示,如果第三方支付機構可以作為DC/EP托管和支付機構,第三方支付行業目前對各種應用場景的滲透,以及建立的二維碼等收單系統,可以在DC/EP應用推廣中發揮積極作用,從而實現雙贏局面。(中國經營網)[2020/6/15]

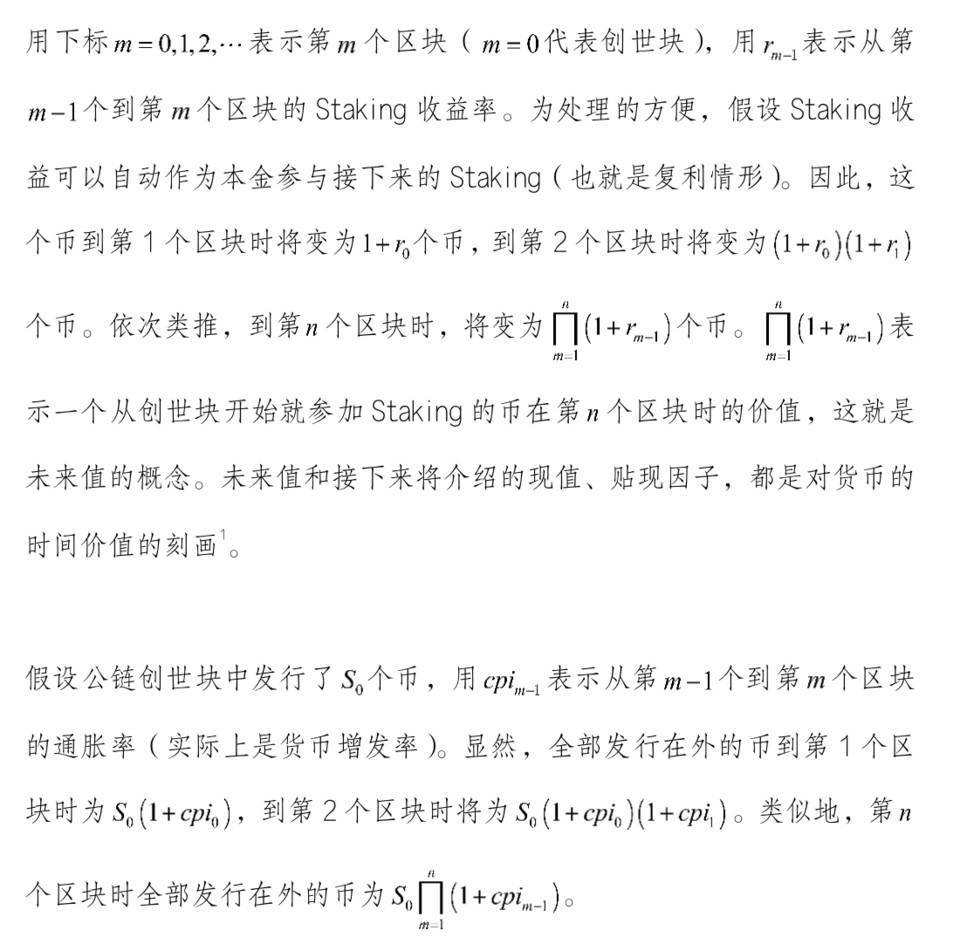

考慮在 PoS 型公鏈中,一個從創世塊開始就參加 Staking 的幣相對全部發行在外的幣的比例。

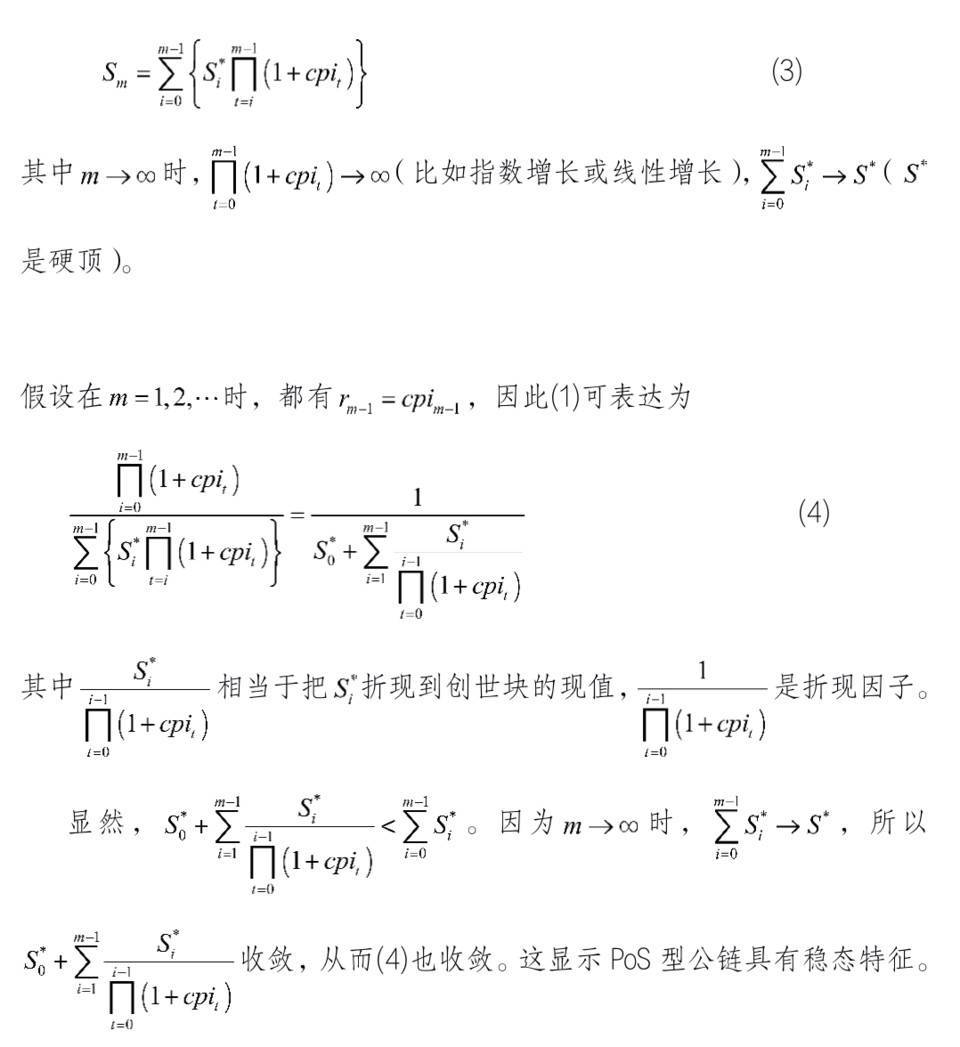

因此,一個從創世塊開始就參加 Staking 的幣相對全部發行在外的幣的比例為

(1) 和 (2) 說明,一個從創世塊開始就參加 Staking 的幣相對全部發行在外的幣的比例將隨時間增長,Staking 確實有助于抵御通脹。但實際中,很多幣不會一直處于 Staking 狀態,PoS 礦池因為沒選上驗證節點、Slashing 等情況不一定總能實現超越通脹率的收益。

萬向區塊鏈鄒傳偉:疫情會加速DC/EP進展:萬向區塊鏈、PlatON首席經濟學家鄒傳偉表示,疫情會加速DC/EP的進展。第一,疫情中,現鈔可能攜帶病是全社會關心的問題,人民銀行為此對疫情防控重點地區回籠的現金加強了管理。DC/EP不存在這個問題,并且DC/EP的“雙離線”支付功能更顯優勢。第二,疫情后國際局面會更復雜,DC/EP為疫情后人民幣國際化的新局面提供新思路。第三,數字貨幣可能滿足應對疫情的貨幣政策和財政政策的特殊要求,比如零利率時的貨幣政策,更積極的財政刺激政策。(21世紀經濟報道)[2020/4/22]

(1) 的另一種有意思的情形是,盡管全部發行在外的幣沒有硬頂,但可以分解成如下形式:

在以太坊 2.0 中,以太坊投資者只需通過智能合約抵押 32 個 ETH 就可以成為驗證者,32 個 ETH 也是每個賬號參與 Staking 的數量上限。每個區塊的驗證者都是信標鏈從一個很大的驗證者集合中選擇出來的。以太坊 2.0 通過隨機數發生器進行隨機選擇驗證者,被選中的 128 個驗證者將組成一個委員會,負責創建新區塊并獲得相應出塊獎勵。每 64 個區塊后,信標鏈會重新隨機選擇驗證者。為了吸引更多的投資者參與 Staking,以太坊 2.0 將驗證者的年收益率與抵押的 ETH 數量掛鉤。當系統中抵押的 ETH 數量較少時,驗證者的年收益率會很高,隨著抵押的 ETH 數量增多,驗證者的年收益率會降低。但參與以太坊 2.0 的 Staking 鎖定期時間很長,大概是 2 年。另外,信標鏈上的 Staking 收益不能接著參加 Staking (即單利情形)。這就使得以太坊 2.0 礦池必須向投資者提供流動性,但因為單利的存在,面臨更復雜的問題。

DeFi 不是連續時間金融,而是離散時間金融,DeFi 的頻率由公鏈的內在節奏(即出塊時間)而非現實世界的節奏決定。盡管出塊時間從事前看是一個隨機變量,本文分析已證明,以出塊時間為單位,可以把主流金融領域的利息理論引入 DeFi。現值、未來值、貼現因子、單利、復利和無套利定價等基本概念和工具也適用于 DeFi。而且因為鏈上交易性能的限制,DeFi 需要適當拉長付息周期,更有必要引入精確的利息計算方法。本文以 PoS 礦池如何既提供 Staking 收益也提供流動性(特別是以太坊 2.0 礦池)為例說明了在 DeFi 的利息理論的實用價值。

DeFi 中已存在跨期的投資、融資活動,利息理論為計算投資收益率和融資成本提供了基礎工具。對 DeFi 中的固定收益證券、貸款和衍生品,利息理論和無套利定價將成為有力的分析工具。

撰文:鄒傳偉,萬向區塊鏈首席經濟學家

Tags:DEFEFIDEFIINGDEFT價格defibox幣有價值嗎一直跌XDEFI Walletbiking幣網交易所騙局

自中國政府一刀切打擊比特幣挖礦以來,比特幣全網算力連續下跌,目前已經自峰值大跌近70%。據Glassnode統計的比特幣平均算力數據,北京時間6月28日比特幣全網平均算力為61EH/s,相比4月.

1900/1/1 0:00:00從去年6月開始,DeFi蓬勃發展已一年有余。在流動性挖礦的激勵下,DeFi在資金規模、用戶規模和產品規模方面都有了質的跨越.

1900/1/1 0:00:00The Graph 作為 Web3 的核心開發者工具及中間件,可以對區塊鏈數據進行結構化和分類,使用戶可以輕松高效地對其進行檢索.

1900/1/1 0:00:00即使你是加密貨幣的早期參與者,你可能也沒有聽說過比特幣有這么多的重大升級。原因很簡單。比特幣是目前世界上時間最長、最頂級的加密貨幣,其特點是擁有當今最具彈性的計算機網絡,正常運行時間接近99.9.

1900/1/1 0:00:00數字貨幣是數字時代的產物,自比特幣為代表的新型私人數字貨幣產生以來,點對點去中心化、全匿名、全網記賬等一系列貨幣金融領域的新技術、新實踐層出不窮,發展迅猛.

1900/1/1 0:00:00生產者價格受大宗商品價格上漲影響,在發達國家增長為7.1%,超過了90%的歷史數據,這正是通脹開始抬頭的地方。在疫情期間,工資增長異常之高,因為低收入工人被解雇.

1900/1/1 0:00:00