BTC/HKD+0.76%

BTC/HKD+0.76% ETH/HKD+1.56%

ETH/HKD+1.56% LTC/HKD+1.11%

LTC/HKD+1.11% ADA/HKD+3.41%

ADA/HKD+3.41% SOL/HKD+2.57%

SOL/HKD+2.57% XRP/HKD+2.64%

XRP/HKD+2.64%加密貨幣基金 ArkStream Capital 在 2021 年第二季度共投資了近二十個項目,我們將以項目簡介、賽道分析出發,來闡述為什么投資這些項目的緣由。

這篇文章會有 Handle.Fi、DeepDAO、Evanesco Network、Pontem Network、Unbound Finance 共5個項目的投資報告。

Handle.Fi 是建立在以太坊上,提供錨定多國法定貨幣的穩定幣的兌換協議。首批穩定幣將發行的是錨定澳元 (fxAUD)、日元 (fxJPY)、韓元 (fxKRW)、人民幣 (fxCNY) 和新加坡元 (fxSGD) 的 fxTokens。

隨著 DeFi 的發展,穩定幣質押需求激增。截止6月底,穩定幣的市值超過1000億美金,日均交易量 5億美金,穩定幣市場的發展同時也帶動了整個 DeFi 市場的興起,這種相互促進的關系促使市場上需要能夠滿足參與者進行對沖、投機、支付的穩定幣來支撐 DeFi 挖礦的收益比例。

(截止2021年7月5日,穩定幣數據來源:CoinMarketCap)

Ampleforth(AMPL)、Empty Set Dollar(ESD)、Frax(FXS)等等無需資產抵押的算法穩定幣,雖然這些算法穩定幣在理念上有著創新和前景,但目前的市場上,由于財富效應引發的FOMO 情緒,高收益暴漲暴跌是算法穩定幣目前存在的問題。

Alkemi Network將與Nexus Markets合作為交易所用戶提供DeFi收益:Alkemi Network將與 Nexus Markets合作,為交易所用戶提供 DeFi收益。通過集成,CeFi用戶將在可信賴的交易環境中訪問 DeFi流動性。Nexus Markets可以從Alkemi網絡的整合中獲益。該交易所將通過利用網絡機構級流動性平臺,為其用戶提供De-Fi級別的收益率。因此,用戶將獲得潛在的收益,同時也能享受到無障礙的服務。此外,Nexus Markets的用戶通過將比特幣、以太坊和一些穩定幣放入Alkemi Network整合的去中心化金融保險庫,獲得收入。(cryptonews)[2021/8/6 1:39:06]

以 MakerDAO、Handle.Fi 這類資產池超額抵押的穩定幣,通過數字資產足額抵押擔保發行來維持穩定價格,這種方式在一定程度上解決了穩定性問題。但以 USDT 為首的錨定美元的穩定幣仍然面臨諸多問題,比如,美元不斷超發帶來的貶值影響穩定幣的價格波動;中心化下不得不面對 USDT 不斷超發的事實。市值排名前5的穩定幣都是以美元為錨定,美元在穩定幣市場占絕對的地位,單一的錨定美元無法抵御外匯的風險。

Handle.Fi 提供的多幣種穩定幣兌換可以以當地貨幣結算交易,降低轉換費用和外幣風險;多幣種穩定幣之間的高效轉換;引入 Layer 2 解決方案和杠桿產品,可以推測外匯走勢,傳統外匯市場的價值想象空間更加廣闊。

Handle.Fi 使部分金庫清算可確保出售有效數量的抵押品以維持 c-Ratios,通過 DeFi first multicollateral vaults 優化加密資產的效用并降低清算風險。

Sunder Protocol宣布完成200萬美元融資,ArkStream Capital等參投:官方消息,Sunder Protocol宣布完成200萬美元融資,4SV、A195、ArkStream Capital、AU21、Caballeros Capital、DeFi Omega、DoraHacks Ventures、HashCIB、Magic Ventures、MW Partners、NGC Ventures、Redacted Capital、T3E、Titans Ventures、Kava Labs Inc. 全球業務發展副總裁Aaron Choi、Chainlink工程副總裁Benedict Chan、IPOR Labs的首席執行官Darren Camas、IPOR Labs的CSO Dimitar Dinev、Polygon首席營銷官Min Kim等參投。

據悉,Sunder Protocol愿景是允許任何用戶通過Sunder協議提取治理代幣的全部價值。[2021/6/11 23:31:53]

除了超額抵押和清算機制外,還有鑄幣稅的功能,它可生成更多的貨幣。1:1 贖回機制有助于確保 fxTokens 保持其掛鉤價值,部分金庫清算確保用戶不會喪失超過維持其債務頭寸所需的抵押品,并給用戶的抵押品付出利潤。這一系列的功能,將幫助Handle.Fi在去中心化外匯市場上占據一定份額。

DeepDAO 從市值、交易數據、會員數量、提案數量、選民情況、賽道分類等方向對所有的 DAO 進行探究、排名和分析,給予社區中立和客觀信息,以幫助 DAO 的成員做出決策。其收錄的項目包括 DAOstack、 Moloch DAOs 和 The LAO等平臺上創建的DAO 。

ARK基金創始人:ARK基金支持特斯拉增持加密貨幣:ARK基金創始人Cathie Wood表示,ARK基金支持特斯拉增持加密貨幣。(金十)[2021/3/9 18:26:54]

前幾期的投資報告中,我們提到與 DeFi 治理相關的 DAO 開始得到市場青睞。但是并非所有的 DAO 都是與資產管理相關,目前 DAO 的類別包括:治理型 DAO 、應用型 DAO、Yield DAO 、Creator&Media; DAO、DAO Adaptor、Guild、資管類別 DAO、聚合器等等。

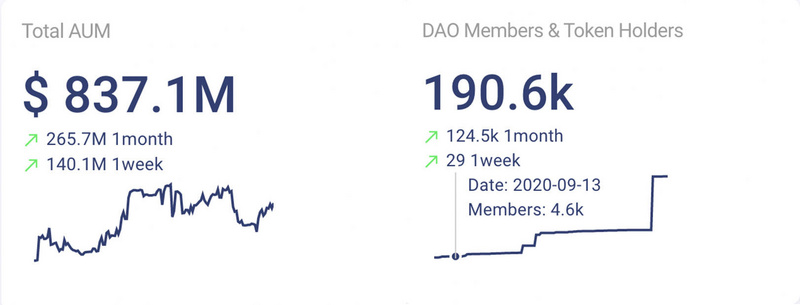

目前市場上的 DAO 遠不止于以上類別,DAO 將決策權交給利益相關者,這種組織形態上的變革和更新加速了參與者對 DAO 的探索。根據 DeepDAO 上的數據顯示 DAO 上總資產規模達到 8.371 億美元,DAO 的成員和代幣持有者已達到 190.6k 個(截止2021年7月5日)。

(截止2021年7月5日DeepDAO上數據顯示)

數據上可以看到, DAO 不斷擴大的規模和不斷增加的體量。這些成員將 DAO 的探索深入到了各類領域,DeFi、NFT、開源軟件開發、游戲、民主決策、能源、自由職業、體育等。當開發者和創業者把更多的精力放在了產品的迭代上后, DAO 的機制將會不斷探索下去。

DeepDAO 一直保持初衷與 DAO 的本質吻合,在發展中已經擁有了超過 2000 個 DAO 組織和數千名社區成員。DeepDAO 創始人 Eyal Eithcowich,曾在蘋果和多家 Fortune 500 強公司工作過。 跨領域下,他還是一名作家、電影制片人和活動家。整個團隊都實行 DAO 的模式,對 DAO 的探索需要這些經驗豐富的成員。

The Crypto?Lark主持人:KAVA等四個DeFi項目短期可能會大幅增長:YouTube頻道The Crypto?Lark主持人Lark?Davis表示,許多非基于以太坊的去中心化金融(DeFi)項目具有巨大的增長潛力。Lark強調KAVA、BAND、SWTH和NEX這四個項目在短期內可能會出現大幅增長。(The Daily Hodl)[2020/7/19]

DeepDAO 為社區中的 DAO 組織提供去中心化的孵化器以及資助投資,這些功能得到眾多資本的青睞,我們可以從 DeepDao上獲得更多優質的項目資源。我們一直看好 DAO 的發展,這是一個獨特的去中心化組合模式,而 DeepDAO 類似 DAO 的 CoinMarketCap,具備 DAO 賽道的唯一性和先發優勢。

Evanesco(簡稱 EVA)是 Web3 生態中獨有的結合 Layer0 網絡基礎設施和隱私計算框架的金融協議平臺。

在過去的幾年里,許多專注于隱私保護的區塊鏈項目已經爆發。大多數現有的隱私協議都是基于 UTXO 模型設計,不能執行復雜的邏輯,可編程性差。同樣,賬戶模型區塊鏈也很難保護隱私,因為每當在區塊鏈上確認相關交易時,賬戶中的余額就會顯示更新。

波卡生態中專注隱私解決方案的 Zecrey、MantaNetwork、Evanesco 等項目在資產隱私保護、信息傳輸隱私保護、用戶賬號信息處理中都通過各自的底層框架(例:ZK-Rollup、TEE、Layer0)來建立相應的解決方案。隱私賽道還需要考慮跨鏈、考慮到現有區塊鏈平臺的異構性、海量性和多樣性,提出一種能夠適應各種區塊鏈網絡的通用隱私協議。

動態 | StarkWare宣布推出閃電網絡替代品StarkPay 暫不適用于比特幣:據The Block消息,隱私區塊鏈公司StarkWare宣布推出閃電網絡替代支付方案StarkPay。StarkWare宣稱StarkPay支付處理器和驗證器是脫鏈的,生成對批量支付有效性的證明,驗證人核對數字簽名,驗證付款人有充足資金后,交易才會被鏈上發送給驗證人。但由于目前比特幣形式無法支持在鏈上運行的高效STARK驗證器,StarkPay功能暫無法適用于比特幣網絡。2018年10月消息,StarkWare獲Coinbase風險投資公司投資。[2019/3/6]

Evanesco 的 Layer0 隱私網絡,從應用層的堡壘池、堡壘錢包、P-DEX、P-NFT、P-Token等產品,就開始進行區塊交易數據的隱私保護。中間件產品主要包括堡壘賬戶、堡壘協議以及堡壘隱私池 P-Pool,同時 EVA 中間件產品將支持多鏈生態,包括 Polkadot、Ethereum、Solana、BSC 等,并在中間協議層提供隱私資產的跨鏈流動。

完整的 EVA 隱私金融協議將覆蓋底層基礎設施層和異構多鏈中間層,EVA 不僅為加密生態提供了去中心化的、彈性、安全的網絡基礎設施,同時也針對多鏈,提供了易用且統一的安全堡壘隱私協議層中間件產品 , 在多鏈生態下完成可擴展、高效率、異構跨鏈的隱私資產協議。

基于算力證明挖礦算法和 Polkadot 的 GRANDPA 算法開發的 GPoW 兩層共識機制。共識由 PoW 礦工和 PoS 驗證器組成,PoS 驗證器確認交易并分享利潤,PoW 礦工鑄造代幣并選舉 PoS 驗證器。他們相互協作,一定程度上能夠消除中心化的潛在風險。

Evanesco 集成了資產的發行、管理、轉移和跨鏈互操作,同時為錢包、交易所和聚合交易服務提供隱私流動性。市場對隱私的需求一直存在,不僅僅止于交易一個角度。一個完整的隱私協議構架能夠創造的價值更多的體現在生態的價值中。目前已推出堡壘池產品 V1 版本。堡壘池產品將陸續推出 V2、V3 版本。V2 版本將更注重用戶完成投資收益的同時,完成資產的隱私保護。堡壘池 V3 則將同時實現隱私資產保護和跨鏈資產智能投資。

EVA 生態可以為 Web3.0 應用、NFT、DeFi 等廣泛生態提供網絡接入和加密金融服務。

Pontem Network 旨在搭建加密世界與 Diem 之間的橋,使兩者之間可以互換價值,幫助 Diem 用戶訪問加密世界的大部分用例。基于 Polkadot 的 DApp 框架,用于將在以太坊、Polkadot 等公鏈上構建的 DApp 與 Diem 建立互操作性。

Libra 一直遭受監管的壓力,相繼失去了 PayPal、eBay、萬事達卡和 Stripe 等主要合作伙伴的支持。但 Facebook 沒有放棄在數字貨幣領域的腳步,將 Libra 更名為 Diem ,作為穩定幣推行,并決定取得與瑞士金融市場監管局(FINMA)合作,以獲取支付服務許可,按照 Facebook 的計劃,在2021年底將推出 穩定幣 Diem 試點。

Facebook 每月有近 30 億活躍用戶,這讓 Diem 在區塊鏈項目中具有最大的潛在收益。

Diem 可能會被整合到 Facebook、Instagram、Messenger 和 Whatsapp 上的交易中,比如:購物、支付廣告、向朋友匯款等。Diem 采用了 安全、靈活、適合編寫智能合約的編程語言 Move,許多的 Dapp 將出現在 Diem 的生態里。

但是,Diem 同樣需要面對強力的監管措施,這讓匿名的借貸金融 DeFi 很難在上面實現。并且,中心化的管理方式,延續了信息不對等、節點運行的許可權、用戶的KYC驗證等一系列問題。

Polkadot 給開發者提供了一個可擴展、完全去中心化生態環境,這正好是 Diem 將失去的部分,Pontem Network 將波卡與 Diem 鏈接起來,在 Move 中編寫智能合約,使用 Move VP 編譯它們,并在 Polkadot 平行線程上部署現成的產品。

Pontem 作為橋梁,能夠使 Polkadot 上的應用程序,例如 DeFi 和 Diem 的 NFT 相互受益。在Web3 基金會、Mechanism Capital 、 Kenetic Capital 等近三十多個海內外投資機構的支持下,通過 Diem 的 28 億 Facebook 用戶資源,為 KOL 提供一個直接交互的 NFT 平臺。

Diem 的率先測試讓眾多國家都在加快針對央行數字貨幣(Central Bank Digital Currency,以下稱CBDC)的研發測試步伐。目前,除了巴哈馬、烏拉圭、厄瓜多爾、委內瑞拉、泰國、柬埔寨已發行CBDC,中國等新興市場國家的央行數字貨幣已進入實際測試階段。

Pontem 雖然是一個“連接器”,但是它能夠連接的潛力是巨大的。

UnboundFinance

Unbound 正在使用創新、無債務流動性撥備系統,構建 AMM 衍生品層,從 AMM 池中釋放流動性。其不收取任何利息,并且可以免費清算。目前,其智能合約支持 Uniswap、Balancer、Mooniswap、Bancor、Curve.Fi 等。

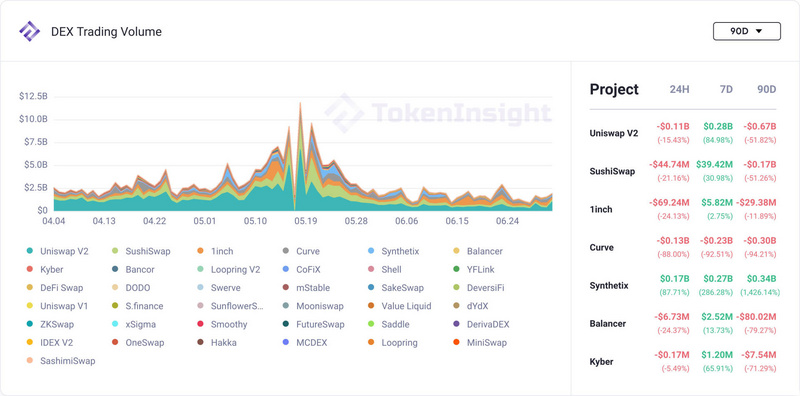

整個 DEX 市場規模2021年Q2季度(4月-6月)交易量最高達到近124億美元/日,平均交易量約為25億美元/日。如何最大程度的創造 LP 的價值,是目前合成資產在思考的問題。

(2021年Q2季度 DEX 交易量,數據來源:TokenInsight )

合成資產挖掘去中心化交易所中所質押的代幣的價值,給這些參與流動性的提供者帶來更多的收益。 傳統的合成資產項目 Synthetix 和 Mirror 這類在抵押資產上再次借貸抵押的方式,并沒有挖掘到 DeFi 中未發現的價值,且存在面臨清算和擠兌的風險。

Unbound 是 Uniswap V3 上推出聚合器合約和策略以提供集中流動性的首批項目之一。Unbound 抓住 DeFi 的可組合性和無需許可的特征,利用 DEX 市場鎖定的 LP 價值,這是潛在可釋放的流動性。

Unbound 正在搭建一個包含 Ethereum、Binance Smart Chain、Polygon、Harmony、Solana 的跨鏈橋,這在未來能夠實現 UND 穩定幣更多的應用場景,并且增加合成資產的組合。Uniswap、Balancer、PancakeSwap、QuickSwap、SushiSwap 等主流 AMM 均支持 Unbound ,他們將提供大量 LP 流入 Unbound 。流動性提供者可以在 Sunder 上質押他們的 LP 代幣以獲得獎勵,這些獎勵在開采后即可贖回。

Unbound 的靈活組合方式加上DEX 市場帶來的存量 LP,在可組合性的特征上提供了巨大的想象空間。

Tags:DAOARK穩定幣EFIFintraDaoDeutsche eMark香港推出穩定幣是真的嗎嗎nSights DeFi Trader

金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00去中心化預言機有助于使鏈下外部數據和 API與區塊鏈相連接。換句話說,預言機為智能合約提供了一個框架,用于訪問具有不確定性、或無法從該鏈上信息中獲取的數據.

1900/1/1 0:00:00波卡生態觀察,是我們針對 Polkadot 生態內的項目,以不同生態位的視角來觀察和分析的一個專題欄目.

1900/1/1 0:00:00穩定幣USDC(USD Coin)正計劃將發行地進一步擴大到Tron、Avalanche、Celo等10個區塊鏈上,以加快提升市場占有率.

1900/1/1 0:00:00在加密貨幣領域,穩定幣扮演著非常重要的角色。與BTC、ETH和BNB等其他加密貨幣相比,這些穩定幣是安全的、不易波動的.

1900/1/1 0:00:00當今 DeFi 中最大的業務就是去中心化交易。具體來說,在 Uniswap 和 Sushiswap 等協議上執行時,用你實際擁有的代幣去交換另外一種代幣。在交易術語中,這稱為交易“現貨”.

1900/1/1 0:00:00