BTC/HKD-0.09%

BTC/HKD-0.09% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD-0.35%

LTC/HKD-0.35% ADA/HKD-1.16%

ADA/HKD-1.16% SOL/HKD-0.47%

SOL/HKD-0.47% XRP/HKD-0.86%

XRP/HKD-0.86%原標題:倫敦升級臨近 DeFi市場復蘇

經歷了一個多月的低迷期后,DeFi市場有了復蘇跡象。7月6日,非小號收錄的91個DeFi資產中,有74個實現了上漲。其中,Synthetix、Aave、Compound等主流協議治理代幣漲超20%,其余協議也都有10%左右的漲幅。

與之對應,連續多日下降的鏈上總鎖倉價值(TVL)也緩慢回升。數據顯示,市場各主流公鏈的TVL之和已由6月26日的631.9億美元,回升至7月6日的715.5億美元,10天內上漲了13.22%。

觀察細分賽道,借貸板塊的表現相比DEX更為穩定。7月6日,DeFi市場總借款量為168.4億美元,近一周內小幅增長。而DEX總交易量則持續萎靡,較高峰時期下跌了88.36%。

鏈上穩定幣的流通量也保持了增長態勢,支持穩定幣挖礦的穩定幣兌換協議Curve成了大贏家,登上了TVL排行榜首位。

以太坊上Dex交易量環比下降14%:據歐科云鏈OKLink數據顯示,截至今日14時,以太坊上Dex的24小時交易量約合17.8 億美元,環比下降14%。

其中交易量排名前三的Dex協議分別是UniSwap 7.32億美元,SushiSwap 3.42億美元以及Curve 1.62億美元。Uniswap的交易量占到近24小時Dex交易總量的41.09%。[2021/1/29 14:19:25]

相比緩慢攀爬的TVL數值,主流DeFi資產的價格增長速度更為迅猛。以太坊網絡即將到來的倫敦升級是市場預期上升的助力之一。根據介紹,倫敦升級將通過實施EIP-1559等提案,提升以太坊的網絡性能并降低Gas費,這給鏈上的DeFi協議們帶來了更廣闊的增長空間。

DeFi資產普漲 TVL回暖

以太坊2.0存款合約地址余額突破140萬ETH:據歐科云鏈OKLink數據顯示,當前以太坊2.0存款合約地址已收到1400001.0 ETH,有43750個地址完成32 ETH的抵押。[2020/12/12 14:58:18]

經歷了「5·19」暴跌的陣痛后,DeFi市場在進入7月后展現出強勁的復蘇勢頭。

根據7月6日非小號的統計數據,在收錄的91個DeFi資產中,共有74個實現了上漲,漲幅較大的多是相對主流的DeFi資產。

截至當日下午3點,合成資產協議Synthetix(SNX)報價11.87美元,日內上漲幅度達到26%;借貸協議Aave(AAVE)報價333.5美元,日內上漲22.79%,COMP、SUSHI、UNI等知名DeFi代幣漲幅分別為22%、21.27%、14.1%。此外,1INCH、CRV、MKR、YFI等主流DeFi協議代幣日內漲幅都超過10%。

數據:以太坊鏈上比特幣錨定幣發行量達82960枚:DeBank數據顯示,以太坊鏈上的比特幣錨定幣發行量持續上漲,目前達82960枚。納入統計的包括WBTC、renBTC、sBTC、imBTC、HBTC、BTC++、pBTC以及tBTC。其中WBTC所占份額最高,當前發行量為 55498枚,占比66.90%,其次為renBTC ,發行量為18347枚 ,占比22.12% 。[2020/9/13]

對比之下,BTC和ETH兩大資產的漲幅分別為3.5%及5.5%,比上述DeFi資產遜色了不少。

實際上,近幾日DeFi代幣的走勢都較為強勢,尤其是借貸類協議的治理代幣。7月1日至6日間,COMP由287美元漲至518美元,漲幅超過80%。AAVE則由221美元漲至333美元,漲幅超過50%,MKR由2281漲至3000美元,漲幅達到31.5%。

動態 | 以太坊算力小幅上升,比特幣算力略有下滑:金色財經數據播報 比特幣現金算力暴漲21.45%:根據bitinfocharts數據顯示,比特幣算力目前為43.734Ehash/s,24小時算力降低了1.52%,以太坊算力目前為177.475Thash/s,24小時算力上升4.75%;比特幣現金算力目前為1.712Ehash/s,24小時算力降低0.28%[2018/12/25]

同期內,UNI漲幅為29.2%、SUSHI漲幅為22%,1INCH漲幅為15%。不難看出,DEX板塊代幣的走勢相比借貸板塊略遜一籌,這似乎也說明,在市場行情弱勢的情況下,用戶們通過借貸協議進行理財的需求更大。

在DeFi資產普漲時,連續多日下行的鏈上總鎖倉價值(TVL)也終于回暖。根據Tokenview的數據,市場主流公鏈的TVL之和已由6月26日631.9億美元的低點,回升至7月6日的715.5億美元,10天內上漲了13.22%。資金的緩慢流入對于DeFi生態的發展是個好消息。

CSDN蔣濤:Dapp開發首選以太坊 部分數據上鏈已成大勢所趨:CSDN創始人蔣濤近日發表了關于如何選擇公鏈開發Dapp場景的觀點,他認為需要重點考慮兩方面:第一,工具要全;第二,社區要豐富。選擇公鏈,開發生態比其他因素更重要。以太坊的開發者數量是其他公鏈的幾十倍,但每條公鏈包括EOS、NEO、QUTM在內都有自己的特點。不過,除非其特長能用上,否則Dapp開發還是首選以太坊。關于以太坊效率,現在有很多解決方案可以滿足,比如開發以太坊游戲,鏈下中心化可以先處理交易和數據,再批量上鏈確認,無須每次都先上鏈交易。部分數據在鏈上,是現在的趨勢。[2018/3/28]

具體到細分賽道來看,DEX板塊的交易量相對低迷。DeBank 7月5日數據顯示,包括Uniswap、PancakeSwap、SushiSwap在內的48個DEX交易量之和為26.76億美元,相比5月高峰期230億美元的交易量暴跌了88.36%。

相比之下,去中心化借貸市場的借款量相對穩定,7月6日,DeFi市場總借款量為168.4億美元,近一周內小幅增長。相比高峰時期265.67億美元的借款量,下跌了36.6%。

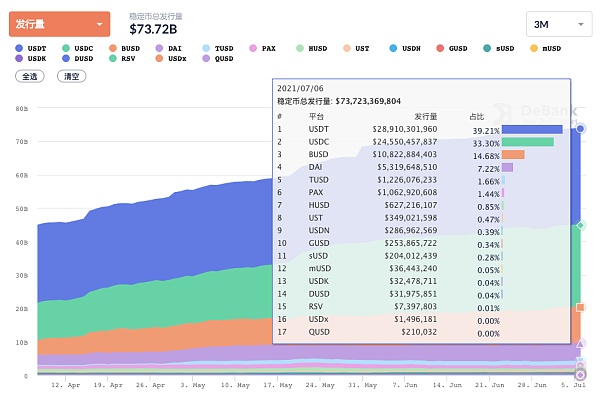

鏈上穩定幣則始終保持著增長勢頭。7月6日,以太坊鏈上穩定幣總發行量約737.2億美元,相比一個月前的567.77美元上漲了近30%。其中USDT、USDC和BUSD的占比分別為39.21%、33.3%以及14.68%。

以太坊鏈上穩定幣發行量保持增長

鏈上穩定幣的流通量增長,使得穩定幣兌換協議Curve成為了大贏家。當前,該協議TVL為87.21億美元,位列所有DeFi協議榜首。有分析認為,在市場下行期間,很多用戶都賣出了部分持有的加密資產,轉而持有大量的穩定幣資產,并流入Curve進行挖礦,推動了其TVL的升高。

以太坊倫敦升級提供市場預期

盡管當前DeFi市場TVL開始回暖,但距離5月份1135億美元的歷史峰值還有不小的距離。而相比緩慢攀爬的TVL數值,主流DeFi資產的價格增長速度顯然更快。有分析人士認為,即將到來的以太坊倫敦升級提供了市場炒作預期。

倫敦升級是今年以太坊主網最大的一次升級,尤其因為EIP-1559提案將在此次升級中實施,讓其充滿了話題性和關注度。EIP-1559將改變此前競價優先打包的費用模型,轉而通過算法設定費用以降低Gas費。新的費用模型由基礎費用和小費組成,每發生一次交易基礎費用部分的ETH都會被銷毀,小費則被礦工收入囊中。

此外,倫敦升級還會提升以太坊網絡的彈性,以緩解擁堵。隨著價值流轉效率低和Gas費高昂的問題得到緩解,以太坊上的DeFi協議們無疑會從中受益,治理代幣價格也就有了上升空間。

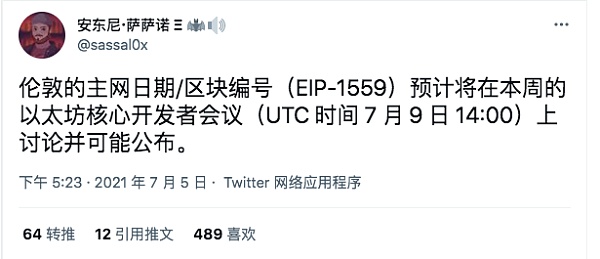

7月5日,EthHub聯合創始人Anthony Sassano在推特上表示,倫敦升級的日期可能在7月9日舉辦的以太坊核心開發者會議上被最終確定。此前,官方對外發布的倫敦升級日期在7月中旬。據Sassano透露,倫敦升級可能會小幅延期,他希望在8月4日實施。

倫敦升級時間將在7月9日討論

在投資者Bobo看來,倫敦升級如果小幅延期也未必是壞事,謹慎對待它會讓網絡的穩定性得到保障,而市場可能會因利好延期兌現,有更多時間推高ETH及DeFi資產的價格。

在此前的6月24日,以太坊測試網 Ropsten已經激活了倫敦升級的測試。27日,以太坊開發者Tim Beiko表示,Ropsten在倫敦升級后進行了壓力測試,結果沒有任何問題,這為以太坊在不久后成功升級提供了樂觀預期。一位分析師甚至預測,在接下來的交易日中,ETH對BTC的匯率可能上漲近40%。

距離5月19的市場暴跌已經過去了一個多月,市場的恐慌情緒逐漸修復,此時DeFi領域率先回暖似乎預示著市場將進入新的窗口期。隨著倫敦升級完成,底層基建進一步擴展,DeFi也有望繼續進化。

由 Flashbots 開創的MEV競拍服務已受到了礦工們的歡迎,那么這種競拍是否是最優的呢?注:原文作者是斯坦福大學電氣工程博士Guillermo Angeris.

1900/1/1 0:00:00看下BTC2011-2021年長期年線走勢,整體沿趨勢線一路向上,說明只要長期持有,都是牛市。所以交易不難,關鍵是心態.

1900/1/1 0:00:00隨著 DeFi 的火爆,一般的區塊鏈老手用戶肯定不止一次對 DeFi 項目進行授權了,每當使用一個新的 DApp,都需要授權這個 DApp 花費你的代幣.

1900/1/1 0:00:00不存在沒有價值的治理代幣,只有價值尚未被利用的治理代幣。“無價值的治理代幣”一詞經常出現在加密貨幣中,主要是針對在灰色監管環境下發行代幣的協議.

1900/1/1 0:00:00毫無疑問,加密貨幣對社會產生了非常重要的影響。然而加密貨幣仍然面臨許多挑戰。對一些專家來說,加密貨幣未來是什么呢?隨著越來越多的人了解加密貨幣,加密貨幣越來越受歡迎.

1900/1/1 0:00:00它曾被捧為繼比特幣和以太坊之后,區塊鏈的第三次偉大創新,它也獲得過A16Z、Polychain等明星投資機構的巨額資金支持,在上線之后,眾多頭部交易所搶著上線了它的代幣.

1900/1/1 0:00:00