BTC/HKD-0.23%

BTC/HKD-0.23% ETH/HKD-0.64%

ETH/HKD-0.64% LTC/HKD+0.37%

LTC/HKD+0.37% ADA/HKD-0.04%

ADA/HKD-0.04% SOL/HKD-1.08%

SOL/HKD-1.08% XRP/HKD-0.34%

XRP/HKD-0.34%穩定幣作為加密資產世界的圣杯之一,一直備受市場的關注,從年初至今,僅僅是錨定美元的穩定幣市場規模就從300億美元增長到當前超過1100億美元。

那在過去的半年當中,有哪些項目成為了這個賽道的贏家,又有哪些項目淪為了市場炮灰呢?

注:本文依據的是市場流通市值指標來衡量穩定幣的規模變化,涉及到的穩定幣項目有Tether (USDT)、USDC、Binance USD、Dai、TerraUSD、TrueUSD、PAX、Liquity USD、HUSD、USDN、FEI、GUSD、Frax以及sUSD,統計數據均來自coingecko(補充說明:30天內無法錨定住1美元的算法穩定幣項目不在本文統計范圍內,此外部分穩定幣項目因成立時間較晚,因此沒有年初時的數據)

尼日利亞BTC點對點交易量在2022年上半年接近4億美元:金色財經報道,根據點對點加密貨幣交易平臺Paxful的最新數據,2022年上半年尼日利亞的比特幣交易量接近4億美元。再加上2021年的7.6億美元交易量,這意味著這個西非國家現在是加密貨幣交易所全球最大的市場。尼日利亞通過點對點(P2P)交易所交易的比特幣數量不斷增長,正值監管機構打擊違反尼日利亞中央銀行(CBN)2021年2月5日指令的金融機構之際。該指令禁止銀行和其他受監管的金融機構促進涉及加密實體的交易。(news.bitcoin)[2022/8/25 12:48:02]

(圖1: 各穩定幣項目統計數據)

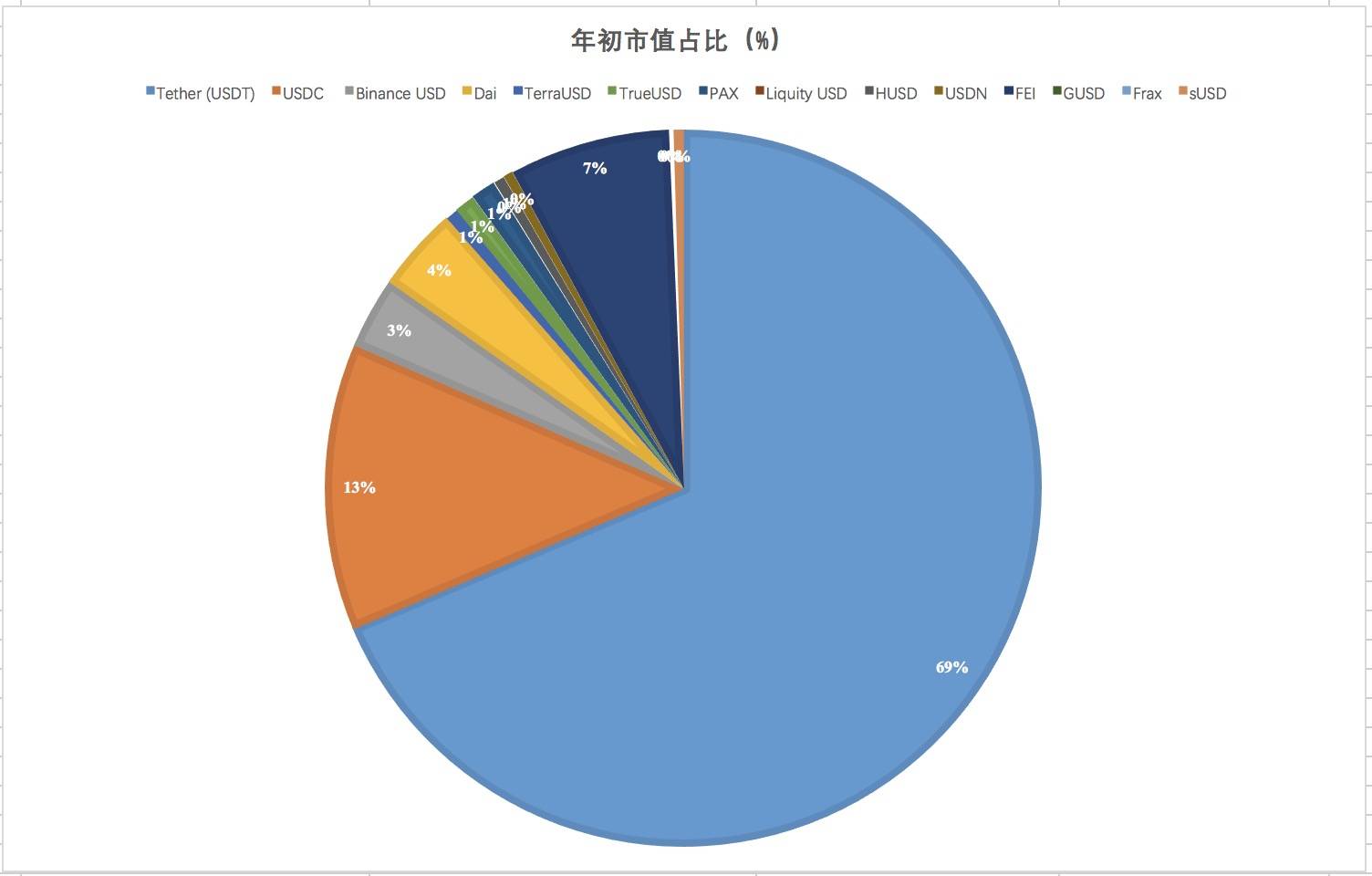

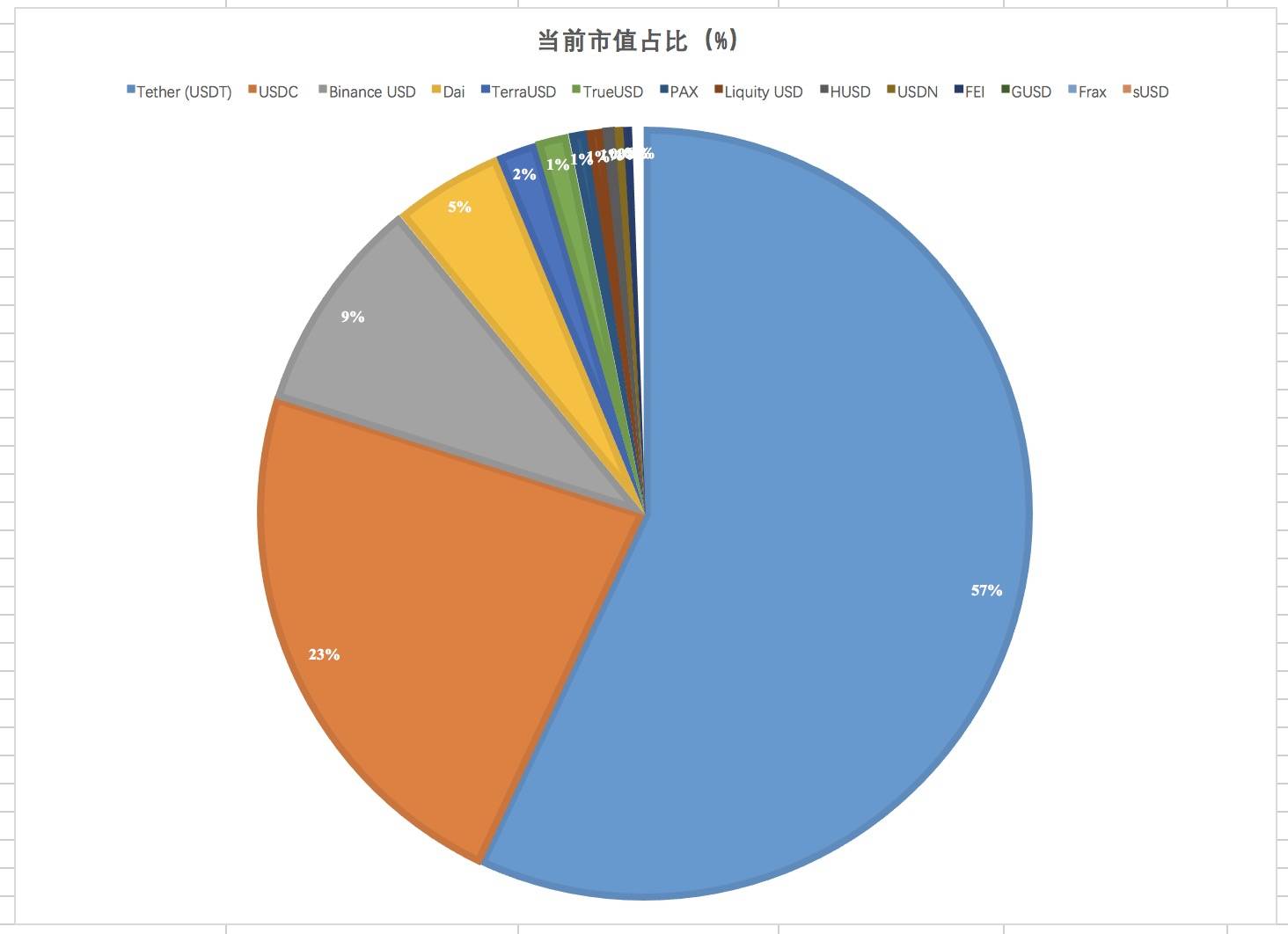

根據市場規模的大小,當前穩定幣市場的“龍一”位置依然屬于USDT,只能說它的先發優勢還是非常的強大,但我們還可以明顯觀察到,USDT在穩定幣市場的占有率已經從年初時的68%下降到當前57%,與此同時,USDC以及Binance USD的市場占有率則有了明顯的上升。個人預測,到今年年底時,USDT在穩定幣市場的占有率有望跌破50%。

央行會同部打擊虛擬貨幣等洗錢行為:今年上半年追贓金額達151.5億元:8月2日消息,根據“天網2021”行動統一部署,中國人民銀行會同部開展預防、打擊利用離岸公司和地下錢莊向境外轉移贓款專項行動,既持續打擊通過地下錢莊洗錢行為,又重視打擊近年出現的通過虛擬貨幣等方式洗錢行為。通過對洗錢通道的精準摸排和打擊,今年上半年追贓金額同比大幅躍升,達151.5億元,有力地維護了國家和人民的利益。(中國紀檢監察報)[2021/8/2 1:28:32]

(圖2:年初各大穩定幣市場占有率)

(圖3:當前各大穩定幣市場占有率)

Gavin Wood:Substrate 3.0版本可能會在2021年上半年發布:12月31日消息,波卡Polkadot(DOT)創始人Gavin Wood在《2020年Polkadot總結》中指出,Substrate的下一個主要版本3.0版本可能會在2021年上半年發布,將給以太坊帶來兼容性,以及新的改進、更多的慣用Frame PalletAPI以及一個更快的數據庫后端和端到端權重體系。另外,2020年Polkadot財政庫總共有超過1400萬美元的資金被用于資助200多個項目;Polkadot目前的10.2億DOT流通量中有61%被鎖定在質押系統中;Polkadot目前擁有274個驗證人,由大約200個獨立運營商運營,并得到7000多個個人指定賬戶的支持;Polkadot目前有超過100個平行鏈正在開發中,還有超過50個尋找完整平行鏈的插槽。Cumulus(用以連接Substrate的平行鏈)正處于功能完善的初始階段,準備與新的Rococo測試網和平行鏈v1代碼一起使用。[2020/12/31 16:08:48]

通過上面的幾張圖,我們還可以找到很多有用的信息,比如,抵押美元資產的中心化穩定幣Tether (USDT)、USDC、Binance USD、TrueUSD以及GUSD,均表現出了強勁的增長趨勢,這表明中心化穩定幣在當前及中短期內(假設不出現大項目暴雷的情況下),依舊會是穩定幣市場的主流類型。

動態 | Bitcoin Group SE公布半年報 上半年營業額245.5萬歐元:Bitcoin Group SE今天公布了2019年上半年的數據。報告所述期間的營業額為245.5萬歐元,而2018年同期,其營業額為834.8萬歐元。(DGAP)[2019/9/30]

此外,像Binance USD以及GUSD這類由交易所主導的穩定幣項目,它們在上半年的增長幅度是最為突出的,這顯然與這些交易所的發展有關。

相比之下,去中心化類型的穩定幣項目則呈現出兩極分化、喜憂參半的局面,比如Dai、TerraUSD以及Liquity USD這三個項目都經歷了增長,與此同時,FEI、Frax以及sUSD的市場占有率則在下降,其中,Fei甚至連市場規模都出現了大幅下滑,論為了穩定幣項目中表現最糟糕的一個。

下面我們就來看看每個項目的具體情況:

政策 | 中國央行:下半年要加快推進我國法定數字貨幣研發步伐:人民銀行召開2019年下半年工作電視會議。會議要求,要因勢利導發展金融科技,加強跟蹤調研,積極迎接新的挑戰。加快推進我國法定數字貨幣(DC/EP)研發步伐,跟蹤研究國內外虛擬貨幣發展趨勢,繼續加強互聯網金融風險整治。[2019/8/2]

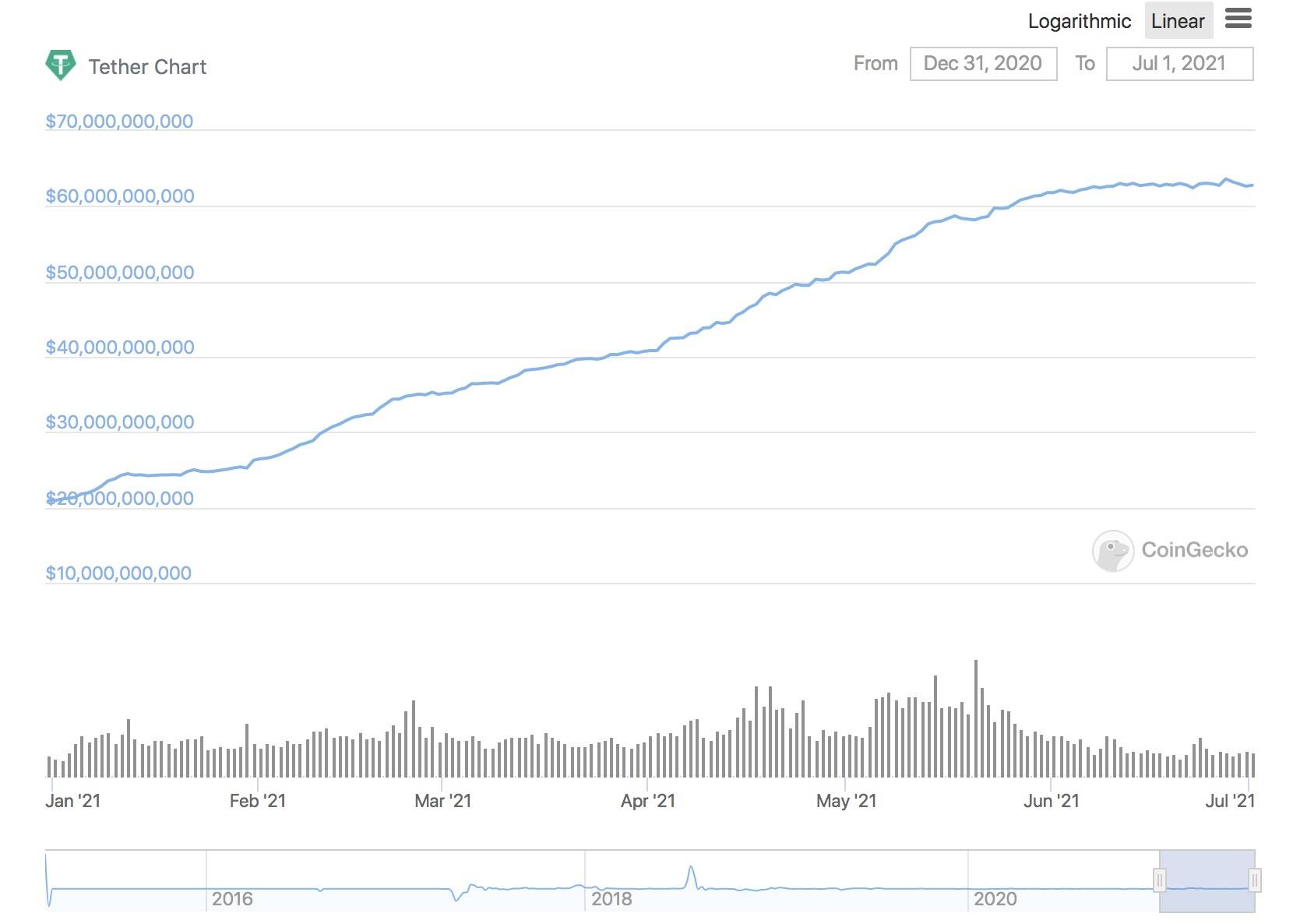

(圖4:Tether (USDT)市場規模變化)

如果用兩個字來形容Tether (USDT)在過去半年的表現,那就是:穩和囧。

Tether (USDT)的增長曲線在5月21日前基本呈直線狀,而隨著市場降溫后,其市場規模增長開始放緩,此外在DeFi領域,Tether (USDT)已經被USDC甩在了身后,而它也是當前為數不多市場占有率在下降的中心化穩定幣項目(另一個是PAX)。

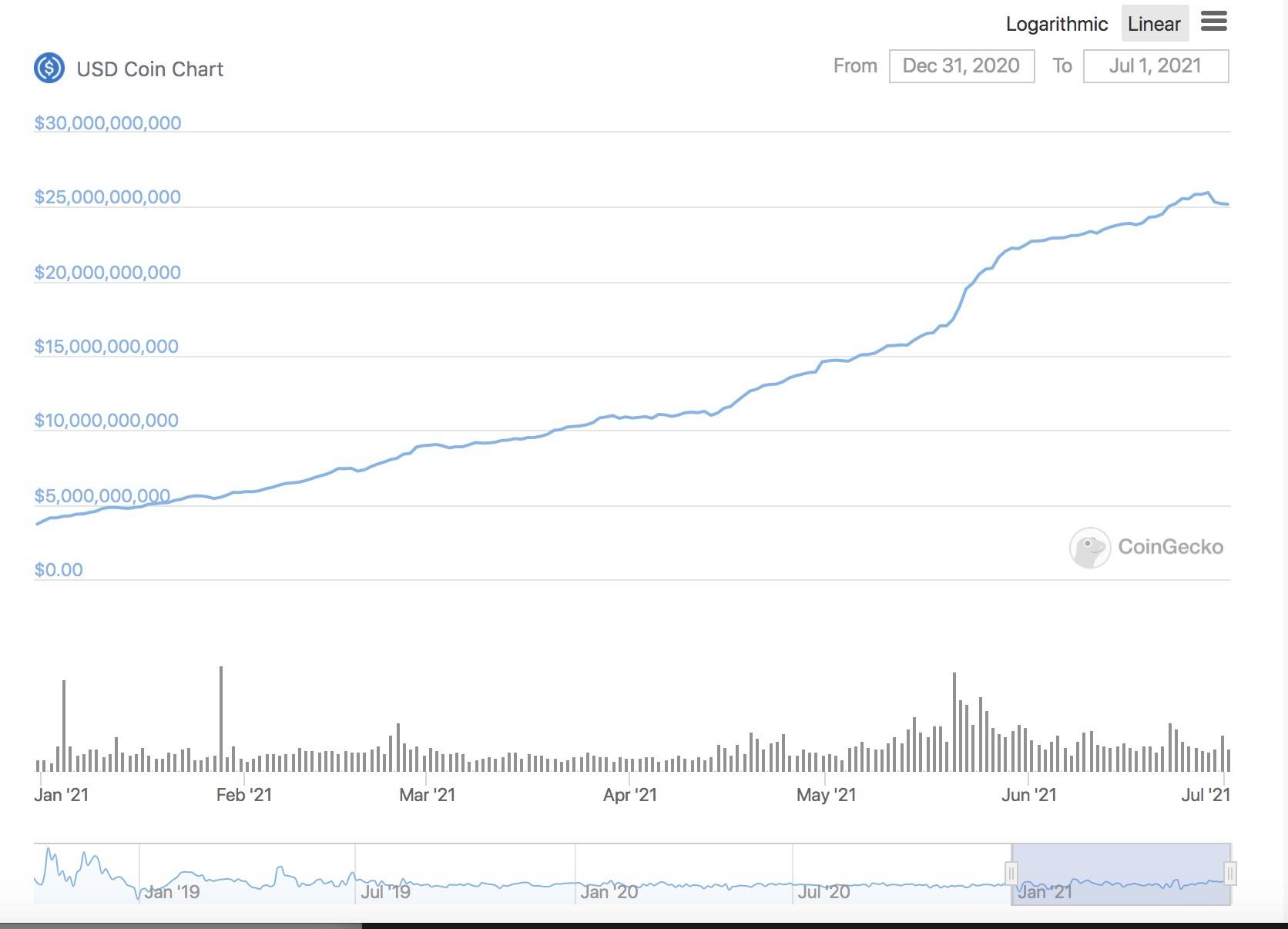

(圖5:USDC市場規模變化)

相比USDT,USDC的發展是更喜人的,這一點從增長曲線就能明顯看出,而在消息方面,像Visa這樣的大型金融機構支持了用USDC穩定幣來結算交易,此外Coinbase作為發起方之一,其還向持有USDC的用戶支付年化4%的利息,種種跡象表明,USDC的穩定幣發展道路要比USDT更為光明。

(圖6:Binance USD市場規模變化)

如圖所示,Binance USD的發展也是非常搶眼的,這或許和幣安智能鏈(BSC)的快速崛起有著很大的關系,我們可以看到,在市場處于牛市階段時,Binance USD的增長速度顯然要快于USDT以及USDC。

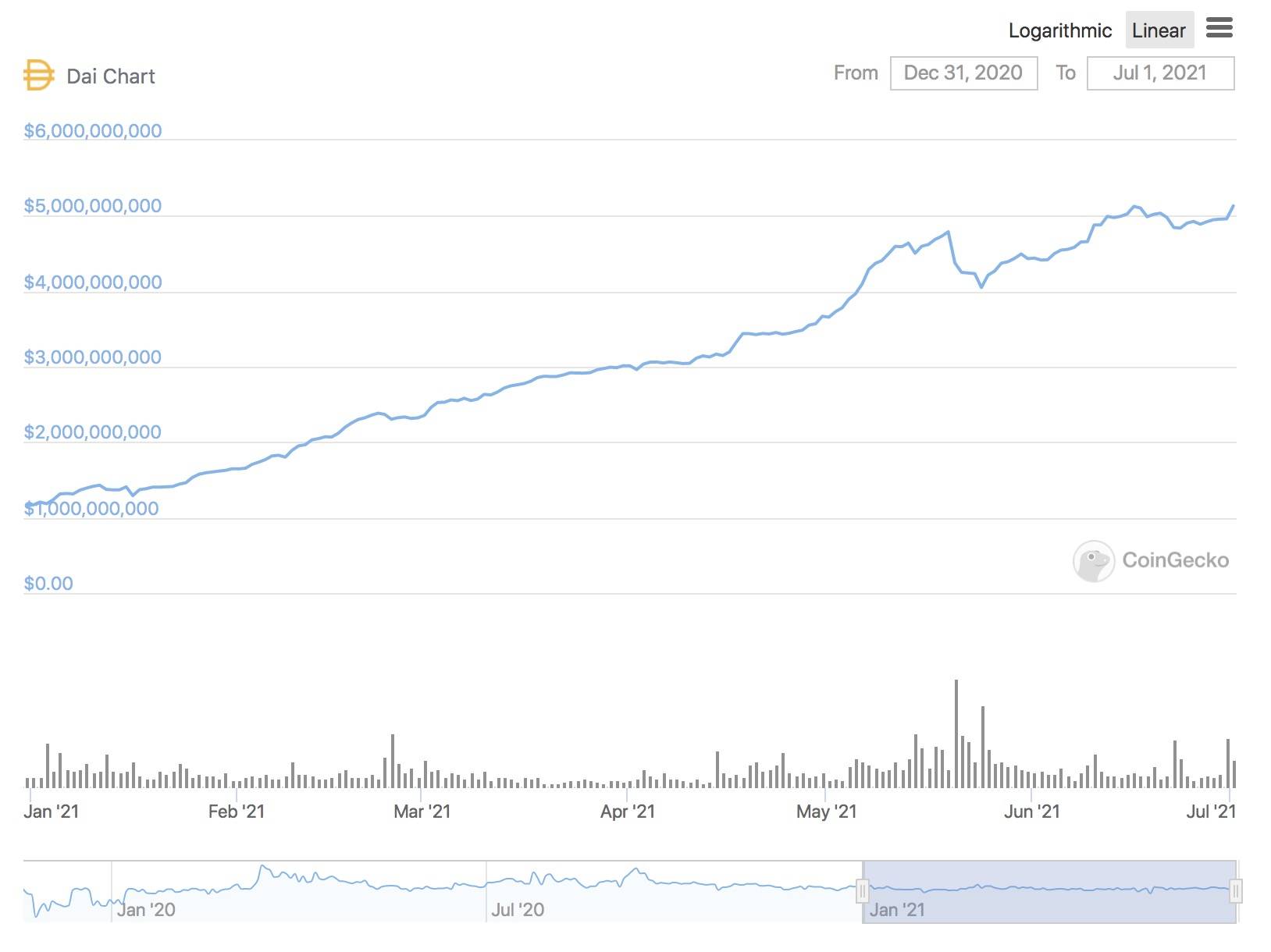

(圖7:Dai市場規模變化)

Dai作為當前去中心化穩定幣市場的龍頭,已經證明了超額抵押類型穩定幣的可行性,預計該項目還將保持良好的增長勢頭。

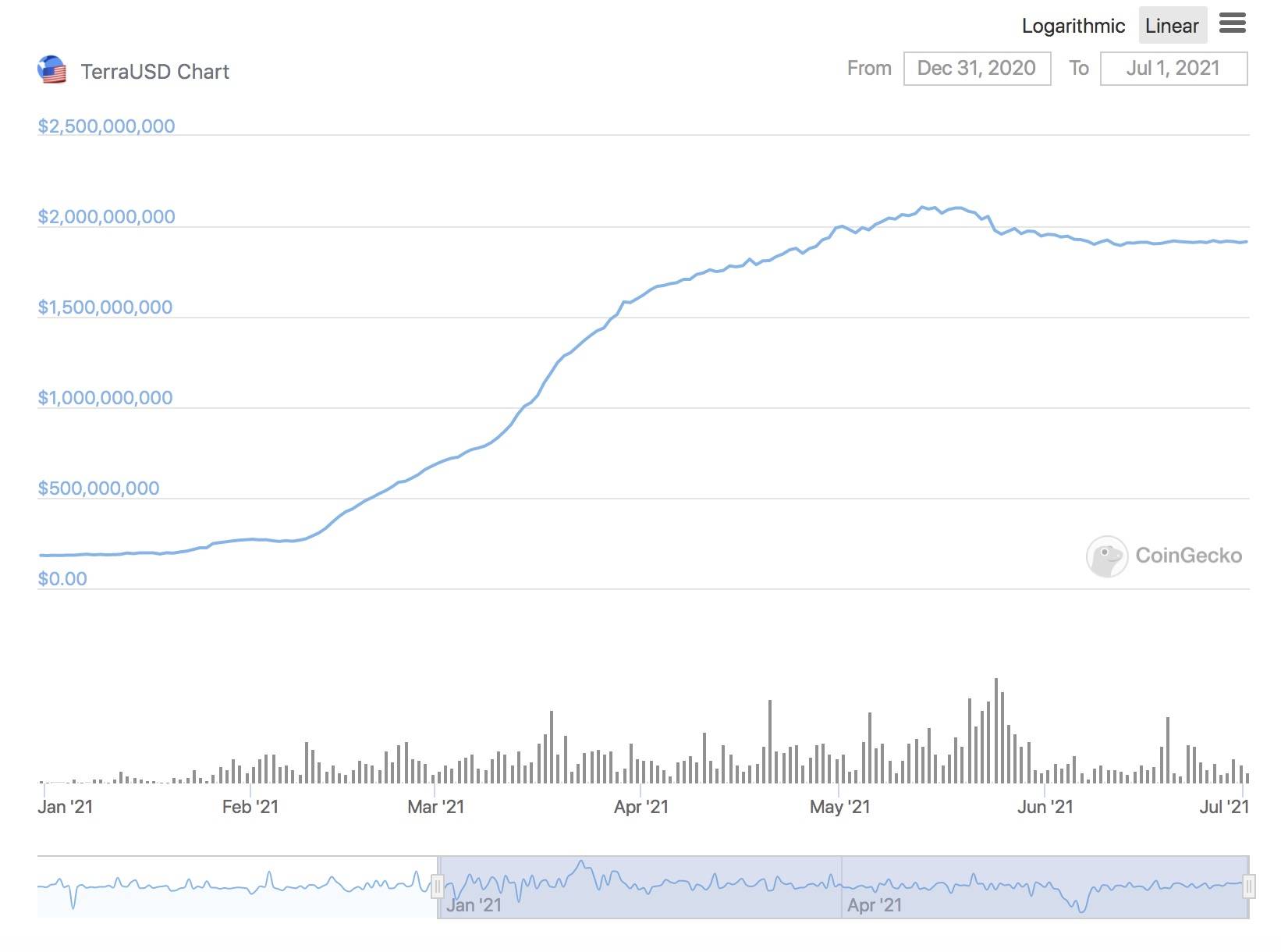

(圖8:TerraUSD市場規模變化)

TerraUSD在牛市階段的表現可以說是非常搶眼的,但在市場回調后,它的市場規模開始出現小規模的下降,總體來說的表現還是不錯的。

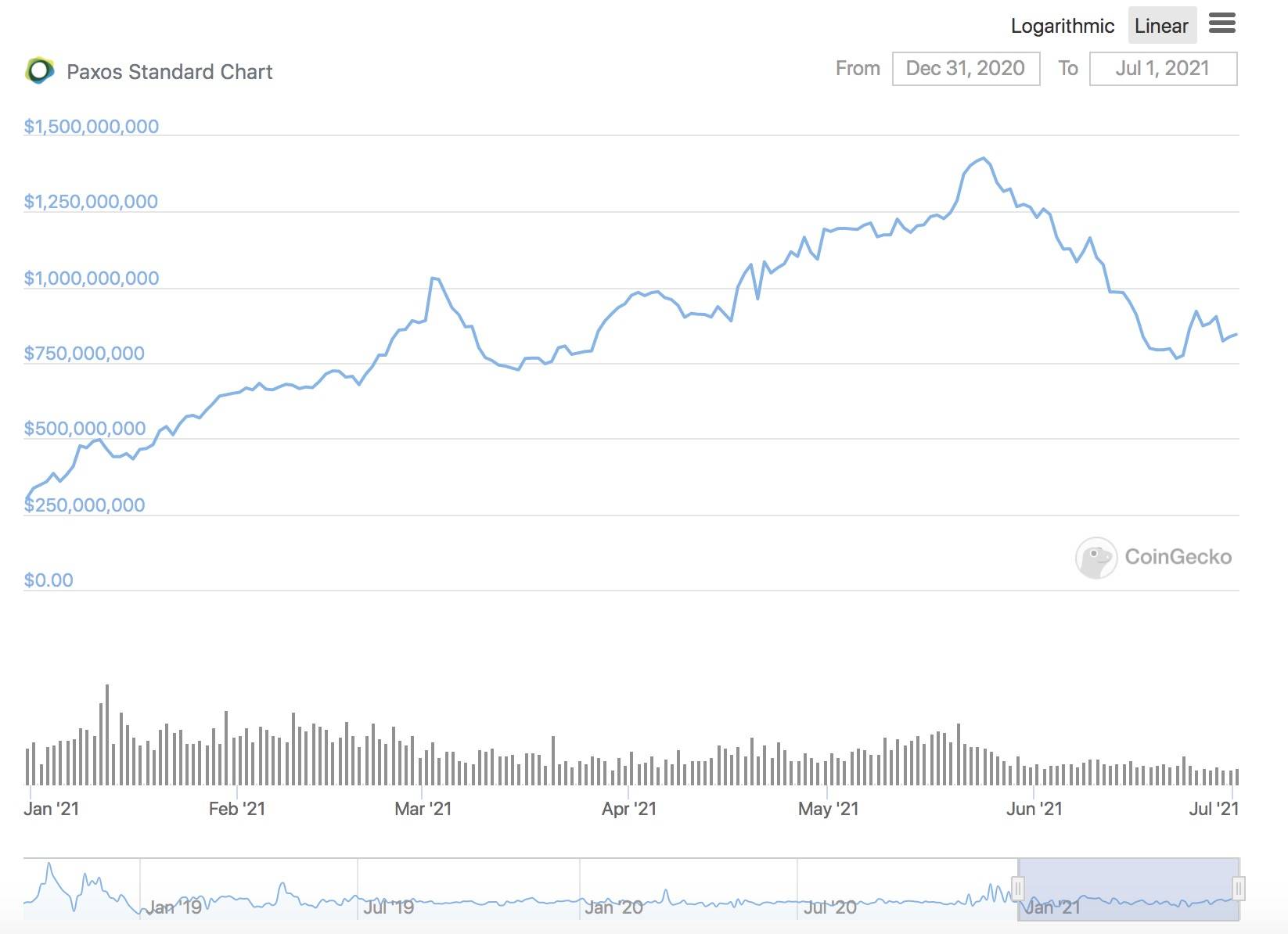

(圖8:PAX市場規模變化)

如圖所示,PAX(Paxos Standard)的增長情況并不如人意,然而其發行公司Paxos在今年4月份曾獲得過3億美元D輪融資(估值達到了24億美元),那到底是怎么回事?實際上,已爆發增長的Binance USD是由Paxos和幣安聯合發行的,看起來,PAX已經成了BUSD的小弟項目。

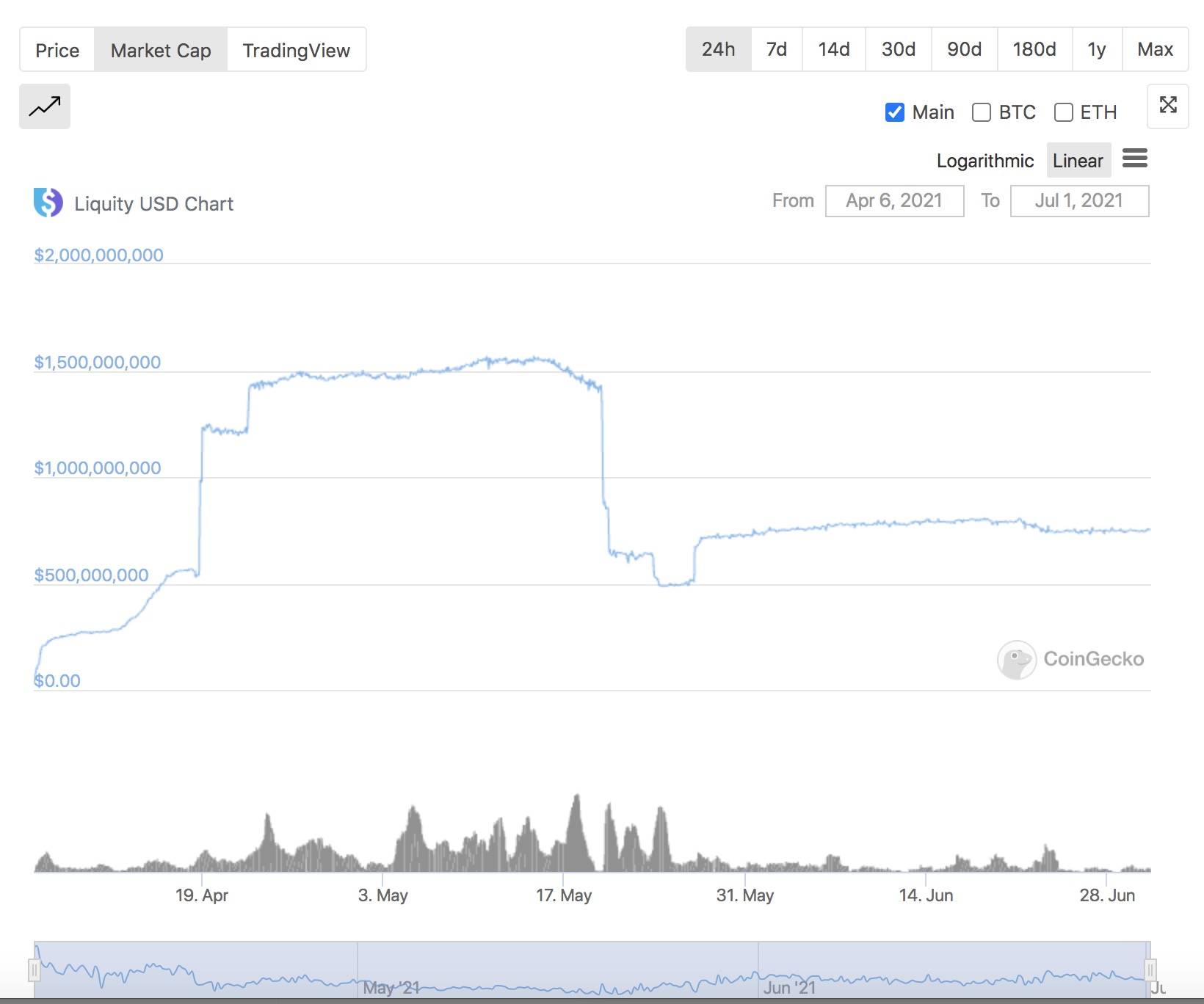

(圖9:Liquity USD市場規模變化)

如圖所示,Liquity USD從誕生到現在還只有幾個月的時間,在市場處于牛市階段時,Liquity USD的市場規模增長非常迅速,而市場降溫后,其市場規模出現了大幅下滑,這證明它的機制還沒有贏得市場的信任,這也是當前所有新型穩定幣面臨的通病。

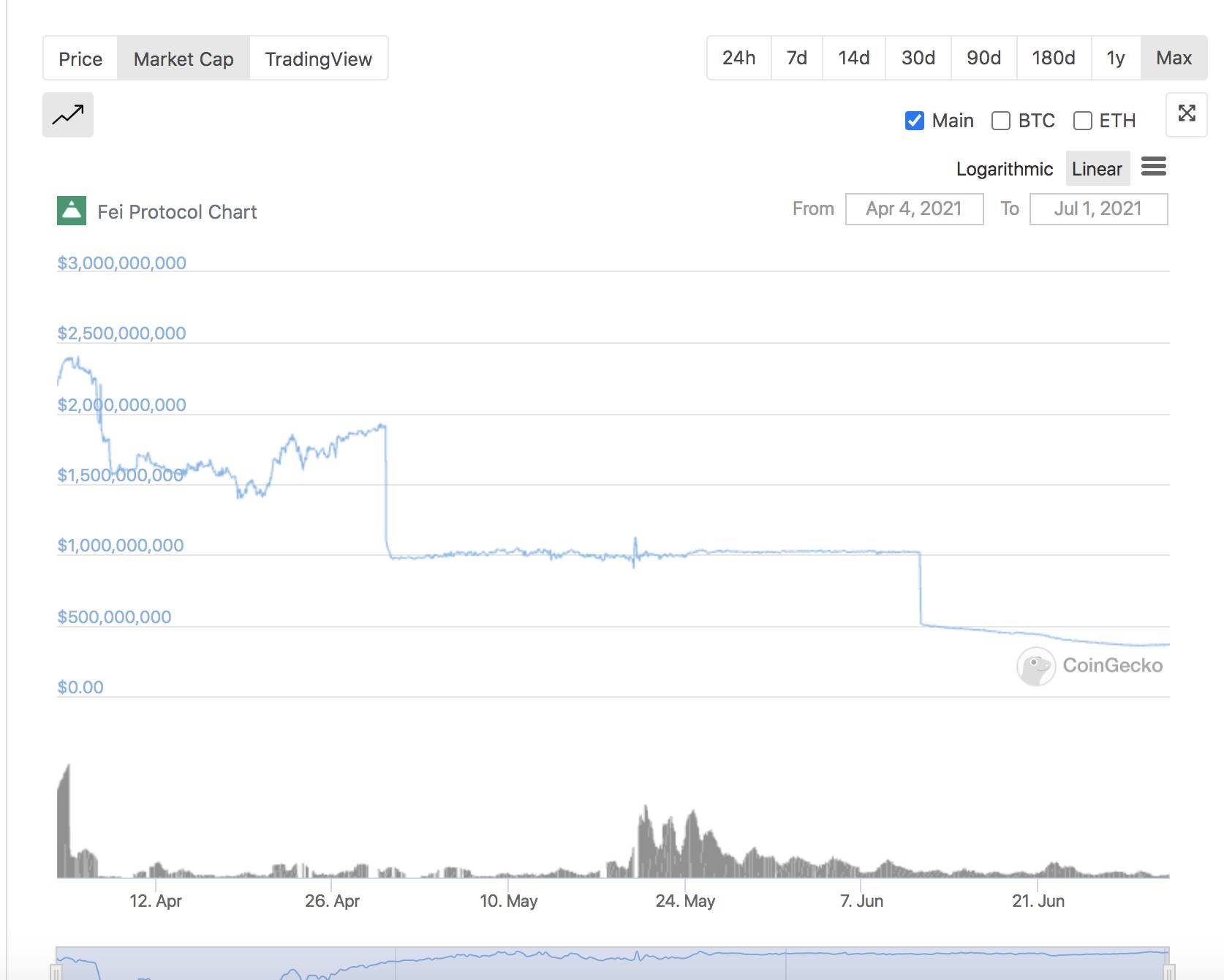

(圖10:FEI市場規模變化)

FEI是本文提到的所有穩定幣中情況最糟糕的一個,如圖所示,FEI的市場規模基本處于不斷下滑的狀態,盡管FEI當前很好地錨定在1美元左右,但顯然市場對它的設計是不認可的。

(圖11:sUSD市場規模變化)

如圖所示,sUSD的市場表現也非常糟糕,顯然超額抵押類型的穩定幣,有DAI一個已經足矣。

近半年的發展以來,穩定幣市場已經發生了巨大的變化,盡管當前USDT依舊占據著明顯的領先優勢,但其市場地位正在受到USDC、BUSD等合規穩定幣的強烈沖擊,而目前來看,去中心化類型的穩定幣盡管擁有著美好的愿景,但它們的機制使得穩定幣的穩定性和擴展性方面仍面臨著巨大的挑戰,這方面,不得不說,DAI和TerraUSD的表現是相對較突出的。

Tags:USD穩定幣SDTUSDT南瓜usdt幣什么是央行穩定幣交易usdt幣怎么兌換人民幣usdt幣交易違法嗎能投入嗎

頭條 ▌數據:以太坊地址活動首次超過比特幣根據加密貨幣分析平臺Santiment提供的數據,今日,以太坊地址活動首次超過比特幣地址活動。與此同時,比特幣的活躍地址處于2月份以來的最低水平.

1900/1/1 0:00:00近日,Coinbase宣布推出一款新產品,稱其回報率遠高于美國典型的儲蓄賬戶。Coinbase在周二的一篇博客文章中表示,其用戶可以通過出借其持有的與美元掛鉤的穩定幣USD Coin (USDC.

1900/1/1 0:00:00親愛的Bankless社區:CryptoPunks是以太坊上的OG NFT之一。在過去的這個春天,發生了一件歷史性的事情.

1900/1/1 0:00:00Swarm是突然火起來的,但隨著Coinlist公募結束和主網上線,熱度又突然跌了下去。近期,各種社群都有人在揶揄:你買了ICP,我買了BZZ,我們都是“天王”級項目.

1900/1/1 0:00:00金色財經 區塊鏈6月26日訊 2021年無疑是屬于NFT的一年。就在如今較為低迷的數字貨幣市場環境中,非同質化代幣NFT卻在依舊瘋狂生長.

1900/1/1 0:00:00最近一段時間,比特幣的價格嚴重縮水,使得整個加密貨幣市場都處于風雨飄搖的狀態。可就在同時,NFT卻迎來了大漲.

1900/1/1 0:00:00