BTC/HKD-0.4%

BTC/HKD-0.4% ETH/HKD+0.38%

ETH/HKD+0.38% LTC/HKD-0.27%

LTC/HKD-0.27% ADA/HKD-1.63%

ADA/HKD-1.63% SOL/HKD-0.57%

SOL/HKD-0.57% XRP/HKD-0.83%

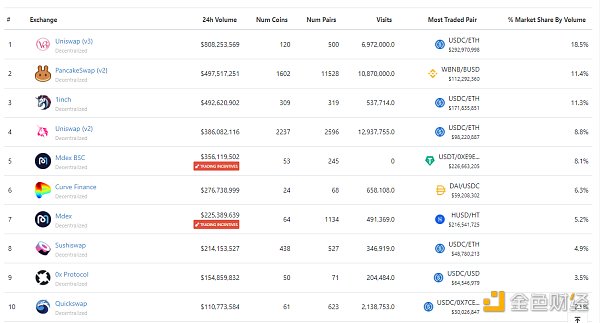

XRP/HKD-0.83%Uniswap V3 自今年 5 月份上線以來,迅速成為了 DEX 市場頭部平臺。根據最新的 CoinGecko 數據顯示,按交易量來算,在 Dex 中 Uniswap V3 排名第一,占總交易量的 18.5%。

Uniswap V3 之所以能夠迅速成長的原因,很大程度上是因為它獨特的 LP 機制,它允許 LP 提供者能夠自己設定流動性價格區間。這一方面提高了資金利用率,帶來了比 V2 高數十倍甚至上百倍的 LP 收益,但是另一方面,這種機制也帶來了無常損失的一些變化。

這篇報告我們從兩個方面分析 Uniswap V3:

LP 的收益特點

LP 分布對二級市場交易的輔助

我們相信通過這樣的研究,我們可以對整體市場有更好的、基于底層數據支撐的把握。

數據:Uniswap單日交易費用超以太坊網絡轉賬費用近3倍:7月26日消息,據Crypto Fees數據,Uniswap 7月25日產生交易費用為959.8萬美元,同期以太坊網絡轉賬費用為332.3萬美元。此外,Uniswap 7日平均費用為894.7萬美元,以太坊網絡轉賬費用為358.9萬美元。

據悉,2022年1月1日,以太坊的日轉賬費用是Uniswap的近10倍。[2022/7/26 2:38:10]

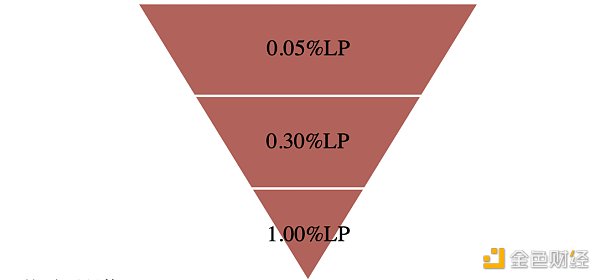

在探討上面兩個方面之前,我們認為有必要對 Uniswap V3 LP 收益機制做一些簡要分析。這里我們拿 ETH 對 USDT 的 LP 池子做為例子。這個幣對共有三個 LP 池子,費率分別為 0.05%、0.30% 和 1.00%。這三個池子,對于 LP 提供者來說,這三個池子相互獨立。但是對于 LP 使用者(通過 Uniswap 做交易的用戶)來說,他們并不可以直接選定某個 LP 池子進行交易,相同幣對的所有 LP 池子會作為一個整體提供交易的流動性。

OVR計劃推出可供開發者創建復雜游戲的引擎插件OVR Unity:10月14日消息,AR 元宇宙平臺 OVR 計劃在未來幾周發布游戲引擎 OVR Unity 插件的首個版本,使開發者能夠在 AR 元宇宙上創建復雜的游戲。此外,OVR 還將推出Scan-to-Earn功能。[2021/10/14 20:28:49]

LP 的收益等于 = 該 LP 池子的費率*該 LP 池子的交易量

通過這個公式,在交易量相同的情況下,高費率的 LP 池子比低費率的 LP 池子的收益更高。這里很容易得出一個錯誤的結論:想要高 LP 收益,投資優先順序為 1.00%>0.30%>0.05%。這個結論錯誤的原因是它忽略了交易量在不同費率 LP 池子里面的分配。通過數據研究和一系列觀察,我們認為,在用戶設定的 slippage 下,交易量會優先到低費率(0.05%)的池子,如果這個池子流動性不夠,剩余的然后到中費率(0.30%),最后才去高費率的 1.00% 的池子。這點我們從上面的表格中也可以看出來:WETH/USDT 0.05% 的 TVL 僅約為 WETH/USDT 0.3% 的 1/6 但是它的交易量卻幾乎是 0.30% 費率的 1.5 倍。所以低費率的 LP 池子是會從高費率 LP 池子那里「搶」交易量的。

Uniswap社區發起將Uniswap v3部署到Arbitrum的投票:金色財經報道,隨著以太坊擴容項目Arbitrum將于本周五向開發人員開放,這引起了Uniswap持有者的注意。Compound創始人Robert Leshner發起了題為“將Uniswap v3部署到Arbitrum”的投票,投票將持續兩天。[2021/5/27 22:48:05]

了解了這個機制,我們現在進入 LP 的收益特點和 LP 分布對二級市場交易的輔助的討論。

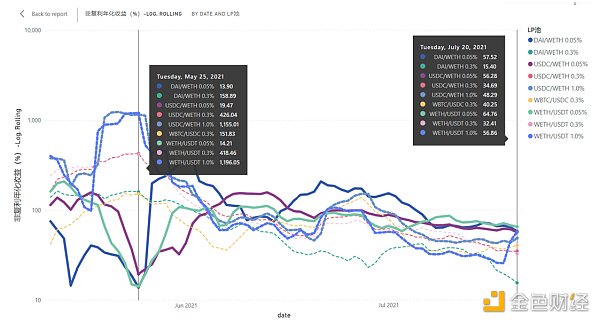

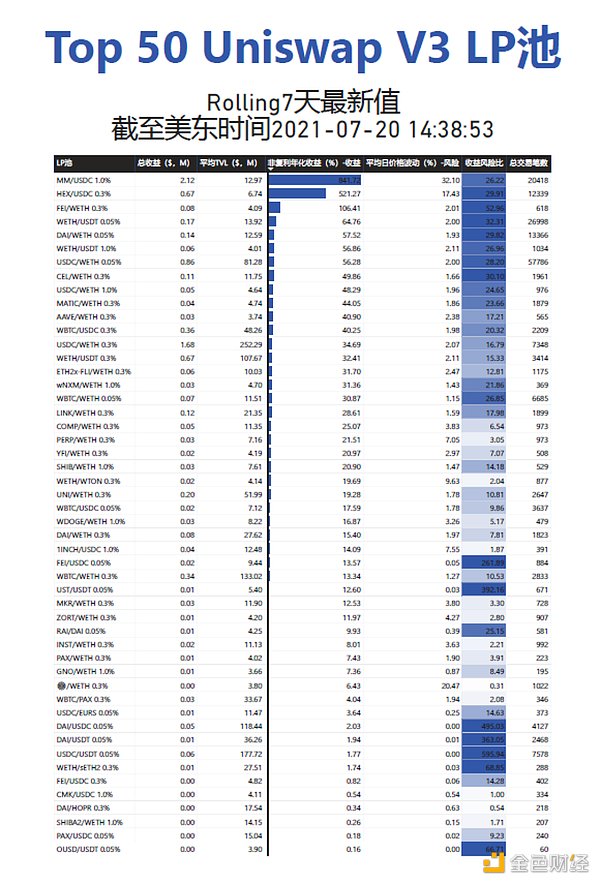

主要特點都來自于下面的 Top 50 LP Rolling 7 天收益的走勢圖。

從上圖的實體線(0.05% ETH 對穩定幣的 LP 池子)幾乎一直都在虛線(0.30% ETH 對穩定幣的 LP 池子)上面我們可以看出這個特點。

Uniswap 24h交易量約7.35億美元漲12.39%:去中心化交易平臺Uniswap當前流動代幣總價值約為31.5億美元(-0.94%),24h交易量約為7.35億美元(+12.39%)。漲幅前三代幣:BART(+49.64%)、SWRV(+45.02%)、DOS(+43.98%);跌幅前三代幣:BUILD(-35.66%)、ZAI(-32.54%)、SYN(-32.18%)。

提示:任何人都可以在Uniswap上創建和命名任何ERC20代幣,兌換代幣請注意風險。[2021/1/16 16:19:30]

通過之前對 Uniswap V3 交易量分配的機制我們可以知道這樣的原因:0.05% 的池子會從高費率的池子那里“搶」交易量,所以雖然費率低,但是因為多出的交易量會彌補而且提供更高的收益。這種收益差,可以看作是 LP 提供者的風險偏好不同:0.30% 的 LP 投資者傾向于更低的風險,或者風險中性,所以傾向于更高的手續費來補償風險。

這個特點,我們可以從上圖中標注的兩個時間點,加粗虛線收益的上升的可以得出。這兩個時間點分別對應 5 月 19 日后和 7 月 19 日后的市場下跌($1980 跌到 $1730)。

Sushichef發推對Uniswap推出UNI代幣表示祝賀:9月17日,據Sushichef推特獲悉,Sushichef對Uniswap推出UNI代幣表示祝賀!并同時@haydenzadams、@UniswapProtocol為DeFi做出的巨大貢獻表示感謝。[2020/9/17]

這種現象的原因同樣可以通過上面的機制解釋:在價格跌到一個低流動性區間時,0.05% 和 0.30% 的流動性已經不能提供所需的交易量,就會動用到 1.00% 池子里面的流動性,而且因為 1.00%(在 ETH 對穩定幣的幣對中)的池子一般 TVL 都較小,所以短時間之內可能會有超高的收益,例如 5 月 19 日下跌中,1.00% 的池子短時間的收益達到了年化 1000%+。

通過以上兩個特點,在無對沖的情況下,一種比較好的 LP 收益的策略為:

當前價格附近:放入 0.05%,用來爭取更高的交易量

當前價格稍寬的價格范圍:放入 0.30%,作為 LP 的比較平穩(baseline)的收益,同時無常損失也較小

當前價格比較遠的價格區間(大漲或大跌):放入 1.00%,用來博取極端市場條件下的超高收益

下面我們來討論本研究的第二話題:LP 分布對二級市場交易的輔助。

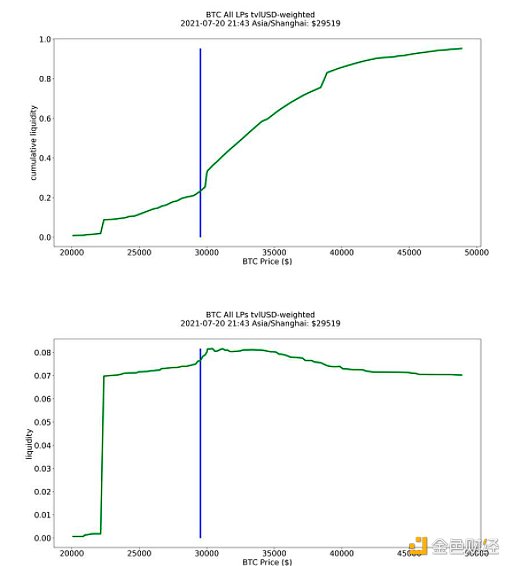

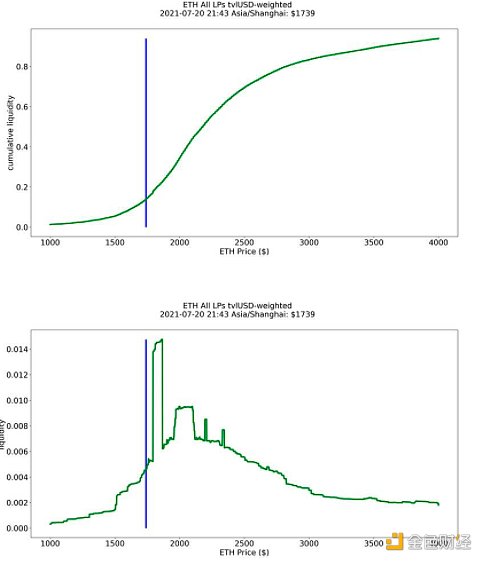

通過底層的數據抓取,我們可以匯總幾個大的 BTC/ETH 對穩定幣的 LP 池子,總結得出 LP 投資者對于市場 BTC 和 ETH 近期價格波動范圍的判斷。

從上面的圖中我們得出,目前 LP 提供者對 BTC/ETH 的價格波動范圍的判斷

除此之外我們也可以看出目前 0.05% 費率和 0.30% 費率的 ETH 對穩定幣的 LP 池子資金分布基本相同。但是 1.00% 的池子資金卻比較集中,主要在 $1790-$1850。

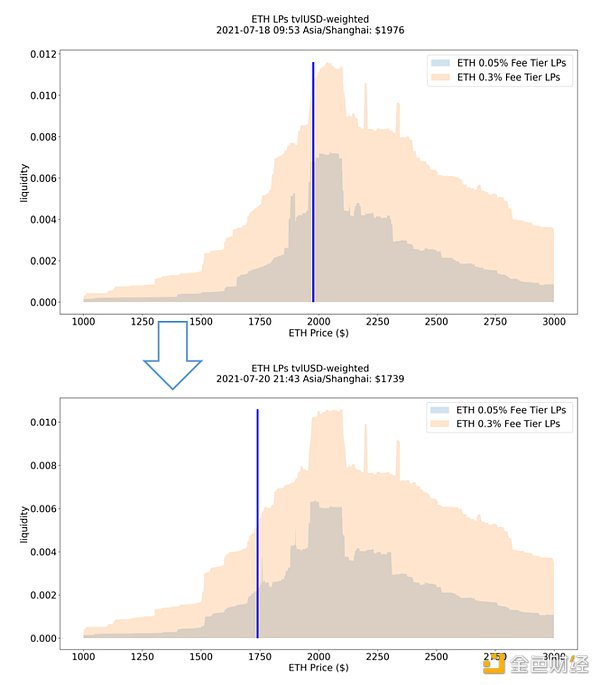

同時,通過這兩天市場下跌前后的比較,我們還可以得出:LP 提供者調倉其實并沒有十分迅速,很多倉位目前是在承受比較大的無常損失,這點我們可以從以下圖中兩個時間點的比較可以得出。

同時,通過這兩天市場下跌前后的比較,我們還可以得出:LP 提供者調倉其實并沒有十分迅速,很多倉位目前是在承受比較大的無常損失,這點我們可以從以下圖中兩個時間點的比較可以得出。

上圖為 07 月 18 日,市場價格為 $1976,下圖為 7 月 20 日,市場價格為 $1739。雖然 ETH 價格下跌了很多,但是還是有很多的流動性集中在 $1950-$2100 這個區間。這些 LP 提供者是在承受著比較大的無常損失(假設他們并沒有對倉位進行對沖),如果他們決定進行調倉,那么對市場是有額外的賣壓。

通過以上分析,我們可以看出市場投資者對于價格波動范圍的預期,這對二級市場交易會有大的幫助。

在市場流動性充足的情況下,目前 0.05% 費率比 0.30% 費率的 LP 收益更高

在市場流動性缺失的情況下,1.00% 費率會產生比較高的收益

目前的流動性集中在 $1950-$2100 這個區間

附最新Uniswap V3 Top 50 LP Rolling 7 天收益

目前的NFT在圈內毫無爭議是一個炙手可熱的詞兒,除非你是一個剛剛入圈的萌新,否則對于NFT概念的定義和解釋,相信你早已爛熟于心.

1900/1/1 0:00:00寫在前面:自上線以來,Uniswap V3在短短的幾個月里便已躍居去中心化交易所(DEX)交易量的榜首位置,而據數據統計顯示,目前多數Uniswap V3 LP頭寸仍是簡單、被動的流動性頭寸.

1900/1/1 0:00:00作為一名漫畫師,從去年 10 月入圈,一直想畫一幅關于幣圈的漫畫。這幅作品從 6 月 28 日晚上開始構思,29 日畫完草稿,一直到 7 月 1 日凌晨,畫了 3-4 天終于畫好了.

1900/1/1 0:00:00注:本文出自《How to DeFi:Advanced》第Ⅳ部分第13章。作者包括Lucius Fang, Benjamin Hor, Erina Azmi以及 Khor Win Win.

1900/1/1 0:00:007月21日消息,歐盟(EU)政策制定者周二提議對加密資產的轉移進行更嚴格地監管,要求公司收集發送者和接收者的詳細信息,以幫助當局打擊非法資金.

1900/1/1 0:00:00最近幾個月,公眾對“數字美元”的興趣達到了高潮,許多專家建議美聯儲應該盡快發行CBDC,但是聯邦儲備系統理事會監督副主席Randal K Quarles先生提出了不同意見,2021年6月28日.

1900/1/1 0:00:00