BTC/HKD-0.24%

BTC/HKD-0.24% ETH/HKD-0.7%

ETH/HKD-0.7% LTC/HKD+0.34%

LTC/HKD+0.34% ADA/HKD-1.12%

ADA/HKD-1.12% SOL/HKD-1.55%

SOL/HKD-1.55% XRP/HKD-0.58%

XRP/HKD-0.58%因為區塊鏈透明、公開、不可篡改等特點,智能合約能實現傳統金融中很多難以實現的功能,Compound、Aave這一批最老的DeFi項目通過流動性挖礦完成了用戶與資金的積累。截至7月13日,當前Aave中的總存款已經達到165億美元,Compound中的總存款也有130億美元。

在Compound與Aave中存款可獲得對應的cToken和aToken,可直接用cToken和aToken抵押借貸。對應到傳統金融中,這就相當于用銀行存單進行貸款,但傳統金融中銀行存單質押貸款的使用范圍有限。

區塊鏈崇尚“代碼即法律”,給我們帶來便利性的同時,也犧牲了一些功能。在借貸中,超額抵押大大限制了資金效率,且面臨著潛在的被清算風險。單純的DeFi創新越來越困難,而與傳統手段相結合的應用越來越多,其中就包括非足額抵押。下面將對一些具有代表性的非足額抵押協議進行介紹。

Maple:非足額抵押借貸新秀,引入代理人機制

Maple是一個去中心化的企業信用市場,通過提供抵押不足的貸款來讓參與各方獲利。流動性提供者可將本金存入Maple,并經由具有特定策略的資金池,借給需要資金的優質加密貨幣機構。而機構可以通過聲譽獲得抵押不足的貸款,不用擔心爆倉風險,大大提高資金利用率。

Maple的運作方式與Enzyme這樣的基金管理協議類似,代理人(Pool Delegates)創建并積極管理資金池,決定將資金出借給哪一些機構;流動性提供者(Liquidity Providers)提供流動性,獲得存款和治理代幣獎勵。此外還有質押者(Stakers)提供保險服務,借款人(Borrowers)在與代理人達成一致后可獲得借款。Maple代幣(MPL)在協議管理中發揮著重要作用,如參與治理、分享收益、提供保險、進行清算等,可通過治理決定哪一些資金池能夠被列入白名單。為了理解他們各自在非足額抵押協議中起的作用,下面將詳細介紹Maple中幾類角色的分工。

Lens創始人發表對Curve事件看法:DeFi賦予了公眾知情權,也容易受到不正確信息影響:7月31日消息,Lens Protocol創始人Stani發表對Curve事件看法:“雖然DeFi面向所有人開放,但是建立具有韌性的DeF難度很大且風險很高,在Curve的案例中,他們在協議層面做得很優秀,但Vyper編譯出現問題導致DeFi風險將影響到整個系統,包括底層堆棧、EVM等。該事件損害有限,Curve社區能夠處理,許多攻擊是搶先運行的,但MEV機器人也向Curve歸還了部分攻擊資金。最重要的一點在于,DeFi賦予了公眾知情權,也容易受到不正確信息影響,如金額和受影響協議等,造成了不必要的恐慌。”

Stani最后表示,社區需要找到正確的方式來共享準確的信息,減少任何不必要的FUD。[2023/7/31 16:09:22]

代理人

Maple圍繞代理人的策略創建流動池,并提供借貸服務。代理人一般是可靠的資產管理人,需要經過Maple治理的批準,在被列入白名單后才能上線對應的資金池。代理人發起并管理流動性池,各自制定自己的投資策略和承銷流程,以確定信譽良好的借款人。

代理人的主要工作包括:創建并管理流動池、評估新借款人、同意條款和資金池貸款、管理流動池中的余額、協助特別清算。代理人也因此獲得收益,在賺取績效費的同時增加他們的資產管理規模,并從設立費(1%)與持續費用中分享收益。

流動性提供者

DeFi資產管理平臺Valio計劃于8月7日公開發布:金色財經報道,DeFi資產管理平臺Valio計劃于8月7日公開發布,Valio利用加密貨幣透明度和自我托管的固有優勢,定位為“連接交易者與資本的人才發現市場”,著手從潛在投資者和資產管理者的角度解決問題。該平臺上的投資者可以在以去信任的方式將資金分配給交易員,而交易者可以訪問LayerZero支持的區塊鏈,以制定靈活的策略,其中包括長尾加密資產、衍生品以及dapp。首次推出門控后,白名單經理將可以通過Valio的金庫系統通過Arbitrum上的GMX和Optimism上的0x進行交易。用戶將通過 LayerZero 的跨鏈消息協議管理自己的頭寸。[2023/7/25 15:56:05]

流動性提供者(Liquidity Providers)向資金池提供流動性,以便有機會賺取固定利息以及MPL挖礦獎勵。流動性提供者并不需要參與流動池的管理,代理人會公布相應資金池的策略,只需選擇相應的資金池參與即可。

與去中心化借貸不同,Maple提供的是固定時間和固定利率的貸款,因此流動性提供者的資金贖回也有限制。當前的質押期限為180天,這段時間被稱為預冷卻期,之后還有10天的冷卻期,此后才允許贖回本金。流動性提供者的利息收入和MPL代幣獎勵可以隨時提取,并進行復投。

借款人

Maple可以給借款人提供高效、透明的鏈上融資方案,借款人利用聲譽進行抵押不足的借款,而不用擔心清算和追加保證金的風險。借款人包括對沖基金、自營交易員、做市商、交易所、中心化貸款人、加密貨幣礦工等。

Arbitrum One已完全集成DeFi平臺Parsec:12月11日消息,DeFi平臺Parsec宣布,Arbitrum One已經完全集成Parsec,其Uniswap V3 Analytics現在完全兼容Arbitrum部署。[2021/12/11 7:32:29]

與僅在鏈上進行的匿名借款不同,Maple中的借款不僅會對借款人進行盡職調查,還會簽署相應的法律文書。借款人如果違約,遭受的不僅是聲譽上的損失,還將承擔法律責任。

質押者

MPL代幣的持有者有機會向流動池質押代幣提供違約保險,來獲取流動池的利息收入。

質押者可以將MPL和USDC按1:1的比例在Balancer上提供流動性,并獲取Balancer的流動性代幣(BPT),將BPT質押到對應的資金池中即可獲得持續的利息收入。

與Maple中穩定幣的流動性提供者一樣,質押到資金池中的BPT也不能隨時取出,有180天的預冷靜期和10天的冷靜期。

可以看出,Maple通過代理人創建一定的策略,并以去中心化的方式從流動性提供者處籌集資金,再以較低的抵押率出借給機構投資者,依賴于代理人的專業技能。與只靠智能合約運行的DeFi協議不同,Maple還需要和借款人簽署法律協議,這也基本代表著非足額抵押的共性。

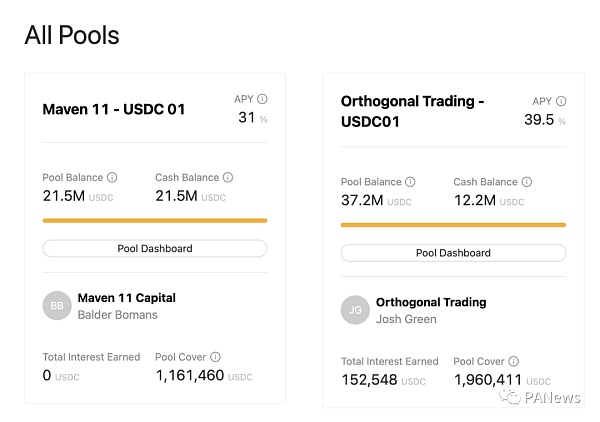

當前Maple中只有兩個資金池,分別由Orthogonal Trading和Maven 11管理。兩個資金池中一共有5870萬USDC的資金,Maven 11 - USDC 01池剛剛建立,Orthogonal Trading已經借出2500萬USDC,穩定幣存款收益率高達40%。兩者的最低抵押品比例均為0,代理人通過如何管理杠桿、流動性風險、操作風險控制、管理層經驗、資產負債表實力、財務表現等維度對借款人進行聲譽評估。

極豆資本聯合TRON中國社區宣布成立JD-TRON Community Defi實驗室:據官方消息,近日,極豆資本宣布聯合TRON中國社區宣布成立JD-TRON Defi實驗室,將注資上千萬美元作為初始實驗室投資基金,由雙方將以雙GP模式共同進行管理。

據了解,JD-TRON Defi實驗室計劃在八九月份目標投資50個基于波場(TRON)的優質Defi項目。[2020/8/13]

TrueFi:老牌穩定幣團隊,治理簡單

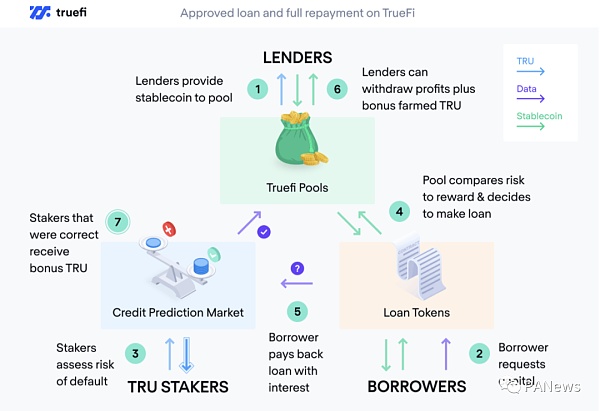

TrueFi由TUSD團隊(TrustToken)在2020年11月推出,同樣采用的固定期限和固定利率貸款。TrueFi可以讓借款人在無需抵押的情況下籌集資金,同時資金提供方也能獲得較高的收益。TrueFi中各個角色的分工明確,出借人將穩定幣等資產存入出借池中,獲得收益;借款人發起借款申請,經過信用審批后取出借款;TRU質押者投票決定是否將資金出借給對應的借款申請人。

TrueFi V3制定了一套信用評分模型,可以給出一個客觀的評分,滿分為255分,基礎分為0分。評分參考了公司背景、還款歷史、運營和交易歷史、管理的資產等指標。所有TRU代幣的質押者均可參與決定是否通過某一筆借款,也無需其它角色來制定策略。投票通過需要支持率達到80%以上,且參與投票的TRU代幣不低于1500萬枚。

ConsenSys Codefi宣布與六位成員進行以太坊2.0股權試點計劃:2020年6月16日,ConsenSys Codefi正在推出一個具有機構功能的以太坊2.0 股份即服務平臺,用于交易所,保管人,基金,錢包和其他潛在客戶。今天,Codefi透露了其首批試點計劃參與者,旨在在以太坊2.0發布之前設計和構建Codefi Staking API時納入反饋和功能要求。通過完成該試點計劃,合作伙伴對以太坊2.0有了更深入的了解,并有機會率先進入市場,為其客戶提供以太坊2.0抵押功能。Binance,Crypto.com,DARMA Capital,Huobi Wallet,Matrixport和Trustology為最早加入Codefi Staking試點計劃的公司。(Coindesk)[2020/6/16]

TrueFi還有一套法律框架,在借款人無視聲譽造成的影響下拒不還款時,還將面臨法律訴訟。

當前TrueFi中總共發起的借款大約為2.2億美元,其中已經已經償還1.19億美元,平均借款金額約511萬美元,平均借款周期為52天,總共創造了173萬美元的利息收入。

從借款頁面可以看到,TrueFi的借款人包括Amber Group、Alameda Research、Poloniex等。其中,Alameda Research借款次數較多,共有8筆借款已經歸還,另有一筆借款正在審查中。

Goldfinch:理想遠大,風險控制難

從當前的情況來看,Maple和TrueFi都瞄準機構市場,機構的資產更加充裕、違約風險小、借款數量大,因此對這些借款機構進行盡職調查所帶來的價值更高。

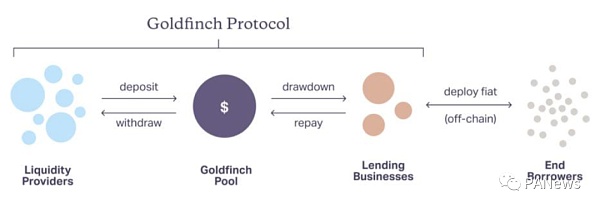

而Goldfinch則將目光瞄向了發展中國家,想要解決長尾用戶的借貸問題。銀行不認識借款人,承銷費用很高,可能因此而切斷長尾用戶。例如,一位波哥大的用戶想要為手下步行送貨的人購買摩托車提供資金,但沒有資本,銀行也不愿意為其提供貸款。

Goldfinch通過分散承銷流程,使用去中心化的方式允許所有人以當前銀行無法提供的方式放貸。世界上有無數能夠識別和評估新的信貸來源的人,如果可以消除銀行的管理費用,并讓全世界人民集體判斷,那么這一方向將具有巨大的潛力。

從Goldfinch獲得貸款無需任何抵押,隨著項目的發展,Goldfinch將建立去中心化網絡,以允許所有人提出和評估貸款申請,支持越來越長尾的出借人,直至所有人都可以通過Goldfinch出借資金。

可以看到,在決定對哪些人進行放貸上,Maple僅由代理人決定,TrueFi由TRU的持幣者抵押投票決定,Goldfinch在當前并未打算發行治理代幣的情況下,在讓盡可能多的人參與到決策中來,具備信貸評估能力的人現在可以申請加入Goldfinch的支持者計劃。

Goldfinch創始人來自Coinbase,也獲得了Coinbase、a16z等的投資。截至7月1日,已向印度、印度尼西亞、墨西哥、尼日利亞和越南在內的國家提供了450萬美元的貸款。

yborrow.finance:依賴他人授權擔保

yborrow是由Aave發布的信用授權產品。在Aave中存款后會獲得相應的aToken,aToken可用作抵押品借出另一種資產。但有些用戶可能不會去借款,只是在其中存入資金獲得利息。

Aave創建的這一款信用授權產品允許存款人將自己沒有使用的aToken授權給他人,讓其他人在沒有抵押品的情況下能夠獲得貸款,也可選擇將信用額度授權給預定義函數的智能合約。

在Aave的首筆信用授權貸款中,去中心化交易所DeversiFi獲得了貸款。DeversiFi與Karen還通過OpenLaw簽署了貸款協議,這一自動化法律協議將基于以太坊的智能合約嵌入到法律協議中,以減少法律文件帶來的歧義。

Wing:個人額度低

Wing是一個以信用為基礎的跨鏈DeFi平臺,其中的Inclusive Pool可以進行信用貸款。用戶需要先完成KYC驗證,獲得一個借款上限,基本限額在20-400美元之間,可以通過連接OScore來增加限額。

當前Inclusive Pool中包含pDAI、pUSDC、pUSDT三種跨鏈資產,每一種資產的限額均為50萬美元,但目前每種資產的總存款都只有5萬美元,且無人從中借出資產。

非足額抵押借貸的優與劣

非足額抵押借貸資本效率高,無爆倉風險,抵押率最低為0,而完全依賴鏈上去中心化運行的MakerDAO需要150%以上的抵押率,卻還面臨清算風險。

鏈上資金籌集、貸款與鏈下盡職調查、協議簽署相結合,若借款人違約,可以通過法律途徑維權。

可以將借貸與保險結合,如Maple中的質押者,這可能發展出一個新的方向。

需要有相應的評估體系,協議可能自建評估體系,也可以將資金交由專人管理。

出借人可能面臨本金損失的風險,如借款人可能因經營不善而最終破產。

對參與者有限制,并非所有人都能從中借款。

存款人可能會喪失資金的流動性,不能隨時贖回。

小結

非足額抵押借貸是一種資金利用率更高的借貸方式,無清算風險,與超額抵押相比,更需要對風險進行控制,聲譽越好的人越有可能借到資金。現有的非足額抵押借貸協議通常都會和借款人簽署法律協議,在資產受到損失的情況下可通過法律維權,是DeFi與現實的融合。

當前的非足額抵押的借款方主要還是面向機構投資者,他們借款數額大,管理者進行盡職調查所帶來的收益更高,如Maple和TrueFi。瞄準下沉市場的Goldfinch愿景更加遠大,但風險控制的難度更高。

文 | 蔣海波 編輯 | Tong

2021年6月28日,美國管理投資公司ARK Invest向美國證券交易委員會提交申請,擬成立比特幣ETF.

1900/1/1 0:00:00隨著 DeFi 繼續下行,市場可能會進入一個短期看跌但中期看漲的狀態。加密貨幣市場仍然在持續走低,7月20日,比特幣交易價格跌破 30,000 美元,以太坊也隨之下挫,一度跌破 2,000 美元.

1900/1/1 0:00:007月2日,21世紀經濟報道記者從武漢市政府舉辦的加快區塊鏈技術和產業創新發展新聞發布會獲悉,武漢市對外發布《武漢市加快區塊鏈技術和產業創新發展的意見》,旨在進一步促進區塊鏈和經濟社會深度融合.

1900/1/1 0:00:00想了解韓國幣圈及生態?看這一篇文章就夠了區塊鏈行業主要由幣圈、鏈圈、和產業圈組成。相比于技術屬性居多的鏈圈和圈外人難以理解的產業圈,幣圈是最“接地氣”的.

1900/1/1 0:00:00隨著比特幣等加密數字貨幣的快速發展和區塊鏈技術在諸如金融、云計算等行業的廣闊前景,現在智能合約在區塊鏈上更是得到了廣泛的應用.

1900/1/1 0:00:00區塊鏈和DeFi部門應該更多地了解真實世界的資助機構是如何運作的。最近關于UniSwap和其新的2000萬美元DeFi教育基金的辯論最能說明這一點。在現實世界中,資助很像風險投資.

1900/1/1 0:00:00