BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD-0.68%

ETH/HKD-0.68% LTC/HKD+0.43%

LTC/HKD+0.43% ADA/HKD-0.99%

ADA/HKD-0.99% SOL/HKD-1.49%

SOL/HKD-1.49% XRP/HKD-0.58%

XRP/HKD-0.58%隨著 DeFi 繼續下行,市場可能會進入一個短期看跌但中期看漲的狀態。

加密貨幣市場仍然在持續走低,7月20日,比特幣交易價格跌破 30,000 美元,以太坊也隨之下挫,一度跌破 2,000 美元。在這種情況 DeFi 市場會受到什么影響呢?我們認為,DeFi 行業可能會出現一種“短期痛苦但長期收益”的狀態,多頭和空頭之間的戰斗仍然活躍,很多資金仍然處于觀望狀態而沒有入場。

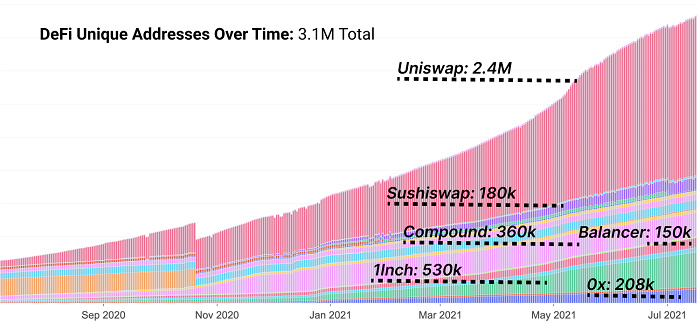

實際上,一些人依然看好 DeFi,之所以會有這樣的“堅持”,主要是因為 DeFi 新晉用戶量一直呈現出增長態勢。作為一個新興市場,DeFi 從 2020 年興起至今已過去一年左右,但它似乎仍然是一個相對未被完全開發的加密領域,DeFi 用戶群增長仍然很快,即使在當前市場看跌時期,增長速度依然相當可觀。

在市場不景氣期間,DeFi 依然能夠吸引用戶的主要原因其實是推出了具有產品/市場契合度的服務,尤其是在用戶普及方面,DEX和DEX聚合器已經成為市場領導者。不過需要注意的是,從今年年初開始,DEX 和 DEX 聚合器的用戶量拋物線增長很快,但最近幾個月的增速已經開始趨于平緩。

馬斯克:短期內可能出現經濟衰退:6月21日消息,特斯拉 CEO 埃隆·馬斯克在卡塔爾經濟論壇接受彭博社采訪時表示,經濟衰退“在某個時候是不可避免的”,而且在短期內更有可能出現衰退。(彭博社)[2022/6/21 4:42:25]

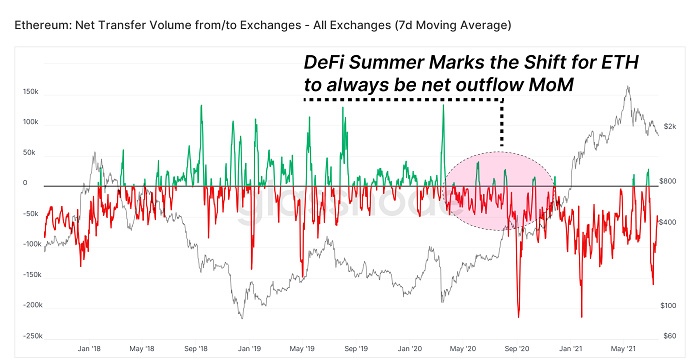

隨著價格下跌,數字貨幣交易所內的 ETH 余額繼續呈下降趨勢,這說明 ETH 在以太坊自身生態系統中依然舉足輕重,因為大多數 DeFi 協議都需要 ETH 代幣作為基礎層抵押品。自去年夏季的 “DeFi 熱潮” 以來,數字貨幣交易所內的 ETH 逐月累計流出量一直持續增加,這表明資本不斷從中心化交易所轉移到 DeFi 生態系統。

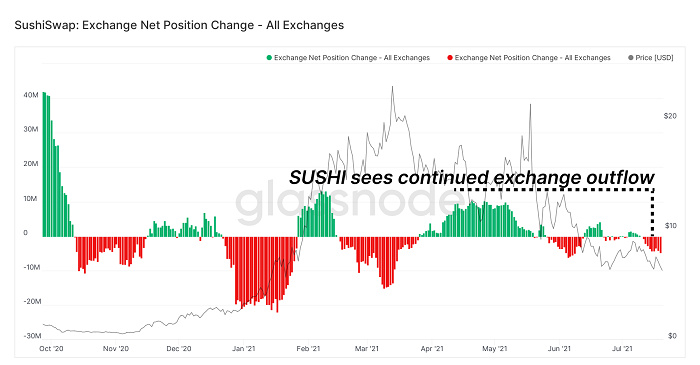

對于治理代幣來說,這種具有廣泛效用的代幣也看到了類似的事情(與 ETH 交易所流出一致)。實際上,對于那些為持有者和生態系統整合展示價值的代幣來說,往往會保持更強大的鏈上存在,交易所流量呈現出持續流出狀態。像 SUSHI 這樣的代幣擁有強大的鏈上激勵,通過抵押賺取交易費,并與借貸市場進行了大量整合,在此次市場震蕩期間出現了凈流出狀態。

三菱日聯:美聯儲與歐洲央行料出現政策差異 短期利差是歐美走勢的關鍵:三菱日聯分析指出,美聯儲將在第四季度縮減購債,而歐洲央行極有可能承諾維持緊急抗疫購債計劃(PEPP)購買步伐大幅高于今年早些時候,這將導致美聯儲和歐洲央行的政策在年底出現相當明顯的分歧。雖然市場在回應美聯儲縮債計劃上可能出現“買預期、賣事實”的現象,導致美元維持疲軟直至年底,但兩大央行間的政策差異料將持續。短期利差仍是歐元兌美元更重要的驅動因素,因此量化寬松政策的變化如何影響利率預期將是重要的。歐洲央行的利率指引表明,美元近期的疲軟料將有限。[2021/8/29 22:44:32]

同時,像 COMP 這樣的 DeFi 代幣在使用量方面則受到了一定限制,此類代幣沒有留在鏈上,而是會一直發送到交易所,要么被人持有,要么被人出售。需要注意的是,SUSHI 和 COMP 都是通過流動性激勵措施來吸引用戶進行收益耕作的,SUSHI 因為在生態系統中的使用量較大而始終保持在鏈上,COMP 則找到了通往中心化交易所的方式。

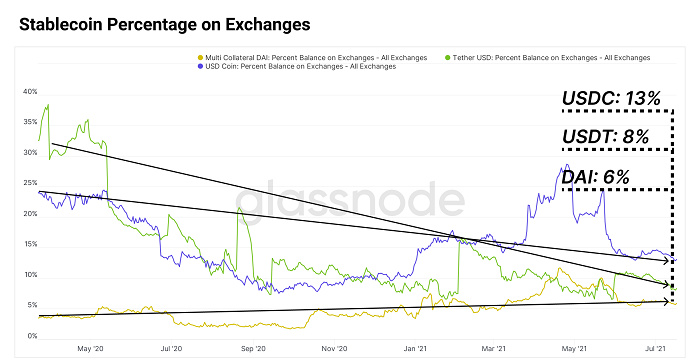

作為一種避險資本,目前有價值約數十億美元的穩定幣在 DeFi 領域被使用。牛市期間,一個普遍吹捧的看跌預測是:一旦市場下跌,流動性將從去中心化金融生態系統中流失,因為人們在市場走低時往往會選擇套現,而 DeFi 的資本效率將成為與牛市無關的“孤立事件”。取而代之的是,作為避險資本的穩定幣一直牢牢地留在鏈上,其中大部分都分布在去中心化金融協議中。

分析 | BTC短期需防范劇烈波動所產生的風險:根據OKEx現貨顯示,截至歐盤開始,BTC暫報9696.1美元(-1.70%)。

BTC雖于周末短暫突破9850美元阻力位,但隨即受10000美元附近大量賣盤拋壓,幣價很快回落至9700美元附近,OKEx分析師Neo認為,多頭在周末的吸籌行為顯然并不足以啟動BTC的下一波上漲,幾個小時前的快速下跌印證了前期的獲利資金仍然在找機會平倉離場,因此在這種行情下有很大概率出現誘多以及誘空的形態,該形態一方面是主力資金獲利平倉行為的反映,另一方面也是為了重新得到散戶投資人手中的籌碼,為接下來的突破蓄積力量。從目前的走勢來看,底部9500美元的支撐位仍然有效,幣價若在該點位附近企穩,或是一個不錯的入場時機。上方阻力位在10050美元附近,幣價若在該點位附近連續受阻,則需警惕下跌風險。

ETH在漲至280美元附近后受阻回落,近日成交量始終處于一個較低的級別,短時極小概率能反彈回290美元,有效支撐位仍然在260美元上方區域,日內企穩或可繼續反彈,第一阻力位在278美元附近。XRP形成有效小時級別頭肩頂,現支撐位在雙肩底部頸線位0.2670美元,該點位短期內被跌破的概率較小,阻力位可繼續關注0.2885美元有效性,若突破上方仍有反彈空間。[2020/2/24]

聲音 | Mate Cser:BTC突破短期重要阻力 有望加速漲向4450:數字貨幣分析師Mate Cser日內最新分析指出,受最近一波快速上漲行情帶動,目前BTC已經升破了上個月月底以來運行所處的短期上升通道趨勢線上軌,在多方情緒持續發酵的環境下,這一關鍵阻力的破位有望引發新一輪加速上漲行情的啟動,只要價格未在4150這一趨勢線阻力位置附近明顯受挫,上方空間望進一步展開至4450更強阻力位置,最近這波上漲的延續性值得期待。[2019/2/24]

在市場走高期間,由于市場對風險對沖的交易對和收益耕作需求增加,穩定幣流量和資金池受到 Uniswap 和 Sushiswap 等去中心化交易所(DEX)協議的強勁帶動。

在市場走低期間,由于避險需求增加,生態生態中對避險資本的需求也同步增長——我們發現,諸如Aave(貸款)、Curve(穩定幣 DEX)和 Compound(貸款)這些去中心化金融協議在托管穩定幣流動性池方面已經呈現出明顯主導地位,似乎也證明了這一點。當前將穩定幣存入 Aave、Compound 和 Curve 以賺取收益的市場行為也是一種“明智之舉”——至少能讓投資者將穩定幣留在中心化交易所等待買入機會。

馬耳他銀行協會主席:數字貨幣中短期內不會對法幣造成威脅 對其未來持樂觀態度:據bitcoinist消息,馬耳他銀行協會(MBA)新任主席Marcel Cassar在接受采訪時表示,區塊鏈技術作為一項底層技術,對銀行業帶來的益處是毋庸置疑的,但商界和政府在區塊鏈領域的變革或因可能存在的各種壁壘障礙而長達數年;他還表示,目前幾乎沒有證據可以證明數字貨幣在中短期會對法幣造成威脅,但對于銀行來說確不然。但總體來說,Cassar對數字貨幣的未來持樂觀態度。[2018/6/19]

在 Uniswap 和 Sushiswap 等去中心化交易所平臺的整體流動性方面,有的 DEX 流動性保持了持平狀態,有的則有所下降,與此同時,我們也看到市場流入 Aave、Curve 和 Compound 等貸款市場的資金有所增長。還有兩個值得關注的趨勢轉變指標,一個是市場情緒何時會發生轉變,另一個是避險資本何時開始回流到避險去中心化交易所市場。

在很大程度上,上述分析更多地是站在避險角度做出的,但基本上可以看出,DeFi 中長期依然看漲——因為資本并沒有離開生態系統,治理代幣的穩定收益也讓人們相信這些項目并繼續支持去中心化金融行業。在市場低迷期間,我們發現人們并沒有選擇拋棄 DeFi,這對去中心化金融的未來發展意義重大。

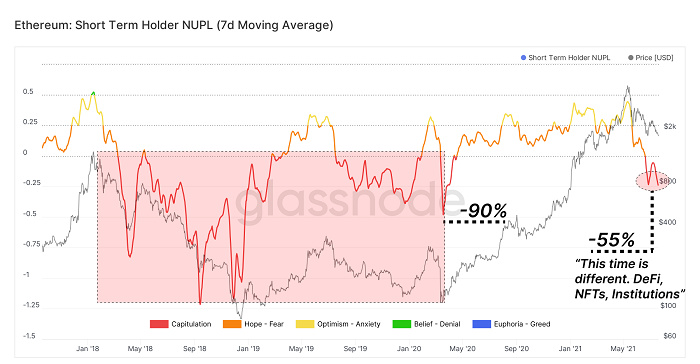

現階段,ETH 的短期持有者處于“投降”模式,未實現利潤/損失凈值(Net Unrealized Profit/Loss)水平已經推至自 2020 年初以來的最低闕值。隨著ETH 價格從高位下跌 55%,目前牛市中 ETH 買家的未實現損失已經達到以太坊總市值的 25%。如果我們回想 2018 年時市場從牛轉熊的情景,可能會有所借鑒,現階段以太坊市場狀態可能與 2018 年中期至 2020 年初“投降”之前的狀況有些相似,這意味著目前市場仍有下行空間。

DEX 的交易量上沒有出現太大變化,波動性處于平靜狀態。有人可能會說,在新興的加密貨幣市場中,持續的月環比增長看起來才是健康的,因為在很大程度上,DEX 仍然是一個尚未被完全開發的市場,這塊“蛋糕”也正在變得越來越大。DEX 市場增長的另一個原因,是他們有明確的產品/市場契合,而且這種增長只會在市場滲透率較高時放緩或趨于橫向。現在的關鍵問題是——DEX 的增長是否在某種程度上依賴于牛市投機?還有,下一批 300 萬用戶和 1000 億美元的邊際交易量該從何而來?

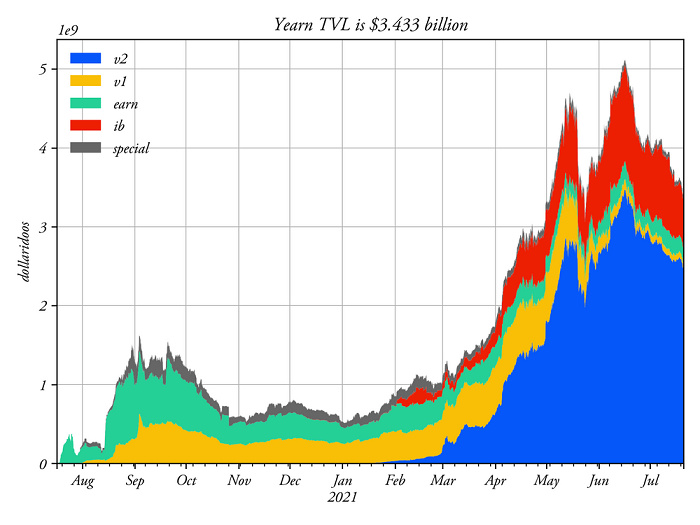

按周統計的話,DeFi 貸款平臺收益的無風險利率開始出現下降,現在即便有流動性激勵措施,收益率也低于 4%。對于追逐高收益的 DeFi 貸款平臺來說,提供 DeFi 貸款產品聚合服務的平臺能否繼續給用戶帶來高收益產品值得關注,這可能也是他們的“下一道防線”。然而事與愿違,DeFi 聚合服務“寵兒” Yearn 的收益率也同樣被壓縮,現在也低于 4% 了。在推出 v2 Vault 產品之后,Yearn 的確經歷了一段強勁的增長,但現在鎖倉量又開始下降。從這個角度來看,一旦 DeFi 協議收益率下降,人們就會離開,協議流動性也會縮水——現實就是如此。

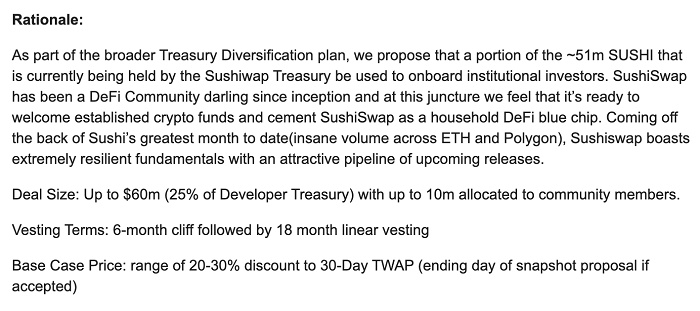

隨著流動性減少,DeFi 協議的收入也隨之下降。不過,在市場低迷時期,代幣持有者的交易費用也有所降低。DeFi 協議資金庫也不再像過去那樣飛速增長,一些項目團隊過去發展很快,但現在他們意識到需要分散資金庫中的資金。單純依靠代幣獲得資金可能會有問題,因為:如果代幣價格過低,項目方將無法獲得足夠的資金支付給開發人員,或者以美元等值支付這些開發人員的代幣數量會變多——Sushiswap 最近開始轉向機構投資者,可能就是因為這個原因,他們希望通過引入機構投資者實現資金多元化的提議在治理論壇上引起了激烈的討論:

越來越多 DeFi 團隊嘗試在公開市場上出售代幣,或是向投資者出售股權和代幣以在資金庫中存入穩定幣,這表明 DeFi 協議希望使用穩定幣來對沖風險,避免當市場進一步走入低迷時出現資金問題。但是,目前出售代幣的團隊可能會面臨“壓價”風險,而那些不出售代幣的團隊可能會在市場嚴重低迷時期關閉項目或解雇開發人員。毫無疑問,未來市場發展到什么方向仍然未知,因此,對于 DeFi 團隊來說,必須做好評估,確保自己健康發展。

由于 DeFi 市值依然有不少潛力,所以依然會有買家入場,在基本面方面,當前狀態可能是——短期看跌、中期看漲,人們在 DeFi 生態系統中依然保留了大量流動性,這表明,一旦基本面和市場估值扭轉上漲,現在等待部署到風險資產中的大量資本將會“出洞”。

最后,讓我們總結一下推動短期看跌但中期看漲觀點的幾個基本面:

1、DeFi 用戶增長仍在繼續,只是速度沒有那么快了。

2、ETH 交易所凈流出量持續增加。

3、實用型驅動的治理代幣交易所凈流出量有所增加,而那些較少直接實用的治理代幣交易所凈流入量有所增加。

4、盡管市場處于動蕩,但 Curve、Aave 和 Compound 等以穩定幣為中心的平臺鎖倉量仍然保持上升趨勢。

5、DeFi 協議交易量已回落至 2021 年 1 月份的水平,DeFi 協議收益率和協議收入都出現持續下降。

Tags:DEFEFIDEFIDEXXDEFI Governance TokenDeFi ForgenSights DeFi TradernDEX

沒有人比 Tim Beiko 更了解以太坊網絡升級。作為以太坊基金會的一名開發人員,Beiko 負責主持核心開發人員會議,并在即將到來的倫敦硬分叉中發揮作用.

1900/1/1 0:00:00去中心化對許多人來說似乎遙不可及,但這里有一些現實的方法來拒絕我們日常生活中的中心化理念。比特幣(BTC)和其他加密貨幣,如以太(ETH),都有一個共同的目標:將人們處理銀行業務的方式去中心化,

1900/1/1 0:00:002021年6月28日,美國管理投資公司ARK Invest向美國證券交易委員會提交申請,擬成立比特幣ETF.

1900/1/1 0:00:007月2日,21世紀經濟報道記者從武漢市政府舉辦的加快區塊鏈技術和產業創新發展新聞發布會獲悉,武漢市對外發布《武漢市加快區塊鏈技術和產業創新發展的意見》,旨在進一步促進區塊鏈和經濟社會深度融合.

1900/1/1 0:00:00因為區塊鏈透明、公開、不可篡改等特點,智能合約能實現傳統金融中很多難以實現的功能,Compound、Aave這一批最老的DeFi項目通過流動性挖礦完成了用戶與資金的積累.

1900/1/1 0:00:00想了解韓國幣圈及生態?看這一篇文章就夠了區塊鏈行業主要由幣圈、鏈圈、和產業圈組成。相比于技術屬性居多的鏈圈和圈外人難以理解的產業圈,幣圈是最“接地氣”的.

1900/1/1 0:00:00