BTC/HKD+0.86%

BTC/HKD+0.86% ETH/HKD+2.54%

ETH/HKD+2.54% LTC/HKD+0.88%

LTC/HKD+0.88% ADA/HKD+2.26%

ADA/HKD+2.26% SOL/HKD+0.47%

SOL/HKD+0.47% XRP/HKD-0.2%

XRP/HKD-0.2%Aave、TrueFi、TellerFinance、Aegis無抵押借貸模式詳解。?

當前大部分DeFi借貸平臺以超額抵押的方式運行,這意味著,你想要借出來一千塊錢,就得先抵押價值一千八百塊的ETH才行。使用超額抵押,是不得已而為之,在一個去中心化平臺上,如果抵押品不足,很容易出現壞賬,超額抵押是很自然的一個選擇。?

超額抵押也帶來了兩個問題。首先,資產利用率偏低,意味著資產是在縮量使用,盡管可以用類似金字塔循環貸的方式來降低抵押率,卻也意味著更高的爆倉風險。另外由于需要數字資產充當抵押品,服務了加密領域用戶,卻仍然出圈困難,畢竟對于圈外用戶來說,要先用法幣買入數字資產,再抵押獲得穩定幣。?

在超額抵押貸款之外,無抵押貸款是更廣闊的天地,在傳統金融市場中,我們可以見到信用貸市場數倍于抵押貸款。在DeFi領域,這條賽道是一條明線,卻由于種種原因,并不容易解決。?

讀者要明白的是,DeFi無抵押借貸領域,仍然處于萌芽期,畢竟本身DeFi也興起沒多久。本文簡要梳理這條賽道中的相關項目方,如何去嘗試解無抵押借貸中的相關問題。

除了超額抵押,還有什么方式?

就筆者所見,DeFi無抵押借貸還有三種方式來實現。

閃電貸?

dydx、Aave等平臺,提供了這類服務,借貸者需要在一筆交易之中同時完成借款、交易和還款操作。適合于高頻量化交易者的套利交易。盡管不用抵押數字資產就能借貸,卻通過技術手段確保了如果不還款交易就會失敗,因此避免了老賴問題存在。?

不過,閃電貸也是事故頻發的肇因。除了因為平臺自身的安全問題之外,也出現了利用DeFi產品的設計缺陷而套利的情況。??????????

信用模式?

如果你用過花唄,應該能明白信用貸是什么。支付寶根據大數據分析為用戶評定信貸分數,衡量用戶的履約能力,從而給出來相應的信貸額度。除此之外,Fico、TransUnion等信用評級機構,也會為消費者提供類似的信用評價。DeFi無抵押借貸,也可能采取類似的方式。?

1confirmation合伙人:Blur是NFT生態系統的寄生蟲:4月23日消息,1confirmation合伙人Richard Chen發推表示,現在越來越清楚,Blur是NFT生態系統的寄生蟲。繼續為Blur加油打氣的投資者將像FTX或Terra陰謀集團的投資者一樣,毀掉他們自己的聲譽。Blur創始人Pacman還試圖在他周圍營造一種個人崇拜,而從歷史上看,這些崇拜在加密貨幣領域永遠不會有好下場。[2023/4/23 14:21:33]

最自然的想法,是將鏈外信用評級引入平臺。通過KYC認證、傳統信用評級機構數據的加入,用預言機將信用數據引入到區塊鏈上,從而根據用戶的信用數據評估用戶的還款能力,從而給予對應的借貸額度。

這是TellerFinance、Bloom等團隊在做的方向。其中,Bloom還進行了一些其他的探索,比如去中心化數字身份(DID)跟信用貸結合起來,實現DeFi的無抵押擔保。Aesis網絡也是類似的方式,通過算法評分,給用戶授權一定的信用貸款額度,可以在其平臺上使用相應借貸服務。?

Aave的無抵押借貸協議,則選擇了信用額度委托的方式。在Aave?協議中的儲戶,會有相應的信用額度,他們可以將自己的信用額度委托給借款人,使得借款人無需抵押品即可獲得借款。這樣一來,委托信用額度的用戶,成為了借款人的最終擔保人,兩者之間通過OpenLaw協議商定出借條款,以此確保還款執行。

DAO模式

第三種模式,可以稱之為DAO模式,目前比較典型的是TrueFi的做法。借款人提交借款條款,申請借貸;而由出借人組成的群體,通過投票方式來決定借款人的借貸方案是否可行。如果到期違約,將會由出借人來承擔風險,所以投票利益攸關。目前TrueFi的借款人需要先通過TrustToken團隊審核進入白名單后,才能發起借貸申請提案,目前只針對機構投資者開放。?

無抵押貸款無需超額抵押,而是借助于信用評級、鏈外信用數據或者社區評議等方式來決定貸款審批及額度,但問題是:如何確保還款?

支付公司Synalcom和Qori合并為支持加密貨幣購買的新平臺:金色財經報道,法國支付公司Synalcom和Qori正在合并,成立一家名為Sylq的新公司,承諾提供一個多合一的商家支付平臺。Sylq將為企業提供綜合支付服務,支持在任何支付終端或安卓和iOS設備上用卡、銀行轉賬和加密貨幣進行購買,同時還能實現遠程和在線支付。這家新公司將在歐洲范圍內提供、個性化定制、支持和維護終端。[2023/3/15 13:05:37]

對于違約問題的解決方案,概括說來分為資質審查和追回借款兩部分。資質審查用于確保借貸人相對可靠,這一過程相對來說比較中心化;而追回借款,主要還是線下的訴訟和索賠。下面我們看下當前DeFi領域主要產品Aave、TrueFi、TellerFinance、Aegis?等平臺的解決方案。

Aave:OpenLaw+CDS

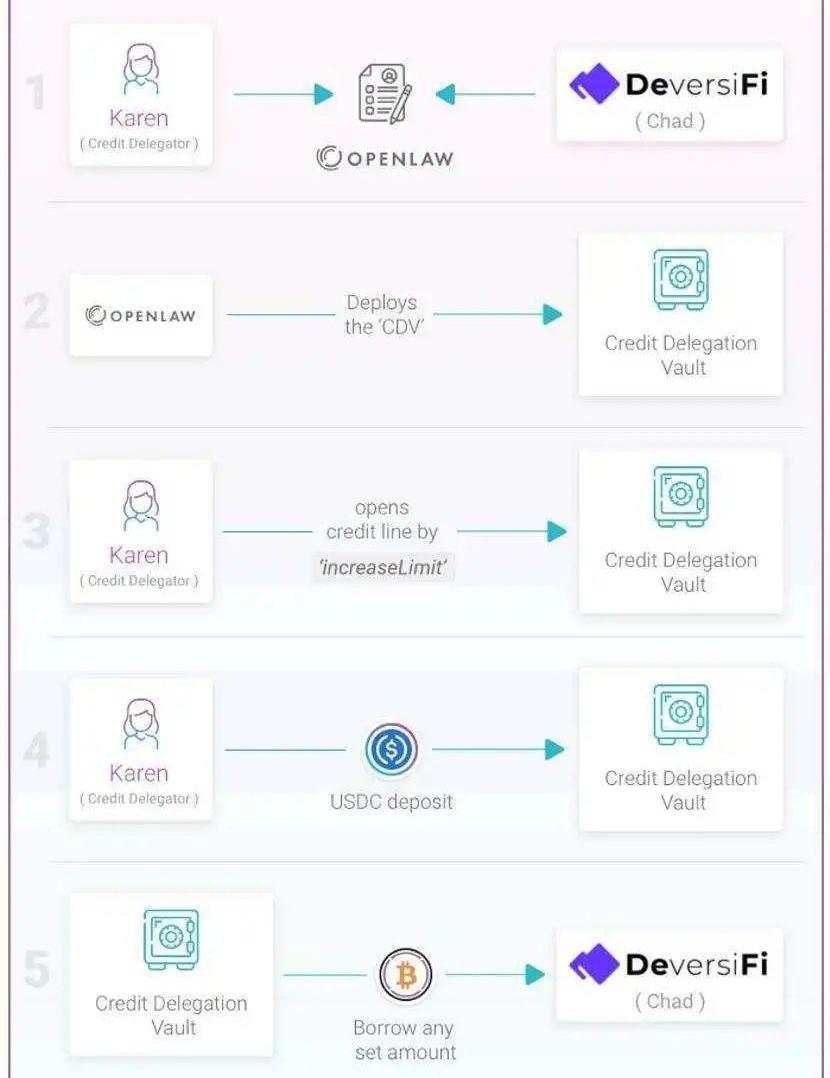

今年八月份,Aave?向去中心化交易所DeversiFi發放了首筆信用貸,這筆貸款來自于Karen的信用授權,使得DeversiFi無需抵押即可借款,用于做市。Karen和DeversiFi通過OpenLaw協議簽訂合同,OpenLaw協議可以將合約設定內容與智能合約關聯,也具備相應的合同地位。?

具體而言,karen首先與DeversiFi通過OpenLaw協議簽訂借款的信用委托合同;而后OpenLaw協議創建了對應的信用委托金庫,而Karen作為信用委托者,通過操作同意開放信貸額度給DeversiFi,并存入USDC。獲得授權的DeversiFi,作為借款人,則可以從CDV中提取額度以內的任意資金。?

Aave首席執行官StaniKulechov的說法是,“信貸委托更多的是針對機構級別的用戶,如一些價格敏感的交易機構,他們需要快速簡便的貸款,這些機構包括場外交易部門、做市商、尋求借入穩定幣進行加密貨幣交易的傳統金融機構,以及為執行特定策略而設立的智能合約等”。?

BLUR巨鯨從幣安收到價值255萬美元的GMX并進行質押:金色財經報道,Lookonchain監測數據顯示,BLUR巨鯨地址(“Oxd945”開頭)在10小時前從幣安收到3.38萬枚GMX(約255萬美元),并進行了質押。此前,該地址用3000枚ETH買入419萬枚BLUR,平均購買價格為1.21美元。[2023/2/24 12:26:39]

在這一模式下,出借人/信用委托者,需要信賴借款人可以償還貸款,如果償付出現問題,則需要訴諸法律。不過,后續也有了其他的一些其他補充措施,進一步提升出借人的保障。?

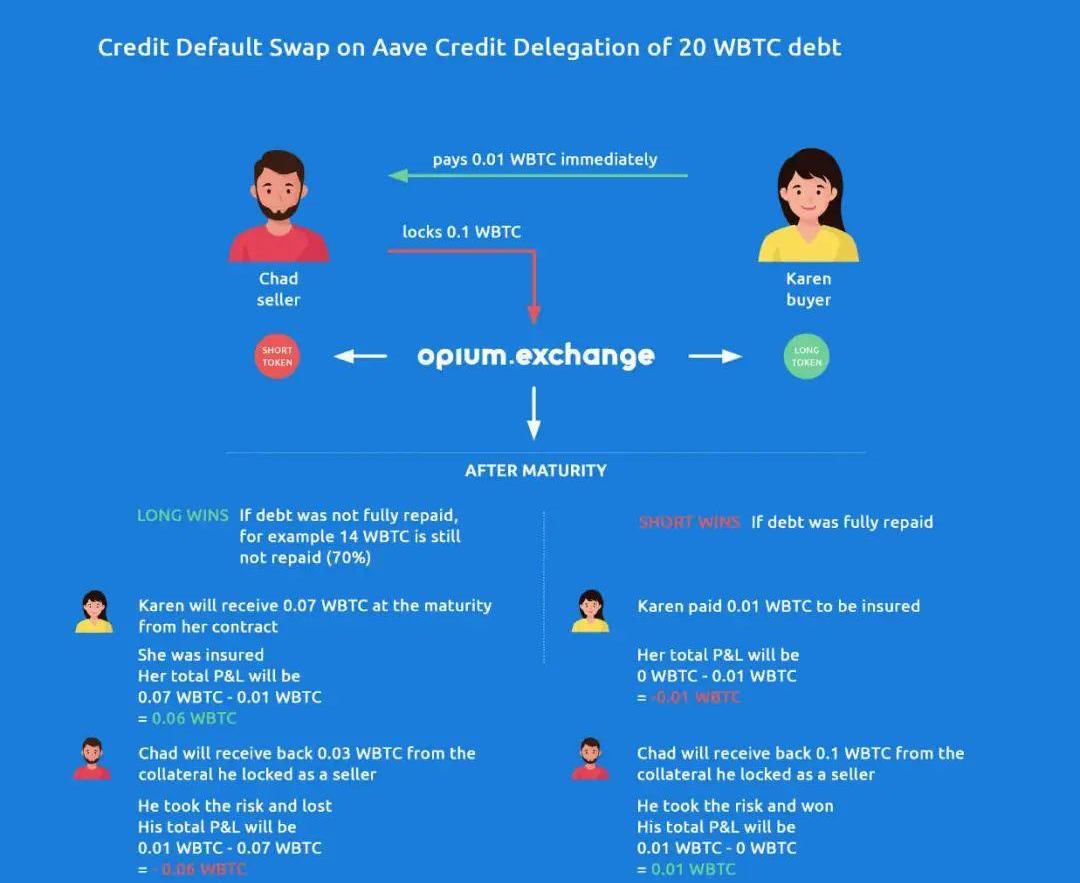

信用違約掉期(CreditDefaultSwap)是信貸行業常見的一種工具,用來保障合約購買者的權益,即便在第三方借款人違約的情況下,仍然可以獲得收益。掉期協議的賣方會收取一筆溢價,需要承擔第三方借款人違約的風險。?

8月23日,Opium?公司宣布為Aave協議創建了信用違約掉期產品,通過opium.exchange,?Aave?上出借信貸的用戶,可以買入CDS作為保險,支付的溢價,則相當于為信用委托買了一筆保險。?

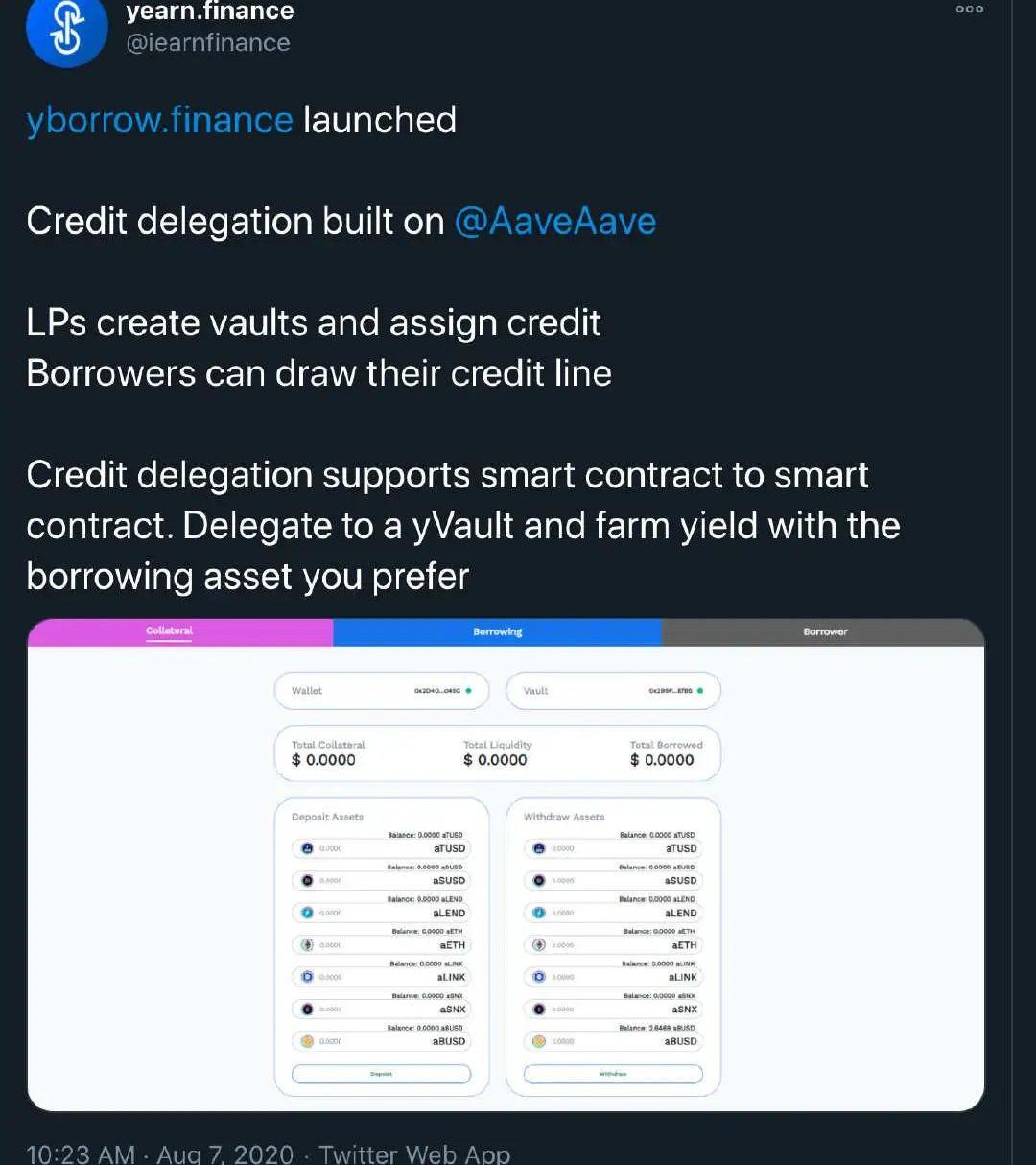

另一個值得一提的點是,可以通過智能合約限定的方式,將借貸者所得的資產,限制用于特定的操作之上。例如,yEarn8月份創建了針對Aave?的信用委托池,流動性提供者可以創建委托池,存入DAI,而借款人則可以獲得授信,從中提取資金,所提取的資金的用途會受到限制,只能用在挖礦等操作上,以此降低了信用違約的風險。

整體而言當前Aave?的信貸產品應該說還是處于概念驗證階段,跑通了最初的流程。根據Aave?官方的介紹,后續會通過引入治理的方式,允許更多的借款人參與其中。但是?Aave?的這種創新做法,為其他的許多DeFi項目提供了示范,我也期待在信用借貸領域,見到DeFi更多的創意。

馬斯克:自己將擔任推特CEO:金色財經報道,據央視新聞客戶端消息,當地時間10月31日,美國特斯拉公司首席執行官埃隆·馬斯克表示,他將成為自己剛剛收購的社交媒體公司推特的首席執行官。[2022/11/1 12:03:45]

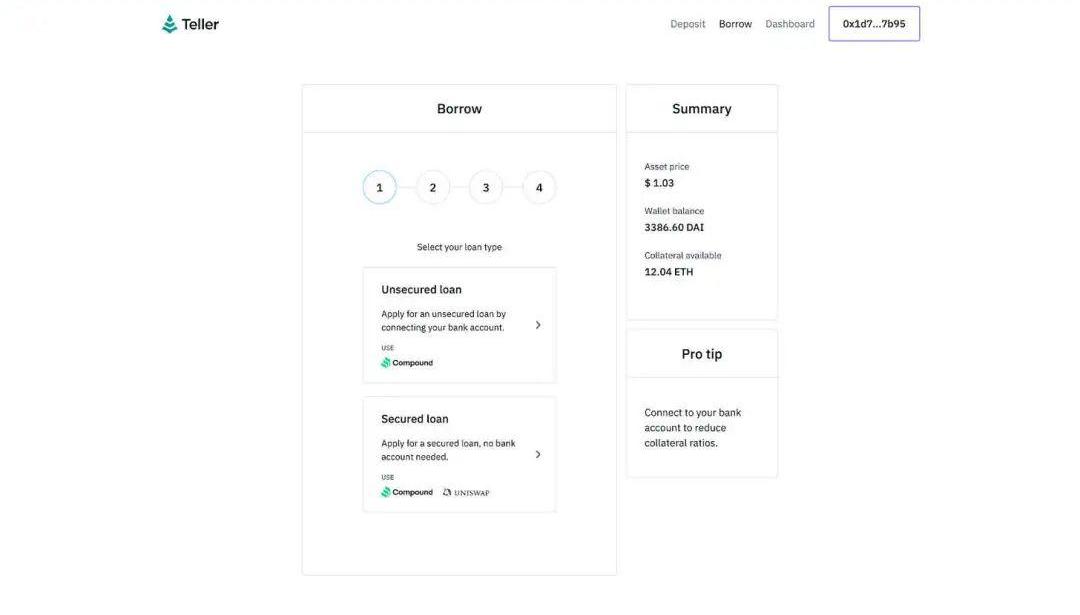

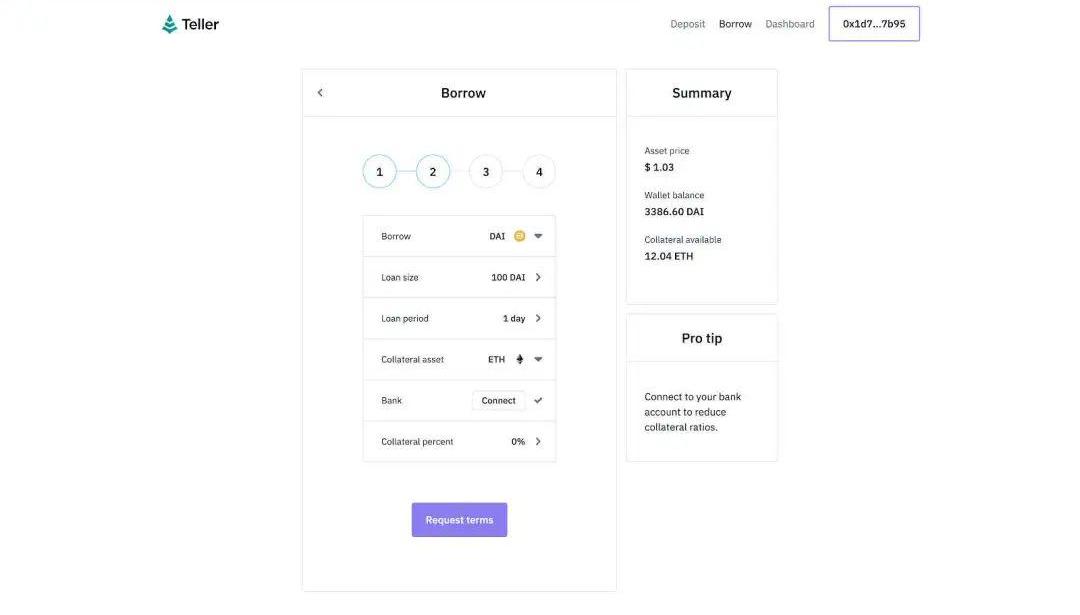

Teller:鏈外信用數據+本地催收

在TellerFinance的解決方案中,結合了開放金融的一些元素。個人在銀行的交易數據,可以通過TellerFinance接入的銀行api授權提取,然后根據這些交易數據,運行TellerFinance平臺的算法驗證信用。根據相應的風險參數,Teller平臺會計算出不同的信用額度,對用戶的抵押品要求也會有所不同。這些風險參數,用來監測用戶的現金流、賬戶余額和法律權限等狀況,核實用戶還款的可能性。?

用戶通過Teller平臺借款時,需要簽訂經過加密簽名的文檔協議,在用戶協議中,需要同意授權地方催債公司和他們聯系,這和傳統金融解決催收的方式是一致的。?

圖中為TellerFinance的操作頁面,選擇了unsecuredloan方式后,需要鏈接銀行,獲取個人在銀行的交易數據來進行驗證,并得到對應的信用評級。

Aegis:信用評分+CDS+線下催收

Aegis?和Teller?Finance類似,也是基于用戶的信用信息,為用戶提供無抵押貸款。用戶需要完成KYC,并提交信用評分給Aegis,由Aegis網絡評估其信用額度,為用戶打Aegis分。評分對應著不同的信用額度,用戶得到的分值越高,則意味著可以獲得的授信額度越大。在賬戶獲得初始分值之后,會根據用戶的借貸和交易活動更新Aegis分數,以此方式打造自己的信用系統。

消息稱蘋果為先買后付服務成立專門金融子公司:6月12日消息,據IT之家消息,為了推動其先買后付業務,蘋果已成立了子公司AppleFinancing專門從事融資及信用核查的業務。據彭博社一份報告,該公司將使用其子公司AppleFinancingLLC為新服務進行信用檢查和貸款決策。該子公司擁有所有必要的州級貸款許可證,然而它與蘋果公司的主體分開運作。過去,蘋果公司依靠第三方信貸處理商和銀行提供類似服務。[2022/6/12 4:19:32]

關于違約問題,Aegis官方的信息顯示,他們考慮提供的方式是三種:?

使用CDS信用違約掉期協議,CDS的賣方兜底相應風險。和持牌金融機構建立合作關系,在違約時通過法律訴訟的方式,向貸款用戶提出索賠。實際上仍然是催收的方式。Aegis項目設立了風險對沖基金,在出現問題時進行相應的償付。

從官方路線圖來看,要等到2021年一季度,信用借貸的產品才會上線。相對而言,Aegis對于非機構用戶的門檻可能會更低一些,不過也仍然是采用中心化的方式由平臺方的數據算法進行甄選出借人資質,這是許多項目啟動時都傾向于采取的方式。

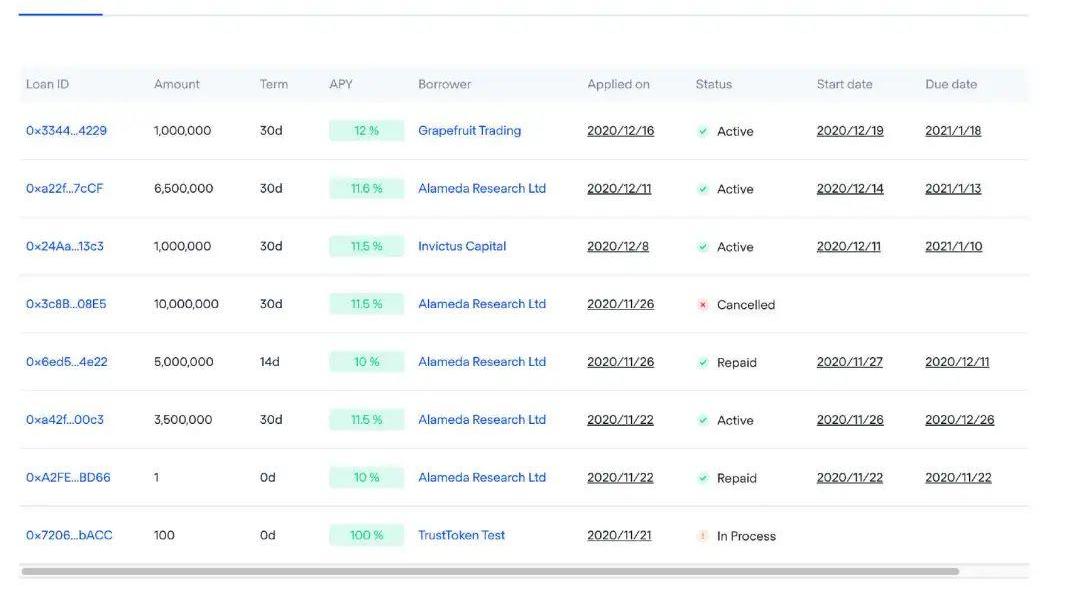

TrueFi:DAO方式信用評估

TrueFi由穩定幣TUSD的公司TrueToken所開發,包括了抵押貸款和信用貸的服務,信用貸的手續費會更高。借款申請,會交給TrueFi平臺代幣TRU的持有者投票決定是否放款。換句話說,跟Aave?、TellerFinane、Aegis等不同的是,TrueFi采取了DAO的方式通過眾人決議決定放款與否,采取的是集體智慧算法,而非單純的數據算法。除了TRU持有人質押后的投票結果,平臺資金池的風險參數情況,也會影響到最終的放款與否。

通過TrueFi平臺借款,借款人需要進行KYC流程,提交資料。前期是通過TrueFi平臺的審核,加入到白名單之中,后續會逐漸放松限制,由TRU代幣持有人來自行進行審批前調研了。TrueFi的借款申請不多,主要來自于一家量化投資公司?AlamedaResearch?。據團隊稱,MulticoinCapital也會加入成為借款人。

TrueFi計劃像?Compound一樣,實現完全的鏈上治理,由TRU持有人來進行審批借款決定。而在借款人資質方面計劃整合Openlaw等協議。?

遇到老賴怎么辦?根據資料顯示,TrueFi的計劃是?TrustToken公司會聘請律師,向借款者發起訴訟追債。目前在只有幾筆借款且發放給審核過后的少數幾個機構的情況下,還不會見到訴訟的案例出現。

Bloom:將DID用于信用借貸

除了上述幾個項目之外,最后我想額外提一個項目:Bloom。Bloom代表了另外一種無擔保借貸的可能思路,將去中心化身份應用到DeFi領域,用信用評級來決定貸款與否。?

Bloom是一個用于安全身份和信用評分的區塊鏈解決方案,Bloom通過其數字身份識別服務,旨在讓消費者在一定程度上控制個人數據,并保護他們的身份。據項目方稱,Bloom?過去幾年里致力于打造一個金融服務生態系統,使得人們可以參與到傳統信貸體系之中。

DID,或者說去中心化身份被人稱為是區塊鏈加密世界的圣杯之一,有諸多項目方參與追逐。Bloom這類DID協議平臺,更多的是通過外部提供的數據,打造信用體系,來評定與特定賬號關聯者的信用等級以此作為信用借貸服務的授信決策參考。

套通用的解決方案,意味著類似Aegis、Aave?、TellerFinance等應用,未來有可能像調用API一樣,直接調用BloomID這類協議,知曉用戶的交易評級、過往違約等情況。?

Bloom跟TradeUnion達成合作關系,為美國用戶提供信用監測服務。BloomID這類DID應用,相比KYC和提供銀行流水的方案來說,可以讓用戶對自己的數據有更多控制權。舉例來說,如果你需要證明自己的收入,Bloom可以臨時訪問這些數據并創建收入憑證,而不是提供一份包含大量額外個人數據的銀行對賬單。如果你愿意,當你申請貸款時,你可以與多個貸款人分享你的收入驗證數據。用戶可以根據信用評分通過app申請貸款。?

不過,目前還未見到Bloom跟DeFi平臺達成協作的信息,此處提到Bloom,更多是為了探討一種未來的可能性,讓用戶在參與信用貸款時候,有多一種選擇。

總結

無抵押借貸領域盡管前景誘人,市場份額巨大,但是通過本文對目前行業中幾個代表性產品的梳理可以看到,在應對“老賴”問題上,仍然沒有太多方案可選。?

通過KYC流程和借款人提交信息,通過平臺篩選、算法評分或者交給社區評議的方式,來確定放款與否、審批信用額度大小,并且用類似OpenLaw或者合作協議的方式,將合作關系確立下來,以便發生違約時候進行追討。還可以通過CDS、或者智能合約限定交易行為等方式進一步加強放款的安全性。

但是,不得不去正視這一現狀:當鋪模式的超額抵押貸款,仍然在長期內會是DeFi領域的最佳選擇,畢竟在去中心化世界之中實現追索權,何其難。最終仍然要借助于法律訴訟或者本地追債公司的方式,想要將信用貸方式擴展惠及更多人群,將會困難重重。

我認為更可能的路徑,是在一些司法管轄相對寬松的地區,由機構作為借款主要參與者,降低違約風險,也為DeFi出借人提供更為穩健的現金流收益保障。這也是TrueFi等項目所采取的路線,從機構開始,逐漸拓寬參與范圍。?

盡管艱難,無抵押借貸仍然值得我們探索,我們需要的,是一個更可靠的解決方案,和若干前行者的孜孜嘗試。最近讀到的一篇帖子,來自DeFiPrime在年初對無抵押借貸領域項目方的盤點。其中多個項目,類似Zer0Collateral已不見蹤跡,令人難免會格外感嘆這條路的艱難。

但是一旦能夠有所突破,等待DeFi、等待加密世界的,將會是DeFi新天地的星辰大海。

參考資料

https://blocktrend.substack.com/p/truefi-defi-?

https://realsatoshi.net/21199/?

https://newsletter.banklesshq.com/p/unsecured-loans-are-coming-to-defi?

https://messari.io/article/aave-announces-credit-delegation-enabling-uncollateralized-lending

來源:金色財經

secret秘密貨幣SIE的價值如何? 1.N.ONE是什么? A:是secret秘密貨幣的投資性社群,用戶或商家設置商業任務,進行共識投資,獲得發行收益,促進SIE融入商業的流通應用.

1900/1/1 0:00:00Paxos Treasury銷毀116,871,995枚BUSD:金色財經報道,Whale Alert監測數據顯示,北京時間2023年2月24日18:38.

1900/1/1 0:00:00剛剛過去的周末,比特幣價格續創歷史新高,突破24000美元大關。但在摩根大通看來,比特幣漲勢不過才剛剛起步,仍有相當大的上漲空間,且任何事情都無法阻止該加密貨幣上漲的腳步.

1900/1/1 0:00:00前言: 大家好,我是馬校長。本著對每一位客戶負責的原則,所以我們特別用心的對待每一筆交易。永遠要記住,順勢時,市場造就你;逆勢時,行情教育你.

1900/1/1 0:00:00作為數字經濟的基礎,大數據最近幾年在傳統企業信息化與互聯網企業的火熱發展下,取得了非常大的成功,尤其在互聯網、物聯網、云計算的迅速發展下.

1900/1/1 0:00:0012.21比特幣早間分析:幣友們,早上好,比特幣經過在上周末突破上方短暫阻力23500一點,并且一路抵達24000上方,經過昨日一整體的千點震蕩,行情在今日凌晨再度拉升至24000上方.

1900/1/1 0:00:00