BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+1.16%

ETH/HKD+1.16% LTC/HKD+0.71%

LTC/HKD+0.71% ADA/HKD+0.61%

ADA/HKD+0.61% SOL/HKD+2.44%

SOL/HKD+2.44% XRP/HKD+1.51%

XRP/HKD+1.51%6 月份, Compound 和 Coinbase 陸續宣布將推出面向傳統儲蓄賬戶的生息服務, 兩者都承諾年化 4% 的固定收益率。

目前 DeFi 借貸協議中基本上都是采用浮動利率,為何這兩大巨頭此次推出的生息服務,要采用固定利率的形式呢?

其實我們把思維跳出 DeFi 領域之外,回到傳統債務市場:是不是其實大多數債務市場都是采用固定利率的形式(房貸、債券、各種消費貸等)。

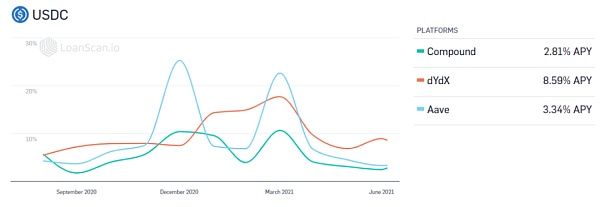

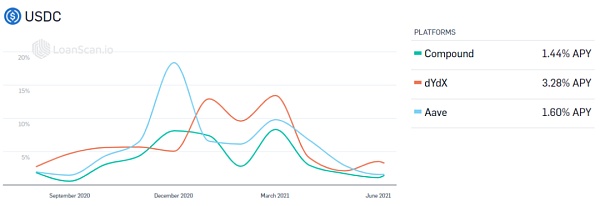

我們先以 USDC 為例,看看其近一年來在主流借貸平臺上的利率走勢:

近一年來 USDC 在主流借貸平臺上的借款浮動利率走勢 | 來源:loanscan.io

近一年來 USDC 在主流借貸平臺上的存款浮動利率走勢 | 來源:loanscan.io

可能對于普通投資者來說,對這種利率的大幅波動反而是見怪不怪。因為對于他們來說,其主要應用場景可能就是存幣生息,那么波動大小只是收益多少的問題,反正整個市場的利率都一致波動,所以也就無所謂。

短期固定利率貸款協議Term Finance在以太坊主網上線:金色財經報道,Term Finance 是一種提供短期固定利率貸款的去中心化金融(DeFi) 協議,已在以太坊主網上線。該平臺建設者 Term Labs 首席執行官 Dion Chu表示,該協議試圖彌合中心化加密貨幣貸款機構之間的差距,并為用戶提供可變利率借貸的替代方案。Term Finance 保護借款人免受 DeFi 可變利率貸款的影響,這些貸款在加密貨幣的經常性流動性事件期間可能會大幅波動。每周拍賣模式意味著借款人和貸款人永遠不會以高于其預定最高利率的借款或低于其最低利率的貸款。

Term Labs曾在2 月份完成250萬美元新一輪融資,Electric Capital領投,Circle Ventures、MEXC Ventures、Coinbase Ventures等參投,[2023/8/2 16:12:38]

那如果應用場景是借幣呢?假設最開始你的借幣利率是 5%,可是往后借幣利率不斷浮動上漲,甚至上漲到了 20%,那么如果你借出去的代幣可實現的收益率沒有超過借幣利率,你不得老老實實中斷你原本已規劃好的投資策略,把代幣還回去。

這其實對于我們普通投資者來說也沒啥,但是如果是專業投資者,甚至是專業的投資機構,那么就關系重大了。

固定利率借貸協議 notional 推出新產品“Leveraged Vaults”:9月8日消息,固定利率借貸協議 notional 推出新產品 “Leveraged Vaults”,允許用戶以固定利率從 Notional 借入現金,并將其存入白名單智能合約中,執行特定的收益策略。智能合約中的所有資產都充當其債務的可清算抵押品,使用戶能夠獲得高杠桿風險敞口。如果策略回報超過借貸利率,使用杠桿金庫將是高利潤的。

杠桿金庫提高了用戶的資本效率,而不會迫使貸方承擔任何形式的信貸或無抵押風險。貸款人受到同樣經過時間考驗的超額抵押和清算原則的保護。如果智能合約中的資產價值低于最低門檻,用戶可以被清算并償還債務。[2022/9/8 13:16:00]

由于浮動利率的高波動性和不可預測性,對于專業投資者/機構來說,這意味著風險。所以對他們來說,會更傾向于選擇提供固定利率的借貸服務,以應用于更廣泛、時間跨度更長、收益確定性更高的投資策略中。

目前在加密貨幣行業中對固定利率已經有了多種不同的實現方式,如:

?零息債券類(Notional、Yield Protocol、Hifi finance等)

?收益代幣化的實現方式(Pendle、Element、APWine、Unreal、 Swivel)

固定利率協議Anchor Protocol總鎖倉量超190億美元,創歷史新高:金色財經報道,據DefiLlama數據顯示,Terra生態固定利率協議Anchor Protocol總鎖倉量達190.8億美元,創歷史新高。[2022/4/4 14:02:57]

對于每種實現類型,本文都會選一兩個主流代表性項目進行本質性剖析,以幫助大家實現舉一反三。

「 零息債券(以 Notional 為例) 」

首先,我們需要理清楚零息債券的概念,便可從本質上了解這一類實現方式的項目。

簡單來講,在傳統金融領域,零息債券是一種不支付利息的債券,通常以折價的方式發行,然后在到期日按面值支付給債券持有人。

接下來我們以在 Notional 借貸 USDC 為例,大致表述一下其實現流程:

對于借款人來說:設定到期日、借款數量、抵押資產以及抵押率,這時候協議會算出你的應付利息以及到期后需要償付的零息債券 fUSDC。

這里值得多說幾句的就是這個 fUSDC(fCash,即與實際操作代幣關聯的零息債券)。有些小伙伴最開始可能會不理解為何 Notional 這類項目就歸屬于零息債券項目,只要理解了這個fUSDC,疑惑自然也就解開了。

固定利率借貸協議Pledge Finance將集成Polygon:金色財經報道,據官方Medium消息,固定利率借貸協議Pledge Finance將集成Polygon,旨在為以太坊生態系統中的加密資產交易者消除市場風險。[2021/10/12 20:21:41]

我們已經知道了零息債券需要在到期日按面值支付給債券持有人。現在回到上面的案例,借款人借了 100 USDC,成為了約 104 張 fUSDC 零息債券的債務人(具體顯示為負余額的 fUSDC 代幣),而在到期時,1 fUSDC = 1 USDC,這其中多出來的約 4 USDC 也就是借款人需要支付的利息。

同樣,對于放貸人來說,若其借出 100 USDC,就會收到超過 100 張的 fUSDC 零息債券(具體顯示為正余額的 fUSDC 代幣),成為債權人,在到期日同樣以 1:1 換回 USDC,多出的部分為放貸利息。

當然,在實際的操作中,其實用戶根本可以無需了解 fUSDC,以及 fUSDC 與 USDC 之間的有效兌換(Notional 使用了自己的 AMM 來進行管理,這一塊也是在后臺完成)。

上文刻意將 fUSDC 拿出來分析,是為了幫助用戶理解為何這類項目就歸屬于零息債券類,從而徹底從本質上理解這類項目,舉一反三。

美聯儲在固定利率逆回購中接納了1.28萬億美元:美聯儲在固定利率逆回購中接納了1.28萬億美元,為連續30個交易日規模破萬億美元,連續四日續刷歷史新高。[2021/9/23 16:59:37]

除了 Notional,歸屬零息債券這一類的項目還有 Yield Protocol、Hifi finance。由于都是基于零息債券這一原理的實現,所以本質上都大同小異,即使是有所優化改進,也不痛不癢。

另外,零息債券這種實現方式的弊端也十分明顯,即使收益率得到了穩定保障,但是生息資產必須進行鎖定,導致資本效率不高;同時生息收益必須等到到期日后才能獲得,無法獲得即時預付。而這些問題,通過收益代幣化的實現方式,都能夠得到解決。

「 收益代幣化(以 Pendle、Element 為例) 」

目前采用收益代幣化的這種項目有 Pendle、Element、APWine、Unreal、 Swivel等項目,不過目前關注度較高同時已經上線主網的只有 Pendle 和 Element,所以本文先著重聊聊這兩個項目,大家理解了這種實現方式后,自然能夠融會貫通,舉一反三。

首先,Pendle 是建立在借貸協議層之上的,它跟 Notional 這類要求用戶將 USDC\ETH 等基礎資產存入的做法不一樣,它是讓用戶存入借貸協議的存款憑證代幣,如 Aave 的 aToken、Compound 的 cToken。下面我們以 aUSDC 為例,簡單講解一下其實現流程:

用戶可以存入 100 aUSDC,選擇好到期日后,便可以得到對應數量的兩種代幣:

?YT-aUSDC:Future Yield Token,代表未來收益的代幣。

?OT-aUSDC:Ownership Token,可以理解為本金代幣(即零息債券),在到期后可 1:1 贖回 aUSDC。

對于 YT 代幣,用戶若看好目前的收益率,可以選擇出售 YT,即出售這期間的收益權,提前鎖定利潤并且獲得預付利息,從而實現固定利率存款,免受未來收益率波動影響;用戶也可以選擇將 YT 存入流動性池中賺取 Pendle 協議的原生代幣。

同時,如果有投資者看好 USDC 未來的收益率的話,可以以較小的資金買入 YT-aUSDC,從而以更具資本效率的方式獲得波動收益率的敞口,更沒有了基礎資產的安全顧慮,例如為了存幣生息,最后由于協議安全漏洞問題,導致損失本金;交易員也可以借此實現對利率的對沖。

其實,Pendle 并不能算是一種固定利率協議,只能說它能通過提前鎖定一定周期內的收益,實現生息資產的固定利率。它本質上是一個收益代幣化協議,通過其創新性 AMM 實現收益代幣的可交易性,從而滿足市場的進一步需求,讓生息資產者可鎖定收益,交易者可基于對收益的推測展開交易對沖,從而使貸款市場具有更大的可玩性和效率。

上文我們說到 Pendle 面向的是借貸協議的存款憑證代幣,而 Element 可存入的資產則更加多樣性,可以是單種基礎資產(如 ETH),或者資金池(如當前上線的 crvLUSD v2)等。

在結構上,Element 其實跟 Pendle 類似,都是將存款資產劃分為兩個部分:

?PT:Principle Token,本金代幣(即 Pendle 中的 OT)

?YT:Yeild Token,收益代幣

對于 YT 收益代幣化這一模塊,Element 和 Pendle 的實現效果基本一樣,我們這里不再贅述!

Element 相對于 Pendle 的不同之處,在于其賦予了 PT 代幣的交易功能,不過在最初鑄造 PT 時,會有些許折價。

用戶 A 鑄造 PT 和 YT 完成后,可以在市場上出售 PT 同時 YT,這樣即鎖定了利息收入也獲得了基礎資產的流動性。

此時 PT 類似于零息債券,所以在出售時會有所折價,這時候投資者 B 購買 PT 就相當于折價購買了基礎資產,等到期后,便可以以 1:1 兌換為基礎資產,從而賺取差價收益。

而如果用戶 A 十分看好 YT 的成長性,只要保證了賣出 PT 的折價不高于 YT 的成長收益,那么用戶 A 可以繼續循環鑄造流程,實現收益的杠桿化。當然這就要求比較高的精算水平以及對未來基礎資產收益的準確推測。

相對于 Pendle,Element 在協議中解放了基礎資產的流動性,用戶可以根據需求繼續使用基礎資產部分,極大提高了資本效率,甚至實現收益的杠桿化。

「 埋伏未來 」

其實固定利率、收益代幣化以及杠桿化這類應用場景可能對于普通投資者來說無關緊要,特別是在以太坊網絡可擴展性難題尚未解決之前,高昂的手續費摩擦成本也讓普通投資者退避三舍。但是就如文章開頭所說,這些場景對 DeFi 生態的發展壯大至關重要,是傳統大資金擁抱 DeFi、 DeFi 走向大規模主流的必要利器。

文中例舉的這三個項目,背后的資本幾乎覆蓋了行業內的所有頭部投資人 VC:如 Coinbase、A16z、 Placeholder、Mechanism Capital、HashKey Capital、CMS、DeFi Alliance、Spartan Group 以及頭部協議AAVE、Balancer等。

如此全面大陣容的資本對“固定利率 & 收益代幣化”這一細分賽道的押注,也是對未來這一賽道重要地位堅定信心的一種體現。即使當前我們依然更加青睞選擇浮動利率,但是當這一賽道的基礎設施已經完備,再加上以太坊網絡 Layer2 方案的成熟,不管是普通投資者還是專業投資者,都會蜂擁而來。即使我們無法從直接的代幣投資中獲利,也能從豐富的生態玩法中收益,并且要知道,屆時市場的體量似乎也會大幅增長,我們無法直接獲取代幣投資的 α,也能享受市場整體上揚的 beta。

作者 | 科瑞匹托

特斯拉創始人Elon Musk(埃隆·馬斯克)又一次「更新」了他對比特幣的看法,在7月21日舉辦的「The B Word」比特幣大會中,他自詡比特幣支持者并表示,特斯拉可能會再次接受比特幣支付.

1900/1/1 0:00:00文︱喬安娜 在國內對加密資產進行嚴監管背景下,最近,穩定幣似乎成了下一個被重點“關照”的對象。“美聯儲專注于把事情做對.

1900/1/1 0:00:00薩爾瓦多法律宣布比特幣為法定貨幣的快速通過并沒有得到該國公民的好評。Decrypt消息顯示,薩爾瓦多一群由左派工會、學生協會和其他組織組成的群眾聚集在立法議會,抗議該國采用比特幣作為其國家貨幣.

1900/1/1 0:00:00從最早的Crypto Punk到云吸貓游戲CryptoKitties,從爆紅出圈的NBA Topshot到以6900萬美元天價拍出的Beeple的畫作「每一天:前5000天」.

1900/1/1 0:00:00Covid-19危機正在加速銀行和保險公司面臨的重大結構性挑戰,這些挑戰也給央行和監管機構帶來了前所未有的壓力,各國中央銀行需要在一條通向創新支付和CBDC的“未來之路”上共同努力.

1900/1/1 0:00:00隨著加密資產市場下行,鏈上DeFi鎖倉數據也在下降。根據DeFiPules數據顯示,7月22日,DeFi市場鎖倉資金額在575億美元,據頂峰時期的1000億美元,縮水近50%,但別個資管協議的鎖.

1900/1/1 0:00:00