BTC/HKD+1.44%

BTC/HKD+1.44% ETH/HKD+1.18%

ETH/HKD+1.18% LTC/HKD+2.58%

LTC/HKD+2.58% ADA/HKD+6.24%

ADA/HKD+6.24% SOL/HKD+4.57%

SOL/HKD+4.57% XRP/HKD+6.73%

XRP/HKD+6.73%就現階段而言,數字貨幣市場似乎進入到了橫盤調整期,交易者和投資者不得不在低波動性市場條件下尋找機會、探索代收益來源。如果市場恢復上行,ETH 價格仍有很大的空間可以彌補當前的收入“損失”。相反,如果震蕩下行,那么 2021 年的剩余收益很可能會被全部抹去。

在這篇文章中,我們將重點關注以下幾個方面:

1、以太坊上 DeFi 在市場波動期間的狀態,

2、最近市場對合成資產 Synthetix 的關注,以及潛在驅動因素

3、回顧 DeFi 中的“藍籌股”收益來源

4、在 DeFi 中尋找替代收益來源模板

以太坊價格在短暫反彈后再次下跌,而一些 DeFi 代幣盡管基本面沒有太大變化,但仍經歷了“孤立的突破”。

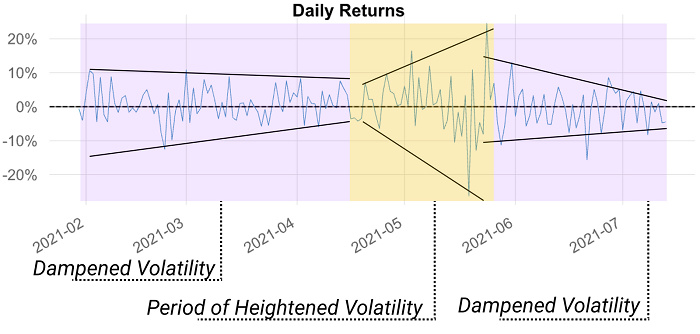

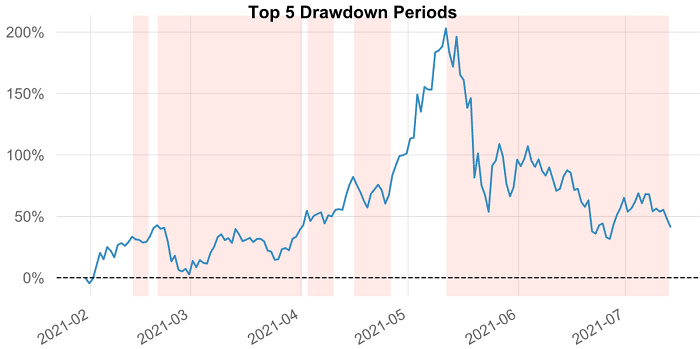

從歷史上看,波動性增長和減弱都是相對的,一段時間市場走勢波動幅度過大,隨之而來的將會是波動下降。在下面這張圖表中,我們可以注意到市場日均收入在 5 月份出現高度波之后,6 月至 7 月波動開始逐漸減弱。

Glassnode:比特幣礦工在目前的市場條件下仍然有利可圖:金色財經報道,Glassnode發推表示,比特幣礦工在目前的市場條件下仍然有利可圖,從區塊補貼和交易費中產生了2410萬美元的收入,估計生產成本為1910萬美元,導致凈利潤為+500萬美元。[2023/6/3 11:56:08]

如果市場恢復上行,ETH 價格仍有很大的空間可以彌補當前的收入“損失”。相反,如果震蕩下行,那么 2021 年的剩余收益很可能會被全部抹去。

現階段,以太坊依然處于橫盤整理階段,結果導致不少 DeFi 代幣開始尋求其他“回報路徑”,Synthetix就是其中之一,尤其是在創始人 Kain Warwick 重返該項目的過程中使其找到了更大的反彈力量。

7 月 10 日,Synthetix 宣布將于 7 月 26 日當周在以太坊二層擴容方案 Optimistic Ethereum(OΞ) 啟動,最終部署日期有待 Spartan Council(斯巴達理事會)批準。按照SIP-121中的規定,初始支持的合成資產為 sETH、sBTC 和 sLINK。此外,SNX 喂價也由 ChainLink 部署。為準備過渡到 Optimistic Ethereum,將在接下來的幾周內發布一些額外的SIP。其中包括債務池緩存機制的變化、iSynths 的棄用以及 L1 上 Synths(合成資產)數量的減少。

推遲以太坊難度炸彈的Gray Glacier升級預計將于6月29日進行:6月23日,據幣安官方公告,幣安預計將于6月29日17:43暫停ETH以及ERC-20代幣的充值及提現業務,以支持Ethereum(ETH)將于區塊高度15050000(預計6月29日18:43)進行的網絡升級。

此前消息,以太坊將于6月底在主網進行Gray Glacier硬分叉升級,以將難度炸彈推遲大約2-3個月。硬分叉將于區塊高度15050000激活,所有用戶必須在此之前進行升級。[2022/6/23 1:25:53]

Optimism質押者的回報率在 7 月份達到了約 15% 的絕對最低點,但L 1 質押仍然有利可圖(相對而言),但隨著流動性過渡到 L 2,Optimism 質押者現在可以獲得的年投資收益率可以達到約 50%,預期 sUSD/sETH、sUSD/sBTC 和其他交易對將會陸續在 7/8 月推出。

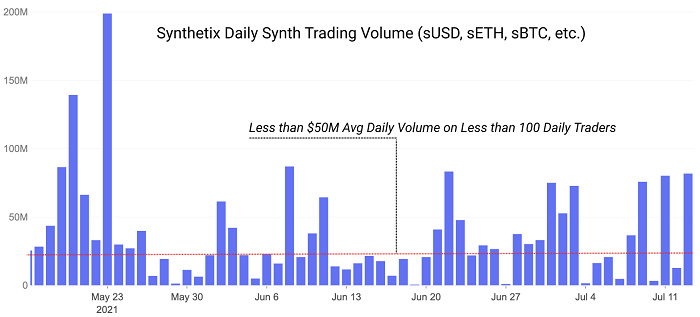

Synthetix 希望向 L 2 過渡,標志著該產品進入一個新時代:一個擁有更多用戶、更多容量和更多交易活動的時代。迄今為止,該項目一直在努力解決 L 1 的高費用問題,導致日均交易者不到 100 人,而且日均交易額也經常低于 5000 萬美元。進入6 月份之后,情況變得更“慘”,當月 Synthetix 日均交易額低于 1500 萬美元,用戶數甚至不到 50。但現在,SNX 通證持有者可以期待過渡到 Optimism,受益于較低的費用,Synthetix 的交易活動也有望得到進一步增長。

Glassnode:目前流通BTC中86.6%處于未實現利潤狀態:10月9日消息,雖然BTC價格近期出現反彈,但根據Glassnode分析數據顯示,在所有流通BTC中,仍有86.6%目前處于未實現利潤狀態。在短期持有者方面,大約15.6%BTC供應量在過去約155天內購買并且處于未實現利潤狀態;處于盈利狀態的長期持有者目前持有73.4%的供應量,剩下11%的BTC次有著處于虧損狀態。此外,BTC未實現凈利潤規模也達到了一個“有趣”的里程碑:在NUPL值0.5的基礎上反彈,這表明BTC供應中未實現利潤總額相當于比特幣市值的50%(整體未實現收益金額約4500億美元)。如果NUPL值再次跌破0.5,可能會引發更多BTC持有者賣出,因為他們害怕看到未實現利潤進一步減少。[2021/10/9 20:15:45]

更重要的是,作為一個成熟項目,Synthetix 給整個數字貨幣行業展示了一個 L 2 遷移的典型研究案例。

以下是一些在 DeFi 行業中以費用和流動性挖礦激勵形式獲得收益的三大主要類別:

1、通過在去中心化交易所提供流動性賺取費用

CryptoGladiator(角斗士)游戲上線OKExChain:據官方消息,GameFi游戲項目CryptoGladiator(角斗士)于今日正式上線OKExChain。因短時間新用戶激增超過3萬,導致游戲服務器過載,CryptoGladiator團隊決定臨時添加200組服務器,稍后會有短暫熱更新,請無法登陸的玩家屆時重試。

Crypto Gladiator是一款RPG養成類游戲,玩家可以打造一只屬于自己的隊伍,占領土地,與他人對決。其play to earn模式使得完成任務關卡及占領土地將會持續產出獎勵,并可用于交易。[2021/8/30 22:46:59]

2、來自貸款池中貸款資產的收益

3、從流動性挖礦獎勵中賺取治理代幣

隨著市場對避險資本(穩定幣)的需求增加,最近 DeFi 代幣的估值愈發低迷,投入到這一領域里的風險資本也正在減少——所有這一切,都導致整個 DeFi 行業收益率大幅縮水。那么,穩定幣會如何 DeFi 行業呢?事實上,當穩定幣資本開始增加,意味著“穩定的”資本流動開始爭奪相同的市場價值份額。隨著越來越多的資本進入產生收益的 DeFi 協議中,所有參與者美元的收益都會被稀釋。

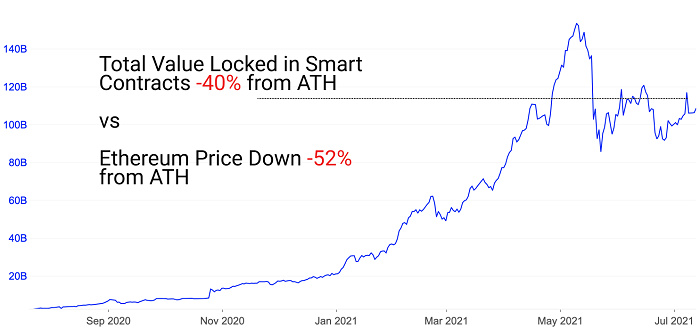

我們看到情況顯然是這樣,因為 DeFi 中的美元等價物正在超過以太坊和代幣估值的市值增長。隨著越來越多資本開始四處流動,他們對 DeFi 高收益率也有明顯的需求。但問題是,這些資本并沒有用于購買現貨 ETH 或治理代幣,他們進入 DeFi 市場的主要目的其實是避險。

Glassnode數據:新手最近在恐慌性拋售BTC:Glassnode創始人Jan Happel和Jann Allemann發推表示,自去年10月以來,還沒有看到長期持有人的頭寸變成綠色。看起來新進入市場的人最近在BTC上做了很多恐慌性拋售。[2021/5/6 21:30:44]

隨著資本的增加,大家都來分一杯羹,競爭也就變得越來越激烈。

* 鏈上活動減少:如果來自用戶活動(例如交易量)的可用費用(available fees)開始減少,但試圖吸收這些費用的資本是靜態(static)的或增加(increasing),都會導致流動性提供者獲取高收益的機會減少。

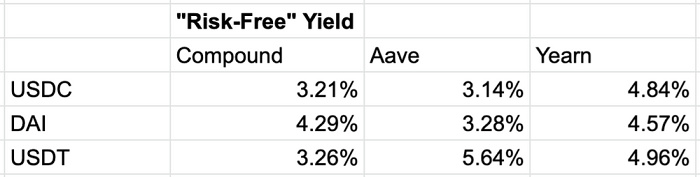

二季度,所有區塊鏈上的去中心化交易所使用量都出現下降,借貸需求、投機需求以及利用率等指標均受到抑制。總體而言,盡管市場對 DeFi 的投資依然強勁,但 DeFi 的實際使用指標開始走弱。結果,諸如 Aave、Compound 和 Yearn 等知名 DeFi 協議的“避險”年化收益率均降至 5% 以下,即便 Aave 和 Compound 推出了流動性激勵措施,年化收益率依然只有 3-5%。

* 代幣價格低迷:如果 DeFi 協議中用于補貼流動性的(以美元等值形式)獎勵出現貶值,那么整體收益率也會下降。隨著越來越多的資金流入這些 DeFi 代幣,代幣價值依然會不斷下降,因為這些代幣的美元價值都是呈下降趨勢的。

少數 DeFi 代幣與 ETH 之間的相關性開始走弱,當 ETH 價格下降時,一部分 DeFi 代幣價格反而出現上漲。但總體來說,相比于歷史高點,DeFi 代幣價格依然嚴重過低。二季度,治理代幣質押者已經損失了 60% 以上的質押資本,提供收益耕作的 DeFi 代幣通常與質押代幣狀況相同,因此“挖礦”獎勵價值也損失了約 60% 以上。

* 總結:由于使用量和費用減少、代幣價格(以及獎勵價值)低迷、以及穩定幣資本參與量越來越大,綜合這些因素的影響,整個 DeFi 行業的收益率已經大幅減少。

如今的市場環境略顯“怪異”——資本非常充裕但大多數代幣都找不到邊緣買家,那么在這種環境下,交易者如何找到新的收益來源呢?

坦率地說,現在很難找到高收益替代品,并且在許多情況下,投資者和交易者需要加強風險管理和深入了解 DeFi 代幣的底層機制。市場上的確也存在一些高收益 DeFi 項目,他們交易并不擁擠(因為知名度不高),但需要注意的是,這些 DeFi 協議的風險可能更大。

事實上,“拖累“”交易者獲得高收益率的因素主要有三:

1、大量參與者/流動性

2、低利用率/低交易額

3、代幣價格下降

那么,如何解決上述問題呢?我們也有三個辦法來應對:

1、尋找參與度低的早期礦池

2、在利用率較高的“原石”中尋找“鉆石”

3、識別具有價格升值潛力的項目

在 DeFi 市場中,衍生品一直是個相對安靜的角落,這主要是由于大多數衍生產品在 Layer 1 網絡上的 gas 成本很高,加上其他問題,導致流動性保持在較低水平,也會降低整體用戶體驗。

盡管現階段衍生品市場缺乏吸引力,但許多來自傳統金融市場的衍生品以及一些新想法已經開始建立。從傳統金融移植過來的衍生品包括期權、期貨、掉期和其他產品,這些產品市場通常與其他數字貨幣市場不同,提供的風險/回報類型也不一樣。

如今 DeFi 市場中已經拓展出許多期權平臺,但大多數流動性都很差,而且 gas 成本較高。二季度,已經有數十筆風險投資交易為新期權平臺提供資金,但迄今為止,大多數交易要么未啟動,要么無法找到流動性/用戶。

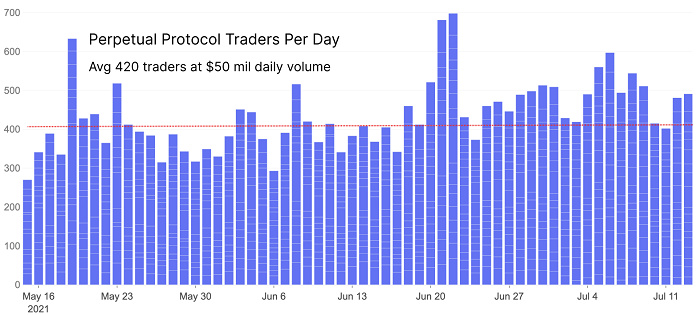

隨著 DeFi 領域里的用戶活動不斷減少,意味著流動性提供者能夠獲得的回報也會縮水。不過,永續合約一直是 DeFi 衍生品的一個亮點,在過去的幾個月里,這塊“蛋糕”越來越大,其中 Perpetual Protocol 和 DyDx 的交易量表現一直非常強勁并逐月增長。

每個代幣持有者都想從交易費和流動性挖掘獎勵中分得一杯羹,至少就目前而言,Perpetual Protocol (PERP) 的質押者可以獲得約 40% 的年化收益率,據悉Perpetual Protocol 即將發布 V2 版本,年化收益率可能還會增加。

以上就是二季度 DeFi 市場的概況,對于大多數投資者和交易者來說,當前最迫切的一個問題就是:市場能盡快恢復上行嗎?或許只有時間能給我們答案。

本文來自 Glassnode,原文作者:Luke Posey

Tags:EFIDEFDEFIGLADogDeFiCoinAlchemist DeFi AurumDeFi OmegaHourglass

加密貨幣領域最熱門的趨勢之一是一種可以追溯到圣經時代的金融活動:借錢來賺取利息。加密貨幣投資者不再只是坐等他們的比特幣、以太坊或其他數字貨幣升值,而是通過出借他們持有的加密貨幣或采用其他策略來賺.

1900/1/1 0:00:00The Monolith and the Ape Men 2001 A Space Odyssey, by Hal HefnerDAO 是 Web3 時代社區應有的樣子.

1900/1/1 0:00:00由于機構投資者對加密貨幣服務的需求依然強勁,資產管理巨頭富達旗下富達數字資產(Fidelity Digital Assets)計劃將員工人數增加約 70%.

1900/1/1 0:00:00歐盟反洗錢和反恐融資新規則歐盟委員會((European Commission))在當地時間7月20日,宣布了一項“雄心勃勃的一攬子”立法提案.

1900/1/1 0:00:002022年冬奧會如火如荼籌備之時,數字人民幣也為冬奧會承辦地之一的北京市延慶區增添了更多新意。7月9日,北京商報記者走訪北京市延慶區數字人民幣試點商戶發現,火勺、柴雞蛋、酸湯饸饹等延慶特色產品已.

1900/1/1 0:00:00隨著近幾個月 NFT 泡沫的破裂,人們對于 NFT 的追捧和熱情似乎消減。但是當數字藝術品慢慢退居幕后時,元宇宙的未來卻更加敞亮.

1900/1/1 0:00:00