BTC/HKD+0.3%

BTC/HKD+0.3% ETH/HKD-0.03%

ETH/HKD-0.03% LTC/HKD-0.22%

LTC/HKD-0.22% ADA/HKD-1.21%

ADA/HKD-1.21% SOL/HKD-0.08%

SOL/HKD-0.08% XRP/HKD-2.46%

XRP/HKD-2.46%附特斯拉與MicroStrategy加密業績對比。

北京時間今天凌晨,美股科技公司 MicroStrategy(NASDAQ: MSTR)發布 2021 年第二季度財務業績報告。

數據顯示,二季度總收入為 1.254 億美元,與去年同期相比增長 13.4%;二季度的毛利潤為 1.023 億美元,毛利潤率為 81.6%,去年同期毛利潤率為 78.3%;二季度凈虧損為 2.993 億美元,攤薄后每股 30.71 美元。財報發布后,MicroStrategy 股價在盤后交易中下跌 2.2% 至 611.48 美元。

對于加密市場而言,更關心 MicroStrategy 的數字資產業務表現。不斷加倉 BTC,MicroStrategy 究竟是賺是賠?MicroStrategy 與特斯拉,誰的加密業務更成功?

入場一年,狂賺 14.6 億美元

財報顯示,截至 2021 年 6 月 30 日,MicroStrategy 累計持有 105085 個 BTC,賬面價值 20.51 美元,每枚比特幣的平均賬面價值約為 19518 美元。按照持幣數量計算,MicroStrategy 可以位列 BTC 富豪榜前五。

分析師押注蘋果將推出VR/AR設備擁抱元宇宙,上調蘋果股價目標值至200美元:1月13日消息,盡管蘋果(Apple)尚未披露其進軍元宇宙的計劃,但投資者和分析師押注該公司將在明年左右推出VR/AR設備,并從廣泛擁抱數字替代現實中獲益。摩根士丹利分析師Katy Huberty上個月將AAPL股票的目標價從164美元上調至每股200美元,以反映與這些產品線相關的未來價值。Bernstein分析師Toni Sacconaghi最近告訴投資者,到2030年,蘋果可以出貨2200萬臺增強現實設備,這可能會增加4%的收入,到2040年,擴展現實設備可能占總收入的20%以上。本月早些時候,蘋果一度成為第一家在盤中交易中市值超過3萬億美元的上市公司。(華爾街日報)[2022/1/13 8:45:41]

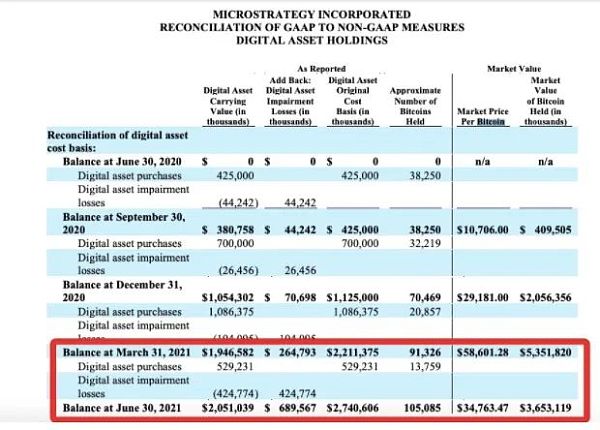

(MicroStrategy財務報表)

根據一季度財報,MicroStrategy 截至 3 月 31 日僅持有 91326 個 BTC;二季度財報顯示MicroStrategy 增持了 13759 個 BTC。具體而言,這些增持是分四批次購買完成:4 月 5 日購買 253 個 BTC;5 月 13 日、18 日,兩次共計購買 500 個 BTC;6 月 21 日購入 13005 多個 ?BTC。

華爾街日報發布標題為《‘現金是垃圾’,4.25億美金押注BTC》的文章報道MicroStrategy公司的比特幣投資:北京時間10月31日晚,華爾街日報發布標題為《‘現金是垃圾’,4.25億美金押注BTC》的文章報道MicroStrategy公司的比特幣投資。據了解,擁有近10億美金現金的MicroStrategy已經在比特幣上投入了超過4.25億美元。文章稱,MicroStrategy本可以通過支付巨額股息或回購大部分股票來“擺脫”其剩余現金的。相反,MicroStrategy將其總資產的一半押在了比特幣上。從2020年8月起,當MicroStrategy宣布已投資比特幣2.5億美元時,其股票在一天之內上漲了9%。一個月后,公司宣布將繼續將其大部分剩余現金用于比特幣投資后,其股票在兩天內上漲了23%,短期超越了其過去幾年的股票表現。MicroStrategy的CEO Michael Saylor稱,公司購買比特幣的主要目的不是提高股價,而是防止公司的購買力下降,比起債券、股票與黃金,比特幣是相對理想的長期資產。[2020/11/1 11:21:47]

值得注意的是,目前 MicroStrategy 子公司 MacroStrategy LLC 持有大約 92079 個比特幣。這也意味著最后一次增持的 13005 個并為納入其托管賬戶,財報中并未透露其具體管理單位。

已有部分交易者押注ETH將在年底前突破1000美元:金色財經報道,Deribit已經開始列出執行價格超過1000美元的ETH期權。2020年12月和2021年3月到期的執行價格為1120美元的看漲期權已交易了3470份(價值130萬美元)。這意味著一些交易員現在押注ETH將在年底前突破1000美元。Deribit首席運營官Luuk Strijjers表示,交易量不錯,未平倉合約已經超過2500張合約,表明一些交易者認為ETH可能在五至七個月內顯示出超過180%的價格波動。[2020/8/12]

由于二季度 BTC 價格下跌,因此財務報表中也對 BTC 資產進行減值處理。(Odaily星球日報注:根據美國會計規則,當數字資產公允價值(即市場價值)低于賬面價值(即投資成本),將要求企業確認減值損失。)

數據顯示,第二季度,MicroStrategy 的數字資產(BTC)減值損失為 4.248 億美元,自購買以來累計減值損失達到 6.896 億美元。根據周二特斯拉的報告,其比特幣二季度資產減值僅為 2300 萬美元。與之相比,MicroStrategy 的這項投資似乎表現欠佳。

動態 | 完成4000萬美元IPO之后,Silvergate CEO押注加密市場高波動性:加密友好銀行Silvergate Bank正從本月的IPO中支出現金,以擴大發行規模。Silvergate首席執行官Alan Lane在接受采訪時表示,IPO為新產品提供了新的資金,以滿足機構對完整的加密貨幣借貸和存款解決方案不斷增長的需求。Lane表示,更大的價格波動可能給加密市場帶來更多的價差和獲利機會。這將導致交易者增加在Silvergate的美元存款。Lane補充稱:“我們不預測這種情況何時會發生,但我們知道可能還會有一段時間,到時波動性會推高交易量。我們希望確保在這種情況發生時能夠幫助客戶……根據我們的經驗,這與資產的絕對價格沒有太大關系,而是與價格的波動有關,我們看到了一些客戶行為的潛在變化。”Lane指出,一個潛在的催化劑可能是明年比特幣區塊獎勵減半,其它事件可能包括監管機構批準加密貨幣ETF、硬分叉產生新幣,或者交易所受到黑客攻擊影響市場情緒等。據悉,11月7日,Silvergate在紐約證券交易所上市,交易代碼為SI,并于11月12日完成了4000萬美元的IPO。(CoinDesk)[2019/11/22]

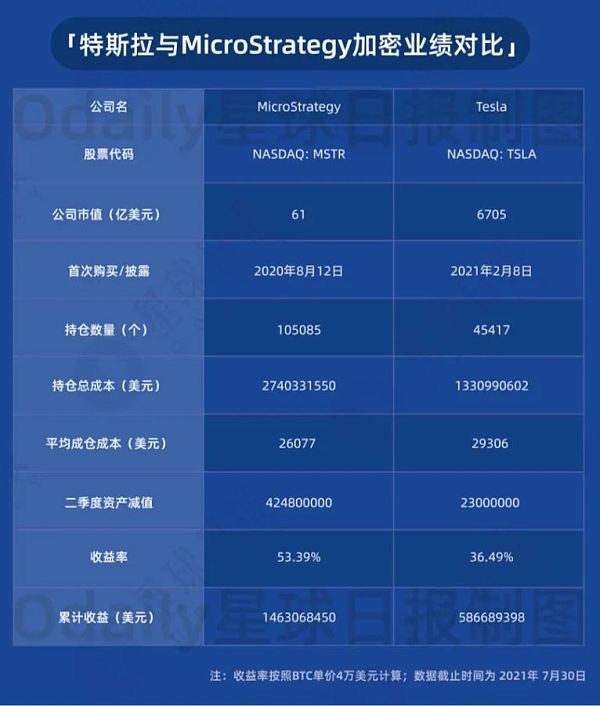

不過,如果從更長遠的周期來看,MicroStrategy 的加密戰績卻遠超特斯拉。根據Odaily星球日報統計,從 2020 年 8 月首次購買 BTC 至今,MicroStrategy 累計投入 27.4 億美元,平均每枚比特幣的平均成本約為 26077 美元;按照目前 BTC 市價 4 萬美元計算,MicroStrategy 收益率為 53.4%,累計獲益 14.63 億美元。而特斯拉平均持倉成本為 29306 美元,累計收益只有 5.86 億美元(包括已經變現的 1.01 億美元)。如下所示:

動態 | 外媒:華爾街交易員押注新一輪比特幣反彈:據Oracletimes 11月6日消息,加密貨幣分析公司Skew Markets的新數據表明,華爾街交易員現在押注于新一輪比特幣反彈。該公司稱,現在已經有870 BTC凈多頭;據在線出版物Daily Hodl透露,上周該數字為660 BTC ,幾天之內就增加了30%。[2019/11/6]

需要注意的是,MicroStrategy 自始至終購買 BTC 都是通過發行債券籌集資金。就拿 6 月這次的加倉來說,MicroStrategy 便是發行了本金總額為 5 億美元、年利率為 6.125% 2028 年到期的垃圾債券。該債券第一期到期日為 2022 年 6 月 15 日,此后每半年支付一次。從 MicroStrategy 的收益情況來看,如果 BTC 價格能夠穩定在目前的水準,后續承兌將不會有違約風險。

(Odaily星球日報注:垃圾債又稱為高風險債,投資利息高,一般較國債高 4 個百分點、風險大,對投資人本金保障較弱,主要由評信級別在標準普爾公司 BB 級或穆迪公司 BA 級以下的公司發行的債券。標普全球評級公司曾將 MicroStrategy(MSTR.US) 的發行人信用評級定為 CCC+,因此其屬于垃圾債券范疇。)

加密狂人 Michael Saylor,All in 比特幣

“我們在市場上的成功,主要歸因于我們所做的投資和 MicroStrategy 平臺受到廣泛采用。我們對數字資產戰略(購入和持有比特幣)的實施結果感到滿意。展望未來,我們打算繼續為我們的數字資產戰略投入更多的資金。”MicroStrategy 首席執行官 Michael Saylor 表示。

盡管過去兩月近期,BTC 價格曾一度腰斬,但 Michael Saylor 依然對 BTC 充滿信仰。“公司與比特幣相關的策略是「長期的」,與比特幣有關的債務也將是長期性的,(我們)不擔心比特幣的短期波動。”

并且,Michael Saylor 也身體力行地傳遞加密理念,對傳統金融市場「奶」比特幣,經典語錄如下:

比特幣就像曼哈頓的地產,如果你在 1800 年擁有它,你會賣掉它還是做空它?對我來說,持有 BTC 是一種商業策略,如果你想變得富有,你需要擁有像 BTC 這樣的高質量資產。

美元正在以 20% 的速度貶值,BTC 是押注獲勝者最好的選擇。

在過去的一年里,比特幣和標準普爾 500 指數下的所有商品表現都好于黃金。最明顯的解釋是,黃金正在失去其作為市場價值儲存手段的效用。

比特幣已成為世界上最大的能源工業用途。比特幣礦工可以在任何地方、以任何規模和頻率將任何能源貨幣化,比任何競爭技術都更高效、更迅速。

……

當然,這種信仰并不是停留在口頭上,Michael Saylor 自己也積極購買 BTC。2020 年 10 月 28 日,Michael Saylor 曾對外宣布他擁有 17732 個比特幣。今年 5 月,Michael Saylor 發布 Twitter 表示,其控制的實體累計收購了 11.1 萬枚比特幣,而且沒有出售一聰(satoshi)。這個總數包括當時 MicroStrategy 的 92079 枚 BTC,也包括 Saylor 的個人比特幣儲備。

頗為有趣的事,有研究發現,Michael Saylor 與特斯拉創始人埃隆·馬斯克對加密市場價格的影響是相反的。根據一個情緒研究報告,馬斯克發布比特幣推文后,比特幣價格在 24 小時內平均下跌了 1.6%,不過比特幣相關推文數量激增 44.4%。而 Saylor 發布關注比特幣的推文后的 24 小時內,比特幣價格上漲了 4.4%,投資情緒下跌了 0.8%,推文數量上漲了 4.1%。

大公司們對投資比特幣怎么想?

從去年開始,包括 MicroStrategy、特斯拉在內的諸多上市公司開始關注并投資比特幣。Microstrategy (NASDAQ:MSTR)也是這輪「機構牛」中表現最為突出的上市企業之一:購買 BTC 最多。

然而,行動派永遠是少數,多數上市公司依然保持觀望。即便在 BTC 暴跌之際,上市公司們依然無動于衷。他們的首席財務官似乎也明白,要在資產負債表上持有比特幣非常棘手,因而選擇規避。

Gartner 在 2 月發布的一項調查發現,只有 5%?的企業高管打算在今年將比特幣作為企業資產進行投資,大多數公司對比特幣的熱情并不像 Microstrategy 或者特斯拉那樣高漲。

"84%?的受訪者表示,比特幣的波動性帶來了金融風險。"Gartner 金融業務研究主管 Alexander Bant 說,"要緩和像過去 5 年加密貨幣出現的那種價格波動,這是極其困難的。"

加密貨幣的波動,可能造成資產負債表發生大規模減值損失。看起來這像是一個無解的難題,但真的沒有辦法了嗎?

第一種方法是,創建一個子公司來持有比特幣,將母公司與資產波動隔離開來,這正是 MicroStrategy 公司正在實踐的方案。

第二種方法是,購買持幣公司股票,間接持有 BTC,Capital Group 就是其中的代表。(Odaily星球日報注:Capital Group 管理著 2.38 萬億美元資產規模。)

根據 SEC 文件,Capital Group 旗下部門在今年二季度購買了 MicroStrategy 公司 12% 的股份,此舉使得其成為 MicroStrategy 第二大股東,僅次于全球最大的主權財富基金貝萊德,后者持有 14.56% 的股份。

當然,截止到目前,全球直接持有比特幣的上市公司也有?22 家。未來,也許隨著 BTC 走向成熟,越來越多的公司會加入這一陣營。

最近我一直在思考 DeFi、NFT、藝術和游戲的「交叉點」。在此,我想把自己目前的想法做一個總結并發布在推特主題帖上: 我要強調的第一件事是:注意力和影響力之間的區別.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:966.15億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:28.

1900/1/1 0:00:00為更好地了解全球區塊鏈產業2021年7月份的發展狀況,前序觀察聯合可均集團,從全球要聞、最新政策、國內產業動態、國際產業動態及產業應用落地等維度,“解密”區塊鏈產業的發展趨勢.

1900/1/1 0:00:004月23日,比特幣價格跌破50000美元大關,當時的24h內,46萬人爆倉,超211億元資金灰飛煙滅;5月19日,比特幣價格大跌,一度跌至29000美元附近,最大跌幅超過30%,當天.

1900/1/1 0:00:00如今,獨立的區塊鏈層出不窮,每條區塊鏈都有自己的優勢和地域市場,這一趨勢推動了多鏈生態愈發壯大.

1900/1/1 0:00:001.NFT“登上”東京奧運會:用幣圈方式為奧運健兒加油今年以來,利用區塊鏈、NFT來提高粉絲參與度是加密市場目前探索的一大方面。NBA Top Shot的大獲全勝就是很典型的例子.

1900/1/1 0:00:00