BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD-0.68%

ETH/HKD-0.68% LTC/HKD+0.43%

LTC/HKD+0.43% ADA/HKD-0.99%

ADA/HKD-0.99% SOL/HKD-1.49%

SOL/HKD-1.49% XRP/HKD-0.58%

XRP/HKD-0.58%2021 年上半年,加密貨幣領域一共 404 家企業獲得融資,融資總額達 72.71 億美元。其中 9 家加密錢包相關企業獲得了 8.63 億美元融資,遠超行業平均水平。加密錢包行業已成為除交易平臺外加密貨幣領域最吸金的行業之一。根據公開資料統計,10 家加密錢包相關企業于 2021 年進行融資,共從市場上籌集 8.72 億美元。其中一筆金額最大的融資為加密硬件錢包生產商 Ledger 的 3.8 億美元 C 輪融資,這是當時加密貨幣行業融資金額第二大的單筆融資,僅次于比特大陸 2018 年 4 億美元融資。

參與加密錢包行業融資的機構名單中不乏此前專注于 Fintech(金融科技)的傳統投資機構。而這一部分機構卻鮮有投資與其專注領域更加貼合的 DeFi,這不得不令人好奇,為什么傳統機構喜歡投資加密錢包?

按照是否可聯網,加密錢包可分為冷錢包、熱錢包,冷錢包又可根據存儲介質不同分為硬件錢包、紙錢包等等,熱錢包也可根據聯網的工具分為手機錢包、網頁錢包等等;按照是否上鏈,加密錢包可分為去中心化錢包、中心化錢包。除此之外,加密錢包還可根據公鏈生態、是否托管等等類型進行劃分。

IOSCO報告:DeFi正在迅速發展并“復制傳統金融市場”:3月24日消息,國際證監會組織(IOSCO)發布了一份報告,旨在對DeFi提供一個視角,并強調一些可能是監管機構關注的潛在領域。報告稱,DeFi正在增長,其許多機制與傳統金融市場非常相似。除此之外,IOSCO還提到,DeFi行業的許多金融產品、服務、安排和活動有時與更傳統的金融業務重疊。

正因如此,IOSCO鼓勵監管機構理解DeFi發展對其管轄范圍的影響。隨著DeFi市場的擴展,IOSCO指出,“對DeFi市場的細致和全面的理解”可以增強監管機構制定與其領域相關法律的能力。

在報告中,IOSCO認識到DeFi行業有許多好處。IOSCO主席Ashley Alder表示:“DeFi是金融服務中一個新興且快速增長的領域。”然而,該組織也指出,隨著行業的發展,它對用戶構成一定的風險。Alder稱該報告概述了“IOSCO關注的關鍵領域”。(Cointelegraph)[2022/3/24 14:16:24]

經過多年的發展,加密錢包技術門檻正在逐漸降低,一個加密錢包產品已經能夠完成眾多功能。如熱錢包可加入支持離線創建等功能,在斷網的情況下創建冷錢包;2020 年 12 月剛獲得 Binance Labs B 輪 1200 萬美元融資的去中心化加密錢包麥子錢包已支持超過 60 條公鏈,而今年同樣在 B 輪獲得 3000 萬美元融資的 imToken 支持的公鏈也達到了 12 條。

RippleNet高管:2021年可能會看到加密貨幣公司收購傳統金融公司:1月22日消息,RippleNet總經理Asheesh Birla發布文章表示,加密貨幣最終彌合了與傳統金融機構的差距,讓金融科技公司掌握了領先于小型銀行的先機。他認為,Paypal、Square和Robinhood進入加密貨幣市場將在行業增長中發揮關鍵作用,因為它們為加密工具提供了更大的平臺,為全球數百萬無法獲得傳統銀行服務的人提供了可行的替代方案。Birla表示,“潮流正在轉變。今年,我們甚至有可能看到加密貨幣公司收購傳統金融公司。”(zycrypto)[2021/1/22 16:47:34]

因此,對于投資機構而言,通過對加密錢包進行簡單的品類劃分意義并不大。

在互聯網領域創業,如果還未產生收入或者收入遠低于付出的成本時,企業向資本闡述自己的故事肯定離不開增長率、PV/UV、留存率等等數據,而這些數據最終都指向「流量」。

同樣,加密錢包也以流量吸引傳統機構入局。

就在兩次融資之前,成立于 2011 年的老牌加密錢包及交易提供商 Blockchain.com 的商業模式便不斷遭到行業內外的質疑。同時,公司內部任職時間最長的首席運營官 Liana Douillet Guzmán 和財務執行副總裁 Chris Lavery 也宣布離職。僅 2019 年,Blockchain.com 就已經有五名高管選擇離職。

聲音 | 國際貨幣基金組織:與法定貨幣掛鉤加密貨幣是傳統貨幣的完美替代品:據ethereumworldnews消息,國際貨幣基金組織(IMF)最近發表文章表示,隨著行業的變化,銀行和現金存款可能會受到數字貨幣的限制,與法定貨幣掛鉤的加密貨幣將是傳統貨幣的完美替代品。[2019/7/17]

雖然其他業務并不出色,但是來自 200 多個國家的 3100 萬認證用戶與 6500 萬個錢包是 Blockchain.com 能夠獲得巨額融資的底氣。2021 年春節假期的最后一天,Blockchain.com 宣布獲得 1.2 億美元融資。隨后,在不到一個月的時間里,Blockchain.com 又獲得了 3 億美元融資。

當然,Blockchain.com 也在積極探索其他領域的業務。根據 CoinMarketCap 數據顯示,Blockchain.com 創建的交易平臺日交易量僅僅只有 1300 萬美元。而交易量排名前 20 的交易平臺日均交易量皆超過 10 億美元。

流量的故事不僅僅受到投資機構的追捧,資本市場同樣不例外。

成立于 1995 年的多平臺網絡瀏覽器 Opera 于 2020 年 7 月 24 日公布了其內置加密錢包月活用戶數達到了 17 萬。該消息公布后 6 個交易日,Opera 集團累計漲幅 13.37%。

聲音 | 陶慶先:區塊鏈技術化解了傳統文化傳播中可能存在的知識產權、渠道控制等風險:據湖南日報報道,湖南省中國特色社會主義理論體系研究中心省社科院基地特約研究員陶慶先發文《善用區塊鏈技術 創新湖湘文化傳播》,文章表示,區塊鏈技術是一種可以根據時間先后順序記錄文化傳播活動全員、全過程、全方位信息,并在不同中心進行數據存儲的信息管理方式,它化解了傳統文化傳播中可能存在的知識產權、渠道控制等風險,對于擴大湖湘文化影響、促進湖湘文化交流意義重大。[2019/6/6]

坐擁流量入口,如何變現成為了加密錢包們的難題。

目前,市面上加密錢包的主要盈利模式主要分為 to B 和 to C 兩種。

to B 領域:

-承接一些大型機構和資金體量較大用戶的加密貨幣托管,比如 MetaMask 企業版的機構級別托管、Cobo 錢包托管;

-為機構提供金融衍生品服務,如 BitGo 為機構客戶提供數字錢包,幫助其進行資產組合管理和貸款等操作。

-接受部分項目的廣告投放;

-與部分公鏈合作集成等等。

相較 to B 領域,to C 領域才是大部分加密錢包的盈利來源。

聲音 |陳秀紅:通過區塊鏈技術推廣傳統的中醫是一次傳統中醫技術的革命:據鳳凰網海南報道,中國中醫科學院特聘專家教授,中國中醫科學院昆山國醫館首席專家教授陳秀紅在接受鳳凰網海南專訪時表示, 在區塊鏈中傳播中醫技術,使得中醫技術與區塊鏈技術相結合,能達到很好的線上傳播效果,讓更多人了解傳統的中醫技術。區塊鏈的防篡改性可以有效的保存中醫技術,促進醫療健康發展進程加快,中醫是指標亦治本的技術,是我國優秀的傳統醫學。通過新興的區塊鏈技術推廣傳統的中醫技術,使得傳統中醫技術在社會的發展進程中得到完整的保存,是一次傳統中醫技術的革命。[2018/12/21]

to C 領域:

-通過內置包含 OTC、小額幣幣兌換、集成 Swap 等功能賺取手續費,比如比特派的 OTC(現已關閉)等等。不過,這一部分的業務對于不同的錢包,收入數量差別也較大。

-提供 PoS 項目 Staking 業務,比如大部分錢包在收取一定費用后支持錢包用戶參與 ETH 2.0 Staking。

-售賣硬件錢包。也存在部分硬件錢包以低成本出售,而通過其他途徑獲利。

硬件錢包 OneKey 售價與成本

擁有超過 200 萬用戶的麥子錢包向律動表示,目前主要收入來源是 Staking 以及 Swap,不過相比短期商業變現而言,麥子錢包更在乎用戶習慣的培養。

目前,我們無法從公開市場獲得加密錢包的內部數據,但可以參考已經上市并且業務類型相關的 Coinbase。

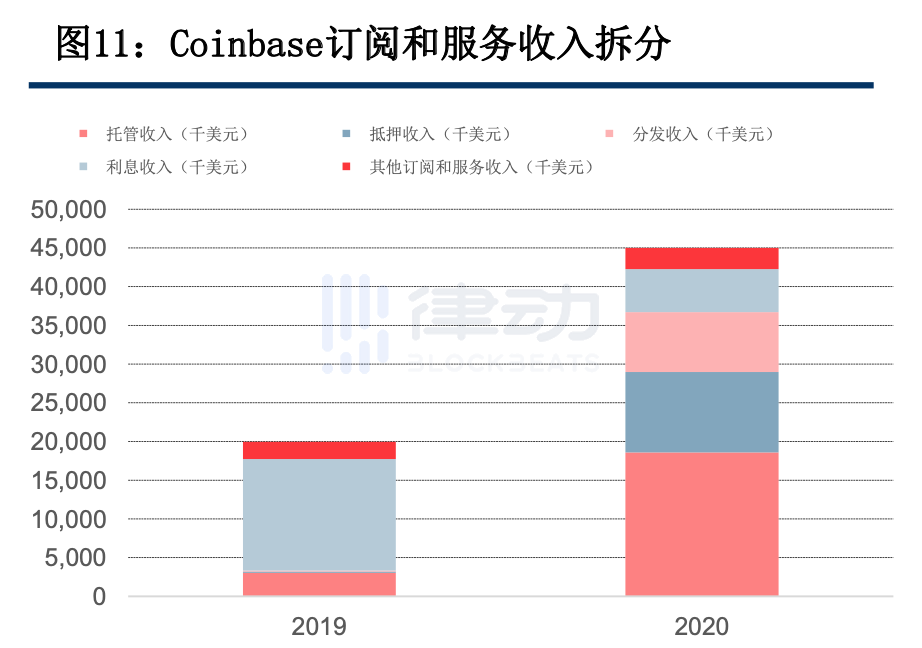

從 Coinbase 公開的報表來看,其 2019 年至 2020 年,質押收入增長 5438.38%,托管收入增長 516.85%,兩項業務于 2020 年為 Coinbase 貢獻了約 3000 萬美元收入。

原圖來源:中信建投

當然,也存在獲得機構投資之后選擇成立投資機構并依靠投資獲利的錢包。畢竟,擁有海量用戶數據的錢包可能才最了解用戶的需求。麥子錢包在表示目前不會成立自己的投資機構后也贊同了錢包企業創建自己的投資機構這一行為,就像騰訊通過微信發現了拼多多,并投資拼多多一樣。

根據 CB Insights 數據顯示,2021 年上半年,加密貨幣領域一共 404 家企業獲得融資,融資總額達 72.71 億美元。其中 9 家加密錢包相關企業獲得了 8.63 億美元融資,遠超行業平均水平。

在加密貨幣領域,可選擇的投資領域不僅僅只有錢包,為什么大部分傳統機構較少投資除錢包外的領域呢?

在回答這個問題之前,必須思考,為什么投資機構不在 4,000 美元,甚至是 10,000 美元、20,000 美元的時候,而是在 30,000 美元、40,000 美元的時候買入比特幣?

其中很重要的一點是,加密資產不論作為風險資產還是避險資產,相對于其他品類的金融市場而言,市值都太小了。因此,在 4,000 美元、10,000 美元時,比特幣的市值決定了其無法進入管理規模較大資本的資產組合中。而當處于比特幣價格上漲至 30,000 美元時,比特幣便成了部分類型投資中所必須持有的資產(即使占比很小),就如標普 500 指數將特斯拉納入之后,跟蹤標普 500 的基金需要強制買入特斯拉股票。

同樣,加密貨幣領域其他行業的市場依舊不夠大。

以借貸市場為例,目前整個 DeFi 領域包括 ETH、BSC、Heco 在內的總借貸量為 232 億美元,其中最大的抵押借貸平臺 Compound 借貸總量為 69 億美元,總錢包地址數為 38 萬。

而高盛于 2016 年推出的在線借貸平臺 Marcus 目前已經擁有 970 億美元存款和 80 億美元消費貸款,并且在英國和美國擁有超過 400 萬的用戶。當然,以 Marcus 對標 DeFi 借貸市場并不是一個恰當的例子,但是這也間接說明了 DeFi 覆蓋范圍小以及市場規模還不夠大。

如果說,傳統機構只看得懂流量以及市場規模小,因此選擇投資加密錢包。那么對于沉浸加密貨幣行業多年的投資機構而言,他們為什么也選擇投資錢包?

在加密貨幣領域,加密錢包不是獨立的產品,而是生態中必備的一環,尤其是隨著 DeFi 的興起,使用去中心化錢包成了一種必備技能。

對于耕耘加密貨幣的投資機構而言,投資加密錢包更多是一項 1+1>2 的投資。

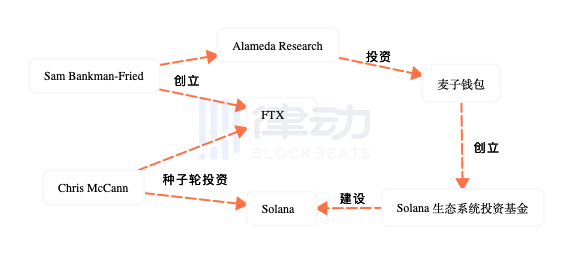

就如麥子錢包此前獲得 Alameda Research 領投 780 萬美元 A+ 輪融資,隨后半年,麥子錢包背后的基金會便宣布成立規模為 2000 萬美元的基金,并向 Solana 生態系統項目進行投資。投資了麥子錢包的 Alameda Research 創始人 Sam Bankman-Fried 創立的交易平臺 FTX 的種子輪融資和 Solana 的第一名種子輪投資者皆是 Chris McCann。

錢包即是 DeFi 的流量入口,同時,錢包也是加密生態中不可或缺的一環。就如 Solana 雖在公鏈設計上吸引用戶,但卻缺少一個容易上手的錢包軟件。而 Phantom 錢包的出現,便吸引了包括 a16z、Coinbase 投資人在內的業內資本的投資。

2021年7月24日-7月25日,世界區塊鏈大會·杭州盛大舉辦。本屆大會以“無限未來”為主題,匯聚全球的100+區塊鏈、加密貨幣行業頭部創業者、研究者,以胸懷萬里世界的姿態,共同放眼無限未來的行.

1900/1/1 0:00:00原標題:《FTX三部曲第一部:什么樣的性格使SBF能夠統治一家估值180億美元的公司?》FTX的CEO是一位難得一見的高管。?FTX 將成為未來十年最具影響力的公司之一.

1900/1/1 0:00:00黨的十八大以來,習近平總書記多次強調要讓紅色基因代代相傳。湖南是紅色熱土、“十步之內、必有芳草”,開展黨史學習教育,要從紅色基因中汲取奮進力量,為實施“三高四新”戰略,建設現代化新湖南提供精神動.

1900/1/1 0:00:00我們正在進入一個所有權的新時代,在這個時代,投資越來越分散,散戶投資者也越來越容易參與投資機會.

1900/1/1 0:00:00這篇文章將討論三個主要話題,雖然三者尚未被充分討論,卻越來越相關且重要:1.EIP-1559之后、以太坊合并(The Merge)之前的 MEV(8月5日—2022年初);2. 2層Rollup.

1900/1/1 0:00:00前言 本文翻譯整理來源于韓國新聞網Hankyung economy,Decenter,討論了對于央行數字貨幣(CBDC)問世后,比特幣市值是否會下降的問題,各方的不同觀點.

1900/1/1 0:00:00