BTC/HKD-0.37%

BTC/HKD-0.37% ETH/HKD-1.13%

ETH/HKD-1.13% LTC/HKD-0.95%

LTC/HKD-0.95% ADA/HKD-1.69%

ADA/HKD-1.69% SOL/HKD-1.82%

SOL/HKD-1.82% XRP/HKD-1.63%

XRP/HKD-1.63%作為 DeFi 領域的頭部去中心化交易所,Uniswap一騎絕塵,穩定占據Dex(去中心化交易所)市場TOP1的席位。

在Uniswap之前,DEX里面仍然有多個挑戰者,唯有Uniswap獨創的AMM做市商顛覆業界,獲得了整體DEX市場份額的61%。

為什么Uniswap能做到如此成功,小編就Uniswap三個版本,從功能、特性、運行機制等方面全面解析,分析什么是AMM自動做市商?

Uniswap V1證明了自動做市商(AMM)的可能性

Uniswap是一種基于以太坊的協議,旨在促進ETH和ERC20代幣數字資產之間的自動兌換交易,在以太坊上自動提供流動性。它具有當前DeFi項目中最引人注目的去中心化、無須許可、不可停止等特性。

Uniswap V1 存在的問題

在實際的運行過程中,受制于以太坊吞吐量和速度的問題,Uniswap也遭遇過價格操縱的情況。

數據:Uniswap流動性逼近90億美元:據歐科云鏈OKLink數據顯示,截至今日18時,以太坊上DeFi協議總鎖倉量為858.5億美元。其中鎖倉量前三的協議分別是Maker 93.6億美元(+1.29%),Uniswap V2 89.9億美元(+1.29%)以及Compound 89億美元(-0.08%)。[2021/4/28 21:07:47]

剛開始起階段,交易規模在整個加密世界還非常小,流動性深度不足,容易出現價格劇烈波動的情況。

Uniswap V2解決V1局限性

由于Uniswap V1恒定乘積做市的機制局限,存在吞吐量、交易深度及攻擊者見縫插針等情況,市場行情容易出現劇烈波動等瞬時極端行情,Uniswap V2決定改變這一點。

V2在繼續保持其去中心化的模式前提下,旨在提升價格操縱的成本和難度,主要做到以下兩方面的提升:

測定市場價格平衡

代幣兌換價格在后一個區塊之前測定,也就是代幣市場價格以前一個區塊最后一筆交易為準。以此為原則,除非攻擊者可以實現連續挖出兩個區塊,否則很難保證在后一個區塊中實現套利。攻擊者需要在前一個區塊操作最后一個交易,極大的保證了攻擊者價格操縱的難度。

dFuture將于4月23日開啟FIL/USDT及UNI/USDT合約交易:去中心化衍生品交易所dFuture將于2021年4月23日15:00(GMT+8)上線BSC和HECO鏈的FIL/USDT以及BSC鏈的UNI/USDT合約交易,用戶可通過合約交易,持續獲得DFT交易激勵。

dFuture 是由 MIX 集團旗下 Mix Labs 打造的去中心化衍生品交易協議,采用QCAMM做市商協議,具有零滑點、高交易深度、零無償損失的特點。[2021/4/23 20:50:41]

外部合約可以使用這一變量來跟蹤任何時間間隔內的時間加權平均價格

時間加權平均價格(TWAP)

Uniswap V2 還提出了時間加權平均價格的概念,通過讀取ERC20代幣對從時間間隔開始到結束, 將這個累計價格差除以時間間隔的時長,從而創建出該時段的時間加權平均價格。

分析師:2021年值得關注的十大加密貨幣包括Uniswap等DeFi項目:加密貨幣交易員、分析師、YouTube播主Nicholas Merten公布2021年值得關注的十大加密貨幣名單。DeFi項目占據榜單,包括Uniswap、DeFi Money Market、Hegix等;以太坊成為今年最值得押注的加密貨幣。Merten預測,到2022年以太坊價格將達到1萬-1.25萬美元。(Crypto News Flash)[2021/1/3 16:19:26]

例如有的區塊是17秒,有的是15秒,這個是它的存在時間,通過時間加權原理來計算出該時間段的加權平均價格。

Uniswap V2新功能有哪些:

增加了ERC20/ERC20流動性池及閃兌換等功能。

在V1中存在的ERC20-ETH池的基礎上,增加了ERC20/ERC20流動性池。

數據:盡管流動性損失了60%,但Uniswap的交易量仍然很高:11月26日消息,在uniswap停止流動性挖礦后,總鎖倉值大幅下降,在過去兩周失去了60%的流動性。但在過去30天里,Uniswap交易總量約為100億美元。相比之下,SushiSwap同期的交易量只有14億美元左右。(beincrypto)[2020/11/26 22:13:56]

Uniswap V2的閃兌允許用戶在Uniswap上提取自己想要的任何ERC20代幣,用戶拿到這些代幣之后,可以進行任意操作。

據Uniswap官方最新數據顯示,基于以太坊區塊鏈的DEX Uniswap V2資產流動性超46億美金,24小時交易用戶近萬人次。這是一個驚人的數字,可與頂級中心化加密貨幣交易所相媲美。

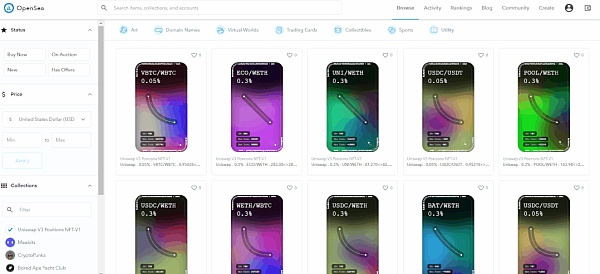

與V2相比,Uniswap V3注重資本效率的最大化,Uniswap V3全新自動做市商(AMM)方案,除了最核心的聚合流動性之外,也帶來多級費率控制、范圍訂單、歷史預言機等功能。

V神:Uniswap是好項目:以太坊聯合創始人V神今日在FTX CEO評價SushiSwap事件推文中留言表示,(DeFi領域中)Uniswap創始人是好的參與者,Uniswap團隊做了幾年的努力,做出了正直的決定,當其他人都在盡可能快地ICO的時候(過去兩周,它們因此被攻擊),Uniswap平臺的推出并不發幣,我看到Uniswap自推出以來一直在發展,說Uniswap對社區不負責任不符合事實。[2020/9/6]

1.集中的流動性 優化資本效率

眾所周知,V2版本中LP向V2池提供流動性時,流動性會沿著價格曲線均勻分布。流動性就會分布在0到無窮大之間的所有價格區間,如果大多數資產在一定的價格范圍內交易,這意味著,99.5%的剩余資本幾乎從未被使用,這使得資本的效率相當低下。

以穩定幣為例,在V2里 DAI/USDC池中,絕大多數交易量都集中在0.99美元到1.01美元之間交易,那么流動池中只有0.5%左右資產被利用,剩余99.5%資產處于閑置狀態。

V3為每個流動性提供者創建個性化的價格曲線,LP在提供流動性時可以選擇一個自定義的價格范圍,用戶要針對某個價位的組合流動性進行交易,從而實現,用最少的流動資金賺取指定范圍內的交易費,實現資金利用率最大化。

2.粒度控制聚合流動性 積極的倉位管理

Uniswap V3「XY=K」曲線增加了「粒度控制」,用戶可以將資金效率集中在交易最頻繁的區間內,以獲得最大收益。

在單一區間0.1%的價格范圍內提供流動性,V3與V2相比,資本效率可以實現最大4000倍。除此之外,V3池factory將能夠支持0.02%的顆粒度范圍,V3相對于V2,最高可以實現20000倍的資本效率。

與此同時,當市場行情跌破或超出LP提供者設定的「粒度控制」區間,LP 必須提供單一幣種進行做市,此時LP提供的流動資產就會出現代幣抄底或賣出止盈,將不會賺取流動性交易費。為了保證收益的最大化,積極倉位管理及策略修正,是LP流動性提供者的不二之選。

以穩定幣為例,假設LP設置訂單「粒度控制」1.001~1.002區間范圍。一旦DAI/USDC交易價高于1.002,整個LP的流動資金就會被轉換成USDC。這時,LP必須撤回他們的流動資金,以避免一旦DAI/USDC回到1.002以下,交易自動轉換回DAI。

3.靈活彈性交易費率 非同質化代幣追蹤

Uniswap V2中的標準0.3%交易費,而V3提供了3個獨立的費用等級:0.05%、0.3%和1%。

這使得流動性提供者可以根據他們愿意承擔的風險來選擇資金池,這對于流動性提供者可選擇性更多及策略要求更高。

Uniswap V3 不會再發行同質化的 ERC-20 代幣來表示流動性提供者的頭寸。相反,它將提供非同質代幣(NFT)來表示流動性提供者的頭寸,提供的流動性由非同質化的ERC721代幣來追蹤。

4.預言機功能 降低Gas消耗

Uniswap V2引入的時間加權平均價格(TWAP)預言機的重大改進,V3預言機可以通過一次鏈上調用,將數據可用期延長至9天或更長時間,同時通過TWAP整體優化,相比 V2 降低了 50% 左右的 Gas 消耗,簡單的交易將比其V2的同等功能便宜30%左右。

目前,V3面臨的一個挑戰是,提供流動性可能會變得有點困難,特別是對于不太成熟的用戶,選擇一個錯誤的價格區間可能會放大無常損失的影響。市面上也許會有第三方服務,只需一鍵托管,它就可以幫助用戶選擇分配流動性的最佳策略。

Uniswap V1證明了自動做市商(AMM)的可能性,Uniswap v2 優化自動做市商(AMM)早期不足,Uniswap V3結合了標準AMM和穩定資產AMM的好處,極大的提高了資本效率。

每一次版本的升級,都會產生新功能特性,也會給予流動性策略更多可能性。更專業化、精細化的策略,才能讓LP享受去中心化金融時代更大的紅利。

Uniswap在去中心化的世界里,野蠻生長才剛剛開始,它會成為DEX競爭的賽末點還是新起點,我們拭目以待!

據彭博社周一早間報道,美國官員正在調查穩定幣運營商Tether的高管是否存在銀行欺詐行為。根據該報告,美國司法部正在調查Tether是否向銀行隱瞞了與加密貨幣有關的交易,這是三名直接了解此事人士.

1900/1/1 0:00:007月28日消息,美國金融機構巨頭摩根大通成為美國第一家向零售客戶提供比特幣的銀行,創造了加密貨幣的歷史.

1900/1/1 0:00:001.金色觀察 | 全球監管下 交易所去高杠桿化加速合約市場充斥著一夜暴富的神話,但是,99.5%的散戶投資者都會爆倉出局。這是一個風險極高的游戲,加密貨幣成為危險的賭場,交易所則是背后的推手.

1900/1/1 0:00:00實現 閃電網絡的白皮書是一份長而復雜的文件,包含許多技術含量很高的概念;在 2015 年,很少有人有時間和能力讀完并且理解這份文件.

1900/1/1 0:00:008月3日,去中心化衍生品交易協議 dYdX 宣布推出治理代幣 DYDX,并對此前在平臺上交互過的地址進行空投。治理代幣DYDX總量 10 億,主要用于dYdX協議治理和手續費折扣.

1900/1/1 0:00:00元宇宙概念的膨脹速度似乎比宇宙的膨脹速度的還要快,但很多概念往往不僅沒有幫我們更清晰地了解元宇宙,反而讓我們陷入更大的困惑.

1900/1/1 0:00:00