BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD+0.26%

ETH/HKD+0.26% LTC/HKD+0.91%

LTC/HKD+0.91% ADA/HKD-1.58%

ADA/HKD-1.58% SOL/HKD+1.75%

SOL/HKD+1.75% XRP/HKD-1.13%

XRP/HKD-1.13%在加密貨幣的市值排行中,前十的幣種中已經有三種是穩定幣,它們分別是USDT、USDC、BUSD,均有美元進行抵押。即使是在市場表現較弱的情況下,穩定幣市場也能持續增長。人們印象中的法幣抵押型穩定幣的抵押資產也不全是現金,在7月20日USDC公布的資產驗證報告中,可以看到USDC的資產構成包括9%的公司商票和5%的公司債。盡管風險較低,這些資產仍然存在暴雷的可能性。

如何以算法的形式實現加密貨幣價格與法幣的錨定?這是加密領域苦苦探索,但至今沒有很好的解決方案的問題,除了關心算法以外可能還需注重應用場景的培養。近期,多個算法穩定幣在應用上取得不錯的進展。

Ampleforth

Ampleforth(AMPL)是較早出現的一種穩定幣,它的機制非常簡單,通過Rebase來整體改變所有人的持幣數量。僅依賴這一簡單的算法,AMPL的市值由去年4月底的600億美元升至7月底的600多億美元,上漲100倍。這種造富效應也為此后Empty Set Dollar、Basis Cash等的短期成功奠定了基礎。

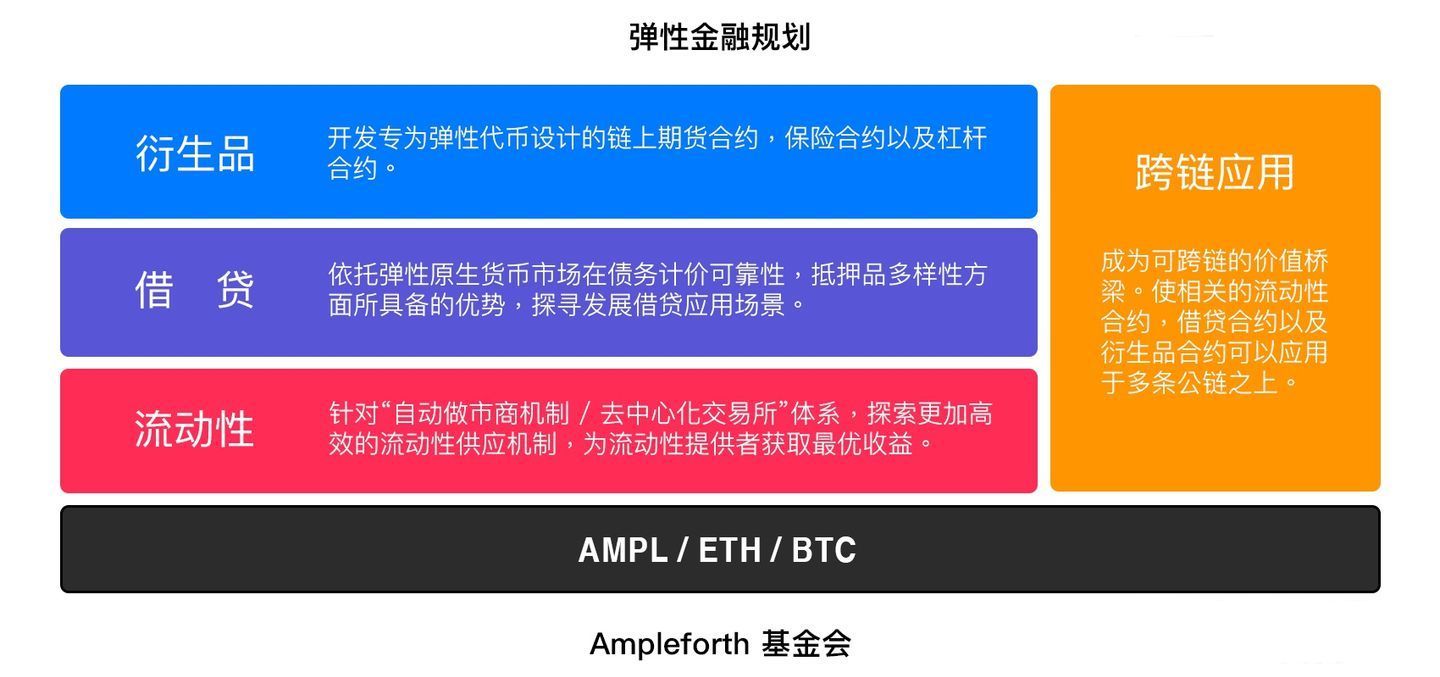

如果沒有應用,算法穩定幣可能只是一個游戲,Ampleforth基金會將AMPL的應用歸納為四個方面:流動性、借貸、衍生品、跨鏈應用。在時隔十個月之后,AMPL的價格短暫地回到了2美元,這應該與近期AMPL的應用直接相關,但在發稿前又跌至1美元以下。

算法穩定幣今日平均跌幅為4.19%:金色財經行情顯示,算法穩定幣今日平均跌幅為4.19%。8個幣種中5個上漲,3個下跌,其中領漲幣種為:MITH(+7.28%)、BAGS(+1.52%)、RSR(+0.59%)。領跌幣種為:ONS(-34.87%)、LUNA(-3.46%)、BAC(-2.45%)。[2021/10/31 6:23:07]

借貸:加入Aave的借入資產

上周,Aave成功通過AIP 12改進提案,將AMPL加入Aave的借入資產。雖然還不能抵押AMPL借入其它資產,但這仍然使得AMPL的應用邁出了重要的一步。Aave作為頭部去中心化借貸平臺,對資產的選擇非常慎重,到現在為止,Aave V2中可以借入的資產也只有27種,AMPL上漲至2美元以上可能直接與此相關。

從市值看,AMPL的波動很大,在高于1美元時通脹,在價格低于1美元時通縮,實際上是放大了市場的波動。為了使AMPL作為一種相對穩定的資產被應用,Ampleforth的創始人表示,Aave中借入的AMPL并不會發生Rebase,僅需要額外支付利息。

算法穩定幣今日平均漲幅為8.58%:金色財經行情顯示,算法穩定幣今日平均漲幅為8.58%。8個幣種中0個上漲,8個下跌,其中領漲幣種為:ONS(+19.43%)、BAC(+19.36%)、BAGS(+14.87%)。[2021/10/16 20:34:14]

這樣的機制使借款人的風險敞口相對可控,只需要支付48%的年化利息,就可以享受到通脹收益。

但是存款人可能因此遭受巨大的經濟損失。在AMPL高于1美元時,AMPL的資產利用率始終接近100%。這樣存款人既無法獲得通脹收益,又不能贖回自己的資產,存款年化收益只有38.4%。

存款人的風險過大導致Aave中AMPL的總存款量截至7月27日只有104萬美元,且一直維持在100%的資產利用率,存款人無法贖回資產。

為了改變這種不公平的局面,Aave社區提出了一項征集意見(Aave Request for Comment,ARC),尋求改變AMPL的可變利率模型。新的模型以75%為資產的最佳利用率,此時貸方需要支付的年化利息為2%,而當資產利用率上升至100%時,借款的年化利息將高達10002%。新模型可以通過利息來彌補存款人的損失,并重新平衡借貸雙方之間的激勵。

算法穩定幣今日平均跌幅為0.96%:金色財經行情顯示,算法穩定幣今日平均跌幅為0.96%。8個幣種中6個上漲,2個下跌,其中領漲幣種為:BAGS(+10.96%)、RSR(+8.31%)、LUNA(+6.75%)。領跌幣種為:BAC(-37.61%)、ONS(-3.30%)、FRAX(-0.02%)。[2021/8/6 1:39:08]

跨鏈應用:通過跨鏈上線Pancakeswap

Ampleforth建立了跨鏈橋AMPL Bridge,當前可完成以太坊與BSC之間AMPL的跨鏈。

上個月,AMPL上線了Pancakeswap的流動性挖礦與糖漿質押池。現在AMPL/BUSD交易對的收益率為174%,糖漿池的收益率為69.35%。

流動性:Geyser間歇泉計劃

為了刺激AMPL的流動性,AMPL去年開啟了Uniswap、Balancer、Sushiswap等平臺的流動性獎勵,還在Balancer上開啟了AMPL/WBTC/ETH三合一流動池。

彈性供應的AMPL在應用上比其它類型的算法穩定幣更難,本次加入Aave的借入資產屬于邁出了重要一步,即使現在并不能抵押AMPL進行借貸,利率模型也還需要完善。后續也會面臨若干問題,若AMPL價格持續小于1美元,則可能沒有人愿意借貸,因為持有的代幣數量持續減少,但負債并不會減少。

算法穩定幣今日平均跌幅為16.03%:金色財經行情顯示,算法穩定幣今日平均跌幅為16.03%。8個幣種中1個上漲,7個下跌,領跌幣種為:MITH(-30.70%)、BAGS(-23.91%)、AMPL(-22.93%)。[2021/4/23 20:52:02]

在設計上Ampleforth比Basis Cash這一類算法穩定幣更加科學,Basis中BAC的持有者遭受通脹壓力,但通脹權益卻由BAS的持有者享受。雖然今年Ampleforth也推出了治理代幣FORTH,但通脹權益依然由AMPL的持有者享有。

OlympusDAO

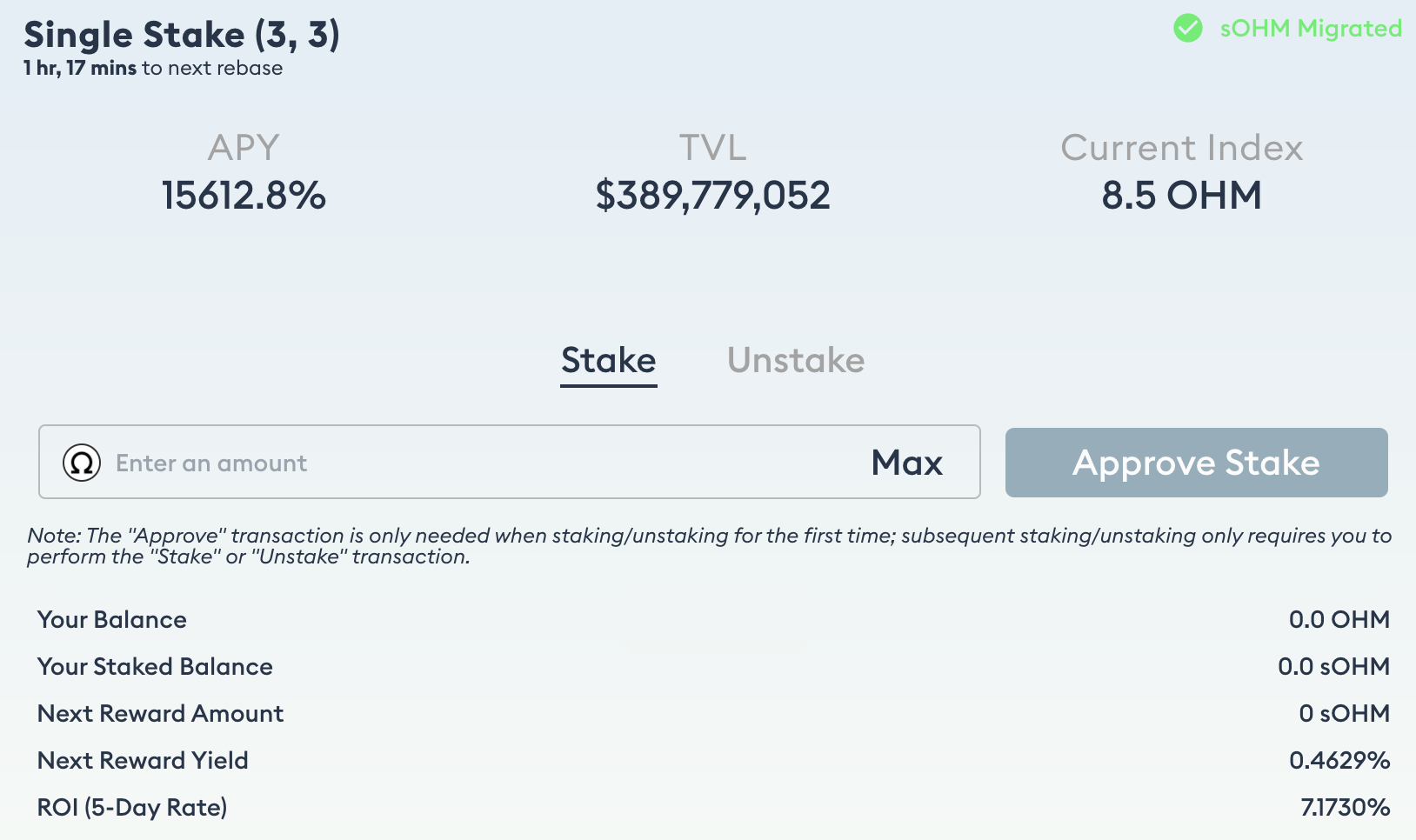

Olympus(OHM)是一種“非掛鉤穩定幣”,在OHM價格大于其內在價值時鑄造OHM,并在價格低于內在價值時回購銷毀OHM來實現價格穩定。每鑄造1枚OHM,背后都至少有1 DAI作為抵押品,當前OHM的價格約為550美元,項目正通過緩慢出售OHM獲得儲備,并鑄造更多的OHM分發給質押者。因為在特定社區形成的強大共識、機制的成功、(3,3)文化(提倡大家一起購買并質押,這樣對協議最有好處,很多粉絲在社交賬號中增加(3,3)字樣)以及高達5位數的APY,OHM現在的價格相比首次發行時的價格仍有上百倍的漲幅。

動態 | Tether考慮推出新的算法穩定幣或命名為USDTX:Tether首席技術官Paolo Ardoino告訴Crypto Briefing,該公司正在研究一種新的算法穩定幣,新的穩定幣可能被稱為USDTX。盡管具體細節尚不清楚,但如果Tether繼續推進該項目,USDTX將可以讓交易員通過利用他們持有的加密貨幣來進行價值儲存。據悉,這一新提出的算法穩定幣將以類似Dai的方式工作運行。不過,Ardoino表示,他們的重點是確保其產品能夠安全擴展。他解釋道:“算法穩定幣可以在規模合理時運轉良好,但如果是在災難性事件中,需要被迫清算大量硬幣,它們就有著淹沒市場、壓低價格的風險。Tether的算法穩定幣必須能夠擴展到與當前的USDT相同的數十億美元規模,但它也必須能夠大規模清算,同時不會對更廣泛的市場造成重大干擾。”(Crypto Briefing)[2019/10/19]

OHM現在4.25億美元的市值已經成為僅次于UST的算法穩定幣,75%的代幣都質押在合約中,以獲得OHM通脹獎勵。其市值約為國庫余額的6倍,高收益也伴隨著較大的風險。

OHM仍處于暴力啟動階段,較難與其它項目合作。7月27日,項目也在Aave社區發起了一項尋求增加sOHM為Aave抵押品的ARC。Olympus的終極目標是成為替代美元等法定貨幣的原生加密貨幣,6月份,Olympus與Frax達成合作,建立了雙重激勵流動池。項目方也創建了大量Ohmie卡片,在OpenSea上銷售。總體上,OHM當前階段應用較少,在以后價格穩定后可能會增多。

Fei Protocol

因為Coinbase等機構的投資,Fei Protocol一上線就吸引了63.9萬枚ETH的參與,并鑄造了13億FEI。MDEX、ZKSwap等去中心化交易所都主動開啟FEI與TRIBE的流動性挖礦。

但項目上線后不久就因為漏洞暫停了懲罰和獎勵機制,導致用戶長時間處于“水牢”之中,在投票通過允許用戶以0.95美元的價格贖回ETH之后,人們對FEI的信心才得以恢復。近期,FEI的價格已經穩定在1美元附近。

Fei Protocol也向廣大投資者普及了“協議控制價值”的概念。因為協議控制著很多資金,因此也方便與其它項目合作,包括用資金在Lido Finance中鑄幣以獲得ETH2.0質押收益等。Fei Protocol近期的應用和合作包括:

7月26日,TRIBE通過Bancor的白名單,用戶將可以在Bancor中單幣質押TRIBE提供流動性。

7月14日,與區塊鏈游戲Illuvium合作,贈送100個游戲內表情和10個NFT。

7月12日,在Aave社區提交增加FEI為借出資產的ARC。

7月1日,FEI加入Saddle的D4池,其它幾種資產為穩定幣領域的alUSD、FRAX、LUSD。

6月13日,Fei與Rari達成合作,并推出Fei/Tribe Fuse池,FEI和TRIBE均可作為抵押品。

6月11日,上線借貸協議Cream,并被允許作為抵押品。

Frax Finance

Frax是第一個部分算法穩定幣,由1美元的USDC+FXS進行鑄造。同樣,銷毀1 FRAX可獲得1美元的USDC+FXS。在Peg Cash、Iron Finance等仿盤失敗之后,Frax依然能穩定運行,且Frax價格非常穩定,極少出現1%以上的正負溢價。

因為FRAX長期穩定在1美元,有套利機制幫助FRAX實現價格錨定,且已穩定運行較長時間,FRAX比較容易與其它協議集成。

例如,FRAX已與Curve集成,FRAX-3Crv池的流動性高達2.67億美元;作為借貸協議Cream中的抵押品;正與Orion合作,在Orion中引入FRAX存款;與Harmony合作,在Harmony上推出全套Frax產品;被Saber Labs以wFRAX的形式引入Solana的交易中;上線Convex、Pickle等協議。

結語

當前的幾種熱門算法穩定幣都注重應用,而抵押借貸是比較好的應用場景,其中最大的去中心化借貸協議Aave就成了必爭之地,最不穩定的AMPL卻最先上線了Aave,但AMPL很少與其它協議集成。

FRAX作為一款運行時間較長且價格長期穩定的算法穩定幣,與Curve、Cream等有較好的集成,應用較廣。

FEI因為自身的熱點,和多個項目進行合作,也已可在Cream中抵押借貸。

OHM仍處于增長期,收益與風險都比較高,社區共識強,在價格穩定之前可能比較難以應用。

而另一款Terra的穩定幣UST出現較早,相對比較成熟,市值大,應用也最廣,甚至可以在現實購物中用來支付。

Tags:AMPAMPLMPL穩定幣amp幣哪個更好Amplify ProtocolAMPL價格投資euz穩定幣是不是騙局

來自DeFi借貸協議的連環爆倉清算是DeFi世界最重大的系統性風險之一,由于過多的清算量以及市場流動性不足,每次市場行情劇烈變化之際都會引起市場的進一步動蕩,不僅導致抵押借款人產生額外損失.

1900/1/1 0:00:00我們看到NFT技術為數字收藏品及游戲行業帶來了新機會,但當我與數百名游戲開發者以及加密貨幣愛好者聊起NFT的時候,發現這兩個群體之間存在著許多誤解.

1900/1/1 0:00:00對于同一事物的態度往往取決于當事人所處的立場,波動性也不例外,有人喜歡,也有人討厭。例如,專業交易者與長期投資者對于波動的態度就不一樣.

1900/1/1 0:00:00NFT 是一個新興的令人興奮的市場,去中心化自治組織 DAO 同樣非常年輕,二者的結合 NFT+DAO 是一個新鮮且涵蓋非常廣泛的賽道.

1900/1/1 0:00:00隨著個人要求更快的支付,為此包括美聯儲在內的央行以及非銀行實體尋求在促進支付方面發揮更大作用,支付系統正在發生深刻變化.

1900/1/1 0:00:00盡管還有部分爭議,以太坊近年來最為矚目的硬分叉升級于北京時間2021年8月5日晚完成。“倫敦”升級于區塊高度12,965,000處激活.

1900/1/1 0:00:00