BTC/HKD-0.59%

BTC/HKD-0.59% ETH/HKD-0.44%

ETH/HKD-0.44% LTC/HKD-0.66%

LTC/HKD-0.66% ADA/HKD-2.21%

ADA/HKD-2.21% SOL/HKD-1.13%

SOL/HKD-1.13% XRP/HKD+1.31%

XRP/HKD+1.31%隨著區塊鏈技術的成熟,DeFi和NFT的盛行,加密世界的人們都變得越來越理性和依賴數據,隨之而來的變化,就是數據的重要性。

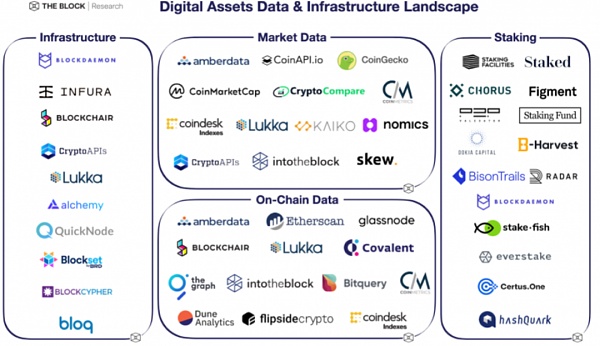

本文從基礎設施、質押、鏈上數據和市場數據四個方面來分析數字資產的增長原因。

當前的行業潮流是通過數字資產的貨幣化而產生的,這些貨幣化是由礦工保護區塊鏈網絡和促進這些資產在市場參與者之間交易的交易所產生的。與傳統金融系統類似,礦工(央行)和交易所(金融機構)是區塊鏈經濟的管理者,允許數字資產(價值)和相關數據在整個生態系統中在線生成和流動。

本文的從突出的四個垂直行業—基礎設施、質押、鏈上數據和市場數據——入手,幫助讀者理解為什么數字資產生態系統能夠在2021年第二季度增長到2萬億美元以上。

所有復雜的系統都需要適當的基礎設施才能正常運行,數字資產生態系統也不例外。

就像一個國家的石油和天然氣基礎設施(由管道、鉆井機、煉油廠、處理器、分銷商等組成)一樣,生成、傳輸、存儲、清洗和分配區塊鏈數據的組件是數字資產行業的骨干。節點、計算硬件、軟件應用、云架構,API 是創建區塊鏈相關產品和服務的必要元素之一。

觀點:模因幣熱潮減弱導致Optimism網絡活動下降:金色財經報道,根據Artemis的數據,繼4月和5月的模因幣熱潮導致Optimism(OP)的每日活躍地址數量激增59%后,L2網絡的網絡活動自6月中旬以來開始下降。在OP主網上,自6月15日以來,每日發送鏈上交易的唯一錢包地址數量呈下降趨勢,7月2日記錄的每日活躍地址數量為81,480個,此后在過去19天內下降了45%,過去5天OP主網的每日交易量下降了22%。

此外,Optimism的去中心化交易所(DEX)完成的每日鏈上交易總量在6月30日有所下降,上周累計造成了59%的下跌。盡管過去7天DEX活動有所下降,但Optimism網絡中鎖定的資產總價值(TVL)同期卻大幅上漲,截至發稿時,該網絡的TVL自6月29日以來增長了10%。[2023/7/5 22:18:32]

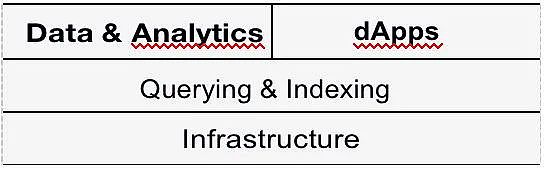

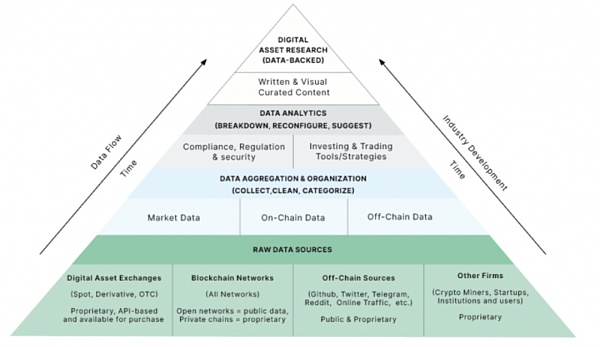

基礎設施提供商是許多區塊鏈企業構建服務的基礎。圖2提供了基礎設施提供商在數字資產數據價值鏈中的位置的高級可視化。

質押部分介紹了數字資產生態系統中的質押商和服務公司。質押提供商是區塊鏈服務公司,提供解決方案,允許加密代幣持有者從其數字資產中獲得收益。

數據:72%的ETH流動性集中在Binance、Bitfinex、OKX、Coinbase和Kraken:5月30日消息,Kaiko 數據顯示,72% 的 ETH 流動性集中在 5 個交易所,分別為Binance、Bitfinex、OKX、Coinbase 和 Kraken,所有其他 41 家交易所僅占市場深度的 28%。在 FTX 崩潰之前,FTX 及 FTX.US 占市場流動性的份額曾高達近 40%。目前美國交易所的市場深度份額約為 40%,低于去年 5 月 Terra 崩盤前 54% 的歷史高位。[2023/5/30 9:49:49]

質押看作是區塊鏈基礎設施的延伸,它現在是一項大業務。

根據Staked公司第二季度報告,該領域的總市值從今年1月的1790億美元增至2021年4月的4500億美元。151%的季度環比增長讓區塊鏈協議團隊、交易所和投資者都想知道,他們如何才能分得一杯羹。

本節討論的公司和基礎設施就是實現這一目標的公司之一。

在創建質押公司時,有兩個主要組成部分:技術方面和業務方面。

9000萬枚USDT從Bitfinex轉移到Tether Treasury:金色財經報道,據WhaleAlert監測數據顯示,90,000,000枚USDT(價值9千萬美元)從Bitfinex轉移到Tether Treasury。[2023/5/25 10:39:26]

從技術方面來說,需要DevOps的資源和結構。工程師需要熟悉計算機網絡、基礎設施、服務器、AWS和區塊鏈節點。質押公司本質上是美化了的信息技術(IT)公司。例如,持有質押的提供商大約67%的成本和資源用于安裝服務器和節點,支付AWS和谷歌的服務器成本和賬單。員工總數為70/30,約70%的員工在工程方面,30%在業務和運營方面。

安全性也是一個關鍵組件。運行節點基礎設施、密鑰管理軟件和監控/警報工具的安全性,使其處于每個網絡的狀態之上。這些組件有助于確保良好的正常運行時間和認證率,POS網絡參與者被隨機召集來傳遞信息并參與協商過程。

客戶通常是投資者,他們會告訴對方,自己投資了某種協議,并希望為該網絡添加質押服務。質押提供商有一個長長的清單,上面列出了客戶投資的項目以及如何投資。

一旦可能,他們最終會向該網絡添加質押支持。另一種選擇是,項目團隊接觸質押提供者。這些團隊透露,他們的網絡很快就要上線了,他們需要一個供應商來幫助他們建立質押基礎設施。質押提供者對這種方法更為挑剔,因為他們需要協議團隊提供最低限度的保證,以支付運行節點和開發資源的成本。

Kevin O’Leary:大部分資本投資來自主權基金和養老基金,但對加密貨幣的分配目前仍基本為零:金色財經報道,2022年1月發布的橋水研究報告稱:我們認為比特幣的流動性約為美國股票的 1.4%,這將需要在流動性組合中持有小得多的資本頭寸,但其高波動性意味著以美元計算的相對較小的配置仍然會在風險調整的基礎上提供有意義的敞口。上個月末,Shark Tank的Kevin O’Leary在接受采訪時指出,世界上的大部分資本投資來自主權基金和養老基金,并表示他們對加密貨幣的分配目前仍基本為零,直到他們采用,機構金融才真正進入了加密領域。這種市場投降是投資者領先趨勢的機會。O'Leary 建議在基金真正開始將 1% 的持股轉移到比特幣之前做多加密貨幣。

O'Leary預計,當市場發現比特幣的價格實際上正在發生時,比特幣的價格將在一夜之間翻倍。他認為這將在2023年1月或2023年2月發生。[2022/8/1 2:50:09]

啟動質押支持的時間框架取決于項目的階段,階段可能因協議的不同而不同。協議通常有一個測試網,但有些協議有激勵測試網,在網絡通過主網上線之前需要質押支持。通常在主網啟動前6-12個月會有一個初步的討論。

在最初的討論和主網啟動之間,供應商運行測試網,并偶爾與項目團隊保持聯系。在此過程中會有系統升級,并且可能會有一些激勵措施來幫助協議在測試階段執行某些任務。然后在主網的具體時間表之前大約一個月,質押供應商聯系所有的投資者,確保基礎設施為主網的啟動日期做好準備。如果提供商真的很有動力,他們可以在幾周內安裝一個節點集群。

Galaxy的以太坊基金已購買7500萬美元的ETH:7月20日消息,美國SEC監管文件顯示,Galaxy的機構以太坊基金已經購買7500萬美元的ETH。此次購買是代表21位投資者進行的,每位投資者至少投資10萬美元。(Trust Nodes)[2022/7/21 2:26:59]

從凈收入的角度來看,一旦網絡有了足夠的發展勢頭,質押供應商通常不需要協議團隊繼續支付給他們。這是因為運行特定項目的成本由質押收入支付。

雖然質押提供商為零售數字資產持有者提供服務,但多數收入來自機構,如數字資產基金、交易所、托管機構等。

從收入的角度來看,我們可以將質押提供商的業務模式與傳統金融服務的財務經理的業務模式進行比較。基金經理從管理資產(AUM)中產生費用,而質押提供商則從其平臺所持的總資產中收取一定比例的費用。

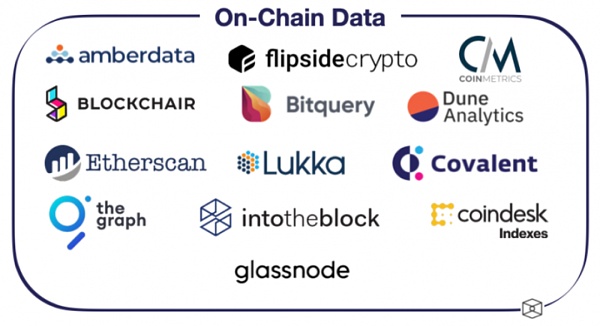

區塊鏈產生的數據理論上是可以公開訪問的,但從這些數據中獲取可操作的見解需要額外的工作:必須使用節點從協議中提取、解析和清除原始數據。鏈上指標提供商提供將原始和無組織的區塊鏈數據轉換為用戶友好和易于理解的信息的服務。大多數公司使用算法策略將數據聚合并合成為指標,如交易計數、交換流和結算價值等指標。

鏈上數據公司做很多低底層工作。他們在內部運行自己的節點,高度依賴DevOps工程師。他們不像基礎設施提供商那樣將節點暴露給客戶,而是向客戶提供有組織的數據,甚至是定制的見解。一些公司允許客戶通過API訪問有組織的數據,這意味著客戶不需要處理后端工作。其他的可能為客戶端提供一個SQL數據庫,或者讓客戶端訪問谷歌BigQuery,這樣他們就可以根據自己的需要與數據進行交互。

鏈上數據團隊比基礎設施團隊略小,但仍然相當昂貴。其他運營成本也可能很高,其中節點維護、數據存儲和網絡升級占了很大一部分。在成本區間的低端,每年的服務器費用在數萬美元左右。根據采訪參與者的說法,區塊鏈覆蓋范圍更廣和相關功能集的提供商每年的服務器成本可以達到六位數左右。

市場數據

市場數據公司是數字資產生態系統的一部分。

與股票市場不同,股票市場的現貨交易數據來自納斯達克(NASDAQ)和紐約證交所(NYSE),大部分衍生品數據來自少數幾家金融市場公司[芝加哥商品交易所(CME)集團、洲際交易所(ICE)或芝加哥期權交易所(CBOE)]。在數字挖掘資產生態系統中,可用的市場數據在眾多的數字資產交易所和最近的DeFi協議中被分割。

市場數據公司最初的業務模式是直接從交易所購買數據。然后,數據工程師將接收并組織上述數據,為客戶提供可操作的信息,這一過程在一般計算中更常見,稱為提取、轉換、加載(ETL)。坦率地說,這些公司看起來更像數據科學公司,而不是加密公司。

市場數據問題主要圍繞缺乏數據標準化:不得不處理數以千計的電子表格并不少見。去中心化的數據集需要熟練的數據收集人員、用于傳輸和存儲市場數據的計算基礎設施以及用于大量數據處理的計算密集型資源。

計算設備和數據科學家的工資可能相當昂貴;一位行業專家估計,在一個10人左右的團隊中每月花費20萬美元是不正常的,然而,隨著他們的出現,這些從業者是必要的,利用專有的方法從交易所提取、收集和清除數字資產市場數據,最終將其轉換為可用的格式。

市場參與者主要尋找數字資產市場數據提供商有幾個原因。第一種方法是將不同的交換API聚合成一個綜合的API,以收集它們自己的數據。另外,客戶也可以尋求訪問預先處理的他的市場數據集(即訂單簿數據)。僅僅使用數字資產交換API是無法實現這兩個目標的。因此,這些提供對利益相關者非常有價值,比如定量和算法交易員、對沖基金、投資管理公司、加密貨幣礦工、數字資產貸款人等等。

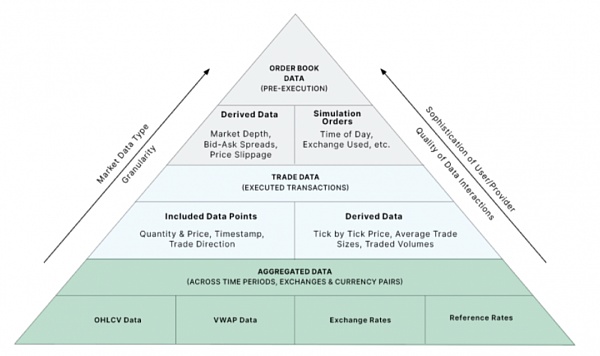

由于絕大多數利益相關者是那些尋求數字資產金融化的人(即投資者、投機者、礦工等),市場數據的核心用例是回測交易策略。“市場數據粒度金字塔”研究了不同類別的市場數據,并討論了它們與回溯測試的關系;在考慮數字資產市場數據時,讀者應該始終牢記回溯測試。

關鍵

與密碼朋克和愛好者的草根時代相比,這個行業已經走過了很長的一段路。Coinbase等數十億美元的企業與傳統金融市場和數字資產進行了整合,進一步確立了自己作為合法投資、合約和工具的地位。全球利益相關者對可操作情報的需求增加,導致勞動力、創業精神、資本和其他生產要素涌入該領域,進一步加速了發展。

上述四個細分領域的供應商已經在過去幾年的通用數據敘述之外開發了身份。憑借經驗的智慧,剩下的公司正在行業層面(今年已經發生的九次值得注意的收購)和組織層面進行整合,公司在“數字資產數據和需求的基礎設施層次結構。”

最后,如果數據是新的石油,而區塊鏈是新互聯網的基礎,那么鋪設基礎設施并建立流程以獲取和完善數字資產數據的公司處于獨特的地位,可以利用下一個網絡的持續擴張:其價值無價。

source:https://www.theblockcrypto.com/post/112692/the-state-of-the-digital-assets-data-and-infrastructure-landscape-202

日本ANA控股旗下元宇宙子公司ANA NEO與保險公司Sompo合作開發元宇宙保險產品:5月16日消息,日本保險公司Sompo宣布,已與日本ANA控股旗下元宇宙子公司ANA NEO達成合作.

1900/1/1 0:00:00每當加密資產市場行情陷入低迷,社區總會產生一些針對?Tether?公司的質疑之聲,包括 USDt 的隨意增發、價格波動或有暴雷風險等等.

1900/1/1 0:00:00以太坊倫敦升級過后,EIP-1559開始奏效。該提案設立了「基礎費用+小費」的費用模式,每筆交易用戶需要支付固定基礎費,如需加快交易確認可向礦工支付小費,小費歸礦工所有,基礎費將全部銷毀.

1900/1/1 0:00:00對于未來一年的以太坊來說,有幾個其歷史上非常重要的關鍵點要到來: EIP-1559 PoS Layer2 這三者都非常重要,如果非要說對以太坊產生最根本影響的還是PoS.

1900/1/1 0:00:00消息顯示,以太坊主網將于8月5日進行倫敦升級。值得關注的是上周是以太坊區塊鏈誕生6周年,而ETH價格在最近一周也呈現持續上漲趨勢.

1900/1/1 0:00:00比特幣遠期期權和多頭仍然以其極度看漲的押注掀起波瀾,但他們也必須承認,比特幣在未來幾個月內超過60000美元的可能性很渺茫.

1900/1/1 0:00:00