BTC/HKD-0.16%

BTC/HKD-0.16% ETH/HKD-0.34%

ETH/HKD-0.34% LTC/HKD-0.06%

LTC/HKD-0.06% ADA/HKD-0.34%

ADA/HKD-0.34% SOL/HKD-0.16%

SOL/HKD-0.16% XRP/HKD+0.01%

XRP/HKD+0.01%Aave與Compound和MakerDAO一樣,仍然是使用率最高的DeFi借貸協議之一。最近,Aave和其他著名的協議都在尋求降低交易成本的解決方案,以實現零售用戶之間更好的互動。4月初,Aave在Polygon上部署,Polygon是與以太坊并行運行的側鏈變體,被稱為“提交鏈”。事實證明,這一舉措非常成功,通過允許那些曾經被DeFi定價的人使用Aave而不限制交易費用,從而顯著增加了用戶活躍度。

目前,Aave重點已轉移到創建一個可以作為機構和DeFi之間橋梁的平臺。Aave希望通過其最新產品Aave Arc(以前稱為Aave Pro)來滿足機構對DeFi的廣泛需求。Aave Arc計劃通過提供一個符合KYC要求的私人市場,使機構級客戶能夠接觸到Aave,參與者可以在符合監管規定的情況下與DeFi交互。截至7月下旬,Aave Arc將在“幾周內”推出。

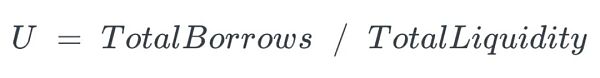

Aave是一種去中心化的流動性協議,用戶可以作為存款人或借款人參與其中。存款人向市場提供流動性,作為回報,賺取借款人支付的部分共享利息。借款人支付的利息是通過將給定資產的利用率U乘以平均借款利率來計算的。

SEC:CZ為幣安做市商Sigma Chain實際所有者,由多名幣安員工運營:6月6日消息,SEC在針對幣安的訴訟文件中,表示Sigma Chain是一家在瑞士注冊的加密資產交易公司。CZ是Sigma Chain的實際所有者,多名幣安員工負責運營。其中,幣安的后勤經理同時也擔任Sigma Chain的總裁,她還對BAM Trading的銀行賬戶具有簽字權。Sigma Chain是幣安兩個平臺的活躍交易員,并自稱為“幣安交易所的主要做市商”。

在Binance.US平臺推出后,CZ指示Sigma Chain成為其首批做市商之一。此外,自從Binance.US平臺開始向客戶提供場外交易(OTC)交易和其轉換交易和一鍵買賣(OCBS)服務以來,Sigma Chain一直作為Binance.US平臺客戶的交易對手,有時甚至是唯一的交易對手。[2023/6/6 21:17:36]

每個資產都有一個預先確定的最佳利用率。當目前的利用率低于給定市場的最佳利用率時,借款利率會緩慢增加。然而,當目前的利用率超過最佳利用率時,借款利率隨著利用率的增加而急劇上升。給定資產的利率曲線示例如下所示:

歐易將于2月15日11:00 (HKT)正式上線BLUR杠桿交易、余幣寶及永續合約:據官方公告顯示,歐易將于2023年2月15日11:00 (HKT) 在網頁端、APP端及API正式上線BLUR/USDT的杠桿交易、余幣寶及BLURUSDT永續合約。

據悉,Blur是一個NFT交易市場和聚合器,為專業NFT交易者設計,支持快速掃貨和批量上架等功能。[2023/2/14 12:06:27]

資料來源:Aave

與Compound非常相似,Aave對貸款進行過度抵押,以確保如果借款人無法償還貸款,該協議具有償付能力。然而,與Compound不同的是,Aave提供閃電貸(Flash Loan);閃電貸是一項功能,只要貸款在同一區塊鏈交易中償還,用戶就可以從指定的智能合約池中借用任何可用數量的資產,而無需抵押。Aave的另一個獨特功能是,它向借款人提供可變和穩定的利率。雖然穩定利率的波動性要低得多,但相對于可變利率而言,它是有溢價的。

在過去的幾個月里,Aave通過向Polygon擴展,增加了Aave V2協議以外的市場,從而增加了其協議流動性。迄今為止,Aave的Polygon市場已經大幅降低了交易費用,占Aave總流動性的近20%。

Flow即將進行Spork更新,加快節點軟件升級等:1月13日消息,Flow發推稱,即將進行的Spork(網絡升級)更新將使節點軟件升級比以往更快,新的共識算法Jolteon協議將減少Spork時間,當絕大多數節點加入了sporked網絡,共識將自動開始。Flow表示,此次更新將使區塊最終確認速度加快33%,交易完成時間加快20%。[2023/1/13 11:10:45]

此外,Aave在3月推出了自動做市商(AMM)市場。Aave AMM市場旨在允許流動性提供者(LPs)使用其來自Uniswap和Balancer等AMMs的LP代幣作為貸款的抵押品。然而,與Aave Polygon市場相比,Aave用戶對其使用率極低。

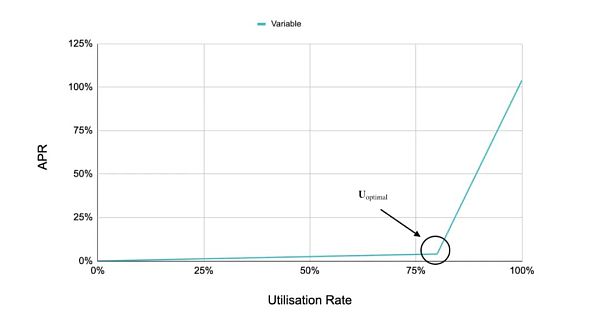

除了為Aave協議引入新市場之外,最成功的發展之一是為Aave V2市場參與者引入了流動性挖礦激勵計劃。在該計劃于4月26日啟動之前,盡管Aave V2已上線數月,但Aave約有40%的流動性被分配到Aave V1市場。因此,該計劃的一個主要目標是激勵用戶將他們的資金從V1遷移到V2。該計劃還試圖通過不成比例地獎勵借入穩定幣而不是其他資產的用戶,來減少風險較高的借貸。此外,該計劃的重點是通過從生態系統儲備中以stkAAVE(質押AAVE)的形式發放獎勵以及增加整體市場活動來分散協議的權力。

Web3游戲工作室Gallium Studios完成600萬美元融資:8月22日消息,Web3 游戲工作室 Gallium Studios 宣布完成 600 萬美元融資,本輪融資由 Griffin Gaming Partners 參投。Gallium Studios 由傳奇視頻游戲設計師、《模擬人生》系列開發者 Will Wright 和《卡門·山迪亞哥在哪里?》開發者 Lauren Elliott 成立,旨在制作無縫融合最新 Web3 和 AI 技術的面向創作者的模擬游戲。

Gallium 的參與項目包括為 Gala Games 設計的元宇宙 VoxVerse 和記憶模擬游戲 Proxi,兩者都使用到區塊鏈技術。據悉,Gallium Studios 已與區塊鏈技術公司 Forte.io 達成合作,以增強玩家在游戲經濟中的所有權,并為玩家提供對區塊鏈和 Web3 技術的無縫訪問。[2022/8/22 12:41:37]

流動性挖礦計劃取得了成功,導致超過20億美元從Aave V1遷移到V2,V2的TVL幾乎翻了一番,向USDC和DAI市場提供的美元大幅增長,分配了8200萬美元的獎勵,以及整個協議利用率的急劇上升。基于該計劃的成功,7月25日,Aave社區投票決定將該獎勵計劃再延長一個月。

城市數藏“景德鎮古窯”數字藏品6月11日正式上線:金色財經消息,6月11日是2022年全國“文化和自然遺產日”,江西報業傳媒集團旗下贛商傳媒“城市數藏”推出的第二款數字藏品——景德鎮古窯數字藏品也將于當日正式上線。

景德鎮古窯數字藏品,由贛商傳媒聯合5A級旅游景區景德鎮古窯民俗博覽區共同打造,以2022年文化遺產日為契機,與景德鎮“文化和自然遺產日”系列活動中明清御用風火窯復燒點火儀式同步發售,旨在通過數字化的形式呈現景德鎮已經修復并復燒的十一座古窯,更好傳承和保護景德鎮非遺項目,宣揚陶瓷文化。(瀟湘晨報)[2022/6/10 4:16:55]

隨著越來越多的人對數字資產感到適應,對通貨膨脹產生擔憂以及利率受到抑制,許多投資者開始探索借貸、流動性挖礦以及對DeFi協議的抵押,作為產生收益的替代方式。Aave基于這種機構需求推出了Aave Arc。

Aave Arc將為投資者提供私人流動性池,從而能夠直接進入去中心化市場。由于向機構提供產品時適用的法規,這些流動性池將與Aave上的現有池分開,并且需要廣泛的KYC(了解您的客戶)。

雖然占比約31%的加密對沖基金已經開始使用去中心化交易所,例如Uniswap或1inch,但由于潛在的監管風險,許多投資者仍然猶豫是否要進入DeFi。Aave希望通過對Aave Arc池中的所有參與用戶進行嚴格的KYC來減輕對沖基金和其他金融機構表達的擔憂。由于Aave Arc礦池并非無需許可,因此機構仍將能夠獲得Aave非托管和透明的好處,而不會有潛在的非法交易對手利用資金池的風險。

Aave Arc還可以通過保守地限制所提供的初始資產來減輕用戶的風險。盡管穩定幣是Aave V2上使用率最高的資產,但USDC將是Aave Arc上唯一提供的穩定幣。USDC由Coinbase積極推動,得到CENTER財團的支持,并受到嚴格監管,從風險管理的角度來看,它是一個適合機構的穩定幣。

與USDC相比,Aave V2上其他使用最多的穩定幣之一Tether被認為是許多投資者無法接受的交易對手風險。Tether由Tether Limited和Bitfinex控制,這兩者都面臨著多項法律調查和非法行為的指控,最重要的指控是聲稱無擔保的USDT非法操縱比特幣的價格。除了USDC,Aave Arc將提供的其他三種資產包括比特幣、以太坊和AAVE。

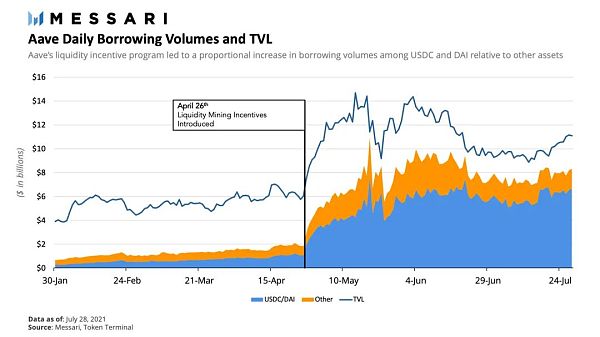

當今DeFi生態系統中存在的一個重大問題是,許多機構(例如風險基金)將持有治理代幣,但不會使用或對協議內的提案進行投票。對于大多數DeFi協議,大部分收入分配給外部流動性提供者,而只有一小部分可以被視為 "協議收入",由代幣持有人控制。

由于大部分收入都分配給了外部流動性提供者,那些歷來擁有Aave代幣但沒有利用協議本身的機構,只有在投票時才會有激勵。更多的機構利用Aave Arc可能會激勵這些組織增加他們對協議的所有權,以控制治理和最大化他們的收益。

鑒于Aave Arc上的私人資金池可能與Aave V2上的公共資金池有不同的利率,在Aave Arc啟動后,對于那些有機會進入這兩個資金池的人來說,將存在套利機會。最大的套利機會可能是在啟動時,這大大有利于機構投資者而不是散戶用戶,其中許多人最初將無法進入這些私人資金池。

雖然Aave Arc是將機構引入DeFi的重要一步,但鑒于數字資產托管公司Fireblocks將負責入駐新客戶,它也并非真正去中心化。如果Aave Arc取得成功,其他協議也效仿其模式,那么隨著協議將KYC要求外包給中心化的第三方,可能會出現中心化的系統性增長,并可能在機構和散戶資產池之間分割流動性。

雖然Aave Arc目標是將機構引入DeFi生態系統,但它并不是唯一針對機構DeFi采用而推出的產品。Compound的最新產品Compound Treasury允許機構向他們的Compound Treasury賬戶提供美元,從而獲得來自Compound協議的4%的年回報率。

與Aave Arc相比,Compound Treasury的目標是讓機構在不與加密貨幣互動的情況下獲得收益。因為資金是以美元提供的,利息是以美元支付的,所以用戶只會與他們銀行賬戶中的美元互動。因此,客戶將能夠賺取收益,而無需處理與Compound協議的智能合約直接互動的復雜問題。這可能使Compound Treasury成為非加密貨幣金融機構獲得DeFi收益率的合理橋梁。

盡管Aave Arc和Compound Treasury看似直接競爭,但兩者很可能能夠共存,因為它們提供不同的功能并迎合不同的客戶。Aave Arc可能對那些不介意直接與協議的智能合約進行交互、尋求可變存款APY和/或希望探索去中心化借貸的精通加密貨幣的機構更具吸引力。相比之下,復Compound Treasury可能對尋求固定回報率的非加密金融機構更具吸引力。

通過Aave Arc和Compound Treasury涌入的美元流動性,肯定會稀釋儲戶的收益。從歷史上看,Aave和Compound上的借款人的穩定幣供應嚴重短缺,這導致了高利率。雖然存款人可能無法獲得相同的歷史收益率,但這可能會證明在推動DeFi貸款協議的進一步采用方面具有很高的價值。

機構對DeFi的興趣已經到來,但目前尚不清楚KYC程序和白名單地址是否會導致只有一些機構接受DeFi,或者這是否有可能為機構全面采用DeFi打開閘門。然而,仍然清楚的是,在這個時期,DeFi利率仍然大大優于TradFi利率,而對產生更高收益的替代方法的尋求只會越來越多。借助Aave Arc,Aave處于有利地位,可以通過機構DeFi的采用來獲取價值。

撰文:Will Comyns 來源:Defi之道

離上次《峰碟》限量簽名版的發售已經過去一年多了,隨著疫情的反復,人們似乎也沒有心情關注音樂行業,往日一年中無論是“神曲”還是“嗨歌”總有一兩個出圈的音樂,但在今時也沒了苗頭.

1900/1/1 0:00:00你有沒有想過,YouTube視頻是否會影響加密貨幣市場?TIE已經確定了影響者推動市場的案例,所以讓我們用數據說話。YouTube繼續成為加密資產領域的一個增長力量.

1900/1/1 0:00:00NFT是游戲世界的一個重要轉變,因為傳統游戲內資產交易僅在游戲生態中進行,玩家很難在平臺之外交易或出售其虛擬資產.

1900/1/1 0:00:00價格修正是牛市的一個健康方面,因為它允許資產恢復損失的勢頭。隨著價格穩定在40,000美元以下,比特幣在過去的幾天也經歷了類似的時期.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:1087.8億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:40.

1900/1/1 0:00:00據OpenSea交易量排行榜數據,科幻卡牌游戲Parallel.life發布的NFT集Parallel Alpha7天交易量為12822枚ETH.

1900/1/1 0:00:00