BTC/HKD-4.96%

BTC/HKD-4.96% ETH/HKD-5.95%

ETH/HKD-5.95% LTC/HKD-5.3%

LTC/HKD-5.3% ADA/HKD-7.97%

ADA/HKD-7.97% SOL/HKD-9.19%

SOL/HKD-9.19% XRP/HKD-7.6%

XRP/HKD-7.6%作者:SnapfingersLabs

01公鏈格局和趨勢

公鏈作為行業核心敘事,在歷次的革新中主要在共識機制、可編程性、可擴展性三個方向。

1.1新公鏈格局變化

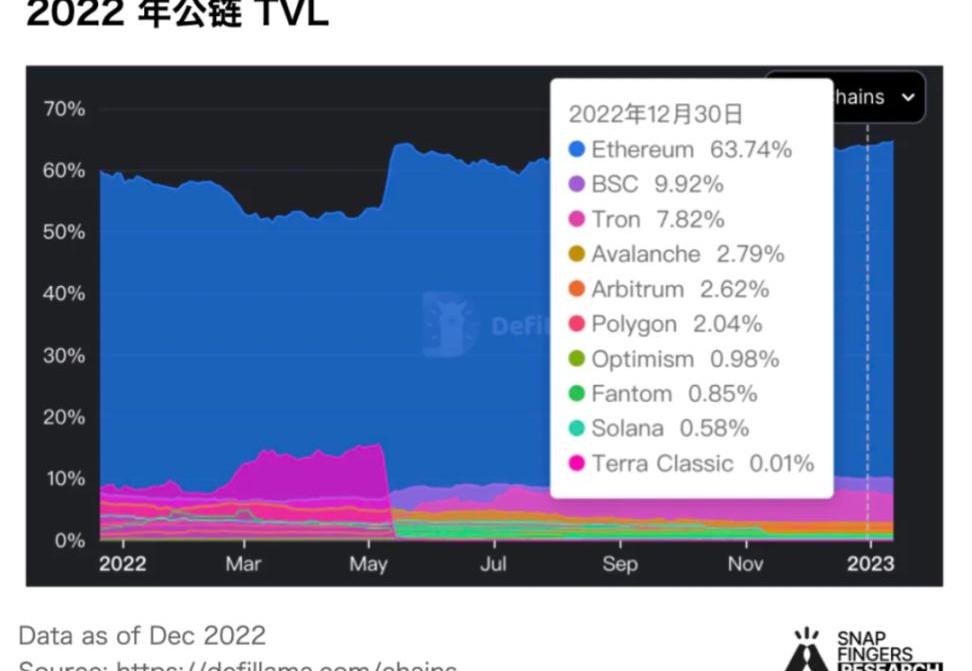

以太坊在經過一系列新公鏈競爭后,TVL占比在2022年穩中有升,達到65%。

BSC占比也略有上升,達到9.9%。

隨著背后的資本和平臺式微,以及生態向Move系公鏈遷移,Solana正在被市場和資本拋棄TVL從年初4%下降到0.58%。

TronTVL上漲明顯,從年初2.41%上漲至7.82%。

Arbitrum和OptimismTVL占比在年末達到3.59%,較年初上漲3倍。

1.2Move系公鏈

為了解決擴容問題,以太坊從分片路線妥協為Layer2Rollup路線,未來還有可能出現Layer3擴容。Move系公鏈則選擇從頭構建新的L1,一次性解決擴容和合約安全問題。他們通過并行化的執行環境提高公鏈性能,通過Move語言和MoveVM提供更高的合約安全性。

Aptos和Sui兩條區塊鏈都是基于Move編程語言,他們都是專注于提升可擴展性,他們的TPS理論上可以達到12萬至16萬。然而目前Aptos瀏覽器數據顯示,該網絡的交易總量為67,128,283筆,當前實時TPS為6,原生TokenAPT總供應量為1,014,385,262,質押數量為836,936,550,活躍節點數量102個。

相比Aptos側重生態宣傳,Sui更多的是分享其技術文檔與SuiMove的布道,在社區空投方面Sui顯的更加謹慎,在大額融資加持下,Sui生態在2023年的發展值得期待。

1.3Cosmos生態

多鏈的未來允許更大的靈活性和可定制性。與修改智能合約以滿足特定需求相比,構建嶄新的區塊鏈在底層架構決策中提供了更多的自由度。Cosmos是這一領域的代表。Cosmos2.0白皮書中,對ATOM效用進行更新,以解決目前應用鏈安全性、ATOM缺少價值捕獲以及通脹率高的問題。

2023年Cosmos應用鏈看點:

去中心化衍生品龍頭dYdX將遷移至Cosmos,其V4版本會以高性能應用鏈+訂單簿的形式重新登場。dYdX計劃在應用鏈免去Gas,驗證者將以獲得一部分交易手續費的方式獲得補償。

Sei是第一條并行化Cosmos鏈,聚焦于打造一條專門用于交易的高速鏈。SeiNetwork具備多個概念,如并行執行Layer1、CLOB、抗MEV,易于獲取市場關注。同時由于與EVM兼容,易于建立應用生態。

1.4模塊化區塊鏈

L1區塊鏈的核心部分為執行層、共識層、數據可用性層,通過模塊化執行和數據可用性層,分別對每一層進行性能改進,可以實現一個更可擴展、可組合和去中心化的系統。此外,通過模塊化架構,計算和驗證成本之間的相關性被打破,區塊鏈既能夠擴展吞吐量,又能保持網絡去信任和去中心化的屬性,從而解決可擴展性不可能三角難題。模塊化的獨特性體現在可插拔、可組合。

Celestia是一個模塊化區塊鏈,提供數據可用性和共識層。PlygonAvail提供類似Celestia的功能,包括數據儲存層和共識層中的交易排序共識層。除了Celestia和PlygonAvail,StarkEx、zkPorter都能提供數據可用性。數據可用性層是模塊化未來中被忽視的樂高積木。

Sushi 2.0社區提案已在Snapshot上通過:金色財經報道,據Sushi官方消息,Sushi 2.0 社區提案已通過。此前報道,4月底,SushiSwap 發布 Sushi 2.0 社區提案,分為三個可采取行動的項目進行表決。首先,留住將 Sushi 帶入未來所需的人才,涵蓋工程、設計、業務開發、市場營銷、社區參與等領域;第二,建立正式的薪酬委員會,以檢查所有預算事項的透明度和問責制;第三,隨著提案的實施,將啟動正式的高管和領導人才招聘流程,以補充被保留的團隊。

此外該提案將指定 600 萬枚 SUSHI,期限為 4 年,用于當前捐款分配情況、未來招聘分配、部分資金用于資助未來的項目戰略和領導力。[2022/5/12 3:09:42]

FuelLabs正在開發并行化虛擬機,它的定位是模塊化執行層。

1.5Polygon

Polygon的TVL從2022年初的50億美元跌至目前10億美元,目前排名第四,與排在第五的Arbitrum僅有4000萬美元的差別。2022年,Polygon在各方面推進極其有力。

1、Polygon一直在做和現實社會融合、擴大用戶規模、迎合監管趨勢的事情。

Polygon在2022年成為主流品牌進入區塊鏈世界的重要或首要選擇,包括星巴克、META、NIKE、Reddit、迪士尼、特朗普NFT等。以Reddit為例,該公司為活躍用戶免費提供NFT作為獎勵,目前已有超過430萬個獨立錢包鑄造了超過500萬個頭像。而星巴克的NFT會員激勵計劃和META的Instagram的NFT鑄造將會帶入更多的加密用戶。

年中Polygon通過購買碳信用額度實現碳中和,未來將實現碳減,并為重要項目提供減排額度,上線碳交易市場;

在Luna崩盤時主動為其上的優秀項目提供資金和技術方案鼓勵其遷移至Polygon,僅游戲項目就有50多個從Terra遷移到了Polygon;

2、Polygon擁有一整套零知識證明和數據可用性解決方案Avail。

三種零知識證明方案:

目前Polygon的王牌ZK方案是PolygonzkEVM,通過等效EVM與以太坊虛擬機完全兼容,目前已經到了最后一輪測試階段,在之前的測試中已經實現了2000的TPS

2021年12月,Polygon以4億美元收購了Mir,協議更名為PolygonZero,已實現遞歸零知識證明系統Plonky2。Plonky2不僅在證明速度上更快,隨著CALLDATA在EIP-4488中重新定價,證明成本也將有明顯優勢。

PolygonMiden,一個基于STARK的以太坊兼容Rollup擴容方案。它采用較為STARK證明系統來建設虛擬機,旨在解決rollup很難支持任意邏輯和交易的問題,提高驗證所有鏈下交易的能力。

1.6隱私層

隱私和數據主權是Web3.0研究的核心問題之一,擴容是持續困擾區塊鏈性能的關鍵。零知識證明可以幫助區塊鏈增強隱私保護和交易吞吐量:

增強隱私:零知識證明可以將信息隱藏起來,同時讓區塊鏈礦工驗證交易的正確性,從而達到隱私保護的目的。

提升吞吐:聚合節點可以通過有效的零知識證明將大量交易對應的證明發送至主網,主網驗證者只需驗證證明,而不必對大量交易重新計算,從而提高吞吐量并極大降低交易費用。

隱私賽道雖然還處在早期,而作為剛需,隨著區塊鏈行業的發展將變得越發重要。8月的TornadoCash被制裁事件,更是吸引了大量的目光,并引發了行業的思考和討論。可監管的隱私協議是新隱私保護協議項目的共識,也將成為發展方向。

ApeCoin在Snapshot發起了5項與DAO治理相關的提案:金色財經消息,ApeCoin在SnapShot發起了5項與DAO治理相關的提案,分別為ApeCoin DAO的治理草案、投票方案、首年預算、質押以及質押池獎勵分配。APE代幣持有者可以對提案進行投票,1枚APE代表1票,投票將于北京時間3月31日9:00截止。投票通過的提案將進入執行階段,未通過的提案將有機會被重新提交。[2022/3/24 14:15:32]

隱私板塊受到圈內頂級VC的青睞:

AztecNetwork是一個隱私Layer2,已經推出ZKmoney,12月完成由a16z領投的1億美元融資。

5月,OasisNetwork獲得3500萬美元的追加投資,總生態系統發展金額累計達到2.35億美元。

Aleo通過零知識技術保護隱私的區塊鏈,2月完成2億美元融資。

SecretNetwork,基于Cosmos的隱私Layer1,1月獲得4億美元的生態系統發展基金。

未來隨著新應用場景的發展,比如DID和社交,以及傳統機構進入區塊鏈,將會迎來屬于隱私賽道的爆發點。

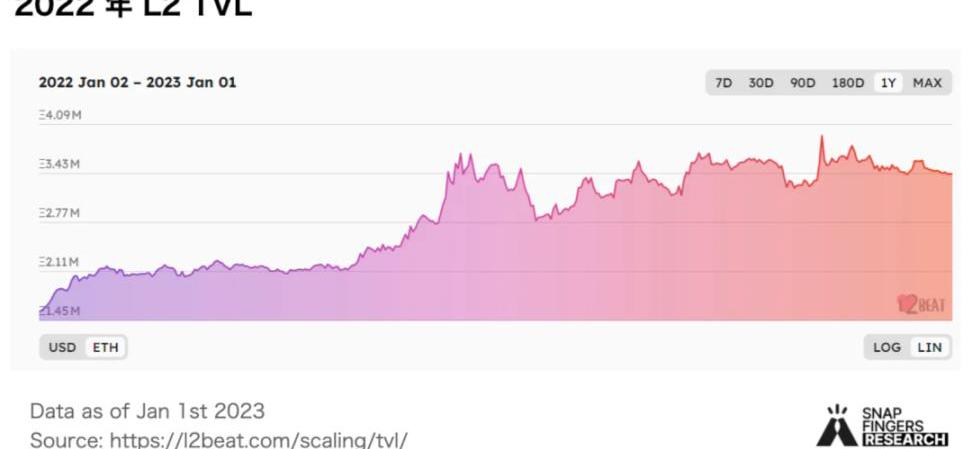

02以太坊L2的崛起

跨到L2的資產的美元價值從57億美元下降到41億美元,下降了28.6%。然而,這可能是由于加密貨幣價格的下跌,而不是用戶資金的撤出,如果以ETH計價,則TVL從160萬上升到340萬,上升了120.6%。這表明L2在2022年出現了大量的流動性流入。

2.1OP賽道

目前OptimisticRollup占據了L2主要市場,其中又以Arbitrum為主。

Arbitrum在整個2022年,Arbitrum的交易量大幅增長,這是由于GMX等原生dapp的牽引力增加,以及Nitro的升級大大降低了交易費用所致。該網絡的交易量從第一季度的500萬增長到了第四季度的3490萬,增長了590%。用戶方面,Arbitrum在2022年期間經歷了活躍用戶的強勁增長。L2的月平均活躍用戶數從第一季度的9.18萬激增至第四季度的605.0萬,增幅達559.1%。

GMX作為2022年的突破性L2應用,當鏈上活動枯竭,價格下跌時,這個基于Arbitrum的去中心化永續交易所的使用率飆升,通過促進814億美元的交易量和創造3300萬美元的收入,很好利用了L2增加的吞吐量。GMX已經成為Arbitrum的核心基礎,占網絡TVL的39.5%,許多項目如Dopex、VestaFinance、RageTrade、UmamiFinance等都建立在GMX之上,并整合了平臺的流動性代幣GLP。這種增長,以及納入收入分享的強大代幣組,導致GMX代幣成為所有加密貨幣中表現最好的資產之一,在2022年對美元和ETH分別上漲87.4%和487.2%。

OptimismOptimism也經歷了交易量的大幅增長,這可能是由于在推出OP和隨后的激勵計劃后活動量的增加所致。作為目前唯一實現了「EVM等效」的Rollup方案,Optimism在對以太坊生態開發者的友好以及遷移的便利性上都有獨特的優勢,Optimism在第一季度處理了320萬筆交易,在第四季度處理了3030萬筆交易,這兩個時期的增幅高達846.7%。而即將進行的主網Bedrock升級則把EVM等效性提升到以太坊等效性。在以太坊部署EIP-4844后,將使Optimism可以提供最優交易費用。Optimism的月度活躍地址數從第一季度的平均33.1K飆升至第四季度的403.4K,增長了1118.7%。

社交平臺Snapchat宣布與Filenet基金會達成深度戰略合作:近日,社交平臺Snapchat宣布與Filenet基金會達成深度戰略合作,雙方就應用數據存儲及流量分發等業務展示技術及商業合作。Snapchat計劃將平臺上量200PB的數據部署在Filenet主網節點,以提升用戶的產品使用體驗,此次合作將降低Snapchat的存儲成本。

據悉,Snapchat是由美國斯坦福大學兩位學生開發的一款“閱后即焚”照片分享應用,其用戶每天上傳1.5億張照片,估值160億美元。[2020/3/5]

2.2ZK賽道

ZK-Rollup有更高的鏈上安全性和更低的Gas費,但大多ZK-Rollup目前只能支持特定的應用,不支持通用的智能合約。zkEVM能以與零知識證明計算兼容的方式執行智能合約,因此實現zkEVM是ZK-Rollup占領市場的關鍵。

zkSync和Starkware

zkSync和Starkware通過高級語言實現EVM兼容,他們的zkEVMs在結構上與以太坊相當不同,通過犧牲兼容性,提供了最高的性能。

zkSync2.0雖然仍在建設中,但已經推出了主網。zkSync共融資4.58億美元,還未發行token。

Starkware形成了兩個發展分支:

StarkNet,StarkNetToken經濟模型已發布。StarkNet擁有大量正在建設的原生項目,NFT、GameFi或許會成為突破口。2023年一季度,StarkNet將更新以支持Cairo1.0,目標是第一季度末遷移到完全基于Cairo1.0的網絡,屆時將正式實現其ZK-EVM。

StarkEx兩個模塊,為有特定需求的區塊鏈應用程序提供服務。偏向面向項目方的ToB服務,而非一個Layer2網絡。從數據維度來看,StarkEx已經成功。StarkEx生態中總共有4個項目——ImmutableX、dYdX、DeversiFi、Sorare,每個項目的鎖倉量、交易數據在Layer2中都能獨當一面。

Scroll和PolygonZKEVM

Scroll和PolygonHermez不僅能夠兼容Solidity語言,還能夠兼容以太坊上的大部分開發工具、協議標準、字節碼,它們是實現了zkEVM的ZKRollup。

Scroll一個完全兼容EVM的zkRollup,他們的目標是擁有一個可擴展的網絡,實現以太坊協議的本地兼容性。Scroll4月份完成了3000萬美元的A輪融資,但還沒有發行token。

03DeFi賽道分析

DeFi市場在2022年遭受重創,總市值和TVL均下跌了約80%,但不可否認的是,這個行業極大地撼動了TradFi市場。尤其在Terra崩潰后的機構暴雷和FTX極速崩塌后,DeFi以其在市場波動下的韌性,提高了人們對其信任。

3.1DEX

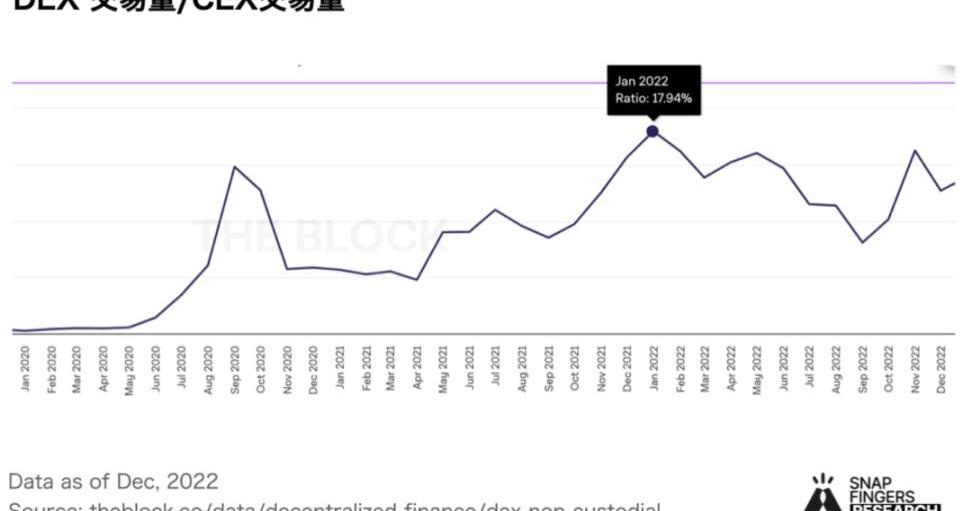

鏈上交易在過去兩年經歷了爆發性增長,以現貨為例,DEX交易量在2019年初僅為CEX的0.12%,到2022年1月,這一比例最高上漲至18%。

Uniswap交易量市場占比最高,第二梯隊包括PancakeswapCurveDODOBalancerSushiswap。

動態 | 以太坊初創公司啟動“SNARK”隱私協議:以太坊隱私初創公司Aztec通過一個名為“Ignition”的加密儀式,宣布啟動其零知識簡潔非交互的知識論證(SNARKs)生成,這家初創公司還宣布完成新一輪融資,A.Capital,Coinbase和Libertus Capital參投。(cointelegraph)[2019/9/15]

DEX龍頭如Uniswap、Curve等仍然占據鏈上交易的主要份額。

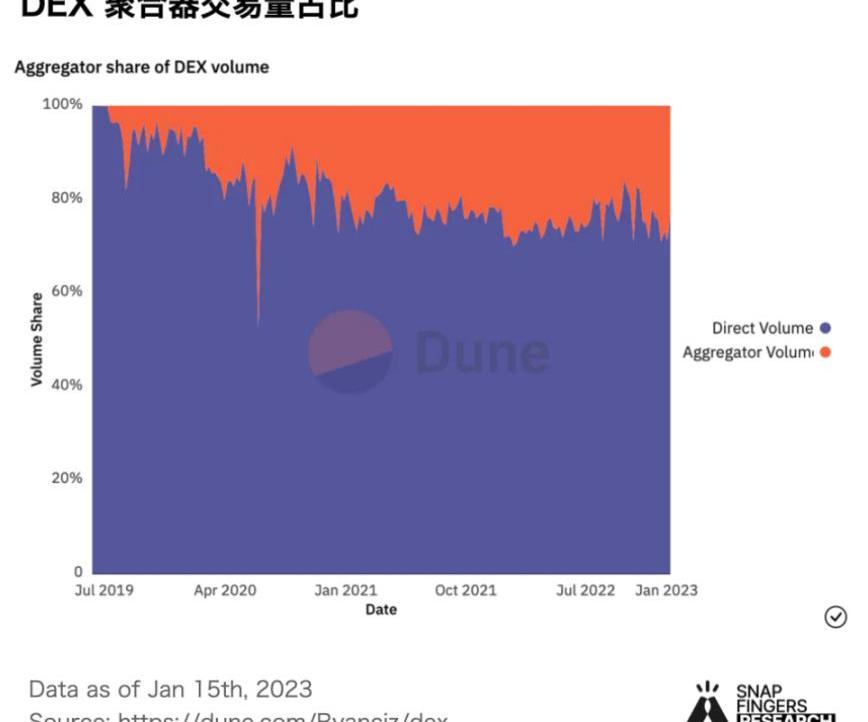

聚合器是以用戶體驗優先的交易平臺,代表的是非機器人交易量,代表項目有1inch,DODO,Matcha,Paraswap,KyberSwap,CowSwap。2022年DEX聚合器交易量占比15%-30%,仍具有很大的市場空間。

2022年DEX主要專注于解決資本效率、降低滑點、無常損失和費用的問題。隨著平臺代幣價格下跌,AMM模式無常損失成為突出問題,如果無法解決這一問題,那么訂單簿可能會占據主導地位。

2022年DEX繼續擴展到其他鏈和NFT。

Curve發布crvUSD穩定幣的白皮書,Curve的穩定幣采用了借貸-清算AMM算法,當抵押品價格下跌時,LP通過逐步賣出抵押來換為crvUSD,當價格回升后,則回購抵押品。更多細節及Curve穩定幣發行時間仍未確定。

3.2Lending

在Crypto世界中借貸協議的承擔著加密銀行的作用,作為加密信用中介、流動性發動機有著不可替代的地位。

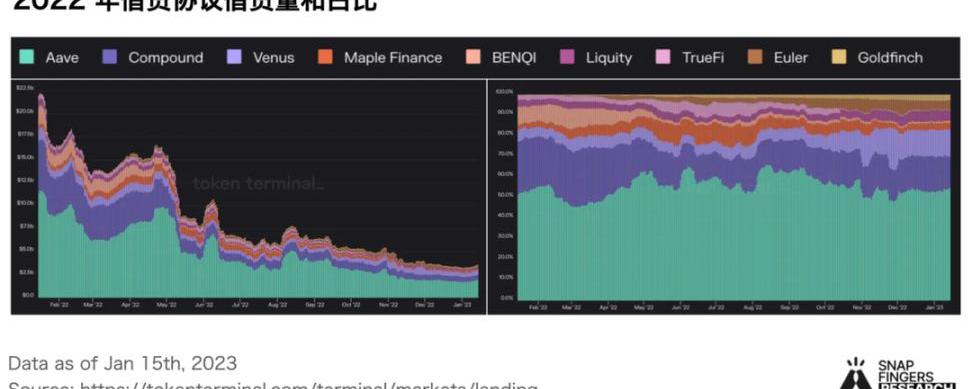

2022年借貸協議借貸總量下降83%,在UST崩潰期間下跌幅度最大。Aave維持住了市場份額,大約占總借貸量54%,Compound占比從25%下降至15%。

利率反應了資產的供求關系,2022年USDC借貸利率從高點4%左右,回落至2%左右。

Aave計劃推出超額抵押的穩定幣GHO。Aave協議將保留100%的GHO利息收入,這將成為Aave收入增長的巨大動力。

3.3衍生品

2022年衍生品交易量較去年同期下跌40%,跌幅比DEX小。

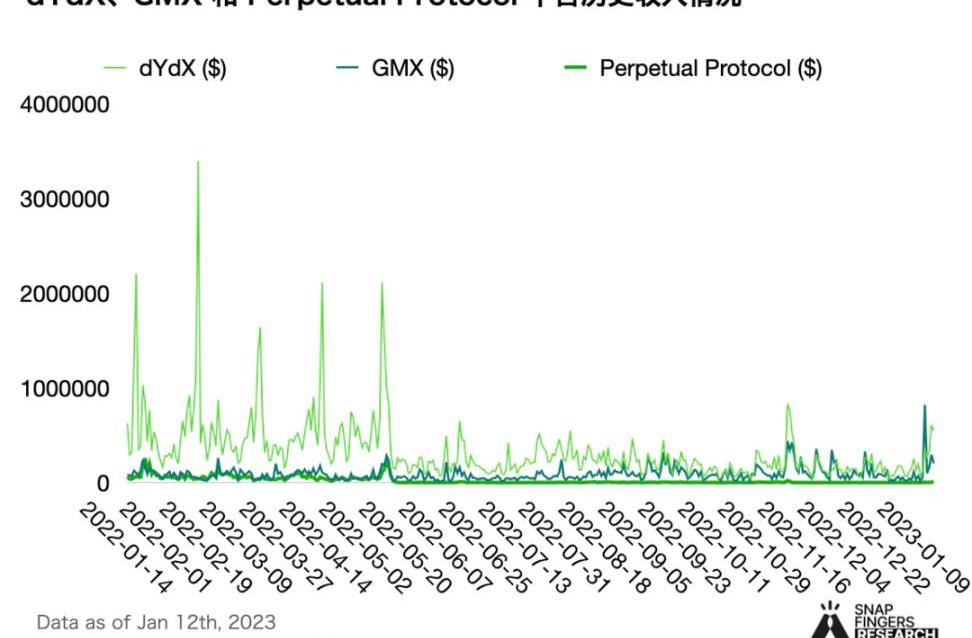

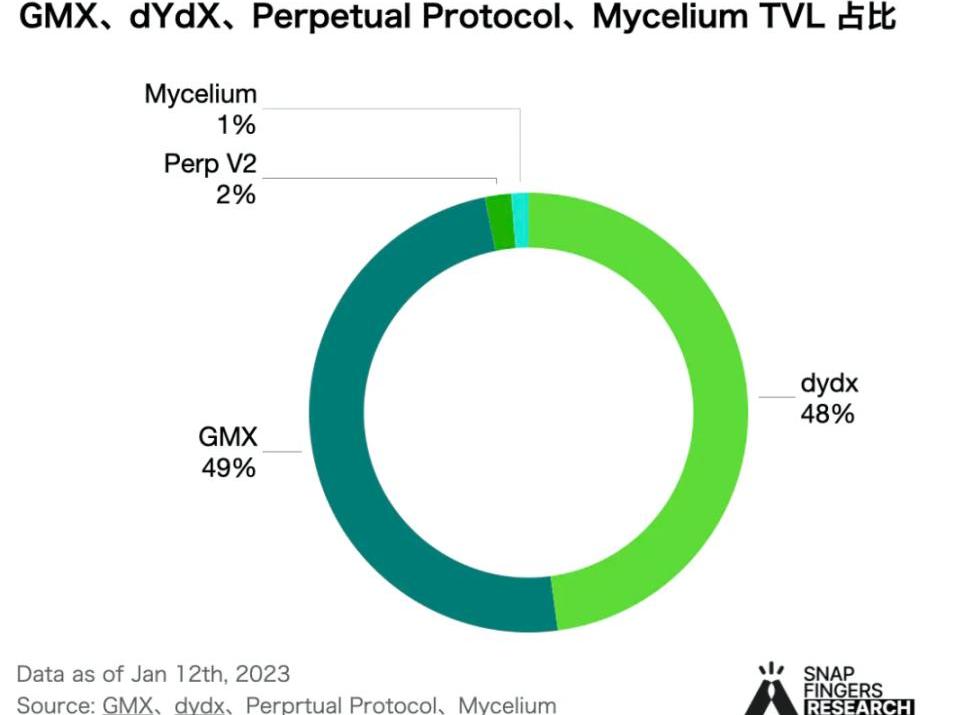

隨著FTX事件的持續發酵,越來越多的用戶開始重新審視資金安全問題,并轉向DeFi,給GMX的爆發奠定了基礎。dYdX仍然是衍生品協議龍頭,擁有最多的累積用戶量,同時是收入最高的協議,但GMX追趕勢頭迅猛。

GMX通過GLP指數代幣讓玩家成為玩家的對手盤,無需任何做市商的介入,基于這個玩法,誕生了一系列衍生項目,比如Umami,RageTrade等試圖通過一系列策略賺取部分GLP收益,又不用持有BTC,ETH等風險頭寸的玩法。

04NFT賽道

自2021年以來NFT是加密領域增長最快的領域。在外部金融環境恐慌,加密行業連鎖暴雷的背景下,NFT也無法獨善其身。2022年,最大NFT交易市場Opensea1月交易量達到歷史峰值48.5億美元,到12月交易量下降至2.8億美元,較1月下降94%。無論藍籌NFT的價格還是NFT交易量、總市值都在下降,整個NFT市場也走入了深熊行情。

動態 | Vitalik Buterin在layer2解決方案中加入SNARK:上周,以太坊核心開發者Schoedon表示,以太坊網絡已經超負荷,Dapp開發者應該在其他鏈上建設。Vitalik Buterin不同意這一觀點,他認為大多數Dapps并不是針對Gas進行優化的,而且行業內的競爭將“推動”次優Dapps。他還強調了layer2解決方案的重要性和前景,并在Ethresear.ch上發布了一個潛在的使SNARK-utilizing分叉解決方案來支持他的論點。[2018/9/25]

盡管NFT市場萎靡,目前的日均交易額僅為牛市中的15%,甚至更低,但是還是有值得關注之處:

越來越多的傳統品牌都開始積極采用NFT技術來鏈接他們的客戶并打造出更有參與度的社區;

NFT市場在2022年冷卻后著力解決流動性問題,并在AMM、抵押借貸,以及版稅方面進行了嘗試。

4.1NFT交易市場

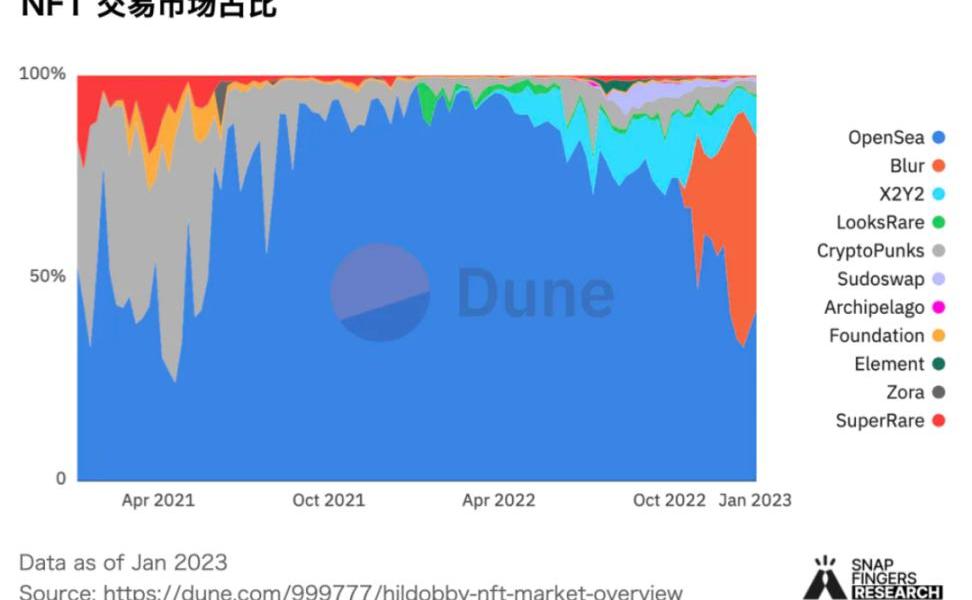

2022年Opensea達到300億美元的交易量,保持領先地位。從市場占比來看,在2022年初達到98%的市場絕對統治之后,其市占率一路下滑,到了12月份已經跌至不及90%。其中年初,LooksRare和X2Y2嘗試以流動性挖礦爭奪Opensea市場,起初效果明顯,隨著激勵減少市場占有率下降明顯。去年底Opensea占有率明顯下降,源于Blur的快速崛起。

Opensea及其挑戰者

LooksRare:首個交易挖礦激勵市場

LooksRare于2022年1月向Opensea發起了吸血鬼攻擊,向其用戶空投代幣。后續通過代幣質押激勵和交易挖礦激勵、零版稅、2%的手續費,吸引用戶使用平臺。推出交易挖礦激勵方案當日,平臺交易額就達到了3.2億美元,約為Opensea的兩倍。隨著交易激勵的減半和幣價的下跌,平臺的交易量也快速下跌,而由于質押代幣獲取的收益來源于代幣獎勵和手續費分紅,隨著平臺交易量和幣價的下降,會導致幣價的螺旋下跌。

X2Y2:首個掛單挖礦激勵市場

X2Y2于2022年2月份正式上線,也將其代幣總量的12%空投向Opensea的使用者。X2Y2的初期激勵機制和LooksRare的交易挖礦不同,選擇了激勵NFT掛單的用戶,這種方案對普通用戶更友好。NFT掛單挖礦的模式以及超低的手續費,吸引了大量賣家到平臺掛單,交易量上也一度超過Opensea榮登榜首。后續平臺將激勵移到了gas消耗返利、交易獎勵等方面,在交易獎勵的設計中,同樣把絕大部分的激勵分配給了賣家。雖然X2Y2依舊擺脫不了用戶的挖提買,但目前X2Y2的成交量可以排行至除Magiceden之外的前三,并且推出了NFT借貸功能,官網中也可以看到即將推出的專業交易版本的申請入口。

面對其他平臺的吸血鬼攻擊,OpenSea采取了應對措施:

4月份OpenSea官方宣布收購了NFT交易聚合器Gem。作為最成功的NFT聚合器應用,Opensea此前有1/10左右的交易量都來自Gem,OpenSea通過收購的方式鞏固了自己在NFT流動性的霸主地位。

5月份Opensea推出了全新的市場協議Seaport,降低35%的Gas費,允許交易多樣化,較之前僅能使用ETH或者WETH交易升級為可以支持同質化代幣和捆綁不同的資產兌換NFT。

NFT聚合器和NFTAMM協議

2022年10月以來面向專業交易者的聚合器平臺Blur用合適的空投策略搶占了Opensea的大部分市場市場。Blur的空投策略堪稱教科書級別的經典案例,團隊在結合了Looksrare、X2Y2策略的基礎上,為自己的獨特的交易功能量身定制。兼顧了隨機性和及時反饋。從數據來看,Blur的增長策略獲得了巨大成功,目前是僅次于OpenSea的第二大NFT市場,不論是交易量、獨立用戶量、交易數量市場占比都呈現快速增長趨勢。Blur已經在短期迅速成長為Opensea的最強力的競爭者,在短期內形成了對市場的統治力。但是隨著空投結束或者激勵減少,如何保持勢頭,并與用戶利益長期保持一致,或許是更大考驗。

SudoSwap通過AMM模型,為NFT交易提供了即時流動性,是NFT交易市場另一個亮點,在發幣后熱度消退,市場占比快速縮小。

4.2NFT-Fi

NFTFi主要解決流動性不足的問題,在市場轉熊、NFT投資門檻高、缺乏應用場景的情況下,為NFT拓展出金融屬性,使得NFT的流動形式更加多元和高效,提供更多的玩法可組合性。

目前NFTFi占據絕對主流的是NFT借貸,主要模式是點對池和點對點,分別的龍頭項目是BendDAO和NFTfi。

BendDAO自上市后,便搶占了NFT借貸市場的大部分份額。BendDAO除了使用點對池之外,也采取了NFT準入制度,目前BendDAO僅支持8個頂級藍籌項目。

NFTfi只需要提交審核、滿足一定條件后即可上架,支持的資產極其廣泛。

NFTfi賽道的主要玩家是少數的頂級藍籌用戶,而BendDAO的點對池模式的設計,也為賽道內的核心用戶提供了更為便利的借貸體驗以及套利工具。NFT借貸賽道目前還是一個相對小眾的賽道,借貸賽道幾個主要合約的獨立用戶數僅為4000+,2022年活躍人數最高的一天僅有268人。

NFTfi衍生品主要是期權,賽道規模較小,NFT租賃目前的方案主要是DoubleProtocol的ERC-4907標準,都比較早期。NFTfi的市場需求和發展潛力已經通過BendDAO、NFTfi得到了驗證,但是目前也有諸多技術難題和商業邏輯的設計阻礙了其發展。

05GameFi賽道

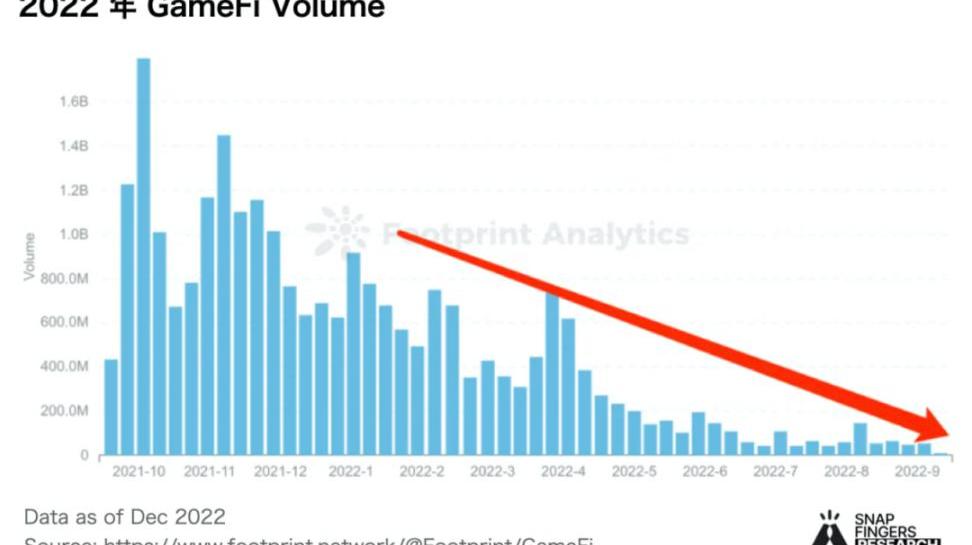

2021-2022鏈游市場經歷了高光時刻,我們看到了AxieInfinity單日收入超過王者榮耀、看到了StepN僅用四個月內達成30萬日活用戶,成為2022第一季度最火爆的加密應用、看到了用戶爭搶Otherside土地發售引發的天價gas費。

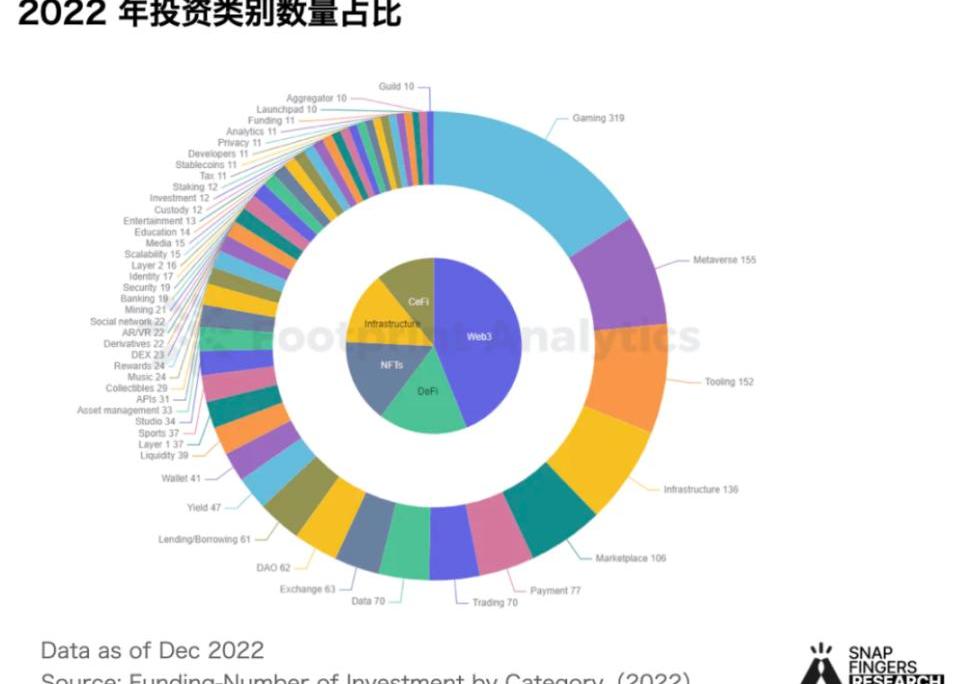

融資方面同樣火熱。縱觀2022年,鏈游的總投資增加了84%。游戲項目獲得了區塊鏈行業總投資筆數的16%,超過了其他任何種類的投資。元宇宙項目緊隨其后排在第二,占區塊鏈融資總額的7.79%。

高光之外,這個賽道更多展現的是殘酷的生存事實,Axie的日活躍錢包數從高點的1M降到了現在的9.5K,絕大多數游戲甚至熬不過一個月便進入死亡螺旋。元宇宙方面,ROBOLX有202M的月活,Minecraft有141M的月活,Sandbox只有200k的月活,Decentraland只有56k的月活。

總結2022年GameFi總體表現,我們發現:

鏈游基礎設施不完善,面臨存儲成本高、計算成本高、響應時間長的問題。

缺乏有效的產品邏輯。Axie和stepn的發展過程證明僅靠現有的代幣經濟模型都無法避免龐氏結局,正螺旋效應雖然帶來爆發增長,但無法阻止負螺旋效應。仍需要探索新的經濟模型與敘事方式。

總結

游戲是一個綜合賽道,游戲的開發與運營考驗項目方的總體實力。鏈游除了區塊鏈技術創新,還涉及玩法、經濟模型、建模等多個維度。事實上,游戲賽道從2021年就涌入了大量資金。2021年鏈游總投資數量高達135筆,同比增長1130%。市場的火熱與產品所需的綜合能力都說明了鏈游具備極強的破圈能力。因此我們認為GameFi項目是Crypto未來增長潛力最大的領域之一。

重視游戲性。好玩與賺錢并不沖突,難點在于融合。豐富的游戲性應該排在第一,為鏈游生命周期帶來可靠保證。單純的礦游生存空間會在精品化游戲面前越發難走,但不排除市場低迷時礦游會吸引大量投機者。

3A大作與輕量游戲都是可以嘗試的路徑。回顧傳統游戲行業發展歷史,幾乎行業爆發點都伴隨著技術革新。目前絕大多數鏈游產品其背后鮮有WEB2游戲公司背景,因此市面上幾乎沒有正統3A大作。但3A大作與輕量游戲都是可以嘗試的路徑。傳統游戲巨頭具有的項目經驗、資金實力及豐富IP同樣是鏈游所需要的,而這也是游戲性的保證。

經濟模型的設計需要為游戲長期穩定發展服務。為高超技巧和愿意貢獻的玩家提供更多獎勵,才有可能促進游戲的長遠發展。同時根據玩家增長速度調整token的通脹水平,保持玩家對游戲經濟的形象,才能持續激勵UGC的產出。游戲所能取得的成功和收益應該以玩家在游戲體驗和經濟回報中獲得的價值為前提。

最后2023年加密賽道展望

公鏈基建走向成熟。公鏈將繼續沿著擴容降費和隱私兩個方向發展,根據上一周期新公鏈爆發路徑,公鏈爆發和生態繁榮息息相關,對資本和開發者群體要求更高,未來公鏈競爭維度將更為復雜。

隨著zkEVM解決方案的成熟,基于零知識證明的通用型擴容平臺將具有巨大優勢。未來我們會看到走OptimisticRollup的項目開始尋求過渡至zk證明或混合型解決方案,并利用其現有的用戶群優勢來鞏固其市場主導地位。最終,眾多Rollup解決方案將繼續改善Web3世界用戶體驗,并作為應用平臺吸引更多的用戶。

DeFi衍生品平臺和鏈上策略迎來爆發機會。DeFi賽道中的交易和借貸已經比較成熟,在數次市場暴跌情況下依然有序運轉。DeFi衍生品規模也在逐步增長,借著GMX的火熱,2023年可能會看到鏈上衍生品可組合性的嘗試與探索。此外,鏈上期權以及dYdXV4將打造的鏈下但完全去中心化的訂單簿,都將是去中心化衍生品里值得關注的。

目前整體加密期權市場增長空間巨大,與中心化期權平臺Deribit相比,鏈上期權協議在流動性規模及市場份額方面相形見絀。但隨著開發者創建更有效和可持續的流動性模型,并伴隨著市場復蘇,鏈上衍生品和交易策略會迎來快速增長。

NFT生態多面開花,應用價值涌現。盡管受到市場環境影響,NFT市場大幅萎縮,但越來越多的時尚、奢侈品牌關注到了NFT的價值涌進NFT生態。NFT基于非同質化的特性,作為鑒權、憑證有天然的優勢,這個優勢能否在諸如知識產權、數字身份、票務、會員/訂閱抑或RWA代幣化等領域找到其更多的內在價值。BendDAO等項目的出現體現了在NFT在DeFi領域的探索。NFT領域的持續創新與Web2進場參與是未來強勢增長的基礎。畢竟不論牛市還是熊市,都有游戲、社交或是消費需求。

GameFi破圈效應和爆發力值得期待。鏈游在上一個周期獲得了大量融資,一些增長模式也已經被驗證有效。在資金支持下更多創新模式能得以驗證,更容易跑出成功產品。此外,隨著基礎設施完善,有機會實現真正去中心化鏈游。

身份與契約是Web3應用發展支柱,Web3社交潛力巨大。從Galaxy成功可以窺見,精準激勵的巨大增長潛力。DID可以被用于信用借貸、治理,還可以被用于定向空投。2022年建立在身份基礎上的應用越來越多:

2022年初GalaxyProject獲得了巨大流量,OAT的運用體現了Web3身份在營銷領域的價值,繼而成為區塊鏈線上活動的標配,讓區塊鏈線上活動參與人數大幅增長。

截至2022年末ENS域名創建數量已突破275萬,上線后主要收入的75%來自2022年,是熊市中逆勢上漲的項目之一,也是目前使用最為廣泛的身份類項目。

LensProtocol是基于通用社交身份的社交協議,現在已經積累出幾十個生態項目。盡管整體規模不大,但增長迅速。自2022年5月推出以來已經擁有近10萬用戶,發布超過78萬條動態。

Vitalik提出的SBT概念讓大家進一步關注到Web3身份賽道。SBT以自下而上的方式構建原生數字身份,數據積累賦予每個賬號「靈魂」。2022年證書類、身份類和半信用貸類SBT的項目增長迅速。

加密借貸平臺Celsius正試圖從風投公司FabricVentures做出的800萬美元投資承諾中收回超過600萬美元.

1900/1/1 0:00:00整理:餅干,ChainCatcher“過去24小時都發生了哪些重要事件”?1、何一:幣安希望四大愿意審計加密資產.

1900/1/1 0:00:00據TheBlock報道,Web3社交數據門戶網站Port3Network完成300萬美元種子輪融資,KuCoinVentures領投,參投方包括JumpCrypto,SNZ.

1900/1/1 0:00:00作者:Chloe,鏈茶館Arbitrum是目前所有L2里完成度最高、用戶體驗最優的項目,去年平均每月有近40%的高速增長,交易量甚至超過了以太坊,在生態運營上有不少值得可圈可點的地方.

1900/1/1 0:00:00作者:肖颯法律團隊 據悉,南方某省市場監督管理局、宣傳部、網信辦、工信廳、文旅廳、商務廳、廳、金融局、稅務局、通信局聯合發布:《關于加強數字藏品風險監管工作的通知》對省內數字藏品風險加強監管.

1900/1/1 0:00:00作者:A&TCapital 背景 Cosmos官方在2022年9月發布了ATOM2.0的白皮書,對Tokenomics進行了全面改革,并提案引入InterchainSecurity.

1900/1/1 0:00:00