BTC/HKD+1.13%

BTC/HKD+1.13% ETH/HKD+1.05%

ETH/HKD+1.05% LTC/HKD-2.67%

LTC/HKD-2.67% ADA/HKD+0.82%

ADA/HKD+0.82% SOL/HKD+2.13%

SOL/HKD+2.13% XRP/HKD+1.05%

XRP/HKD+1.05%作者:Ignas

編譯:Crush,Biteye核心貢獻者

FTX?的崩潰證明了自我托管和風險管理的重要性。但是在?DeFi?中,仍有許多漏洞、RugPull以及合約BUG,一不小心就會虧錢。

今天這篇文章,我就來說一下如何去評估一個項目的安全性,以保護好自己的資產。

如果你自己本身就是一個經驗豐富的智能合約開發者,能夠親自去驗證項目代碼的安全性,這再好不過了,但是我相信大多數人都不是。

所以沒辦法,我們只能根據其他數據去評估一個項目,這涉及到一定程度的信任。

TVL高就一定安全?

眾所周知,大多數人通過存入智能合約的資產價值來評估一個DeFi項目的好壞。因此,不少人認為TVL在一定程度上,是可以反映這個項目的安全性的。

如果鎖倉的資產越多,那么說明這個協議的安全性就越高。你可以這么想,能夠鎖倉這么多資金的協議,那這些存錢的人一定是進行了充分的調查,確認了協議的安全性才敢把錢放進去。

DeFi Technologies在法蘭克福證券交易所推出Valor Polkadot和Cardano ETP:2月14日消息,DeFi Technologies子公司Valour已獲準在Boerse Frankfurt Zertifikate AG(法蘭克福證券交易所)推出交易所交易產品 (ETP):Valor Polkadot (DOT) EUR和Valor Cardano (ADA) EUR。(PR News Wire)[2022/2/15 9:51:33]

不幸的是,TVL往往給人一種錯誤的安全感。一方面,你認為高TVL的協議更加安全,但同樣黑客也會盯著這些協議進行攻擊,因為攻擊這些協議能賺取更多的利潤。另一方面,低TVL也不一定就意味著協議就不安全。

因此,僅僅通過TVL去判斷一個協議的安全性,不免有些似是而非。

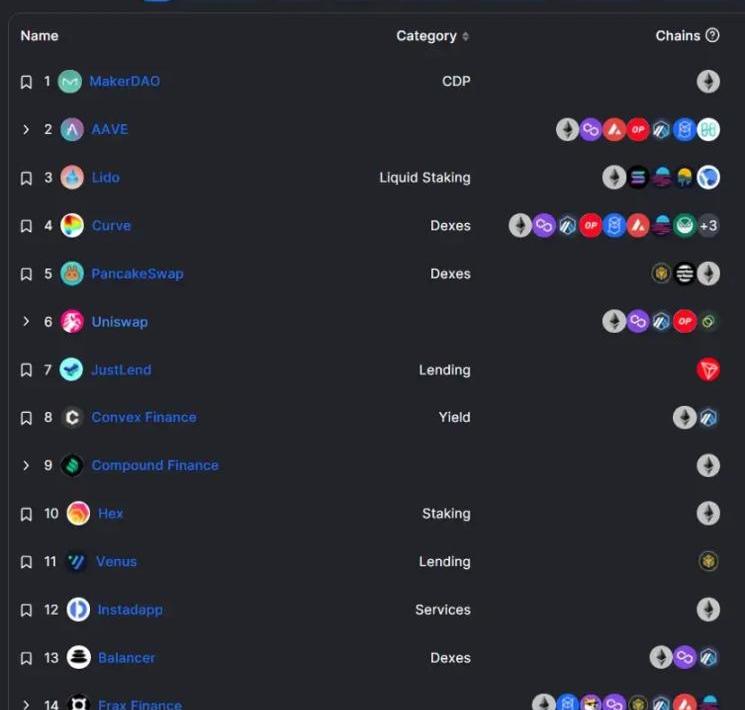

我們根據TVL對現有的DeFi項目進行一個排名:

DeFIL社區聯合發起人:DeFIL2.0除了部署以太坊外,還將部署BSC鏈:據官方消息,6月30日21時,《DeFIL——去中心化的Filecoin借貸金融服務平臺》AMA直播結束。在一個小時的直播過程中,Marvin圍繞“DeFIL項目1.0的成就回顧、DFL二級市場的表現、DeFIL2.0的重大升級、標準算力通證FILST及應用場景、未來技術升級路線”等方面做了詳盡闡述。Marvin還表示,DeFIL2.0除了部署以太坊外,還將部署BSC鏈,未來會陸續部署于多鏈,在不同生態為用戶獲取價值。[2021/6/30 0:18:02]

看完這張圖后

你還認為高TVL一定代表著安全嗎?

圖中有哪些協議你覺得是不可信的?為什么?

親自驗證

「不信任,只驗證」是我們進行智能合約審計的原因。如果不是這樣,我們可能不需要審計。因為代碼是開源的,社區可以找到代碼中的所有問題。然而,社區可能沒有正確的動機、激勵或專業知識來驗證代碼。

SushiSwap聯合創始人:DeFi的新機會和趨勢是用戶遷移到Layer2:SushiSwap聯合創始人0xMaki在“2021共為·創新大會”上表示,DeFi市值將超過1000億美元。DeFi的新機會和趨勢是用戶遷移到Layer2,而不用直接和主網交互。未來我們會看到越來越多項目部署在EVM兼容鏈上。盡管Layer2會帶來破碎化的問題,但是未來會出現完全建立在Layer2基礎設施上的Robinwood。DeFi正在建立完全不同于就金融體系的新的金融系統,并且正在快速擴散。[2021/4/11 20:07:47]

因此審計人員必須要足夠專業,但更加重要的是,審計人員自己不能出問題。例如,著名審計公司Certik經手審核的不少項目仍然被黑了,可以說是防不勝防。

同時,審計公司也在建立自己的聲譽。如果他們審核的協議被黑,則給人一種不專業的印象。事實上,Certik已經審核了超過3422個項目,所以其中一些項目遭到黑客攻擊或存在漏洞也是難以避免的。

DeFiBox.com數據播報:DeFi 總鎖倉量226.1億美元:據DeFi 門戶DeFiBox.com 實時數據顯示,今日DeFi 市場鎖倉量依然維持增長,其中Maker 資產的鎖倉量達到 39.8 億美元。DeFi挖礦平均年化收益率在SushiSwap 、yAxis等項目的帶動下達到 42.92%。另外DeFi借款總量在1月4日短暫下跌至32.2億美元后,DeFi借貸總量現已回升至35.7億美元,借款總量企穩。[2021/1/6 16:34:59]

所以僅僅進行是通過審計,并不意味著協議是安全的。我見過一些項目自豪地宣布「完成審計」,但當你閱讀審計報告時,卻發現他們的安全分數實際上很低。

這給我的教訓是,不要盲目相信項目方的審計公告,而是通過閱讀實際審計報告來驗證結果。

我不愛讀審計報告怎么辦?

事實上,大多數人都不會閱讀審計報告,不過?Certik有一個包含所有已審項目的數據看板,在這個看板里面,你可以檢查項目的「信任分數」,數字越高表示安全。

DeFi創世挖礦WBB于24日正式上線,開盤最高漲幅達4880%:9月24日消息,DeFi項目WBB創始挖礦首日,上線0.5分鐘即完成了首輪10萬USD的限量質押,按照單價0.1USD成功分配了100萬枚WBB獎勵。超額質押6000%,總鎖倉量突破600萬USD。

WBB于24日02: 00準時上線UBIEX,發行價0.1wusd,上線最高價4.88wusd,漲幅高達4880%,目前穩定于1.5wusd。WBB實體產業結合DeFi質押的挖礦模式,讓DeFi去概念化、去炒作化、健康化發展成為可能。[2020/9/24]

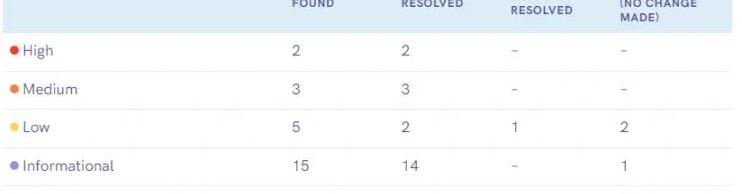

其它審計機構,例如Hacken,也會有類似的數據看板。或者你可以簡單地閱讀一下審計摘要,例如下面這個TraderJoe的例子,它是由Paladin審計完成的。

譯者注:TraderJoe是?Avalanche?上的一站式交易平臺。提供交易和借貸功能,并將其結合能夠提供杠桿交易。

通過這里的數據我們不難看出,TraderJoe修復了所有的中高風險問題,但是在低風險問題上,卻仍有部分未進行修復。

審計只是開始

評估一個項目的安全性,還需要考慮更多:

充分的測試

賞金活動

文檔的公開透明

管理控制

Oracle文檔

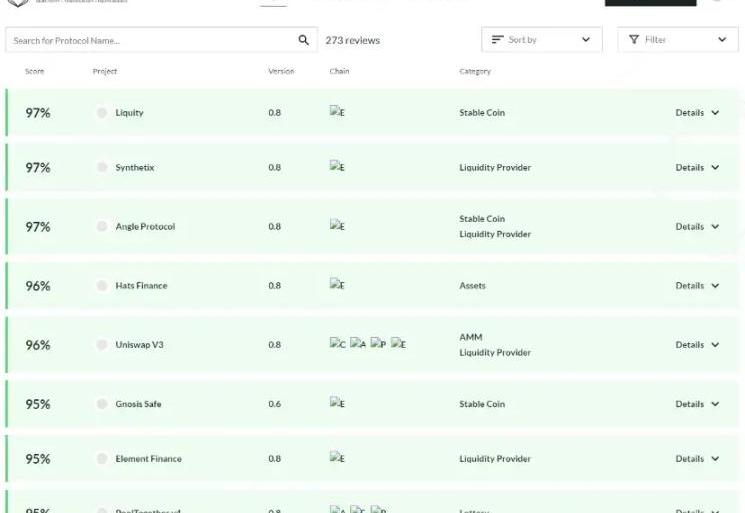

要考慮的方面那可太多了,要是全部都親自驗證,恐怕先得累死。說到這里,我們就不得不提到DeFiSafety。它會對這些協議進行一個驗證,然后給出安全評分。

根據它們提供的結果,我們可以很清楚地看到,LiquityProtocol、Synthetix?以及AngleProtocol是所有經過驗證的DeFi協議中最安全的。

在DefiSafety上,你還可以查看更多細節部分的內容。例如,Liquidyprotocol仍然需要形式驗證。

譯者注:在計算機硬件和軟件系統的設計過程中,形式驗證的含義是根據某個或某些形式規范或屬性,使用數學的方法證明其正確性或非正確性。

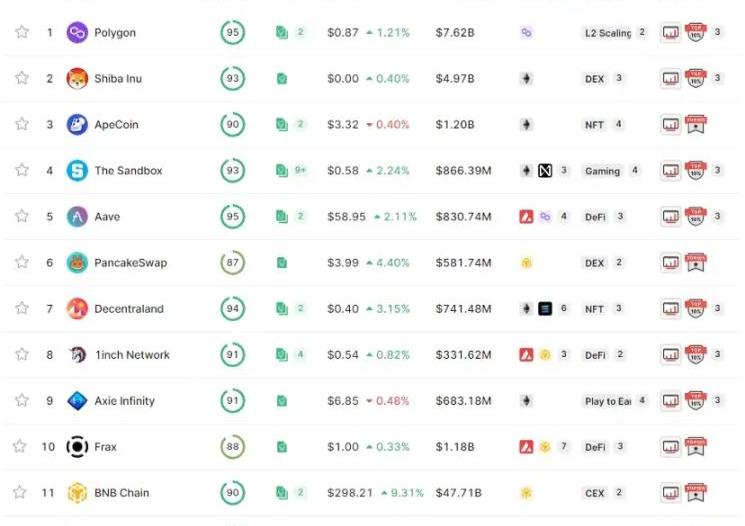

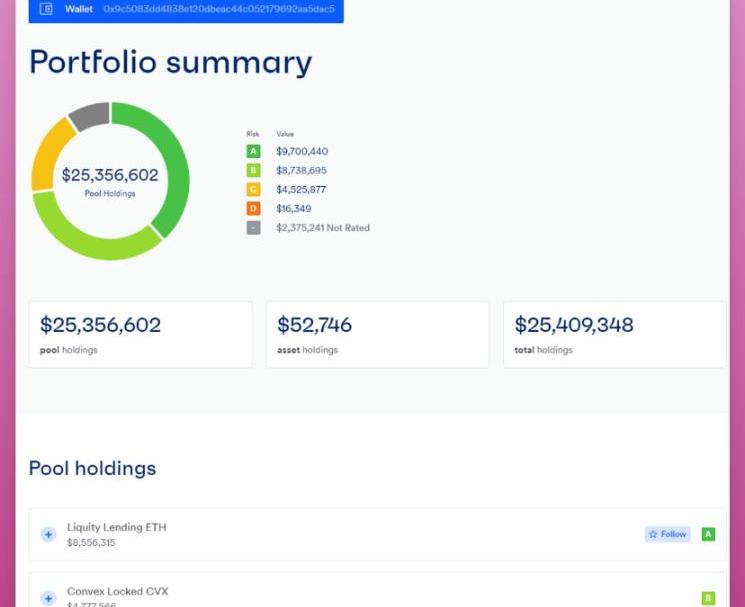

此外,你還可以通過ExponentialDeFi,對錢包的投資組合進行一個安全性評估。

「評價錢包」功能會為你提供當前投資的風險分析。例如,在Tetranode的資產中,就有450萬美元的資產是被存入在風險較高的協議中。

譯者注:Tetranode是一位匿名遠古巨鯨,據傳他有價值約10億美元的加密資產,他在2009年的時候就接觸到了比特幣,并在此后的日子里始終對其保持高度的信仰。

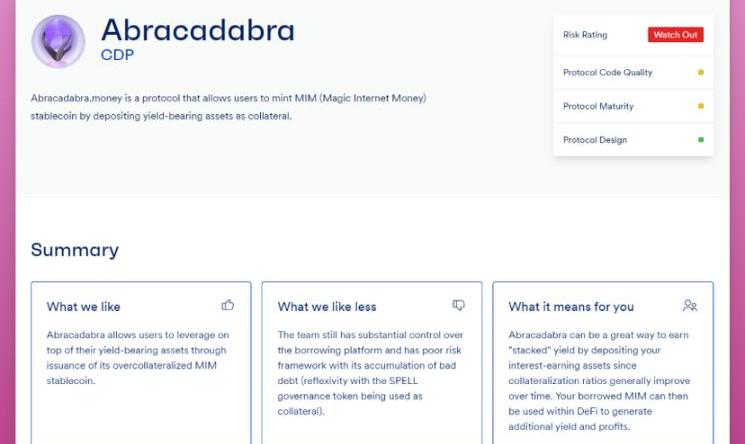

ElementalDeFi會根據項目評估給出評分,評估考慮了資產風險、代碼質量和資產存放的區塊鏈的安全性。這種簡單易懂的風險說明,讓我愛不釋手。

就拿Abracadabra的穩定幣?MIM來舉例,它會直接給出警告:SPELL被用作抵押品可能會導致壞賬。

譯者注:Abracadabra是一個生息資產穩定幣協議,用戶可以使用用生息憑證進行質押并印鑄協議原生穩定幣MIM。

不懂就問

最后一個要給大家介紹的方法就是,直接加入項目的社區,然后思考一下下面幾個問題:

他們有保險基金嗎?

他們會回避提問嗎?

他們正在做什么來提高安全性?

例如我之前就曾問過Stargate團隊,他們是否擁擁有保險基金,以防止項目被黑客入侵。但是有時想要得到一個準確的答案,卻并不是那么簡單,項目方往往會各種拐彎抹角地回避問題。這似乎是一種危險信號,讓人不得不提高警惕。

但是無論發生什么,DeFi都還很年輕,還有很長的路要走,所以最好不要把所有的雞蛋都放在一個籃子里!

巴哈馬證券交易委員會官方發文表示,必須再次糾正FTX債務人代表JohnJ.RayIII在媒體和法庭文件中所作的重大錯誤陳述.

1900/1/1 0:00:00Gitcoin宣布其去中心化贈款協議GrantsProtocol將在未來幾個月啟動五輪Alpha測試,此舉為GitcoinGrants過渡到GrantsProtocol的第一步.

1900/1/1 0:00:00區塊鏈分析公司CrystalBlockchain表示,據統計2022年因勒索軟件事件向黑客支付的加密貨幣總額僅為1600萬美元,而2021年為近7400萬美元.

1900/1/1 0:00:00采訪&撰文:Claudia,深潮TechFlow12月13日,FTX創始人SamBankman-Fried被巴哈馬正式逮捕.

1900/1/1 0:00:00作者:TaschaLabs 編譯:DeFi之道 在任何時間點,你都可以認為區塊鏈平臺的估值是由3個方面決定.

1900/1/1 0:00:00來源:Stratechery原文:《AnInterviewwithCoinbaseFounderandCEOBrianArmstrongaboutFTXandCryptoRealities》編譯.

1900/1/1 0:00:00