BTC/HKD+2.81%

BTC/HKD+2.81% ETH/HKD+2.43%

ETH/HKD+2.43% LTC/HKD+3.53%

LTC/HKD+3.53% ADA/HKD+4.79%

ADA/HKD+4.79% SOL/HKD+4.2%

SOL/HKD+4.2% XRP/HKD+4.01%

XRP/HKD+4.01%原文:《展望2023,加密行業會變得更好還是更壞呢(上)》

作者:五火球教主,白話區塊鏈

圈子經歷了2022年地獄難度的一年,2023年會不會好一些呢?

我想大概率會好一點,畢竟你很難想象2023年再怎么去“暴雷“+“去杠桿”,連FTX都倒了,再差還能差到哪里去?我能想到的只能是龍頭CEX關門這種“史詩級”事件才會讓圈內環境變得更差了。

我們順著復盤的思路,依舊是從宏觀,公鏈,Defi,NFT等幾個方面來展望下23年有哪些值得期待的事情。

先說明,只是值得期待,要是把這個當成明年的投資主線,很有可能會啪啪打臉,畢竟如果你回顧歷年各家機構和KOL對來年的展望與期待,其實準確率還是蠻低的。

這也是這個市場好玩的地方,它總是往你意想不到的方向去發展。正如2020年末當大家都在期待Defi的進一步創新,波卡與Layer2的時候,沒想到21年最火的反而是AltLayer1Solana,算穩Luna,GameFiAxie與Cryptopunks猴子NFT,21年末的時候恐怕也沒人會預料到22年Luna會倒,3AC破產,FTX倒閉……

但也同樣,不要怕打臉,該預測和展望的咱還是得來一波!

《黑天鵝》作者指出加密市場的主要弱點:金色財經報道,暢銷書《黑天鵝》的作者 Nassim Nicholas Taleb 在 Twitter 上指出了他認為是加密貨幣市場的主要弱點。Taleb表示,目前,加密市場的總市值為 1.5 萬億美元(根據 CoinGecko 的數據,為 1.23 萬億美元)。然而,如果市場參與者出售其中提供的加密貨幣的 1% 至 4%,則總市值將下降 50%。[2023/5/7 14:47:30]

01、宏觀

22年的超級大主線硬是把每個參與者都逼成了經濟學家,加息,縮表,點陣圖,CPI等糊弄人的名詞信手拈來。

然而你讓這幫人預測下明年的宏觀大環境會是怎樣的一個情況,基本上大多數就傻眼了,這也是半吊子經濟學愛好者的問題,復個盤還勉強能解釋解釋。預測未來,就算了吧……畢竟哪怕是專業的經濟學教授,也經常看不清未來的方向,能看清的話也不會有08年那場經濟危機了。

不過至少有幾個相對確定性的事情你還是可以了解下的:

加息

現在加息已經來到了4.25-4.50%這個區間,根據點陣圖,明年還是得接著加,一直到5附近才會停止,這個事件大概率會是明年的Q1或是Q2,也就是說,加息依然繼續,但速度會放緩,但不要幻想明年會放水然后比特幣暴漲之類的。

IMF官員:加密市場的拋售并未蔓延至“實體經濟”:金色財經報道,國際貨幣基金組織(IMF)全球市場分析部副主任Antonio Garcia Pascual在做客Coindesk TV時表示,加密市場的拋售并沒有真正蔓延到“實體經濟”,在很大程度上“留在了加密生態系統內”,未對更廣泛的金融體系造成影響,Pascual 說:你看到的是風險較高的 [資產] 發生了相當大的變化,包括去中心化金融 ( DeFi ) 中的某些穩定幣和代幣。

Pascual表示,加密貨幣在新興市場的擴張速度特別快,這些新興市場首當其沖地受到全球經濟惡化的沖擊,尤其是在債務高企、通脹上升和貨幣波動的國家,雖然采用加密貨幣作為法定貨幣可能代表技術進步并促進金融包容性,但當這些國家遭到與宏觀和金融穩定相關的沖擊時,加密的采用會招致更多風險。(Coindesk)[2022/7/30 2:47:07]

衰退與降息

現在很多人都認為明年會迎來經濟上的衰退,會不會有,程度有多慘烈,沒人知道。但如果真的發生了,那么現在的加密資產價格可能還沒有受這個預期影響,所以明年比特幣繼續走低的可能性有么?當然還是有的。

至于降息,大概率我們得等美聯儲定下的那個通脹2%的目標實現或是接近實現才有可能,時間點么,明年Q4?或者后年都有可能,那時候對于圈內的價格支撐自然會是個好事,但大概率價格會提前反映出來,也就是說在降息前的幾個月,有看到降息曙光與苗頭的時候就開始漲,不會等到真的降息了那天才開始。金融市場么,炒的就是“預期“二字。

BitMEX創始人Arthur Hayes:加密市場將與納斯達克同步下跌:4月11日消息,BitMEX 創始人 Arthur Hayes 發布新博文探討其市場觀點,Arthur Hayes 認為,由于當前階段加密市場仍與納斯達克呈現高相關性,因此,一旦美聯儲加息周期開始,加密市場將與納斯達克同步下跌,他認為比特幣將跌至 3 萬美元,以太坊將跌至 2,500 美元。

但 Arthur Hayes 隨后表示,隨著全球經濟蕭條期的開始,本輪流動性收緊帶來的同步下跌將是加密貨幣與主權資產背離的開始,在行情反轉時,加密資產將走出獨立行情,并領漲全球資產。[2022/4/11 14:17:29]

02、公鏈

23年的公鏈,兩個顯學必然是炒作與投資的“重災區”。

第一個顯學是ZK

不出意外,上半年我們會迎來Starknet,Zk-sync,Scroll,PolygonZKEVM四大ZK系L2的主網上線。

OP系列好在就倆,ZK系這一上就是四個啊……于是乎我們可喜的看到原本就割裂的L2流動性現在進一步的更加割裂了。

除了流動性割裂的問題,還有性能上的考量。ZK系的整體開銷其實要比OP大,雖說在區塊打滿的情況下,ZK理論上比OPTPS更高也更便宜。

聲音 | Civic首席執行官:加密市場短期內不會恢復:據CCN消息,Civic首席執行官Vinny Lingham認為,加密市場短期內不會恢復。他表示,加密市場將再次上漲,但最有可能的情況是,最近下跌的痛苦成為遙遠的記憶。不要低估自由市場中心理因素的力量。[2019/1/12]

但一開始,第一區塊不太可能滿負荷,第二電路優化與硬件加速的提升空間還有不小,所以明年這個時間點,ZK系列得性能和費用其實相比于OP系是有劣勢的。至于用戶會不會為了這個“數學>博弈”的安全性買單,就看到時候的市場表現了。

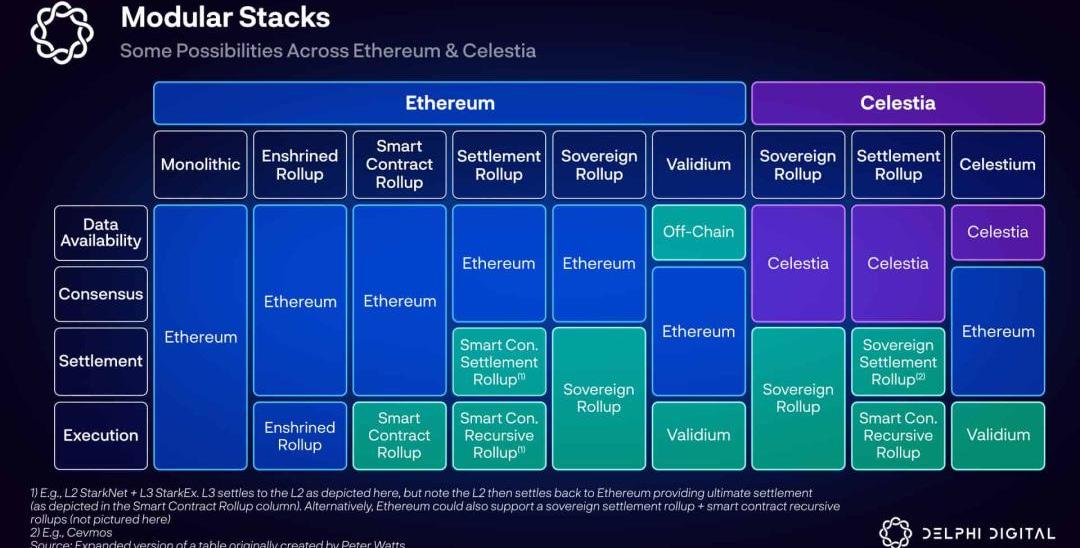

第二個顯學自然是模塊化區塊鏈這個詞

帶火這個詞的Celestia明年主網也該上線了,之前四層模型把各類Rollup拆成了花,各種的排列組合讓不懂技術的小伙伴看的是頭暈眼花。

是時候是騾子是馬拉出來遛遛了。

然而明年這個時間點,我個人感覺是有點懸的,原因有二:

一是Celestia這種DA層,依賴的大量的基于Rollup的Appchain,像是Arb,Op,ZK系列幾大天王大概率是不會用第三方DA層的,要么用ETH,要么自己弄類似Validuim的方案,所以DA層的真正服務對象是Appchain。明年離Appchain大爆發,感覺還提早了個1-2年;

聲音 | 趙長鵬:富達入場表明加密市值將會增長更多:據ethereumworldnews報道,趙長鵬表示,富達正在進入加密領域這一事實表明,加密市值將會增長更多。[2018/11/19]

二是DA層到底能捕獲多少價值,其實沒人真的知道,畢竟哪怕作為結算+DA的ETH,從L2那邊Get的價值更多是生態和意識形態層面上的,要真說L2貢獻了多少Gas手續費,其實還真的遠不如L1上的超級DAPP,像是Uniswap,Opensea這些,在Proto-DankSharding部署,L2費用再降一個數量級之后,就更少了。這時候你把DA再次抽出來,Hmm……捕獲那點價值能對得起那幾十億身家的估值么?

當然了,咱們圈不像Web2,經常市盈率占主導,就像當年Solana節點捕獲那點手續費,你說對得起百億身家的市值么?顯然也不能夠,敘事+情緒往往比市盈率之類的好使很多,不信你看Uni的Token,0捕獲,不照樣幾十億市值。

按照項目來看,則是如下這么情形:

ETH

上半年的上海升級取消了EIP4844,只專注于POS提款這個事兒,還是一如既往的ETH拖沓風格啊……你以為下半年EIP4844就能順利部署了?嘿嘿,說實話,對于這個“服務于L2的超級重要的升級”,拖到2024年出現的話我是不會有任何意外的,ETH么,啥都好,只要你對延期有充分的心理準備就行,絕對是公鏈中的“暴雪”-質量上的老大,同時也是拖延癥上的老大。

Cosmos

Atom2.0的提案因為增發模型最后被否了,社區現在又在為新的提案吵得不可開交,但不管怎樣,Atom2.0里面幾個技術方案,像是共享安全之類大概率會在明年看到。2023-2024可能對于Cosmos來說是最為重要的兩年,Appchain這個敘事能不能起來,2.0的共享安全模型是否能給Atom以足夠的價值捕獲,就看這兩年了。

Solana

與FTX和SBF的深度牽扯讓Solana在FTX暴雷事件中損失慘重,TVL大量出逃,整個DEFI生態日漸凋零,不少開發者也盯上了Aptos,Sui這些個新公鏈,項目紛紛去了這些新公鏈“開分店”。不過從好的角度來說,與SBF“解綁”,讓Solana有機會從一個“重度資本鏈”,往社區鏈的方向過渡,像是Serum這種超低流通,超高FDV的資本項目,Fork出一些社區項目,也許會有不一樣的未來。畢竟近幾年在公鏈基礎層面的技術革新上,Solana還是做出了不小貢獻的。

AltLayer1

可以說絕大多數的AltLayer1明年可能日子都不好過,隨著Arbitrum當前的如日中天,創新項目層出不窮,ZK系四大天王的明年上線,AltLayer1的競爭對手早已不是ETH,而是一眾Layer2們。體驗差不多,安全不如Layer2,開發者生態又比不過,我實在想不出絕大多數AltLayer1的出路在哪,日漸凋零也許是絕大多數AltLayer1的結局,正如EOS,NEO這些。唯一有希望破局的,只可能是Move系Aptos,Sui這幾個,既有底層創新敘事,又有資本助推的項目,方能一戰。

03、Defi-現貨篇

Defi在現貨層面的創新進入了一個相對瓶頸期,2022年基本上沒有看到什么讓人眼前一亮的項目,唯一能拿的出手的可能只有Euler這個借代項目?隔離池和無許可也談不上真的所謂“創新”,無非是在一個相對成熟的市場繼續細分下占個坑,外加資本助推的力量。

現貨領域2023年倒是有三個方向值得期待下:

一是和現在風格不同的Dex與借代,隨著鏈上基礎設施不斷地完善,現貨市場不可能一直是AMM的天下,OrderBook早晚會奪回半壁江山,Solana上面的OrderBook已經做出一番嘗試,而像是Sei這種內置Clob的高速Defi鏈,以及基于Aptos,Sui之類的Dex,肯定會有一兩個OrderBook類型的搶奪AMM市場。而借代市場這邊,基于Cosmos多鏈部署的Mars則是另一個與AAVE,Compound風格不同的借代產品。這種借用IBC,橫跨多條鏈,又可以集中管理的借代項目在應用鏈概念興起之后也許會有不錯的發展。

另一個方向則是基于現有的基礎設施做出的輔助性項目,比如類似ArrakisFinance這種,對UniswapV3的LPToken進行管理,從而優化LP收益。或是Morpho這種,建立在Compound/AAVE等借代協議之上的借代池優化器,把貸款從資金池轉移到點對點機制中,為為借代雙方都提供更好的利率,Curve那邊已經有了CVX為代表的的一大堆生態輔助項目,2023年再看到幾個新的出來相信也不會感到任何意外。

最后一個方向自然是穩定幣這塊,Luna崩盤之后市場一方面對原生穩定幣有了更加熱烈的渴求,一方面又對這種偏“算穩”風格的不信任達到了頂點。2023年注定出場的AAVEGHO與CurvecrvUSD還好都是偏超額抵押類型,借代龍頭與穩定幣Dex龍頭來做穩定幣,也算得上實至名歸與名正言順,希望他們可以做成“更好的DAI”,因為說實話在穩定幣這塊,圈內苦MakerDAO久矣……

下篇我們來說說Defi衍生品,NFT,GameFi等幾個方向的展望。

Tags:EFILAYERDEFDEFIRefinablelayer幣最新消息Brainaut Defikingdefi幣歸零

原文標題:《ABriefPrimerOnEthereum’sScalingSolutions》作者:NewmanCapital隨著Arbitrum和Optimism等Layer2的持續發展.

1900/1/1 0:00:00據CoinDesk報道,加密銀行Juno建議其客戶自行保管數字資產或將其出售以換取現金,目前Juno正在努力將客戶資金轉移到新的托管人.

1900/1/1 0:00:00據TheBlock報道,OpenSea產品副總裁ShivaRajaraman在博文中分析了今年1月1日至11月23日期間的NFT創作者費用,創作者今年共賺取11億美元.

1900/1/1 0:00:00作者:Zen,PANews20年前,電影《無間道》在香港首映,這部被譽為“經典中的經典”和“救市之作”的神作,為港片黃金時代做了最體面的謝幕演出.

1900/1/1 0:00:00Optimism宣布其第二輪追溯性公共產品募資。RetroPGF2將于2023年1月分發1000萬枚OP,以資助支持OPStack開發和使用的公共產品.

1900/1/1 0:00:00整理:flowie,ChainCatcher“過去24小時都發生了哪些重要事件”?1、Ankr:將快照重新發行ankrBNB,并購買500萬美元BNB補償LPAnkr發推文表示.

1900/1/1 0:00:00