BTC/HKD-0.87%

BTC/HKD-0.87% ETH/HKD-0.35%

ETH/HKD-0.35% LTC/HKD+1.41%

LTC/HKD+1.41% ADA/HKD-0.78%

ADA/HKD-0.78% SOL/HKD+0.04%

SOL/HKD+0.04% XRP/HKD-1.01%

XRP/HKD-1.01%9月3日,美國證券交易委員會(SEC)調查Uniswap Labs的消息經由華爾街日報流出,受此影響,UNI短時從31美元跌至28.6美元,下跌7.7%。

Uniswap Labs是Uniswap協議的開發團隊,其在官方推特簡介中自稱為「Uniswap捐贈方」。截至9月4日晚6點,Uniswap Labs以及Uniswap創始人Hayden Adams尚未對監管傳言做出回應。

美國監管部門多次表態將對DeFi進行監管,Uniswap Labs也曾主動限制了app.uniswap.org網站前端對129種代幣的訪問。Adams當時解釋,Uniswap協議是完全去中心化的,而app.uniswap.org域名由Uniswap Labs擁有。言外之意,Uniswap協議由去中心化的社區治理,而Uniswap Labs這個中心化主體負責Uniswap的交易網頁前端運營。

在此之前,SEC曾有過兩次監管DeFi的案例。8月6日,SEC指控DeFi Money Market采用欺詐手段發行了未經注冊的證券,其中包括協議治理代幣DMG。2018年,SEC還曾判定以太坊上最早的去中心化交易所EtherDelta未經注冊經營交易所,對其處以38.8萬美元的罰款。

美國SEC前官員:SEC尚未對NFT屬性進行歸類,但有可能會調查某些NFT:4月14日消息,美國證券委員會(SEC)互聯網執法辦公室前主任John Reed Stark表示,SEC可以確定NFT是否屬于證券,但監管機構尚未披露他們將資產歸類為證券的案例。他補充說,這并不意味著SEC不會調查某些NFT。此外,彭博社表示,NFT也屬于聯邦貿易委員會 (FTC) 的管轄范圍,該委員會有權發出警告。對于明星代言NFT是否會受監管,FTC發言人Juliana Gruenwald強調,該機構會評估是否有人沒有披露有償代言交易。(彭博社)[2022/4/15 14:26:01]

去年9月,Uniswap以空投+流動性挖礦的方式發行了治理代幣UNI。有業內人士分析認為,早期投資人和二級市場投資者持有UNI有未來升值預期,且UNI的升值與Uniswap Labs的開發和迭代相關,這些特征按照美國對證券產品定義的Howey Test,可能會讓UNI被SEC定義為證券,從而按照證券法實施監管。

當然,SEC對Uniswap Labs是否已經展開調查以及調查結果如何還待公布。可以肯定的是,一旦SEC對Uniswap做出裁斷,將形成示范效應,也將所有DeFi協議樹立一個監管風向標。

美國SEC和Ripple將就內部錄音制作范圍進行會面和協商:9月11日消息,美國證券交易委員會(SEC)要求Ripple提供內部錄音。制作過程的范圍將包括從2014年第四季度開始的各類全員會議、SBI市政廳、爐邊談話等。SEC還將獲得特定市政廳的錄音,在此期間Ripple員工討論了調查(2020年12月22日)、XRP價格下跌(2018年2月26日)和加密貨幣集中化(2020年3月30日)對公司前景的影響。雙方將就制作范圍進行會面和協商。關于Ripple是否應搜索某些員工作為相關演講者的錄音,目前仍存在爭議。(U.Today)[2021/9/11 23:17:59]

Uniswap陷被查傳聞?UNI短時下跌7.7%

8月3日,美國證券交易委員會(SEC)主席Gary Gensler明確表態將對包括DeFi在內的加密活動加強監管。一個月后,SEC盯上DeFi領域最大去中心化交易所Uniswap的傳聞流出。

9月3日,華爾街日報援引消息人士報道,SEC正著手調查Uniswap的開發團隊——Uniswap Labs。這則報道透露,SEC的執法官正在搜集信息,研究用戶如何與平臺互動,以及Uniswap的市場營銷方式。

管理50億美元資產的Guggenheim Partners向美國SEC申請投資加密領域:管理著50億美元資產的資產管理公司GuggenheimPartners(古根海姆合伙公司)或將其資金配置到加密貨幣市場。該公司在11月27日提交給美國證券交易委員會的備案文件中指出,可能會通過其古根漢姆宏觀機會基金(GuggenheimMacroOpportunitiesFund)通過Grayscale的比特幣信托產品(GBTC)間接尋求對比特幣的投資敞口。注,GuggenheimPartners是一家全球投資和咨詢金融服務公司,從事投資銀行,資產管理,資本市場服務和保險服務。(TheBlock)[2020/11/29 22:29:08]

這則消息曝光后,Uniswap治理代幣UNI短時下跌,從31美元跌至28.6美元,跌幅達7.7%。截至9月4日下午4點,UNI報價28.9美元,較低點略有反彈。

一直以來,Uniswap被加密圈視為DeFi領域最具去中心化精神的協議之一,其采用AMM(自動做市商)機制,由整個市場為代幣交易提供流動性,且交易產生的手續費也返回給流動性提供者,與中心化交易所的審核上架機制不同,任何人都可以通過Uniswap的智能合約自主上架代幣,同時Uniswap的社區治理也由UNI持有者共同提案和投票決定。

美國SEC將修改合格及機構投資者定義,或利好加密行業:金色財經報道,美國證券交易委員會(SEC)宣布將修改《證券法》對“合格及機構投資者”的定義。除了投資者的收入或資產凈值,合格投資者資格的評定還基于其專業知識、經驗或證書。對于比特幣和加密愛好者來說,這是一個重大舉措,因為像灰度信托基金、Bakkt等許多受監管的領域目前僅面向合格及機構投資者。SEC主席Jay Clayton在新聞稿中指出,這將首次允許個人不僅基于其收入或凈資產,而且還基于其成熟的、明確的金融手段來參與私人資本市場。數據分析公司Coinmetricsde聯合創始人Jacob Franek表示,有了新的標準,寬松的政策將使更多受監管的加密產品獲得采用。該修正案和命令將在《聯邦公報》上公布60天之后生效。[2020/8/27]

盡管種種特征都顯示Uniswap的去中心化水平超過了市場中大多數加密平臺和協議,但不可否認的是,Uniswap背后仍然有一個中心化的主體,即它的開發團隊Uniswap Labs。

早在7月份,在監管形勢越發嚴峻之時,Uniswap Labs已經顯露出謹慎。當時,這個開發團隊主動限制了app.uniswap.org網站前端對129種代幣的訪問,標榜去中心化治理的Uniswap做出此決策時并未經過社區投票。

聲音 | 美國SEC委員:僅靠SEC無法解決加密貨幣監管問題 可能需要國會支持:據此前報道,12月18日,美SEC提議修改對“合格投資者”的定義,以放寬市場準入。該提案將接受60天的公眾意見征詢期。對此,SEC委員、“加密媽媽”Hester Peirce表示期待人們對該提案的評論,不過她對證券法和投資指導有更大的希望,希望看到更多人接受投資固有的風險。關于加密貨幣,她對需要重新分類持開放態度。“該領域中有很大一部分實際上是代幣購買者,他們可能根本不是投資者。根據現有的豁免或目前的提案,想要投資項目的人很可能沒有資格成為合格投資者。”證券法中出現針對ICO的豁免希望很渺茫,但她對加密行業提出創造性解決方案的能力持樂觀態度。但她再次重申,僅靠SEC無法提供加密貨幣的所有答案。“很高興國會中有人對這個領域感興趣。國會有能力提供清晰度——我認為我們有能力提供比現在更清晰的信息,但國會當然有這種能力。”她表示,國會有能力取代SEC的框架,就像2012年JOBS法案那樣,該法案包括眾籌條款,極大地擴大了此前被忽視的監管豁免A條款。“各機構之間確實需要協調。歸根結底,可能有必要得到國會的一些鼓勵。”(Cointelegraph)[2019/12/30]

Uniswap的前端頁面由Uniswap Labs擁有

此舉在社交媒體上一度引發爭議,一些用戶指責Uniswap不再是一個去中心化的平臺。隨后,Uniswap創始人Hayden Adams發推解釋了Uniswap的組織構成。他表示,Uniswap協議是以太坊上完全去中心化的免許可智能合約,Uniswap Interface 是開源GPL代碼庫,而app.uniswap.org這個前端網站則由Uniswap Labs 擁有,「去中心化并不意味著 Uniswap Labs 允許用戶在其網站上做任何想做的事情。」

按照Adams的解釋,UniswapV1、V2和V3這些鏈上程序完全是去中心化的,其發展也交由社區治理;但Uniswap Labs是中心化的,其通過掌控app.uniswap.org域名有權決定前端頁面如何顯示。

似乎是為了進一步規避監管風險,Adam還強調,「事實上,目前協議的大部分交易量都不是通過 app.uniswap.org 實現,而是得益于鏈上集成、替代接口的激增,其中就包括交易機器人、錢包、接口分叉、其它接口、DEX 聚合器等。」

看得出,Uniswapy及其網站運營方此前已經在監管動態下變得謹慎,但還是無法避免引起SEC的注意。

Uniswap的TVL和交易量尚未受監管消息影響

歐科云鏈OKLink數據顯示,截至9月4日,Uniswap V1+V2+V3的加密資產鎖倉總額(TVL)超77.45億美元,當日交易量超15.53億美元,盡管UNI價格受監管消息影響下跌,但TVL數據未有明顯流失,交易量也仍處正常的波動范圍,兩項指標仍然讓Uniswap頭頂以太坊鏈上「最大DEX」的王冠,如今這個王冠或許給它帶來了監管麻煩。

調查結果將示范DeFi監管方向

實際上,在Uniswap Labs被SEC調查的消息傳出之前,SEC已經針對一個DeFi協議實施過監管。

8月6日,SEC在官網指控DeFi Money Market協議的創始團隊及其所控的開曼群島公司,使用智能合約和所謂的「去中心化金融」技術,在未經注冊的情況下,銷售超過3000萬美元的證券。

在該案例中,SEC將DeFi Money Market發行的權益憑證代幣mToken以及治理代幣DMG視為「未經注冊的投資合同」,按照證券法監管。最終,SEC與項目團隊達成和解協議,項目方在不承認及否認SEC指控的情況下,同意返還超過1280萬美元的非法所得和總計30萬美元的罰款。

這是SEC首次針對DeFi項目采取的執法行動,也標志著DeFi不再是法外之地。當前,SEC并沒有專門針對DeFi和區塊鏈項目的監管框架,但從DeFi Money Market一案中可以看到,SEC監管DeFi很重要的依據仍舊是證券法,DeFi協議是否通過發行未經注冊的證券從中獲利,成為一個重要的判罰標準。

2018年,建立在以太坊上的首個去中心化交易所EtherDelta也曾被SEC調查。根據SEC的說法,EtherDelta通過使用訂單簿、顯示訂單的網站和智能合約,將加密貨幣的買賣雙方聚集在一起,形成了一個市場。這些活動符合交易所的定義,因此EtherDelta需要向 SEC 注冊或申請豁免。由于未經注冊,EtherDelta最終被處于38.8萬美元的罰款。

以上述兩個案例為參照,SEC針對Uniswap Labs的調查可能會集中在其是否開展了未經注冊的交易所活動,以及是否發行了未經注冊的證券并從中獲利。

根據Adams的解釋,Uniswap協議是去中心化的,由整個社區治理。這似乎是其與EtherDelta的一大區別,EtherDelta雖然也是建立在以太坊上的去中心化協議,但當時協議的主要運營方仍是項目開發團隊。此外,相比EtherDelta基金會獲得交易手續費收入,Uniswap Labs并不從Uniswap的手續費中獲得盈利。這兩點區別,是否會給出導致不同的調查結果還是得由SEC給出答案。

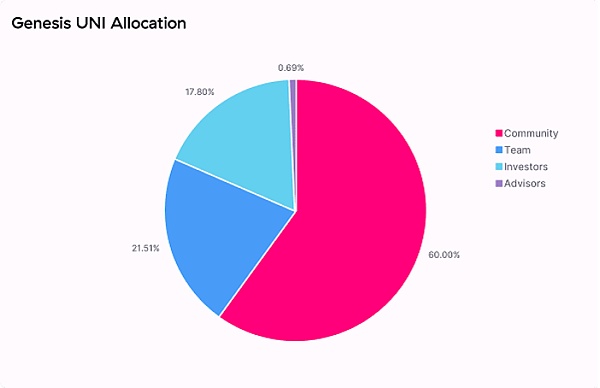

在證券屬性方面,Uniswap于去年9月以空投和流動性挖礦的方式發行了治理代幣UNI,其是否會被定義為證券,就成了調查中的關鍵。按照美國對證券產品定義的Howey Test的幾個維度,如果持有者以未來盈利為預期,并且是通過一個普通企業的努力而達到產品的升值,那么該產品就應該被定義為證券。

UNI代幣分配情況

此前,Uniswap的投資人William Mougayar曾表示,UNI代幣分發的創新之處在于它的分配對象是真正的用戶,而非投機者,這樣就使得監管很難對它下手。但有業內人士分析稱,Uniswap早期獲得了投資方的支持,并將一部分代幣分配給投資方,具備盈利預期。而且,在二級市場購買UNI的投資者,也有盈利預期。同時,Uniswap Labs依然負責Uniswap的后續開發和版本升級,或可以認定有一個普通企業通過努力使代幣升值。因此,UNI有被定義為證券的風險。

當前,SEC對Uniswap Labs的調查側重點還不明朗。由于執法部門對DeFi研究的加深,監管標準不排除產生變化,具體的調查結果只能等待SEC后續公布。

可以肯定的是,Uniswap作為市場最大的去中心化交易所,SEC如何對其實施監管,將對后續的監管行動形成示范效應,也將給所有DeFi協議樹立一個監管風向標。倘若連Uniswap都無法滿足監管要求,其他DeFi協議也暴露于監管風險之中。

NFT的火熱行情從加密藝術和元宇宙“燒”到了頭像。根據Dune Analytics的數據,最大的NFT交易市場OpenSea在8月創下了約34.25億美元的歷史成交記錄,環比增幅高達950%.

1900/1/1 0:00:00據NFT碎片化協議Fractional官方博客,在上周見證了碎片化Feisty Doge NFT和買斷Art Blocks作品BEAUTIFUL以及上線首月總交易量達到4.7億美元.

1900/1/1 0:00:00Dark Forest是一款游戲,其名稱靈感來自于劉慈欣的三體三部曲中第二部的黑暗森林和同名思想實驗。這是一個基于零知識證明的游戲.

1900/1/1 0:00:00我們正處于萬物泡沫之中。原文標題:《我們是否處于 NFT 與公鏈的巨大泡沫中?》如果你打開電視或閱讀財經媒體,金融專家和投資者都會談論「萬物泡沫化」的話題.

1900/1/1 0:00:00根據比特幣分布的數據來看,資產負債表上有比特幣的公司/機構現在總持有 1,660,473 枚比特幣,幾乎占比特幣總供應量的 8%.

1900/1/1 0:00:00中國人民銀行發布的《區塊鏈能做什么?不能做什么?》報告中,是這樣對預言機定義的:區塊鏈外信息寫入區塊鏈內的機制,一般被稱為預言機 (oracle mechanism).

1900/1/1 0:00:00