BTC/HKD+2.92%

BTC/HKD+2.92% ETH/HKD+2.54%

ETH/HKD+2.54% LTC/HKD+3.62%

LTC/HKD+3.62% ADA/HKD+5.09%

ADA/HKD+5.09% SOL/HKD+4.67%

SOL/HKD+4.67% XRP/HKD+4.37%

XRP/HKD+4.37%總價值鎖定 (TVL)是DeFi中最流行和最容易被誤解的指標。總資本分配(TCA)也許是更準確的說法。TVL暗示價值被“鎖定”在協議中,忠誠而堅定。不幸的是,對于許多項目來說,情況并非如此。短期貨幣游戲占主導地位。除了少數藍籌股以外,所有的敘述都指導價格。而敘述、價格和流動性都有著高度反射關系。

在本文中,我們籠統地將流動性指為與項目相關的所有流動性——其治理代幣的交易對的流動性,其協議中的所有相關流動性度量,等等。

在這篇文章中,我們通過演示以下內容來看流動性的不忠誠:

流動性只有在高質量的項目中才具有粘性。忠誠度相對于傳統股票市場來說也是轉瞬即逝的。

為所有人解鎖早期流動性的性質,創造了巨大的風險溢價。這本身并不是壞事,只是不同而已。

從設計上講,早期流動性不如后期流動性忠誠。

驅動流動性的代幣激勵是激勵網絡活動和流動性的繃帶解決方案。治理的吸引力取決于它所管理的價值和聲譽。

我們將通過提供一系列項目可以采取的政策步驟來完成這項工作,以適當調整激勵措施并吸引更多忠誠的流動性提供者和忠誠的代幣持有者。

第一幕:理解是什么驅動了DeFi的流動性。

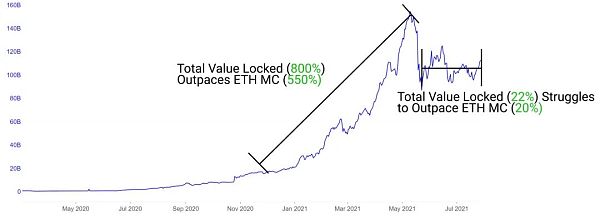

TVL作為一個高級指標,很好地展示了隨著時間的推移向DeFi投入資金的整體興趣。從DeFi Summer(2020年)到2021年第二季度,DeFi的資本增長速度明顯超過了以太坊。很容易找到收益,流動性也樂于留在風險高的池中。由于質押池2的普及,項目的基礎治理代幣具有健康的流動性。DeFi實現了爆炸式增長,TVL的增長速度明顯超過了ETH的市值。

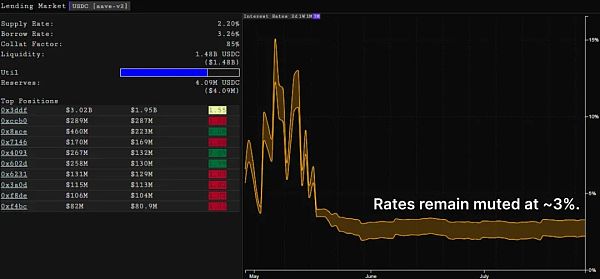

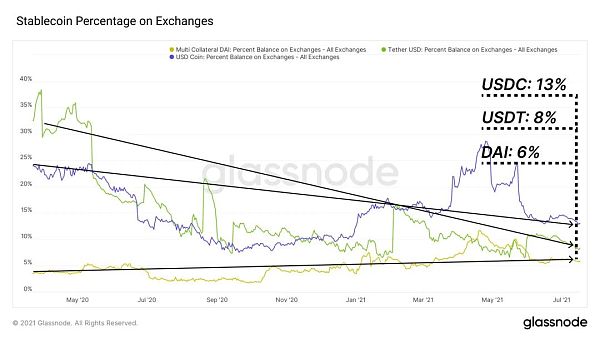

從那以后,加密貨幣從ATH的繁榮中退出。結果,從風險啟動到風險關閉的轉移開始了,相應的收益被壓縮。流動性慢慢地從池2流出,流入馬廄。如果我們將Aave和Compound穩定池作為無風險利率,由于穩定幣的大量流動性和有限的借款,收益率被壓縮到歷史低點。高于這些收益率的風險池中的風險溢價同樣低迷。

在此期間,幾乎所有的風險投資收益都受到了影響。在大多數情況下,代幣價格下跌了60%以上,并導致了收益率的相應下降,因為對流動性提供者的獎勵是以崩潰的代幣支付的。

無常損失(IL)的風險迫使許多流動性提供者(LP)被趕出了這些資金池,從而耗盡了流動性并創造了一個自然賣家。隨著時間的推移,隨著價格的持續下跌,越來越多的LP投降了。盡管IL風險升高,但由于價格下降,這些農場的流動性也下降了。

MakerDAO已通過并執行提高DAI儲蓄率、提高Spark Protocol債務上限等的執行提案:8月7日消息,據MakerDAO治理頁面顯示,北京時間8月5日,MakerDAO社區投票通過增強DSA激活、SparkProtocol債務上限提高、RWA金庫更新、2023年第二季度AVC會員補償、Monetails Clydesdale的DAO決議、啟動項目資金、Spark Proxy Spell執行的執行提案。該提案已于北京時間8月7日執行。

除了將DAI存款利率上調至8%外,其他協議主要變化包括:Spark Protocol直接存款模塊最大債務上限從2000萬枚DAI增加至2億枚DAI;RWA004-A債務上限從700萬枚DAI降至0DAI、RWA002-A協議實施更新;134.1枚MKR分配給AVC會員;Spark Protocol更新DAI利率策略,并將DAI市場貸款價值比(LTV)從74%降至0.01%,DAI清算門檻從76%降至0.01%,WETH市場準備金率從15%降至5%,WETH的variableRateSlope1從3.8%降至3%。[2023/8/7 21:28:45]

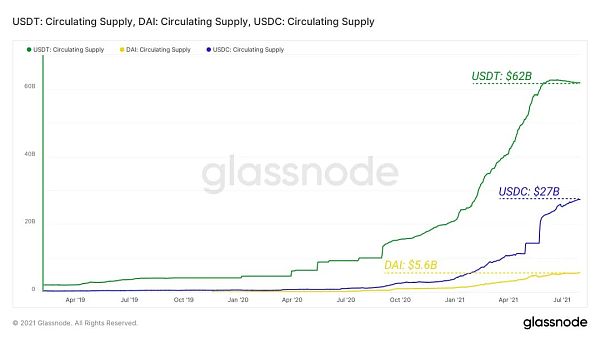

當許多LP離開池2去冒險時,他們發現自己在馬廄里,尋找新的收益來源。雖然DeFi已經遠離了風險,但飛越太空的飛行已經達到了歷史水平。對穩定幣的需求基本是不變的。

這些穩定幣中的許多都是穩固的在鏈上的,在DeFi中創造有吸引力的穩定幣機會,或者準備增加去中心化交易所的交易量,以應對加密貨幣的風險。

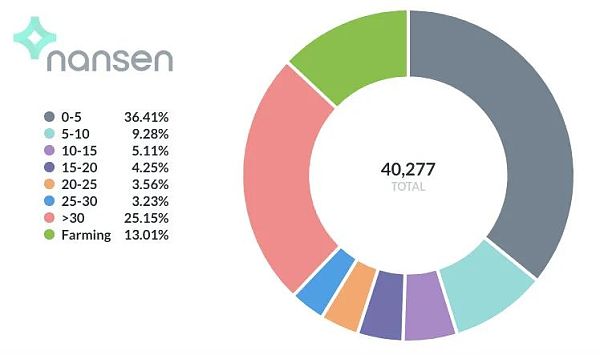

這種向穩定資產的轉移意味著風險池的流動性已基本枯竭。而風險池已經受到用戶忠誠度低的影響。南森研究最近報道了SUSHI支持的流動性挖礦的行為(MasterChef)。不出所料,大多數農場的流動性都非常不穩定。在MasterChef農場,一半的農民在農場呆的時間從不超過15天。下圖顯示了流動性供應者在單個農場的天數分布情況。

南森 MasterChef 農場持續時間研究。

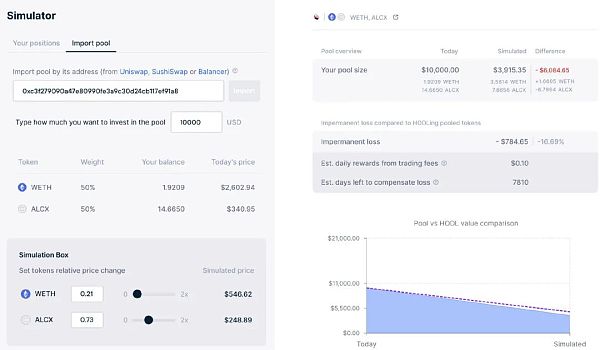

這種不忠并不奇怪。流動性提供者眼睜睜地看著無常損失吞噬了他們的午餐。以流行治理代幣ALCX的買入持有策略為例。以1800美元的價格持有該代幣,凈回報率為-80%,如果考慮到ALCX的單邊質押,凈回報率約為-70%。然而,ALCX-WETH池中的流動性提供者給LP造成了-65%的損失,在更高的風險和顯著更高的管理費用下獲得了相當的回報。

DFINITY基金會計劃撥款500萬美元以推動DeAI發展:7月17日消息,DFINITY基金會計劃撥款500萬美元,以推進區塊鏈技術和智能合約領域的人工智能應用,為DeAI的開發提供資金,提供的資金將以ICP代幣的形式提供給開發者。DFINITY基金會創始人兼首席科學家Dominic Williams表示,使用IC訓練人工智能模型的優勢包括在透明的公共網絡中運行,具有安全且可驗證的人工智能執行和值得信賴的結果。[2023/7/17 11:00:02]

IL 模擬器

Curve、Aave和Compound在這段時間占據了TVL的主導地位,因為它們幾乎所有的流動性都集中在穩定幣上。但自然地,隨著流動性的增加,隨之而來的是前面提到的利率低迷。

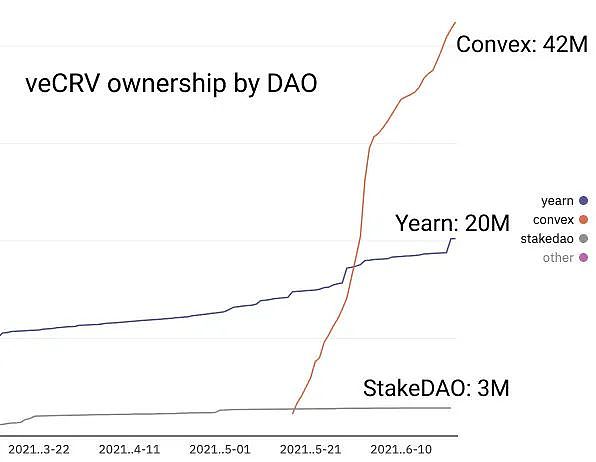

Curve和類似的穩定的DEX可以說是唯一具有相對低風險、具有吸引力回報的穩定池的游戲,因此這種資本繼續保持充裕。對Curve收益的爭奪變得如此激烈,以至于Yearn、Convex 和 Stake DAO不斷購買并分配大量的Curve治理代幣CRV,以爭取在Curve儀表上獲得可能的最佳收益。這些測量是DAO控制的獎勵如何在Curve池中分配的控制。鎖定CRV (veCRV)投票決定如何分配這些獎勵。

數據來源:沙丘分析

Curve可能在DeFi中創建了最強大的激勵結構,用治理代幣激勵流動性。他們在儀表中使用CRV,導致大量供應被分配到生產用途,有效地長時間鎖定了他們的絕大多數代幣供應。

這創造了強大的反饋循環,使代幣在持續和無情的拋售壓力下仍然保持價值。無數各方在不斷地挖礦和在公開市場上傾銷這些代幣。大多數其他項目沒有這么幸運。Curve雄厚的流動性和先發優勢,使其在穩定的資金池中得到了持續強勁的利用。

大多數治理代幣都沒有經歷過同樣的命運。像下面的匿名代幣一樣,稀疏的使用和稀薄的流動性講述了一個一致的故事:

隨著流動性幾乎耗盡,代幣現在在出現任何買家或賣家跡象時都會經歷劇烈的每日波動。由于上述治理代幣通過流動性激勵獲得回報,持續的拋售壓力依然存在。該項目依賴于治理代幣來激勵使用并保持競爭力。

第二幕:對于大多數“貪婪”協議來說,當前的代幣設計是一個不可避免的中期死亡螺旋。

數據:Arbitrum活躍賬戶數突破800萬:金色財經報道,據Dune Analytics最新數據顯示,以太坊Layer 2擴容解決方案Arbitrum活躍賬戶數已突破800萬,本文撰寫時達到800.5萬個,當前已創建總賬戶數為941.7萬個,總交易量為3.0588億筆,鏈上合約創建總量為2,740,159份。歷史數據顯示,Arbitrum活躍賬戶于6月18日突破700萬,這意味著該指標值在過去一個月增長約15%。[2023/7/16 10:58:11]

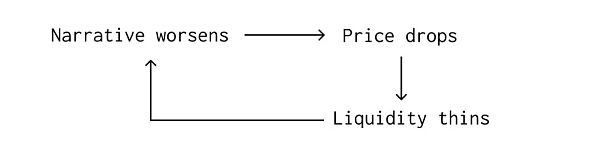

對于沒有公開穩定幣的團隊來說,公開他們自己的治理代幣是有問題的,特別是如果團隊的工資是以項目的治理代幣支付的。潛在的反饋循環存在:

忠誠有限的雇傭農民,短期鎖定的風險投資,以及需要支付租金的團隊成員不斷向市場出售新的代幣。

由于不斷增加的拋售壓力,價格也相應下跌。

團隊必須支付越來越多的代幣,以保持同等美元的工資不變。

農民們同時看到自己的收益受到影響,他們要么退出,要么讓自己的頭寸被淹沒,要么增加資本,以應對無常損失和代幣價格下跌帶來的收益下降。

隨著越來越多的代幣在公開市場上出售,進一步發行繼續壓低價格。

隨著時間的推移,流動性會退出池子,因為他們的頭寸完全無法承受無常損失,或者他們開始失去信心。

散戶和風險投資者質疑他們對該項目的信心。許多人退出并進一步壓低價格。

流動性經歷了死亡螺旋,項目的池2現在實際上已經死了。

由于早期項目的固有風險和短暫的忠誠度,越來越多的團隊被鼓勵將他們的資產分散到更多的規避風險的資產中。當然,這是需要權衡的。主要是社區質疑團隊對他們項目的信任。在項目生命周期的早期,它可以使資金多樣化,可能會更好。

如果農民和其他利益相關者有動機從事雇傭行為,那么是什么動機引導團隊、用戶和投資者持有治理代幣并提供持續的流動性?有許多因素,但主要是:

當前或未來的現金流以費用、代幣燃燒、回購等形式獲得獎勵。

邊際買家推高代幣價格(由敘述驅動的價格,通常是由現金流驅動的敘述——注意這種關系的自反性)。

治理作為代幣持有者唯一的動機只是一種假象。這是一種逃避監管的軟弱嘗試,在協議的真正現金流上拖延時間。

代幣持有者期望更多。他們期待未來的流動性。在傳統市場,我們經常看到流動性溢價。流動性好的資產以溢價進行交易,因為投資者有能力套現。加密貨幣的資產也是如此。沒有流動性承諾的項目會增加風險和降低忠誠度——就像TradFi做市商可能會通過如何預測來避免賬面上的額外風險一樣,DeFi的零售和專業流動性提供者也在不斷監控風險。DeFi的流動性往往較差,這使得忠誠變得稀少。

缺乏流動性忠誠意味著一有危險跡象就會逃離風險。規避風險標志著代幣價格的下降。代幣價格的下降標志著流動性的退出,而流動性的退出標志著代幣價格的下降。

今日恐慌與貪婪指數為62,等級由中性轉為貪婪:金色財經報道,今日恐慌與貪婪指數為62(昨日為53),等級由中性轉為貪婪。

注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2023/2/16 12:09:59]

第三幕:早期流動性的新范式并沒有失敗;只是不同。

加密革命的標志性創新之一是擴大了獲得早期流動性的渠道。從很多方面來說,這是風險投資的民主化。傳統的模式是,在長達10年的時間里,散戶才能通過ipo、直接上市等方式接觸到企業。現在,交易員和投資者可以通過ico、IDO和早期DEX流動性,在可以說相當于種子前期和種子期的階段獲得早期流動性。

可以說,這種早期流動性導致了巨大的價格溢價。該領域的估值被大幅夸大。可以說,這是合理的,因為風險投資者在任何階段都可以通過公開的DEX流動性獲得固有的流動性溢價。他們不必再為退出事件等待10年。許多風險投資者對即使失敗的項目仍可能有大量通過零售退出的機會感到垂涎三尺。贏家將獲得100倍以上的回報,即使是最糟糕的輸家也可能有洗牌、微利或可挽回的損失。

這就產生了巨大的溢價,許多風險投資公司都在爭奪早期投資份額。不過,隨著溢價繼續膨脹,估值將會超過溢價的價值。

從設計上講,早期資本的流動性較低。風險投資有意地涉及鎖定期和有限的流動性。二級市場的存在是為了敞口,但最終,在傳統的風險投資中,公司和投資者之間的鎖定期和長期聯姻才是關鍵。高質量的團隊要求投資者延長鎖定期,加密貨幣很快就會面臨清算。6個月的禁售期根本不夠。風險投資者可以很容易地減少損失和棄船,一旦他們的代幣解鎖,就把他們的份額賣到一個公開的市場。它們承受著聲譽風險,但短期資本風險仍然重要得多。

但是,關于這一話題的鐘擺,可能在懲罰風險投資者的行為方面擺得太過了。在許多方面,新模式使所有散戶投資者都成了風險投資者。零售業的投資階段在歷史上是風險投資者的專屬階段。如果我們要對風險投資施加鎖定期,或許團隊可以探索擴大零售行業的鎖定期。在IDO中發行治理代幣的團隊以及通過持有池2 DEX頭寸的團隊應該探索這些治理代幣的鎖定期,延長1-5年,并提高回報。

畢竟,這些項目和投資者打算在1-5年左右,對嗎?答案通常是否定的。傾向于短期激勵的團隊和投資者,在獲得潛在短期回報的同時,應該預期風險會增加。

賣出一籃子前期產品治理代幣的長期看漲期權可能是明智的。這并不是因為這些項目可能會失敗,而是因為風險溢價將在未來幾年重新定價,因為這些項目對出售的每一項目都要求更高的價值。

數字藏品綜合價值周指數上周小幅震蕩至131.1點:金色財經報道,據同伴客數據顯示,上周(2022年5月9日-5月15日)國際周指數下跌154.3至102.9點,五一假期后上周國內周指數迅速攀升147.3點至173.5點,數字藏品綜合價值周指數在二力作用下下小幅震蕩下跌33.7點至131.1點。

注:數字藏品綜合價值指數是對國際及國內當月市場熱度最高的數字藝術品項目市場總銷售規模的綜合反映,以2021年11月份銷售額的30分之7為基數,指數基值為100。該指數由同伴客數據與鏈境Labs聯合研發。[2022/5/16 3:19:50]

第四幕:調整激勵是一個復雜的游戲,需要仔細考慮預期的結果。

生物學描述了自然界中的三種共生關系:

互惠:雙方都受益。

共生:一方受益,另一方不受傷害。

寄生:一方受益,另一方受損。

在項目的最初階段,幾乎所有的參與者都在參與互惠共生。項目啟動時,最早的投資者和流動性提供者承擔了更高的風險。這些早期投資者通常是直言不諱的支持者,并協助市場營銷、開發工作、分析等等。互利共生。

在這些項目生命周期的某個地方,這種關系變成了共生,邊際代幣持有者不再引導網絡,現在承擔更少的風險,期望回報。他們在社區中的參與度往往較低。如果他們提供流動性,那么流動性通常不那么忠誠。如果他們的利潤和運行對項目的影響充其量是邊際的,他們的個人收益可能是巨大的。如果他們的頭寸被洗清,項目將從他們的流動性中獲益,但投資者將蒙受損失。共生。

最后,第三種類型是寄生。他們采取行動純粹是為了短期結果。他們參與榨取式治理實踐。他們只追求對自己有利的結果。他們采用可疑的營銷策略,依靠自己的影響力說服邊際投資者。從投資者的角度來看,這可能是一種在私人融資中追求大量配置、短期禁售、對項目貢獻很少的投資。在項目方面,這可能是一個覆蓋整個社區的項目,或者從未達到某個開發里程碑。寄生。

就目前而言,該領域的很多人都認為時間太短了。但也許這是可以的。我們仍處于快速創新的周期中。短視思維和超越你的競爭對手是非常有利可圖的。隨著越來越多的質量進入這個領域,長期思考將變得更加有利可圖。

流動性的忠誠度取決于項目的潛在用戶。這些類型的用戶會隨著項目的成熟而改變。現在的用戶行為是高度可變的。有充分的理由。創新發展得太快了,以至于流動性無法與一個團隊或代碼庫結合。也許隨著時間的推移,更多的護城河將形成,創新將放緩。就目前而言,集中風險和極端化是一件愚蠢的差事。

第五幕:通過明智的政策,忠誠的流動性是可能的,盡管它需要權衡。

有了正確的激勵機制以及協議和投資者的集體買入,項目本身就可以走向成功。

在提出一些政策建議之前,保持流動性最確定的方法是什么?利用率。

如果底層產品沒有用戶,代幣經濟學就不重要了。

利用率——深入挖掘利用率,許多項目和網絡都是真正的“鬼城”。他們在DEX擁有活躍的治理代幣組合,但沒有理由讓這種流動性保持忠誠。

如果不加以利用,敘述是脆弱的。沒有利用現金流是稀疏的。

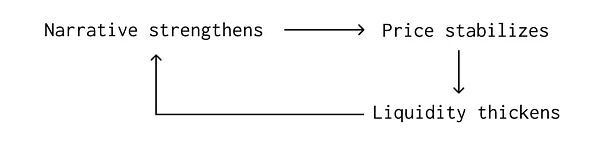

如果利用得當,敘述就會更加穩健。利用現金流是豐富的。我們之前的圖表變化…

由于上述反饋循環,我認為具有長期目標的項目應該等待更長的時間來啟動代幣或提供DEX流動性。產品前期項目要么堅持尋找私人資本承諾,從交易中鎖定代幣,要么接受向其社區提供早期流動性的風險/權衡。如果不使用,準備好迎接一段混亂的旅程。請注意,即使是大多數具有功能性產品的項目也無法吸引顯著的用戶增長和對其協議的利用。

到目前為止,我們可以將Sushiswap視為藍籌DeFi的巔峰之作。就連Sushi的用戶留存率也在掙扎。現在想象一下不是一個高峰藍籌項目。

盡管層出不窮的獎勵、創新、頂級品牌和強大的社區驅動策略,Sushiswap的用戶留存率仍然很低。

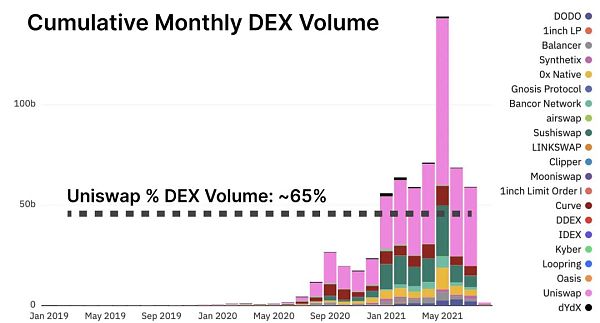

只有少數項目顯示出了強大的利用率和現金流。具有諷刺意味的是,在許多這些激勵措施中,激勵措施實際上是最根本的,主要是因為它們可以做到。Uniswap就是一個明顯的例子。Uniswap的產品中沒有流動性激勵措施。基礎利用率驅動費用,而這些費用驅動流動性提供者參與進來。

UNI代幣持有者沒有得到任何承諾,盡管流行的情緒是對未來現金流的預期。

盡管許多使用Uniswap-v2流動性的項目提供了質押,v3已經設法吸引了整個產品的流動性和使用,這純粹是由于使用費用的優點。資本效率和產品優勢正在鞏固DEX總量鞏固其主導地位。

除了所有貨幣對的流動性很高之外,治理代幣本身也有高流動性。在DeFi中,Uniswap代幣的需求是最高的。利用率(幾乎)就是一切。沒有它,任何短期回報都只是長期命運的權宜之計。

擁有流動性。

實現忠誠流動性的一個獨特方法是,通過自己擁有項目,將流動性掌握在項目自己手中。讓用戶買進和賣出代幣,但要采取措施持有你自己流動性的很大一部分。OlympusDAO是一個完美的案例研究。

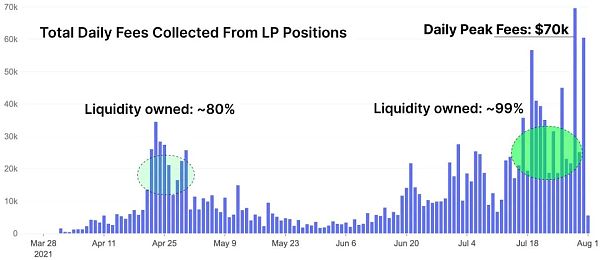

OlympusDAO提出了第一個解決忠誠流動性問題的方案。DAO擁有其儲備貨幣99%以上的流動性。它通過以代幣折價出售債券來實現這一點。債券期限為7天。它出售這些債券是為了獲得Sushi動性頭寸(SLP),或者是為了獲得穩定頭寸。隨著時間的推移,出售SLP債券會增加DAO對流動性的所有權,目前為OHM-DAI和OHM-FRAX持有超過99%的SLP。

對OHM來說,這意味著充當其儲備貨幣的后盾。對于其他選擇發行債券的項目來說,這可能意味著需要專門的資金來支付開發者和市場營銷等費用。

預計隨著時間的推移,將有更多的項目采用這種自主流動性結構,通過以其原生代幣出售債券,持有越來越多的LP頭寸。此外,擁有項目自身的流動性還能使其不斷從資金池中收取費用。通過這種方式,即使代幣經歷下行波動,他們也通過收取費用來進行對沖。

編纂的忠誠。接受增長放緩的權衡。

在DeFi中嘗試了幾種不同的鎖定、授權等方法,并取得了不同程度的成功。主要是:

鎖定單邊質押倉位、流動性頭寸激勵機制旋轉門、更長的鎖定期激勵機制等。

代幣獎勵的兌現期可以分散賣方的壓力/拖延時間

與投資者私下達成協議,成為DEX的LP,CEX的做市商。

擴大針對LP頭寸的衍生品投資渠道。更靈活的對沖意味著更少的需要退出頭寸。

減輕流動性沖擊的最簡單方法是鎖定。盡管單邊鎖定的質押頭寸不會直接刺激流動性,但它們減輕了對資本配置者的打擊。以 CREAM 作為一個很好的案例研究。在更長的時間框架內逐步提高APY會激勵各級質押者。盡管流動性很低,但由于代幣持有者保持穩定和流動性忠誠,拋售壓力仍處于健康水平。

4年鎖定期承諾的代幣最多,約10%的3M代幣流通供應在4年禁售期。每個層鎖定的代幣越來越少。質押者可以得到健康的獎勵,而協議通過把問題踢到后面來減輕打擊。

對一個項目的預期是,在4年時間里,他們要么找到了目標,并經歷了健康的發展,要么就徹底失敗了。如果它們經歷了健康的增長,那么流動性就會強勁;任何大型代幣持有者在4年內都將擁有大量的流動性,如果他們愿意的話。如果他們失敗了,那么關于流動性的討論也就啞口無言了。

到目前為止,CREAM的用戶/貸款人健康、持續增長,加上忠誠的資本,是CREAM市值的一個成功組合,但該項目的流動性很薄,尤其是在DeFi的這個風險規避期。持有者寧愿持有代幣,也不愿持有高風險的LP頭寸。好消息是CEX的流動性正在增長,FTX和Binance都為CREAM/穩定幣對提供了健康的市場。但是對于這個項目來說,DEX和FDV的總流動性仍然很低。

“我怎么幫你?”——無名氏VC

一小部分加密風險投資公司是高度技術性的,他們的技術利基分散在研究、安全/審計、代幣經濟學等領域。絕大多數風投公司技術含量較低,將資本作為主要的增值手段。從新投資者那里獲得大量資金的聰明的創始人應該探索與投資者達成正式協議,以提供流動性,最好是在基礎對中,但在其他地方進行引導利用也可以間接地促進網絡的增長,從而引起對基礎對的興趣。

在貸款協議中,這可能意味著投資者是第一個在貸款市場存款的人,啟動一個50萬美元到數百萬美元的穩定幣池或協議的基礎代幣,以鼓勵其他人跟隨。在DEX中,這可能意味著對戰略對增加資本,很可能是項目的象征。創始人不應該害怕要求投資者參與這些計劃,并鎖定通過投入資金獲得的任何回報。不止一個聰明的創始團隊最近拒絕了那些不能承諾獎勵鎖定期的投資者。不要害怕從你最早的投資者那里得到更多。

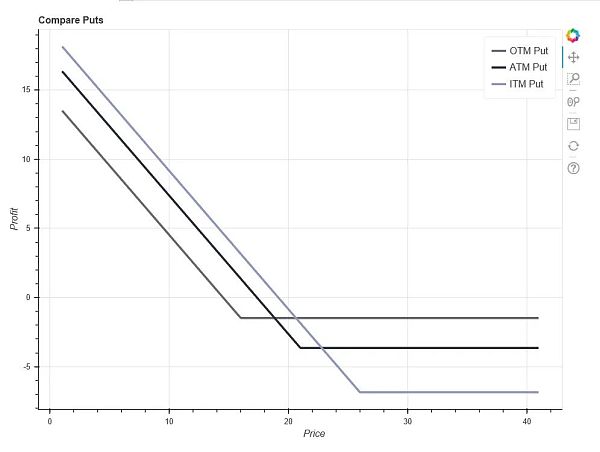

最后,開放衍生品渠道可以提高流動性提供者(LP)的靈活性和忠誠度。從各方面考慮,無論結果如何,許多 LP 都更愿意跟隨這艘船。調整頭寸會產生稅收責任,并增加復雜性。目前,大多數LP要么被限制訪問加密衍生產品,要么沒有符合他們期望的r/r配置的產品。

LP可以利用衍生產品對沖頭寸,在上行情況下保留一些回報,在下行情況下保護資本。衍生品交易渠道的擴大將使更多LP得以留在這個行業。例如,我可能會選擇繼續滾動看跌期權,以對抗LP頭寸的標的。下面我們模擬了各種看跌期權的收益;獲得更多針對我們基礎資產的期權,特別是針對美國等受監管環境的期權,將是朝著正確方向邁出的積極一步,向更多對沖流動性提供者放貸。

專門為對沖短期損失而建立的衍生品可能也是一種有趣的產品——我們將在后面的文章中進一步探討這一想法。

Source:https://posey.medium.com/the-liquidity-loyalty-problem-7e999f912080

Tags:EFIDEFIDEFDAOREFI價格NRGY DefiDeFi Pulse IndexConstitutionDAO

什么是SushiSwap?SushiSwap最初是基于主流的以太坊自動做市商(AMM)協議Uniswap的分支,但在短時間內迅速成為該領域創新前沿的DeFi領導者.

1900/1/1 0:00:00近日,中國移動通信有限公司(以下簡稱“中國移動”)聯合中國工商銀行共同完成基于5G消息的數字人民幣錢包并正式上線,成為第一家在5G消息中應用數字人民幣的運營機構.

1900/1/1 0:00:00越來越多的以太坊愛好者相信,DAOs (去中心化自治組織) 可能是工作、文化社區和人類組織的未來.

1900/1/1 0:00:00關于DeFi和CeFi兩大金融市場的增量之爭正式拉響,金融的聚合性被攔腰阻斷。實際上,金融的最終目的是減少商品交換的摩擦成本,從而形成產業化和各種文明生態.

1900/1/1 0:00:00如果說我在過去幾年中明白了一個道理,那就是:一個同步的區塊空間無法滿足鏈上所有應用的需求。在 2018 年時這一情況還不那么明顯.

1900/1/1 0:00:00內蒙古發改委的此次招標行為,就是利用科技手段進一步落實虛擬貨幣監管政策的具體體現,也彰顯了內蒙古當局的堅決態度.

1900/1/1 0:00:00