BTC/HKD+0.32%

BTC/HKD+0.32% ETH/HKD+0.33%

ETH/HKD+0.33% LTC/HKD+0.05%

LTC/HKD+0.05% ADA/HKD+0.31%

ADA/HKD+0.31% SOL/HKD+0.34%

SOL/HKD+0.34% XRP/HKD+0.14%

XRP/HKD+0.14%本文將分析近期?DeFi?領域所呈現的價值主張,以及?NFT?和游戲的激增對鏈上價值流產生了怎樣的影響,另外還將專注于分析以太坊和 BSC 的 DeFi 格局,以及?OpenSea?和?Axie Infinity?等 dApp。從去年六月開始,DeFi 行業就出現了巨大的價值流動,但價值是如何從一個點流向另一個點的呢? DeFi 的價值還在嗎?我們知道以太坊在總鎖倉量方面仍然保持領先地位,但其他區塊鏈(比如?Solana?和 Terra)是否會對價值流產生影響?還有 NFT 的爆炸式增長是否也會影響價值流走向?

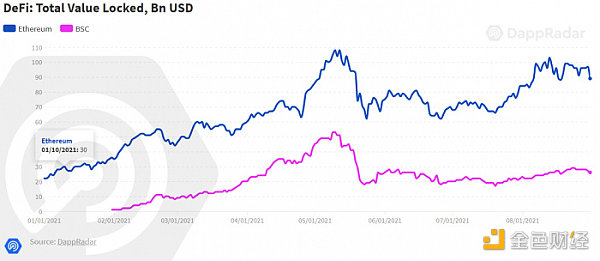

本文撰寫時,DeFi 總鎖倉量達到 1890.5 億美元,其中 1627.9 億美元鎖定在 6 個區塊鏈中,從 7 月 23 日到 9 月 5 日,DeFi 總鎖倉量增長了 75%,一度飆升至 1950 億美元峰值。實際上,鎖倉量大幅增長是在近期發生的,比如以太坊總鎖倉量在過去兩個月增長了 680 億美元,而 Solana 和?Avalanche?這兩個區塊鏈的總鎖倉量也在這段期間內從數千萬美元飆升到數十億美元。

但問題是,如此高的鎖倉量是否轉化為價值?似乎沒有。雖然鎖倉量是評估 DeFi 狀態的最重要指標之一,但卻無法較好地評估價值流向,鎖倉量完全依賴于標的資產,反而給價值流向提供了一個錯誤的角度。舉個例子,ETH持有人可能將其鎖定在?Aave?中的 ETH 作為抵押品借入一些?USDT?或?USDC,然后,此人去?Uniswap?進行套利交易并將穩定幣換回 ETH,最后在?Curve?中借出 ETH 或?Compound。在這個過程中,我們發現鎖定在這些 dApp 和協議中的價值都出現了增長,但是,鎖倉量并沒有發生太大變化。

多鏈 DeFi 管理協議 Instadapp 推出智能合約錢包 Avocado:3月9日消息,多鏈 DeFi 管理協議 Instadapp 推出智能合約錢包 Avocado,支持多網絡交易,所有網絡的 Gas 以 USDC 形式支持,無需管理多個本地 Gas 代幣。同時用戶可利用內置帳戶抽象來創建只有自己可以控制的確定性智能合約,Avocado 額外收取 20% 的 Gas 費,其中 10% 給 DApp 集成商。[2023/3/9 12:50:59]

在談到 DeFi 時,以太坊無疑是最受人關注的區塊鏈,也是目前鎖倉量最高的區塊鏈(約有 1219.9 億美元),因此分析以太坊網絡的主要活動顯然更有意義、更具代表性。但鑒于上述原因,我們在此不過多研究鎖倉量指標,而是要重點探尋鎖定在 DeFi 協議中代幣供應情況,這是因為鎖倉量往往會受到 ETH 美元價格波動的影響,所以根據基礎資產供應量分析可以較好地反映出價值增長情況。

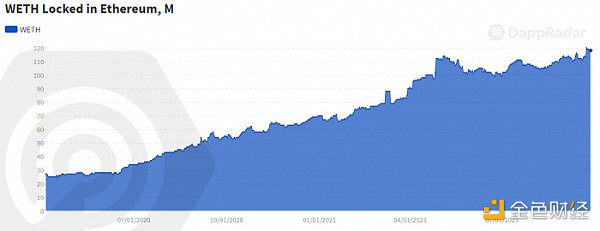

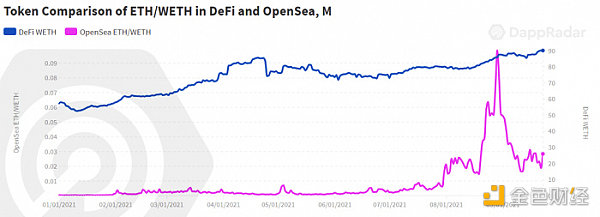

首先我們來看是封裝 Ether——WETH,該代幣供應量已經有了明顯增加,從 2020 年 7 月到 2021 年 5 月,我們可以觀察到鎖定在以太坊 DeFi dapp 中的 WETH 供應量穩步上升,也說明 WETH 價值有所增加,這主要是因為以下三個原因:

1、出現大量基于 WETH 的流動性交易對

2、連接到其他區塊鏈的便利性提升

3、成為交易 NFT 的主要資產

雖然從 2021 年 5 月到 7 月期間這種上漲趨勢有所減緩,不過之后又快速恢復到高位。總體來看,以太坊 DeFi 領域里的 WETH 供應量增加可以證明價值增加。

Ethereum、OpenSea、LooksRare位列近30天公鏈和DAPP收入排行榜前三:金色財經消息,據Tokenterminal數據顯示,Dapp和公鏈在過去30天累計協議收入數據表現差異很大。Ethereum錄得5.37億美元,排名第一。第二位是OpenSea,錄得7000萬美元。第三名是LooksRare,錄得3400萬美元。這也意味著,NFT交易平臺是行業里最賺錢的應用。更多數據顯示,第四被Avalanche奪走,排名第五的項目是錢包Metamask。第六是最近很火的ENS。這也意味著,DeFi項目跌出前五。入圍前十的項目有MakerDAO,Curve和Pancakeswap。[2022/5/23 3:34:50]

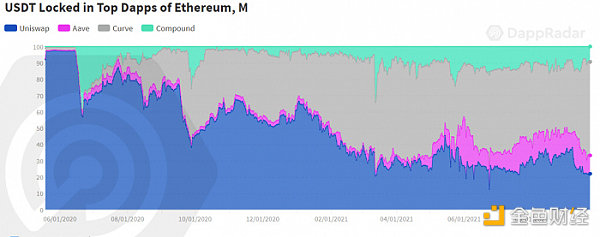

接下來,讓我們把注意力轉移到 DeFi 領域里的穩定幣——穩定幣在 DeFi 中被廣泛用于風險管理“單位”,雖然穩定幣不會給持有人帶來太具吸引力的收益,但卻有助于降低 DeFi 產品相關風險,比如“無常損失”(impermanent loss)和價格波動等。目前 DeFi 領域里幾個最重要的穩定幣包括 USDC、USDT 和 DAI。

通過分析,我們可以看到 2021 年第一季度穩定幣供應量出現了大幅飆升,盡管增長曲線表現的都不太規則,但可以看出增長趨勢與 WETH 供應量增長趨勢基本同步——

就 USDC 而言,以太坊區塊鏈上的 USDC 供應量顯著減少,但由于 USDC 在 Solana 和其他區塊鏈上發行量有所增長,因此 USDC 的整體供應量穩步增加。從另一個角度來看,雖然 DeFi 整體價值保持上漲,但以太坊上的 DeFi 價值卻正在發生轉移。

Brooker Group將向DeFi和Dapp初創公司投資近5000萬美元:泰國上市金融咨詢公司Brooker Group計劃向DeFi和Dapp初創公司投資近5000萬美元。據周二的郵件聲明顯示,該公司投資項目包括幣安、Uniswap和Filecoin在內的15家公司。BrookerGroup計劃大舉投資數字資產,DeFi和Dapp將占投資組合的大約一半。其數字資產和國際商業金融咨詢部門負責人VaritBulakul表示,他們現在有責任投資新興技術,否則等行業成熟后,或許會追悔莫及。該公司另外還持有BTC,一季度財報顯示共持有122.315枚,總價值約660萬美元。(CoinDesk)[2021/5/11 21:49:37]

就 USDT 而言,我們能夠觀察到 Tether 供應量一直在 dApp 之間轉移,這意味著價值并沒有“流出” DeFi 領域。

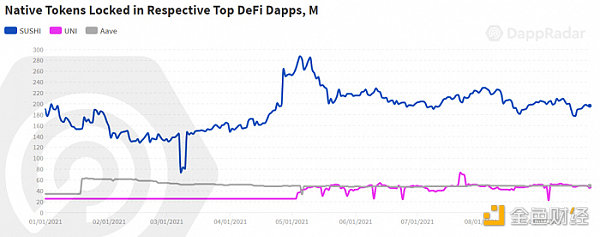

最后,以太坊區塊鏈上頂級 DeFi dApp(比如 Aave、UNI 和 Sushi)原生代幣供應量都保持了穩定增長,同樣表明價值并沒有“以相當大的方式”從 DeFi 領域里流出。

然而,DeFi 價值的確出現了“流出”跡象,這是因為 NFT 和游戲兩個垂直領域興起。

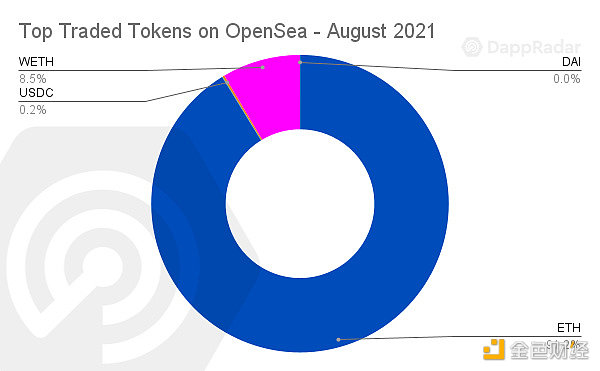

8 月 NFT 交易量創下歷史新高,交易額高達 52 億美元。與 DeFi 一樣,90% 的 NFT 交易量發生在以太坊區塊鏈上,其中最引人注意的就是 NFT 市場 OpenSea,因此我們將專注于這個特定的市場。

Dapper Labs完成1200萬美元融資:金色財經報道,Dapper Labs已經完成了由NBA球星Spencer Dinwiddie等人領導的1200萬美元融資。Dapper Labs創始人兼首席執行官Roham Gharegozlou表示,這筆資金將用于進一步開發區塊鏈游戲,包括最終推出私人測試版NBA Top Shot。Coinbase Ventures及其現有合作伙伴Union Square Ventures和Andreessen Horowitz(a16z)文化領導力基金也加入了本輪融資。[2020/8/7]

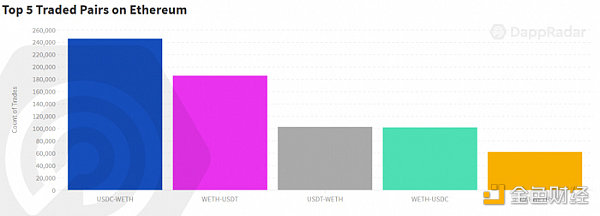

OpenSea 允許用戶以不同的貨幣交易 NFT,個人用戶可以使用 ETH、WETH、USDC、DAI 和 Polygon (MATIC) 交易他們想要的作品,其中 99.7% 的交易使用的是 ETH 或其封裝版本 WETH。

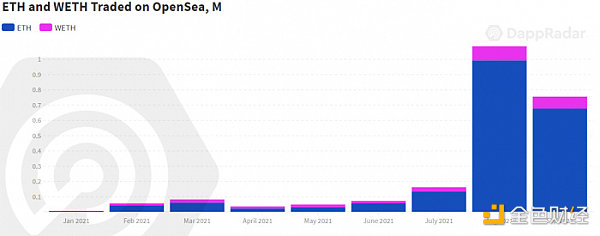

此外,通過分析 2021 年在 OpenSea 上交易的 ETH、WETH 和 USDC 的數量,我們還發現這些資產使用量據出現明顯激增。

NFT 領域里的 ETH 或 WETH 數量大幅增加,這表明NFT 用例開始增多。值得一提的是,DeFi 中的 ETH 在今年五月份出現下降,與此同時 NFT 中的 ETH 使用量卻出現上升,這說明 NFT 市場的增長是有機的。

動態 | Ethereum長期未出現新的優質DApp 相較于EOS和TRON略顯冷清:TokenInsight發布了DApp影響力周排行榜,交易市場類 DApp 由于交易額較大且活躍時間長,占據了榜單前6名。但Ethereum長期未出現新的優質DApp,相比于EOS和TRON,略顯冷清。而在EOS上榜DApp中,鯨交所獲得影響力排行榜第1名,其7日交易額和7日活躍用戶與上周相比分別增加了265%、107%,在去中心化交易所中份額占比增長較大,安全審計也為其加分較多。由于上周 BetDice、EOS Max、ToBet 等競猜類DApp受到攻擊,其交易額均有大幅下降。[2018/12/25]

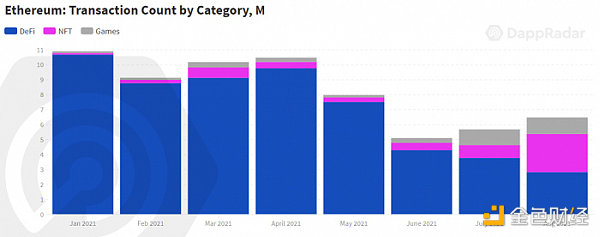

此外,通過分析使用量趨勢,我們還發現了一個有趣的模式。在 5月底時,與 DeFi dApps 互動的交易數量驟減,而涉及游戲和 NFT dApps 的交易數量卻大幅增加。從代幣的角度來看,價值整體流動似乎沒有改變,但很明顯,重點已經從 DeFi 轉移到了其他領域,也就是NFT 和游戲。

盡管價值在某種程度上從 DeFi 流向了 NFT,但似乎這兩個垂直領域都在“獨立”產生價值。從上文分析的 OpenSea 內部 ETH 供應量中可以看出,NFT 垂直領域產生的價值是有機的。另外在 DeFi 中,一些最常用代幣的供應量似乎沒有出現任何大幅下行趨勢,這表明 NFT 使用率更高。 NFT 帶來的價值主張可能暗示市場投資視角正在發生變化,而不是僅僅是價值從一個類別轉移到另一個類別,更表明投資者愿意使用 ETH 來購買 NFT——總而言之,DeFi 價值一如既往增長,而 NFT 從 8 月份開始已經產生價值流。

接下來,我們將重新審視另一個產生大量價值的垂直領域,即:游戲。

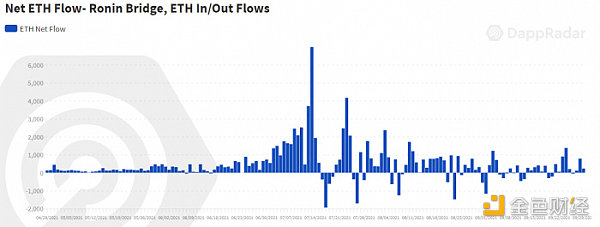

與 NFT 發生的情況類似,基于區塊鏈的游戲最近也取得了很大的成功,其中最值得關注的就是“邊玩邊賺”這一創新類別,我們將在本文中重點介紹 Axie Infinity。Axie Infinity 一直是“邊玩邊賺”游戲領域里的先驅,今年四月下旬轉向 Ronin 側鏈,但同時與以太坊依然保持著非常密切的聯系。

所有 Axie Infinity 代幣,無論是 ERC 20 還是 ERC 721,都托管在 Ronin 側鏈上。因此,如果玩家要玩游戲,就需要將 ERC-20 代幣轉移或橋接到 Ronin 側鏈,這一趨勢可以通過分析 Ronin 橋接中 ETH 凈流量清楚地看出,也因此看出價值開始向 Axie Infinity 生態系統轉移。

從上圖中可以看出,ETH 凈流入為正,表明在 Ronin 側鏈流入的 ETH 數量超過了側鏈流出的數量,由此可以看出,價值正在集中在這個網絡中。事實上,出現這種趨勢并不令人意外,Axie Infinity 是整個區塊鏈游戲行業中參與度最高的游戲,日均用戶超過 150 萬,自 6 月以來,月收入也一直處于領先位置。

分析Axie Infinity 指標可以證明 dApp 產生的價值主張,自 5 月以來,這款游戲交易數量超過 510 萬筆,交易總額超過 21.5 億美元,交易者數量超過 930 萬。

與 NFT 一樣,區塊鏈游戲價值增長似乎也是有機的,為了進一步澄清這種情況,值得回顧另一個區塊鏈:BSC。

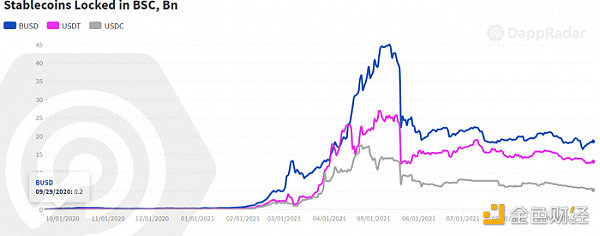

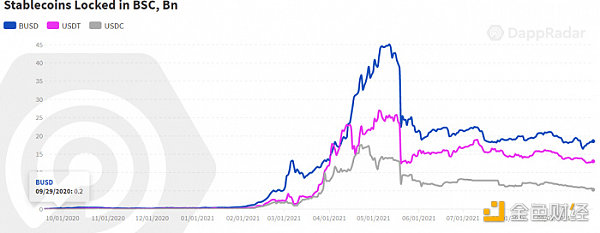

BSC 是鎖倉量第二大的區塊鏈,目前鎖倉量約為 220 億美元,也是常用 DeFi dApp PancakeSwap 選擇的區塊鏈。總體而言,BSC 為評估區塊鏈行業內價值流動提供了另一個不錯的選擇。

BSC 網絡中用于 DeFi 目的的主要資產是?BNB?(WBNB),從 2021 年初到 5 月中旬基本上呈現增長態勢(雖然期間出現幾次波動),但之后出現下滑,目前供應量已經較 5 月水平下降了約 33%。

如果將穩定幣作為變量考慮在內,我們也觀察到類似的下跌趨勢。5 月中旬,可能受到 Venus 清算事件的影響,BSC 中的穩定資產供應量突然出現了大幅下降。總體而言,BSC 網絡中的穩定幣供應量雖然從 2021 年 1 月到 5 月都在增長,但之后出現了較大下跌(如下圖所示)。

如果要對 BSC 的 DeFi 狀態進行分析,就不得不提PancakeSwap(CAKE),目前 PancakeSwap 的 鎖倉量約為 92.2 億美元,占到 BSC 網絡總鎖倉量的 42%。下圖展示了 CAKE 供應量的增長,表明 PancakeSwap 占據了 BSC 網絡上的大部分價值,類似于 WETH 在以太坊中的情況。

值得注意的是,在 PancakeSwap 中交易量最大的十個交易對中,有三個具有“游戲元素”(MBOX、BMON 和 WANA),因此也加強了 BSC 中的 GameFi 價值主張。

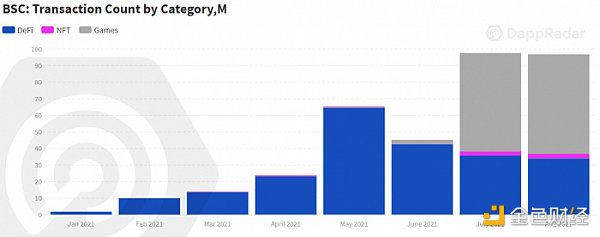

此外,就像在以太坊一樣,在 BSC 中,GameFi 運動也吸引了成千上萬用戶進入游戲 dApp。我們清楚地發現 5 月份 BSC 中與 DeFi dApp 相關的交易數量有所減少,但在 NFT 和游戲交易數量卻出現激增,其中游戲交易量增速尤為明顯。

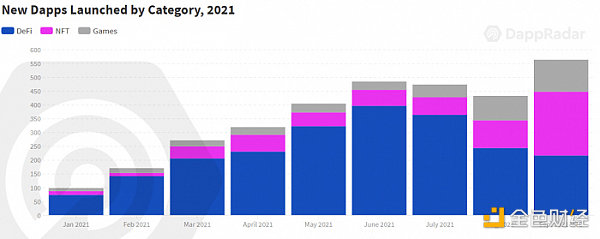

通過分析最近幾個月推出的新 dApp,我們發現游戲 dApp 數量開始增多(如下圖所示),自 6 月以來,NFT 和游戲 dApp 數量一直在上升。另一方面,DeFi dApps 推出的數量明顯減少。雖然現階段還沒有對價值流構成太大影響,但至少可以從中看出行業價值主張和一些最新趨勢。

盡管游戲交易量與 DeeFi 交易量之間仍然存在“數量級”差距,但用戶偏好已經開始從 DeFi 轉向游戲。此外,雖然在以太坊中沒有明確證據表明價值正在從一個垂直類別轉移到另一個垂直類別,但在 BSC 中,這種轉移趨勢還是非常明顯的。

總體而言,DeFi 已成為與 NFT 和游戲等其他類別交互的最常用“網關”之一,并在交互過程中產生價值。

以太坊鎖倉量依然保持了領先位置,在某種程度上,DeFi 價值開始受到 NFT 和游戲兩個垂直類別爆炸式增長的影響。此外,通過分析 OpenSea,我們發現以太坊鏈上 NFT 產生的價值似乎是有機的,NFT 正在帶來投資范式轉變,越來越多的投資者愿意使用 ETH 購買 NFT;而通過分析 Axie Infinity,我們發現區塊鏈游戲同樣產生了巨大價值。更重要的是,區塊鏈游戲能夠自己產生價值,并不依賴于從一個垂直類別到另一個垂直類別的價值轉移。

總而言之,通過分析一些指標,我們可以更清楚地了解區塊鏈行業中呈現的價值主張。盡管當前最火爆的兩大趨勢是 NFT 和游戲,但 DeFi 也在創造價值。坦率地說,以太坊中的 NFT 和游戲(比如 Axie Infinity)產生了真正有機的價值,這確實是一個積極信號。隨著 NFT 發展愈發鞏固,以及新一批區塊鏈游戲的推出,行業又將迎來更大創新,因此進一步觀察后續的鏈上價值流向肯定會非常“有趣”。

Tags:EFIDEFIDEFETHEfinityBearn Defi ProtocolDeFinition2gether

“波卡知識圖譜”是我們針對波卡從零到一的入門級文章,我們嘗試從波卡最基礎的部分講起,為大家提供全方位了解波卡的內容,當然這是一項巨大的工程,也充滿了挑戰.

1900/1/1 0:00:00Loot類NFT大火之后,大量仿盤開始跟風鑄造毫無價值的NFT。即使是專業投資人,要在海量NFT中找出存在價值潛力的標的同樣困難重重.

1900/1/1 0:00:009月17日,穩定幣生態Terra基于LUNAtic社區發布了TerraBounties新計劃。作為生態系統的推動者,TFL的特權是擴大對Terra旗艦產品——TerraUSD(UST)算法穩定幣.

1900/1/1 0:00:00DeFi總市值:1194.46億美元 DeFi總市值數據來源:Coingecko過去24小時去中心化交易所的交易量:28.

1900/1/1 0:00:00NEAR最近在大盤暴跌的情況下,幣價從6美金左右漲至最高點,一度接近12美金,幾乎翻倍。而小編一直堅信,所有真實的拉升背后,一定是其完成了落地應用或者生態爆發的結果,最終價值才會反饋到幣價上.

1900/1/1 0:00:001.DeFi總市值:1146.17億美元 DeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:30.

1900/1/1 0:00:00