BTC/HKD+1.43%

BTC/HKD+1.43% ETH/HKD+1.34%

ETH/HKD+1.34% LTC/HKD+0.33%

LTC/HKD+0.33% ADA/HKD+0.83%

ADA/HKD+0.83% SOL/HKD+2.6%

SOL/HKD+2.6% XRP/HKD+0.19%

XRP/HKD+0.19%本文發布于:HashKeyResearch,原文標題:《中心化交易所的永續合約》,作者:郝凱

加密貨幣市場衍生品主要包括杠桿交易、期貨合約、期權合約和杠桿代幣。其中,永續合約是加密貨幣市場的一種創新型期貨合約,并迅速發展成當前主流衍生品。

永續合約簡介

永續合約和交割合約都屬于期貨合約,與交割合約不同的是,永續合約并沒有到期日或交割日,交易者可以根據實際需求進行長期持有,以圖獲得更高的收益。

BitMEX?是第一個上線永續合約的加密貨幣交易所。當時,加密貨幣市場的衍生品還非常少,BitMEX推出的永續合約很好地滿足了市場需求,并迅速在加密貨幣市場發展起來。目前,幣安、火幣和?OKEx?等主流交易所都已上線永續合約,交易品種也從BTC、ETH擴展到其他加密貨幣。

由于交易者的預期和溢價的影響,期貨合約的價格和現貨價格之間會存在價差。一般來講,距離合約的交割日越遠,交易者的預期就越不確定,期貨合約的價格和現貨價格之間的價差就會越大。永續合約不設置交割日期,可以理解成永續合約的交割日無限遠,這意味著永續合約的價格沒有錨定,可能會嚴重偏離現貨價格。為了確保永續合約的價格和現貨價格之間的長期趨同,不會偏離現貨價格太多,永續合約中引入了一些特殊機制。

Hashkey Group旗下合規交易所Hashkey Pro或即將上線:4月12日消息,據HashKey Group官方推特發布的與HashKey Pro相關的活動信息,社區猜測,Hashkey Pro交易所或即將上線。

此前今日早些時候消息,HashKey Group推出生態積分HSK,總供應量為10億枚,65%將分配給生態增長。

此前去年11月份消息,HashKey Group旗下公司Hash Blockchain Limited(HBL)已獲香港證監會發放的牌照,批準其通過第一類(證券交易)及第七類(提供自動化交易服務)牌照運營虛擬資產交易平臺,為專業投資者提供服務。據悉,HBL旗下機構級虛擬資產交易平臺HashKey PRO將為專業投資者提供比特幣、以太坊等加密貨幣,以及穩定幣、證券型代幣及其他創新資產等自動化交易服務,其持有的客戶資產由持有香港信托或公司服務提供商(TCSP)牌照的HashKey Custody Services Limited托管。[2023/4/12 13:59:58]

資金費率

新韓銀行:正在測試基于Hedera Hashgraph區塊鏈的韓元穩定幣的發行:新韓銀行Ha-ri Youn今日在釜山BEXCO 2nd展覽館舉行的“NFT BUSAN 2021”活動中作為發言人表示:“從金融公司的角度來看,關于NFT的法律問題是巨大的。”他補充說:“新韓銀行行長正對相關項目感興趣,他寫了一篇關于NFT相關書籍的書評。”

Youn還表示,新韓銀行也在與全球公司合作測試以韓元為基礎的穩定幣的發行,市場有像Tether (USDT) 一樣與美元一對一掛鉤的穩定幣,但尚未發行以韓元為基礎的穩定幣。“我們正在測試基于Hedera Hashgraph公共區塊鏈的韓元穩定幣的發行,并將其用于海外匯款。” 新韓銀行于4月加入Hedera Hashgraph董事會。但他表示,“我不能肯定地說我們現在會進入商業化階段。”(decenter.kr)[2021/11/4 21:25:53]

資金費率是指永續合約市場中所有多頭和空頭之間的資金結算,每隔一段時間進行一次結算。資金費率決定了付款方和收款方:如果永續合約的價格明顯高于現貨價格,那么資金費率為正,多頭需要支付資金給空頭;反之,如果永續合約的價格明顯低于現貨價格,那么資金費率為負,空頭支付資金給多頭。并且,價格偏離的程度越高,資金費率就會越高。

韓國加密投資機構Hashed本月將推出第二只1.7億美元基金:9月7日消息,韓國加密投資機構Hashed本月將推出第二只區塊鏈基金,計劃籌集逾2000億韓元(1.73億美元)。Hashed在去年12月推出了首只1.2億美元的區塊鏈基金,得到了韓國IT巨頭Naver和Kakao的支持。據Naver財報,該公司為那只基金至少投入了140億韓元(逾1200萬美元),并稱Hashed在區塊鏈領域擁有最多經驗。Hashed對每家公司的投資通常在100-1000萬美元之間。該公司參與了Axie Infinity制作公司Sky Mavis 2019年的種子輪融資,并于今年5月與億萬富翁Mark Cuban一起參與了Sky Mavis的750萬美元融資。Hashed也向印度游戲流媒體平臺Loco投資了250萬美元。Hashed創始人Simon Seojoon Kim是一名早期ETH投資者,其財富主要來源于此,他目前仍持有大量ETH。(彭博社)[2021/9/7 23:05:18]

資金費率可以平衡多頭和空頭對永續合約的需求。例如,當永續合約的價格高于現貨價格時,資金費率為正,多頭需要向空頭支付費用,導致多頭對永續合約的需求降低而空頭的需求升高,這會抑制買入、鼓勵賣出,從而使永續合約的價格降低,趨向于現貨價格。反之則相反。

HashCash Consultants計劃幫助銀行開發基于區塊鏈的數字身份驗證解決方案:美國區塊鏈公司HashCash Consultants正計劃幫助銀行開發基于區塊鏈的數字身份驗證解決方案。該數字身份平臺由該公司的區塊鏈網絡HC Net提供支持,可確保在遠程登錄和KYC中增強安全性,減少涉及身份驗證的服務中手動文檔的需要,進而實現業務簡化。(PrWeb)[2020/5/19]

標記價格

標記價格是根據現貨指數價格、資金費率和時間間隔等因素計算出來的,其中現貨指數價格一般是通過對主流交易所的現貨價格進行加權平均得到的。永續合約的未實現盈虧、強制平倉的判斷等都是根據標記價格來計算的。采用標記價格可以避免永續合約價格的劇烈波動導致強制平倉。

永續合約的特點

永續合約能在加密貨幣市場獲得成功與其自身特點密切相關。

第一,永續合約沒有交割日,不需要交易者進行移倉、管理倉位和重建頭寸等操作。加密貨幣市場的交易者絕大多數都不是合格投資者,他們不具備必要的金融知識和交易經驗。永續合約的這一特點恰好能迎合加密貨幣市場上交易者對簡化交易難度的需求,從而獲得交易者的青睞。

斯洛文尼亞挖礦公司NiceHash被盜4000BTC幾周后 CEO宣布離職:洛文尼亞挖礦服務公司NiceHash在2017年的最后遭受了一次重大的黑客攻擊,總共有4000個BTC被竊取,損失將近6300萬美元。被盜幾周后NiceHash的CEO Marko Kobal宣布退出,波爾亞賽維克任職新一屆CEO。但Kobal相信,NiceHash的挖礦服務將保持運作能力,不會因為盜竊事件而停止服務。[2018/1/2]

第二,交易者可以利用永續合約的資金費率進行套利。交易者可以在永續合約市場建一個頭寸,同時在現貨市場上建一個抵消頭寸。這樣,資產自身的價格波動不會對交易者的總資產造成影響,但是交易者可以獲得資金費率金。當然,如果交易者對市場的走勢判斷失誤,也可能會損失資金費率金。同時,交易者還要考慮價格波動造成強制平倉的風險。

第三,作惡者難以操縱永續合約市場。永續合約的盈虧和強制平倉都是根據標記價格計算的,作惡者如果想惡意操縱永續合約市場,就需要先影響主流交易所的現貨價格。

第四,使用杠桿。像其他衍生品一樣,永續合約也給交易者提供杠桿。通過杠桿,交易者可以用很小的資金獲得更大的倉位。同時,很多交易所的永續合約在開倉之后可以調節杠桿倍數,也就是交易者可以調整強制平倉的價格,這對交易者更加友好。

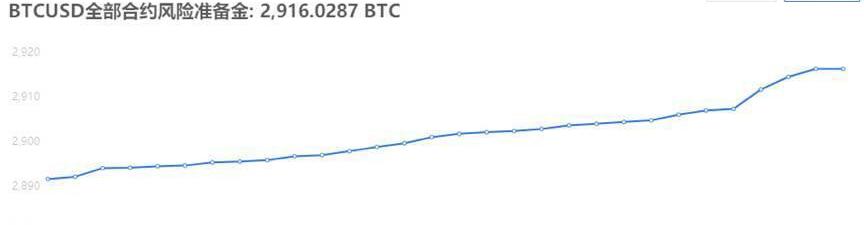

第五,主流的交易所都為永續合約提供風險準備金。如果交易者的永續合約被強制平倉,交易所就會啟動清算引擎接管交易者賬戶上剩余的倉位,并使用風險準備金來進行反向平倉。這是一個非常容易被交易者忽視的優勢。風險準備金的存在相當于交易所在強制平倉的價格向交易者提供了無限流動性,這個特點在傳統金融的期貨合約市場是不存在的。如果交易所的風險準備金不夠接管被強平用戶的剩余持倉,交易所將會按照規則對獲利方進行自動平倉。

圖1:OKEx的BTC風險準備金

永續合約的問題

第一,永續合約中引入資金費率可以在很大程度上避免永續合約的價格偏離現貨價格。但是,如果交易者對市場的走勢判斷錯誤,那么交易者需要向對手方支付資金費率金。由于永續合約每隔幾個小時就會進行一次結算,支付的資金費率金累計起來會是一筆很大的損失。

第二,永續合約中引入標記價格可以避免永續合約市場被惡意操縱導致強制平倉的問題。作惡者不能操縱現貨價格,但他們可以影響永續合約的價格來獲得資金費率金,特別是對于交易量不大的交易所。

第三,最初的永續合約的交易品種主要是BTC和ETH,它們的交易量比較大,流動性也比較好。但是后來很多交易所上線了其他加密貨幣的永續合約。這些加密貨幣的流動性不足造成價格波動更大,資金費率更高,更容易造成交易者的損失。

第四,交易者可以在永續合約中選擇倍數很高的杠桿。加密貨幣市場的波動非常大,再加上高杠桿,交易者的風險敞口會非常大。隨著市場的波動,一旦交易者的保證金低于閾值,系統就會進行強制平倉,交易者將失去合約保證金。

永續合約的發展

隨著加密貨幣市場的發展,永續合約也在不斷改進和完善。首先,主流交易所對永續合約交易者的保護在增強。針對每個交易品種,交易所都有風險準備金,并且風險準備金的累計數量在不斷增加。同時,通過對價格和頭寸的實時監控,減少市場被惡意操縱的情況。此外,交易所還推出了很多創新功能和交易方式,例如鎖倉擔保資產、實時結算、更智能的止盈和止損等。這些功能可以讓交易者更快地提取盈利資金,提高交易者的資金使用效率和用戶體驗。目前,很多交易所上線了幣本位合約和USDT本位合約。

幣本位合約也稱為反向合約,是加密貨幣市場的一種創新。幣本位合約使用美元等法幣進行計價,交易者使用對應的加密貨幣作為保證金來進行交易,最終也按對應的加密貨幣進行結算。例如,交易者參與BTC的幣本位合約,那么交易者要先持有一定數量的BTC作為保證金,其最終收益也按BTC來計算。由于幣本位合約使用對應的加密貨幣作為保證金,而加密貨幣的價值會發生波動,因此交易者在計算幣本位合約的價值或盈虧時不夠直觀,每次開倉都需要重新計算保證金和合約的價值。幣本位合約的盈虧曲線是非線性的,會進一步放大交易者的盈利或損失。

USDT本位合約也成為正向合約。USDT本位合約比幣本位合約更加直觀,其保證金和結算幣種都使用USDT。參與USDT本位合約的交易者不需要持有不同種類的加密貨幣,只持有USDT就可以參與所有交易品種的USDT本位合約。同時,USDT本位合約的保證金的價值不會發生變化,其盈虧曲線是線性的,交易者能夠清楚地計算合約的價值和盈虧。

思考和總結

傳統金融市場上的衍生品如期貨、期權和掉期互換等經過幾百年的發展已經非常成熟,監管部門對這些衍生品有完善的監管框架和要求。加密貨幣市場上的衍生品最初是借鑒傳統金融市場上的衍生品,但永續合約是加密貨幣市場的一種創新。為什么傳統金融市場沒有永續合約這種衍生品?最可能的原因是傳統金融市場的衍生品是實現風險管理和對沖的工具,而永續合約這種衍生品不符合監管要求,風險較高。

傳統金融市場對參與衍生品交易的合格投資者有嚴格的限定,不會允許非合格投資者參與高杠桿、高風險的投資。而加密貨幣市場還處于早期階段,對交易者沒有這么嚴格的限定。永續合約很好地契合了加密貨幣市場上交易者的特點和需求,取得了巨大成功。

加密貨幣的價格波動比較大,使用衍生品會進一步放大波動,再加上很多加密貨幣市場的參與者不理性的使用過高杠桿,他們很容易遭到大幅虧損。加密貨幣交易所需要正視這個問題,引導這些參與者控制倉位和管理風險敞口。監管機構需要制定和落實監管政策,使加密貨幣市場的衍生品更加規范和完善。例如,美國監管機構去年對BitMEX采取的一系列監管行動。

CME和?Bakkt?等傳統合規機構也開始參與加密貨幣的衍生品市場,推出了合規的比特幣期貨和期權產品,大獎章基金等機構也開始參與加密貨幣衍生品的交易。這些都意味著加密貨幣的衍生品市場會繼續向前發展,但永續合約在可以預見的時間內不會出現在合規交易機構。

Tags:加密貨幣ASHHASHKEY加密貨幣市場分析圖SWASHFilcoin Standard Full Hashrate TokenMKEY幣

本文來源深鏈財經。 2021年2月以來,ETH價格不斷攀升,最高突破2000美元大關。Gas費用本就高昂令以太坊開發者叫苦不迭.

1900/1/1 0:00:00作者:李強/DAG應用Bsure創始人本文旨在向讀者介紹DAG技術的架構、發展趨勢以及典型應用,希望能為大家思考區塊鏈的未來發展提供一種新的思路.

1900/1/1 0:00:00本文來自紐約客,作者:KyleChayka,《紐約客》專欄作者,編譯:LeoYoung。去年十月,昵稱為「Beeple」的數字藝術家MikeWinkelmann注意到,在他的網絡圈子里,越來越多.

1900/1/1 0:00:00本文來自于HashKeyResearch,作者為崔晨。穩定幣與其他加密資產相比,更適合作為定價與支付的工具,在加密資產市場中起到不可或缺的作用.

1900/1/1 0:00:00本文發布于以太坊愛好者,作者:Starkware,翻譯:阿劍。本文意在講解StarkEX為支持快速取款而提出的解決方案。本方案的優點在于,其速度完全獨立于L2的運營者生成有效性證明的速度.

1900/1/1 0:00:00鏈捕手消息,區塊鏈游戲平臺MOBOX上線72小時鎖倉金額為1億7萬美元,NFT交易市場交易量達165萬美元,最近24小時NFT交易量達87萬美元,其中單個NFT最高價達到了43333美元.

1900/1/1 0:00:00