BTC/HKD-0.18%

BTC/HKD-0.18% ETH/HKD-0.07%

ETH/HKD-0.07% LTC/HKD-0.18%

LTC/HKD-0.18% ADA/HKD-0.48%

ADA/HKD-0.48% SOL/HKD-0.11%

SOL/HKD-0.11% XRP/HKD-0.04%

XRP/HKD-0.04%本文發于鏈聞,作者為PaulVeradittakit,PanteraCapital合伙人

最近這段時間,穩定幣成為了一個非常熱門的話題,所以我覺得,如果我能提供較高級別指導的話,應該會給大家帶來不少幫助。在這一領域里,有些是與法定貨幣錨定的中心化穩定幣,有些責任基于算法的、非抵押去中心化穩定幣。在進入正文之前,我要首先感謝?EmptySetDollar?的LewisFreiberg和來自Nascent的DanElitzer,如果您想更深入地了解穩定幣,也可以看看DelphiPodcast播客推出的算法穩定幣系列內容。

一、穩定幣概述

穩定幣是指在公有鏈上發行的、且與法定貨幣掛鉤的代幣,其價值通常與美元等穩定的「常規」貨幣錨定。穩定幣資產旨在最大程度減少波動性,允許在某些交易所和DEX上以美元計價處理轉賬和結算交易,并且在價格不波動的情況下,為交易者提供了一種獲取比特幣和以太坊等加密資產的好方法。

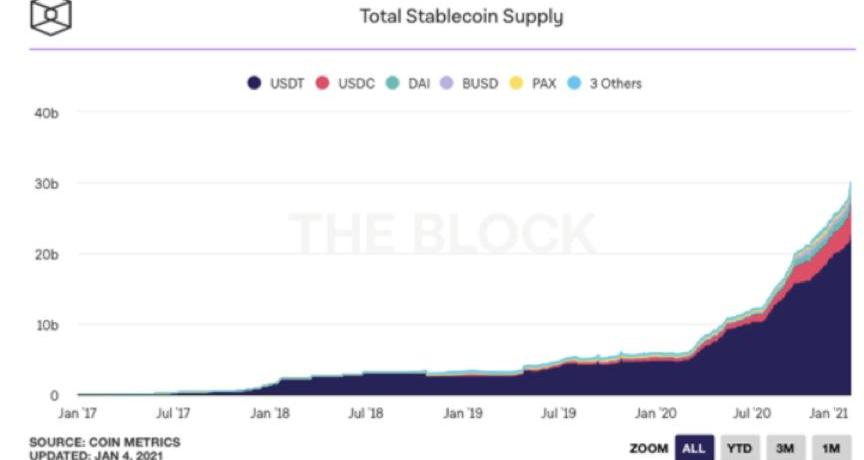

受DeFi熱潮影響,穩定幣在2020年取得了令人矚目的增長。實際上,上周美國貨幣監理署辦公室宣布,受聯邦監管的銀行可以使用穩定幣進行付款和其他活動。作為美國國內銀行的主要監管機構之一,美國貨幣監理署在一封信函中指出,區塊鏈與SWIFT、ACH和FedWire等其他全球金融網絡具有相同的地位,并認可將穩定幣和加密貨幣用作實時支付系統的合法替代品。目前,穩定幣總價值已超過300億美元,這一數字充分反映出投資者在動蕩時期對價格穩定資產的需求不斷增加。

現階段,加密貨幣市場大約有200多種穩定幣,其中?Tether?和Centre的USDC是加密貨幣市場中供應量占比最大的兩個穩定幣,Tether尤其受交易者歡迎,最近幾周其市值飆升速度很快,目前已經超過210億美元。自2020年初以來,Tether市值增長了四倍,占到四分之三以上的穩定幣市場份額。

Animoca Brands Japan已投資全球娛樂公司Rainshine Global:3月8日消息,Animoca Brands Japan全球娛樂公司Rainshine Global,投資金額未披露。

據悉,Rainshine Global是一家總部位于特拉華州的娛樂公司,特別關注Web3內容,并在印度、美國、英國、中東和東南亞開展業務。雙方將共同把日本知識產權(IP)推向全球市場,此外,Rainshine Global內容庫中的原創動漫IP將被帶到日本。[2023/3/8 12:49:13]

上圖來自:TheBlockCrypto

在瞬息萬變的加密市場中,穩定幣增長令人矚目,與真實美元不同,它們可以在數字生態系統中被輕松持有或轉移,讓投資者能夠獲得許多區塊鏈技術優勢和P2P價值轉移好處。不僅如此,交易者還將穩定幣視為投資高風險加密貨幣之前的「緩沖」。用美元或其他政府發行的法定貨幣購買穩定幣之后,交易者可以將穩定幣轉移到加密貨幣交易所進行比特幣和以太坊等加密貨幣的交易。

二、什么是算法穩定幣?

算法穩定幣使用價格穩定算法來追蹤特定的單位價格——通常為1美元,在以太坊等基礎加密貨幣支持的公共區塊鏈上運作。算法穩定幣價格由基于智能合約的市場和技術機制支持,智能合約將鎖定加密抵押品并實施價格穩定算法。與其他類型的穩定幣不同,算法穩定幣不可按1:1兌換美元,也沒有其他加密資產抵押支持,通常具有很高的自反性。算法穩定幣需求主要由市場情緒和市場走勢所驅動,代幣供應也會受到這些因素影響。

Pando Asset已在瑞士證券交易所發行加密貨幣ETP:8月4日消息,Pando Asset已在瑞士證券交易所SIX Swiss Exchange發行加密貨幣交易所交易產品(ETP)“Pando Asset Crypto 6 ETP”,該ETP主要跟蹤“Vinter Pando加密貨幣籃子6指數”。

由來自 Huobi、21 Shares 和 Deutsche Boerse 的成員組成,已與 Coinbase 達成合作,所有 ETP 均有 100% 的儲備資產。[2022/8/4 12:01:36]

2013年,第一個算法穩定幣實例在Bitshares區塊鏈上啟動。盡管2020年DeFi高速增長催生了類似Yam和Based之類的算法穩定幣項目,但截止目前運行時間最長的算法穩定幣是?Ampleforth?。

對于AMPL、以及類似的算法穩定幣,代幣供應量會隨著目標資產價格變化而變化,而代幣供應量變化會對持有算法穩定幣的每個賬戶帶來影響。「Rebases」操作通常會在預定義的時間間隔內進行,這意味著算法穩定幣網絡具有高度反應性。一般來說,算法有兩種穩定幣供應量調整方式,旨在糾正供需之間的不平衡:

當穩定幣價格上漲時,算法會增加穩定幣的發行數量;

當穩定幣價格下跌是,算法會減少穩定幣的發行數量。

舉個例子,我們可以以這樣一種方式設計算法:

如果價值1美元的穩定幣下跌至低于1美元時,該算法可以自動設置市場買單以推高價格;

如果價值1美元的穩定幣上漲到高于1美元時,該算法可以自動設置市場拋單出售資產以降低價格。

Yieldstreet與Pantera Capital合作推出首個加密基金:2月17日消息,另類投資平臺Yieldstreet宣布,通過與Pantera Capital合作,推出其首個加密基金Pantera Early Stage Token Fund I,以獲得以加密為重點的投資。(Business Wire)[2022/2/17 9:59:22]

另一方面,一些新的算法穩定幣項目會對代幣供應量「Rebases」進行限制,旨在而消除供應變化對每個錢包的影響。

上圖來自:CoinGecko

BasisCash是基于穩定幣Basis的全新多代幣協議——穩定幣項目Basis曾在2018年成功募集到1.33億美元資金,但并沒有啟動。從Basis分叉的BasisCash由三個代幣組成:

BAC——這是一個算法穩定幣,目前BAC代幣供應量接近9000萬枚;

BasisCashShares——當網絡出現通脹時,BasisCashShares代幣持有人可以要求增發BAC代幣;

BasisCashBonds——當網絡出現通縮時,用戶可以折扣價購買BasisCashBonds,當網絡退出通縮時,用戶可以用BasisCashBonds贖回BAC代幣。

BasisShare和BasisBond旨在確保BasisCash不會偏離1美元的錨定價格,舉個例子:

當BasisCash交易價格低于1美元時,用戶可以銷毀BasisCash并購買BasisBonds,這會導致BasisCash流通代幣供應量減少,BasisBonds沒有利息支出,也沒有到期日和過期日,只要BasisCash交易價格上漲到1美元以上時,用戶就可以直接贖回已購買的BasisBonds;

Pantera Capital當前已投資至少90家加密公司及協議:2月11日,The Block發布Pantera Capital投資版圖狀況。根據其內容,Pantera Capital管理著超過16億美元的資產,其自2013年將重點轉向了數字資產和區塊鏈技術。Pantera Capital目前的投資組合包括至少90家加密初創公司和相關協議,橫跨13個垂直領域。[2021/2/11 19:32:49]

當BasisCash交易價格高于1美元時,按照智能合約,用戶可以贖回BasisBonds,隨著BAC代幣需求逐步增加,將會有新的代幣被鑄造出來并分配給BasisShare持有人。

BasisCash代幣初始分配量總共為50,000枚,代幣分配會優先考慮那些將DAI、yCRV、USDT、sUSD和USDC代幣存入分配合約的用戶。此后,代幣分配范圍將擴大到為BasisCash-DAIUniswapv2交易對資金池提供流動性的用戶,用戶可以在其中將LP代幣存入分配合約并獲得BasisShares。

BasisCash于2020年11月30日啟動,鎖倉量峰值一度高達近2億美元,此后降至1.69億美元。一開始,DeFi交易者急于為該項目提供流動性,曾導致BAC穩定幣流動性池年化收益率達到驚人的10,000%。目前,BAC/DAI的單日收益率和年化收益率分別為1%和365%,DAI/BAS日收益率和年收益率分別為2%和365%。

EmptySetDollar是一個受到Basis啟發的算法穩定幣,于202年8月下旬推出,目前市值超過1億美元。該協議核心是ERC-20代幣ESD,ESD既是EmptySetDollar協議穩定幣,又充當治理代幣。目前,ESD代幣總供應量超過5億枚,單日收益率和30天收益率分別為4%和206%,LP代幣單日收益率和30天收益率分別為1%和40%。

動態 | PANews調查:90后是投資加密貨幣的主力 但00后更有潛力:PANews發起問卷調查,向4980位受訪者回收有效問卷4200份。結果顯示,98.22%的受訪者聽說過比特幣等加密貨幣,63%的受訪者認為不需要使用加密貨幣作為支付手段。90后是投資加密貨幣的主力,但00后更有潛力。投資加密貨幣不能說明投資人有較高風險偏好。40%的受訪者未來有投資加密貨幣的意愿。[2018/12/26]

BasisCash目前仍處于發展早期階段,相比之下,ESD卻經歷了多次通脹和通縮周期。ESD具有三個主要功能:

穩定性——通過使用Uniswap激勵交易池中的時間加權平均價格預言機,ESD實現了供應量自發通脹和通縮,旨在將價格穩定在1美元左右,以獎勵在協議中促進穩定性的參與者。

可組合性——ESD遵循ERC-20代幣標準,可實現整個DeFi基礎架構的無縫集成。

去中心化——一直以來,ESD都采用的是去中心化鏈上治理,代幣持有者社區對協議的任何更改或升級進行投票。

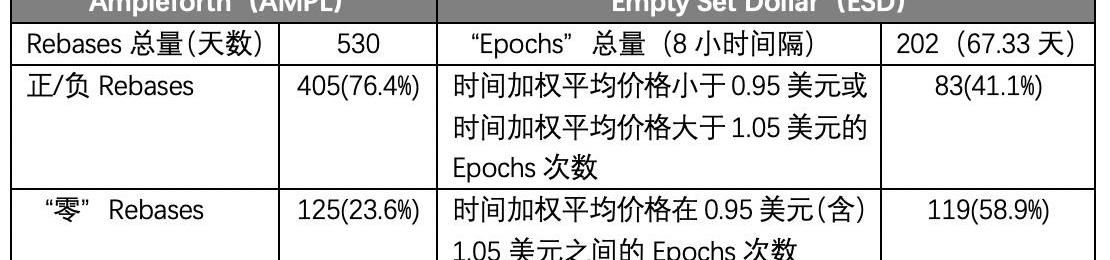

實際上,到目前為止,在ESD的200多個供應「epochs」中,60%的代幣時間加權平均價格在0.95美元和1.05枚范圍內,這表明ESD代幣穩定性是Ampleforth的兩倍以上,要知道,ESD誕生時間并不長,而Ampleforth則是目前運行時間最長的算法穩定幣。

三、ESDvs.BasisCash

像BasisCash一樣,ESD也利用債券來「資助」協議債務,但必須通過銷毀ESD代幣來購買債券,如果協議出現通脹則可以贖回ESD。但是,與BasisCash的「三代幣」模型不同的是,在網絡償還債務后通脹時,ESD沒有像BasisCashBonds這樣的通脹獎勵代幣。為了解決這個問題,ESD代幣持有人持有者可以在ESD去中心化自治組織中「質押」他們的ESD,并以按通脹比例獲得代幣分配,上限為3%。

ESD「暫存」模型的終極功能與BasisCashShares「三代幣」系統非常相似,需要在「暫存」期間來將ESD代幣與DAO解除綁定,ESD代幣會被臨時「暫存」15個epochs,在此期間,這些代幣既不能被其所有者交易也不能獲得通脹獎勵。

將ESD綁定到DAO會帶來流動性風險,而購買BasisCashShares會帶來價格風險,但這兩種方式都會讓用戶有可能在未來獲得通脹獎勵。但是,針對來自DAO的綁定ESD和非綁定ESD的「暫存」要求也會造成額外的「時間風險」和流動性不足,這都是ESD獨有的問題。

資料來源:LewisFreiberg

值得一提的是,穩定幣已經帶來了新的監管挑戰。根據美國國會法案——《穩定幣約束和銀行執照執行法案》,要求穩定幣發行方在發行任何穩定幣之前必須獲得銀行憲章和監管部門的批準。像BasisCash這樣的算法穩定幣,以及目前沒有銀行憲章而運作的其他穩定幣發行方都屬于這一法案的監管范疇。可能擔心Basis.io被關閉或未來遭遇可能的監管,Based和ESD算法穩定幣項目創始人都是匿名的。盡管監管在不斷發展,但算法穩定幣的創新正在塑造DeFi貨幣未來,并且在保持價格穩定的同時,在實現安全數字交易方面可以發揮關鍵作用。

四、Basis和ESD的分叉

作為BasisCash和ESD協議的分支,市場上已經出現了一些全新的算法穩定幣。比如,MithrilCash是Basis的分叉,該算法穩定幣項目于2020年12月30日推出。MithrilCash的經濟模型功能與中央銀行確定法定貨幣的目標價值非常相似。通過買賣債券,MithrilCash控制了整個代幣的供應量,以實現1美元的目標價值。執行MithrilCash代幣MIC背后算法的智能合約將使代幣價格維持在0.99美元至1.01美元之間,以確保長期的可預測性和可靠性。

MithrilCash協議有三個代幣:

MithrilCash——這是MithrilCash系統中的穩定幣,目標值為1美元。目前,流通供應量接近2900萬枚。

MithrilShare——這是一種可以獲得通脹獎勵的所有權代幣,在協議中質押資產的人可以獲得MIS代幣。

MithrilBond——這些債券各自持有一個MIC的價值,一旦其價格超過1美元,也可以贖回一個MIC。MIC和MIB均旨在提高價格并引導MIC達到其目標價值。

隨著對強大穩定幣選擇權需求的不斷增長,MithrilCash提供了一種非常有前途的、可靠的代幣模型。

DynamicSetDollar?是另一種全新的算法穩定幣,它是ESD的分叉。該協議具有兩個主要功能:

價值穩定

在通脹和通縮階段給投機者帶來獲利機會。

DynamicSetDollar推出了一個具有價格反應性的ERC-20算法穩定幣DSD,該代幣對ESD協議進行了改進,包括:

增加優惠券兌換罰金以減少機器人交易程序操縱代幣價格的影響;

將epoch周期時間縮短至2小時,使協議對價格波動更具反應性。

使用DSD,雖然機器人交易程序仍可以執行代幣兌換交易,但對協議的影響會大幅減小。

五、穩定幣的影響力將越來越大

穩定幣的出現促進了交易和價值轉移,將數字貨幣的效率、安全性和速度與法定貨幣的穩定性有效結合在一起。目前,全球穩定幣交易規模已經達到數十億美元,而且需求還在持續增長。

在不斷發展的經濟和技術時代里,穩定幣扮演了傳統支付和金融行業顛覆者的角色。在這個時代,大型科技公司提供的金融產品和系統產品正在取代傳統銀行的服務。例如,Facebook的Libra穩定幣項目可以會吸引用戶大規模采用,繼而有可能重塑數字支付格局,并給全球金融體系、主權法定貨幣流通和貨幣政策帶來新挑戰。

美國監管法規同樣也在與時俱進,比如,最近美國貨幣監理署批準銀行可以使用穩定幣,凸顯出機構客戶對使用穩定幣進行銀行業務和授權付款活動的需求不斷增長。預計在未來十年,全球經濟中大約70%的附加價值將來自數字平臺,穩定幣提供了一種安全的、價格穩定的全新支付系統,非常適合動態金融市場。

Tags:穩定幣BASASISIS數碼港元是穩定幣嗎coinbase中文叫什么交易所Stasis EursEternal Oasis

本文系鏈捕手原創文章,作者胡韜。連續發幣者在區塊鏈行業并不罕見,其中BM與AC是其中最具知名度的兩位.

1900/1/1 0:00:00本文發布于TheDefiant,作者為BlakeWest,并由編譯Echo。代幣持有人越多,社區投票頻率越高,項目的去中心化程度就越高嗎?近日,《TheDefiant》刊登了一篇由BlakeWe.

1900/1/1 0:00:00Carrie/文,轉自“ChainHillCapital仟峰資本”公眾號,原文章標題:《Carrie:主流機構助推比特幣成為全球資產》本文系ChainHillCapital仟峰資本管理合伙人Ca.

1900/1/1 0:00:00作者:AshwinRamachandran與HaseebQureshi,分別是區塊鏈風險投資機構DragonflyCapital初級合伙人與管理合伙人編譯:PerryWang時間得追溯到2016.

1900/1/1 0:00:00鏈捕手消息,網信江蘇發布《習近平自述:“我”的互聯網思維》,文章稱《習近平關于網絡強國論述摘編》一書近日在全國發行,其中總書記的自述.

1900/1/1 0:00:00鏈捕手消息,建立在Serum和Solana上的去中心化交易平臺Bonfida宣布完成由CMSHoldings領投的450萬美元種子輪融資,ThreeArrowsCapital.

1900/1/1 0:00:00