BTC/HKD+2.27%

BTC/HKD+2.27% ETH/HKD+2.79%

ETH/HKD+2.79% LTC/HKD+1.77%

LTC/HKD+1.77% ADA/HKD+2.31%

ADA/HKD+2.31% SOL/HKD+1.64%

SOL/HKD+1.64% XRP/HKD+2.53%

XRP/HKD+2.53%

最近上鏈的現實世界資產情況如何?

在過去的幾個月里,傳統的基金和資產發行人推出了通過公共加密網絡將其他資產代幣化的計劃。這不只增強了人們對將現實世界資產帶到鏈上的興趣,并為DeFi的收益創造了新的機會。私募股權公司HamiltonLane與數字資產發行平臺Securitize合作,將其21億美元旗艦股票基金的一部分在Polygon網絡上代幣化。該基金要求最低投資額為2萬美元,遠低于私募股權投資者通常的最低投資額500萬美元。HamiltonLane是最大的私募股權管理公司之一,2021年在私募市場投資超過370億美元。它管理著8240億美元的資產。同樣,新加坡金融管理局宣布了“守護者項目”,這是一項試點項目,將可用于各種DeFi策略的債券和存款代幣化。參與該項目的銀行將能夠將可在許可的流動性池中使用的債券和存款代幣化。這些資金可以在Aave和Compound等DeFi應用程序上出借以賺取利息,或作為獲得信貸的抵押品。該試點項目已經招募了摩根大通、星展銀行和Marketnode作為合作伙伴。DeFi原生收益熊市遇冷,轉向代幣化RWA

瑞銀發言人:中銀國際在以太坊上發行的代幣化票據不涉及中央證券存管機構:6月19日消息,中銀國際首次在以太坊上成功發行2億元人民幣全數字化結構性票據,該產品由瑞銀負責發起。雖然傳統票據需由中央證券存管機構(CSD)持有,但這款證券產品是作為智能合約創建并直接在以太坊網絡上注冊,因此不涉及CSD,而選擇以太坊這樣的公共區塊鏈可以實現不同市場參與者之間更大的互操作性和連接性,瑞銀客戶可以使用法定貨幣購買該產品,同時瑞銀擔任該產品的托管人,中銀國際副首席執行官Ying Wang則在此前一份聲明中表示該產品專為亞太地區的客戶設計。[2023/6/19 21:46:04]

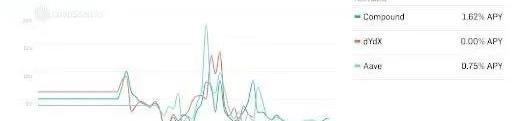

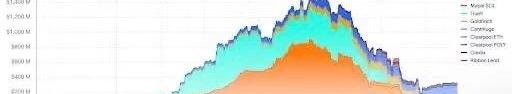

自2020年第一批DeFi協議開始獲得吸引力以來,它們一直是吸引用戶和交易員進入加密貨幣領域的驅動力。DeFi的實驗提供了創新的金融應用程序,如去中心化的自動化做市商、穩定幣、貸款、保險、跨鏈橋、合成資產和衍生品。DeFi應用程序中的總鎖定價值,隨著資產價格上漲和新用戶的加入,在2021年12月飆升至2480億美元的峰值。TVL因流動性挖礦而暴增——協議通過暫時提高收益,為用戶提供協議原生代幣的代幣獎勵來引導增長。在2022年熊市期間,由于代幣價格下跌,用戶對加密貨幣的普遍興趣減弱,導致回報是非持續的。穩定幣USDC的歷史貸款利率在2020年12月達到峰值,Aave為18%,Compound為8%。目前,這兩種債券的收益率分別跌至0.75%和1.62%。

區塊鏈安全公司GK8將為Stellar網絡提供托管和代幣化服務:金色財經報道,區塊鏈安全公司GK8宣布與Stellar建立托管伙伴關系,將為Stellar Lumen網絡提供托管和代幣化服務。通過與Stellar集成,GK8的客戶可以在托管環境中訪問XLM投資。GK8表示,其基礎設施消除了網絡攻擊的風險,同時還提供了可擴展的高頻交易。[2021/9/7 23:05:00]

DeFi收益率一直在下降。由于一年期美國國債收益率約為5%,投資者紛紛涌向安全的政府債券。隨著美聯儲放棄零利率政策,一年期國債收益率從2021年12月的0.3%上漲,國債收益率出現了爆炸性增長。

Rare Cask公司將蘇格蘭威士忌收藏品代幣化:Rare Cask公司將稀有威士忌系列收藏品Casks of Distinction代幣化,該系列基于Zilliqa區塊鏈的ZRC-2代幣標準,并將在新加坡Hg Exchange交易所上線。Zilliqa商業技術高級總監Saayan Choudhury表示,Casks of Distinction系列代表了蘇格蘭釀酒廠的高質量的單一麥芽蘇格蘭威士忌酒桶的集合。(Cointelegraph)[2021/1/19 16:32:00]

美國國債收益率隨著利率的上升而飆升。隨著傳統金融的無風險利率上升和DeFi收益率下降,投資者對DeFi的參與在近幾個月大幅減少,TVL從2021年12月的高點下降了73%,跌至目前的660億美元。

動態 | 瑞士加密谷協會發布資產代幣化論文:金色財經報道,12月2日,瑞士加密貨幣行業組織加密谷協會(CVA)發布了資產代幣化論文。該協會董事會成員兼監管政策工作組聯絡員Mattia Rattaggi表示,該論文將為尋求在瑞士開展證券型代幣發行或交易證券型代幣的企業家提供有用的指導,并將幫助他們從法律和技術角度解決問題。該論文是在資產代幣化工作組主席Florian Ducommun的領導下,由HDC、PwC、MME、Seba和Lykke等公司的律師、合規專家和技術專家共同撰寫。該協會表示,該論文將“通過簡化流程來增進對法律、法規和技術環境的了解,并確保符合市場標準,旨在瑞士創建一個強大的區塊鏈技術框架。 ”[2019/12/5]

DeFi的TVL自2021年達到峰值以來一直在下降。為了吸引新的資本,DeFi協議開始將RWA作為抵押品或新的投資機會的來源,為投資者提供更一致的回報。自2018年以來,房地產、大宗商品、私募股權和信貸、債券和藝術品等現實世界資產的代幣化一直在悄然滲透進我們的生活。以前被稱為“證券型代幣”或“代幣化證券”,代幣化RWA利用區塊鏈技術將傳統資產帶到鏈上。代幣化RWA提供了切實的好處,包括降低投資最低限度和通過部分所有權增加訪問權限,增加以前非流動性資產的交易,增強透明度和安全性。因為區塊鏈上有不可更改的交易歷史記錄,以及自動化的所有權管理。七大RWA私人信貸區塊鏈協議加在一起的歷史貸款價值為42億美元,進行中的貸款為4.56億美元。這些協議使用DeFi為企業提供私人貸款,包括Maple、Centrifuge、Goldfinch、creditx、TrueFi、Clearpool和RibbonLend。它們的平均年利率為12.63%。MapleFinance的首席執行官兼聯合創始人SidneyPowell指出:“代幣化RWA使DeFi受益,因為它可以為非加密本地的企業和客戶提供服務。只要我們只接受比特幣或以太坊作為質押品,DeFi的貸款就有上限。能夠接受代幣化的房地產或公司財產的擔保,降低了加密貨幣貸方和投資者的風險,這使現實世界的企業可以使用DeFi。”

動態 | FAT Brands與Cadence合作將3000萬美元債券代幣化:FAT Brands首席執行官Andy Wiederhorn表示,該公司正在與Coinbase支持的私人信貸數字證券化和投資平臺Cadence合作,在以太坊區塊鏈代幣化3000萬美元的債券。FAT Brands將通過傳統的紙質合同發行證券,而Cadence隨后將根據這些票據創建數字代幣。據悉,FAT Brands擁有Fatburger、Buffalo’s Cafe和Bonanza Steakhouse在內多個特許經營權。(dailyhodl)[2019/10/10]

DeFi的貸款也在下降。DeFi如何在代幣化RWA這條路上走得更遠?

DeFi必須提供比傳統投資更高的收益率,才能保持競爭力并吸引資本。MapleFinance、Goldfinch和Centrifuge等DeFi應用程序從加密貨幣持有者那里籌集資金,并通過各種策略將其借出以產生收益。MapleFinance是機構借款方利用DeFi生態系統獲得低額抵押貸款的平臺。池子代表是在平臺上負責保險承保和管理池子的信貸專業人員,他們尋找機構借款人,為每個貸款池制定條款。然后,貸款人可以將加密貨幣資金存入他們希望支持的池子中,借出資產以換取收益。迄今為止,Maple累計提供了近18億美元的貸款。Goldfinch專注于為新興市場的現實企業提供貸款。借款方必須接受審核,以確定他們是否有資格獲得貸款。一旦獲得批準,他們可以創建池并確定貸款條款,如利率、貸款金額、期限和滯納金。貸方可以選擇向第一批在減值貸款中遭受資本損失的個人池提供資金,從而獲得更高的回報。或者,流動性提供者可以提供在所有借款人池中分配的資本,從而獲得較低的收益率,同時降低資本損失風險。Maple和Goldfinch專注于私人信貸,而Centrifuge則可以將更多形式的現實世界資產引入DeFi生態系統,例如房地產貸款和貨物發票。在Centrifuge協議上的首款資產抵押市場Tinlake上,發起者將現實世界的資產轉換為NFT,并包括相關的法律文件。使用NFT作為代表RWA的抵押品創建資產池,然后投資者可以向與其風險偏好相匹配的資金池提供資金。將現實世界的資產代幣化可以讓DeFi進入一些最大的金融市場。2020年全球房地產價值327萬億美元,2022年非金融企業債務超過87萬億美元。這些都是巨大的市場,代幣化可以為其帶來更高的流動性和新的投資者。投資者如何把握代幣化RWA在DeFi上的收益機會?

在評估產生收益的機會時,投資者應該查看利用現實資產的現有DeFi應用程序的跟蹤記錄。查看他們是否遭遇過違約,了解其保險承保、盡職調查流程和管理風險的方式。隨著不斷發展,那些要求借款方超額抵押,且能夠獲得保險或在違約情況下有支持機制的保險承保人可能會有最佳表現。值得注意的是,MapleFinance在2022年12月的一個貸款池中有3600萬美元的違約貸款。借款方OrthogonalTrading因FTX的倒閉而遭受損失。為了應對這一情況,Maple推出了2.0版本,為不良貸款引入了更即時的違約和清算程序。這表明對于像Maple這樣的低額抵押DeFi貸款平臺,借款方需要更好的風險參數和行業多元化選擇。除了直接貸款,投資者還可以通過購買原生代幣來押注以RWA為重點的DeFi協議。這些代幣的價格將與加密市場行情相關,但可能會對熱門交易平臺表現出更大的升值潛力。

Tags:EFIDEFIDEF代幣化HEFI幣Mooni DeFiDecentralized Tower Defense代幣化票據

四個月前,我曾發表「MEV保護的四個象限」一文,討論破解MEV困境的不同方法。然而,幾個月以來,MEV領域發生諸多變化.

1900/1/1 0:00:00過去24小時,市場出現了不少新的熱門幣種和話題,或許它們就是下一個市場焦點。市場總結 1.熱門幣種方面: RIO:一個數字和現實世界資產的Web3生態系統,測試網已經上線,Alpha版本還有14.

1900/1/1 0:00:00此前,SOL鏈上主流NFT市場MagicEden上線Launchpad功能,PANews曾撰文詳解其運營狀態,為NFT交易平臺和用戶剖析其可優化的運營方式和投資方式.

1900/1/1 0:00:00今天,受美國硅谷銀行瀕臨倒閉影響,加密市場全線下跌,比特幣跌破2萬美元創近兩月新低。有關最新行情分析,推薦閱讀《比特幣跌破20000美元,硅谷銀行連累了加密市場?》.

1900/1/1 0:00:00熟悉DoraFactory的用戶多半不會對DoraHacks陌生,這是一家成立于2014年的開發者激勵平臺和Hackathon組織,也是國內最具有影響力的極客和開發者社區.

1900/1/1 0:00:00近日,根據相關法庭文件披露,MystenLabs3月22日與FTX債務人達成協議,將以9630萬美元的現金回購FTX對MystenLabs的股權投資和SUIToken權證.

1900/1/1 0:00:00