BTC/HKD+3.7%

BTC/HKD+3.7% ETH/HKD+4.3%

ETH/HKD+4.3% LTC/HKD+4.13%

LTC/HKD+4.13% ADA/HKD+4.46%

ADA/HKD+4.46% SOL/HKD+2.84%

SOL/HKD+2.84% XRP/HKD+3.36%

XRP/HKD+3.36%有人說,美元即將走向終結。因為美聯儲向銀行系統提供緊急流動性,這意味著重啟量化寬松政策。這一次,美國將無限印鈔,美元將比舊金山的風投機構在硅谷銀行失敗時向美聯儲發送推文的速度更快地崩潰。最著名就是Balaji賭注:3月18日,Coinbase前首席技術官BalajiSrinivasan與匿名推特用戶JamesMedlock達成關于比特幣價格預測的賭約,根據提議的條款,如果比特幣的價格未能在6月17日之前達到100萬美元,Medlock將贏得價值100萬美元的USDC,同理如果比特幣到該日期至少價值100萬美元,那么Balaji可以獲得1枚BTC。這個40:1賠率的賭注為期90天,沒有行權價或觸發價,非常諷刺。作為一個前對沖基金經理,我也希望自己每天都能開這種賭注。然而,Balaji說得也有道理,「就像2008年一樣,銀行家們再次撒謊了」,「央行、銀行與監管機構都知道一場巨大的崩潰即將到來,但它們從未通知儲戶」,「任何押注長期國債的人都死于2021年,而現在,任何押注短期國債的人都將死于2023年。如果你將大量資產鎖定在三個月的國債上,那處境將會極其糟糕。大銀行提供的約5%利率是一個陷阱,對于那些追隨美聯儲的國家來說,大多數法定銀行賬戶現在也是陷阱」。的確,部分準備金制度天生就容易受到我們過去稱之為「流動性擠兌」的威脅。

俄羅斯前總統:2023年美元將輸給數字貨幣:金色財經報道,俄羅斯前國家總統梅德韋杰夫表示,數字法定貨幣將在明年普及,而美元將失去其全球儲備貨幣的地位。他在社交媒體上表示:“數字法定貨幣將被積極使用”,而“所有最大的股票市場和金融活動將離開美國和歐洲,轉移到亞洲”。

在即將過去的一年里,俄羅斯當局一直在努力擴大數字資產的法律框架,并監管加密貨幣,特別是在金融限制下將其用于跨境結算。雖然正在開發自己的數字盧布的俄羅斯銀行提議全面禁止該國的加密交易,但梅德韋杰夫在1月份對俄羅斯媒體表示,禁令可能會產生相反的效果。[2022/12/30 22:17:11]

《富爸爸窮爸爸》作者:若BTC跌至2萬美元將購買更多:1月25日消息,《富爸爸窮爸爸》作者羅伯特·清崎(Robert Kiyosaki)近日發推稱:“比特幣正在暴跌。我曾以6000美元和9000美元的價格購買了比特幣。如果比特幣測試2萬美元的水平,我會購買更多。是時候變得更富有了。”他補充說,白銀是目前最好的交易,并強調,“銀價仍比高點低50%。”(Bitcoin.com)[2022/1/25 9:11:07]

然而,注意到一件事與理解其運作方式其實是非常不同的兩個角度。Balaji所認為的金融系統缺陷實際上是該系統的一種特征。想象一下,你可以用價值100美元的資產來支付2000美元的消費嗎?現在的情況是,你不必通過價值100美元的資產來支付100美元的消費,只需要用5美元的就可以了。當資產供不應求時,這是個不錯的方法。

灰度創始人:狗狗幣月底前達到1美元將捐款100萬美元:灰度創始人Barry Silbert再度在推特表示:“我們從(做空狗狗幣)中賺到的錢都將捐獻給金融教育和與比特幣相關的事業。更有趣的是,如果狗狗幣在5月31日前達到1美元,我們將向Dogecoin社區選定的慈善事業捐款100萬美元。”今日凌晨消息,Barry Silbert發推稱是時候將狗狗幣轉換成比特幣了,并披露已通過ftx.com/trade/DOGEBEAR2021/USD做空狗狗幣。[2021/5/9 21:39:46]

Coindesk:比特幣價格超過8135美元將中止看跌:Coindesk技術分析表示,BTC價格正在試探7240美元,有可能跌破7000美元。此舉可能使50日均線處于200日均線下方(形成死亡交叉)。作為一個滯后的指標,死亡交叉不太可能造成重大損失,因此BTC周收盤價可能不會低于6600美元。另一方面,如果每日收盤價高于8135美元(橫盤通道上限),看跌觀點或將終止。[2018/3/29]

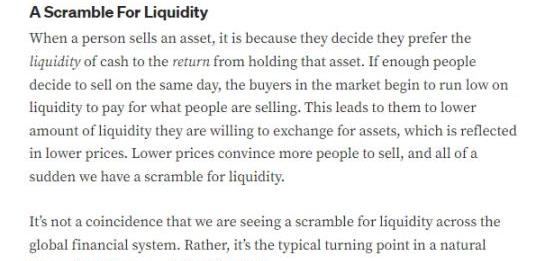

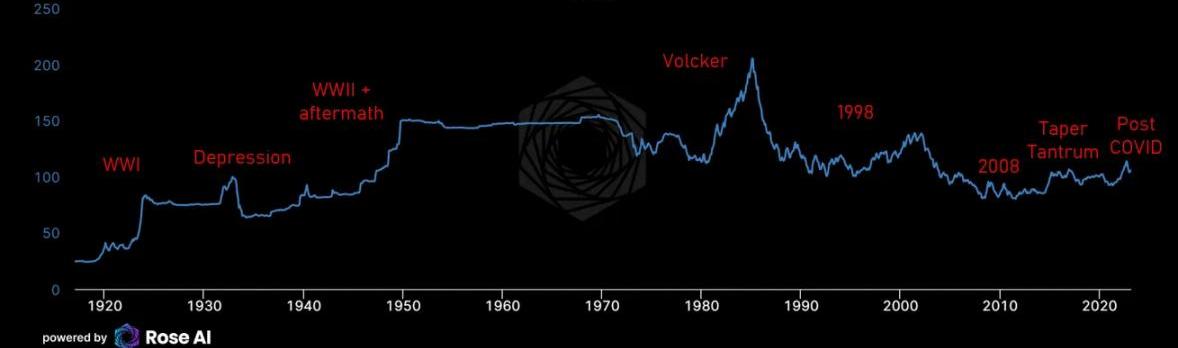

沒錯,正是從事此類行為的金融機構天生就容易受到「擠兌」的威脅。通常情況下,存有2000美元的儲戶并不會同時取款,所以為什么要存2000美元呢?然而,當所有存了2000美元的儲戶都要求提現時,問題就出現了。但正是在「那又怎樣」的情況下,Balaji的「邏輯錯了」。事實證明,我們幾乎唯一能確定的是銀行擠兌會產生通貨緊縮,因為去杠桿化的過程是破壞貨幣的過程。當存有1000美元的儲戶要求提現而銀行只有100美元的「錢」時,它們只有兩種選擇:向其他銀行求助為其債務提供資金支持;出售資產。問題在于,如果存有1000美元的儲戶從一家銀行要求提現,那他也有可能向其他銀行提出同樣的要求,因此很難找到愿意在銀行擠兌期間借給你錢的人。因此,銀行只有一個選擇:出售資產。隨著系統流動性的流失,資產價格也會下降。作為決策者,這種現象并不意味著它是一種漏洞,而是一種系統特征!因為美聯儲的工作不是幫你賺錢,相反,貨幣緊縮是減緩或破壞貨幣與信貸創造的過程。關鍵就在于,大家現在手上可用的錢變少了。美聯儲與鮑威爾一直在強調未來幾個月的可能面臨的糟糕情況,但銀行卻一直忽略。如果你不做好準備,市場就會予以懲罰。看看美國通脹史就更清楚了。在過去200年的經濟史上,大約20次通縮時期中有15次是金融危機的直接結果。事實上,這種「恐慌」過去極為常見,預計每5至15年就會發生一次。

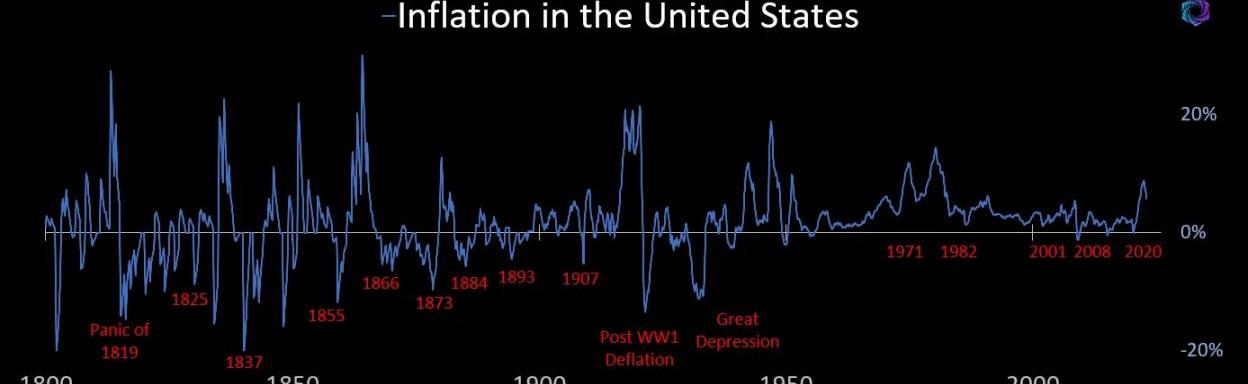

因此,盡管我們仍然不知道這次銀行系統的壓力是否真的是系統性的,但如果確是如此,緊隨其后的將是通縮而非通脹。特別是對新興經濟體而言,現在要注意的是銀行危機導致資本外流,甚至是貨幣基礎受到傷害。這是Balaji可能想到的。當你考慮到沙特以人民幣結算石油與最近俄羅斯將用人民幣來結算貿易的消息時,可以肯定的是,全球大國正在盡最大努力消解美元作為全球儲備貨幣的地位。譬如,3月10日,中國推動伊朗與沙特恢復外交關系。但他們忽略的是,全球儲備資產的絕大部分仍然是美元。

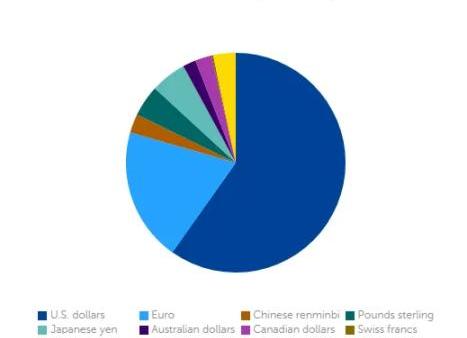

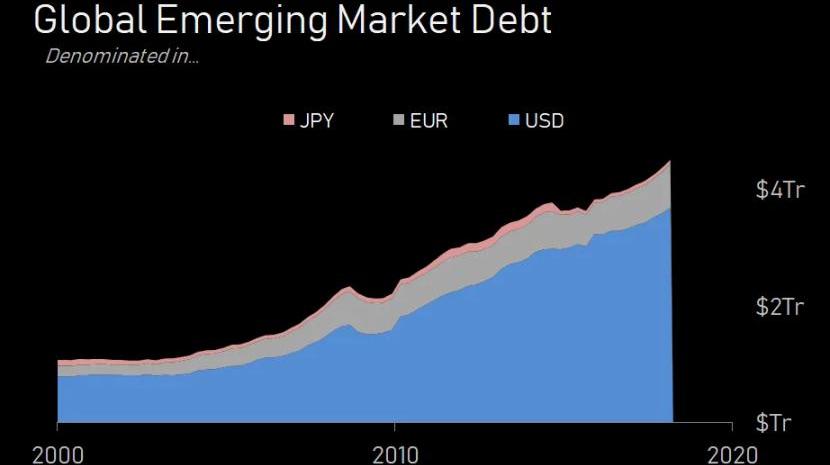

同時,絕大多數的新興市場債務也以美元計價的。

這取決于你如何計算,但全球新興市場的債務規模大約在5至65萬億美元左右!

簡而言之,如果你像我一樣擔心全球金融體系的狀況,那也許并不想做空美元。原地址

錯過ARB空投,別擔心,Crypto行業永遠都有機會,只要有執行力就能獲得下一個機會,本文將為大家介紹一個不錯的項目——ZetaChain.

1900/1/1 0:00:00近日,元宇宙開發公司LandVault宣布完成3700萬美元融資,這是最近該領域為數不多的大手筆融資案例.

1900/1/1 0:00:00我們之前已經討論過未來數百萬個區塊鏈的樣子,一些是通用的公鏈,但其中絕大多數是用于特定的應用程序,即應用鏈.

1900/1/1 0:00:00今天在這里我們討論一下從最近加密行業的動蕩中學到了什么,以及監督和監管在幫助銀行管理與該行業的互動方面和支持它的創新技術方面應該發揮什么作用.

1900/1/1 0:00:003月21日,分布式渲染項目RenderNetwork宣布在Solana網絡上構建BME模型,以回應社區對從Polygon網絡轉向Solana的提案.

1900/1/1 0:00:00一季度行情即將接近尾聲,比特幣和以太坊的走勢越來越趨同,幾乎完全相關。比推終端數據顯示,以太坊年初至今(YTD)上漲了50.02%,但比特幣卻飆升了72.30%,有望創下兩年來最佳的季度表現.

1900/1/1 0:00:00