BTC/HKD+0.56%

BTC/HKD+0.56% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD+1.46%

LTC/HKD+1.46% ADA/HKD-0.72%

ADA/HKD-0.72% SOL/HKD+3.52%

SOL/HKD+3.52% XRP/HKD-0.9%

XRP/HKD-0.9%FTX暴雷事件余波未止,去中心化和透明度越來越受到關注。交易活動從CeFi遷移到DeFi不是“是否”的問題,而是一個“何時”的問題。在過去幾個月,像GMX這樣的永續合約協議備受關注。在GMX的獨特設計之上,已經發展出一個獨立的生態系統。要點速覽

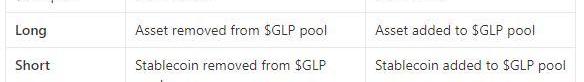

GMX完全在鏈上運作,并使用AMM功能來實現杠桿交易。在GMX上,交易者完全了解對手方的情況,這與在CEX上交易完全不同GMX與其他永續合約協議如dydx不同,它完全在鏈上運作,并使用AMM功能來實現杠桿交易。GLP池包括50%的穩定幣和50%的藍籌資產。GMX使用GLP池為交易者提供4個代幣/美元交易對。GMX運營雙代幣模式:$GLP和$GMX。$GLP是LP的“流動性證明”收據,而$GMX是協議的效用和治理代幣。GMX上的交易是零和游戲:如果交易者贏,LP就輸。如果交易者輸,LP就贏。GMX的主要好處:1.零滑點2.高資本效率GMX的主要挑戰:1.LP面臨的交易偏差2.無法平衡未平倉合約3.預言機操縱4.缺少交易對GMX

GMX是一個去中心化的現貨和永續交易所,為交易者提供高達50倍杠桿的資產交易能力。該協議目前在Arbitrum和Avalanche上運行。在每個鏈上提供4個代幣/美元對進行交易。在GMX上,交易者完全了解對手方的情況,這與在CEX上交易完全不同。GMX與其他永續合約協議如dydx不同,它完全在鏈上運作,并使用AMM功能來實現杠桿交易。單一的多資產池

Lido已上線以太坊提款用戶界面,領取需1至5天:5月23日消息,流動性質押協議Lido在推特上表示,用戶現在可以直接通過Lido用戶界面(UI)取消質押stETH/wstETH。

提出提款請求的步驟為:1.訪問提款頁面;2. 按“請求”選項卡;3.選擇stETH或wstETH的數量;4. 按“請求提款”;5.確認交易。提款請求由NFT表示,當請求準備好被認領時,NFT將發生變化。在領取ETH后,NFT將被銷毀。用戶可以出售該NFT,但如果將NFT出售或轉移到您無法控制的賬戶,將無法領取提款,強烈建議不要以低于領取價值出售NFT。

領取提款的步驟為:1.等待1至5天;2.訪問提款頁面;3.點擊Claim選項。需要注意的是,在特殊情況下,提款時間可能需要更長的時間。

此外,若要跳過提款隊列并在幾分鐘內退出stETH,可以選擇使用支持的DeFi聚合器將stETH/wstETH兌換為ETH,確切的stETH/ETH比率可能因時間和聚合器而異。[2023/5/23 15:20:21]

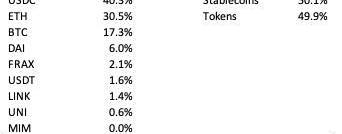

與其他以單一資產流動性池運作的DEX相比,GMX上的流動性提供者向單一的多資產池提供流動性。LP通過鑄造$GLP來提供流動性。$GLP是一種跟蹤相關指數價格變動的資產。$GLP是LP的“流動性證明”收據。Arbitrum上的$GLP池是一個指數,由大約50%的穩定幣和50%的藍籌代幣組成。

Circle歐洲政策負責人:銀行限制客戶使用加密貨幣是非常錯誤的:金色財經報道,Circle 歐洲政策負責人 Teanna Baker-Taylor 表示,銀行限制客戶使用加密貨幣是“非常非常錯誤的”。英國銀行采取的限制客戶使用加密貨幣的行動“不符合消費者保護的精神”。我認為很明顯的一件事是,英國銀行現在正在積極取消個人銀行賬戶,而不僅僅是公司。這不僅僅是拒絕向公司提供銀行賬戶,銀行因為個人決定購買完全合法的加密資產而取消了個人銀行賬戶。對我來說,這感覺非常非常錯誤,而且不符合消費者保護的精神。感覺非常父權制。[2023/4/4 13:43:02]

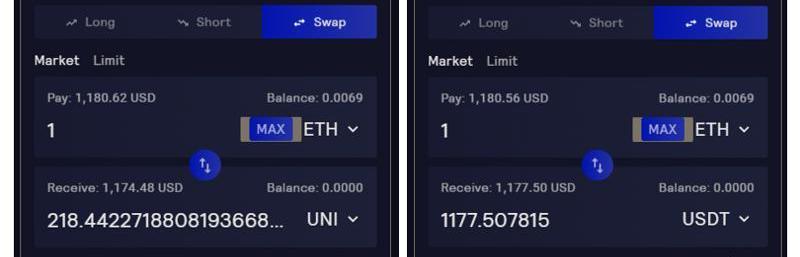

上圖顯示出$GLP池的大部分由USDC、$ETH和$BTC組成。$GLP可以:1.使用任何一個標的指數資產進行鑄造2.被銷毀以贖回任何相關指數資產多資產池內的資產被用于交易,交易者可以采取任何方向的杠桿頭寸。30倍做多ETH示例

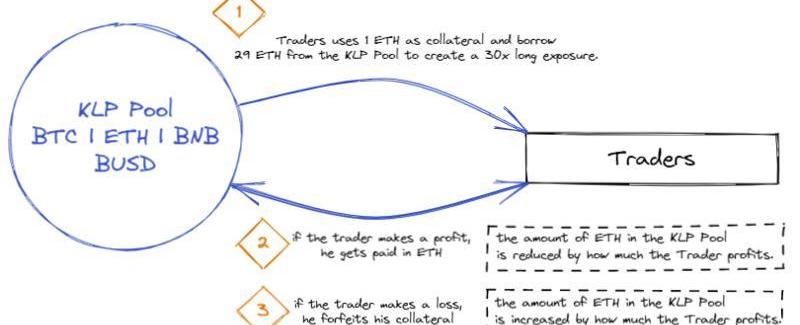

一個交易商發布了1$ETH的抵押品,并在GMX上建立了30倍的$ETH多頭頭寸。該交易者秘密地從資金池中借入29$ETH,創建30$ETH的多頭敞口。根據交易結果,$GLP池會受到不同的影響。如果交易者盈利,他從$GLP池中提取$ETH。如果交易者虧損,他從$GLP池中提取$ETH。

跨鏈橋Hop社區發起定期獎勵Hop DAO貢獻者的提案:3月22日消息,DAO 治理公司 StableLab 在跨鏈橋 Hop 社區發起旨在定期獎勵主動為 DAO 做出貢獻的 Hop DAO 社區成員的 RFC(Request For Comments)提案。根據該提案,社區的任何成員都有資格獲得獎勵。每個月,論壇上都會開設一個提名討論帖。為 Hop DAO 做出貢獻的社區成員可以自我提名或由他人提名獲得追溯獎勵。

提案還提出一個為期 6 個月的試點計劃,在初始測試期間會將價值 3 萬美元的 Hop Token 發送給社區多重簽名,每位貢獻者的最高申請額度為 2000 美元。[2023/3/22 13:19:09]

交易結果轉化為GMX的未平倉合約的差異。$GLP池直接受到交易結果和方向的影響。因此,有必要重新平衡$GLP池內的資產權重。GMX通過2種方法對$GLP池進行再平衡:

1.$GLP造幣/銷毀費折扣

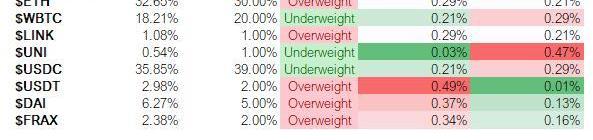

如上所述,LP能夠用任何基礎指數資產來鑄造$GLP。由于OI決定了對資產的要求,在池子里的每項資產都有一個目標權重。因此,GMX提供較低的$GLP造幣費和較高的$GLP銷毀費,鼓勵每種資產向其目標權重靠攏。為了便于理解,用一個極端的例子來解釋上表:以$UNI為例,它在$GLP池中比重最大。通過用$UNI鑄造$GLP,LP可以支付最低的造幣費。相反,用$GLP鑄造$UNI,LP將支付最高的造幣費。2.交易費用折扣

盈透證券在香港推出面向專業投資客戶的加密貨幣交易:2月14日消息,全球自動化電子經紀商盈透證券宣布在香港推出加密貨幣交易,使盈透證券香港的專業投資者客戶能夠交易比特幣(BTC)和以太坊(ETH)。

符合條件的客戶,包括可投資資產超過800萬港元的個人或資產超過4000萬港元的香港居民機構,現在可以在盈透證券平臺上與其他資產類別一起交易加密貨幣,從而創造統一的客戶體驗。

通過Interactive Brokers Hong Kong 進行的加密貨幣交易由OSL Digital Securities提供支持,交易傭金僅為交易價值的0.20% - 0.30%,具體取決于每月交易量,每筆訂單最低2.25美元。

據金色財經此前報道,盈透證券截至三季度末為客戶持有1億美元的加密資產。[2023/2/14 12:05:10]

除了進行杠桿交易,用戶還可以通過GMX在不同的指數資產之間進行交易。GMX試圖拉高換取低權重資產的成本,來重新平衡$GLP池。參照上圖,交易$UNI的費用較高,為0.52%,而交易$USDT的費用較低,為0.34%。代幣經濟學

GMX采用的是雙代幣模式:$GLP與$GMX

Uniswap Labs收購NFT聚合市場Genie并向合格用戶發放USDC空投:金色財經報道,Uniswap Labs宣布收購了NFT聚合平臺Genie,將產品擴大到包括ERC-20和NFT。從今年秋天開始,用戶將能夠直接在Uniswap網絡應用程序上買賣NFT。也會將NFT集成到的開發人員API和小部件中,使Uniswap成為web3中用戶和構建者的綜合平臺。此外,為了歡迎Genie社區加入Uniswap世界,我們將在今年夏天晚些時候向在4月15日之前多次使用Genie或持有GEMNFT的所有人空投USDC。

官方稱,此次收購由UniswapLabs進行,對Uniswap協議、Uniswap治理或UNI代幣沒有影響。[2022/6/22 4:44:06]

$GLP

$GLP是LP的“流動性證明”收據。要注意的是:持有$GLP將使LP面臨$GLP池中基礎資產的價格變動。LP在$GLP上獲得的收益率取決于2個方面:1)交易量2)交易員的損失在GMX上提供流動性是零和游戲:由于交易結果直接影響$GLP池,LP總是交易的對手方。

GMX的主要優點

1.GMX上的交易員享受零滑點

滑點的定義是交易的預期價格和交易執行價格之間的差異。GMX使用定制預言機從3個CEX提取價格實現“零滑點”。FTX之前也在這三大CEX中,但后被Coinbase取代。2.高資本效率

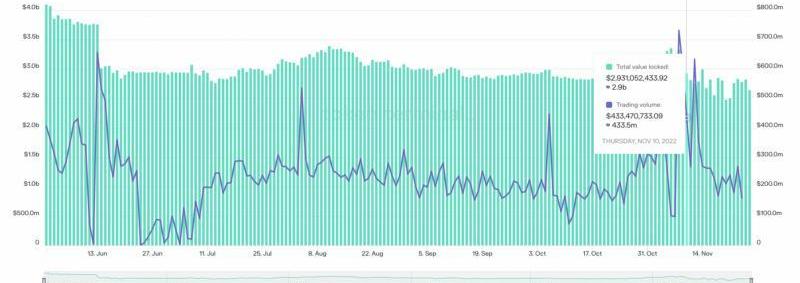

杠桿的啟用使GMX擁有極高的資產利用率,這對$GLPLP來說意味著更高的收益。在高峰期,GMX的AUM每日使用率接近300%。

與PancakeSwap這樣的現貨DEX相比,PancakeSwap的資產利用率只有大約15.0%。

GMX的主要挑戰

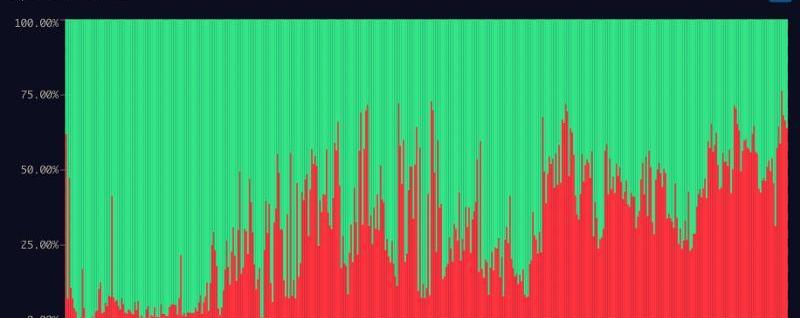

1.LP可能面臨交易偏斜

在強勁的趨勢性市場中,可能會出現特殊的OI傾斜。在這種情況下,交易者可能會單方面進入多頭或空頭。

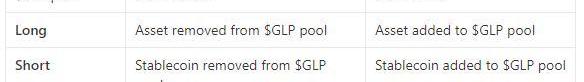

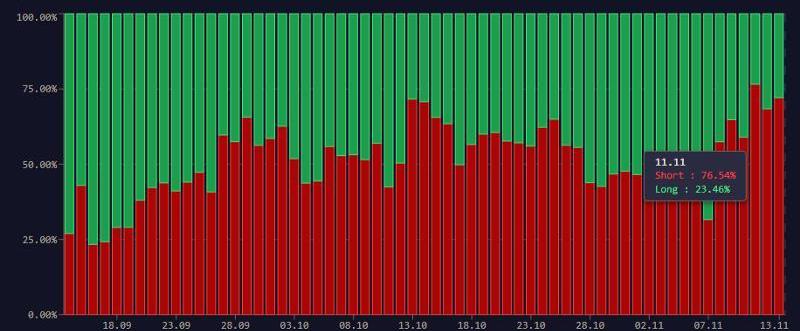

例如,在牛市中,大多數交易者希望做多。當交易者持有多頭頭寸時,該資產就從$GLP池中“出借”。參考上面的數字,在2021年9月,多頭OI為97%。在交易者賺取暴利的情況下,$GLP池的資產持有量可能會被抽空。需要注意的是,在2021年9月,GMX只有大約100個用戶。因此,交易偏度很容易受到更大額交易的影響。隨著用戶數量的增長,將更不容易影響協議的整體交易偏度。相反,在熊市中,當交易者大量做空市場,GLP池將付出穩定幣,而指數內其他代幣的價值繼續下降。參考上面的數字,在2022年11月,空頭OI達到了76%的峰值。在大多數空頭交易員獲利的情況下,$GLP的持有者將從這兩方面受到影響:(1)穩定幣流失相關資產價格下跌。理解了這一點,就可以理解空頭偏斜對$GLP的持有者的影響比多頭偏斜大。

3M公司的數據顯示,交易并沒有向一個方向嚴重偏斜。然而,鑒于最近FTX的失敗,交易偏向于空頭的比例為65%,2022年11月11日飆升至76.5%。

總之,交易者在11月9日損失了將近3百萬美元。

2.缺少OI平衡

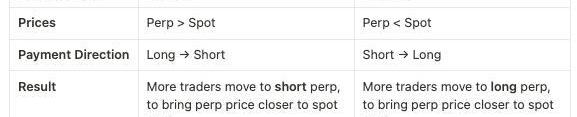

由于GMX沒有平衡OI的內部機制,上述挑戰就更嚴峻了。GMX根據資產的利用率來計算其資金費率。無論集中度如何,多頭和空頭的資金費率總是正的。在CEX上,資金費率融資率通常被用來平衡OI。由于資金費率是點對點支付的,所以它作為一個自然的催化劑,促進了點對點的價格收斂。

當資金費率為正時,永續合約的價格高于現貨價格。做多的交易商向做空的交易商支付資金。這激勵了更多的交易者做空永續合約,使永續合約價格更接近現貨價格。反之亦然。3.預言機操縱

預言機在波動期間的錯誤定價/操縱有可能導致“有害套利”。為了解決這個問題,GMX使用了一個定制預言機,從3個CEX檢索中間價格。此外,價格在每個區塊開始時進行更新——確保同一區塊內的每筆交易收到相同的更新執行價格,有助于防止搶先交易。盡管協議盡力維護,這種預言機設計仍然容易受漏洞影響。9月,GMX在Avalanche上被一個交易員利用獲利大約565,000美元。要理解這個案例研究,我們必須了解幾個因素。在GMX上開多/空頭頭寸不會影響CEX的價格。這是因為GMX始終是一個價格接受者,它從CEX提取價格。了解這一機制的交易員執行了以下步驟。他首先在GMX上開了一個$AVAX的杠桿多頭頭寸。隨后,他在CEX上推高價格。當GMX上的價格反饋更新時,他關閉了他的多頭,獲利約565,000美元。需要注意的是,這只能在流動性稀薄的時候執行,此時市場容易受到規模的影響。為了解決這個問題,GMX臨時對$AVAX的未平倉合約發布了一個正式的上限。理想情況下,應該不需要人工干預,因為交易限額應該只受$GLP池中資產的限制。4.缺少交易對

對于那些對交易代幣感興趣的交易者來說,GMX不是一個好的選擇。目前,Arbitrum和Avalanche在GMX上都只有4個美元交易對。關于ByteTradeLab

ByteTradeLab總部位于新加坡,受海納國際集團亞洲風險投資基金和其他一些領先的機構投資者支持,包括INCECapital、BAICapital、Sky9Capital和NGCVentures,在2022年6月進行了4000萬美元的A輪融資。ByteTrade正在積極構建自有的Web3操作系統,該系統基于開放的區塊鏈-邊緣節點-客戶端架構,是原始全堆棧互聯網協議的去中心化版本,將大規模將用戶和去中心化的互聯網應用在Web3.0中采用,并最終將數據所有權歸還給用戶。除了作為Web3操作系統的構建者,ByteTrade還積極孵化和投資早期Web3.0項目,以建立獨家Web3操作系統生態系統。ByteTrade致力于向Web3.0的建設者提供各種資源,包括但不限于:技術、產品定義、商業計劃、GTM戰略和資金。

FTX崩盤余波的威懾力不減,導致加密借貸平臺Genesis陷入一連串的市場質疑之中,Bankless作者JackInabinet發表文章梳理事件始末.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -據報道,FTX創始人SBF的資產估計從本周早些時候的160億美元跌至幾乎為零。-這家加密貨幣交易所面臨流動性緊縮,并被指濫用客戶資金以彌補交易損失.

1900/1/1 0:00:00近期,Yearn.finance創始人AndreCronje在其社交平臺曬圖暗示或將復出。此外,AndreCronje在其領英頁面更新職位,顯示于2022年11月開始在FantomFoundat.

1900/1/1 0:00:00Web3讓傳統互聯網進行了一場徹底的升級,用去中心化的協議和社區所有權替代了中心化的“看門人”和中介。Web3的底層邏輯對于信仰加密技術的人來說極具吸引力.

1900/1/1 0:00:00自我托管一直被譽為管理加密資產的最佳實踐。FTX和Celsius的崩潰是一長串事件中的最新一起,這些事件提醒業內「非彼之鑰,則非彼之幣」,引得人們紛紛奔向非托管錢包.

1900/1/1 0:00:00FTX相關更新 我們想提供一個關于FTX情況的更新,以及它是如何影響我們的。總結一下,本月,FTX和AlamedaResearch以FTT代幣為抵押進行了過度舉債.

1900/1/1 0:00:00