BTC/HKD+3.27%

BTC/HKD+3.27% ETH/HKD+2.65%

ETH/HKD+2.65% LTC/HKD+5.02%

LTC/HKD+5.02% ADA/HKD+4.76%

ADA/HKD+4.76% SOL/HKD+1.22%

SOL/HKD+1.22% XRP/HKD+2.89%

XRP/HKD+2.89%以太坊核心開發人員在本周四的AllCoreDevelopers會議上敲定了網絡下一個硬分叉的一部分,這一升級被稱為“上海”。對普通投資者來說,上海升級除了進行一系列技術革新,更為受到矚目的升級則在于質押解鎖。自ETHPoS質押機制誕生以來,巨量的ETH被質押鎖倉,這些ETH在未來解鎖之后,又將如何沖擊市場?“上海”升級了什么?

本次升級定于2023年3月進行,將開放信標鏈質押的ETH提款,即EIP4895。開發人員還同意在上海升級解決EVM對象格式(EOF)的實施問題,本質上是升級以太坊虛擬機。這一改進又一系列EIP進行,包括EIP3540、EIP3670、EIP4200、EIP4570、EIP5450。開發人員還同意在2023年秋季的某個時候進行第二次硬分叉,這將解決另一個重要的擴展升級——proto-danksharding,也稱為EIP4844。EIP4844將通過分片使以太坊更具可擴展性,分片是一種將網絡分成“shards”的方法,以此來增加其容量并降低gas費。在周四的電話會議之后,以太坊開發人員的目標是在12月15日至16日左右為上海推出一個新的公共測試網。以太坊開發人員將在下個月集中精力使上海盡可能順利,并計劃在2023年1月中下旬啟動主網影子分叉。退出受限

摩根大通、富達對以太坊上海升級ETH的價格影響存在分歧:金色財經報道,以太坊區塊鏈進行上海升級,摩根大通和富達的報告顯示了對ETH價格影響的不同看法。摩根大通分析師在最近的一份報告中表示,他們預計以太幣可能會面臨“一些拋售壓力”,因為升級后驗證者可以獲得價值超過100萬的以太幣質押獎勵。分析師表示:“如果將屬于陷入困境的實體的抵押以太幣余額增加潛在的額外拋售壓力,那么未來幾周的拋售壓力可能會更大。他們補充說,他們預計未來幾周以太幣的表現將遜于比特幣。”

根據Fidelity Digital Assets研究人員的說法,上海升級的影響更為微妙。首先,與能源密集型工作量證明系統相比,權益證明下驗證者的運營費用要低得多。在最近的反彈讓大約一半的資金投入之前,大多數抵押的以太幣頭寸都處于虧損狀態。Fidelity認為,另一個問題是流動性質押代幣和質押服務提供商。這些代幣允許人們參與質押,同時也能夠使用或出售它們。Fidelity分析師指出,三分之一的抵押以太幣已經通過這些流動性抵押代幣流動起來,這意味著持有者已經能夠在升級前退出。[2023/4/12 13:57:57]

目前,ETH總質押量超過1555萬枚,ETH總供應量的13%已被質押。若以當前價格計算,這些面臨釋放的ETH總價值超198億美元。但所幸的是,這些ETH并不會被全部拋向市場——即便持有者有這種想法,他們也并不能做到。早在ETH轉PoS之初,設計者就考慮到了大量ETH取款對市場所造成的沖擊。因此,對驗證者節點取款退出做出了一些限制。當驗證節點發起退出請求之后,并不能立即退出,而是進入退出隊列之中。根據退出機制的設計,ETH提現存在一個名為“流失限制系數”的概念,該系數為驗證者總數量/65536。這一數字代表了以太坊鏈上每個epoch可退出的最大數量。截至本文發布時,信標鏈上共有485,573名以太坊驗證者。即目前每個epoch可退出485,573/65,536≈7名驗證者。而所有驗證者都將依序排隊退出,以這一退出速度計算,每天可退出1575名驗證者,每驗證者質押32ETH,因此每天最多解鎖5.04萬枚ETH。即便是當前所有的質押ETH全部退出——而這是不可能的,這意味著以太坊網絡已經不復存在——仍需311天才可完成全部質押ETH的提款。ETH質押在何處?

報告:上海升級對ETH供應的影響有限:金色財經報道,Bernstein周三在一份研究報告中表示,由于市場擔心供應過剩,ETH的價格走勢預計將在本月晚些時候在上海升級之前保持謹慎。

Bernstein 的分析顯示,供應增加可能會持續數周甚至數月,因此每天的拋售壓力很小。對實際供應影響有限,但由于取消質押導致的疲軟情緒可能會在事件發生前對ETH價格造成壓力。

從積極的方面來看,市場預計解除鎖定將導致更多人質押他們的 ETH,這將給投資者解除質押的信心。[2023/3/1 12:36:47]

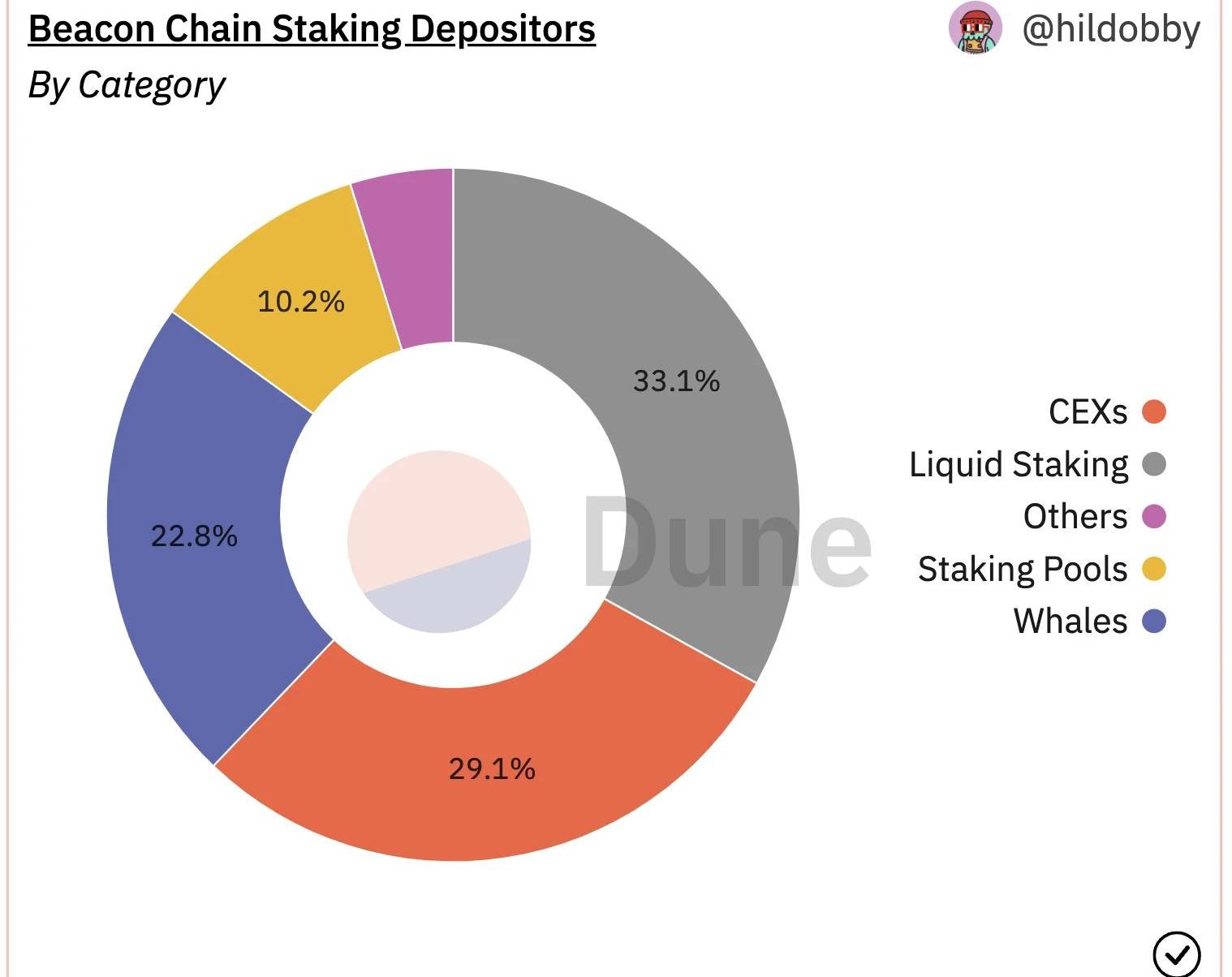

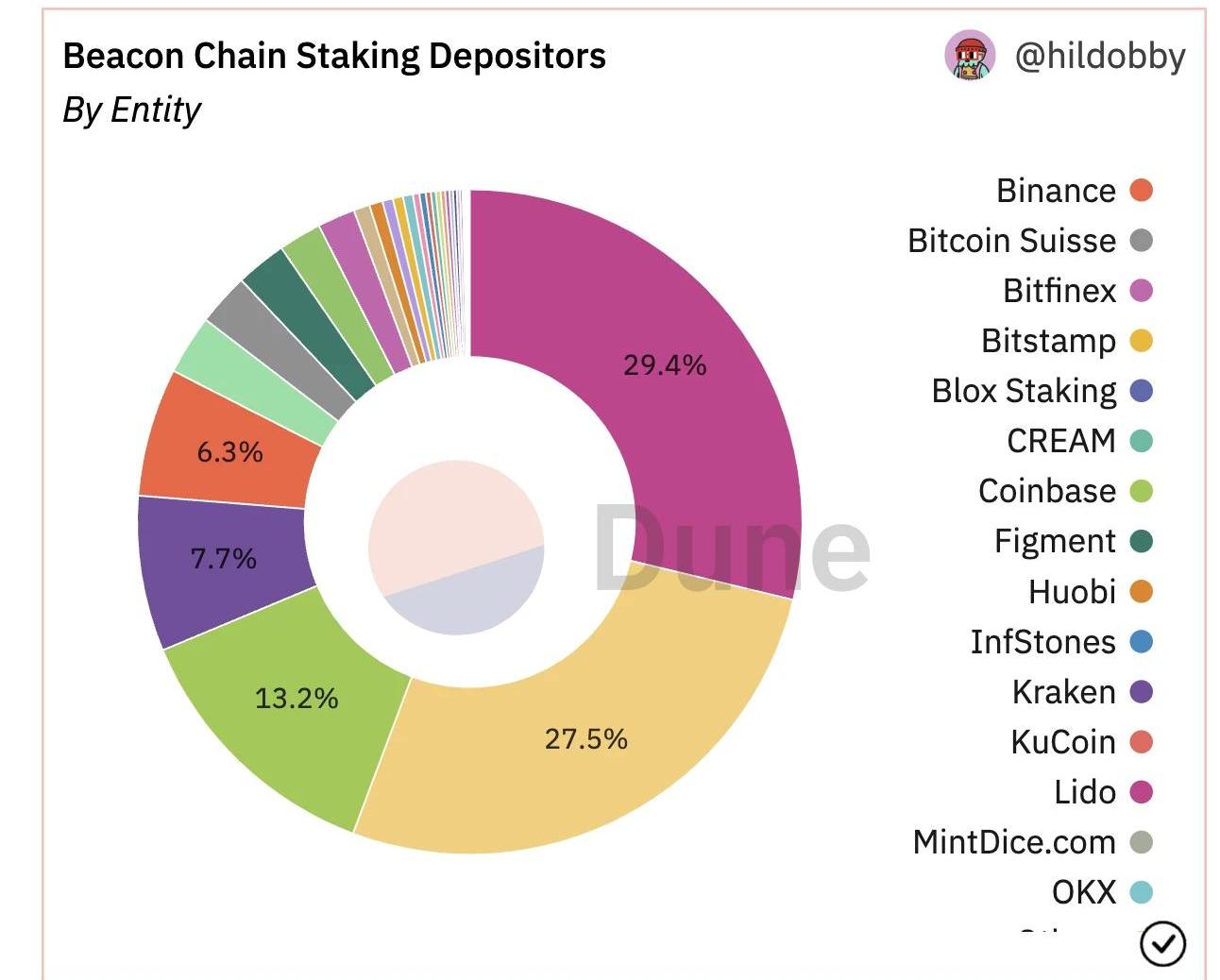

目前來看,質押服務提供商仍是最大的質押來源。Dune數據顯示,約三分之一的ETH質押來自質押服務商,而中心化交易所所占份額與其幾乎相等,位列第二。此外,巨鯨獨立質押的ETH數量也不容小覷,擁有超過五分之一的份額。

上海升級之前,以太坊流動性質押代幣逐漸與名義價值持平:金色財經報道,數據顯示,在即將到來的Shanghai-Capella升級之前,以太坊流動性抵押衍生品 (LSD) 代幣的折價和溢價已經縮小,并逐漸接近其名義價值。LSD是為了匹配網絡上抵押的以太坊而發行的代幣。自年初以來,前五名最大的LSD已向其名義價值收窄0.17%至1.42%。

由Lido、Coinbase、Frax和StakeWise運營的LSD交易價格通常低于其名義價值。Coinbase的LSD的負溢價降幅最大,下降了1.42%,但它仍比其名義價值低2.7%。Frax雖然變化最小,但其負溢價已完全消除,現在的交易價格與以太坊持平。 Rocketpool的LSD交易價格仍高于其1.05 ETH的名義價值,但溢價已從年初的2.3%降至1.3%。[2023/2/10 11:58:17]

Kraken:在上海升級6個月之前,ETH 取消質押“不可用”:金色財經報道,在以太坊合并之后,一些用戶想解除他們已經抵押的ETH,Kraken發布公告稱,允許用戶使用 Kraken Pro 應用程序質押和解除他們的加密貨幣資產。然而,在上海宣布升級到以太坊網絡之前,似乎ETH不可用。此外,Kraken團隊表示,以太坊基金會預計上海升級將在“合并后的 6-12 個月”進行。[2022/9/16 7:01:48]

而Lido作為最為流行的質押服務商,擁有著29%的市場份額,質押了約460萬枚ETH,Coinbase緊隨其后,質押量超過200萬枚。

此前,stETH價格曾幾度脫錨,與上海升級解鎖所釋放ETH拋壓相比,或許stETH的脫錨更為值得擔憂。目前,Curve的stETH/ETH流動性池中stETH占比為62%,池中僅擁有22萬枚ETH。目前stETH仍存在約1%的負溢價。質押風險,或更多來自監管

目前來看,質押解鎖對ETH的拋壓似乎并無人們所想象的一樣巨大。現如今加密市場已經稍趨于回暖,質押解鎖的沖擊或許并不值得過多關心。而更為值得關心的仍是老調重彈的監管問題。Etherscan的節點追蹤統計顯示,約一半的質押節點來自美國,監管風險或許仍是質押的最大風險。早在今年9月,SEC主席GaryGensler就曾表示,允許持有人“質押”其代幣的加密貨幣和中介機構可能需要通過Howey測試來確定其資產是否為證券,這意味著PoS加密貨幣可能會受到聯邦證券法規的約束。PoS共識的加密貨幣是否屬于證券的問題長久以來一直懸而未決。待上海升級升級完成,ETH解鎖并產生收益,監管是否將繼續發難,或會成為PoSETH的達摩克利斯之劍。

熊市漫漫,熱點分散。在缺乏明確投資機會的當下,本著“寧可錯付gas,不能放過大毛”的原則,我將視線與精力投向了優質項目交互,說不定還能提前發現下一價值標的,是吧.

1900/1/1 0:00:00引言 9月18日,GMX遭遇了價格操縱攻擊,攻擊者利用GMX的最小價差和0滑點的特性對AVAX/USD進行價格操縱,賺取了56.5萬美元的AVAX.

1900/1/1 0:00:00ForesightNews獲授權首發該文中文版2022.11.08又會是一個載入Crypto史冊的一天。三天時間,一代巨頭跌落神壇,崩潰速度超乎所有人的預料,行業信心被嚴重打擊.

1900/1/1 0:00:00本文將主要討論ZKP作為擴容方案的發展現狀,從理論層面描述產生證明過程中主要需要優化的幾個維度,并引深到不同擴容方案對于加速的需求。然后再圍繞硬件方案著重展開,展望zk硬件加速領域的摩爾定律.

1900/1/1 0:00:00摘要 流動性是NFT資產相對于FT資產來說最大的劣勢,在NFT迅速發展的同時,如何加強其流動性成為一個重要的命題,市場上逐步出現了相應的金融類應用和工具,旨在通過NFT與Finance的結合.

1900/1/1 0:00:0011月28日-12月4日當周,比較值得關注的動態如下:AptosLabs公布錢包地址以保證透明度;鏈上“Polkadot聯盟”成立;StarkNet已鑄造100億STRK代幣;MetaMask聯.

1900/1/1 0:00:00