BTC/HKD-0.14%

BTC/HKD-0.14% ETH/HKD-2.01%

ETH/HKD-2.01% LTC/HKD-2.11%

LTC/HKD-2.11% ADA/HKD+0.11%

ADA/HKD+0.11% SOL/HKD-1.46%

SOL/HKD-1.46% XRP/HKD-1.88%

XRP/HKD-1.88%

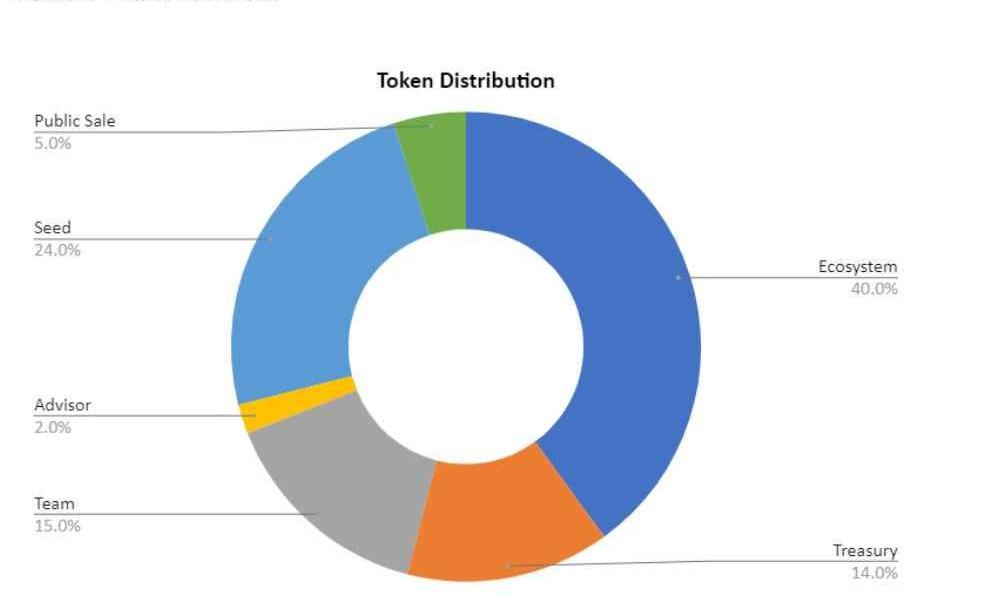

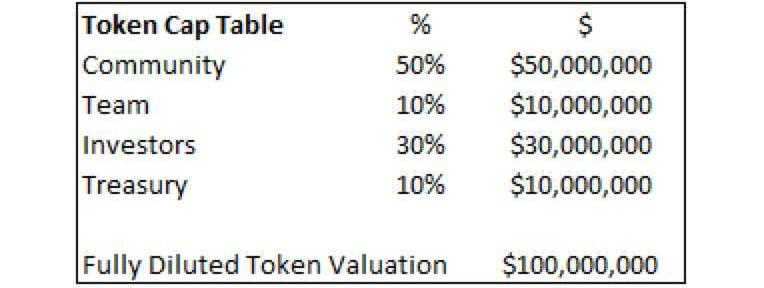

token經濟學通常與其餅狀圖分配相關,其代表了團隊、投資者、財庫和社區之間的token百分比分配情況。這些數字通常是根據非token投資者分配基準以及團隊和投資者之間的雙邊談判確定的。

當一個正融資的項目確定向現有或未來的股權投資者提供多少百分比的token時,token分配就變得略微復雜。現今市場上還沒有一個標準框架來指導創始人如何給各個部分進行token分配,經常會導致團隊和各類投資者之間的token分配不當。本篇文章中,我們將介紹:1.累積價值2.只在token上累積價值3.在股權持有的token上累積價值4.token和股權上都累積價值5.結語一、累積價值

在研究累積價值相關的內容前,讓我們先試著理解股權和token之間的關系。到目前為止其分類模型有:-token上的累積價值-股權持有的token上的累積價值-token和股權上都累積價值這里的關鍵點是累積價值;一個協議的價值取決于它的累積價值。任何代表未來收入的指標(交易量,用戶數量)都可以被視為價值驅動因素,只要由該指標轉換的未來收入將累積到該協議。如果一款游戲對二級市場的交易收取5%的費用,而這些收入是由token持有者應得的,那么token持有者可以集體投票決定如何使用這些收入:-對協議再投資(營銷、招聘、新產品等)。-將收益分配給token持有者(token回購、入股等)。因此,token的固有基本價值主要由通過業務基本收入累積的價值驅動。這個價值可以以任何貨幣的形式(包括token發行人的token)累積。同樣,如果一個去中心化交易所擁、有100億美元的日交易量,但交易費用僅作為股權的收入,那么該DEX的治理token幾乎沒有價值。另一個例子,一個DEX有100億美元的日交易量,但目前還不收取任何費用,因為該交易所通過補貼費用來刺激增長,從而實現自由交易。如果交易所決定其收取的費用只歸股權所有,那么該交易所的治理token沒有內在價值。每個token的核心價值驅動因素是其核心業務的基本面。與股權相比,token應獲得的價值百分比決定了其基本估值。基本估值方法可能比這更復雜(如現金流貼現法),也有許多例外(基于資產的估值),但在更高水平上,收益=累積的價值是經驗法則。在傳統金融市場(股票、債券、大宗商品、外匯),大部分投資資金由機構投資者管理,這些機構投資由專業人士負責分析證券和管理資金。機構投資者會建立復雜的模型對每一項可交易資產進行估值,并根據他們的假設和一段時間內的市場情緒,推斷出一個反映公司基本價值的估值區間。然而,在加密市場中,大部分投資資金由散戶投資者管理,他們不像機構投資者那樣優先考慮基本面因素(就像Dogecoin、Shiba、LunaClassic和NFTpfp一樣)。因此市場,加密市場可能不會像傳統金融市場一樣快速反映基本面,但鑒于越來越多資本流入加密市場,預計這種情況將會在未來2、3年內發生改變。

數據:以太坊橋TVL達到74.1億美元:金色財經報道,DuneAnalytics數據顯示,以太坊橋當前TVL達到74.1億美元。其中鎖倉量最高的5個橋分別是PolygonBridges(32.65億美元)、ArbitrumBridges(23.68億美元)、OptimismBridges(13.24億美元)、Near Raibow(2.79億美元)、Fantom Anyswap Bridge(1.94億美元)。[2023/4/23 14:21:09]

二、只在token上累積價值

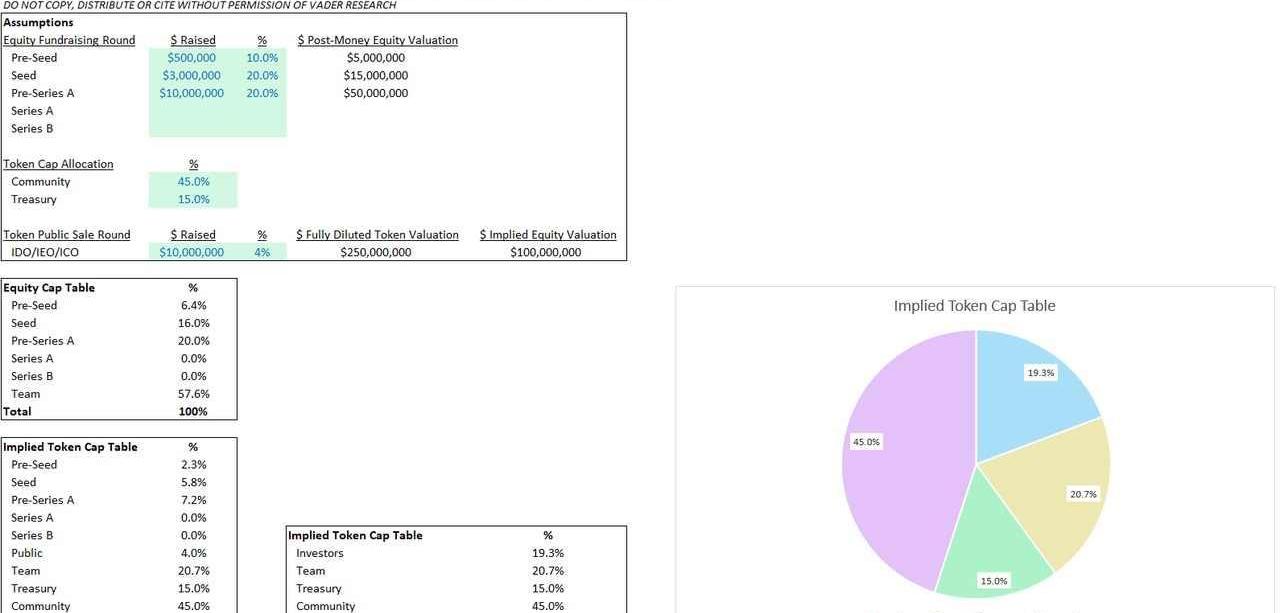

讓我們設想這樣一個情況:創始人為股權融資,并計劃推出一種治理token,用于獎勵和激勵積極的協議參與者。治理token給積極的協議參與者有所有權的感覺,目的是進一步加強他們的忠誠度、留存率和體驗。這可能是一個最吸引人玩家的游戲獎勵方式,DEX或借貸平臺獎勵提供鎖定流動性的用戶,去中心化社交網絡平臺獎勵最優秀的內容創造者,區塊鏈獎勵網絡驗證者。token獎勵也可被視為一種用戶獲取/留存的工具。為了鼓勵協議參與者獲得并長期持有token,token的設計應該采取由未來業務成功來驅動代幣價值的方式。如果所有的收益都歸股權而不是token,那么是什么驅動了代幣價值?為什么主動協議參與者要持有token,而不是立即出售。理性的參與者不會想持有一個除了memetoken之外一無是處的token,因為他們知道這些token最終會被拋售。這也給該協議聲譽帶來了不好的影響,因為大多數加密參與者都會檢查他們使用的協議價格,并將價格持續下跌視為走弱或危險信號的標志。鑒于token的供給將不斷增加以獎勵參與者,如果沒有需求端來平衡代幣供給端的增長,token最終將下跌。因此,創始人可以考慮將價值累積到token。這樣,給予參與者的token激勵除了反映協議未來發展之外,還會有相對較高的價值,持有者不會輕易出售token,用戶會轉化為忠實用戶,忠實用戶轉化為布道者。然而,如果所有價值都累積到token,是什么推動股權的價值?更重要的是股權投資者的股權會變得一文不值嗎?股權(即使仍然對代幣實體具有權力)或多或少將變得毫無價值,為了給開發者提供應計價值和經濟設計的靈活性,股權投資者應該在現有股權的基礎上獲得token。但是,現有股權投資者應該收到多少百分比的token呢?如果一個pre輪投資者從100萬美元投資中獲得10%的股權(投資后對股權估值為1000萬美元),他們是否也應該獲得10%的代幣分配?答案是不,他們應該獲小于10%的分配,8%、5%或是3%:-過去和未來股權融資情況-token分配的財庫百分比-token分配的社區百分比-token公開出售

創業黑馬與朝科創等成立合資公司,布局元宇宙領域:金色財經報道,日前,創業黑馬科技集團股份有限公司、北京朝陽國際科技創新服務有限公司、北京先創企業管理咨詢中心(有限合伙)在北京簽署合資協議,共同成立北京數智云科信息科技有限公司(下稱“數智云科”),打造國內一流數字人加速器基地。

據悉,該合資公司還將布局“元宇宙”相關領域:數智云科將依托創業黑馬在企業培訓、產業加速方面的優勢經驗,以及另一股東朝科創所具備的職業教育相關資質,切入數字經濟的職業教育領域,打造數字經濟職業教育培訓中心;其次,創業黑馬未來將與專業機構合作,基于區塊鏈技術,共建國內數字人身份存證平臺,為朝陽區乃至全國各類互聯網3.0和數字人企業提供知識產權保護、知識產權取證、知識產權維權等公證法律服務。[2023/1/5 9:53:33]

我們建立了一個模型,根據上面列出的假設計算token分配比例表。表格標綠的部分表示假設的融資情況,創始人和投資者可根據真實情況進行融資金額填寫,以獲得一系列隱含的token比例分配數值。點擊下載該模型。點擊這里觀看視頻。為什么確保token比例與股權比例匹配很重要?任何分配不當都可能令團隊、投資人和社區失望。創始人和投資者應該有一個如何正確分配token的框架和模型。該模型模板旨在成為未來token分配比例的標準框架。固定token供應比例分配不同于股權比例分配。每當團隊進行融資時,就會憑空產生新股,從而稀釋現有股東股份。另一方面,每當團隊融資時,不會憑空產生新的token——token是從其協議的有限儲備中給出的。三、在股權持有的token上累積價值

Trust Wallet宣布集成SPACE ID域名:9月27日消息,據官方消息,多鏈非托管錢包 Trust Wallet 已集成去中心化域名協議 SPACE ID 域名,用戶現在可以在 Trust Wallet 上更改其顯示名稱并使用 .bnb 域名發送資產。[2022/9/27 22:34:28]

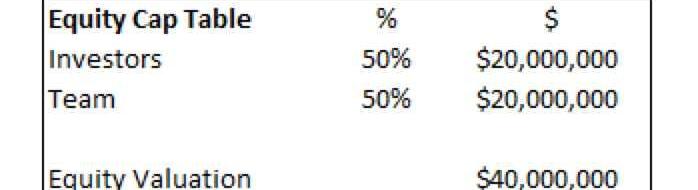

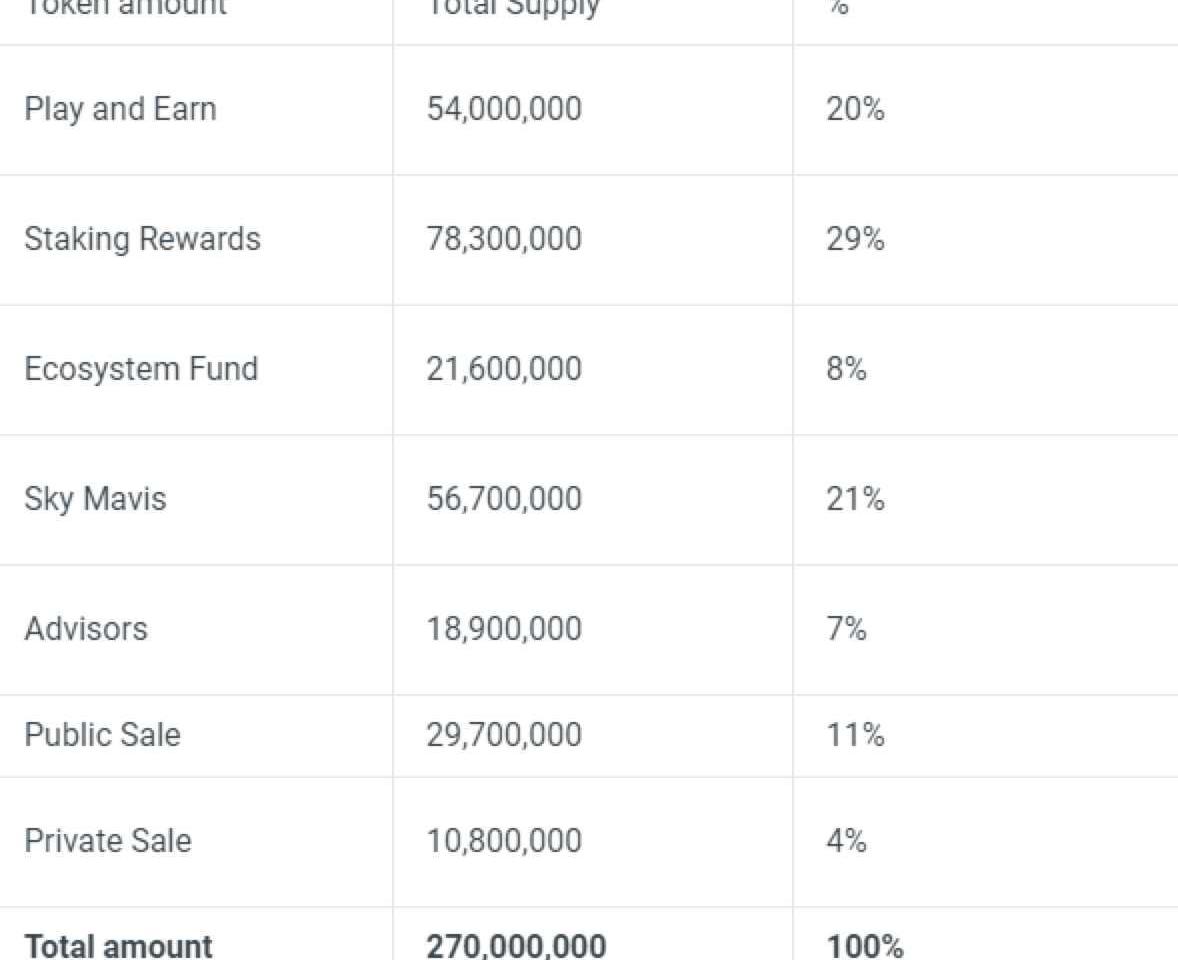

方法2與方法1共享相同的價值應計模型,但token由股權完全擁有。這類似于SkyMavis和AXS代之間的結構關系。由于價值直接累積到token而不是股權,該方法背后的原理是股權從其token的所有權中獲得價值。使得token和股權之間的激勵保持一致。有兩種方法可以應用此模式:-投資者同時持有股權和token-投資者只持有股權投資者同時持有股權和token投資者同時持有股權(token所有權驅動其價值)和token,其問題在于,投資者基本上是在雙重投資token——持有的token所有權高于他們的股權所有權。讓我們假設投資者持有50%的股權,其余股份由團隊持有。

讓我們假設token分配如下圖,其中投資者擁有20%。記住,20%分配給了團隊股權,而不是創始人和員工。

億萬富翁Mark Cuban:加密貨幣肯定有一席之地,缺少的是新的應用程序:金色財經報道,億萬富翁Mark Cuban在9月6日Vox Media舉行的2022 年年度代碼大會上表示,加密貨幣領域似乎已經失去了它的光澤和它曾經帶來的興奮。加密貨幣肯定有一席之地。缺少的是新的應用程序。就像在互聯網的早期,我們與互聯網一起航行。這一切都很無聊,對嗎?因為我們沒有看到任何新東西。而真正需要的是移動互聯網的出現,才能真正推動它向前發展。而我們現在的加密貨幣沒有這樣的機會,所以它有點無聊。DeFi和NFT可能引起會人們的一些小興趣。[2022/9/9 13:19:44]

假設股權持有的token(價值2000萬美元)按比例分配給股東(投資者、創始人、員工);投資者最終持有30%的token(20%直接通過token,10%間接通過股權)。

因此,團隊(創始人和員工)最終被分配到10%的token比例。假設價值只累積到token,這對其團隊來說很糟糕,因為他們最終分出的token比他們根據股權比例上應分配的更多。舉例SkyMavis和AXStoken是一個例子,其價值累積到由股權持有的token,但股權投資者也獲得了token。投資SkyMavis的早期風投公司獲得了AXStoken分配——創始團隊21%的AXS歸股權所有,而不是直接歸團隊所有。我們不知道股權、token是如何分配的,但假設它們是按比例分配給股東。

Circle產品副總裁:去年贖回了610億美元的USDC穩定幣:金色財經報道,Circle產品副總裁Joao Reginatto周三在Permissionless的小組討論中表示,市場劇烈波動期間穩定幣的抵押非常重要,這家總部位于波士頓的穩定幣發行商去年贖回了610億美元的USDC穩定幣。而在上周,隨著市場對Terra崩潰做出反應,Circle贖回了價值70億美元的USDC,這意味著Circle在短短一周內處理了超過11%的全年贖回總額。Reginatto說:我們的模型非常無聊,也非常簡單完全抵押。客戶帶來1美元,我們給他們1USDC,我們保留那1美元。他們帶來USDC,我們還給他們1美元。[2022/5/19 3:26:37]

私募投資者只獲得了4%的token,我們不知道投資結構的細節。很可能是風投得到的token分配比他們的股權比例要小,或者有些風投甚至沒有得到任何分配。總的來說,只要平衡好比例,這可能不是一個很差的結構。在SkyMavis的情況下,股權投資者可能也獲得了SkyMavistoken,如RON。四、token和股權上都累積價值

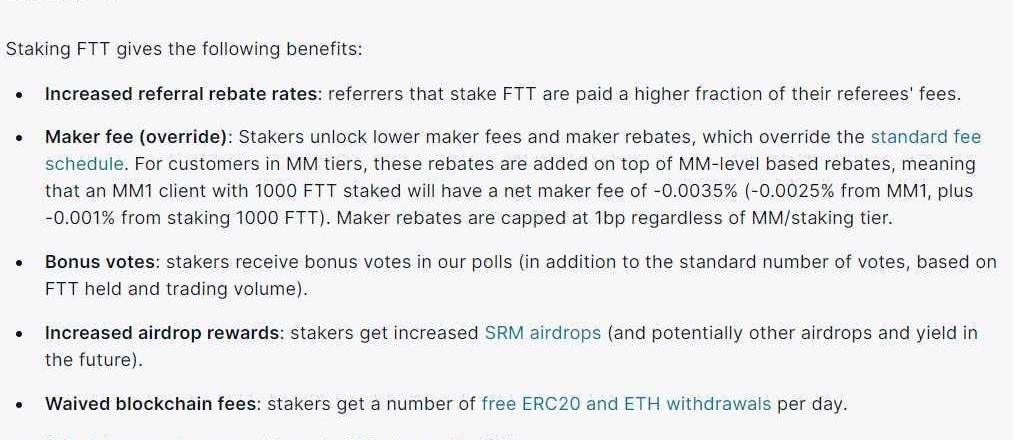

這種情況下,我們的想法是在股權和token之間分享價值。應用這種方法的方式很多。token占有整體價值累積的一小部分或很大一部分。這完全取決于商業模式、產品和行業。讓我們看看像FTX和Binance等CEX的模式——擁有FTT和BNB的用戶可以享有交易費用折扣。這些token的內在價值是由交易所業務推動的,但與我們討論的前兩個模型不同,其整體價值中只有一部分(由開發人員決定)累積到token。

另一種方法是STEPN和Pegaxy的治理token模式。兩者的經濟模式與Axie相似——關鍵區別在于,在Axie中,用于支付孵化成本的AXS會自動燒毀。也就是當流通的AXS供應量通過孵化逐漸下降,玩家支付100美元的AXS進行孵化所創造的價值就會累積到AXS代幣持有者,從而流通的AXS供應量降低,導致AXS價格上升。然而在STEPN和Pegaxy中,用于支付孵化成本的治理代幣GMT和PGX不會自動銷毀,而是作為收入累積到股權公司。然后,開發人員可以決定銷毀多少治理token,或者通過在公開市場上購買治理token銷毀。假設一切都是平等的,從基本面角度來看,GMT和PGX都不是很完美的投資選項,因為沒有100%的收入累積。

五、結語

本文重點討論了融資團隊如何決定為token累積價值,以及理想的token分配模式。除此之外,還有其他的token比例分配形式,如什么是理想的財庫、社區、流動性池、股權分配以及理想的權益歸屬期。原地址

Tags:KENTOKENTOKTOKEGreen Satoshi Token(SOL)imtoken下載官網安卓版upbtctokenMOCD Token

一、背景 CryptoPunks毫無疑問是市場上最知名的NFT項目之一,作為最早一批推出的NFT項目,一直受加密圈大佬們的關注.

1900/1/1 0:00:00據defillama數據,截止到11月1日,DeFi總TVL為552億美元,排名前五的分別是MakerDAO、Lido、Curve、AAVE以及Uniswap.

1900/1/1 0:00:00這是一篇有關OptimismBedrock以及ArbitrumNitro之間設計差異的分析文章。這一切都源于我對Nitro白皮書的閱讀,以及我對Bedrock設計的感性認識.

1900/1/1 0:00:00Polkadot生態研究院出品,必屬精品背景和大多數黑客松活動一樣,該活動面向的是希望在短時間內在線交付原型以展示他們想法的開發者,波卡希望能夠通過廣泛的活動拉來推廣Web3技術.

1900/1/1 0:00:00本文來自Visa&Crypto.com,由Odaily星球日報譯者Katie辜編譯。 11月1日,國際足聯世界杯官方支付合作伙伴Visa宣布聯合Crypto.com推出世界杯主題系列NF.

1900/1/1 0:00:00加密貨幣改變了風投領域。VC們開始打造品牌,撰寫白皮書,推播客。在社交媒體上,身價數十億美元的基金合伙人們成了明星,為自己的粉絲軍團預測行情或分享表情包.

1900/1/1 0:00:00