BTC/HKD-0.06%

BTC/HKD-0.06% ETH/HKD-0.4%

ETH/HKD-0.4% LTC/HKD-0.2%

LTC/HKD-0.2% ADA/HKD-0.8%

ADA/HKD-0.8% SOL/HKD-0.98%

SOL/HKD-0.98% XRP/HKD-0.33%

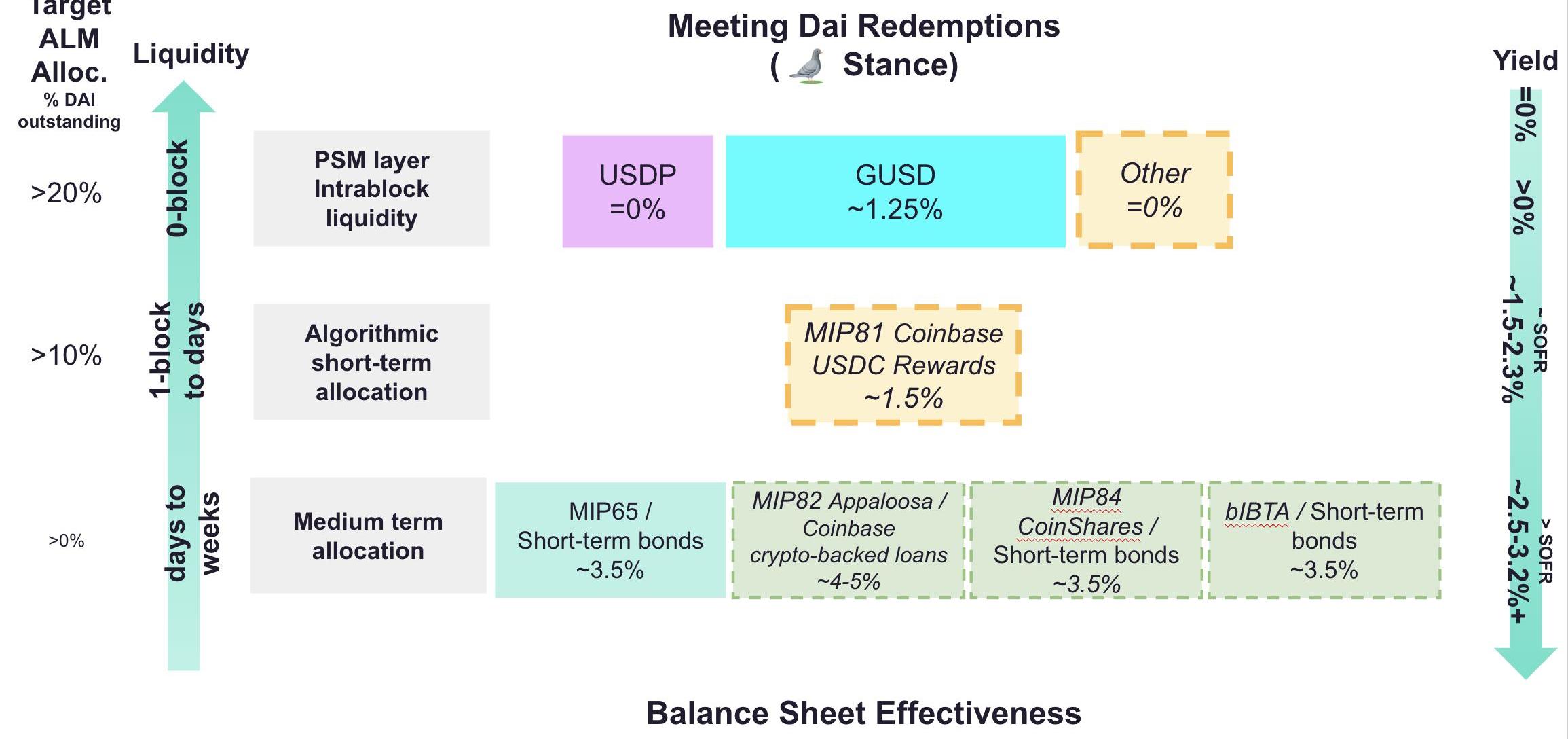

XRP/HKD-0.33%中心化機構從DeFi中獲得了巨大利益,如穩定幣USDC的發行公司Circle用用戶鑄造USDC的儲備金購買國債,自身從中獲得大量利潤。持有USDC最多的是Maker:PSM-USDC-A合約,但MakerDAO卻陷入虧損。根據makerburn頁面的估算,截至11月3日,按照當前的數據,MakerDAO預計一年將虧損560萬美元。這一矛盾在Circle配合美國財政部制裁TornadoCash相關地址后進一步激化,MakerDAO的抵押品中USDC占比超過一半,為MakerDAO帶來中心化風險。逐步減少暴露在USDC的風險成了MakerDAO的必然選擇。面對虧損的雙重壓力,積極采用抵押品中的穩定幣獲得利潤似乎是一個不錯的途徑。近期,Coinbase和Gemini競爭MakerDAOPSM中的穩定幣市場份額,讓MakerDAO和其它DeFi協議找到了新的盈利途徑。

Coinbase宣布將上架Virtua(TVK)和Dimo(DIMO):4月17日消息,Coinbase 宣布將在以太坊網絡(ERC-20 代幣)上增加對 Virtua (TVK) 和 Dimo (DIMO) 的支持。如果滿足流動性條件,交易將于北京時間 2023 年 4 月 18 日 24 點或之后開始。一旦該資產的供應充足,TVK-USD 和 DIMO-USD 交易對將分階段推出。[2023/4/18 14:09:39]

Coinbase提議通過CoinbasePrime賺取收益

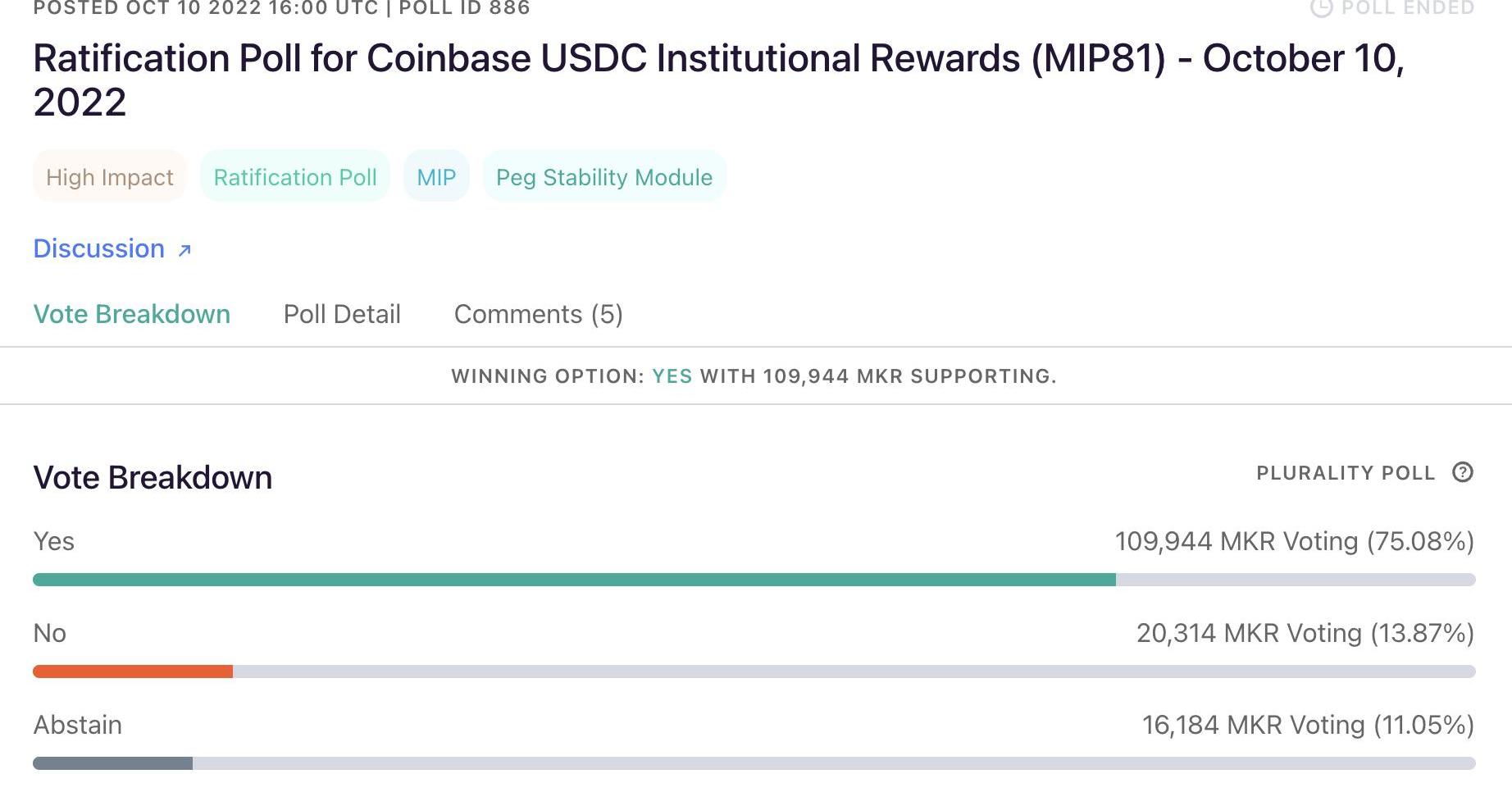

在今年年初,MakerDAO就通過MIP13c3-SP12表達了希望通過資產負債表中的穩定幣投資短期債券的意向。6月份,MakerDAO就通過了分配5億DAI購買國債和債券的投票,這些DAI會通過PSM先兌換成USDC,再用于投資。9月7日,Coinbase在MakerDAO論壇提出MIP81:CoinbaseUSDCInstitutionalRewards提案,希望MakerDAO注冊CoinbasePrime的賬戶,將PSM中約33%的USDC轉移到CoinbasePrime托管,從而通過Coinbase賺取收益,收益取決于存入的USDC數量,在年化1%至1.5%之間,且不收取托管費用。實際上,USDC正是由Coinbase和Circle聯合成立了CenterConsortium所推出。因此作為利益相關方,Coinbase也在不斷推進USDC的采用,如開發USDC的產品套件,吸引零售、機構和開發人員發展USDC生態。在此之前,Coinbase就已經在向賬戶中持有USDC的用戶發放獎勵。本次提案也是Coinbase首次將USDC獎勵計劃擴展到機構用戶,從MakerDAO開始,未來可能有更多機構或DeFi應用獲得USDC獎勵。所以,這一舉措被視為,在熊市中維持USDC市值的行動。MIP81提案最終在10月24日獲得了名義調查投票通過,MakerDAO將使用這些資金參與Coinbase的USDC機構獎勵計劃,MakerGovernance將可以在CoinbasePrime上近乎瞬時的完成提款。Coinbase每個月根據平臺上資產的加權平均值計算獎勵,MakerDAO稱該提案的實施將為自己帶來約每年1500萬美元的收入。這將使MakerDAO扭虧為盈。

芝商所和CF Benchmarks將推出Avalanche、Filecoin、Tezos參考利率和實時指數:金色財經報道,衍生品市場芝商所(CME Group)和加密貨幣基準指數提供商CF Benchmarks今天宣布計劃推出三個新的加密貨幣參考利率和實時指數,將從10月31日開始由CF Benchmarks每天計算和發布。這些參考利率和指數不是可交易的期貨產品,包括Avalanche (AVAX)、Filecoin (FIL)、Tezos (XTZ)。

幾家頭部加密貨幣交易所和交易平臺將為這些新基準提供定價數據,最初包括Bitstamp、Coinbase、Gemini、itBit、Kraken和LMAX Digital。[2022/10/7 18:41:25]

MakerDAO的治理分為兩個部分,先經過民意調查,然后還要經過執行投票。MakerDAO還需要做大量的準備工作才能開始獲得這項收入,包括對合同的法律審查,確保MakerGovernance能夠控制流動性、任何第三方都沒有阻止MakerGovernance執行決策的能力。Gemini加入戰局,GUSD流通量近期增長101%

動態 | GMO Coin等日本加密貨幣交易所發布公告應對3月1日以太坊升級:日本加密貨幣交易所BITPoint、Zaif、bitbank、DMM Bitcoin、GMO Coin均發布公告,以應對3月1日以太坊君士坦丁堡升級。BITPoint、DMM Bitcoin、GMO Coin交易所屆時將暫停以太坊存取款,而Zaif、bitbank將不暫停以太坊存取款。[2019/2/26]

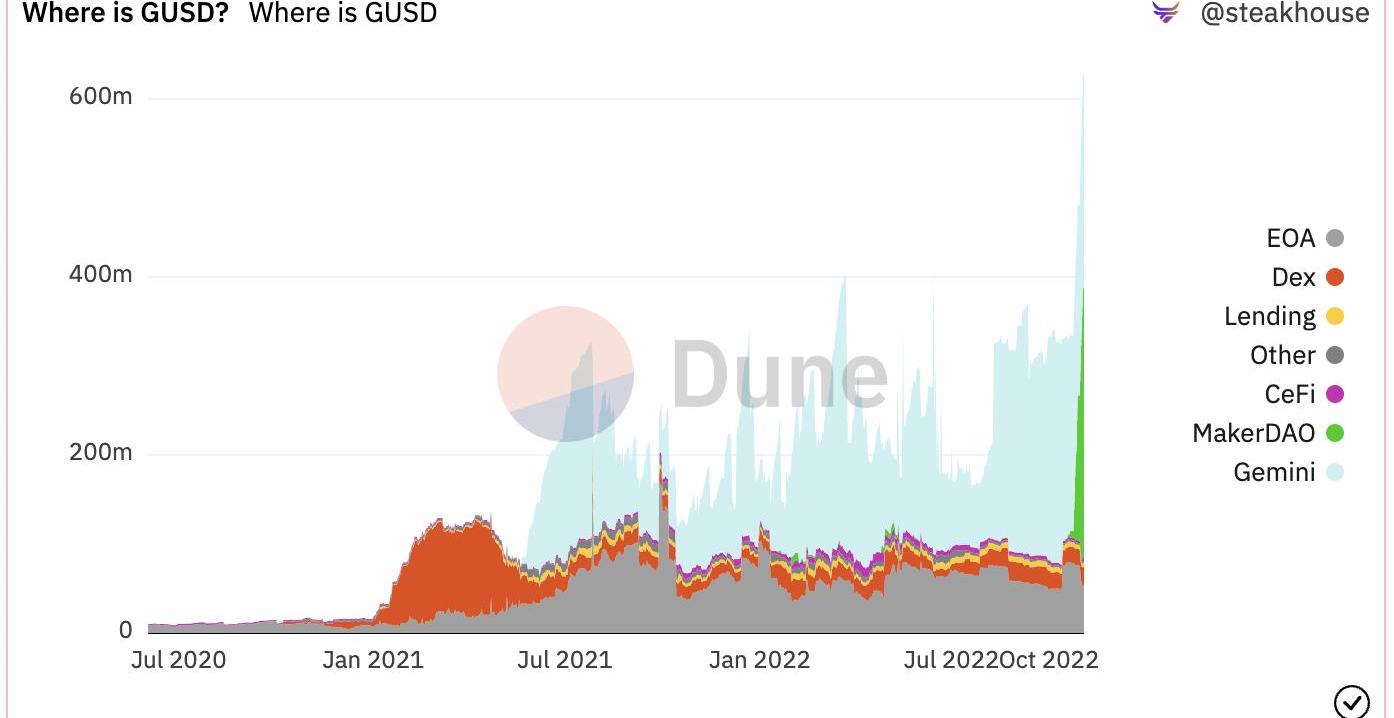

Coinbase的做法似乎讓其它穩定幣發行商找到了發展壯大的機會。9月29日,GUSD發行機構Gemini的聯合創始人兼首席執行官TylerWinklevoss在MakerDAO論壇發布了GUSD和MakerDAO合作公告的帖子,其中最主要的是Gemini對MakerDAO的營銷激勵,希望能在MakerDAO生態中更多地使用GUSD。按照Gemini提出的方案,從2022年10月1日開始,在接下來的3個月內,只要每個月PSM中GUSD的月均余額超過1億,Gemini將向這些GUSD提供年化1.25%的固定利率收益。從CoinGecko上可以看到,當時GUSD的發行量只有3.11億,而在MakerDAOPSM中的數量幾乎為零。但是Gemini的方案比Coinbase的方案更為安全、便捷,并不需要MakerDAO轉移PSM中的代幣,只需要保證PSM中有足夠數量的GUSD,數據也可以直接通過DuneAnalytics跟蹤。三個月到期后,可以根據結果按照同樣的方案延期或者更新方案。唯一需要MakerDAO做的就是以一個KYC實體,接收Gemini的獎勵,再按照MakerGovernance的指示轉移獎勵。

動態 | Coinbase推出新取證框架Dexter:據bitcoinexchangeguide消息,Coinbase的安全工程師Hayden Parker日前表示,Coinbase推出了一個名為Dexter的新取證框架,主要目的是建立一個遠程、實時的取證采集解決方案以保障安全性。[2018/12/22]

此舉能夠讓MakerDAO有更多機會獲得資金,且與之前相比,并不會增加額外的信用風險和托管風險。加密創業者EricKryski在MakerDAO論壇中表示,從監管機構和大多數律師、學者的角度來看,Paxos和Gemini的穩定幣的存款信托結構比Circle更好。存款信托是受監管的金融機構,在結構和監管要求上更接近銀行和信用合作社。和Circle的貨幣傳輸器相比,GUSD更類似于存款收據。倘若金融機構破產,兩者的索賠權不同。這一做法已經如愿使Gemini的GUSD的市場份額顯著提升。如上圖所示,10月份,PSM中的GUSD余額平均約2.83億,已經達到Gemini的獎勵標準。根據CoinGecko的數據,截至11月3日,GUSD的流通量創下歷史新高,為6.25億,與9月29日的3.11億相比增長了101%。從Etherscan上可知,目前存在于Maker:GUSDPSM中的GUSD為3.03億,占GUSD總量的47.3%,甚至超過了Gemini中的數量。DuneAnalytics上的圖表也顯示,近期GUSD的總量和MakerDAO中的GUSD數量急劇上升,而DEX中的數量減少。

Coinness分析:BTC反彈需求強烈 短期繼續下跌概率較低:據Coinness作者list分析,BTC今日下跌后,剛好觸及斐波那契78.6%(約$7194)一線,該支撐的有效性還需要驗證。從4小時圖上看,BTC已經有了很強的反彈需求,MACD和RSI指標均拒絕再創新低,而且已連續有4根K線跌穿布林帶下軌,超跌狀態明顯。BTC小時線上MACD在0抽之下出現金叉,也有呼應反彈的跡象。向上反彈的第一道壓力位將在斐波那契61.8%(約$7788)附近。向下如果$7194一線支撐無效,BTC也不太可能在近兩日測試$6000。總之,當前BTC繼續下跌的概率不大,最差也會選擇橫向修復,而多個技術指標已經顯示出反彈需求。[2018/5/27]

DaiStats數據顯示,PSM中共有28.9億USDC、4.96億USDP、3.03億GUSD。在USDC和GUSD均給到MakerDAO激勵的情況下,USDP顯得有些尷尬,是否加入競爭不得而知。向Coinbase提供5億美元抵押貸款

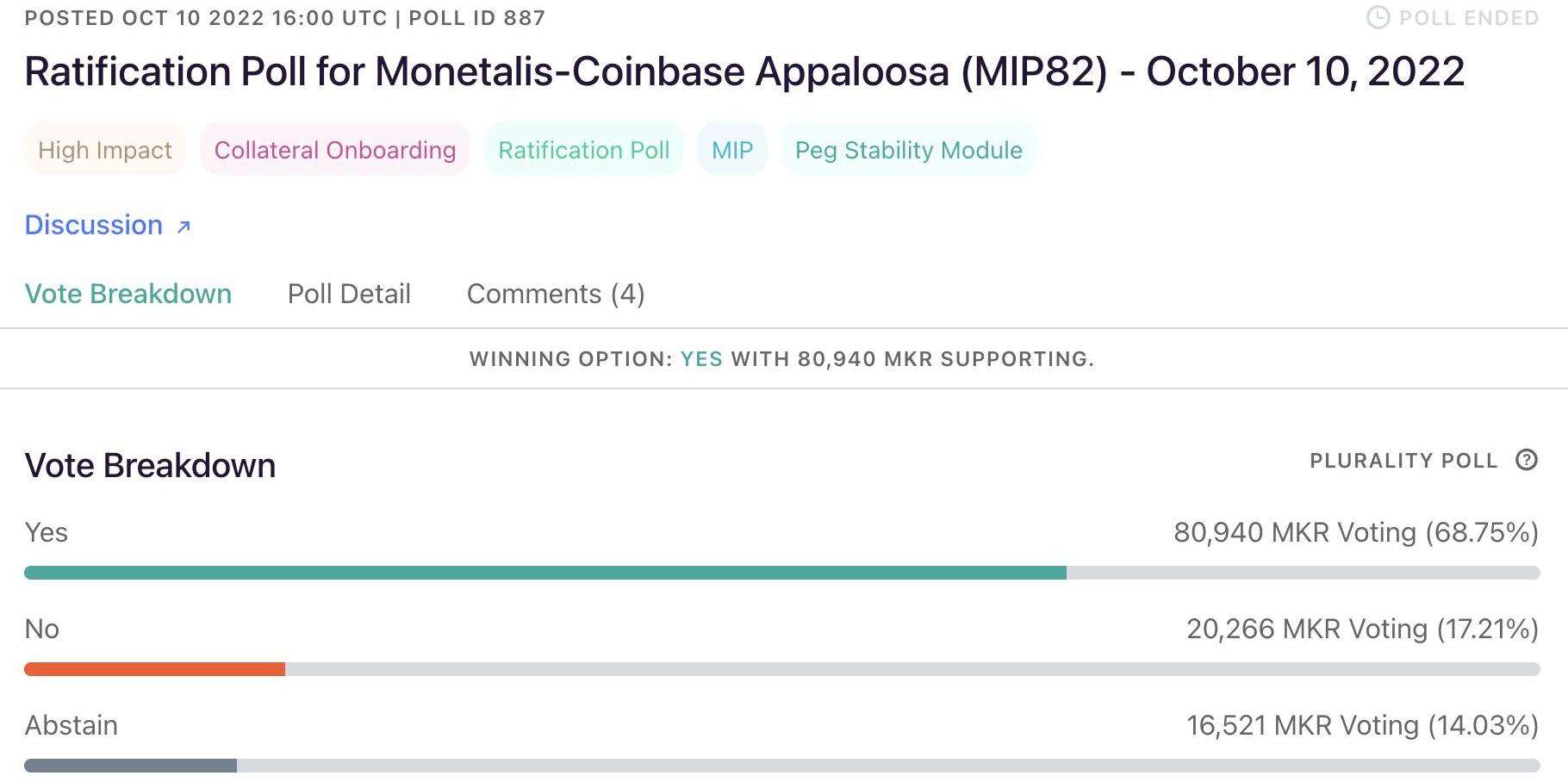

與MIP81同一時期進行的MIP82提案投票雖然支持率不如MIP81,但也獲得了通過。按照該提案,MakerDAO將5億美元的USDC轉移給對沖基金Appaloosa和加密經紀人Monetalis的財團,將這些USDC借給Coinbase。這筆借款將以BTC和ETH作抵押,預期年化收益率在4.5%~6%之間。

直接借款的做法更為激進,但也能擴大MakerDAO的盈利能力,將USDC的潛在交易對手風險轉換成對Coinbase的借貸風險。因為有BTC和ETH抵押品作為支撐,Coinbase本身合規且有較好的聲譽,并不會讓MakerDAO承擔過高的風險。未來這種DeFi和CeFi結合的方式可能進一步發展。小結

隨著Gemini和Coinbase的競爭,MakerDAO將有望扭虧為盈。GUSD的流通量在過去一個多月的時間里增長101%,或許能讓更多的穩定幣發行商看到機會,加入戰局。而MakerDAO這類擁有大量穩定幣的DeFi協議也有望改變以往“打工人”的局面,能夠分享到穩定幣發行商的收益,MakerDAO的成功也讓其它DeFi協議看到盈利的希望。直接向Coinbase發放貸款的做法則更為激進,DeFi和CeFi的結合可能帶來更大的利潤增長空間。

原文來源:阿法兔研究筆記本文是筆者最近關于基礎安全領域的人、趨勢、現象的觀察,把系列思考總結成為了文章,試圖從幾個角度,探討一個國內相對較少有人探討的賽道——固件安全市場和需求變化的方向.

1900/1/1 0:00:00Sperax致力于通過去中心化穩定幣USDs和治理代幣SPA,打造有機的農業生態,讓用戶可以輕松地享受DeFi帶來的收益.

1900/1/1 0:00:00隨著DeFi不斷發展并逐漸成熟,開發人員的首要考慮是可擴展的基礎設施和可組合性。用于構建基于以太坊的應用程序的標準化工具包ERC一直發揮著重要作用.

1900/1/1 0:00:00概述 二層網絡已經成為DeFiPerp協議的主要平臺。隨著2022年新玩家的出現,該領域的進化和創新持續增加.

1900/1/1 0:00:00目錄:綜合概述1.基于MOVE語言的新生態調研AptosSuiLinera2.模塊化區塊鏈與Celestia什么是「模塊化」?區塊鏈的架構分層數據可用性問題Celestia的區塊鏈擴展方案全模塊.

1900/1/1 0:00:00北京時間8月26日晚上10點,美聯儲主席鮑威爾如約進行了8分鐘的公開演講。Dr.dodo也對鮑威爾的演講進行了分析.

1900/1/1 0:00:00