BTC/HKD+0.19%

BTC/HKD+0.19% ETH/HKD+0.26%

ETH/HKD+0.26% LTC/HKD+0.81%

LTC/HKD+0.81% ADA/HKD-1.99%

ADA/HKD-1.99% SOL/HKD+1.48%

SOL/HKD+1.48% XRP/HKD-1.14%

XRP/HKD-1.14%

當歐洲最大的數字錢包Revolut進入美國并推出加密貨幣產品時,它在美國的核心團隊發現自己一個周末會因為欺詐問題損失將近30萬美元,而Revolut本來在歐洲行之有效的許多反欺詐策略突然變得千瘡百孔——僅僅做身份驗證已經無法防御住美國的詐騙者,一個完全KYC了的用戶可能正在被偽裝成理財顧問的欺詐者控制著桌面。Soups是Revolut美國加密貨幣產品的負責人。他和自己未來的聯合創始人Zahid和Aditya搜尋了市面上的反欺詐軟件,卻只發現它們過于分散和割裂,并且很大程度是為電商場景所構建的,最終,他們決定自己創立Sardine來解決Revolut這類高風險商戶的欺詐問題。Soups過去的經歷讓他擁有這個領域完美的創始人畫像:他站在Fintech和加密貨幣的交叉點上,在為Revolut效力前是Coinbase的數據科學及風險總監,一直是個欺詐斗士。這讓Sardine在誕生初期就迅速簽下了Brex、MoonPay、FTX等明星客戶,為其機器學習模型和規則引擎打下了黃金開場。在2022年9月,Sardine宣布完成5150萬美元的B輪融資,由公司A輪領投方a16z的成長期基金接棒領投,其他參投者中還包括Visa、GoogleVentures、ConsenSys、CrossRiverBank和UniswapLabs等頂級戰略合作方。拾象也作為參投方參與了Sardine的本輪融資。本文是我們在2022年第二季度對Sardine的投資Memo,我們將它脫敏后分享,期望能幫助提升投資行業的信息民主化程度。在擁擠的反欺詐堆棧中,Sardine有其獨特的競爭優勢:AllInOne、便宜、有行業Know-how。但是Sardine的目標絕不止是另一家反欺詐軟件公司,而是靠這個核心能力走向支付業務,成為“高風險商家的Stripe”。就像我們在Persona的文章最后所總結的,KYC/AML是一項“合規成本”,Sardine正在做的反欺詐更進一步,成為一項“減少資損的投資”,而它的星辰大海是走向支付,幫助客戶提升用戶入金轉化率,把自己的戰略價值從控成本變成增收入。它正在實現這個目標的道路上,打開MetamaskApp或是Brave瀏覽器,它們的即時ACH轉賬入金功能背后的驅動者正是Sardine。以下為本文目錄,建議結合要點進行針對性閱讀。01摘要02Theis03Sardine正在做什么?04Sardine能成為什么?05團隊06財務&回報07結論附錄01.摘要

Sardine是由前Coinbase和Revolut的Risk與Crypto團隊的核心管理者創立的反欺詐與支付公司,它正在打造高風險商家的Stripe,提供無風險的即時ACH銀行轉賬和卡支付產品,讓消費者入金時無需再等待3-5天,幫助商家提高轉化率。在2022年9月,Sardine宣布完成5150萬美元的B輪融資,由公司A輪領投方a16z的成長期基金領投,XYZ、NycaPartners、SoundVentures、ActivantCapital、Visa、GoogleVentures、EricSchmidt、VikramPandit、TheGeneralPartnership、NAventures、INGVentures、ConsenSys、CrossRiverDigitalVentures、AlloyLabs和UniswapLabsVentures等參投。本篇Memo原始寫作于2022年5月,Sardine的B輪融資進行時。我們認為這是一個在5億美元時進入有機會收獲10倍以上回報的公司,值得在B輪參與。在這篇Memo里討論了:1.為什么Sardine有機會成為一家傳奇的支付公司?2.為什么市場上似乎沒有百億美元的反欺詐公司?3.我們為什么應該在B輪投資?02.Thesis

重新回顧我們之前內部mapping中的觀點:目前加密貨幣的整體用例還是交易和金融服務,跟錢有關的基礎設施具有最高的確定性。而Sardine是這類基礎設施中罕見的真FinTech公司,其業務本質是SaaS,客戶從加密貨幣公司切入,是我們看好的兩個板塊交集下的股權資產。除此之外,我們基于以下具體原因對這家公司感到興奮:市場層面:

隨著Crypto和金融服務普惠到下一個10億人,FinTech跟Crypto/NFT相關的公司的反欺詐及無風險支付需求正在爆發。目前市場上有25000家FinTech相關的初創公司,反欺詐能力關乎它們在熊市/資本市場寒冬時的生死存亡——它們需要盡可能減少每年數百萬至數千萬的資損,不再是粗放地追求用戶數/交易量增長。過去的反欺詐產品非常割裂,并且也不是服務以Crypto/NFT為代表的高風險商戶的。傳統的KYC和AML產品都是圍繞單點構建的,客戶接入多個供應商耗時且傷財。同時,市場上現有的反欺詐和支付解決方案主要圍繞電商的信用卡支付,而Crypto在鏈上有交易不可回撤、匿名等特點,ACH轉賬的整體生態也跟信用卡不同,有機會跑出Stripe/Checkout.com級別的公司。Sardine的競爭力層面:

Gemini在英國推出Staking Pro服務:6月23日消息,加密交易所Gemini宣布在英國推出Staking Pro服務。Staking Pro是為擁有32枚以上ETH的用戶構建的產品。符合條件的用戶現在可以在以太坊上啟動專用驗證器。加密資產服務由Gemini Intergalactic UK, Ltd.提供。質押服務由Gemini Trust Company, llc提供給,不受英國金融行為監管局(FCA)的監管。[2023/6/23 21:55:35]

反欺詐能力是時間的朋友,Sardine還拿到了最好的數據集。PayPal和Stripe在過去都是真金白銀掏錢買學費,跟各類欺詐者和羊毛黨各取所需,而Sardine從行為數據切入,從服務MoonPay、FTX和Brex等業務規模最大、場景最復雜的頭部客戶開始,拿到了最全面和優質的數據集,高資本效率地用機器學習完成了反欺詐能力的積累,未來在數據集和模型上的競爭優勢會持續擴大。反欺詐能力是“推薦引擎”級別的技術資產,讓Sardine可以下場做支付等第二增長曲線。Sardine目前的業務還只是“內涵段子”,它圍繞這個核心能力延伸場景可以找到自己的“今日頭條”和“抖音”。目前Sardine正在嘗試的即時、無風險ACH結算就是這樣的業務,未來還有很多鏈上鏈下支付的拓展空間。Sardine正在嘗試的ACH支付產品將成為客戶業務最核心的基礎設施之一。入金是交易所和FinTech業務最具戰略意義的功能模塊,但是過去用戶要么需要為信用卡支付溢價,要么需要等待ACH3-5天的到賬時間,Sardine基于自己反欺詐能力構建的即時、無風險ACH轉賬產品能大幅降低客戶流失和提高轉化。團隊層面:

Sardine擁有FinTech領域絕對的S級團隊。CEOSoupsRanjan在Coinbase負責數據科學和風控,經歷了公司交易量1000倍增長的全過程,兩位聯創Zahid和Aditya則是他在Revolut的老同事,帶領了Crypto產品和北美的擴展。整個創始團隊都打過硬仗,在圈子里人脈跟口碑都很好,對拿關鍵客戶非常有幫助。03.Sardine正在做什么?

Sardine的團隊在Coinbase經歷了交易量的暴漲、Revolut的Crypto產品的推出以及美國市場的擴張,當時RevolutUS一個周末會因為欺詐損失30萬美元,Coinbase和Revolut都沒有找到理想的反欺詐供應商,所以創始團隊在20年離開Revolut打造一款能一站式解決高速增長中FinTech和Crypto公司需求的反欺詐產品。過去一年Sardine從FraudPreventionasaService切入,以API的形式為最頭部、反欺詐場景最復雜的客戶提供一站式的反欺詐服務,拿到了市場上最全面、優質的數據集來訓練自己的反欺詐機器學習模型。Sardine的長期整體定位是“高風險商戶的Stripe”,他們現在正在把自己的反欺詐能力前臺產品化,推出無風險的ACH、卡的即時結算業務。3.1產品

1.反欺詐即服務按照我們之前的Mapping,反欺詐是一個籠統的概念,可以被分為兩派:a)圍繞合規的KYC和AML服務,這對于客戶來說是一項配合監管部門的投入;b)圍繞資損的反欺詐服務,這對于客戶來說是一項提升自己利潤的投資。Sardine所做的是兩者的結合,為客戶提供一套單一的欺詐檢測API,能夠結合數百萬個數據點檢測欺詐,服務用戶的生命旅程包括注冊、登錄、入金、轉賬和出金等,目前主要擁有以下幾種核心用例,收費模式是最低月費+用量

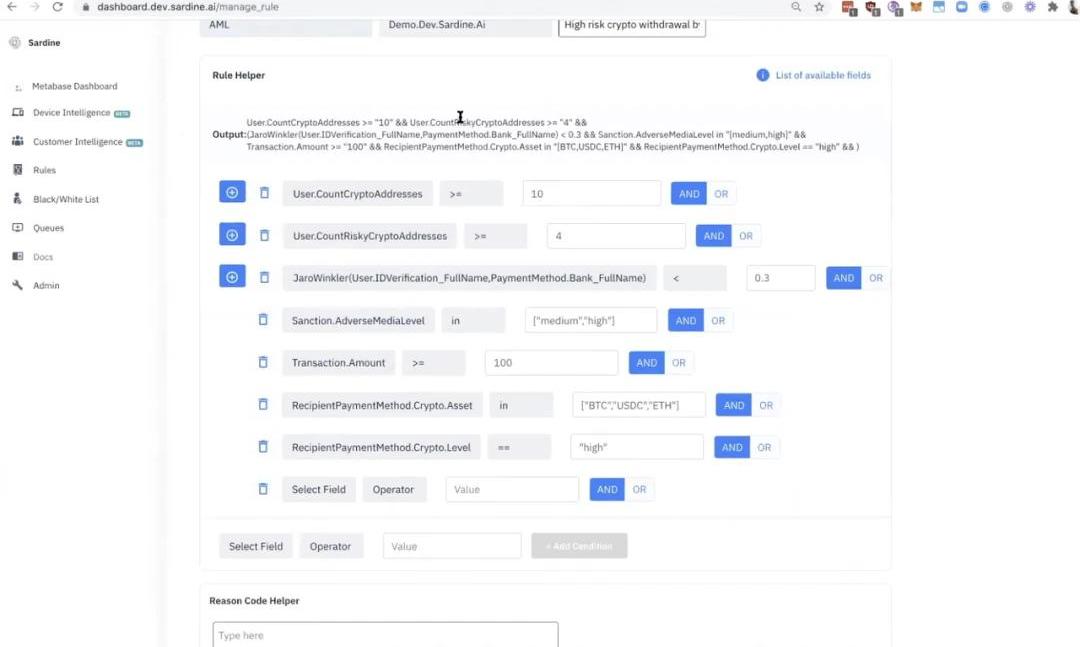

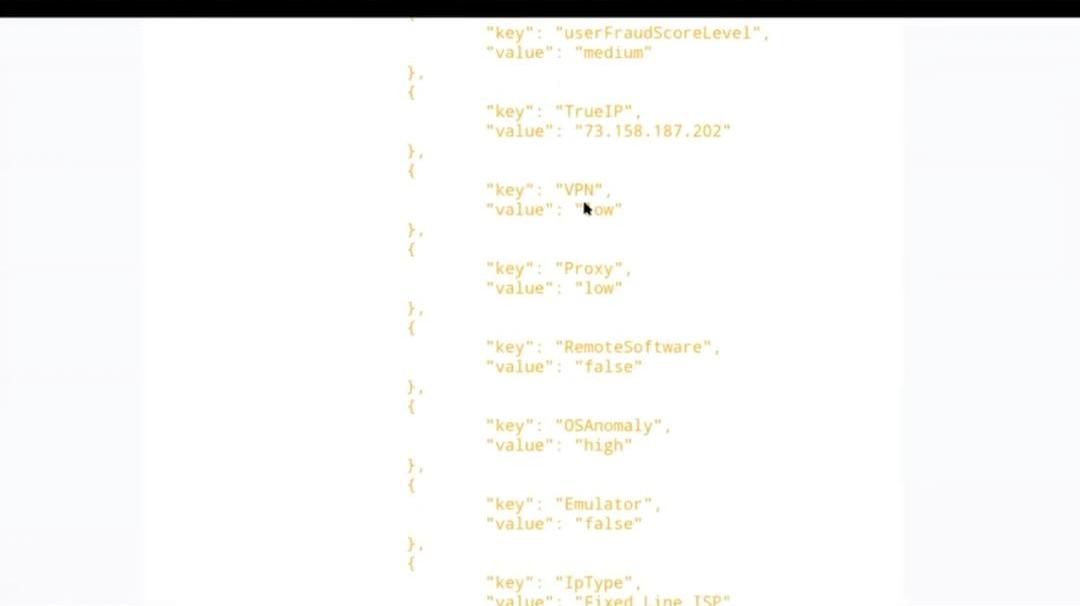

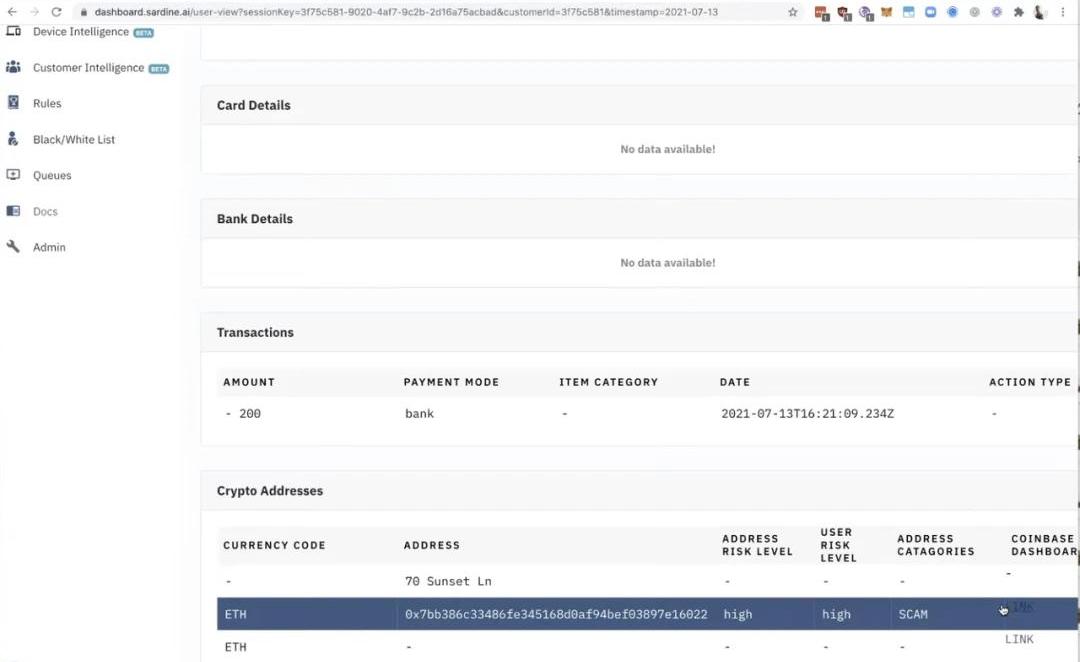

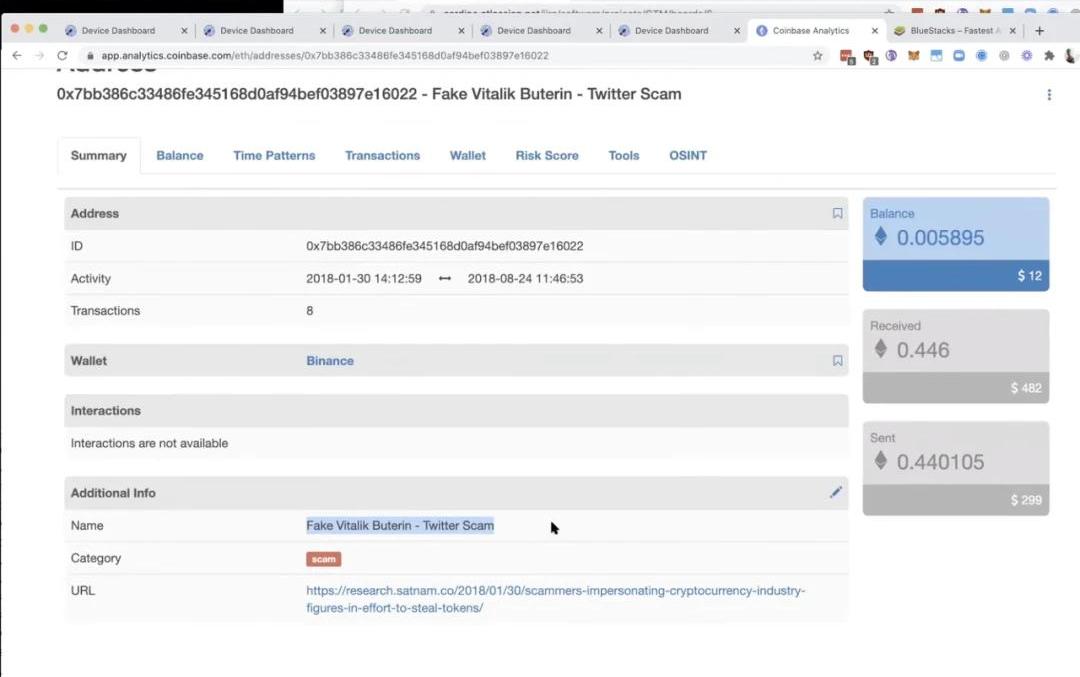

什么是Sardine的核心能力?設備及行為數據是Sardine的核心技術能力,它的欺詐檢測服務首先是“基于行為的”,創始團隊觀察到:5-10%的FinTech和Crypto注冊行為來自移動模擬器、遠程桌面控制應用或是設備農場,欺詐者可以購入這些干凈的設備,而Sardine的設備智能技術可以識別出真實的操作系統,并借助手機的傳感器數據判斷設備是否是模擬器正常用戶和欺詐者的行為截然不同:正常用戶從不復制粘貼自己的姓名或SSN,同時欺詐者的打字速度很快,但是每個鍵的停留時間很長,說明他們使用的是帶有笨重彈簧鍵盤的舊設備,或者在打字時有所猶豫……這類行為數據需要在客戶的應用內埋點才能獲取,傳統的KYC廠商往往沒有能力和動力去獲取客戶的這類數據。而Sardine可以在保證隱私和數據安全的情況下監控客戶如何輸入、點擊、滾動和移動鼠標。這種行為數據的噪音非常多,而Sardine能接入MoonPay和FTX等最頂級的客戶,這確保了它的機器學習模型在這個能力上的訓練是充分和領先的。賬戶接管欺詐保護則是Sardine的創始人在Coinbase帶領數據科學和風控團隊深入攻克的難題,幾乎是業界的最佳實踐:Sardine可以讓公司檢測最復雜的賬戶接管,包括撞庫攻擊、SIM卡交換、電子郵件和短信釣魚等;Sardine的多因素編排可以讓公司盡可能地在無摩擦地情況下額外驗證用戶身份。最終,客戶可以通過Sardine提供的Dashboard來實時監測各類設備、客戶和交易信息,并且可以無代碼地配置交易監控的相關規則——甚至是Crypto相關的。

長江商學院推出Global Unicorn Programs將為入選者提供Web3.0、區塊鏈等技術支持:金色財經報道,長江商學院正在推出的全球獨角獸項目(Global Unicorn Programs)在與阿聯酋世界政府峰會、迪拜行政委員會、新加坡黃埔集團(Whampoa Group)、首爾市政府和 Maekyung Media Group 的合作下,將先后在迪拜(2 月 15 日)、新加坡(5 月 16-19 日)與韓國首爾(9 月 12-15 日)落地。

據悉,Global Unicorn Programs 是一個高管教育項目,專注于歐亞大陸創造獨角獸和具有社會責任與全球視野的企業家生態系統。該項目將為入選者提供 Web3.0、區塊鏈、智能制造和人工智能等技術支持。[2023/1/16 11:14:27]

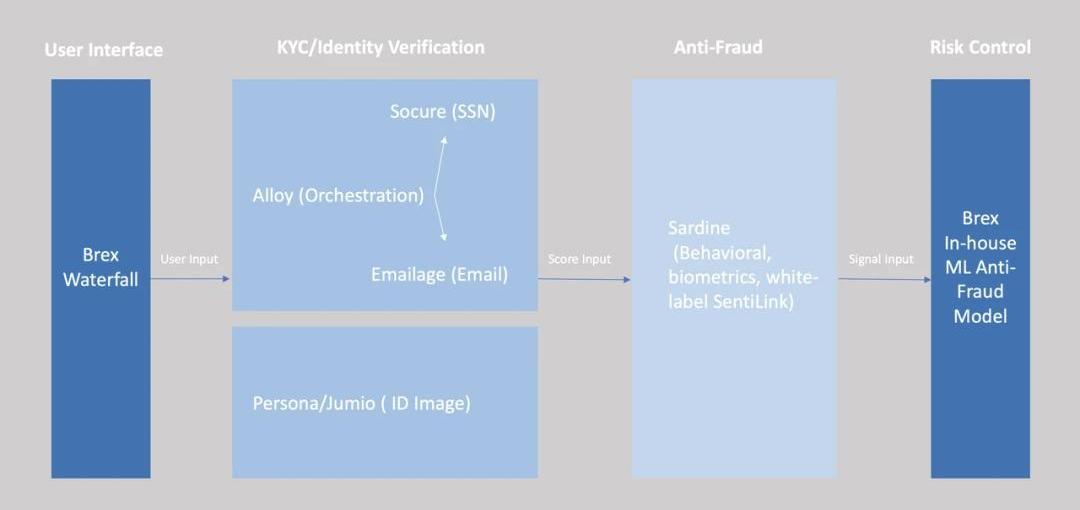

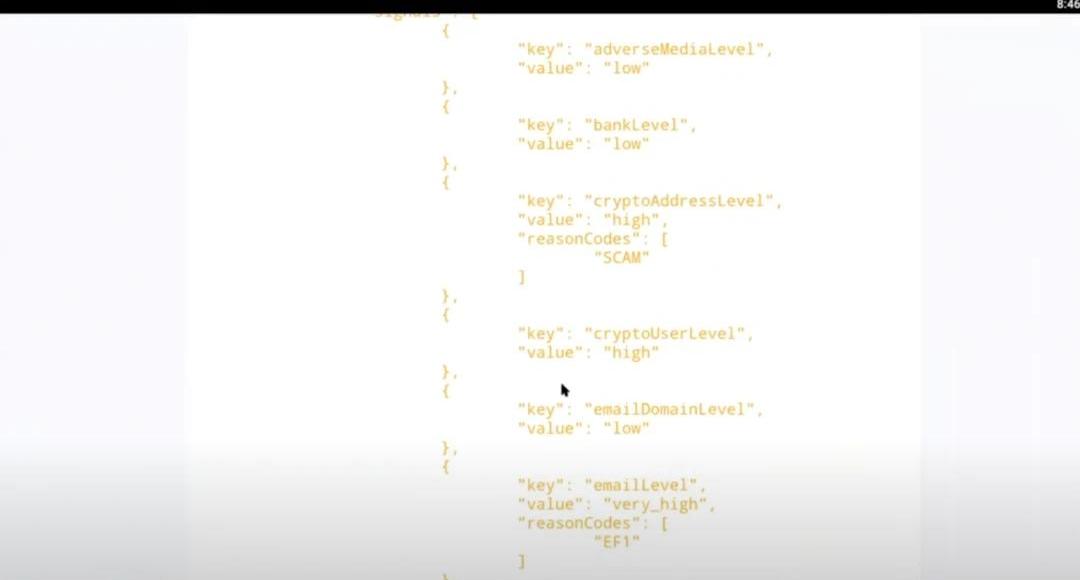

為什么說Sardine的反欺詐用例是全面和綜合的?Sardine的欺詐檢測平臺結合了每個用戶數百萬個數據點,包括瀏覽器指紋、移動設備屬性、流量數據、傳感器數據、用戶行為和橫跨信用局、運營商、社交網絡、銀行、卡網絡、郵箱以及鏈上地址的用戶身份。Sardine自建目前階段的重點行為數據,而其他的數據點它可以通過合作伙伴獲取,甚至直接提供白標服務。它的合作伙伴包括Au10tix、Blockset、Chainalysis、Checkout.com、LexisNexis的EmailAge、Prove、Sentilink、VeryGoodSecurity等,其中每一個合作伙伴都是專門深耕某個數據源多年。它的合規、KYC與身份欺詐、證件驗證及自拍識別業務都是合作伙伴的白標產品,比如Sentilink解決信用卡相關的身份欺詐,Chainalysis有線上地址的身份標簽。如果客戶沒有現成的合規或者KYC相關供應商,那么他們可以使用Sardine的一站式白標服務,不用再自行對接和整合多個供應商。而Sardine的收入需要分給背后的合作伙伴,拉低了這部分收入的毛利。如果客戶已經有了KYC&AML供應商,下圖展示了Sardine和合作伙伴之間的關系:Brex是美國創新公司的企業信用卡和費控管理軟件,在2021年取消了推薦審核制度,開始讓客戶自行填報信息注冊;Alloy是Brex使用的KYC編排層,幫它一站式接入多個KYC供應商,包括專注于SSN的Socure、監控郵箱注冊日期和活動的Emailage以及識別護照/ID照片的Persona;上述KYC供應商也在向反欺詐領域拓展,會得出身份驗證的結果并且給出一個自己黑盒算法下產生的riskscore;Brex會將KYC供應商吐出來的數據統一返還給Sardine,Sardine已經做好數據接入,可以很快地清洗和處理這部分數據,Sardine的反欺詐模型會綜合處理后將非黑盒的、透明的處理結果以及risksignal傳給Brex。

Sardine的獨特之處是什么?反欺詐是一個歷史悠久且擁擠的賽道。結合客戶訪談,Sardine目前給我的感覺和ClickUp類似,核心的價值主張包括三點:AllInOne、便宜、懂客戶。Sardine從DayOne就把自己定位成綜合的反欺詐斗士,而不是單點的KYC或者AML供應商,它的AllInOne體現在3方面:從KYC、反欺詐到AML產品,客戶都可以一站式在Sardine采購;全面的合作伙伴和數據源,Sardine在早期就選擇接入市場上最全面的數據源,并且愿意搞定客戶埋點拿到行為數據,而不是像Socure、Persona等新一代KYC獨角獸一樣從SSN等數據入手。雖然Socure也號稱正在提供反欺詐解決方案,但它的欺詐監控和核心數據仍然局限于SSN相關的用例;直接為結果負責,Sardine正在構建的ACH結算產品為風險兜底。同時,Brex和東南亞排名靠前的交易所ZipMex都表示Sardine的服務比同行便宜25-30%。Sardine不光比BioCatch等同樣監控行為數據的同行便宜,而且它作為白標的SentiLink也會比直接采購SentiLink要便宜。我們推測Sardine通過兩種方式為客戶提供更低的價格:通過自有設備和行為數據預先檢測欺詐,減少實際調用合作伙伴API的次數;BioCatch和SentiLink等都逐漸專注于大型金融機構客戶,設置了比較高的保底年費來天然地過濾客戶,而Sardine充當了SentiLink這種解決方案服務Mid-Market的Crypto和FinTech客戶的管道,作為白標供應商仍然有利可圖。最終,Sardine更懂Crypto和FinTech客戶,而傳統的反欺詐供應商更習慣于服務銀行、電商和零售企業。這體現在兩方面:Crypto和FinTech公司都希望能同時搭建自己內部的數據科學團隊。不同于各種黑盒的反欺詐供應商,Sardine給客戶的數據結果是完全透明的,除了風險分之外還包括各個欺詐檢測項的值

英格蘭銀行副行長:使用區塊鏈技術來實現所有金融市場的快速交易和結算并不可取:金色財經報道,英格蘭銀行副行長Jon Cunliffe在金融業機構AFME舉行的一次會議上表示,考慮到所帶來的問題,使用作為加密資產基礎的區塊鏈技術來實現所有金融市場的快速交易和結算并不可取。重要的是要確保交易和結算創新在監管機構眼中與當前系統一樣強大。

他補充說,在交易執行的那一刻,手上的現金和證券是即時結算的必要條件。目前還不清楚基于區塊鏈的平臺和現有技術將如何共同運作。?根本沒有時間去識別或糾正錯誤,然后再采取行動。簡而言之,我們可能不希望在所有市場上都有完全即時的交易和結算。[2022/9/28 5:59:26]

Sardine、CoinbaseAnalytics和Chainalysis等鏈上數據產品進行了深度的集成,能識別用戶鏈上身份信息的風險和設置鏈上交易的監控規則

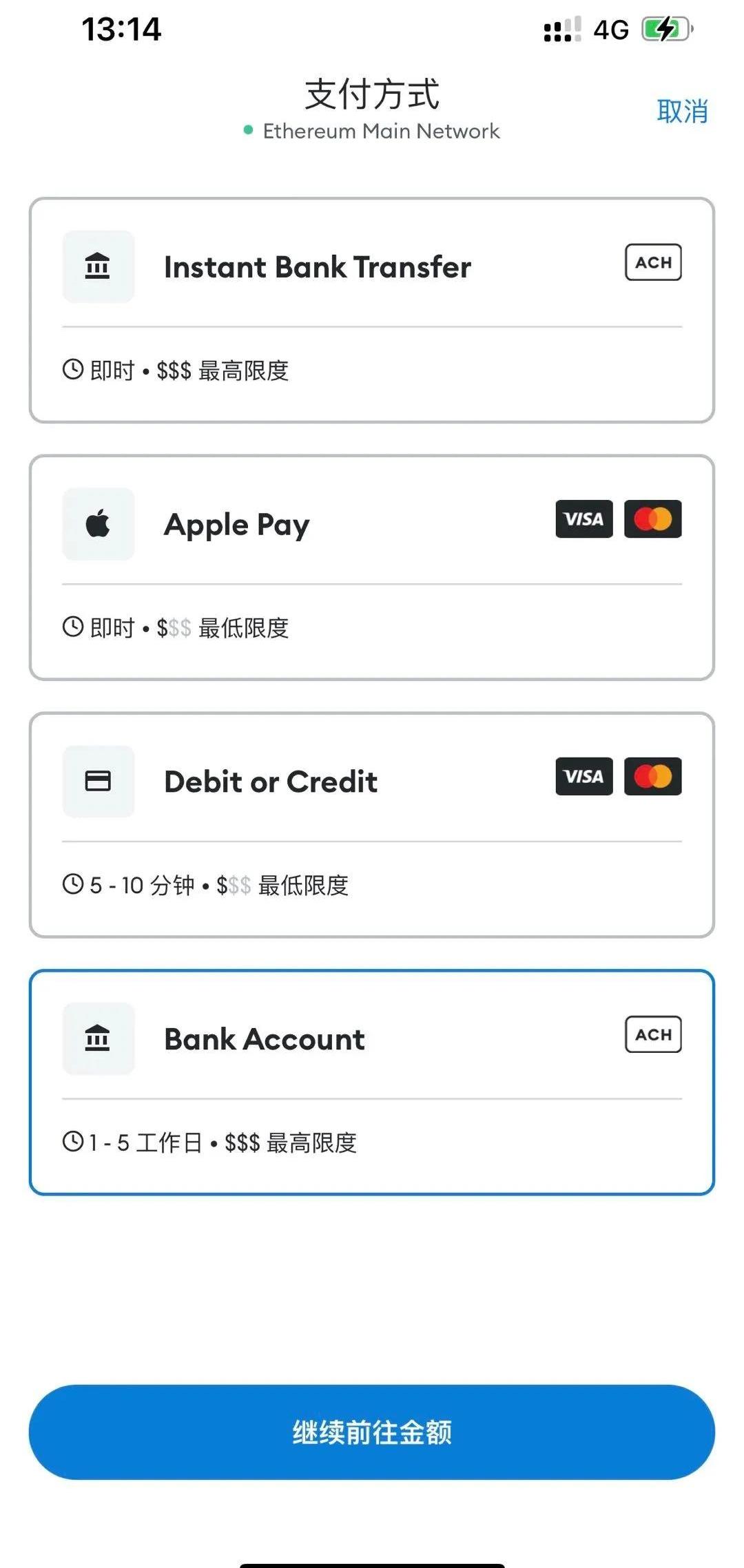

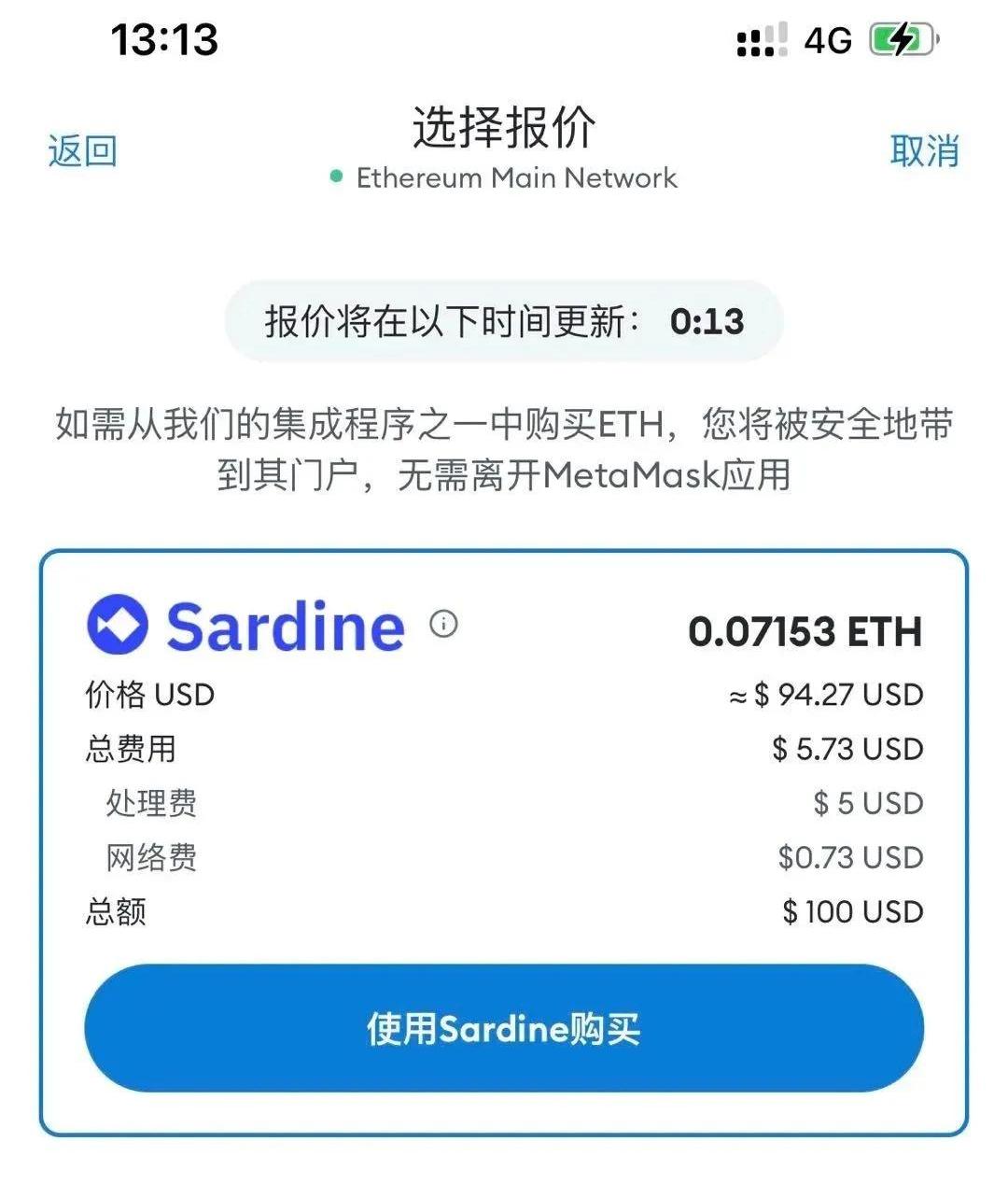

MoonPay對Sardine的反饋印證了它在這個客戶群的認可度:我們最關心的是拒絕交易的精確度——不想抓太多也不想抓太少。之前的供應商的拒絕率太高了,MoonPay會直接接入這些供應商然后收集它的反饋跟自己線上的真實情況做對比,最后發現Sardine抓欺詐者和放行好的交易的表現都更好。以前的工具是25%都會被拒絕,現在是10-12%,降低了一半。同時反欺詐不是接入就完了,供應商需要不斷訓練自己的模型,欺詐者會換金額、發起國家等,之前的供應商沒有持續地提供改進。Sardine的團隊真的對FinTech和Crypto是有行業經驗的,在欺詐監控里集成了很多鏈上地址相關的信息,證明真的懂這里的機會。Crypto的欺詐是最難的,能做好可以降維打擊Netflix訂閱的那種欺詐。這是否是一項有壁壘的業務?是。反欺詐沒有網絡效應,但是有自己的飛輪:更好的效果帶來更優質的客戶,這些客戶的數據以及標簽又會進一步提升效果。同時,客戶的粘性非常強,大多數客戶需要3-6個月才能切換已經創建的規則和線上在跑的邏輯,過程中需要消耗大量的工程和數據分析資源。盡管競爭非常激烈,目前大多數客戶的做法也不是替換自己已有的供應商,而是同時引入一個新的供應商。2.無風險的即時ACH結算這是Sardine在2022年2月宣布A輪融資時同步官宣的新業務,將自身的反欺詐能力產品化,為客戶提供一個墊資且風控、監管、合規全包的ACH支付產品。簡單的理解這項業務:銀行轉賬版的MoonPay,用戶將支付比用卡更少的溢價,也無需再像以前用銀行轉賬那樣等待3-5天的轉賬時間。在B輪給投資人的Model中,Sardine團隊把入金業務視作送給投資人的Upside,做了單獨的測算,沒有將這部分收入混入反欺詐SaaS的ARR收入中。在2022年10月,這項功能已經在Metamask錢包和Brave瀏覽器等場景上線。

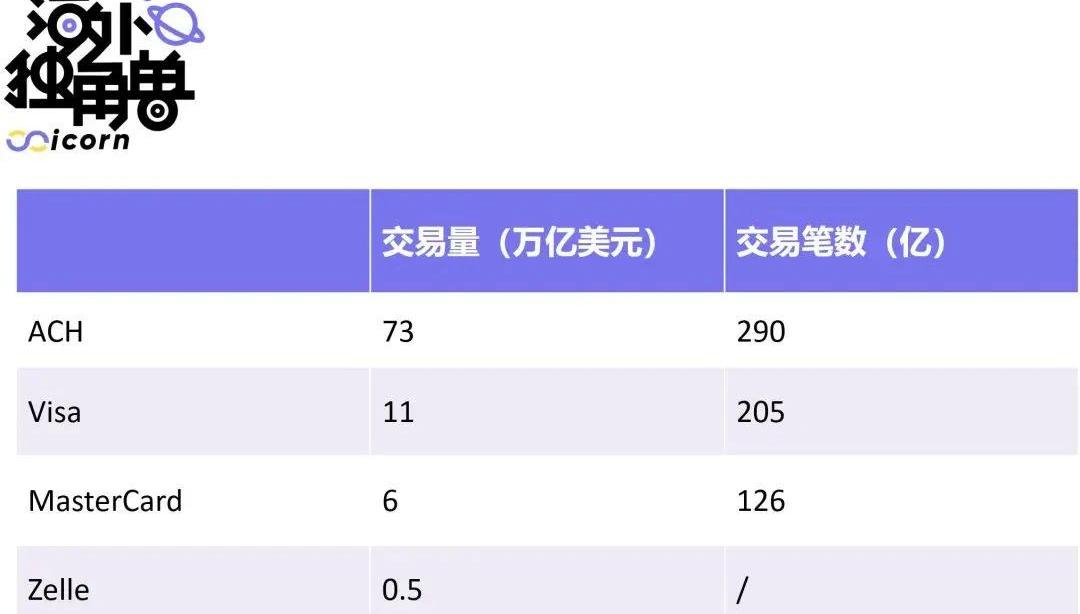

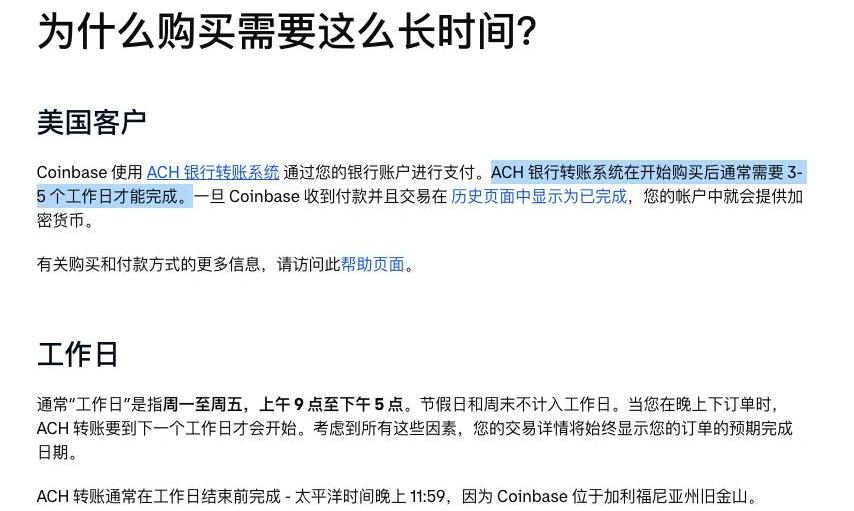

什么是ACH?為什么入金要等3-5天?ACH全稱叫做AutomaticClearingHouse,即自動清算所。通俗地理解ACH:它把支票的開和收相關行為給線上化處理了,是美國乃至全球最大的支付系統。

ACH的好處非常明顯——極低的處理費用,比卡網絡低一個數量級:

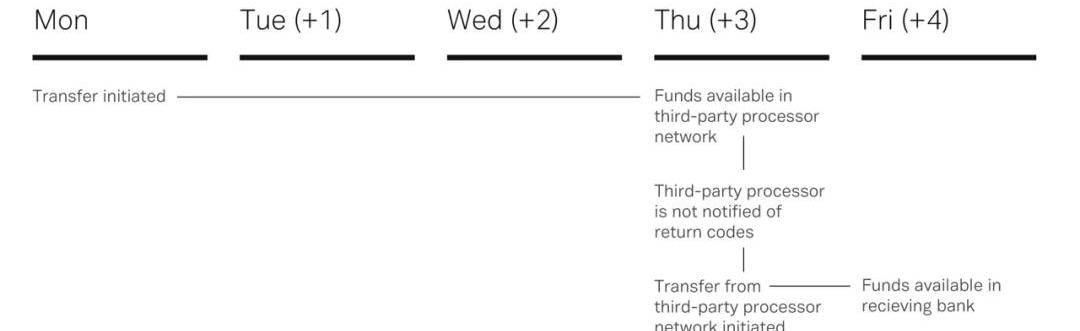

但是ACH在背后的做法是把銀行的交易打包起來,一天分四次發給對手銀行,受限于整套機制設計、成本和處理能力,通常需要3-5天完成實際結算:

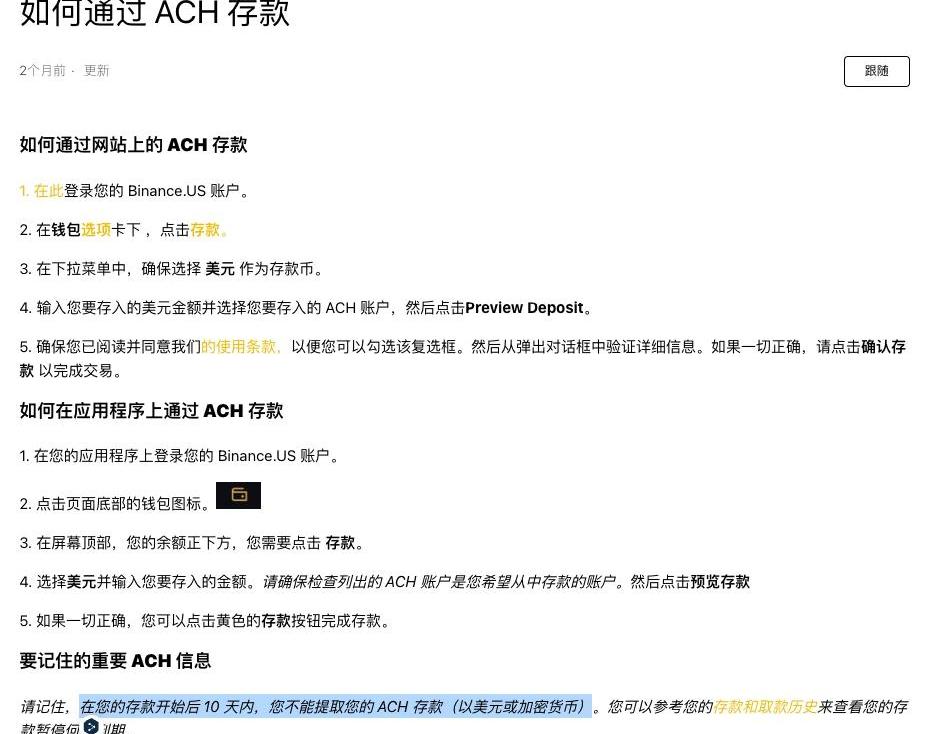

FinTech和Crypto交易所也可以選擇先提前墊資,但是就要承擔欺詐的風險:客戶可能開了一張空頭支票客戶的銀行賬戶可能被盜了……更重要的是,客戶的這筆交易可能存著其他稀奇古怪的原因導致的欺詐。而ACH對消費者的保護是**付款本身存在問題時**,ACH付款才會被撤銷。消費者購買的產品或服務出現問題時不符合條件。一般的ACH退款期限是90天,一些銀行能達到120天。這導致過去圍繞電商拒付設計的反欺詐產品都天然和ACH場景不匹配。為什么FinTech/Crypto交易所需要**無風險和即時**的ACH結算?“無風險”關乎資損,而“即時”關乎用戶增長。ACH的欺詐問題我們在上面已經介紹過,可以設想這樣一個具體場景:用戶使用Revolut從自己原有銀行轉了筆錢過來,這里會發生大量的欺詐——騙子可以盜用身份綁定第三方銀行賬戶把1萬美元存到Revolut,然后用Revolut去購物或者買幣花掉這些錢,受害者可能在1個月后意識到自己丟了并且向發卡行投訴,最終Revolut需要部分或全部賠償這筆錢。或者壓根沒有騙子,用戶自己開了張空頭支票——向Chime轉賬后,把原來銀行賬戶的錢給花掉,而Chime的無摩擦轉賬已經先給這個用戶進行了墊資,他可以同時把Chime的余額也花掉,然后等到5天后ACH轉賬失敗,Chime需要自己補上墊資損失的窟窿。由于上述原因,許多商家已經不接受Chime和CashApp發行的借記卡,比如某些地區的用戶無法使用Chime支付Uber。還有大量不進行墊資的FinTech和Crypto產品甚至等不到資金詐騙那一天,大量不愿意為信用卡/借記卡實時買幣支付5-10%溢價的用戶被3-5天才能成功入金給嚇跑了。下面兩張圖來自Binance和Coinbase:

加密媒體The Block將推出代幣化付費墻:8月25日消息,加密媒體The Block將推出代幣化付費墻(paywall),允許消費者通過一組統一的代幣購買多個媒體或創作者的訂閱內容。其中當用戶在The Block網站上點擊付費墻時,他們可以“抵押”或暫時提交一定數量的代幣來訪問網站的內容,每個參與的訂閱媒體或創作者都可以根據其訂閱成本來規定用戶必須抵押的代幣數量的最小值。對于不想將付款轉換為代幣的訂閱者,他們仍然可以通過The Block的舊域名使用信用卡訂閱付款;The Block最初將把代幣化的付費墻應用于其網站上發布的大約20%的文章,最終希望將付費墻擴展到所有內容,但可能需要5-10年以實現該目標。[2022/8/26 12:49:12]

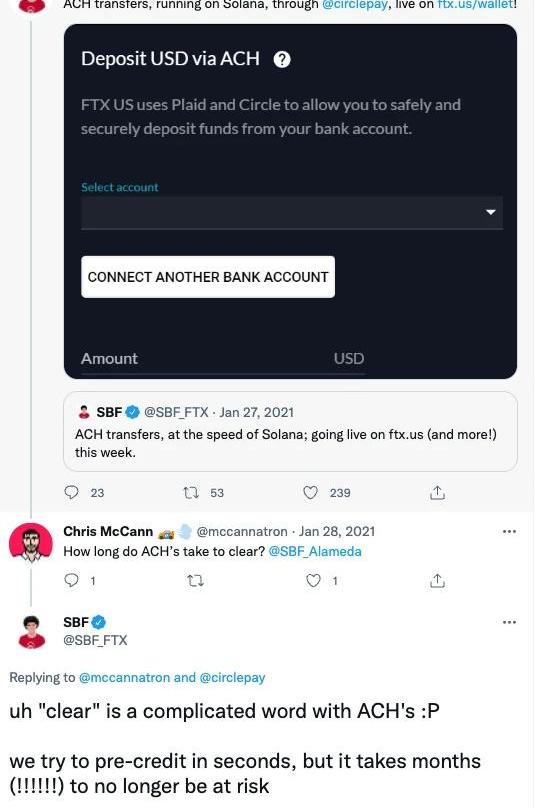

FTX的SBF也指出ACH轉賬目前存在的痛點和風險:

Sardine團隊把這種情況描述為:“對欺詐的恐懼阻礙了增長,造成糟糕的用戶體驗,減少收入并降低了客戶信任度”。a16z把目前交易所的做法稱作“長期以來減輕風險的必要權衡”,他們必須等待3-5天后等到用戶資金結算完成才讓他們進行交易,大量的客戶在這個過程中流程。Sardine的墊資和風險全包的解決方案讓每一個客戶都有機會改善這個流程,在提升客戶入金成功率的同時無需承擔資金風險。3.2市場機會

總體而言,由于Crypto發展有一定的不確定性,這是一個很難建模的市場。我們可以通過一些數據總體感受一下Sardine所處的市場。Crypto和FinTech公司正在面臨史上最嚴重的欺詐資損現象,而資本寒冬已經來了:根據Chainalysis的數據,詐騙者2021年盜取了創紀錄的140億美元加密貨幣,增長了80%以上。美國國稅局刑事調查機構在2021年查獲了價值超35億美元的加密貨幣。同時,詐騙數量本身增加了60%,有3300個接受詐騙資金的活躍地址。根據Sift的數據,2021年FinTech遭受到的支付欺詐量激增了70%,其中加密貨幣交易所提升了140%。而Aite-NovaricaGroup的數據顯示Neobank為代表的金融科技公司平均欺詐率約為0.3%,是信用卡0.15%的兩倍和過去借記卡平均0.1%的3倍,這導致一些商家開始停止接受Chime、CashAppCard等Neobank的借記卡。Coinbase在年報里這樣描述欺詐帶來的風險:我們面臨著由于欺詐導致的退貨、退款而造成的交易損失,可能會對我們的業務、經營業績和財務狀況產生不利影響。我們的某些產品和服務是通過銀行賬戶的網上轉賬支付的,這使我們面臨與退款以及賬戶資金不足的風險。此外,我們的一些產品和服務通過支付處理器來獲取信用卡和借記卡支付,這使得我們面臨與拒付和退款的風險。這些索賠可能源于欺詐、誤用、結算延遲、資金不足等原因。此外,犯罪分子正在使用越來越高深的方法從事犯罪活動,比如造假和欺詐。如果我們因為用戶破產或拒絕而無法從用戶那里收回款項,我們將承擔退貨、退款金額的損失。在2021年,Coinbase的TransactionExpenses增長了836%達到12.7億美元,其中上述風險帶來的逆向交易損失凈增長了2億美元。而這2億美元還僅僅是客戶入金買幣且幣被提現到鏈上地址造成的損失,被計入了費用項。客戶法幣相關的入金欺詐導致的資金損耗被視作COGS,而Coinbase只報告NetRevenue,因此我們沒有具體的數據,但是也會在1億美金以上量級。而全球25000家FinTech和Crypto公司一定不會比Coinbase做的更好,Sardine要達到1億美元ARR需要的1000家客戶和單個客戶平均貢獻10萬ARR,市場容量足夠。我們也沒必要糾結于反欺詐SaaS的市場,因為Sardine正在激烈進攻的目標是B2B支付以及ACH轉賬:B2B是一個每年125萬億美元交易額的市場,而目前在這個領域進行創新的企業都在圍繞卡網絡做事;ACH是一個每年84萬億美元交易額的市場,而欺詐帶來的資損讓ACH的實時化創新停滯不前。在100萬億美元的交易額中捕獲50億美元,做到2%的TakeRate就意味著1億美元的ARR。為什么過去沒有出現百億美元的反欺詐公司?事實是這個領域的確出現了百億乃至千億美元級別的公司,只是我們不把它們視作反欺詐公司——PayPal和Stripe這樣杰出的支付公司的另一重身份是反欺詐公司。Stripe在我看來是一家電商支付反欺詐公司。它早期的核心支付處理能力都是接的WellsFargo和FirstData,實際上只做了兩件事:a)靠簡單的API更高效獲客;b)做好反欺詐。Stripe的前早期高管也認為它的核心能力是反欺詐:2011年的Stripe是你填寫名字和郵件就能收單,等收到200美元之后Stripe會驗證你更多的信息,比如社會安全碼等等,一些非常大的公司每年在Stripe上收數十億美元,但是它們的Stripe賬戶id,就是創始人的名字和他們的gmail地址。Stripe的風控能力是核心競爭優勢。支付本身差異不大。ShopifyPay是Stripe的白標客戶,前期先盡可能讓商家入駐,等它們規模擴大,再要求提供更多信息。這些都是通過Stripe的API詢問信息,StripeConnect就是基于的這種風控能力。而Stripe的風控能力是真金白銀掏錢買學費買來的:其實收單行對商戶的銀行,一般都是T+1結算,但是由于Stripe是visa的ISO代理,他們把錢打出去,如果出現欺詐這些,都是要Stripe背鍋,眾所周知,深圳和福建的部分賣家,從2012年開始就擼Stripe,差不多十年,造就了Stripe的風控系統。16年后,Shopify+Facebook火了,部分獨立站賣家做起dropshopping站群,當然玩的也是一地雞毛,導致所有的收單公司對于這種玩法都深通惡絕,畢竟是拒付和爭議率非常高,再牛逼的公司也扛不住,國內收單要是出現這種情況,基本整個公司都要被拖垮,畢竟沒有Stripe哪個背景,人家是看著你白嫖,然后記錄了欺詐商家的每一個特征,然后根據深度學習來塑造商戶的模型。——知乎PayPal也類似,早期幾乎死在了欺詐上,后面陸續開發了CAPTCHA技術反羊毛黨和Igor算法來識別異常商戶。根據LexisNexis2015年的統計,PayPal的欺詐資損占收入的0.32%,其他支付廠商的平均值是1.32%。PayPal每年雇傭數千名代理商來手動篩選和標記數據來幫助改進其反欺詐模型,每年為反欺詐投入約3億美元。Sardine的“高風險商家的Stripe”的定位和目前的產品布局都在正確的道路上,單獨的反欺詐引擎是獨角獸級別的機會,而成為B2B、ACH以及賬戶對賬戶轉賬領域的支付產品是一個百億美元級別的機會。3.3客戶

Optimism呼吁盜取2000萬枚OP代幣的黑客返還資金:6月9日消息,Optimism社區今日發文呼吁盜取2000萬枚OP代幣的黑客返還資金,稱漏洞利用者有一周的時間考慮成為白帽黑客,否則將百分百承諾會追回所有資金,追蹤漏洞利用者,并對他們進行人肉檢測以及將其移交給相應的司法系統。目前Optimism團隊已經開始調查潛在的線索,在某些情況下沒有通知各自的執法機構。

此前消息,Optimism分配給Wintermute的2000萬枚OP被盜,目前攻擊者已出售100萬枚[2022/6/9 4:12:28]

Sardine目前服務兩類客戶:FinTech:美國最大的創新企業信用卡和費控管理公司Brex,非洲支付寶ChipperCash等;Crypto:FTX、Bakkt、MoonPay和Transak等,前兩者是世界頂級的交易所,后兩者是市場最領先的信用卡和借記卡入金匝道。

Sardine在2022年5月時還沒有丟失過客戶,唯一一個Churn是dharma。dharma是一個DeFi錢包,在2022年1月被OpenSea收購后關停了產品。團隊當時有信心未來12個月保持每個月獲取8個新客戶,并且超額做到了這一點。Sardine目前的客戶非常優質,而且展現出了非常高效的銷售能力,公司直到200萬美元ARR公司才招聘了第一個銷售,前50個銷售線索都是in-bound的。Brex等客戶是團隊內部有Coinbase跳槽來的工程師推薦了Sardine而開始使用產品,創始團隊在Coinbase和Revolut積累的老同事資源和行業口碑對銷售幫助會非常大。Sardine早期打下了Brex和MoonPay兩個標桿客戶非常重要,還新贏得了FTX,有利于拿下Binance和其他中長尾客戶。而且Sardine目前客戶的地理范圍沒有被局限在美國,非洲的ChipperCash和東南亞的交易所等公司都是海外本土最頭部的客戶。客戶數量的天花板不會是特別大的擔憂,Sardine還可以服務大麻交易平臺和商戶、跨境電商等,理論上所有需要用戶自助注冊和后續登錄進行交易的產品和服務都會需要Sardine的反欺詐能力。3.4競爭

目前Sardine面對的核心競爭對手包括兩類:1.基于生物特征識別和行為數據的BioCatch和FingerprintJS,估值都還沒到10億美元,它們都想做更純粹的單環節反欺詐技術供應商,BioCatch服務的客戶以銀行等金融機構為主,FingerprintJS則更多是電商和OTA,根據Brex的反饋,Sardine明顯要比這兩個競爭對手便宜很多;2.綜合型反欺詐的Sift,InsightPartner領投多輪的一家YC系公司,它的新經濟客戶也電商零售公司為主,解決方案也更偏向卡而不是ACH。更間接的競爭來自于更大型的競爭對手:1.美國征信巨頭Equifax最近幾年不斷加注反欺詐,2021年2月收購了Kount;PayPal在2018年收購了Simility,Mastercard在2017年和2021年分別收購了NuData和CipherTrace。Equifax收購的Kount是一家AI驅動的欺詐預防和數字身份解決方案提供商,為9000多家領先品牌和支付提供商提供個性化的客戶體驗,客群主要為電商和零售商。Equifax收購Kount是為了更好利用其龐大且差異化的數據資產優勢,擴大其在數字身份和欺詐防范解決方案方面的全球足跡;Mastercard收購的NuData是一家行為生物識別公司,能夠根據用戶的在線互動行為來識別用戶身份,幫助銀行、電商、消費電子、醫療保健等行業的客戶保護用戶免受帳戶盜用和數字身份欺詐;CipherTrace則是一家提供加密貨幣AML合規解決方案的公司,Mastercard收購CipherTrace的目的是CipherTrace的數字資產套件集成到自己的網絡安全解決方案中,從而為企業提供更大的透明度、幫助其識別和了解風險,并幫助管理其數字資產監管和合規義務;目前來看,這些供應商仍然在市場上獨立獲客,但大部分沒有針對FinTech和Crypto客群,服務的核心客戶仍然是金融機構、電商和零售商,與Sardine不構成直接競爭。2.Stripe也不斷完善其在身份驗證與反欺詐領域的布局,先后發布了StripeRadar和StripeIdentity。StripeIdentity使用身份證件和自拍照驗證,可以程序化地確認全球33個國家的用戶身份,以防止欺詐、簡化風險操作,客戶包括Discord、Peerspace、Shippo等。該產品的架構是Stripe在過去十年中為自己的使用而開發的;StripeRadar是Stripe基于機器學習的欺詐預防工具,目的在于保護公司免受退款濫用和其他欺詐行為。2021年Stripe收購基于卡認證技術以減少在線交易欺詐的公司Bouncer,以期進一步增強Radar的功能;與競品相比,StripeRadar和Identity的共同優勢在于可以訪問Stripe近200個國家的數十億的支付信息,這種數量優勢使Radar和Identity能夠提高身份驗證和欺詐保護的準確度,在保證安全的情況下減少對合法客戶的阻止、提高接受率。此外,Stripe的產品矩陣非常豐富,Radar和Identity能夠與Stripe平臺其他功能無縫集成,提供單一、一致的體驗,這也是許多競品不具有的優勢。Zipmex對Sardine的評價:Sift跟Kount也都不錯,Sift的AML能力不太行,Kount更聚焦于電商。Sardine的核心好處在于它回傳數據的方式非常透明,而其他的反欺詐供應商是黑匣子,只告訴客戶批準或拒絕,而團隊無法擁有數據和背后的決策因素,有工程能力的團隊一定也會訓練大量自己的數據集。Sift的客戶在早期還好,后面發展壯大后一定搭建自己的數據分析和數據科學團隊。04.Sardine能成為什么?

我們不希望僅僅投資一個反欺詐公司,Sardine也不想僅僅做一家反欺詐軟件供應商,它正在嘗試的入金服務是一個好的開端。按照從短期到長期,下面是Sardine在未來可能在市場占據的生態位:Crypto和FinTech的無風險即時入金匝道Crypto/NFT、Neobank、大麻交易平臺、跨境和訂閱制電商等高風險商家的StripeB2B交易的即時結算平臺各類賬戶對賬戶交易的實時支付系統……Crypto和FinTech的無風險即時入金匝道是一個正在實現的目標,高風險商家的Stripe也沒那么難。Sardine正在構建自己跟主流銀行的關系,靠反欺詐能在全球做廣,靠實時支付解決方案在美國這個最高ARPU的市場做深。

05.團隊

絕對的S級團隊,投資信心最大的來源,Soups在Coinbase和Revolut的風評都非常好,屬于最優質的操盤手類型創始人。Zahid在Uber業績一般,但是在PayPal證明了自己的技術成色。創始人&CEOSoupsRanjan:前Coinbase的數據科學及風險團隊負責人,經歷了Coinbase從2015年到2019年牛熊交替的快速成長期,隨后加入Revolut陸續擔任金融犯罪風險負責人和Crypto產品負責人,在美國市場推出了完全合規的RevolutCryptoUS。Soups擁有RiceU的電氣及計算機工程的博士學位。聯合創始人ZahidShaikh:陸續在PayPal和Uber擔任了10年的資深產品經理,經歷了PayPal分拆和Uber的黃金年代,在PayPal創建的設備智能專利FraudNet每年幫助公司減少4000萬美元欺詐,隨后加入Revolut負責推出Crypto買賣功能并且管理一支數據團隊。聯合創始人AdityaGoel:在PIMCO做投資出身,之后在歐洲最大的證券交易所DeutscheB?rse擔任VP,負責產品戰略及上下游投資,在2018年加入Revolut擔任美國產品及運營負責人,從零到一搭建了美國團隊并且完成120萬用戶獲取。Soups還是RiskSalon的聯合創始人。RiskSalon是風控領域最具有影響力的智庫機構。客戶對團隊的一些評價:Brex對Sardine團隊的評價:整個創始團隊都很聰明,Soups是一個斗志昂揚的人,但是后續要做哪些方向的用例需要持續想清楚。MoonPay對Sardine團隊的評價:團隊在FinTech和Crypto行業有洞見,行業里其他的玩家光想著卡網絡和傳統的系統,Sardine的團隊跟其他團隊給人的感覺完全不一樣。DeelCOO對Sardine團隊的評價:Sardine團隊做了自己真正理解的機器學習模型,Jumio、Onfido、Verisk、Socure這些玩家都是incumbents,跟Sardine不是同一個物種。06.財務&回報

*由于合規原因,我們在此不會披露Sardine的財務數據。按照SaaS投資者的標準,NNARR/S&M及NNARR/Burn為1是Good,能達到2就是Excellent。Sardine的表現非常優秀,2021年NNARR/S&M12.4,NNARR/Burn1.5,2022年預計能分別做到4.8和1.6。從Upside角度看,Sardine非常有機會貢獻10倍以上的回報:反欺詐業務做到1億美元ARR需要1000個客戶和單個客戶平均貢獻10萬美元ARR。這個客戶數稍微有點高,但是從市場容量層面講空間很寬裕。如果Crypto在度過未來2年左右的熊市后能再次享受20和21年的牛市上漲,Sardine這塊業務的平均單個客戶貢獻ARR有機會做到30萬美元,那300-400個客戶就能完成1億美元ARR的目標。此外ACH入金業務有空間在5年左右時間做到3-5億美元ARR,這意味著50-100億美元的交易量,是MoonPay21年交易量的3-5倍,由于ACH也非常適用于大額交易,完成這個交易量目標是可以期待的。從Downside角度看,最悲觀的情況會是整個Crypto的市場沒起來,那么Sardine也就很難完成用戶數的增長。更可能的現實是Sardine的核心用例集中在反欺詐,沒能成功拓展到ACH結算,那么它可能難以成為數百億美元的公司,這時候我們可能的退出路徑是收購——MasterCard6.4億美元收購了反欺詐供應商Kount、8.5億美元收購了身份欺詐供應商Ekata,PayPal收購Simility也大約支付了5-10億美元。鑒于Visa已經成為了Sardine的戰略投資方,在這一輪進入最壞的情況下我們也有機會收回成本。總體而言,在5億美元的B輪進入保底買到反欺詐業務,而ACH入金業務附贈一個非常大的想象空間。07.結論

Crypto在短期仍然具有一定的不確定性和劇烈的波動,但是長期只要我們仍然相信未來3-5年有10億人進入Crypto世界,同時Crypto市場價值能夠持續增長到美國股市的體量,那么Sardine就是讓人激動的基礎設施資產之一,非常值得在B輪進入。附錄

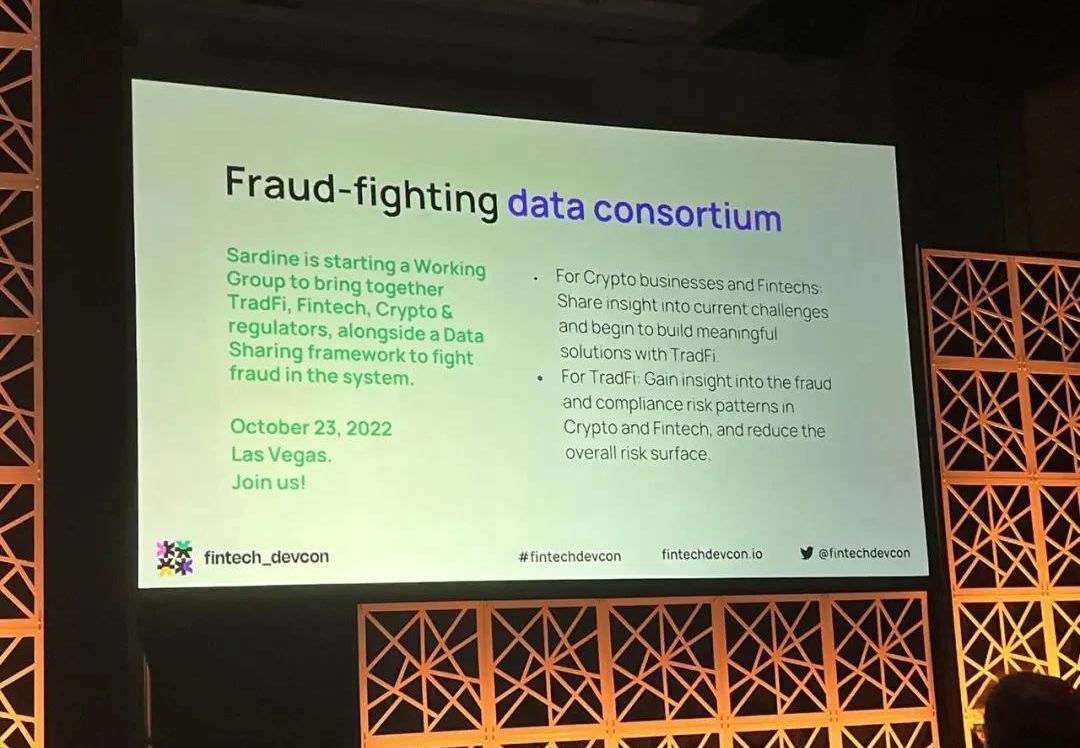

Sardine的CEOSoups在FintechDevCon上做了Keynote演講,他分享了下面這些Web3/數字銀行欺詐案例,可以幫助我們更直觀地理解Sardine所面對的欺詐類型:技術支持詐騙:受害者通常是Facebook等社交網絡賬戶被盜的人,他們會Google“Facebookaccounttechsupport”然后撥打某個熱線號碼,對方會要求遠程控制其屏幕并且要求其注冊/登錄加密貨幣交易所,隨后號稱自己無能為力并掛斷電話,而受害者隨后登錄該交易所就會發現自己購買了一些比特幣并轉給了陌生人;加密貨幣投資顧問騙局:詐騙者會偽裝成加密貨幣投資顧問,隨后說服客戶注冊交易所并且給其TeamViewer控制屏幕的權限,受害者使用自己的身份完成了KYC,而假顧問則擁有其賬密;NFT破價騙局:詐騙者通常會盜刷信用卡來購買NFT,然后立馬以地板價或低于地板價的價格賣出,然后將ETH提現;智能合約授權騙局:受害者可能之前授權了對某種幣無限提取的合約權限,隨后用卡購買了更多的該幣,合約則自動將這些幣轉移走;Zelle詐騙:詐騙犯可能在出售東西時要求受害者先付款,隨后永不發貨;詐騙者可能人肉了受害者,并且與其進行虛假的退款流程;錢騾詐騙:詐騙者會偽裝成熟人盜取對方的交易所賬號,然后用盜取的信用卡購買加密貨幣,隨后提現;假發薪詐騙:詐騙者盜取了一個銀行賬戶,隨后創建一個新的郵箱域名和數百位虛假的雇員,在發薪日當天將資金盜走;……Soups還回答了一些我們關心的問題:Sardine怎么建立欺詐相關的數據壁壘?Soups認為解法是Sardine正在建立的DataConsortium,預計將在10月底Money20/20大會上宣布,Sardine將牽頭串聯起傳統金融機構和交易所及數字銀行等受欺詐困擾的新玩家。Sardine專門招了一個在AWS有戰略consortium經驗的人和Zelle背后的consortiumEarlyWarnings的首席分析官Ravi加入團隊來做這個項目。瀏覽器目前的隱私保護更加充分,fingerprint的缺失是否會影響Sardine?Soups表示Sardine對這些隱私保護政策的改變都有充分準備,并且其解決方案并不依賴fingerprint,因為這些專家的欺詐者都懂得處理自己的fingerprinting。Sardine的data怎么交付?如何衡量錯誤率?什么情況下會更新模型?Sardine是APIFirst的,每個人都可以充分出入參和提取結果數據。在欺詐攔截方面,Neobank可能是10%,加密貨幣相關的會更高。Sardine通常會觀測用戶入金轉化率這個指標,大多數接入的客戶能提升3x。如果這個轉化率有大的波動和向下走的趨勢,Sardine會重新訓練其模型。原地址

Odaily星球日報譯者|念銀思唐 摘要: -WalletConnect獲得1250萬美元“生態系統輪”融資。-這家初創公司正尋求與投資者合作,構建其去中心化業務.

1900/1/1 0:00:00頭條 Uniswap創始人:幣安成為UNI最大委托地址之一,希望CZ表明治理觀點Odaily星球日報訊Uniswap創始人HaydenAdams發推稱,Binance于昨日委托13,242.

1900/1/1 0:00:00錢包一直被認為是區塊鏈世界的流量入口,因此錢包賽道往往受到資本青睞。最近有一個名為Omni錢包完成1100萬美元的融資,與Meatamask等經典錢包相比,Omni有哪些優缺點與差異?實際體驗如.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 不出意外的話,特斯拉首席執行官ElonMusk將在本周五前完成對Twitter收購.

1900/1/1 0:00:0001簡介 「L1戰爭」是2020-2021周期中廣為人知的故事,主要的替代Layer1區塊鏈與以太坊一起捕獲了大量的價值和開發人員人才.

1900/1/1 0:00:00本文來自BusinessWireOdaily星球日報譯者|念銀思唐面向下一代提供一體化金融解決方案的公司Step宣布獲得由TriplepointCapital和EvolveBank&Tr.

1900/1/1 0:00:00