BTC/HKD+3.03%

BTC/HKD+3.03% ETH/HKD+2.51%

ETH/HKD+2.51% LTC/HKD+3.82%

LTC/HKD+3.82% ADA/HKD+5.02%

ADA/HKD+5.02% SOL/HKD+4.67%

SOL/HKD+4.67% XRP/HKD+4.52%

XRP/HKD+4.52%

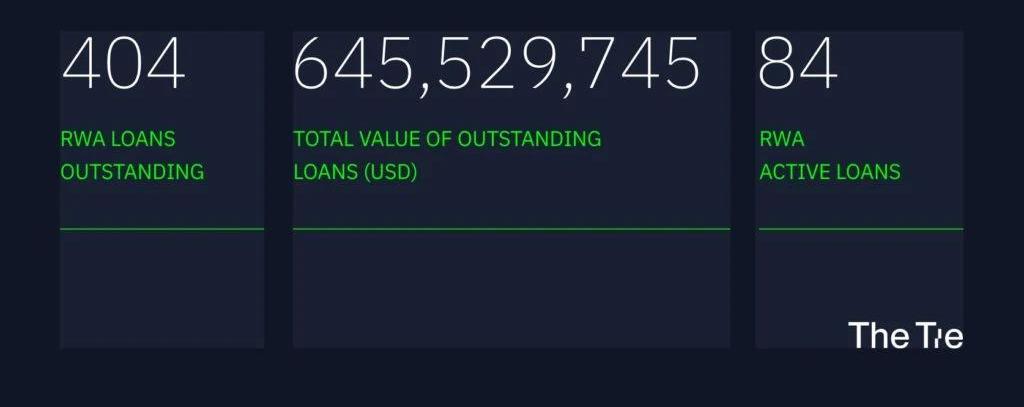

DeFi正在慢慢擴大加密貨幣的業務邊界,并在現實世界中產生影響。隨著越來越多的資產被代幣化,傳統資本市場也在擁抱區塊鏈技術。在利率上升、DeFi需求下降和全球經濟不景氣的大背景下,在鏈上轉移價值的機會成本正處于加密貨幣歷史上的最高水平。現實世界資產既為收益越來越少的DeFi投資者提供了進入更多鏈下借貸市場的獨特機會,也允許TradFi機構不受地理限制地發行代幣化債務/資產。什么是現實世界資產?

RWA是可以在鏈上交易、代表真實資產的代幣。例子包括房地產、貸款、合同和擔保等。RWA消除了傳統金融的諸多限制。假設,印尼有一家中型金融科技公司Bali。Bali希望籌集資金來推動發展和營銷。幾個小時內,這家公司就能通過發行代幣債券籌集到10萬美元那里。這種債券代幣可以與許多同類印尼金融科技債券打包,并以不同的份額比例整體出售。由于資產的鏈上屬性,Bali的財務是透明可見的。隨著Bali的營收和成本發生變化,代幣價格也會漲跌,信用風險的變化會自動反映在貸款成本中。有了RWA,Bali的借款利率更具競爭力。當DeFi收益率較低時,投資者能夠獲得有競爭力的現實貸款利率。無論地理位置在哪,RWA都能實現經濟增長,公司可通過數字或傳統方式籌集資金保持長期穩定的狀態。為什么選擇RWA?

Merlin Protocol在黑山EDCON Super Demo發布首個RWA-Backed Load NFT發行協議:5月24日消息,在黑山EDCON Super Demo活動上,Merlin Protocol聯合創始人Hannah分享關于Merlin Protocol發布首個RWA-Backed Load NFT發行協議的主題演講。

Merlin Protocol通過預言機和NFT技術實現將RWA(現實世界資產)帶入Web3的世界,提供了新的DeFi解決方案,同時也為開發者提供了一套針對RWA-NFT的技術解決方案。

此外,Merlin Protocol未來將會支持使用期權策略發行杠桿產品,以放大用戶杠桿并進一步優化收益率。[2023/5/24 15:22:08]

以20世紀90年代證券化的成功史為例。證券化是一種創造、聚集、儲存和分散風險的系統,通過提供資產必須滿足的基準,增加流動性和放貸額。彼時,抵押貸款、企業貸款和消費貸款被制度化,并通過證券化進行部署,從而為消費者、公司和購房者提供了更為實惠的融資選擇。30年后的證券化也幾乎沒變。金融市場還沒有進化到能夠自適應互聯網時代。由投資銀行、托管人、評級服務機構、服務機構等構成的網絡,使借貸成本超出了應有水平,大多數資產不能被證券化。大多數公司仍然無法進入國際融資市場。在非洲和亞洲部分地區,保險等基本資源仍然很難獲得。這就提出了一個問題:數字化資本市場需要做些什么才能跨過TradFi的護城河?答案是資產托管、流動性和信貸協議。

尼日利亞央行授予金融科技獨角獸Flutterwave轉換和處理許可證:9月3日消息,尼日利亞金融科技公司Flutterwave表示,最近從尼日利亞央行獲得的轉換和處理許可證使其能夠“為我們的客戶提供更好的體驗”。新許可證允許Flutterwave“促進金融服務提供商、商家、客戶和其他利益相關者之間的交易,將尼日利亞的每一種價值儲存手段與全球商業聯系起來”。此前,Flutterwave在尼日利亞已獲支付服務解決方案提供商(PSSP)和國際匯款運營(IMTO)許可證。盡管這些許可證使Flutterwave得以在尼日利亞合法運營,但據這家金融科技公司表示,使用這些牌照意味著必須與幾家中介機構合作。(Bitcoin.com)[2022/9/3 13:06:31]

這也為DeFi賦予了更重大的使命——在加密貨幣和現實世界之間建立聯系應為DeFi的主要目標。加密市場雖然很小,現實資產的市場卻是巨大的。如果加密貨幣想要對實體商業產生影響,就必須解決這一問題。資產托管

澳大利亞加密獨角獸Airwallex籌集1.6億美元:金色財經報道,澳大利亞加密行業獨角獸及RippleNet成員Airwallex在由澳大利亞四大銀行ANZ的投資部門和舊金山云軟件公司Salesforce牽頭的一輪融資中籌集了1.6億美元。現有投資者騰訊、紅杉資本中國、DST Global和Horizo??ns Ventures也參與了這一輪融資、截至4月16日,其融資總額已達3.62億美元。[2020/4/17]

由于數字資產的激增和新機構的涌入,穩健的機構托管數字資產更顯得重要。在過去的幾年里,像AnchorageDigital和Copper這樣的免信任DeFi托管服務激增。一些信貸協議,如Maple,也在服務于機構的平臺上以代幣提供擔保。這類項目往往會建立起一套合規架構,并通過標準的KYC/AML程序,在最大程度上保證托管的安全性。以Centrifuge為例,在與池子進行資金交互時,投資者與池子的發行人簽訂協議,將池子設置為特殊目的工具。該協議規定發行人對未來的任何償還行為承擔責任。所有借貸和支付都直接在借款人、提供特殊目的工具的機構和投資者之間完成,并在鏈上發生。未來,信貸協議希望更多與Kilt協議這樣的DID服務集成,從而允許對資產背后的人進行驗證。承保人也將被整合為第三方風險評估機構,而不是只靠現有的預言機體系。流動性

動態 | Electrum和MyEtherWalle用戶面臨網絡釣魚攻擊:據cointelegraph報道,根據2月4日在Reddit和Twitter發布的帖子,加密貨幣錢包Electrum和MyEtherWallet的用戶目前正面臨網絡釣魚攻擊。MyEtherWallet團隊已發布了一條關于發送給用戶的網絡釣魚電子郵件的警告。Electrum也在其網站上發布了一則警告,通知用戶早于3.3.3的Electrum版本容易受到網絡釣魚攻擊。該公司警告其用戶不要從其他來源下載軟件更新。[2019/2/6]

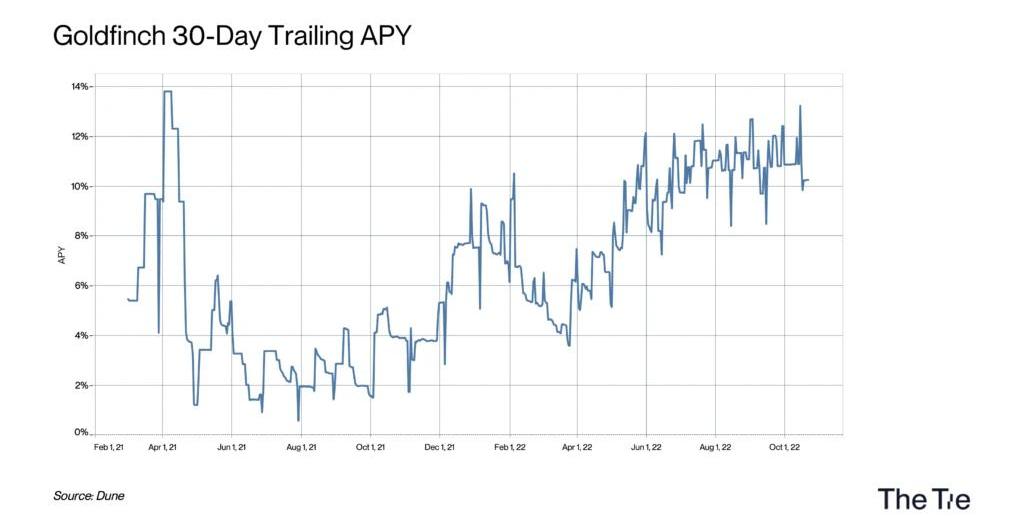

特定的代幣化資產,如房地產契約,可能流動性極低。資金池的流動性取決于資產期限和投資者的流入流出。基于收入的激勵模式是另一個利潤豐厚的流動性來源。此外,協議還可以與Balancer和Curve等DeFi應用協作,從而創建流動性。代表性例子有Goldfinch,其成員在Curve上用FIDU創建了一個流動性池。這使得FIDU和USDC交易對的CurveLP頭寸可以獲得GFI流動性挖掘獎勵。信貸協議

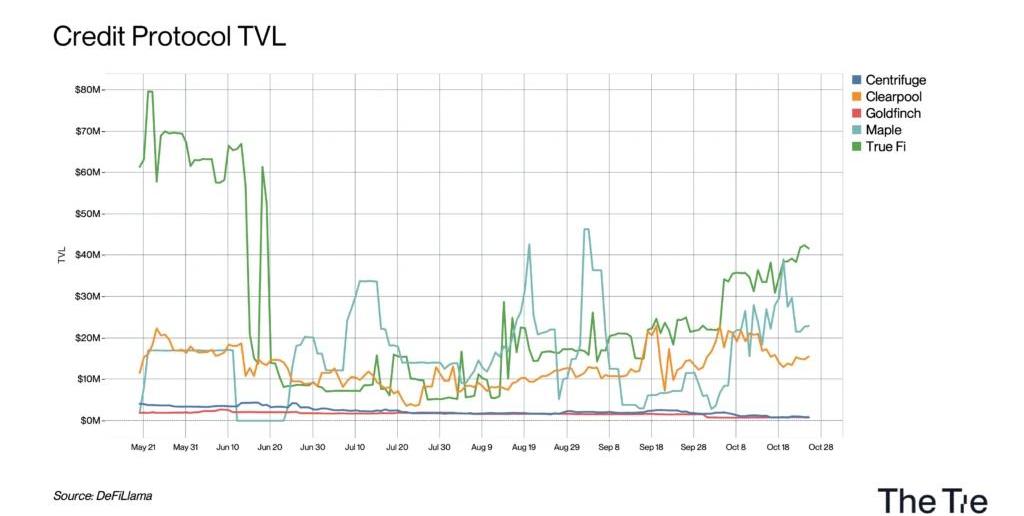

DeFi引發機構恐慌的最大原因之一是缺乏標準化的聲譽系統,比如信用評分。DeFi協議被迫要求以流動代幣作為質押品,因為在違約情況下無法強制執行還款。這將信用風險排除在外,但也限制了可用金融產品的類型和數量。信貸協議正采取互補的策略,為貸款提供聲譽。有些人努力將鏈下聲譽引入鏈上世界,而另一些人則致力于創建鏈上聲譽系統。雖然具體的例子有所不同,但這正是Maple、TrueFi、Goldfinch、Centrifuge和Clearpool等主要信貸協議的目標。

Money Forward Inc將在今年推出加密貨幣交易所:據cointelegraph消息,日本個人預算應用之一的運營商Money Forward Inc在5月23日表示,將在今年建立加密貨幣交易所,并將由一名來自Money Forward的區塊鏈和加密貨幣實驗室的成員領導。該公司還表示,將在2018年夏季之前推出加密媒體平臺計劃,此后會推出加密資產交換平臺,并建立數字資產匯款和結算系統。該公司今天還宣布一個改進工具,能夠為目前使用加密貨幣的客戶提供一個自動加密帳戶,該工具已經得到了20個國內外加密數據交換平臺的支持,并且能簡化用戶的加密申報文件,為他們的交易歷史提供自動的利潤和損失計算。[2018/5/24]

1、GoldfinchGoldfinch正在開發一種去中心化的貸款承銷協議,該協議將允許任何人作為承銷商在鏈上發行貸款。其基礎建立在兩個基本原則之上:在未來十年中,由于DeFi的整體透明度和效率,以及普遍的低利率環境,投資者將需要新的投資機會。投資者還將要求比傳統銀行和機構提供的收益率更高的機會。全球經濟活動將轉向鏈上,使每一筆交易都透明,從而創造出一種新的公共利益:一種不可改變的、公開的信貸歷史,以及與銀行業相關的重大交易成本的降低。其目標是收集在現實生活和互聯網上的信息,以此建立可用于鏈上應用的用戶信用。與任何信貸機構一樣,該系統并非沒有風險。系統會保護放款人利益,包括防止違約,或在發生違約時盡可能多地償還放款人。Goldfinch依靠其支持者來監控池的健康狀況并提供流動性。因為在違約的情況下,支持者的流動性首先會丟失。與TrueFi類似,Goldfinch通過NexusMutual提供智能合約保險。

2、CentrifugeCentrifuge是一個為小企業提供快速、廉價的資金,為投資者提供穩定收益的協議。Centrifuge將現實世界的資產與DeFi連接起來,為中小型企業降低資金成本,并為DeFi投資者提供了與波動的加密資產無關的穩定收益來源。Centrifuge依賴于資產發起者和發行者,提供低違約率、穩定的貸款。Centrifuge次級債券的投資者在違約的情況下首先承擔損失。Tinlake是他們的第一款面向用戶的產品,為公司提供了一種獲取DeFi流動性的簡單方法。對于投資者來說,這些資產將為他們的投資帶來安全、持續的回報,不受加密市場波動影響。他們的原生代幣CFG使用PoS共識,驗證者質押獲得激勵。通過鏈上治理,CFG質押者可以促進Centrifuge的發展。3、TrueFiTrueFi是一個信貸協議,為鏈上資本市場提供大量的現實世界和加密原生的金融選擇。截至發文時,TrueFi已獲得超過17億美元的無抵押貸款,并向貸款人支付了3500萬美元。通過逐步去中心化的方式,TrueFi現在由TRU代幣持有者擁有和管理,由TrueFiDAO或獨立投資經理負責。TrueFi的核心貢獻者Archblock最初于2018年開始使用RWA,推出了穩定幣TUSD。從2022年初起,TrueFi進一步深入RWA,允許傳統基金在鏈上調整其貸款組合。如今,TrueFi的投資組合為拉美金融科技、新興市場以及加密質押貸款提供了便利。

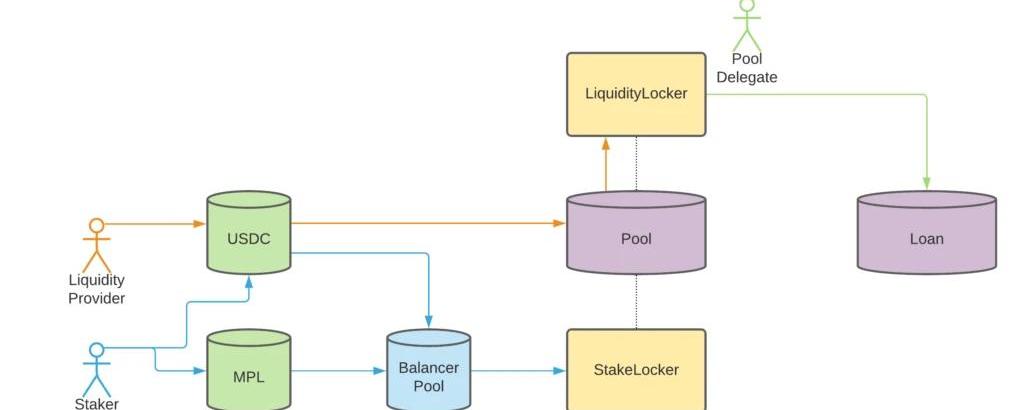

4、Maple2021年,Maple啟動了以經KYC的貸款為擔保的鏈上貸款項目。與標準的DeFi模式不同,Maple允許用戶根據信譽向知名公司提供低額抵押的貸款,在支付不足的情況下可以減少擔保。AlamedaResearch、FrameworkLabs和WintermuteTrading是目前來自其他池中借款人。該協議由兩個代幣治理,代幣持有者能夠參與治理,分享協議收入。隨著Maple向完全去中心化的方向發展,MPL持有者將可提交提案并進行投票,如增加PoolDelegates、調整費用和質押參數。

總結

隨著加密行業的發展,資金效率將提升至下一數量級。這一進化將由不斷評估每個借款人違約風險的信貸模型驅動。在未來,資本會立即分配給風險回報比最高的項目。TrueFi、Centrifuge和Goldfinch等信貸協議將在引導DeFi和TradFi融合方面發揮重要作用。

Tags:EFIRWADEFDEFIRamp DeFirwa風險加權資產defi幣聯合坐莊是騙局嗎PINETWORKDEFI幣

熊市漫漫,熱點分散。在缺乏明確投資機會的當下,本著“寧可錯付gas,不能放過大毛”的原則,我將視線與精力投向了優質項目交互,說不定還能提前發現下一價值標的,是吧.

1900/1/1 0:00:00原書章節 全書的第一部分-預挖礦第二篇論文以太坊—下一代加密貨幣和去中心化應用平臺,發表自以太坊博客,2014年1月23日.

1900/1/1 0:00:00海外知名網紅GaryVee創建的知名NFT項目VeeFriends將于10月17日推出實體的毛絨和塑料玩具,并在梅西百貨及玩具零售商Toys「R」Us上架.

1900/1/1 0:00:00進入九月以來,地緣、金融市場的風險次第展開,全球市場在美聯儲超級鷹派政策的帶領下走向越來越未知的領域。通過分析三個局部市場的最新動向,我們可能離聯儲的轉向越來越近.

1900/1/1 0:00:00以太坊的主要缺點之一是用戶體驗復雜,讓我們了解一下由nethermind以及opengsn研究者提出的EIP-4337是如何嘗試用賬戶抽象來解決這個問題的。 那么,讓我們從帳戶抽象的意義開始.

1900/1/1 0:00:00NFT銷售收30%蘋果稅,“圖圈”與蘋果的雙向救贖?\"width=\"800\"height=\"453\"data-img-size-val=\"661.

1900/1/1 0:00:00