BTC/HKD+3%

BTC/HKD+3% ETH/HKD+6.35%

ETH/HKD+6.35% LTC/HKD+2.93%

LTC/HKD+2.93% ADA/HKD+6.48%

ADA/HKD+6.48% SOL/HKD+4.26%

SOL/HKD+4.26% XRP/HKD+4.18%

XRP/HKD+4.18%

9月15日左右,以太坊的共識機制將從工作量證明轉換為權益證明。在PoS協議下,驗證器將區塊鏈的原生加密貨幣“質押”,將其發送到一個保持鎖定的智能合約,隨機選擇一個驗證器來確認每個新區塊并接收相關的獎勵。驗證者必須持有32個ETH,用戶可以通過加入質押池獲得質押獎勵。PoS比PoW共識機制更環保,在PoW機制下,礦工通過消耗大量算力和電力來競爭驗證新的區塊。除了對環境的影響之外,許多人認為,向PoS的轉變可以減少過度中心化的風險,因為它向任何擁有ETH的人開放了驗證者的角色,而不是只向那些擁有昂貴挖礦設備的人開放。下面,我們將從鏈上指標的角度看看合并帶來的連鎖反應。合并后,以太坊質押增加

以太坊上借貸協議24小時清算量達2783萬,環比上升297%:據歐科云鏈OKLink數據顯示,受市場波動影響,以太坊上借貸協議24小時清算量達到2783萬美元,清算量較前日上升297%。

其中Aave V2、Compound以及Dydx分別有1864萬美元、786萬美元以及133萬美元的頭寸被清算。[2021/5/13 21:56:56]

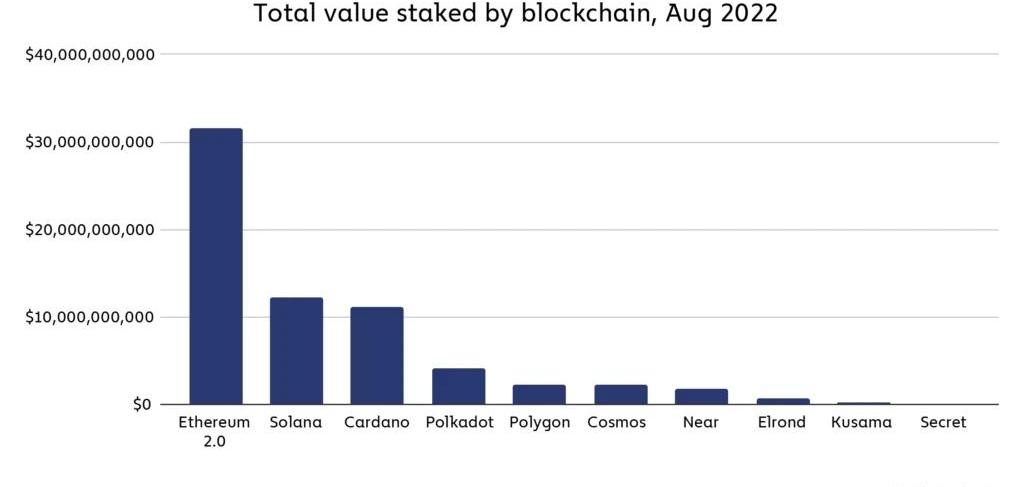

用戶已經在Eth2區塊鏈上質押了價值超過300億美元的ETH,使其在取代Eth1之前就成為價值最大的PoS區塊鏈。有些人直接通過設置自己的驗證節點來實現,除了32個ETH之外,還需要專門的軟件和硬件。其他人則發送以太坊到質押池,質押池允許幾個用戶聚集他們的資源,增加他們被選中提議一個新區塊的機會,并在他們分享獎勵。

以太坊24h鏈上交易量上升7.6%:金色財經消息,據歐科云鏈OKLink數據顯示,截至下午2時,以太坊2.0存款合約地址已收到154.28萬ETH,近24小時新增1.9萬ETH。

以太坊24h鏈上活躍地址數逾63.94萬,環比上升1.13%;鏈上交易量近429.16萬ETH,環比上升7.6%;當前以太坊建議Gas費用為74.26Gwei,環比下降25.71%。[2020/12/18 15:40:34]

在合并后,基于以下幾個原因,質押可能會成為一個更有吸引力的提議。首先,一旦PoS正式到位,PoW成為過去式,用戶質押的意愿可能會更強。重視環保的機構投資者也會更青睞以太坊網絡活動。合并還為以太坊的未來改進奠定了基礎。現在,直接質押在Eth2上的ETH被鎖定在合約中,不能被撤回。一些質押服務提供代表用戶質押ETH的流動合成資產,但這些合成資產并不總是與ETH保持1:1的聯系。雖然合并不會立即改變這一點,但計劃在合并后的6到12個月內進行的“上海升級”將允許用戶隨意提取質押的ETH,為質押者提供更多流動性,并使質押成為更具吸引力的整體方案。合并后,分叉和其他為了降低gas費和提高交易速度的可擴展性改進也即將出現。總的來說,從合并開始的這些變化將使以太成為一種更具吸引力的資產,因此也更適合質押。機構投資者擁抱以太坊

分析 | 以太坊基本面維穩 ERC20代幣對以太坊市值占比呈下滑趨勢:據TokenGazer數據分析顯示,截止至7月31日11時,以太坊價格為$211.58,總市值為$22,669.92M,主流交易所交易量約為$130.51M,環比昨日有一定回升;以太坊對比特幣匯率近階段保持穩定;基本面方面,以太坊鏈上交易量近期波動較大,目前有一定上行趨勢,活躍地址數、算力、鏈上DApp交易量保持穩定;以太坊30天開發者指數約為2.36;以太坊與BTC的關聯度緩慢下滑,仍處主流幣種與比特幣關聯度中的首位;以太坊30天ROI 年內低位小幅波動;ERC20代幣總市值約為以太坊總市值的67.10%,呈下滑趨勢。[2019/7/31]

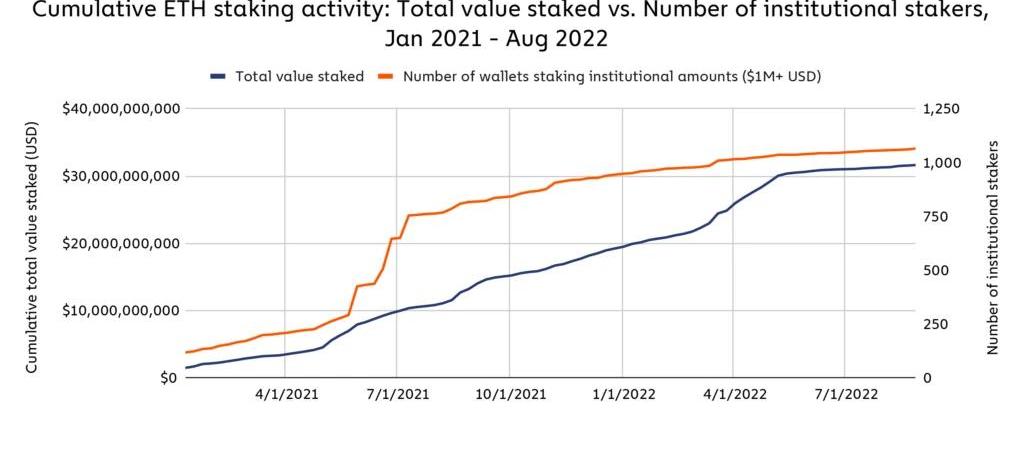

除了增加整體質押外,我們還將特別關注機構投資者開始或增加其以太坊質押活動。比特幣等加密資產的價格與科技股和其他高風險、高收益資產的價格之間的關聯度越來越高。然而,ETH的價格可能會在合并后與其他加密貨幣脫鉤,因為它的投資回報將使其類似于債券或商品等工具,具有套利溢價。一些人預測,在質押獎勵和分配給驗證者的交易費用之間,質押者可以預期以太坊的年收益率為10-15%,這是在考慮以太坊本身價格上漲的潛力之前,這也會增加按法幣價值計算的回報。對機構投資者來說,這些回報可能會使以太坊成為一種誘人的債券選擇。相比之下,截至2022年9月,一年期美國國債的收益率為3.5%,盡管這一數字在過去一年一直在上升。數據顯示,持有ETH價值超過100萬美元的錢包數量已經在穩步增加。

360官方:也發現了門羅和以太坊的漏洞,不過安全問題較小:周鴻祎在微博稱:360從年初開始,已經在區塊鏈安全方面做了很多研究,已經做了幾個區塊鏈安全解決方案,也包括EOS超級節點安全解決方案。EOS區塊鏈平臺漏洞媒體溝通會現場也表示,除了eos此次重大的漏洞外,其實也發現了門羅和以太坊的漏洞,不過安全問題較小,比較容易解決。[2018/5/29]

有趣的是,在合并之后,可以觀察大戶質押者數量是否會以更快的速度增長,因為這可能表明機構投資者確實認為持有以太坊是一個良好的收益策略。以太坊礦工將不得不另謀“新出路”,但比特幣可能不是合適的選擇

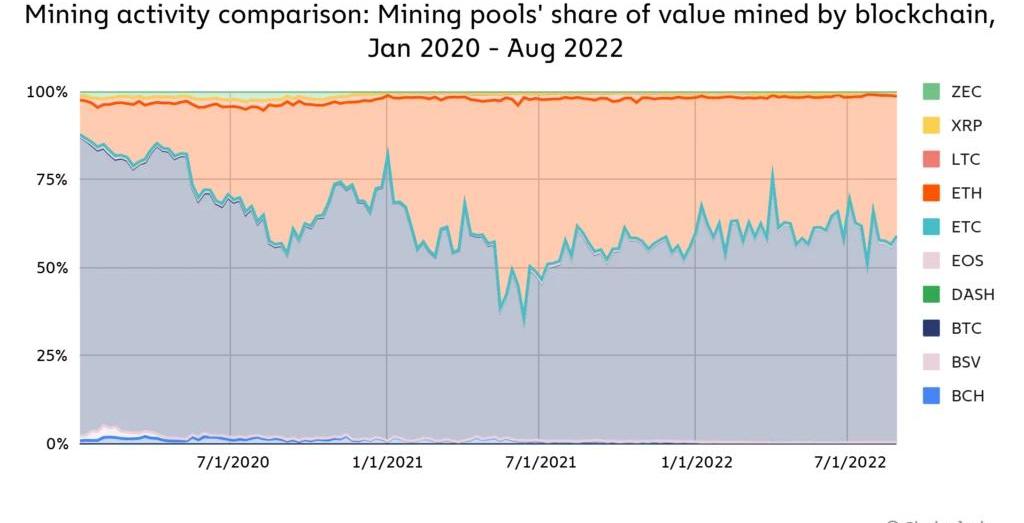

以太坊向PoS的轉變也將導致挖礦活動的改變。目前,許多礦工和礦池在幾個不同的區塊鏈上開挖資產,并根據市場趨勢在區塊鏈之間動態分布他們的哈希率。不過一般來說,大多數挖礦都集中在比特幣和以太坊上。

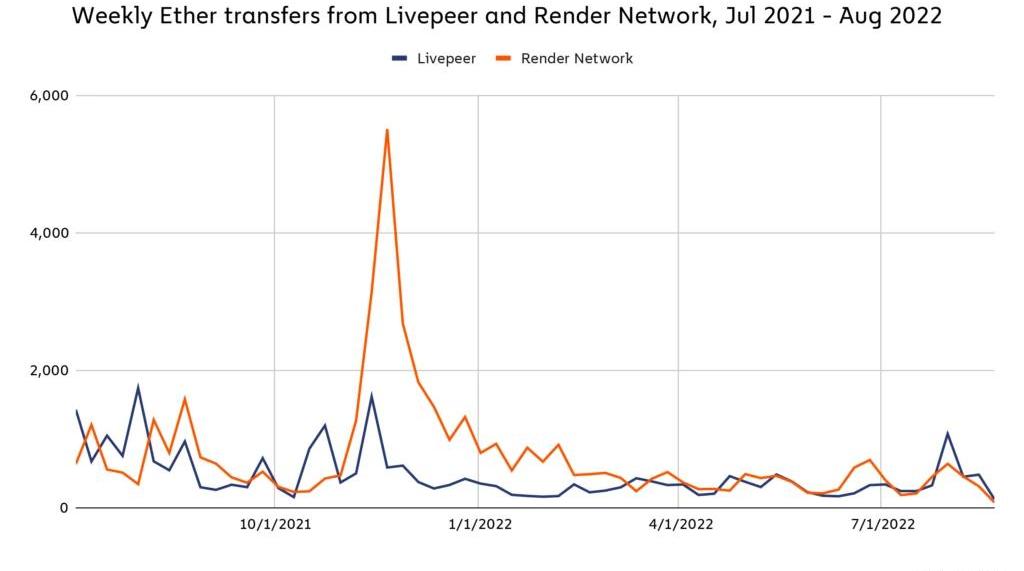

合并后,以太坊挖礦專用的哈希率將消失或分散到其他區塊鏈。然而,不要指望哈希率會轉移到比特幣上。為什么?用于挖以太坊的設備不適合比特幣。大多數以太坊礦工使用GPU,而比特幣礦工使用更強大的ASIC。這意味著以太坊轉向PoS對GPU礦工來說是一個巨大的打擊。以太坊目前占所有GPU挖礦活動的97%,所有剩余的可挖礦GPU代幣的總市值僅為41億美元,僅為以太坊的2%。這不足以支持GPU礦工。那么,這是否意味著數百萬曾經高效的GPU現在將閑置,它們的所有者失去了用加密貨幣賺錢的機會?不一定。有幾種基于以太坊區塊鏈構建的服務,它們利用分布式GPU的能力以去中心化的方式完成特定的計算任務,GPU所有者會收到以太坊或ERC-20代幣獎勵作為回報。考慮以下兩個例子:Livepeer是一個去中心化的視頻流服務,允許GPU所有者轉碼視頻以換取加密貨幣獎勵;RenderNetwork為3D圖像的渲染提供了類似的服務,也允許GPU所有者通過捐贈算力來收集加密貨幣獎勵。下圖顯示了每周從LivePeer和Render智能合約發送的以太坊交易數量,其中一些反映了對服務各自網絡貢獻的GPU所有者的獎勵。

雖然鏈上活動最近有所下降,但值得關注的是,這些網絡和類似的網絡是否會因為GPU所有者在以太坊合并后尋求收益機會而興起。當然,GPU也有非加密的用途,例如為數據中心、游戲計算機和其他重型機器提供處理。一些礦工可能會選擇將自己的GPU賣給這些行業的企業。合并對加密市場的影響始于鏈上數據

總的來說,合并可能會對以太坊的價格和作為一種資產的整體吸引力產生重大影響,進而影響質押、挖礦和加密貨幣的機構采用。雖然不可能預測準確的市場反應,但我們上面概述的鏈上指標可以幫助您跟蹤它們之后的合并情況。

CosmosHub2.0白皮書草案已在治理論壇正式公布,描述了CosmosHub全新的生態角色以及ATOM的全新代幣經濟學。該白皮書將于10月3日上鏈并進行社區投票.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -提供加密友好支票賬戶的初創公司Juno宣布已融資1800萬美元。-該公司還為其代幣化忠誠度計劃推出了原生代幣,并面向現有用戶空投該代幣.

1900/1/1 0:00:002017年9月4日,央行等七部委聯合下發通知,宣告加密金融去中國化的開始。過去五年中,比特幣共識不斷增加,從早期僅為少數大公司接受的支付媒介,發展成為全球多國官方合法貨幣,享有與美元同等法律地位.

1900/1/1 0:00:00Gnosissafe是當今最受信任的數字資產管理平臺。它將智能合約賬戶作為web3的所有權標準來解鎖數字所有權.

1900/1/1 0:00:00以太坊是世界上最大的可編程區塊鏈。它是互聯網的未來,以及金融未來的基礎。目前,整個DeFi生態系統的一半以上都存在于以太坊上,盡管受到了市場波動和宏觀經濟的不確定性的影響,以太坊的參與度仍然很高.

1900/1/1 0:00:00合作契機Web3和品牌的合作契機Web3與品牌之間存在一個急需破圈發展的共同契機。Web3需要找到價值捕獲機制,以及生產性經濟行為的交易流動性,需要通過新的故事敘事以及構建非金融場景的經濟價值,

1900/1/1 0:00:00