BTC/HKD+7.08%

BTC/HKD+7.08% ETH/HKD+12.06%

ETH/HKD+12.06% LTC/HKD+6.38%

LTC/HKD+6.38% ADA/HKD+11.45%

ADA/HKD+11.45% SOL/HKD+11.96%

SOL/HKD+11.96% XRP/HKD+12.24%

XRP/HKD+12.24%

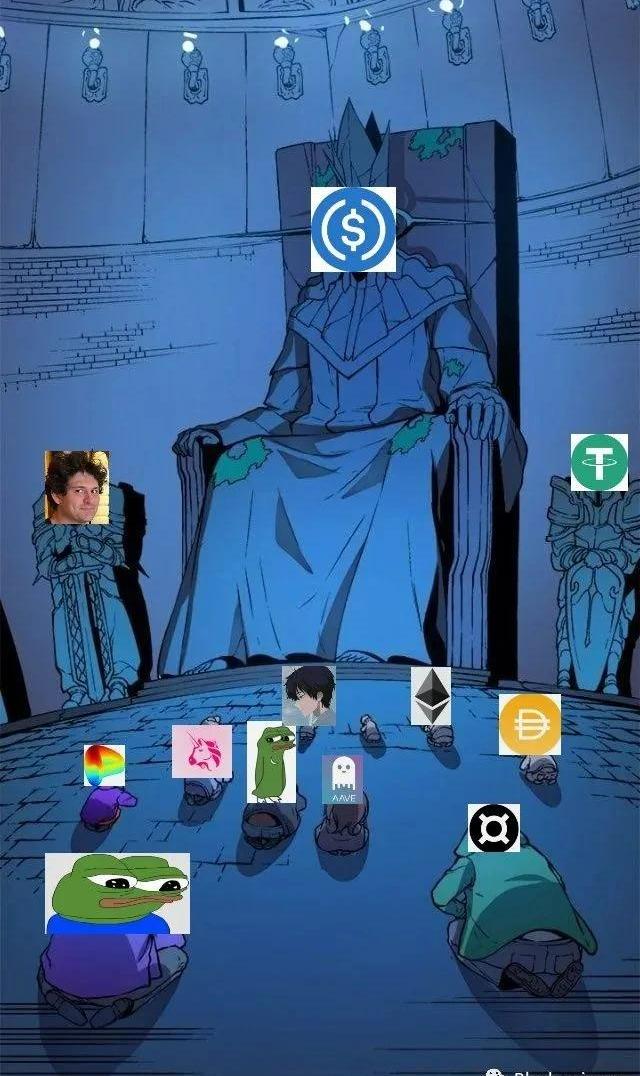

我們都聽說過特洛伊木馬的故事。特洛伊木馬真正的危險在于它們讓你感到安全,你永遠不會期待任何威脅,而恰恰在你覺得最安全的時候,才是你最脆弱的時候。一旦特洛伊木馬被放出來,除了看著混亂局面的展開,你什么也做不了,雖然這聽起來有點憤世嫉俗,但我們心愛的穩定幣可能是加密貨幣自己的特洛伊木馬。不要誤解我的意思,我知道穩定幣帶來的好處。我在過去曾廣泛地寫過關于穩定幣的文章。對于這種無恥的自我炒作表示歉意,關于其他穩定幣的文章,你可以點擊這里和這里。如果你讀過我以前的文章,那么你可能會問,"Emiri,你似乎對穩定幣評價很高,你似乎認為它們是系統的一個組成部分,那么你為什么說它們是特洛伊木馬呢?"是的,問題在于它的成功。在我看來,到目前為止,加密技術最有用的東西是穩定幣,USDC/USDT是目前加密貨幣的最佳用例。它們使美元在全球范圍內的流通變得容易,它們簡化了交易體驗,它們被證明是更好的支付系統,尤其是對國際轉賬而言。但穩定幣完全違背了加密最初的愿景和目的。思考下,我們正在建立一種替代金融體系,擺脫傳統金融世界的任何束縛,但從中產生的最佳產品,是一種合成的法定貨幣。USDC霸權

美參議員Hagerty:將在聽證會上與鮑威爾就利率和加密貨幣展開討論:金色財經報道,美國共和黨參議員 Hagerty 表示,他將在聽證會上與鮑威爾就利率和加密貨幣展開討論。注:美聯儲主席鮑威爾將于北京時間 3 月 7 日、8 日晚 23 時分別出席參眾兩院聽證會并發言講話。[2023/3/7 12:45:35]

每個人都知道USDC的崛起,以及它如何開始成為一個非常接近TetherUSDT的競爭對手。事實上,大多數人開始喜歡USDC,并且似乎相信它將超越Tether,因為不斷有關于Tether幕后黑幕交易的謠言。我的意思是,USDC開始變得如此受歡迎,以至于有圍繞看漲USDC的推特賬戶:@USDCbull1。正如我們所看到的,在過去的幾個月里,許多去中心化的穩定幣崩潰了。對于在USDC中的小胖子來說,這一切都很順利。在他們的賽道上不受干擾,滋潤生長,專注自己的賽道和蓬勃發展,在地平線上似乎沒有任何問題。Circle不斷地更新他們的USDC儲備狀況,甚至宣布了一個歐元穩定幣,一切都很好。目前,DeFi協議的大部分資金都是USDC,DeFi中最活躍的流動性池,以某種形式或其他形式涉及USDC,大多數加密貨幣參與者的鏈上凈值的很大一部分都持有USDC。然而,最近的事態發展表明,特洛伊木馬已經開始暴露其真實的自我。在OFAC制裁TornadoCash之后,Circle遵守并將與TornadoCash有關聯的地址列入黑名單。現在,許多與TornadoCash有過任何互動的用戶和協議現在都有很大一部分資金被凍結。這只是這些中心化穩定幣所擁有的權力的一個小例子。他們可以隨時將地址列入黑名單,這意味著依賴這些地址會給加密生態系統帶來存在風險。USDC一開始是一個被大多數人忽視的小腫瘤,它現在已經轉變為一個潛在的危險癌癥,困擾著加密經濟的每一部分,我們現在能做的就是看著這些事件的發展。癌癥現在處于什么位置?

馬德里競技與加密貨幣平臺WhaleFin簽訂了贊助協議:金色財經報道,Bitcoin Archive在社交媒體上稱,西班牙足球巨頭馬德里競技與加密貨幣平臺WhaleFin簽訂了贊助協議。[2022/7/14 2:13:27]

讓我們從這個場景中最重要的Dapp開始,CurveFinance。Curve上最重要的池子是3pool,在撰寫本文時,它的TVL為9.91億美元,交易量為9500萬美元。其他大型資金池,如Frax資金池、sUSD資金池和USDT資金池都與3Pool相關。在3crv資金池中,USDC占資金池的40%,在撰寫本文章時約為4億美元。讓我們看看Uniswap,按TVL計算的前5個資金池中有4個有USDC。這前5個池子累計占25億美元TVL,每周總交易量為50億美元。因此,Uniswap活動的主要部分是依賴于USDC。在AAVE借貸協議上,USDC是繼ETH之后活動量第二大的幣種。AAVE總共有14億美元的USDC供應,4.7億美元的借貸。在Compound上,USDC是僅次于ETH的第二高流動性,共有7億美元的流動性。當MakerDAO轉向多資產抵押品模型時,他們持有的ETH作為抵押品的數量急劇下降,而儲備中的USDC數量急劇增加。目前,60%的DAI抵押品由USDC提供。100億美元DAITVL的47%由USDC提供。因此,DeFi中領先的去中心化穩定幣嚴重依賴于中心化穩定幣。讓我們來看看Frax,它有一個9.11億美元的美元庫,其中33%是由USDC或USDC衍生品構成的。即使FRAX是高度抵押品,90%的抵押品是USDC,這使得它有時幾乎成為USDC的代理。我可以繼續說下去,但我想你會明白的。USDC深深扎根于DeFi所有基礎協議部分。DeFi的TVL總額為650億美元,TVL排名前五的協議是MakerDAO、Lido、AAVE、Uniswap和Curve,在650億美元的TVL中,USDC累計占360億美元,僅略高于一半,而這五個協議中的四個的TVL大部分是由USDC構成的。醫生:我不敢說,看起來像是癌癥3期。腫瘤學家有什么建議?

報告:44%的德國人愿意投資加密貨幣:金色財經消息,據一份報告發現,44%的德國人表示他們愿意投資加密貨幣。37%的德國加密貨幣投資者表示他們已經投資加密貨幣一年多。4%的人表示他們已對加密貨幣投資了6年以上,18%的人表示他們在1年內開始了首次投資。30%的受訪者認為加密貨幣是一種可靠的價值儲存手段,29%的受訪者表示他們希望通過加密貨幣實現經濟獨立。(Cointelegraph)[2022/3/24 14:15:50]

“兄弟,需要多樣化才能解決過于集中問題”,似乎是Twitter上提出的常見解決方案。所有的國庫和協議都應該遠離對USDC的支持,并開始尋找更多去中心化的、抗審查的替代方案。這當然這是每個人都喜歡做的事情,但前提是它要變得如此簡單。我們需要考慮從這些中心化的穩定幣中分散出來,對DeFi來說實際上是什么樣子。人們喜歡談論DeFi像樂高一樣的結構。然而,如果你看看上面提到的那些基礎協議,你會發現DeFi生態系統在某種程度上依賴于它們。它們要么建立在這些基礎協議之上,在這些協議上執行策略,要么在其國庫內持有大量原生代幣。因此,遠離USDC的連鎖反應可能是災難性的,地基的坍塌會導致整個建筑立即倒塌。不幸的是,許多具有真正潛力的新協議將不得不提前關閉,許多穩步增長的現有協議也可能不得不關閉。在我看來,如果你想要擺脫USDC,有兩種方法可以選擇。一種是協議多樣化到其他穩定幣,另一種是多樣化到一籃子其他加密資產。當涉及到分散投資到其他穩定幣時,假設你分散到其他分散的穩定幣。在這一點上,最好的選擇是DAI和FRAX,但正如我們之前看到的,它們現在都嚴重依賴USDC。因此,遠離USDC的多樣化可能會導致DAI和FRAX本身的一些劇烈波動。當涉及到其他選擇時,它們被證明是非常危險的,因為它們中的大多數沒有經過足夠的壓力測試。我們知道穩定幣很容易崩潰,這就是為什么依賴更新的穩定幣不是一個好的舉措。即使是像RAI這樣沒有掛鉤的真正去中心化穩定幣。這似乎是最優的解決方案,但問題在于用戶的采用程度。從心態上講,很難讓人們接受這樣一個穩定的幣,并開始用RAI定價,此外,它與DeFi的其他部分整合的很差。因此,從中心化穩定幣到去中心化穩定幣的轉換必須從去中心化穩定幣協議開始,這種轉換最初會傷害去中心化穩定幣,有些可能會幸存下來。這反過來又會滲透到DeFi的其他部分,在它身后留下一片死海。另一種方法是從USDC多樣化到一籃子加密資產。雖然從“去中心化”的角度來看,這是有意義的,但從業務角度來看,這是沒有意義的。這將導致類似于穩定幣出現之前的局面,每個協議儲備和每個協議國庫都將持有高風險和高度不穩定的加密資產,這些資產在不利的市場條件下可能會導致大多數協議關閉。那我們該怎么辦?開發者是否會提供突破性的解決方案?或者我們只是屈膝。

研究:世界100強上市企業中有32家對加密貨幣持積極態度:9月28日消息,Blockdata最近的一項研究發現,世界100強上市企業中有32家對加密貨幣持積極態度,61家持中立態度,7家持反對態度。被認為對加密貨幣持積極態度的32家企業包含以下一項或多項標準: 該公司業務將加密貨幣作為一種支付方式,并提供相關商品或服務;該公司可能會將加密貨幣保留在其庫房中或招聘將致力于開發與加密貨幣相關的商品或服務的員工;該公司的高級領導人在過去兩年中表示支持加密貨幣等。這32家有利的企業中有許多是金融機構。(finbold)[2021/9/28 17:12:43]

我們真的需要穩定幣嗎?

所有這些關于穩定幣的討論都提出了一個問題,即穩定幣是否真的有必要。有許多去中心化的實驗,但它們要么不是真正的去中心化,要么最終以內爆告終。對于中心化的穩定幣來說,還沒有出現或可能會出現有意義的競爭。簡而言之,穩定幣有3個主要好處。交易、支付和接入。其中2/3可以解決,但任何前所未有的美元(或其他貨幣)接入,只有與法幣掛鉤的穩定幣才能發揮作用。支付和交易可以由ETH本身來解決。如果你認為加密貨幣是互聯網或元宇宙的金融層,那么ETH已經顯示出成為基礎貨幣的跡象。誠然,它是非常早期的,人們不以美元計價的ETH財富需要時間,但這是一個漸進的過程。所有的NFT都已經用ETH定價,所有新上市的Shicoin都已經用ETH定價。看待穩定幣的一種方式是在一個非常長的時間框架內看待它。在這種情況下,它們只是一個臨時的解決方案,充當法幣和加密貨幣之間的橋梁。一旦全球流動性的很大一部分被納入加密貨幣,那么像ETH或其他當時流行的東西就可以開始成為基礎貨幣,僅僅是因為所有的加密貨幣交易都將以它們為價格。最后的想法

加密貨幣貸款平臺Celsius Network完成1700萬美元融資:加密貨幣貸款平臺Celsius Network?與加密融資平臺BnkToTheFuture合作完成1700萬美元融資,自6月以來已有700多名合格投資者參與了此輪融資。(FinanceMagnates)[2020/7/16]

這并不是我們系統中的唯一內鬼,幾乎所有協議都依賴的oracle通常是中心化的,關鍵的基礎設施參與者,如Infura,也是中心化的,隨著信任被放置在這么多不同癌癥空間中,更可能的結果是完全放棄了去中心化、抗審查和無許可交易。我們希望有一種方法可以將我們對這些中心化實體的依賴轉移到更符合原始加密精神的東西上。如果我們成功地完成了這一任務,考慮到這些實體根深蒂固,我們可能會在中期經歷極度痛苦。盡管痛苦,我確信加密不會消亡,它已經一次又一次地證明了它的彈性,而且很可能會再次發生同樣的事情。與此同時,我只希望能有比我聰明得多的人來解決問題,如果他們這樣做了,我會繼續在這里報導。如果沒有,我還是會在這里,因為我還能做些什么。感謝您的閱讀,希望你喜歡。

本文來自solana,Odaily星球日報譯者|Moni Solana基金會最近發布了第一份評估Solana網絡健康狀況的報告,其中深入探討了驗證者網絡健康狀況的關鍵指標.

1900/1/1 0:00:00前情提要:《關于Harmony“增發補漏”的操作,社區群眾怎么看?》。上周,在受到了“千夫所指”之后,Harmony領導者取消了他們的提議——通過“增發”賠償在6月份遭受1億美元黑客攻擊的社區成.

1900/1/1 0:00:00TornadoCash被美國財政部制裁的影響還遠未結束。由于在制裁之后,Circle凍結了TornadoCash錢包中的USDC資金,導致作為最大USDC持有地址的MakerDAO也面臨被制裁的.

1900/1/1 0:00:008月18日,Mynft團隊與MystenLabs聯合創始人、Move語言創造者SamBlackshear在TwitterSpace進行了一次深入訪談.

1900/1/1 0:00:00加密貨幣市場動蕩起伏。在過去的一年里,價格劇烈波動,直到最近才從活躍的“冬天”中反彈。Treasury管理是項目方管理資源的方式,確保企業能夠持續經營,和手頭有足夠的運營現金.

1900/1/1 0:00:00對于全球金融行業來說,加密貨幣已經成為一個有分量的標簽,經過十多年的發展,它對金融行業的影響也逐漸不容小覷,加密貨幣信仰者希望通過加密貨幣推動一個更加公平、自由的金融體系的建立.

1900/1/1 0:00:00