BTC/HKD+0.74%

BTC/HKD+0.74% ETH/HKD+1.4%

ETH/HKD+1.4% LTC/HKD+1.14%

LTC/HKD+1.14% ADA/HKD+1.31%

ADA/HKD+1.31% SOL/HKD+0.71%

SOL/HKD+0.71% XRP/HKD+0.7%

XRP/HKD+0.7%原Solana開發者IanMacalinao以11個獨立開發人員的身份在Solana上創建了大量相互堆疊的協議,抬高Solana上TVL的做法引發廣泛關注。8月6日,DeFi數據提供商DefiLlama修改了公鏈TVL的計算方式,默認取消了不同協議堆疊造成的TVL重復計算。TVL代表著什么?它在不同的使用場景中有什么價值?TVL代表什么?

總鎖倉價值是DeFi中評估項目的一個指標。相對而言,它容易理解,TVL越大的項目,說明管理的資金規模越大,用總市值/TVL可以簡單地評估一個項目是低估還是高估。同時,TVL也是非常具有迷惑性的指標。首先,它是一個靜態指標,當前的數據并不能保證未來還有同樣的數據,尤其是在波動較大的加密市場,項目方的短期激勵和幣價的波動都會造成TVL的大幅變化。此外,在應用類項目層面,不同項目的TVL代表的意義并不相同。在公鏈層面,不同協議間的相互堆疊會造成公鏈TVL的虛高。TVL在DEX和借貸協議中的意義

灰度比特幣信托負溢價率擴大至46.96%:金色財經報道,鏈上數據顯示,當前灰度總持倉量達189.5億美元,主流幣種信托溢價率如下:

BTC,-46.96%;

ETH,-53.93%;

ETC,-68.5%;

LTC,-54.86%;

BCH,-43.48%。[2023/2/10 11:58:53]

在DEX中,真實的TVL代表著DEX中的流動性,如Uniswap沒有流動性挖礦,也無需質押LP代幣或UNI代幣,TVL就指代其流動性。但有些DEX已經賦予了治理代幣捕獲協議價值的功能,如Curve和Sushi,均可以質押協議的治理代幣獲得交易手續費分成,這部分質押的代幣理論上也可以計算到TVL中,DefiLlama將這些質押的代幣單獨列在了“Staking”中。在借貸協議中,Compound的TVL指的是“存貸差”,也就是總存款減去總借款,代表著協議中剩余的流動性,這一數據和總存款、總借款一樣值得被關注。Aave在此基礎上可以質押AAVE代幣和LP代幣獲得通脹獎勵,這部分質押的代幣同樣被單獨列在Staking中。而MakerDAO的情況則有所不同,因為用戶從Maker中借出的資金是協議發行的DAI,并不會影響存入Maker的資金,因此Maker的TVL直接代表總存款。無論是否算上Staking部分,單獨的DEX和借貸協議均未造成TVL的重復計算,而排除Staking部分的數據也就是協議的真實流動性。在少數DEX和借貸協議衍生品互相組合的情況下則會造成重復計算,如Aave采用Uniswap的某些LP代幣為抵押品、在DEX中提供Aave中aToken的流動性,則會在公鏈層面造成TVL的重復計算,但這類應用場景相對較少。容易造成TVL重復計算的項目

DeGods曾向Solana基金會索要500萬美元以留在Solana鏈上:12月27日消息,一位Solana基金會的代表證實,Solana生態NFT項目DeGods曾向Solana基金會索要500萬美元以留在Solana鏈上。

此外,DeGods一名代表表示,y00ts遷移到Polygon也是有代價的,Polygon用其合作伙伴基金的贈款進行支付,交易的細節最終將公開。這項贈款將持續一年(也許兩年),而且沒有預先支付,目前尚不清楚贈款用完后會發生什么。(CoinDesk)

據金色財經此前報道,Solana生態NFT項目DeGods發推稱,將于明年第一季度橋接至以太坊,詳細信息將在準備就緒和測試后發布。此外,DeGods將于明年1月公布Season III路線圖。

Solana生態NFT項目y00ts發推稱,將于明年第一季度橋接至Polygon,詳細信息將在準備就緒和測試后發布。與此同時,y00ts將在1月發布更加正式的y00ts: Season 2路線圖。[2022/12/27 22:10:08]

某些項目本身就建立在其它底層DeFi項目之上,因此在公鏈層面天然就容易造成TVL的重復計算。收益類

美股三大指數集體高開,標普500指數漲0.28%:金色財經報道,美股三大指數集體高開,道指漲0.12%,納指漲0.4%,標普500指數漲0.28%。[2022/9/14 13:31:42]

收益類項目中的用戶資金全部存放在其它底層協議中進行挖礦,因此,此前在統計公鏈TVL時全部進行了重復計算。收益類項目的代表是Yearn、ConvexFinance這類建立在Curve上的應用。如現在資金體量更大的ConvexFinance,因為該協議有大量的CRV代幣持倉并進行質押,因此可以幫助用戶在Curve挖礦時獲得更高的收益。CRV的持有者可以將CRV兌換為CVXCRV,質押后分享Convex的部分收益,也可以在二級市場上將CVXCRV兌換回CRV,但不能通過協議直接贖回,此舉也幫助Curve鎖定了更多CRV代幣。截至8月10日,ConvexFinance的TVL為44.7億美元,排名第6。

美聯儲布拉德:將通脹降至2%是美聯儲的首要目標:9月8日消息,美聯儲布拉德表示,將通脹降至2%是美聯儲的首要目標。[2022/9/9 13:18:01]

IanMacalinao在Solana上進行的一系列操作,主要也是圍繞去中心化交易所Saber建立了收益聚合器Sunny,曾經Solana中的TVL只有105億美元時,Saber和Sunny占據75億美元,足見重復計算的比例之高。流動性質押

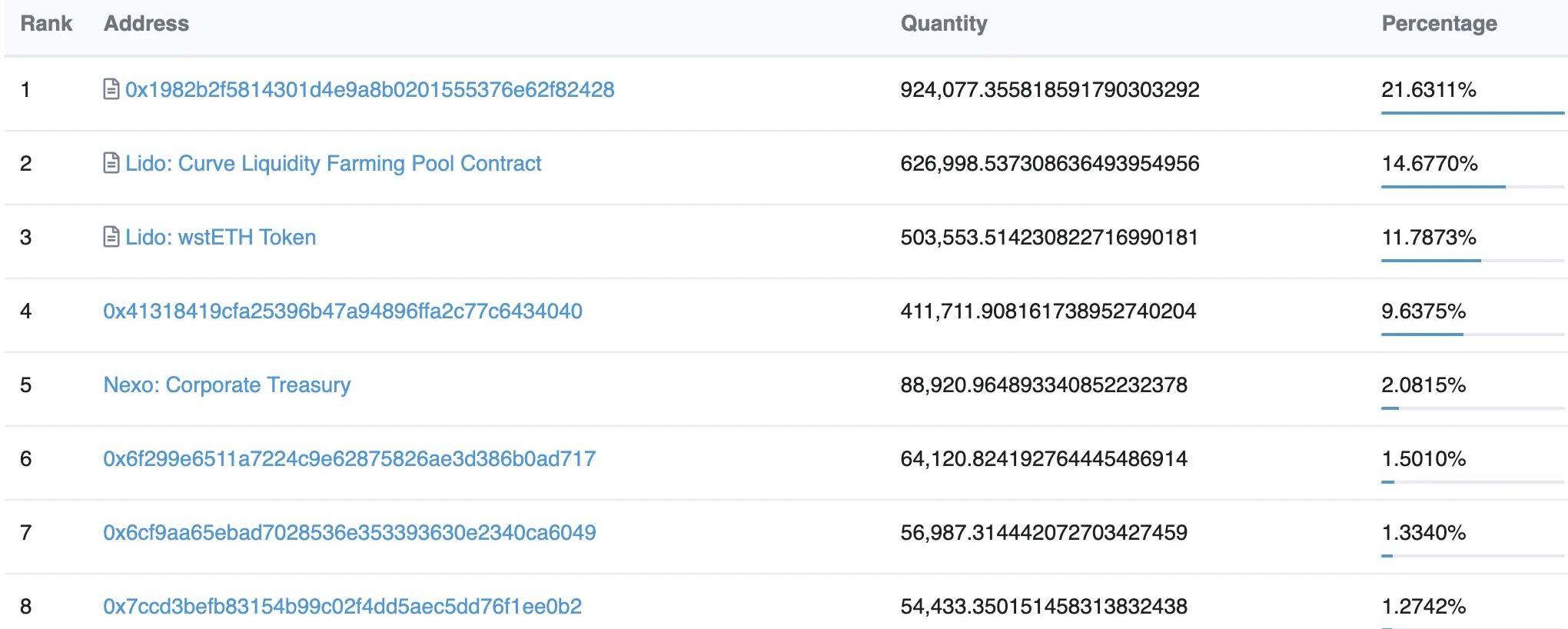

流動性質押協議是很容易導致TVL被重復計算的一類應用,由于它可以以衍生品的形式,幫助用戶在獲得PoS收益的同時賦予代幣流動性,這些衍生品也通常再次被存放在DEX或借貸協議中。以Lido為例,它的TVL一共77.5億美元,其中在以太坊上鎖定的ETH共計76.1億美元,發行的衍生品stETH也在各種DeFi項目中得到應用。從區塊鏈瀏覽器上可知,約有21.6%的stETH在Aave中作為抵押品,約有14.7%的stETH在CurveETH/stETH池中提供流動性,這兩者均已包含在Aave或Curve的TVL中。

數據:USDT交易所提款次數達1個月高點:金色財經消息,據Glassnode數據顯示,當前USDT交易所提款次數(7日均值)為570.696,達1個月高點。[2022/7/22 2:30:04]

目前,DefiLlama在計算公鏈的TVL時已不再計算流動性質押協議中的資金,如stETH只有存在其它鏈上協議中時才會被統計。但這樣可能也會造成統計的TVL偏低,部分stETH存在于中心化交易所或借貸機構中,并未被統計在公鏈的TVL中,但理論上也有對應的ETH質押在鏈上。服務類

某些協議為用戶提供服務,這些資金同樣存在于其它底層協議中,會造成公鏈TVL的重復計算,例如較有代表性的Instadapp。Instadapp是一個“中間件”層工具,可以有效幫助用戶在各種DeFi協議之間無縫連接。Instadapp針對Aave、Compound、Maker、Uniswap、Liquity的資產管理功能簡化了DeFi操作,有意成為DeFi前端,而它提出的DeFi智能層希望能夠成為DeFi的基礎設施層。它的閃電貸功能可以幫助用戶方便的完成加杠桿、降杠桿、切換債務頭寸等操作,針對Maker的金庫自動再融資還可以在ETH-AVault觸及清算線時自動將債務遷移到其它抵押率更低的Vault中,保障用戶借貸頭寸的安全。

Instadapp的TVL最高時約為135億美元,目前為26億美元,位于第10位。由于Instadapp管理的資金已經完全存放于其它協議中,在統計公鏈TVL時不再重復計算其TVL是合理的。小結

TVL數據容易被誤讀,但也并非一文不值,我們應該清楚的理解它在不同的使用場景中所代表的含義。在應用層面,TVL代表著項目的當前數據,可以用于橫向對比。在公鏈層面,此前存在著大量的重復計算,DefiLlama的本次改動讓鏈上的TVL數據大幅下降,隨著泡沫的“破滅”,更真實的數據也更有價值。

作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 以太坊的第十個影子分叉于昨天生效,比預期早了26小時,此時最終總難度(TTD)在區塊高度15217902被覆蓋為54,892.

1900/1/1 0:00:00TL;DR隱私公鏈為公鏈存在的隱私性問題提供解決方案,主要有三大特征:可編程性、互操作性、生態可擴展性;零知識證明技術、安全多方計算技術等為隱私公鏈提供技術支撐;隱私公鏈可在用戶交易時隱藏敏感信.

1900/1/1 0:00:00「每周編輯精選」是Odaily星球日報的一檔“功能性”欄目。星球日報在每周覆蓋大量即時資訊的基礎上,也會發布許多優質的深度分析內容,但它們也許會藏在信息流和熱點新聞中,與你擦肩而過.

1900/1/1 0:00:00此前,Odaily星球日報曾關注過一款meme公鏈Dogechain,Dogechain為使用PolygonEdge開發的EVM兼容鏈網.

1900/1/1 0:00:00自2020年中期DeFi活動和創新大規模爆發以來,去中心化借貸已成為新興鏈上金融體系的核心支柱.

1900/1/1 0:00:00隨著國內元宇宙行業的火熱,越來越多的品牌、IP方將目光投向數字藏品領域。TeenieWeenie進入中國市場18周年之際,計劃推出自己的數字藏品.

1900/1/1 0:00:00