BTC/HKD+2.39%

BTC/HKD+2.39% ETH/HKD+4.22%

ETH/HKD+4.22% LTC/HKD+2.37%

LTC/HKD+2.37% ADA/HKD+4.18%

ADA/HKD+4.18% SOL/HKD+2.11%

SOL/HKD+2.11% XRP/HKD+2.58%

XRP/HKD+2.58%原文編譯:吳說區塊鏈盡管加密貨幣市場的主流化和機構參與度越來越高,但監管機構仍然擔心加密貨幣是一個法外之地,會鼓動一些參與者從事在傳統金融市場中屬于非法的活動。一些關于加密貨幣市場不當行為的研究證實了這種擔憂。本文揭示了另一種形式的市場不當行為,迄今為止,這種行為在加密貨幣文獻中尚未受到關注:內幕交易。我們分析加密貨幣的上幣公告,發現了個人在上幣公告之前使用私人信息購買加密貨幣并從公告后的典型價格飆升中獲利的證據。我們利用區塊鏈數據來識別參與此類交易的特定錢包,提供比大多數股票市場實證分析更直接的證據。內幕交易

當市場參與者使用不為公眾所知的、源自組織內部的機密信息進行交易時,就會發生內幕交易。在大多數司法管轄區,內幕交易是非法的并且會受到懲罰,但目前,只有傳統金融市場中的內幕交易罪行才會遭遇起訴。數據處理

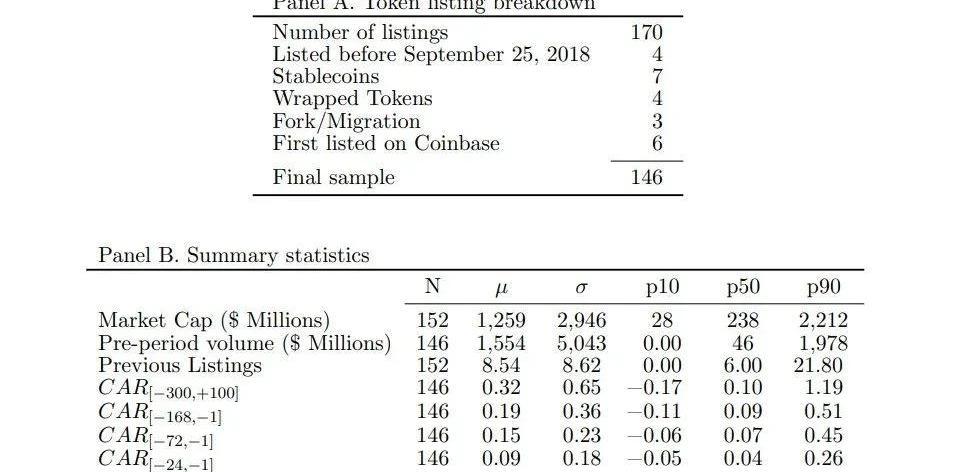

我們手工收集了2018年9月25日至2022年5月1日期間的Coinbase上幣公告中的170個樣本。如表1面板A所示,剔除了不相關樣本后的樣本總量為146個。

2544枚BTC從Coinbene轉移到Binance:金色財經報道,據Whale Alert監測顯示,17分鐘前有2544枚BTC(69,101,555美元)從Coinbene轉移到Binance。[2023/6/3 11:56:10]

表1我們檢查了Coinbase上幣公告前300小時到公告后100小時之間代幣的價格變動。收集了在Coinbase上幣公告前480小時所有交易所的每小時價格和交易量數據,其中中心化交易所數據來自CryptoCompare,去中心化交易所(DEX)數據來自TheGraph。我們使用MVISRCryptoCompare數字資產100指數(MVDA)作為市場指數來計算異常收益。所有變量進行了縮尾處理以最小化異常值的影響。統計性分析結果如表1面板B所示。加密貨幣市場是否存在內幕交易?

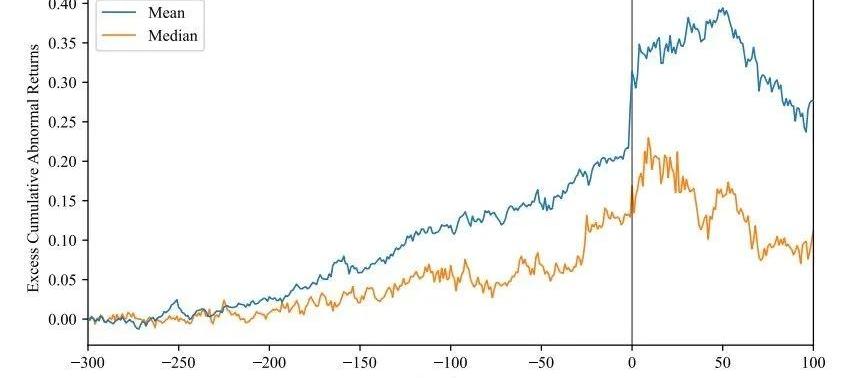

假設所列公告列表中存在內幕交易,那么將發生在加密貨幣在DEX上幣前。DEX無需了解您的客戶(KYC)或反洗錢(AML)要求,并為個人提供匿名和不受限制的偽交易機會。盡管沒有直接的KYC或AML要求,但DEX是完全透明的,所有交易都在區塊鏈上公開可用。我們將該組中的代幣標記為可能的內幕交易組,以便我們可以將其特征與不太可能參與內幕交易的代幣進行比較;該組包含98個列表。我們收集了在上幣公告前300小時至公告后100小時代幣上幣的價格變動數據,以監測任何可能成為內幕交易潛在證據的異常交易模式。圖1顯示了LTIG組的累積異常回報的平均值和中位值。目測來看,在上幣公告前250小時開始存在明顯的上漲趨勢,并一直持續到正式上幣公告時。由于新信息進入市場且交易員會對此作出反應,公告前還會有大幅上漲。我們觀察到的上漲趨勢與被起訴的股票市場內幕交易案件的上漲趨勢一致。

929枚BTC從Coinbase轉移到未知錢包:金色財經報道,據Whale Alert監測,57分鐘前有929枚BTC (約25,225,608美元) 從Coinbase轉移到未知的新錢包。[2023/5/31 11:50:28]

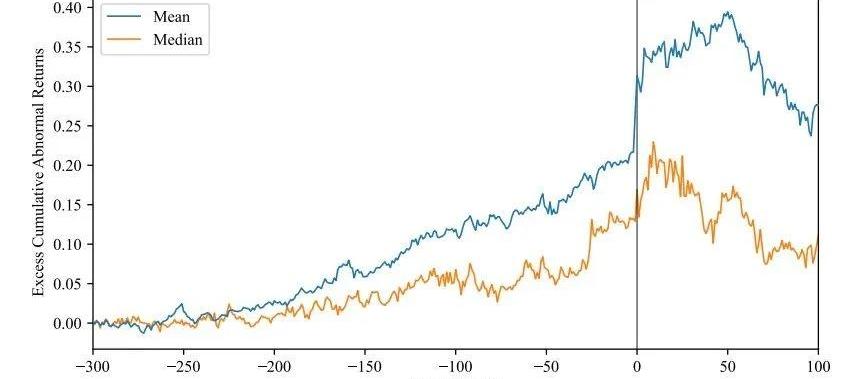

圖1接下來,將LTIG組與空組進行比較,以驗證迅速上漲是否是LTIG組獨有的。圖2顯示了LTIG相對于空組的累積異常收益的差異。在分析兩組的上升差異時,我們去掉了可能導致上幣前上升普遍趨勢的因素(控制因素)。LITG的超額累積異常回報突出表明,與內幕交易一致的上漲模式是在DEX上幣的代幣組獨有的。這一證據充分支持了我們的假設,即內幕交易更有可能發生在DEX上幣的代幣中。

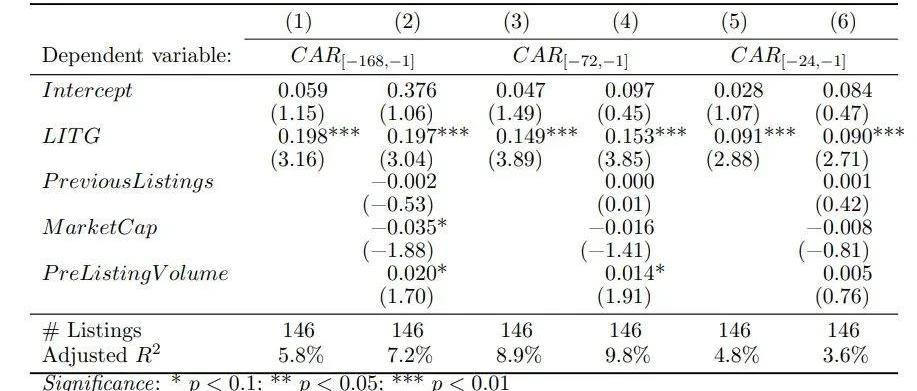

圖2為了檢驗異常上漲的統計顯著性,我們回歸了范圍,和內的累計異常收益(CAR),以小時衡量相對于上幣公告(時間0),即對應上幣公告前1,3和7天,關于LITG的虛擬變量和一組控制變量:

數據:851枚BTC從Coinbase轉移到未知錢包:金色財經報道,據WhaleAlert監測數據顯示,851枚BTC (約22529673美元) 從Coinbase轉移到未知錢包。[2023/5/26 9:43:57]

其中LITG是一個虛擬變量,如果代幣是LITG組,則等于1,否則等于0。回歸結果如表2所示。在所有的CAR范圍內,發現在LITG組中有統計學意義上顯著的超額增長,這為結論提供了進一步的支持。與不太可能發生內幕交易的代幣基準組相比,LITG組的代幣在3天(7天)期間累積的異常收益高出了15%(19%)。無論從相對還是絕對意義上來說,這都是一個巨大的增長。而且考慮到從-300小時到100小時的整個采樣期間,平均CAR為32%,這也具有經濟學意義。回歸結果還表明,在上幣公告之前交易量較大的加密貨幣在3天和7天的范圍內具有較高的異常收益。總體而言,回歸支持LITG組中存在與內幕交易一致的異常上漲模式。

監測顯示8000枚BTC從Coinbase轉出,引發社區關注:加密交易員正在追蹤價值4.63億美元比特幣的突然移動。分析跟蹤軟件Bitcoin Block Bot是第一個在周一發現四筆交易的機構,這些交易都發生在三分鐘的時間內,總共轉移了40758枚比特幣。據Whale Alert監測,其中一筆交易將來自Coinbase的8000枚比特幣發送到了一個未知錢包地址。雖然轉賬也可能只是Coinbase出于安全目的轉移資金,但Whale Alert的設計目的是過濾此類交易。這一大額轉賬很快在交易員中引發了傳言,稱一家大型機構或個人正在將其投資組合中的一部分配置到比特幣上。上周末超過5億美元的類似比特幣大額轉賬也引發了類似的爭議。

加密分析公司CryptoQuant最近的分析顯示,絕大多數“比特幣鯨魚”仍持有BTC,并拒絕出售。該公司首席執行官Ki Young Ju稱,CryptoQuant的數據顯示,將比特幣發送到交易所、然后在公開市場上出售的大型投資者的數量在最近幾周達到了年度低點。(The Daily Hodl)[2020/10/14]

動態 | 550枚BTC從Coinbase交易所轉出 價值562.8萬美元:北京時間08月23日14:49, 550枚BTC從Coinbase交易所轉入36DQqc開頭地址,按當前價格計算,價值約562.8萬美元,交易哈希為:450a070d9affea4bd73ccc1cdb4c2966cc61aed81e79ed79c493fdd5485e89ee。[2019/8/23]

表2來自加密錢包維度的證據

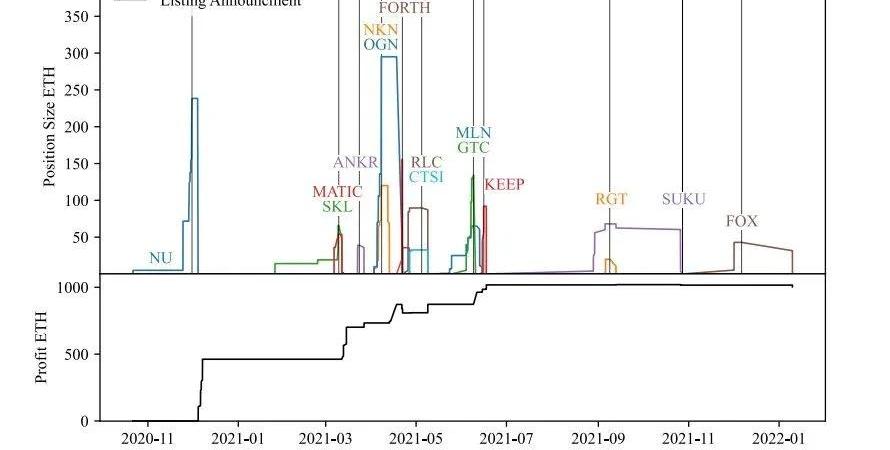

與來自證券交易所的公開數據相比,區塊鏈的公開性和高度透明性使我們能夠在上幣公告之前對交易進行更直接的分析。利用區塊鏈數據,我們尋找在代幣上幣公告之前個人以系統的方式持續交易的特定模式。為了識別可能對即將發布的上幣公告有內幕消息的錢包,我們首先確定在代幣上幣公告之前每小時在DEX上交易最活躍的錢包。DEX交易量的主要貢獻者是最大可提取價值機器人MEV,利用套利機會進行交易或參與三明治攻擊。MEV機器人通常是DEX上交易量最大的賬戶。因此,我們刪除了已知的MEV機器人錢包地址和具有超過5000次轉賬的錢包,以便為每個池獲取一組可能包含內幕交易證據的地址。我們比較這些地址在不同池中的共性,以獲得一組在上幣公告之前最常交易的錢包。然后,我們會手動檢查這些錢包在上幣公告之前是否存在內幕交易的證據。圖3展示了在Coinbase發布上幣公告之前,我們確定為系統交易的4個互聯錢包的交易活動。這組互聯錢包(個人)在2020年11月至2021年1月期間上幣的15種代幣中持有頭寸。有時,控制錢包的個人將資產轉移到中心化的加密貨幣交易所,但在許多情況下,錢包在DEX上交易,從而避免AML和KYC檢查。我們根據交易時ETH和ETH的美元價值來衡量這些錢包的利潤。

圖3“1號錢包”于2020年11月24日,即2020年11月30日上幣公告的前6天購買了NU幣。在2021年3月9日MATIC和SKL代幣聯合宣布將在Coinbase上幣之前,這個錢包持續建立頭寸。“1號錢包”的資金來自幣安的轉賬,利潤也匯回了幣安。“1號錢包”轉賬332ETH給“2號錢包”,然后停止交易。“2號錢包”在ANKR、NKN、OGN、RLC、CTSI和FORTH發布上幣公告之前就持有了這些貨幣的頭寸。隨著FORTH的購買,錢包背后的個人也購買了AMPL。FORTH是AMPL的治理代幣。個人在公告之前通過購買最相似的資產買入了錯誤的代幣。一經公共分布,該個人就急于購買FORTH。如果上幣代幣被內部人士透露給外部方,這一事故符合我們的預期。個人根據有關上幣的部分信息進行交易。“2號錢包”ETH利潤轉移到幣安和另一個中心化交易所OKX。“2號錢包”將12ETH“3號錢包”,然后停止交易。“3號錢包”在上幣公告前就積累了GTC、MLN、KEEP和SUKU代幣。錢包沒有在DEX上出售,而是將代幣轉移到幣安,因為在Coinbase上幣公告后可以在那里出售。我們假設個人在轉移后在幣安上出售了代幣。“3號錢包”轉賬55ETH到“4號錢包”。“4號錢包”在FOX代幣上幣公告前就占據了一席之地。總之,在2020年11月24日至2022年1月22日期間,這四個互聯錢包在Coinbase上幣公告之前的交易中獲利估計為1003ETH。交易活動如此一致且系統地在上幣公告之前進行,因此除了交易者掌握有關即將發布的上幣公告的內幕消息外,不太可能有任何其他解釋。研究結果表明,加密貨幣市場的內幕交易比股票市場中的更普遍。結論

我們估計列表中10-25%的加密貨幣上幣之前就已經進行了內幕交易,并保守地估計內幕交易者賺取了150萬美元的交易利潤。根據股票市場的內幕交易以及來自區塊鏈的直接證據來驗證異常的上漲模式。結果表明,加密貨幣市場容易受到監管機構長期以來在傳統金融市場中所遏制的內幕交易的影響。在撰寫本文時,SEC對加密貨幣內幕交易進行的首次起訴證實了我們的研究。我們識別了未包括在SEC起訴中的潛在內幕交易案件。與其他形式的金融不當行為一樣,內幕交易不利于加密貨幣市場的完整性,其存在可能會損害投資者的信心。如果投資者相信加密貨幣市場容易發生廣泛的內幕交易,他們可能選擇不參與其中,從而阻礙了交易收益的實現。這些不當行為不加以監管的話會阻礙投資者采用加密安全的方式來取代證券和其他金融工具。SEC最近的起訴表明監管機構已準備好采取行動遏制加密貨幣市場的內幕交易。交易所也應對內幕交易采取相應措施而非坐視不管,否則將面臨用戶流失甚至法律指控的風險。原地址

Odaily星球日報譯者|念銀思唐 摘要: -拉丁美洲電子商務公司MercadoLibre推出了自己的加密貨幣MercadoCoin.

1900/1/1 0:00:00!webp\"data-img-size-val=\"1800,1200\"\u002F\\> 頭條 Uniswap 成立基金會的提案已獲通過.

1900/1/1 0:00:00對BrianArmstrong等Coinbase管理層來說,這次加密寒冬確實有些難熬。一是隨著行業遇冷,交易量下滑,二季度平臺收入驟減超過30%,凈虧損約為11億美元,錄得自上市以來最大虧損;二.

1900/1/1 0:00:00如果票選2021或2022年最亮眼的加密創企,那FTX一定是許多人的MVP。自從遷移總部至巴哈馬后,FTX正在以“合規方式”擴張全球規模,在收購其它公司的同時,也與運動領域的品牌和知名運動員合作.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -紐約證券交易所通知BITMining,該公司“不符合”上市標準,因為其股價已連續30多天低于1美元.

1900/1/1 0:00:00作者按: 一般對沖基金都會引入相關性指標作為投資及資產配置的重要參考。通過復盤BTC與納斯達克100指數在過去四年的相關性走勢,可以幫助我們排除市場的噪音,去偽存真,抽離出真正影響市場走勢的關鍵.

1900/1/1 0:00:00