BTC/HKD-0.84%

BTC/HKD-0.84% ETH/HKD-0.83%

ETH/HKD-0.83% LTC/HKD-0.67%

LTC/HKD-0.67% ADA/HKD-1.52%

ADA/HKD-1.52% SOL/HKD-2.97%

SOL/HKD-2.97% XRP/HKD-0.32%

XRP/HKD-0.32%原文標題:Yearn TVL今年增長11倍 一文分析其兩個增長時期的主要驅動因素

撰文:Dustin Teander 本文編譯自Messari

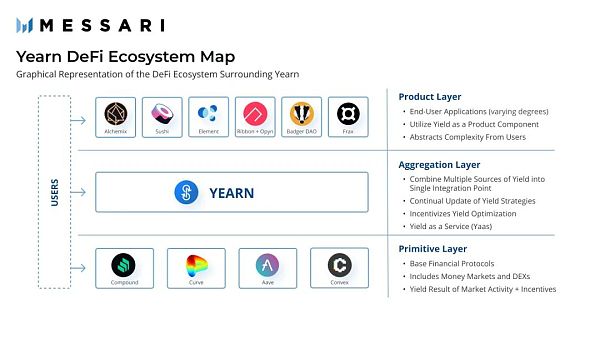

我們都知道Yearn,它是運行在DeFi的收益生成協議(如Compound、Aave、Curve和Convex)之上收益聚合器。用戶只需點擊一個按鈕就可以被動地獲得收益。在Yearn的Vaults中,策略師們不斷競爭以編寫最高收益率的策略,因為他們可以獲得50%的收益獎勵。隨著時間的推移,該協議已成為領先的風險最小化收益來源。

但是,關于Yearn,我們不知道什么?自2021年開始,Yearn的TVL增長了11倍,但這種增長來自哪里?這是一個需要理解的重要問題,因為在傳統理論中,代幣投資的估值不過是未來現金流的折現價值。而未來的增長是在邊緣定義的——那么誰是Yearn的邊緣儲戶呢?

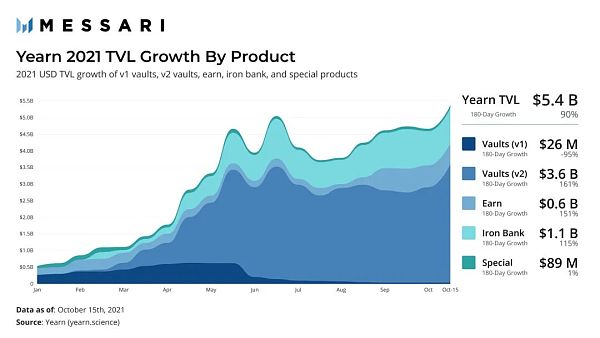

讓我們首先分解一下Yearn的多個產品。

**Vaults:**作為大多數用戶使用的旗艦協議,金庫占Yearn TVL的67%。用戶將資金存入按資產定義的金庫,并執行相關的收益率策略來部署資本。作為第一次迭代,V1金庫僅限于單一策略,此后已被棄用。V2在今年年初推出,提供更復雜的收益聚合,因為金庫可以由多種收益策略提供支持。

印度央行計劃今年推出央行數字貨幣,但同時表示要循序漸進:6月8日消息,度央行計劃今年推出央行數字貨幣,但同時表示要循序漸進。[2022/6/8 4:10:44]

**Eran:**本質上類似于金庫,但更加簡單。它最初專注于用戶可以存入的穩定資產,資產在貨幣市場協議之間轉移,具體取決于哪個協議提供最高的收益。

**Iron Bank(IB):**IB是一種貨幣市場協議,專注于為用戶和協議提供服務。用戶能夠將批準的資產作為抵押品存入,從借款人那里賺取收益或自己借入其他資產。協議用戶可以被列入白名單,以促進抵押不足的借款。

**Special:**這是非核心業務的統稱,它包括yGov和yveccurve TVL。

從3月到5月,Yearn TVL大幅增長,增加了超過40億美元的TVL。在新的TVL中,68%(約28億美元)來自新的V2 Vaults。然而,自5月以來,V2金庫基本持平,直到9月中旬,金庫TVL再次開始向上攀升,到10月中旬增長超過31%。

這里可以看到V2金庫有兩個明顯不同的增長時期。一個是年初,大約從3月到5月,另一個是9月中旬開始的近期移動。正如任何從事加密貨幣的人可以肯定地告訴你,這兩個時期都是ETH和BTC價格大幅升值的時期。引出了一個問題,這種增長是由于有機的、新的存款,還是僅僅是因為潛在的價格升值?

以太坊節點數創今年以來新低:據 ethernodes.org 數據顯示,以太坊主網目前節點數量在 3972 左右,距離 2 月份最高 12451 的節點數已經下降近 68%,創今年以來新低。[2021/5/2 21:18:17]

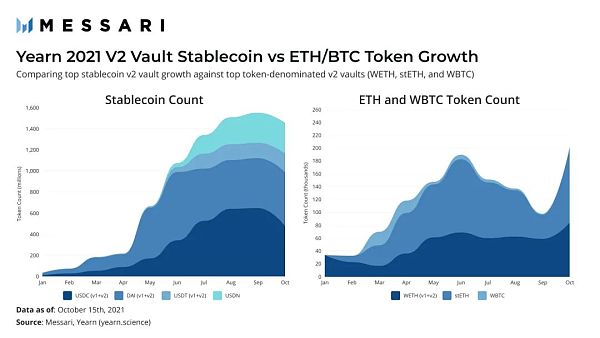

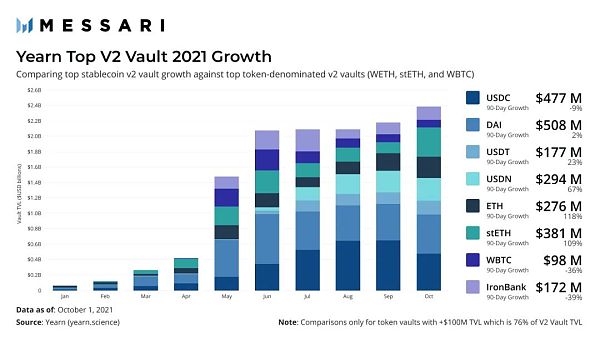

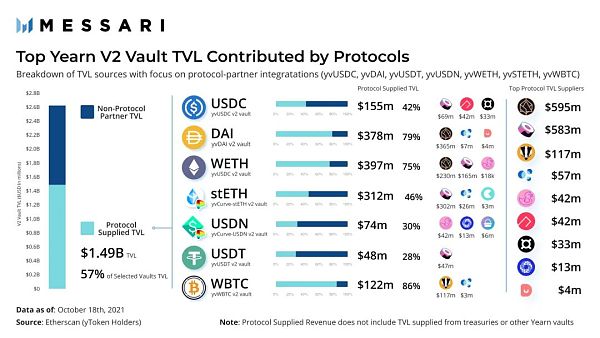

Yearn為其支持的每種資產都有不同的金庫。7個金庫持有超過1億美元的存款,占V2金庫TVL的76%以上。這些金庫支持的資產包括穩定幣,如USDC、DAI、USDT,以及ETH、staked ETH和WBTC。將這些保險庫劃分為穩定資產和波動性資產,并專注于原始代幣數量,這表明無論價格如何,存款都在有機增長。

從3月至6月,V2增長的第一階段來看,穩定幣和波動性資產的存款均顯著增加。穩定幣在這段時間內增長了近5倍,增加了近10億美元的新TVL。ETH和stETH(yvCurve-stETH)存款增長近3倍,新增TVL 40萬美元。

第二個時期的增長明顯不同。從9月中旬到10月中旬,金庫中的穩定幣代幣數量實際上有所下降,而以ETH計價的金庫,特別是yvCurve-stETH金庫中的新代幣存款急劇增加。在9月15日和10月15日之間,超過6.7億美元(17萬個ETH)已被添加到stETH金庫。30天內增長了6倍。

動態 | eToro聯合創始人:預計證券型代幣今年將處于基礎設施開發階段:針對提問“您對以色列公司INX等公司計劃提供的證券型代幣(被視為證券的加密貨幣)有什么看法”,eToro聯合創始人兼首席執行官Yoni Assia表示,“證券型代幣是一個非常有趣的細分市場,但這個市場的流動性和供應量仍然不足以吸引投資者。我認為,在我們聽到的各種加密貨幣市場的熱門詞匯中,證券型代幣今年將處于基礎設施開發階段。另一方面,在我看來,穩定幣和DeFi應用程序是我們在2020年將會看到更多活動的領域。”(Globes)[2020/1/13]

將V2金庫(TVL超過1億美元的金庫,合計占V2 TVL的76%以上)的TVL細分出來,最近的增長期趨勢很明顯。USDC的TVL在過去90天內減少了9%。DAI小幅增加了2%。然而,ETH和stETH TVL在同一時間段內分別增長了118%和109%以上。

因此,Yearn V2金庫的兩個增長時期的基本驅動力不同。第一階段受到穩定幣存款的嚴重影響,而第二階段則完全由ETH和stETH驅動。然而,盡管增長的來源不同,這兩個階段都有一個特點——增長的銳度。

動態 | 美國今年已申請了數十個加密相關商標:據bitcoin消息,前幾日,耐克(Nike)申請了一個名為“Cryptokicks”的商標引發關注。此前包括萬事達(Mastercard)、亞馬遜(Amazon)和沃爾瑪(Walmart)等全球知名品牌公司也申請加密相關專利和商標。然而,在大多數情況下,申報文件中提到的產品和服務還沒有開發出來并推向市場。與此同時,許多小型企業和申請加密商標和專利的個人企業家實際上是依靠它們來建立自己的業務。[2019/4/30]

整個4月份,穩定幣存款幾乎是垂直增長。自9月中旬以來,stETH和ETH一直在做同樣的事情。stETH和ETH自9月中旬以來也是如此。在如此集中、快速的增長動力下,又提出了另一個問題——是大量新儲戶涌入,還是少數大儲戶的結果?

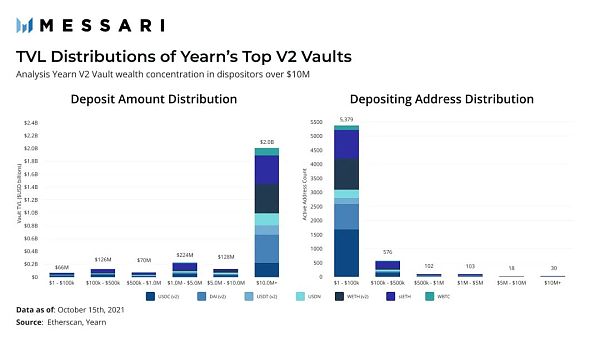

了解V2金庫的財富分配情況后,根據從唯一地址存入的TVL的數量,將不同的儲戶群體分成若干組。例如,存款人在1美元和10萬美元之間是一個,10萬美元和50萬美元之間是另一個,然后是50萬美元到100萬美元一個組,以此類推。這樣做揭示了Yearn在其V2金庫中的存款人類型之間的明顯關系:財富集中度。

動態 | LTC哈希率接近歷史最高水平 或與今年8月LTC減半有關:據AMBCrypto消息,LTC哈希率持續上漲,目前為321.35TH/s,接近歷史最高水平,即2018年5月的342.88 TH/s。文章分析LTC哈希率的增長或與今年8月LTC減半有關。隨著減半日期的臨近,投資者對LTC的興趣可能會大幅上升,因為他們將試圖將資金投入LTC市場,以獲得潛在收益。據火幣行情顯示,LTC現全球均價59.95美元,24小時跌幅0.64%。[2019/3/31]

盡管在頂級V2金庫中有超過6220名活躍儲戶,但76%的頂級V2金庫TVL(約20億美元)來自30個存款超過1000萬美元的地址。從一個地址存入一千萬美元是協議資金。

前七個V2 Vaults中所有TVL的57%(約15億美元)來自18個已確定的合作伙伴協議的集成。外部協議合作伙伴正在將重要的TVL引向Yearn的金庫,以便將生成的收益作為其協議中的設計組件重新使用。

Alchemix是Yearn最大的儲戶,在yvDAI和yvWETH金庫中貢獻了近6億美元的TVL。它單獨貢獻了超過76%的DAI TVL和44%的yvWETH TVL。Alchemix協議接受抵押品存款,這些抵押品基本上都存入Yearn的收益金庫。這些抵押品產生的收益率會自動用于支付用戶在Alchemix的未償貸款債務。

Sushi的BentoBox是第二大協議貢獻者,在yvUSDC、yvUSDT、yvWETH和yvCurve-stETH金庫中存入了超過5.83億美元。BentoBox是Sushi旗下的一個協議,它充當其他協議構建的基礎層協議。它的主要特點是將閑置存款分配給收益策略——其中之一是Yearn Vaults。BentoBox是yvUSDC金庫中最大的存款人,貢獻了yvWETH TVL的三分之一,以及yvCurve-stETH近一半的TVL(6.74億美元)。

ETH和stETH存款最值得注意,因為它們在很大程度上可以與建立在BentoBox應用程序Kashi之上的一個Abracadabra協議相關聯。yvWETH和yvSTETH是Abracadabra用來支持其穩定幣MIM的前三大抵押資產中的兩個。

事實上,Abracadabra(通過Sushi的BentoBox)和Alchemix在之前確定的兩個增長階段中發揮了重要作用。Alchemix最初于3月與其DAI保險庫一起推出,主要負責在第一階段增長期間在Yearn上大規模擴張DAI。從9月中旬開始,Abracadabra的TVL增加了5倍,是Yearn第二階段增長的驅動因素,該增長主要由stETH和ETH的新存款組成。

這兩個協議之間的另一個聯系是它們與DeFi 2.0敘述的關聯。為了了解Yearn在整個生態系統中的影響力是如何增長的,了解推動這一敘事的機制很重要。

除了協議控制的價值(PCV)功能之外,通常與DeFi 2.0敘事相關的協議主要利用Yearn的收益金庫代幣(yvTokens)作為設計方面,使現有流程更加有效。Abracadabra使用收益率的資產來支持抵押債務頭寸。Alchemix使用Yearn收益率來自我償付貸款。Frax使用Yearn收益率為其穩定幣提供抵押。Ribbon使用Yearn yvUSDC作為抵押品,出售結構化期權策略。

Yearn已經有效地從人們的收益聚合器成長為其他協議的主要收益合作伙伴。Yearn發現其大部分增長和產品市場契合度是作為一種收益即服務協議(B2B))而不是最終用戶協議(B2C)。

這并不是完全沒有設計。早在3月,在第一個增長階段之前,Yearn宣布了Yearn合作計劃,在該計劃中,向Yearn金庫貢獻資本的協議伙伴可以賺回所產生收入的一半(在策略師獲得50%收入之后)。

合作計劃的成功歸結于Yearn在生態系統中的定位方式。Yearn能夠提供一個單一的、可信賴的集成點給其他協議的收益,這樣就不會浪費時間,也不會引入管理和維護策略本身的集成風險。它作為一個資本分配協議,完全由用戶和協議共同支配。然而,Yearn在提供給兩個不同方面的價值大小上有所不同,這體現在Yearn的增長數字的來源上。對用戶來說,Yearn及其收益是最終目標。對協議來說,收益是達到目的的手段,是創造新產品的工具,是創造額外價值和效率的東西。

Yearn的發展在很大程度上取決于它的V3用戶界面(UI)、多鏈戰略和其地位的可防御性。

Yearn的V3用戶界面最近在9月作為測試版發布,并引入了一些關鍵的變化,重點是改善用戶體驗、可擴展性、多鏈采用和B2B整合。到目前為止,Yearn已經能夠捍衛其在DeFi中作為主導收益聚合器的地位。在過去180天里,在沒有任何流動性激勵的情況下,該公司實現了行業領先的2/20收費模式,創造了第四大DeFi協議收入。

維持其在以太坊的主導地位,同時通過潛在的新收益來源、新協議合作伙伴和新競爭對手在整個生態系統中擴大領先地位,這將是該協議要解決的下一個問題。

Tags:YEAEARNETHTVLB Non-Fungible YearnEarneoethicalsiliconpolicetvl幣圈

摘要:本文運用分位數回歸等方法,構建了一種比特幣量價指標,并簡述了其應用場景。對于比特幣市場更深入的認識,可為監管機構提供更多的參考.

1900/1/1 0:00:00近期,波卡DOT的兩位創始人 (Gavin Wood 和 Robert Habermeier )在推特上宣布波卡技術上已能夠支持第一條平行鏈的消息.

1900/1/1 0:00:00據媒體報道,2021年10月20日,美國證券交易委員會(SEC)批準的首支比特幣ETF(Exchange Traded Fund)“ProShares Bitcoin Strategy ETF”.

1900/1/1 0:00:00原文標題:全球TOP100上市公司如何應用區塊鏈:具體應用、投資概況、員工數量及其對加密貨幣的態度 火幣全球站MDX 24小時成交額突破8.1億人民幣:據火幣全球站數據顯示,截止今日23:30.

1900/1/1 0:00:00EDG,最近是不是刷爆了你的朋友圈?電競玩家們徹夜狂歡,吃瓜群眾們也不明覺厲。但你們可能不知道的是,有一個同名的山寨幣種,也趁著熱度收割了一波.

1900/1/1 0:00:00我對比特幣的理解:比特幣的本質是“算法信任”,是人類第一次將經驗意義上的群體信任(中心化規則或者長期建立的經驗信任)升級到以邏輯符號系統下的“算法信任”.

1900/1/1 0:00:00