BTC/HKD+1.77%

BTC/HKD+1.77% ETH/HKD+1.77%

ETH/HKD+1.77% LTC/HKD+3.46%

LTC/HKD+3.46% ADA/HKD-0.09%

ADA/HKD-0.09% SOL/HKD+4.24%

SOL/HKD+4.24% XRP/HKD+0.05%

XRP/HKD+0.05%

本輪場熊市對比特幣和以太坊造成了非常嚴重的打擊,二者的當前價格都低于上一輪周期的最高價。許多鏈上和市場表現指標達到歷史偏低水平。2021-22年度的所有投資者均陷入未實現虧損。伴隨這種“金融陣痛”,越來越多的投資者正在清算資產,實際虧損也創了紀錄。本文我們將用到許多指標,衡量比特幣和以太坊持有者的實際受損情況,確定最近的拋售事件和資本“投降事件”的嚴重程度,并與之前的周期進行比較。作為結論,我們認為2022年是數字資產歷史上最嚴重的熊市。比特幣:下跌規模和持續時間

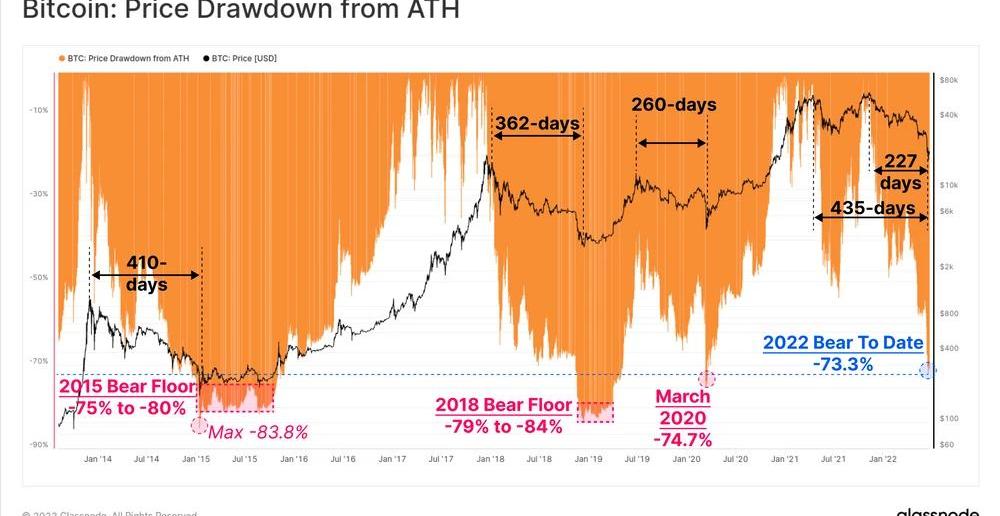

首先,來評估下目前比特幣下跌的規模和持續時間,并與歷史做對比。2018-19年算是熊市周期。我們還將分析2021-22年熊市的兩個階段,一個從2021年4月14日開始,許多信號表明,4月才是熊市的起點,因為2021年5月的拋售似乎是由于熊市情緒的影響,因為很大一部分“邊際”買家和賣家被擠出市場;另一個從2021年11月8日開始。歷史上的熊市低點標志往往是BTC從最高價下跌-75%到-84%。熊市在2019-20年持續260天,在2015年持續410天。目前的下降幅度比2021年11月最高價低了-73.3%,持續時間在227天至435天之間,本輪熊市現在完全處于歷史常態的規模和時長內。

數據:以太坊質押總量為1723萬枚,占總供應量的15.34%:金色財經報道,Token.unlocks數據顯示,目前質押的以太幣總量(不包括賺取的獎勵)為1723萬枚,價值359.5億美元,占總供應量的15.34%。[2023/4/15 14:05:41]

梅耶倍數是技術分析中最廣泛使用的指標之一。200日移動均線通常被用來標志牛市/熊市之間的突破點。當價格低于200日移動均線時是熊市;當價格在200日移動均線以上時是牛市。比特幣的宏觀價格走勢往往遵循這一框架。如果我們將200日移動均線作為長期均值,梅耶倍數記錄上方和下方的價格偏差,分別表示超買或超賣情況。2021-22周期的MM值歷史上首次比前一個周期的低點更低。在4160個交易日中,只有84個的收盤分值低于0.5。下面的圖表是價格區間,對應綠色的MM值0.5,以及歷史上在該值以下的天數。

比特幣基本價值的變化

通過鏈上分析評估比特幣實現價格,可以衡量資本外流和投資者的已實現損失。隨著投資者以更低的價格購買累積的代幣,并對其進行更高的重估,實現價格將上漲。這是牛市和獲利回吐的典型表現;隨著投資者以更高的價格購買累積的代幣,實現價格將下降,反映出凈資本流出。這是典型的熊市和市場資本投降。現貨價格低于實現價格的情況并不常見,目前的市場是過去六年來的第三次。最近的兩個事件是2020年3月的新冠危機和2018年11月的市場投降事件,這兩個事件都使熊市周期見底。現貨價格目前較實際價格有11.3%的折價,這意味著市場參與者目前的平均倉位低于預期。

澳網公開賽虛擬活動AO ArtBall將推出NFT:金色財經報道,1月,90萬名訪客在現實生活中觀看了澳大利亞網球公開賽 (AO) 網球賽事,遠程訪客可以通過metaverse進行參與。AO在2023年擴展了其web3服務,旨在使AO成為最容易獲得的體育和娛樂活動。虛擬活動包括AO ArtBall 2023和AO metaverse。AO Artball將推出NFT,任何澳網比賽的制勝一球落數據就會記錄在 NFT 上。然后為所有者提供諸如可穿戴設備、冠軍賽獲勝網球以及連續一年錦標賽決賽周的地面通行證等福利。[2023/2/10 11:57:54]

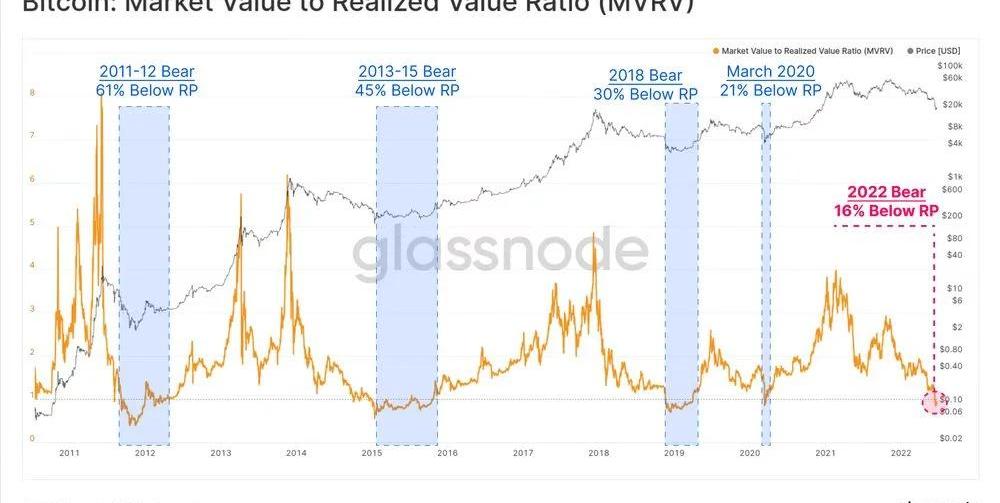

接下來使用MVRV比率,比較市場價值和實現價值的比率,能夠直觀地看到遠離均值的較大偏差。下圖藍色區域,其中現貨價格低于實現價格。在4160個交易日中,這些事件占了604個,僅相當于13.9%的交易日。

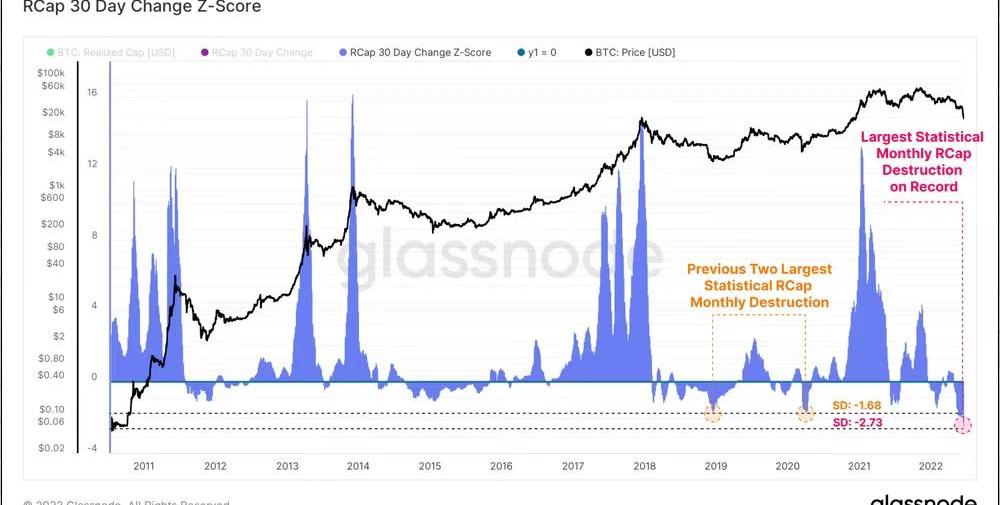

實現價格的上級是實現的上限,為所有代幣總量乘以最后一次交易時的價格戳。這個指標提供了一個了解網絡中存儲的內在價值的視角。觀察實現上限的30天倉位變化可在統計的基礎上查看BTC資產的相對月資本流入/流出。按照這一標準,BTC目前正經歷史上最大的資本外流事件。

德勤調查:將近3/4的美國零售商計劃在未來兩年內接受加密貨幣或穩定幣支付:6月9日消息,根據德勤發布的一項新調查,有將近四分之三的美國零售商計劃在未來兩年內接受加密貨幣或穩定幣支付。該報告源自在2021年12月3日至12月16日期間對美國零售組織的2000名高級管理人員進行的調查。[2022/6/9 23:02:38]

鎖定損失

評估損失的規模可衡量網絡參與者應對不確定性和經濟困境的反應。凈實現利潤/虧損指標反映了投資者在任何一天花費的代幣所促成的凈資本流動狀況。最近價格暴跌至2萬美元的區域,其間出現了歷史上以美元計價的最大每日實際損失。投資者在一天內共鎖定了-42.34億美元的虧損,較2021中期創下的34.57億美元的紀錄增長了22.5%。

隨著比特幣市場逐漸成熟,以美元計價的潛在損失的規模自然會隨著網絡增長而擴大。即使是在相對基礎上,這也不能減輕這40多億美元凈損失的嚴重性。衡量BTC單位的凈實現利潤/虧損,有效地規范了市場規模,目前記錄相當于每天-98566BTC的實現虧損。2011年熊市和2020年3月,只有兩個交易日出現了較大的已實現虧損。

Nansen社區負責人:過去7天交易額前12個橋接合約中有10個使用量下跌:金色財經報道,據Nansen社區負責人Greg在社交媒體上發布數據顯示,過去7天交易額前12個橋接合約中有10個使用量下跌。Optimism橋接總交易額為2,513,403,477美元,通過老Synthetix橋接總交易額為1.73億美元;Polygon原生橋接總交易額為41,744,952,477美元,通過Umbria.network交易額1.129億美元,通過Zapper為4600萬美元,通過ZeroSwap為230萬美元。

其他橋接合約中,通過Arbitrum橋接總交易額為16,041,663,124美元,通過Avalanche橋接總交易額為2,224,998,844美元,;通過Wormhole橋接總交易額為11,695,177,586美元,Synapse Protocol為8,208,421,120美元,dYdX為5,091,248,025美元,Multichain為22,729,296,212。[2022/10/17 17:28:15]

兩個要點:BTC的現貨價格遠低于實現價格,表明市場投資者的平均持有量低于預期;實際的支出行為導致了巨大的歷史性凈損失。接下來,通過相對于市場規模的資本流入和流出的常態化視圖,為量化2022年熊市的嚴重程度提供了進一步的證據。

BitKeep以1億美元估值完成1500萬美元A輪融資:5月18日消息,Web3跨鏈錢包BitKeep以1億美元估值完成1500萬美元A輪融資。本輪融資由 Dragonfly 領投,KuCoin Ventures、Foresight Ventures、A&T Capital、SevenX、Matrixport、Bixin Capital、丹華資本、Peak Capital、YM Capital 等參投。[2022/5/18 3:23:38]

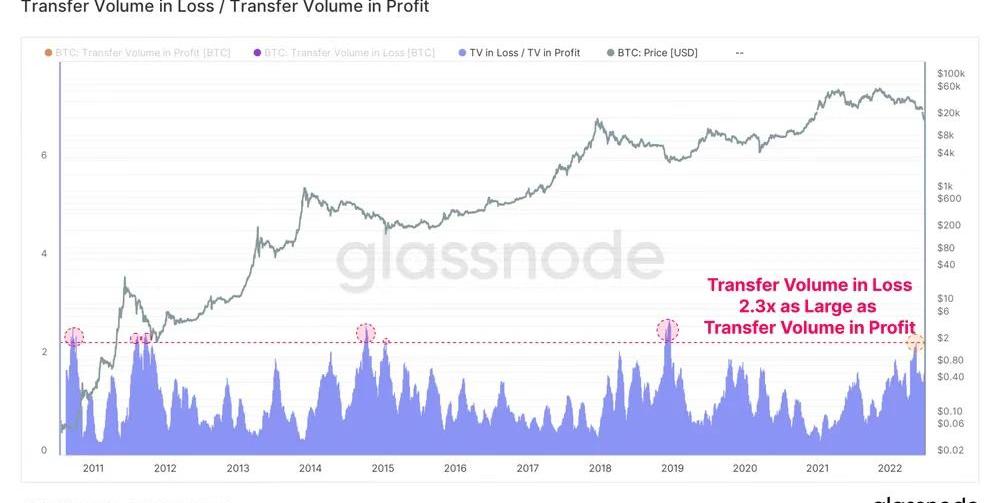

評估每月平均虧損轉移量與利潤轉移量之間的比率。轉移量是指在任何給定的一天內在鏈上移動的代幣的量。2022年5月由Luna引發的崩盤中,虧損率達到2.3倍。與利潤額相比,損失的交易量增加了2.3倍。這種單邊交易市場并不常見,處于困境的交易量比例如此之高,說明正在發生重大的投資者“投降”事件。

總結2021-22年比特幣熊市,得出結論:價格已下降到最高價的-73.3%,與之前熊市低點上限一致;持續時間在227到435天之間,這取決于熊市的開始時間;根據統計數據,市場已實現的上限出現了歷史上最大的月度下降;虧損與盈利的轉讓量之比已達到歷史最高水平,意味著投資者群體極度痛苦。可以判斷出2021-22年的比特幣熊市,無論是從其嚴重程度、深度還是投資者實現的資本外流和損失的規模來看,都是歷史上最嚴重的熊市之一。以太坊狀態

第二大數字資產以太坊的價格也并非毫發無損,其價格也跌破了2018年周期的1.4萬美元。隨著兩個主要數字資產的交易低于周期最高價。與比特幣一樣,所有在2021-22年購買以太坊的投資者目前都持有未實現的損失。這種下行趨勢很大一部分是由DeFi生態系統中的大規模去杠桿驅動的。

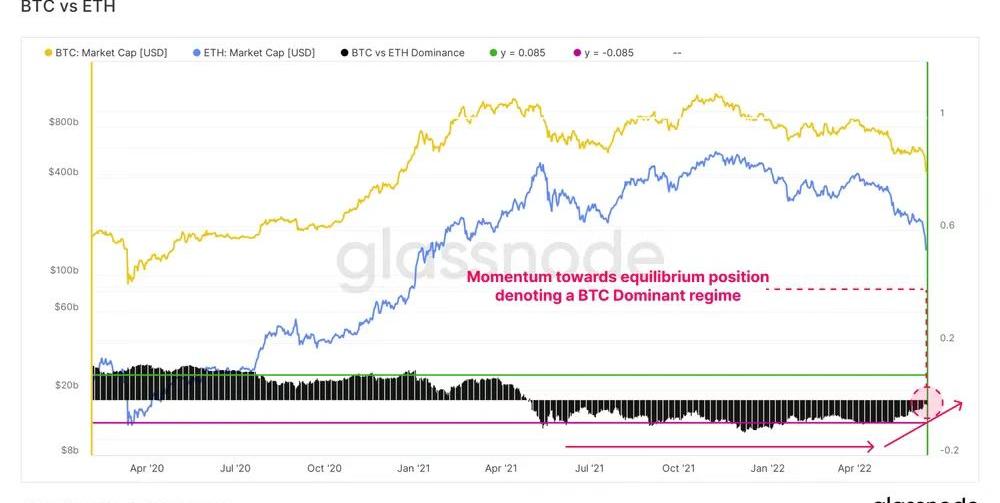

通過比較以太坊市值與比特幣的變化率,可以比較兩種主要資產的相對表現和主導地位。比特幣主導表明比特幣占主導地位,上升趨勢表明普遍的資本循環對比特幣有利;以太坊主導表明以太坊占主導地位,下降趨勢表明總體的資本循環有利于以太坊,這通常伴隨著數字資產風險曲線上的進一步表現。自2021年11月最高價出現以來,以太坊的主導地位顯著下降,并已接近轉折點,在歷史上,比特幣長期表現優異的時期都在拐點之前。這凸顯出市場總體風險規避情緒的總體狀況,以太坊表現不佳,比特幣往往趨同。

下圖是以太坊每區塊鏈字節捕獲的值的指標。從理論上講,作為領先的智能合約平臺的以太坊每字節數據所捕獲的價值,應該隨著網絡效應的改善而增加。以太坊目前每Byte存儲0.3美元。這只比0.15美元/Byte的下限高了2倍,這個下限在歷史上曾與后期熊市和市場低點相吻合。表明如果歷史重演,進一步下跌50%是有可能的。

ETH的交易價格也遠低于200日移動均線,梅耶倍數觸及0.37。這意味著在最近的低點,ETH的交易價格比200DMA低63%。只有1.4%的交易日出現了較大的下行偏差。梅耶倍數區間為0.6,表示下行偏離水平,ETH所有交易日中約有10%低于該水平。2018年的熊市中,ETH在最糟糕的價格走勢中低于該區間187天。在目前的市場上,ETH自6月初以來一直低于這一區間,目前已低于該區間29天。

以太坊MVRV比率現在達到遠低于均衡的負偏差,目前表明市場持有總計-33%的未實現損失。因為投資者將資本拉高到風險曲線上,導致ETH交易周期更長,且低于投資者成本基礎。MVRV的當前周期低點為0.6,歷史上只有277天的記錄值較低,相當于交易歷史的11%。

相比之下,每筆質押ETH的平均價格為240萬美元,是當前現貨價格的兩倍多。ETH2.0質押者的總未實現損失為55%,與ETH投資者的平均表現相比,該損失為22%。

通過以太坊已實現上限的月度變化,再次表明凈資本從網絡流出。可以看到最近的下跌價格走勢被兩個資本“投降”事件打斷:2021年12月:去杠桿事件中54億美元的期貨未平倉合約在清算中關閉,因為新冠病變體和最初的美聯儲債券縮減導致約116億美元的資本從以太坊流出;2022年5月至6月:Luna崩盤和隨后的二級去杠桿效應在整個數字資產生態系統中引發了漣漪,導致ETH的資本流出約160億美元。2022年5月至6月是ETH資產歷史上最大的月度流出量。

以太坊交易盈利能力顯示當天所有交易實現的平均利潤或虧損。在熊市中,已實現虧損的主導地位可被視為伴隨價格下跌。在當前市場中,平均每個ETH交易者在他們使用的代幣上實現了-16.4%的損失。如此糟糕的交易盈利能力上一次出現在2018年熊市最深處,當時ETH的交易價格為84美元。

總結2021-22年以太坊熊市,得出結論:ETH從其最高價的峰值下跌了-79.5%,使此次拋售處于之前熊市底部的上限范圍內;BTC的主導地位正在主導資本流動,表明ETH在接下來的幾個月里進一步表現不佳;以太坊每Byte捕獲的價值表明資本效率正在惡化;過去6個月發生了以太坊歷史上最大的兩次資本破壞事件,共計276億美元的實現市值凈流出;ETH和ETH2.0的MVRV均出現大幅下降,表明ETH的平均持有人持有大量未實現虧損;以太坊的交易盈利能力繼續下降到2019年1月的水平,投資者在每筆交易中實現的平均損失為-16%。

代幣化是Web3的重大突破。它為創新創造了巨大的可能性,但也打開了潘多拉魔盒。任何人都可以創建一個代幣來代表任何有價值的東西,并在一個開放的網絡上根據共同標準來與其他資產進行交易,這是公鏈出來之.

1900/1/1 0:00:00NFT數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度.

1900/1/1 0:00:00原文作者:JoeyDeBruin原文編譯:Gink本文來自TheSeeDAO。 在DAO組織中經常看到活躍在多個社區的貢獻者,作者用「最佳差異」理論對該現象做出了解釋:多邊工作由歸屬感與差異化雙.

1900/1/1 0:00:00本文為「Web3用例:今朝和未來」系列文章中的下文,在今天的文章中,我們將關注未來,討論Web3是否值得大肆宣傳.

1900/1/1 0:00:00原文作者:HarithKamarul原文編譯:ChinaDeFi去年年初,我們寫了20張“NumbaGoUp”的圖表,強調了2021年1月的高回報率。事實證明,這是一輪大牛市的開始.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 7月6日,以太坊Sepolia測試網完成合并,以太坊將在今年晚些時候更接近主區塊鏈的合并.

1900/1/1 0:00:00